Das Erbe ist ein komplexes Thema, besonders wenn es um den Vermögensübergang für Ehepartner geht. Es gibt viele rechtliche Aspekte zu beachten, wie das Gesetz des Erbes und die Erbschaftssteuer. Aber keine Sorge, wir sind hier, um Ihnen zu helfen! In diesem Artikel werden wir Ihnen alles zeigen, was Sie über Haus Erbe für Ehepartner wissen müssen. Wir werden die Rechte des überlebenden Ehepartners erklären, die Berechnung der Erbschaftssteuer besprechen und Ihnen auch Tipps zur Steueroptimierung geben. Außerdem werden wir über die Bedeutung eines Testaments für Ehepartner sprechen und die verschiedenen Arten von Testamenten erklären. Wir werden auch den automatischen Übergang des Vermögens und die relevanten Dokumente diskutieren. Außerdem werden wir die Risiken im Zusammenhang mit Immobilienbesitz im Ausland untersuchen und die Notwendigkeit einer Nachfolgeplanung erläutern. Also lassen Sie uns loslegen und Sie durch den Prozess des Haus Erbes für Ehepartner führen!

Zusammenfassung

- Das Gesetz des Erbes

- Erbschaftssteuer

- Testament für Ehepartner

- Vermögensübergang

- Immobilienbesitz im Ausland

- Risiken vermeiden

- Nachfolgeplanung

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Was passiert, wenn es kein Testament gibt?

- 2. Kann der Ehepartner das Erbe ausschlagen?

- 3. Wie wird die Erbschaftssteuer berechnet?

- 4. Kann man die Erbschaftssteuer für Ehepartner optimieren?

- 5. Sind Ehepartner von der Erbschaftssteuer befreit?

- 6. Warum ist ein Testament wichtig?

- 7. Was ist ein gemeinschaftliches Testament?

- 8. Was ist ein Einzeltestament?

- 9. Was passiert automatisch mit dem Vermögen nach dem Tod?

- 10. Welche Risiken gibt es beim Immobilienbesitz im Ausland?

- Verweise

Das Gesetz des Erbes

Das Gesetz des Erbes regelt, was nach dem Tod einer Person mit ihrem Vermögen passiert. Es bestimmt, wer die Erben sind und wie das Erbe verteilt wird. Es gibt einige wichtige Punkte zu beachten, wenn es um das Gesetz des Erbes geht:

1. Wann gilt das Gesetz des Erbes?

Das Gesetz des Erbes greift immer dann, wenn es keine gültigen letztwilligen Verfügungen gibt. Wenn keine Testament vorliegt, gilt die gesetzliche Erbfolge. Diese legt fest, dass der Ehepartner und die Kinder des Verstorbenen in der Regel die Erben sind. Es gibt jedoch bestimmte Situationen, in denen Personen das Erbe ausschlagen können, zum Beispiel wenn sie verschuldet sind oder die Beerdigungskosten nicht tragen können. In solchen Fällen gelten spezielle Regelungen, über die Sie hier mehr erfahren können.

2. Was sind die Rechte des überlebenden Ehepartners?

Der überlebende Ehepartner hat in der Regel einen gesetzlichen Anspruch auf einen Teil des Nachlasses. Je nachdem, ob es Kinder gibt oder nicht, können die genauen Erbansprüche variieren. Es gibt jedoch auch die Möglichkeit, dass der Ehepartner in einem Testament als Alleinerbe eingesetzt wird. In solchen Fällen erbt der überlebende Ehepartner das gesamte Vermögen des Verstorbenen. Weitere Informationen zur Erbfolge für Enkelkinder finden Sie hier.

Es ist wichtig, sich mit dem Gesetz des Erbes vertraut zu machen und seine eigenen Wünsche zu dokumentieren, um sicherzustellen, dass das Vermögen gemäß den eigenen Vorstellungen weitergegeben wird. Ein Testament ist hierbei ein wichtiger Weg, um den Vermögensübergang zu regeln.

1. Wann gilt das Gesetz des Erbes?

Das Gesetz des Erbes gilt in Situationen, in denen es keine gültigen letztwilligen Verfügungen gibt. Wenn keine testamentarischen Anweisungen vorliegen, greift die gesetzliche Erbfolge. Diese regelt, dass der Ehepartner und die Kinder des Verstorbenen in der Regel die Erben sind. Es gibt jedoch Fälle, in denen Personen das Erbe ausschlagen möchten, beispielsweise aufgrund von finanziellen Schwierigkeiten bei der Beerdigungskosten. Weitere Informationen zu diesem Thema finden Sie hier. Es ist wichtig, sich mit dem Gesetz des Erbes vertraut zu machen und gegebenenfalls Expertenrat einzuholen, um den Vermögenstransfer entsprechend den eigenen Wünschen zu gestalten.

2. Was sind die Rechte des überlebenden Ehepartners?

Der überlebende Ehepartner hat in der Regel rechtliche Ansprüche auf einen Teil des Nachlasses. Diese Ansprüche können je nach den Umständen variieren, insbesondere abhängig davon, ob es gemeinsame Kinder gibt oder nicht. Gemäß dem Gesetz des Erbes kann der überlebende Ehepartner das Recht haben, das Wohnhaus, den Hausrat und einen gültigen Zugewinnausgleich zu erhalten. Wenn kein Testament vorhanden ist, gilt die gesetzliche Erbfolge, bei der der überlebende Ehepartner oft als gesetzlicher Erbe anerkannt wird. Es gibt jedoch auch die Möglichkeit, dass der Ehepartner in einem Testament als Alleinerbe eingesetzt wird, was bedeutet, dass er das gesamte Vermögen des Verstorbenen erbt. Es ist wichtig, sich über die genauen Rechte des überlebenden Ehepartners zu informieren und diese gegebenenfalls durch ein gültiges Testament zu sichern.

Erbschaftssteuer

Die Erbschaftssteuer ist ein wichtiger Aspekt bei der Regelung des Haus Erbes für Ehepartner. Es ist daher wichtig, die Berechnung dieser Steuer zu verstehen, um unerwünschte finanzielle Belastungen zu vermeiden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Wie wird die Erbschaftssteuer berechnet?

Die Erbschaftssteuer wird entsprechend des Steuerrechts des jeweiligen Landes berechnet. Typischerweise hängt die Höhe der Steuer von der Höhe des ererbten Vermögens ab. Es gibt verschiedene Freibeträge, die von der Art der Erben abhängen. Zum Beispiel gibt es in vielen Ländern höhere Freibeträge für Ehepartner als für andere Verwandte. Es ist wichtig, sich mit den steuerlichen Bestimmungen vertraut zu machen und gegebenenfalls einen Steuerberater hinzuzuziehen, um die genaue Höhe der Erbschaftssteuer zu ermitteln.

2. Steueroptimierung für Ehepartner

Um die Belastung durch die Erbschaftssteuer zu verringern, gibt es verschiedene Möglichkeiten zur Steueroptimierung. Eine Möglichkeit besteht darin, rechtzeitig Schenkungen zu Lebzeiten zu tätigen, um Vermögen bereits vor dem Ableben zu übertragen. Außerdem können bestimmte Vermögensgegenstände wie Immobilien oder Unternehmen steuerlich begünstigt sein. Es kann auch sinnvoll sein, verschiedene Steuerbefreiungen oder Steuersparmodelle in Anspruch zu nehmen. Es ist ratsam, sich frühzeitig über diese Optionen zu informieren, um die bestmöglichen steuerlichen Vorteile zu nutzen.

3. Steuerbefreiungen für Ehepartner

Für Ehepartner gibt es oft spezielle Steuerbefreiungen und -vergünstigungen. Diese können je nach Land und Familienstand variieren. In vielen Ländern ist es zum Beispiel möglich, den überlebenden Ehepartner komplett von der Erbschaftssteuer zu befreien. Doch auch hier ist es wichtig, die genauen Bestimmungen des Steuerrechts zu kennen und diese gegebenenfalls in einem Testament oder einer letztwilligen Verfügung zu berücksichtigen.

Eine rechtzeitige Planung und Beratung im Hinblick auf die Erbschaftssteuer kann dabei helfen, finanzielle Belastungen zu minimieren und sicherzustellen, dass das ererbte Vermögen bestmöglich geschützt wird.

1. Wie wird die Erbschaftssteuer berechnet?

Die Erbschaftssteuer wird auf Basis des Wertes des ererbten Vermögens berechnet. Es gibt verschiedene Faktoren, die bei der Berechnung berücksichtigt werden, wie zum Beispiel der Verwandtschaftsgrad zwischen Erblasser und Erben, der Wert des Nachlasses und mögliche Freibeträge. Je nachdem, wie hoch der ererbte Betrag ist, können unterschiedliche Steuersätze gelten. Es ist wichtig, die genauen Bestimmungen und Regelungen für die Erbschaftssteuer im jeweiligen Land zu beachten, da diese von Land zu Land variieren können. Eine sorgfältige Planung und Beratung kann dabei helfen, die Steuerlast zu optimieren.

2. Steueroptimierung für Ehepartner

Bei der Steueroptimierung für Ehepartner gibt es einige wichtige Aspekte zu beachten. Eine Möglichkeit, Steuern zu optimieren, besteht darin, vorhandene Freibeträge und Steuerbefreiungen zu nutzen. Unter bestimmten Umständen kann es sinnvoll sein, Vermögen bereits zu Lebzeiten zu übertragen, um die Steuerlast zu reduzieren. Auch die Wahl des Güterstands kann Auswirkungen auf die Erbschaftssteuer haben. Eine professionelle Beratung kann dabei helfen, die besten steuerlichen Lösungen für den Vermögensübergang zwischen Ehepartnern zu finden.

3. Steuerbefreiungen für Ehepartner

Steuerbefreiungen für Ehepartner sind eine wichtige Möglichkeit, die Erbschaftssteuerlast zu reduzieren. Es gibt spezifische Regelungen, die Ehepartner begünstigen und ihnen bestimmte Steuervorteile gewähren. Eine der Hauptsteuerbefreiungen für Ehepartner ist die sogenannte „Steuervergünstigung für den überlebenden Ehegatten“. Diese besagt, dass der überlebende Ehepartner den Anteil des verstorbenen Partners steuerfrei erbt. Dies bedeutet, dass kein unmittelbarer Steuerabzug auf den ererbten Betrag fällig wird. Diese Steuerbefreiung bietet den Ehepartnern die Möglichkeit, das Vermögen ohne zusätzliche Steuerbelastung zu übernehmen und somit finanzielle Stabilität zu gewährleisten. Es ist jedoch wichtig zu beachten, dass sich die genauen Regelungen zur Steuerbefreiung je nach Land und individueller Situation unterscheiden können. Daher ist es ratsam, sich von einem Steuerberater beraten zu lassen, um die spezifischen Steuervorteile für Ehepartner zu ermitteln.

Testament für Ehepartner

Ein Testament ist ein wichtiger Bestandteil der Nachlassplanung für Ehepartner. Es ermöglicht Ihnen, Ihre Wünsche für den Vermögensübergang nach Ihrem Tod festzuhalten. Es gibt verschiedene Arten von Testamenten, die für Ehepartner relevant sein können:

1. Warum ist ein Testament wichtig?

Ein Testament ist notwendig, um sicherzustellen, dass Ihre Vorstellungen zum Vermögensübergang respektiert werden. Ohne ein Testament greift die gesetzliche Erbfolge, die möglicherweise nicht Ihren individuellen Wünschen entspricht. Ein Testament gibt Ihnen die Möglichkeit, den überlebenden Ehepartner als Alleinerben einzusetzen und somit sicherzustellen, dass er oder sie das gesamte Vermögen erhält. Außerdem können Sie im Testament Vorgaben für die Verteilung des Erbes an gemeinsame Kinder oder andere Verwandte festlegen.

2. Gemeinschaftliches Testament

Ein gemeinschaftliches Testament ist eine Möglichkeit, das Vermögen beider Ehepartner gemeinsam zu regeln. Hierbei setzen sich beide Partner als gegenseitige Alleinerben ein und bestimmen gleichzeitig, wer nach dem Tod beider Partner Erbe werden soll. Dieses Testament ist bindend und kann nur gemeinsam geändert oder widerrufen werden.

3. Einzeltestament

Ein Einzeltestament ermöglicht es jedem Ehepartner, sein eigenes Testament zu erstellen. In diesem Fall kann jeder Partner unabhängig voneinander über sein Vermögen und seine Erbansprüche entscheiden. Hierbei ist wichtig zu beachten, dass das Einzeltestament das gemeinsame Testament nicht automatisch aufhebt.

Ein Testament gibt Ihnen die Kontrolle über den Vermögensübergang und ermöglicht es Ihnen, die finanzielle Sicherheit Ihres überlebenden Ehepartners zu gewährleisten. Es ist ratsam, sich von einem Notar oder Fachanwalt für Erbrecht beraten zu lassen, um sicherzustellen, dass das Testament rechtsgültig und den individuellen Bedürfnissen entsprechend ist.

1. Warum ist ein Testament wichtig?

Ein Testament ist von großer Bedeutung, um sicherzustellen, dass der letzte Wille einer Person respektiert wird. Es ermöglicht einem Ehepartner, genau festzulegen, wer das Vermögen erben soll und wie es verteilt werden soll. Ein Testament gibt einem die Kontrolle über den Vermögensübergang und schützt vor möglichen Streitigkeiten unter den Hinterbliebenen. Es ist wichtig, ein Testament rechtzeitig zu verfassen, um den eigenen Wünschen und Vorstellungen Ausdruck zu verleihen. Durch die Erstellung eines Testamentes können Sie sicherstellen, dass Ihr Eigentum und Ihre Vermögenswerte in die richtigen Hände gelangen, und dass auch finanzielle Fragen, wie die Absicherung des Ehepartners, geregelt werden.

2. Gemeinschaftliches Testament

Ein gemeinschaftliches Testament ist eine Möglichkeit, den Vermögensübergang für Ehepartner zu regeln. Es ermöglicht beiden Partnern, ihre Erbansprüche gegenseitig abzusichern. Durch ein gemeinschaftliches Testament können Ehepartner festlegen, dass im Todesfall eines Partners der andere Partner als Alleinerbe eingesetzt wird. Dies kann besonders wichtig sein, wenn keine Kinder aus der Ehe vorhanden sind und der überlebende Ehepartner das gesamte Vermögen erben soll. Es ist jedoch wichtig zu beachten, dass ein gemeinschaftliches Testament unwiderruflich ist und daher nur in Absprache und mit Einverständnis beider Partner erstellt werden sollte.

3. Einzeltestament

Ein Einzeltestament ist eine Form des Testaments, bei dem eine einzelne Person ihr Vermögen nach ihrem Tod regelt. Es kann von einer Person individuell erstellt und geändert werden. Es ist wichtig, dass das Einzeltestament schriftlich und eigenhändig verfasst wird, um gültig zu sein. In einem Einzeltestament kann eine Person den gesamten Nachlass oder spezifische Vermögensgegenstände einer bestimmten Person oder Organisation vermachen. Auch die Erbeinsetzung von Personen kann im Einzeltestament festgelegt werden. Es wird empfohlen, das Einzeltestament regelmäßig zu überprüfen und bei Veränderungen im Vermögen oder in den persönlichen Umständen anzupassen. Es ist auch möglich, ein notariell beglaubigtes Einzeltestament erstellen zu lassen, um für maximale Rechtssicherheit zu sorgen.

Vermögensübergang

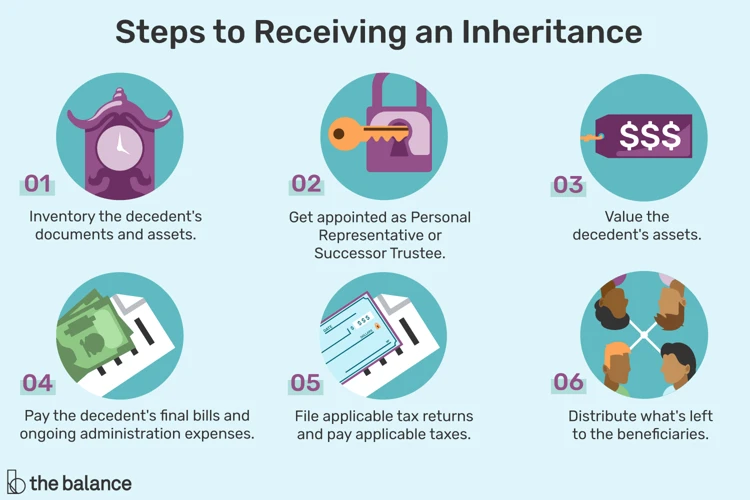

Der Vermögensübergang ist ein wesentlicher Aspekt des Haus Erbes für Ehepartner. Dabei geht es um die Übertragung des Vermögens des Verstorbenen auf den überlebenden Ehepartner. Es gibt zwei wichtige Punkte, die dabei beachtet werden sollten:

1. Automatischer Übergang des Vermögens:

Gemäß dem Gesetz erfolgt in vielen Fällen der automatische Übergang des Vermögens auf den überlebenden Ehepartner. Dabei tritt der Ehepartner als Alleinerbe in das Vermögen des Verstorbenen ein. Es ist jedoch wichtig zu beachten, dass es für den automatischen Übergang des Vermögens bestimmte Voraussetzungen gibt, wie beispielsweise das Bestehen einer gültigen Ehe.

2. Relevante Dokumente:

Um den Vermögensübergang reibungslos zu gestalten, müssen bestimmte Dokumente und Nachweise vorgelegt werden. Dazu gehören unter anderem der Sterbe- und Heiratsurkunden, ein Erbschein oder ein gemeinschaftliches Testament, falls vorhanden. Diese Dokumente sind wichtig, um den Übergang des Vermögens rechtlich abzusichern und Unklarheiten zu vermeiden.

Es ist ratsam, sich mit den erforderlichen Dokumenten vertraut zu machen und im Vorfeld die notwendigen Schritte zur Sicherung des Vermögensübergangs einzuleiten. So kann gewährleistet werden, dass das Vermögen des Verstorbenen ordnungsgemäß an den überlebenden Ehepartner übergeht.

1. Automatischer Übergang des Vermögens

Beim automatischen Übergang des Vermögens handelt es sich um den Prozess, bei dem das Vermögen des Verstorbenen automatisch auf den Ehepartner übergeht, ohne dass eine Erbschaftsregelung notwendig ist. Dies geschieht, wenn der Verstorbene kein Testament hinterlassen hat und es auch keine anderen erbberechtigten Personen gibt. Der überlebende Ehepartner erbt somit automatisch das Vermögen des Verstorbenen. Es können jedoch bestimmte Bedingungen und Formalitäten vorgeschrieben sein, um den automatischen Übergang des Vermögens zu gewährleisten. Zu den relevanten Dokumenten gehören beispielsweise der Heirats- oder Partnerschaftsvertrag, der Erbschein und gegebenenfalls weitere Nachweise wie die Sterbeurkunde. Es ist wichtig, diese Dokumente zu sammeln und aufzubewahren, um im Fall eines automatischen Vermögensübergangs keine Schwierigkeiten zu haben.

2. Relevante Dokumente

Relevante Dokumente sind von entscheidender Bedeutung, um den Vermögensübergang für Ehepartner reibungslos zu gestalten. Hier sind einige wichtige Dokumente, die Sie berücksichtigen sollten:

– Vollmachten: Eine Vorsorgevollmacht ermöglicht es einem Ehepartner, eine andere Person zu bevollmächtigen, in seinem Namen Entscheidungen zu treffen, falls er selbst dazu nicht mehr in der Lage ist. Eine Bankvollmacht ist zudem hilfreich, um Zugriff auf Konten zu erhalten.

– Testament: Ein Testament ist ein schriftliches Dokument, in dem die Wünsche des Verstorbenen hinsichtlich der Verteilung seines Vermögens festgehalten werden. Es ist wichtig, ein Testament zu erstellen, um sicherzustellen, dass der Ehepartner nach den eigenen Vorstellungen bedacht wird.

– Versicherungsverträge: Überprüfen Sie Ihre Versicherungsverträge, insbesondere die Lebensversicherung. Stellen Sie sicher, dass der Ehepartner als Begünstigter benannt ist. Falls gewünscht, können auch andere Personen begünstigt werden.

– Erbvertrag: Ein Erbvertrag ist eine vertragliche Vereinbarung zwischen Ehepartnern zur Regelung des Vermögensübergangs. Hier können individuelle Vereinbarungen getroffen werden, die von der gesetzlichen Erbfolge abweichen.

– Kontovollmacht: Es ist sinnvoll, eine Kontovollmacht für gemeinsame Konten einzurichten, damit der überlebende Ehepartner auch nach dem Tod des anderen uneingeschränkten Zugriff auf das Konto hat.

Diese relevanten Dokumente sind von großer Bedeutung, um sicherzustellen, dass der Vermögensübergang für den überlebenden Ehepartner reibungslos verläuft und die individuellen Wünsche des Erblassers berücksichtigt werden. Es ist ratsam, sich hierbei von einem Anwalt beraten zu lassen, um sicherzustellen, dass alle rechtlichen Aspekte berücksichtigt werden.

Immobilienbesitz im Ausland

Beim Immobilienbesitz im Ausland gibt es besondere Aspekte, die beachtet werden müssen. Hier sind einige wichtige Punkte, die Sie wissen sollten:

– Gesetzliche Bestimmungen: Jedes Land hat seine eigenen Gesetze und Vorschriften in Bezug auf den Immobilienbesitz. Es ist wichtig, sich über diese Regularien zu informieren und eventuelle Anforderungen zu erfüllen.

– Steuerliche Implikationen: Der Immobilienbesitz im Ausland kann auch steuerliche Auswirkungen haben. Es kann sein, dass Sie sowohl in Ihrem Heimatland als auch im Ausland Steuern zahlen müssen. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um mögliche Steueroptimierungen zu prüfen.

– Lokale Immobilienverwaltung: Wenn Sie eine Immobilie im Ausland besitzen, ist es wichtig, eine zuverlässige lokale Immobilienverwaltung zu haben. Diese kann Ihnen helfen, die Immobilie zu verwalten, Vermietungen zu organisieren und sich um eventuelle Reparaturen oder Wartungsarbeiten zu kümmern.

– Sprachliche und kulturelle Unterschiede: Der Umgang mit dem Immobilienbesitz im Ausland erfordert möglicherweise die Kommunikation in einer fremden Sprache und das Verständnis der lokalen Kultur. Es ist wichtig, die Sprache und die örtlichen Gepflogenheiten zu kennen oder sich mit einem Dolmetscher oder Anwalt vor Ort zu unterstützen.

Der Immobilienbesitz im Ausland kann sowohl Chancen als auch Herausforderungen mit sich bringen. Es ist wichtig, sich vor dem Kauf einer Immobilie gut zu informieren und sich umfassend beraten zu lassen, um mögliche Risiken zu minimieren und das Beste aus Ihrem Immobilieninvestment im Ausland herauszuholen.

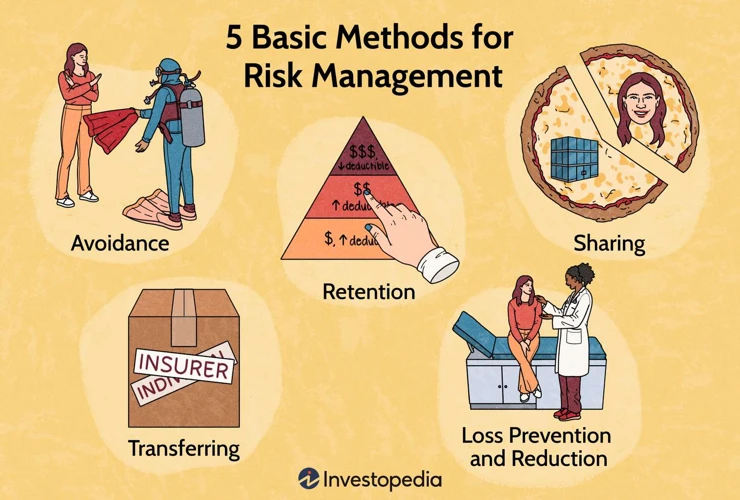

Risiken vermeiden

Es gibt einige Risiken zu beachten, wenn es um das Haus Erbe für Ehepartner geht. Eine der größten Gefahren besteht darin, dass der überlebende Ehepartner für Schulden des Verstorbenen haften kann. Es ist wichtig zu wissen, dass nicht automatisch alle Schulden auf den überlebenden Ehepartner übergehen. Es gibt bestimmte Fälle, in denen Schulden des Verstorbenen gesondert geregelt werden müssen. Es empfiehlt sich, frühzeitig eine genaue Bestandsaufnahme der Vermögens- und Schuldenverhältnisse vorzunehmen, um mögliche Risiken zu identifizieren und zu minimieren. Ein weiteres Risiko besteht darin, dass bei unklarer Eigentumsverteilung der Immobilienbesitz problematisch werden kann. Es ist wichtig, dass die Eigentumsverhältnisse eindeutig geklärt sind, um Streitigkeiten und Unsicherheiten zu vermeiden. Es kann hilfreich sein, rechtzeitig rechtlichen Rat einzuholen und relevante Dokumente wie Grundbucheinträge und Kaufverträge sorgfältig zu prüfen.

1. Vermeidung von Schulden des Verstorbenen

1. Vermeidung von Schulden des Verstorbenen:

– Informieren Sie sich über die finanzielle Situation des Verstorbenen.

– Überprüfen Sie die Schulden des Verstorbenen und stellen Sie sicher, dass diese ordnungsgemäß beglichen werden.

– Sprechen Sie mit Gläubigern und Banken, um offene Rechnungen zu klären.

– Achten Sie darauf, dass keine unnötigen Ausgaben aus dem Vermögen des Verstorbenen getätigt werden.

– Halten Sie sich an die gesetzlichen Vorschriften und stellen Sie sicher, dass alle rechtlichen Verpflichtungen erfüllt sind.

– Konsultieren Sie bei Bedarf einen Anwalt, um Ihnen bei der Abwicklung von Schulden zu helfen.

2. Risiken bei unklarer Eigentumsverteilung

Risiken bei unklarer Eigentumsverteilung können zu erheblichen Problemen bei der Nachlassabwicklung führen. Es ist wichtig, dass die Eigentumsverhältnisse klar und eindeutig festgelegt sind, um Streitigkeiten zu vermeiden. Hier sind einige potenzielle Risiken, die auftreten können:

– Schwierigkeiten bei der Identifizierung der Eigentümer: Wenn die Eigentumsverteilung unklar ist, kann es schwierig sein, die tatsächlichen Eigentümer zu bestimmen. Dies kann zu langwierigen rechtlichen Auseinandersetzungen führen.

– Konflikte unter den Erben: Wenn nicht klar ist, wer welches Eigentum besitzt, kann dies zu Konflikten zwischen den Erben führen. Jeder kann Anspruch auf bestimmte Vermögenswerte erheben, was zu langwierigen Streitigkeiten und einer zermürbenden familiären Atmosphäre führen kann.

– Fehlende Nachweise und Beweismittel: Bei unklarer Eigentumsverteilung können wichtige Dokumente fehlen oder verloren gehen. Dies kann dazu führen, dass die rechtliche Grundlage für den Eigentumsübergang nicht ausreichend nachgewiesen werden kann.

Um diese Risiken zu vermeiden, ist es ratsam, rechtzeitig klare Eigentumsverhältnisse zu schaffen und diese dokumentarisch festzuhalten. Dies kann durch die Erstellung und regelmäßige Aktualisierung eines Inventars erfolgen, das alle Vermögenswerte und deren Zuordnung festhält. Es ist auch wichtig, relevante Dokumente wie Grundbucheinträge, Kaufverträge und Testament im Original aufzubewahren und sicherzustellen, dass diese im Todesfall zugänglich sind. Nur so kann eine reibungslose Nachlassabwicklung gewährleistet werden.

Nachfolgeplanung

Wenn es um die Nachfolgeplanung geht, ist es wichtig, frühzeitig zu handeln und die Zukunft der eigenen Vermögenswerte zu sichern. Doch wann genau ist eine Nachfolgeplanung erforderlich? Eine Nachfolgeplanung ist dann von Bedeutung, wenn Sie sicherstellen möchten, dass Ihr Vermögen in die Hände eines geeigneten Nachfolgers übergeht. Dies kann insbesondere bei Unternehmen oder größeren Vermögenswerten relevant sein. Bei der Auswahl eines geeigneten Nachfolgers ist es wichtig, verschiedene Aspekte wie Qualifikationen, Erfahrung und persönliche Eignung zu berücksichtigen. Ein weiterer wichtiger Punkt ist die finanzielle Absicherung des Nachfolgers, um sicherzustellen, dass er in der Lage ist, die Verantwortung für das Vermögen zu übernehmen. Eine vorausschauende Nachfolgeplanung kann dabei helfen, Konflikte innerhalb der Familie oder des Unternehmens zu vermeiden und den Übergang reibungslos zu gestalten.

1. Wann ist eine Nachfolgeplanung erforderlich?

Eine Nachfolgeplanung ist erforderlich, wenn Sie sicherstellen möchten, dass Ihr Vermögen gemäß Ihren Vorstellungen und Wünschen weitergegeben wird. Es ist wichtig, eine Nachfolgeplanung frühzeitig in Betracht zu ziehen, insbesondere in den folgenden Situationen:

– Wenn Sie ein großes Vermögen haben oder finanzielle Angelegenheiten, die sorgfältig verwaltet werden müssen.

– Wenn Sie eine komplexe Eigentumsstruktur oder Unternehmen besitzen, die eine geordnete Übergabe erfordern.

– Wenn Sie minderjährige Kinder haben und sicherstellen möchten, dass sie gut versorgt sind.

– Wenn Sie spezielle Wünsche oder Bedingungen haben, wie beispielsweise die Schenkung von Vermögen an wohltätige Organisationen.

– Wenn Sie sicherstellen möchten, dass Ihr Nachfolger die erforderlichen finanziellen Mittel hat, um das Erbe zu verwalten und zu erhalten.

Die Nachfolgeplanung ermöglicht es Ihnen, diese Aspekte zu berücksichtigen und sicherzustellen, dass Ihr Vermögen den gewünschten Empfängern zugutekommt.

2. Auswahl eines geeigneten Nachfolgers

Einen geeigneten Nachfolger auszuwählen ist ein wichtiger Schritt in der Nachfolgeplanung. Hier sind einige Punkte zu beachten:

– Qualifikationen: Stellen Sie sicher, dass der potenzielle Nachfolger über die erforderlichen Qualifikationen und Fähigkeiten verfügt, um die Aufgaben und Verantwortlichkeiten des Unternehmens oder Vermögens weiterzuführen. Berücksichtigen Sie dabei sowohl die fachlichen Kenntnisse als auch die persönlichen Eigenschaften des potenziellen Nachfolgers.

– Erfahrung: Prüfen Sie, ob der potenzielle Nachfolger über ausreichende Erfahrung in der Branche oder im Geschäftsumfeld verfügt. Eine gewisse Erfahrung kann dazu beitragen, dass die Übernahme des Vermögens oder Unternehmens reibungsloser erfolgt.

– Familie vs. externe Auswahl: In vielen Fällen wird der Nachfolger innerhalb der Familie gesucht und ausgewählt. Es kann jedoch auch vorteilhaft sein, externe Kandidaten zu berücksichtigen, insbesondere wenn keine geeigneten Familienmitglieder gefunden werden oder wenn frischer Wind und neue Ideen im Unternehmen gewünscht sind.

– Kommunikation und Abstimmung: Die Auswahl des Nachfolgers sollte nicht nur im stillen Kämmerlein getroffen werden. Es ist wichtig, mit allen Beteiligten, einschließlich des potenziellen Nachfolgers, offene und ehrliche Gespräche zu führen und die Pläne für die Nachfolge transparent zu kommunizieren.

– Bewertung: Nehmen Sie sich die Zeit, verschiedene potenzielle Nachfolger zu bewerten und ihre Eignung für die Aufgabe zu analysieren. Berücksichtigen Sie dabei nicht nur die fachlichen Aspekte, sondern auch die persönliche Passung und Motivation des Kandidaten.

Die Auswahl eines geeigneten Nachfolgers erfordert Sorgfalt und eine gründliche Prüfung der Kandidaten. Es ist ratsam, sich frühzeitig mit diesem Thema auseinanderzusetzen und professionelle Beratung in Anspruch zu nehmen, um sicherzustellen, dass die richtige Entscheidung getroffen wird.

3. Finanzielle Absicherung des Nachfolgers

Um die finanzielle Absicherung des Nachfolgers zu gewährleisten, gibt es verschiedene Maßnahmen, die getroffen werden können.

1. Lebensversicherung: Eine Lebensversicherung kann dazu dienen, dem Nachfolger im Todesfall finanzielle Mittel zur Verfügung zu stellen. Mit einer Lebensversicherungspolice kann eine Summe ausgezahlt werden, die dem Nachfolger bei der Bewältigung der anfallenden Kosten und Verantwortlichkeiten helfen kann.

2. Testamentarische Verfügung: Durch die Erstellung eines Testaments kann der Nachfolger als alleiniger Erbe oder als Haupterbe des Vermögens festgelegt werden. Dadurch erhält der Nachfolger Zugang zum Vermögen und kann es zur Sicherung seiner finanziellen Zukunft nutzen.

3. Vermögensübertragung zu Lebzeiten: Der Eigentümer kann auch entscheiden, das Vermögen zu Lebzeiten an den Nachfolger zu übertragen. Dies kann durch Schenkungen oder andere rechtliche Vereinbarungen geschehen. Dadurch kann der Nachfolger frühzeitig Zugriff auf das Vermögen erhalten und es zum Aufbau seines eigenen finanziellen Fundaments nutzen.

4. Finanzberatung: Eine weitere Option besteht darin, einen Finanzberater hinzuzuziehen, um den Nachfolger bei der finanziellen Planung zu unterstützen. Ein guter Berater kann dabei helfen, die Investitionsmöglichkeiten zu identifizieren und eine langfristige Strategie für die finanzielle Absicherung des Nachfolgers zu entwickeln.

Die finanzielle Absicherung des Nachfolgers ist von großer Bedeutung, um sicherzustellen, dass das Vermögen nicht nur übertragen, sondern auch effektiv genutzt werden kann. Es ist ratsam, professionellen Rat einzuholen und alle erforderlichen rechtlichen und finanziellen Schritte zu unternehmen, um eine solide finanzielle Grundlage für den Nachfolger zu schaffen.

Schlussfolgerung

In der Schlussfolgerung dieses Artikels wollen wir zusammenfassen, was wir über Haus Erbe für Ehepartner gelernt haben:

– Das Gesetz des Erbes legt fest, wie das Vermögen nach dem Tod einer Person verteilt wird. Es greift, wenn es keine gültigen letztwilligen Verfügungen gibt.

– Der überlebende Ehepartner hat in der Regel einen gesetzlichen Anspruch auf einen Teil des Nachlasses. Dies kann jedoch durch ein Testament angepasst werden.

– Die Erbschaftssteuer ist ein wichtiger Aspekt des Haus Erbes. Sie wird basierend auf dem Wert des geerbten Vermögens berechnet und kann durch eine gute steuerliche Planung minimiert werden.

– Ein Testament ist ein sehr nützliches Instrument, um den Vermögensübergang für Ehepartner zu regeln. Es gibt die Möglichkeit eines gemeinschaftlichen Testaments oder eines Einzeltestaments.

– Bei Immobilienbesitz im Ausland können besondere Regelungen und Risiken gelten, die beachtet werden müssen.

– Eine Nachfolgeplanung kann sinnvoll sein, um den Übergang des Vermögens an einen geeigneten Nachfolger sicherzustellen und finanzielle Absicherungen zu treffen.

Es ist wichtig, sich mit den rechtlichen Aspekten und den individuellen Möglichkeiten des Haus Erbes für Ehepartner vertraut zu machen. Ein erfahrener Anwalt oder Notar kann bei der Erstellung eines Testaments oder bei steuerlichen Fragen unterstützen. Denken Sie daran, dass dieser Artikel als allgemeine Information dient und individuelle Beratung in spezifischen Fällen ratsam ist. Das Erbe ist ein sensibles Thema und sollte entsprechend behandelt werden, um langfristige Streitigkeiten zu vermeiden.

Häufig gestellte Fragen

1. Was passiert, wenn es kein Testament gibt?

Wenn es kein Testament gibt, gilt die gesetzliche Erbfolge. Das bedeutet, dass das Vermögen des Verstorbenen gemäß den gesetzlichen Bestimmungen auf die nächsten Verwandten aufgeteilt wird. Der überlebende Ehepartner und die Kinder haben in der Regel Anspruch auf einen Teil des Erbes.

2. Kann der Ehepartner das Erbe ausschlagen?

Ja, der Ehepartner kann das Erbe ausschlagen, wenn er beispielsweise verschuldet ist oder die Beerdigungskosten nicht tragen kann. In solchen Fällen gelten spezielle Regelungen, über die Sie mehr Informationen erhalten können.

3. Wie wird die Erbschaftssteuer berechnet?

Die Erbschaftssteuer wird auf den Wert des ererbten Vermögens berechnet. Der genaue Steuersatz hängt von verschiedenen Faktoren wie dem Verwandtschaftsverhältnis zum Verstorbenen und dem Wert des Erbes ab. Es gibt verschiedene Freibeträge und Steuersätze, die berücksichtigt werden müssen.

4. Kann man die Erbschaftssteuer für Ehepartner optimieren?

Ja, es gibt Möglichkeiten, die Erbschaftssteuer für Ehepartner zu optimieren. Eine Möglichkeit ist die Nutzung von Freibeträgen und Steuervorteilen, die für Ehepartner gelten. Es kann auch sinnvoll sein, frühzeitig Vermögen zu übertragen, um die Steuerlast zu reduzieren.

5. Sind Ehepartner von der Erbschaftssteuer befreit?

Ja, Ehepartner sind in vielen Fällen von der Erbschaftssteuer befreit. Es gelten bestimmte Freibeträge, die beim Erbfall genutzt werden können. Solange das Erbe innerhalb dieser Freibeträge bleibt, fällt keine Erbschaftssteuer an.

6. Warum ist ein Testament wichtig?

Ein Testament ist wichtig, um den eigenen letzten Willen klar und eindeutig zu dokumentieren. Es ermöglicht die Festlegung, wer das Vermögen erben soll und wie es aufgeteilt werden soll. Ohne ein Testament greift die gesetzliche Erbfolge, die möglicherweise nicht den eigenen Wünschen entspricht.

7. Was ist ein gemeinschaftliches Testament?

Ein gemeinschaftliches Testament ist ein Testament, das von Ehepartnern gemeinsam erstellt wird. Es regelt den Vermögensübergang für beide Partner und kann verschiedene Regelungen enthalten, wie zum Beispiel die Erbeinsetzung des überlebenden Ehepartners als Alleinerben.

8. Was ist ein Einzeltestament?

Ein Einzeltestament ist ein Testament, das von einer Person alleine erstellt wird. Es kann beispielsweise verwendet werden, um spezielle Regelungen für den Vermögensübergang festzulegen, die nicht im gemeinschaftlichen Testament enthalten sind.

9. Was passiert automatisch mit dem Vermögen nach dem Tod?

Nach dem Tod einer Person geht das Vermögen nicht automatisch auf den Ehepartner über. Es greift die gesetzliche Erbfolge oder die Regelungen aus einem Testament. Es ist wichtig, den Vermögensübergang durch entsprechende Dokumente und Verfügungen zu regeln.

10. Welche Risiken gibt es beim Immobilienbesitz im Ausland?

Beim Immobilienbesitz im Ausland können verschiedene Risiken auftreten, wie zum Beispiel rechtliche Unterschiede bei der Erbfolge oder die Besteuerung von Erbschaften. Es ist wichtig, sich mit den relevanten Gesetzen und Regelungen des betreffenden Landes vertraut zu machen, um Probleme zu vermeiden.