Willkommen zu unserem Finanzplanung und Rechtsberatung Blog: Tipps zur Hausschenkung in Deutschland! Wenn Sie darüber nachdenken, Ihr Haus zu verschenken, sind Sie hier richtig. In diesem Artikel werden wir Ihnen Schritt für Schritt alle wichtigen Informationen geben, die Sie für eine Hausschenkung benötigen. Eine Hausschenkung ist die Übertragung des Eigentums an einem Haus zu Lebzeiten. Es gibt verschiedene Gründe, warum Menschen eine Hausschenkung durchführen, einschließlich der Vermögensübertragung zu Lebzeiten, steuerlicher Vorteile und der Vermeidung von Erbstreitigkeiten. Es ist jedoch wichtig, die rechtlichen Aspekte einer Hausschenkung zu beachten, wie den Schenkungsvertrag, die Einwilligung der Ehepartner, Pflichtteilsansprüche und Rückforderungsmöglichkeiten. Darüber hinaus sollten auch die steuerlichen Aspekte berücksichtigt werden, einschließlich der Schenkungssteuer, Freibeträge und Steuersätze sowie möglicher steuerlicher Gestaltungsmöglichkeiten. In diesem Artikel werden wir auch die Vor- und Nachteile einer Hausschenkung erläutern, damit Sie eine fundierte Entscheidung treffen können. Lesen Sie weiter, um alles zu erfahren, was Sie über Hausschenkungen in Deutschland wissen müssen!

Zusammenfassung

- Was ist eine Hausschenkung?

- 1. Gründe für eine Hausschenkung

- 2. Rechtliche Aspekte bei der Hausschenkung

- 3. Steuerliche Aspekte bei der Hausschenkung

- 4. Vor- und Nachteile der Hausschenkung

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann ich mein Haus auch während meines Lebens verschenken?

- 2. Welche Gründe sprechen für eine Hausschenkung?

- 3. Muss ich einen Schenkungsvertrag für die Hausschenkung erstellen?

- 4. Brauche ich die Einwilligung meines Ehepartners für eine Hausschenkung?

- 5. Welche steuerlichen Aspekte muss ich bei einer Hausschenkung beachten?

- 6. Gibt es Gestaltungsmöglichkeiten, um die Steuerlast bei einer Hausschenkung zu verringern?

- 7. Kann ich Pflichtteilsansprüche bei einer Hausschenkung umgehen?

- 8. Wie sieht es mit der Rückforderungsmöglichkeit bei einer Hausschenkung aus?

- 9. Welche Vorteile bietet eine Hausschenkung?

- 10. Gibt es auch Nachteile bei einer Hausschenkung?

- Verweise

Was ist eine Hausschenkung?

Eine Hausschenkung ist die Übertragung des Eigentums an einem Haus zu Lebzeiten. Es handelt sich um ein rechtliches Verfahren, bei dem der Eigentümer das Haus an eine andere Person verschenkt. Im Gegensatz zur Vererbung erfolgt die Hausschenkung zu Lebzeiten, was bedeutet, dass der Schenker noch am Leben ist, wenn das Eigentum übertragen wird. Dies kann verschiedene Gründe haben, wie die Vermögensübertragung zu Lebzeiten, steuerliche Vorteile und die Vermeidung von Erbstreitigkeiten. Durch die Hausschenkung kann der Eigentümer das Haus bereits zu seinen Lebzeiten an den gewünschten Empfänger übertragen, ohne auf den Tod zu warten. Dies kann auch helfen, mögliche erbrechtliche Probleme oder Streitigkeiten in der Familie zu vermeiden. Es ist jedoch wichtig, die rechtlichen und steuerlichen Aspekte einer Hausschenkung zu berücksichtigen, um sicherzustellen, dass alle erforderlichen Schritte ordnungsgemäß durchgeführt werden.

1. Gründe für eine Hausschenkung

Es gibt verschiedene Gründe, warum Menschen sich für eine Hausschenkung entscheiden. Hier sind einige davon:

– Vermögensübertragung zu Lebzeiten: Durch eine Hausschenkung kann der Eigentümer das Haus bereits zu Lebzeiten an den gewünschten Empfänger übertragen. Dies ermöglicht es, dass der Übertragungsprozess geregelt wird, und kann einen reibungslosen Übergang des Vermögens sicherstellen.

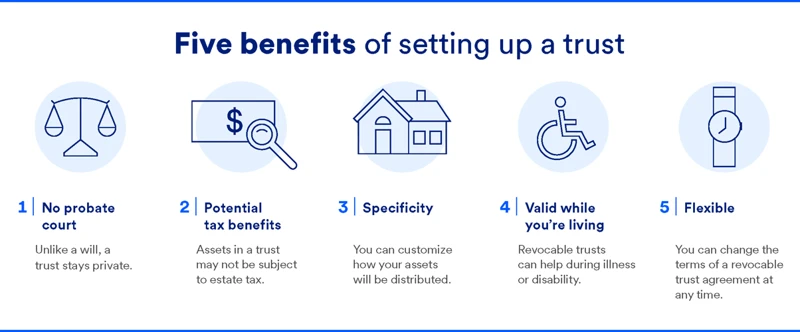

– Steuerliche Vorteile: Bei einer Hausschenkung können auch steuerliche Vorteile entstehen. Dies kann je nach individueller Situation variieren, aber es ist möglich, Schenkungssteuern zu umgehen oder zu minimieren.

– Verhindern von Erbstreitigkeiten: Eine Hausschenkung kann dazu beitragen, mögliche Erbstreitigkeiten in der Familie zu vermeiden. Durch die Übertragung des Hauses zu Lebzeiten kann der Eigentümer sicherstellen, dass das Eigentum an die gewünschten Empfänger gelangt und eventuelle Streitigkeiten vermieden werden.

– Finanzielle Unterstützung der Empfänger: Eine Hausschenkung kann auch dazu dienen, den Empfängern finanzielle Unterstützung zu bieten. Dies kann beispielsweise der Fall sein, wenn ein Elternteil sein Haus an seine Kinder verschenkt, um ihnen eine finanzielle Belastung abzunehmen oder ihnen den Start in ein eigenständiges Leben zu erleichtern.

– Weitergabe des Familienvermögens: Oftmals ist eine Hausschenkung auch mit dem Wunsch verbunden, das Familienvermögen weiterzugeben und sicherzustellen, dass das Haus in der Familie bleibt. Dies kann eine emotionale und sentimentale Komponente haben und den Zusammenhalt der Familie stärken.

Durch eine Hausschenkung können also verschiedene Ziele und Motive verfolgt werden. Es ist jedoch wichtig, die rechtlichen und steuerlichen Aspekte zu berücksichtigen, um alle erforderlichen Schritte korrekt durchzuführen.

1.1 Vermögensübertragung zu Lebzeiten

Eine Hausschenkung ermöglicht die Vermögensübertragung zu Lebzeiten. Durch die Übertragung des Hauses an einen anderen Empfänger kann der Schenker sein Vermögen bereits zu Lebzeiten weitergeben. Dies kann verschiedene Vorteile haben, wie zum Beispiel die Möglichkeit, den Empfänger finanziell zu unterstützen oder ihm eine langfristige Wohnmöglichkeit zu bieten. Es kann auch dazu dienen, den Erben einen Teil des Vermögens vorzeitig zukommen zu lassen. Durch die Vermögensübertragung zu Lebzeiten können auch Steuervorteile genutzt werden, da Schenkungen unter bestimmten Bedingungen steuerlich begünstigt sein können. Es ist jedoch wichtig, die rechtlichen Aspekte einer Hausschenkung zu beachten, wie den Schenkungsvertrag, die Einwilligung der Ehepartner und mögliche Pflichtteilsansprüche. Wenn Sie weitere Informationen zur Vermögensübertragung zu Lebzeiten benötigen, können Sie unseren Artikel „Auflösung einer Erbengemeinschaft“ lesen.

1.2 Steuerliche Vorteile

Steuerliche Vorteile sind ein wichtiger Aspekt einer Hausschenkung. Durch die Übertragung des Hauses zu Lebzeiten können bestimmte steuerliche Begünstigungen genutzt werden. Ein Vorteil liegt in der Schenkungssteuer, die in Deutschland für Schenkungen anfällt. Abhängig vom Verwandtschaftsgrad zwischen Schenker und Beschenktem sowie dem Wert des übertragenen Hauses können Freibeträge für die Schenkungssteuer in Anspruch genommen werden. Diese Freibeträge ermöglichen es, eine bestimmte Summe steuerfrei zu verschenken. Darüber hinaus kann eine Hausschenkung dazu führen, dass das Haus nicht in den Nachlass fällt und somit nicht Teil der Erbmasse wird. Dies kann potenziell zu einer Reduzierung der Erbschaftsteuer führen, wenn der Schenker später verstirbt. Es ist jedoch wichtig, sich vorab umfassend über die steuerlichen Auswirkungen einer Hausschenkung zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen.

1.3 Verhindern von Erbstreitigkeiten

Die Hausschenkung bietet eine Möglichkeit, potenzielle Erbstreitigkeiten zu verhindern. Indem der Eigentümer das Haus zu Lebzeiten verschenkt, wird klar definiert, wer das Eigentum erhalten soll. Dies kann dazu beitragen, Unstimmigkeiten innerhalb der Familie zu vermeiden, die oft mit einer Testamentseröffnung und der Verteilung des Erbes verbunden sind. Durch die klare Übertragung des Eigentums an ein bestimmtes Familienmitglied oder eine andere Person wird das Risiko von Streitigkeiten und Uneinigkeiten verringert. Es ist jedoch wichtig zu beachten, dass es immer noch wichtig ist, den rechtlichen Rahmen und die möglichen Pflichtteilsansprüche zu berücksichtigen. Eine sorgfältige Planung und Beratung sind notwendig, um sicherzustellen, dass die Hausschenkung reibungslos verläuft und mögliche Konflikte vermieden werden.

2. Rechtliche Aspekte bei der Hausschenkung

Bei einer Hausschenkung müssen verschiedene rechtliche Aspekte beachtet werden. Ein Schenkungsvertrag ist beispielsweise erforderlich, um die Übertragung des Hauses schriftlich zu dokumentieren. In diesem Vertrag sollten alle relevanten Details, wie die Identität des Schenkers und des Beschenkten, die genaue Beschreibung des Hauses sowie etwaige Bedingungen oder Auflagen, festgehalten werden. Es ist auch wichtig, die Einwilligung der Ehepartner einzuholen, da das Haus möglicherweise in der Zugewinngemeinschaft steht. Darüber hinaus können Pflichtteilsansprüche eine Rolle spielen. Pflichtteilsansprüche sind Ansprüche von nahen Verwandten, wie Kindern oder Ehepartnern, auf einen Teil des Erbes. Daher sollten potenzielle Pflichtteilsansprüche bei der Hausschenkung berücksichtigt werden. Auch die Rückforderungsmöglichkeiten sollten bedacht werden, falls bestimmte Voraussetzungen oder Bedingungen nicht erfüllt werden. Um alle rechtlichen Aspekte richtig zu handhaben, ist es ratsam, einen erfahrenen Rechtsberater hinzuzuziehen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2.1 Schenkungsvertrag

Ein Schenkungsvertrag ist ein wichtiges Dokument bei einer Hausschenkung. Es handelt sich um einen Vertrag, der die Bedingungen und Einzelheiten der Schenkung regelt. Im Schenkungsvertrag werden normalerweise der Schenker, der Beschenkte und das übertragene Haus genau beschrieben. Darüber hinaus können auch weitere Vereinbarungen festgehalten werden, wie beispielsweise mögliche Auflagen für den Beschenkten oder Beschränkungen hinsichtlich der Nutzung oder Veräußerung des Hauses. Der Schenkungsvertrag sollte von beiden Parteien sorgfältig geprüft und unterzeichnet werden, um sicherzustellen, dass alle Bedingungen klar und eindeutig sind. Es wird empfohlen, dass der Schenkungsvertrag von einem erfahrenen Rechtsanwalt erstellt wird, um alle relevanten rechtlichen Aspekte abzudecken und mögliche zukünftige Probleme zu vermeiden. Falls gewünscht, können auch spezifische Regelungen zur Ratenzahlung, ähnlich einer Ratenzahlung an Geschwister, im Schenkungsvertrag aufgenommen werden, um dem Beschenkten finanzielle Flexibilität zu ermöglichen.

2.2 Einwilligung der Ehepartner

Bei einer Hausschenkung muss die Einwilligung der Ehepartner beachtet werden. Ist das zu verschenkende Haus im Besitz beider Ehepartner, so müssen beide ihre Zustimmung geben, um die Schenkung durchzuführen. Die Einwilligung kann dabei mündlich oder schriftlich erfolgen. Es ist wichtig sicherzustellen, dass beide Ehepartner über die Konsequenzen und Auswirkungen der Hausschenkung informiert sind. Falls es Uneinigkeit zwischen den Ehepartnern gibt, kann dies den Prozess der Hausschenkung erschweren. In solchen Fällen ist es ratsam, professionelle Beratung von einem Rechtsanwalt oder Notar einzuholen, um etwaige rechtliche Probleme zu klären und eine einvernehmliche Lösung zu finden. Die Einwilligung der Ehepartner ist ein wichtiger rechtlicher Schritt, der bei einer Hausschenkung zu beachten ist, um etwaige rechtliche Schwierigkeiten in der Zukunft zu vermeiden.

2.3 Pflichtteilsansprüche

Pflichtteilsansprüche sind ein wichtiger rechtlicher Aspekt, der bei einer Hausschenkung beachtet werden muss. Gemäß dem deutschen Erbrecht haben bestimmte Personen, wie beispielsweise Abkömmlinge und der Ehepartner, einen gesetzlichen Anspruch auf einen Teil des Erbes, unabhängig von den Wünschen des Erblassers. Diese Ansprüche werden als Pflichtteilsansprüche bezeichnet. Bei einer Hausschenkung sollten Sie daher prüfen, ob die Empfänger des Hauses potenzielle Pflichtteilsberechtigte sind. Wenn dies der Fall ist, haben sie auch nach der Schenkung immer noch Anspruch auf ihren Pflichtteil, der in Geldzahlungen oder durch eine andere Ausgleichsleistung erfüllt werden kann. Es ist wichtig, diese Pflichtteilsansprüche bei der Planung und Durchführung einer Hausschenkung zu berücksichtigen und gegebenenfalls rechtliche Beratung in Anspruch zu nehmen, um sicherzustellen, dass alle gesetzlichen Vorgaben eingehalten werden. Weitere Informationen zu Pflichtteilsansprüchen finden Sie hier.

2.4 Rückforderungsmöglichkeiten

Bei einer Hausschenkung können bestimmte Rückforderungsmöglichkeiten bestehen, falls sich die Umstände in der Zukunft ändern. Eine Möglichkeit ist die Rückforderung aufgrund groben Undanks. Wenn der Beschenkte dem Schenker schweres Unrecht zufügt, kann der Schenker unter bestimmten Voraussetzungen die Schenkung rückgängig machen oder entsprechende Geld-/Sachwerte zurückverlangen. Eine weitere Rückforderungsmöglichkeit besteht bei Bedürftigkeit des Schenkers. Falls der Schenker nach der Schenkung pflegebedürftig oder finanziell bedürftig wird, kann er unter Umständen die Schenkung zurückverlangen, um seinen eigenen Lebensunterhalt zu sichern. Es ist jedoch wichtig zu beachten, dass Rückforderungen in der Regel rechtlich komplex sein können und spezifische Voraussetzungen erfüllt werden müssen. Eine umfassende rechtliche Beratung ist daher empfehlenswert, um die individuellen Rückforderungsmöglichkeiten zu prüfen.

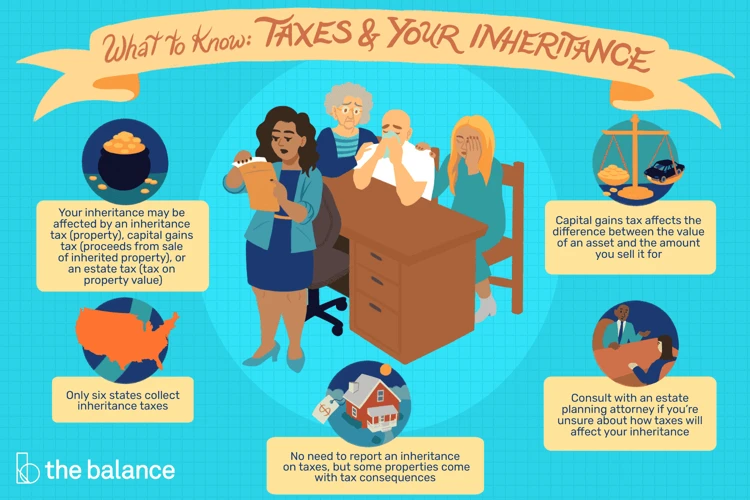

3. Steuerliche Aspekte bei der Hausschenkung

Bei einer Hausschenkung sind auch steuerliche Aspekte zu beachten. Hier sind einige wichtige Punkte, die Sie berücksichtigen sollten:

3.1 Schenkungssteuer: Eine Hausschenkung kann schenkungssteuerpflichtig sein. Dies bedeutet, dass Sie Schenkungssteuer auf den Wert des übertragenen Hauses zahlen müssen. Allerdings gibt es Freibeträge, bis zu denen Schenkungen steuerfrei sind.

3.2 Freibeträge und Steuersätze: Die Schenkungssteuer richtet sich nach dem Wert des übertragenen Hauses und dem Verwandtschaftsverhältnis zwischen Schenker und Beschenktem. Es gibt unterschiedliche Freibeträge für Ehepartner, Kinder, Enkel und andere Verwandte. Die genauen Steuersätze können je nach Bundesland variieren.

3.3 Steuerliche Gestaltungsmöglichkeiten: Es gibt verschiedene steuerliche Gestaltungsmöglichkeiten, um die Steuerlast bei einer Hausschenkung zu minimieren. Eine Möglichkeit ist beispielsweise die Schenkung in Raten, bei der der Beschenkte das übertragene Haus in regelmäßigen Abständen abbezahlt. Dadurch können Steuerfreibeträge effektiver genutzt werden und die Steuerlast verringert werden. Weitere Informationen zu diesem Thema finden Sie in unserem Artikel über das Auszahlen von Geschwistern in Raten (/geschwister-in-raten-auszahlen/).

Es ist ratsam, sich vor einer Hausschenkung mit einem Steuerberater oder einem Fachanwalt für Erbrecht zu beraten, um von möglichen steuerlichen Gestaltungsmöglichkeiten zu profitieren und die Schenkungssteuer korrekt abzuwickeln.

3.1 Schenkungssteuer

Die Schenkungssteuer ist eine Steuer, die beim Erhalt von Schenkungen anfällt. Bei einer Hausschenkung fällt daher in der Regel Schenkungssteuer an. Die Steuer wird auf den Wert der Übertragung erhoben und richtet sich nach bestimmten Steuersätzen und Freibeträgen. Es ist wichtig zu beachten, dass die Schenkungssteuer sowohl für Geld- als auch für Sachwerte gilt, einschließlich Immobilien wie einem Haus. Der Steuersatz variiert je nach Verwandtschaftsgrad zwischen Schenker und Beschenktem. Dabei gilt in der Regel: Je näher die verwandtschaftliche Beziehung, desto niedriger ist der Steuersatz. Um die Schenkungssteuer korrekt berechnen zu können, muss der Wert der Schenkung ermittelt werden. Dabei sollte auch bedacht werden, dass es bestimmte Steuerbefreiungen oder -ermäßigungen geben kann, wie zum Beispiel den sogenannten Familienwohnheim-Freibetrag. Es ist daher ratsam, sich vor einer Hausschenkung umfassend über die geltenden steuerlichen Regelungen zu informieren und gegebenenfalls eine professionelle steuerliche Beratung in Anspruch zu nehmen.

3.2 Freibeträge und Steuersätze

3.2 Freibeträge und Steuersätze: Bei einer Hausschenkung fallen in Deutschland Schenkungssteuern an. Es gibt jedoch Freibeträge, bis zu denen keine Schenkungssteuer erhoben wird. Die Freibeträge variieren je nach Verwandtschaftsgrad zwischen den Beteiligten. Zum Beispiel gibt es einen höheren Freibetrag für Ehepartner und Kinder als für entferntere Verwandte oder Nicht-Verwandte. Die konkreten Freibeträge werden regelmäßig angepasst und können von Jahr zu Jahr unterschiedlich sein. Sobald der Wert der Schenkung den Freibetrag überschreitet, muss Schenkungssteuer entrichtet werden. Die Schenkungssteuer selbst richtet sich nach den Steuersätzen, die ebenfalls vom Verwandtschaftsgrad abhängig sind. Je näher die Verwandtschaftsbeziehung, desto niedriger ist der Steuersatz. Es ist wichtig, sich über die aktuellen Freibeträge und Steuersätze zu informieren, um die finanziellen Auswirkungen einer Hausschenkung korrekt einschätzen zu können.

3.3 Steuerliche Gestaltungsmöglichkeiten

Steuerliche Gestaltungsmöglichkeiten spielen eine wichtige Rolle bei einer Hausschenkung. Es gibt verschiedene Strategien und Optionen, um die steuerliche Belastung zu minimieren und die optimale Lösung für die Übertragung des Hauses zu finden. Eine Möglichkeit besteht darin, die Schenkung in Raten durchzuführen, um von geringeren Steuersätzen zu profitieren. Eine andere Option ist die Einbeziehung von lebenslangem Wohnrecht oder Nießbrauch, was ebenfalls zu steuerlichen Vorteilen führen kann. Darüber hinaus können bestimmte Freibeträge genutzt werden, um die Schenkungssteuer zu reduzieren. Es ist ratsam, sich durch einen erfahrenen Steuerberater oder Rechtsanwalt beraten zu lassen, um die besten steuerlichen Gestaltungsmöglichkeiten entsprechend der individuellen Situation zu identifizieren und rechtlich abzusichern. So können Sie die besten Ergebnisse erzielen und gleichzeitig steuerliche Vorteile maximieren.

4. Vor- und Nachteile der Hausschenkung

4. Vor- und Nachteile der Hausschenkung:

Eine Hausschenkung hat sowohl Vor- als auch Nachteile, die Sie bei Ihrer Entscheidung berücksichtigen sollten.

Vorteile einer Hausschenkung:

1. Vermögensübertragung zu Lebzeiten: Durch eine Hausschenkung können Sie bereits zu Ihren Lebzeiten das Eigentum an das gewünschte Familienmitglied übertragen und sicherstellen, dass Ihr Vermögen in den richtigen Händen ist.

2. Steuerliche Vorteile: Eine Hausschenkung kann steuerlich vorteilhaft sein, da sie bestimmte Steuervergünstigungen und Freibeträge ermöglicht, insbesondere wenn es sich um eine Schenkung innerhalb der Familie handelt.

3. Vermeidung von Erbstreitigkeiten: Durch die frühzeitige Übertragung des Eigentums können potenzielle Erbstreitigkeiten unter den Nachkommen vermieden werden.

Nachteile einer Hausschenkung:

1. Verlust der Verfügungsgewalt: Wenn Sie Ihr Haus verschenken, verlieren Sie die Kontrolle über das Eigentum und können nicht mehr frei darüber verfügen.

2. Eventuelle Rückforderung: In einigen Fällen kann es zu Rückforderungsansprüchen kommen, wenn der Empfänger der Schenkung bestimmte Bedingungen nicht erfüllt.

3. Steuerliche Auswirkungen: Eine Hausschenkung kann auch steuerliche Auswirkungen haben, insbesondere wenn es sich um ein wertvolles Haus handelt und/oder die Freibeträge überschritten werden.

Es ist wichtig, die Vor- und Nachteile sorgfältig abzuwägen und gegebenenfalls professionelle Hilfe in Anspruch zu nehmen, um eine fundierte Entscheidung zu treffen.

4.1 Vorteile

Es gibt verschiedene Vorteile einer Hausschenkung:

1. Vermögensübertragung zu Lebzeiten: Durch eine Hausschenkung können Sie Ihr Vermögen bereits zu Lebzeiten an den gewünschten Empfänger übertragen. Dies ermöglicht es Ihnen, sicherzustellen, dass das Haus in die Hände einer Person gelangt, der Sie vertrauen und die Ihnen am Herzen liegt.

2. Steuerliche Vorteile: Bei einer Hausschenkung können unter bestimmten Umständen steuerliche Vorteile entstehen. Durch die Übertragung des Eigentums können beispielsweise Schenkungssteuern vermieden oder reduziert werden. Es ist ratsam, sich jedoch von einem Steuerberater oder Rechtsanwalt beraten zu lassen, um die individuellen steuerlichen Auswirkungen zu klären.

3. Verhinderung von Erbstreitigkeiten: Eine Hausschenkung kann potenzielle Erbstreitigkeiten verhindern. Indem das Haus bereits zu Lebzeiten übertragen wird, können mögliche Meinungsverschiedenheiten und Konflikte unter den Erben vermieden werden.

4. Flexibilität bei der Vermögensplanung: Eine Hausschenkung ermöglicht es Ihnen, Ihre Vermögensplanung flexibler zu gestalten. Sie haben die Möglichkeit, bestimmte Bedingungen und Auflagen festzulegen, wie beispielsweise ein lebenslanges Wohnrecht oder eine Ratenzahlungsvereinbarung.

Es ist wichtig zu beachten, dass eine Hausschenkung auch gewisse rechtliche und steuerliche Aspekte mit sich bringt, die sorgfältig geprüft werden sollten. Es wird empfohlen, sich von einem erfahrenen Rechtsanwalt oder Notar beraten zu lassen, um sicherzustellen, dass alle erforderlichen rechtlichen Schritte eingehalten werden.

4.2 Nachteile

Es gibt auch einige Nachteile, die mit einer Hausschenkung verbunden sein können. Einer der Hauptnachteile ist, dass der Schenker das Haus während seines Lebens nicht mehr nutzen oder verkaufen kann. Durch die Übertragung des Eigentums geht das Recht auf Nutzung und Veräußerung auf den Beschenkten über. Dies kann zu Einschränkungen führen, insbesondere wenn der Schenker das Haus in der Zukunft möglicherweise noch benötigt oder finanzielle Schwierigkeiten hat und den Verkauf des Hauses in Erwägung zieht. Eine weiterer Nachteil ist, dass Schenkungen möglicherweise nicht rückgängig gemacht werden können. Sobald das Haus verschenkt ist, kann der Schenker es normalerweise nicht zurückfordern, es sei denn, es liegen besondere Umstände vor, wie etwa eine Täuschung seitens des Beschenkten. Daher ist es wichtig, sorgfältig zu überlegen und alle möglichen Risiken abzuwägen, bevor man sich für eine Hausschenkung entscheidet.

Zusammenfassung

Die Hausschenkung ist eine Möglichkeit, das Eigentum an einem Haus zu Lebzeiten zu übertragen. Es gibt verschiedene Gründe, warum Menschen sich für eine Hausschenkung entscheiden, darunter die Vermögensübertragung zu Lebzeiten, steuerliche Vorteile und die Vermeidung von Erbstreitigkeiten. Bei einer Hausschenkung sind jedoch bestimmte rechtliche Aspekte zu beachten, wie zum Beispiel der Schenkungsvertrag, die Einwilligung der Ehepartner, Pflichtteilsansprüche und Rückforderungsmöglichkeiten. Zudem spielen steuerliche Aspekte eine wichtige Rolle, wie die Schenkungssteuer, Freibeträge und Steuersätze. Es ist wichtig, Vor- und Nachteile einer Hausschenkung sorgfältig abzuwägen, bevor eine Entscheidung getroffen wird. Die Tabelle unten gibt eine Übersicht über die wichtigsten Punkte zur Hausschenkung:

Zusammenfassung der Hausschenkung:

– Hausschenkung ermöglicht die Übertragung des Eigentums an einem Haus zu Lebzeiten.

– Gründe für eine Hausschenkung sind die Vermögensübertragung, steuerliche Vorteile und die Vermeidung von Erbstreitigkeiten.

– Rechtliche Aspekte umfassen den Schenkungsvertrag, die Einwilligung der Ehepartner, Pflichtteilsansprüche und Rückforderungsmöglichkeiten.

– Steuerliche Aspekte beinhalten die Schenkungssteuer, Freibeträge und Steuersätze.

– Hausschenkung hat Vor- und Nachteile, die sorgfältig abgewogen werden sollten, bevor eine Entscheidung getroffen wird.

Mit diesen Informationen können Sie fundierte Entscheidungen treffen und sich besser auf eine Hausschenkung vorbereiten.

Häufig gestellte Fragen

1. Kann ich mein Haus auch während meines Lebens verschenken?

Ja, eine Hausschenkung ermöglicht es Ihnen, das Eigentum an Ihrem Haus zu Lebzeiten an eine andere Person zu übertragen.

2. Welche Gründe sprechen für eine Hausschenkung?

Es gibt verschiedene Gründe, die für eine Hausschenkung sprechen, wie die Vermögensübertragung zu Lebzeiten, steuerliche Vorteile und die Vermeidung von Erbstreitigkeiten.

3. Muss ich einen Schenkungsvertrag für die Hausschenkung erstellen?

Ja, es ist ratsam, einen Schenkungsvertrag aufzusetzen, um die Bedingungen der Hausschenkung schriftlich festzuhalten.

4. Brauche ich die Einwilligung meines Ehepartners für eine Hausschenkung?

Ja, in der Regel ist die Einwilligung des Ehepartners erforderlich, wenn es sich um das gemeinsame Eigentum handelt.

5. Welche steuerlichen Aspekte muss ich bei einer Hausschenkung beachten?

Bei einer Hausschenkung müssen Sie die Schenkungssteuer sowie Freibeträge und Steuersätze berücksichtigen.

6. Gibt es Gestaltungsmöglichkeiten, um die Steuerlast bei einer Hausschenkung zu verringern?

Ja, es gibt verschiedene steuerliche Gestaltungsmöglichkeiten, die Ihnen helfen können, die Steuerlast bei einer Hausschenkung zu minimieren. Sprechen Sie hierzu am besten mit einem Steuerberater.

7. Kann ich Pflichtteilsansprüche bei einer Hausschenkung umgehen?

Es kann sein, dass Pflichtteilsansprüche bei einer Hausschenkung berücksichtigt werden müssen. Es empfiehlt sich, hierzu juristischen Rat einzuholen.

8. Wie sieht es mit der Rückforderungsmöglichkeit bei einer Hausschenkung aus?

Unter bestimmten Umständen kann eine Rückforderungsmöglichkeit bestehen, zum Beispiel wenn der Beschenkte den Schenker grob undankbar behandelt.

9. Welche Vorteile bietet eine Hausschenkung?

Vorteile einer Hausschenkung können sein, dass Sie bereits zu Lebzeiten das Eigentum an einen gewünschten Empfänger übertragen können und mögliche erbrechtliche Probleme vermieden werden.

10. Gibt es auch Nachteile bei einer Hausschenkung?

Nachteile könnten zum Beispiel die Schenkungssteuer und die Möglichkeit einer Rückforderung bei grober Undankbarkeit des Beschenkten sein. Zudem ist es wichtig, die rechtlichen und steuerlichen Aspekte sorgfältig zu prüfen.