Finanzplanung und Rechtsberatung Blog: Informationen und Erfahrungen – Herzlich willkommen zu unserem Blog, der sich mit dem Thema Finanzplanung und Rechtsberatung befasst. Hier finden Sie eine Fülle von Informationen, Tipps und persönlichen Erfahrungen rund um das Thema Finanzen und Recht. Ob Sie gerade ins Berufsleben starten, eine Familie gründen, den Ruhestand planen oder Ihr eigenes Unternehmen führen – wir bieten Ihnen fundierte Ratschläge und Einblicke, um Ihre finanzielle Zukunft erfolgreich zu gestalten. Erfahren Sie mehr über die Vorteile einer professionellen Finanzplanung, die Bedeutung einer rechtlichen Absicherung und wie Sie Fallstricke vermeiden können. Tauchen Sie ein in die Welt der Finanzplanung und Rechtsberatung und profitieren Sie von wertvollen Informationen und inspirierenden Erfolgsgeschichten.

Zusammenfassung

- Warum Finanzplanung so wichtig ist

- Vorteile der Rechtsberatung in Finanzangelegenheiten

- Finanzplanung für verschiedene Lebenssituationen

- Die Rolle eines Finanzberaters

- Trends und Entwicklungen in der Finanzplanung und Rechtsberatung

- Rechtliche Aspekte der Finanzplanung

- Tipps für die Auswahl eines Finanz- und Rechtsberaters

- Finanzplanung für Selbstständige und Unternehmer

- Rechtliche Fallstricke vermeiden

- Finanzplanung in Krisenzeiten

- Finanzplanung und Steuern

- Die Bedeutung einer umfassenden Finanzplanung

- Die Vor- und Nachteile von Online-Finanzplanungs-Tools

- Persönliche Erfahrungen und Erfolgsgeschichten

- Rechtsberatung und finanzielle Absicherung

- Wie man eine Finanzplanung aufbaut

- Rechtsberatung bei Vertragsangelegenheiten

- Wichtige rechtliche Informationen für Menschen in unterschiedlichen Lebensabschnitten

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- 1. Was umfasst eine umfassende Finanzplanung?

- 2. Warum ist es wichtig, Schulden zu reduzieren?

- 3. Wie kann eine Finanzplanung bei der Vorsorge für Notfälle helfen?

- 4. Welche Vorteile bietet eine professionelle Finanzberatung?

- 5. Wie kann eine gute Finanzplanung beim Aufbau von Vermögen helfen?

- 6. Wie finde ich den richtigen Finanz- und Rechtsberater?

- 7. Welche Rolle spielt die Finanzplanung bei der Planung für den Ruhestand?

- 8. Warum sollte ich mich mit rechtlichen Aspekten der Finanzplanung auseinandersetzen?

- 9. Wie kann ich meine Finanzplanung in Krisenzeiten absichern?

- 10. Welche Rolle spielen Steuern bei der Finanzplanung?

- Verweise

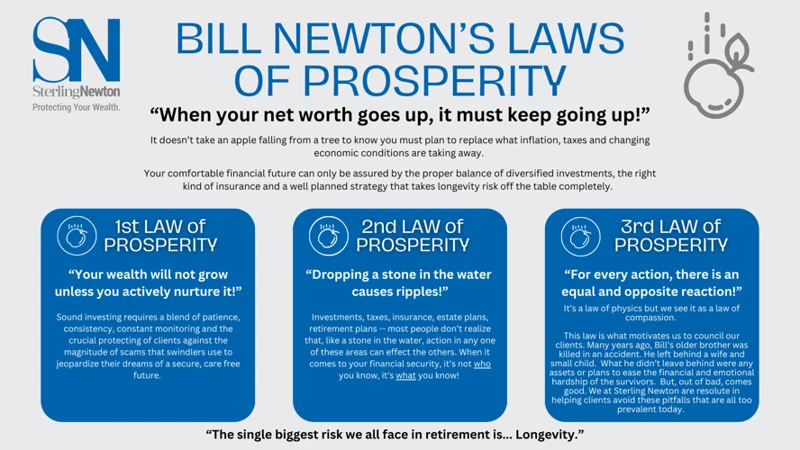

Warum Finanzplanung so wichtig ist

– Eine umfassende Finanzplanung ist von großer Bedeutung, um eine solide finanzielle Grundlage aufzubauen und seine langfristigen Ziele zu erreichen. Durch eine sorgfältige Planung können Sie Ihre Finanzen besser verwalten, Schulden reduzieren, für Notfälle vorsorgen und langfristig Vermögen aufbauen. Eine gute Finanzplanung ermöglicht es Ihnen auch, Ihre Ausgaben zu kontrollieren, ein Budget zu erstellen und Ihre finanziellen Ziele zu definieren. Darüber hinaus hilft Ihnen eine solide Finanzplanung, Ihre Ersparnisse zu maximieren, Investitionen zu optimieren und Chancen zu nutzen, um Ihr Vermögen zu vermehren. Eine professionelle Finanzberatung kann Ihnen dabei helfen, eine individuelle Finanzstrategie zu entwickeln und Ihren persönlichen finanziellen Zielen näher zu kommen.

Vorteile der Rechtsberatung in Finanzangelegenheiten

– Die Inanspruchnahme von Rechtsberatung in Finanzangelegenheiten bietet eine Vielzahl von Vorteilen. Ein Rechtsberater kann Ihnen helfen, Ihre Rechte und Pflichten in finanziellen Angelegenheiten zu verstehen und Ihre Interessen zu schützen. Hier sind einige der Hauptvorteile einer Rechtsberatung in Finanzangelegenheiten:

1. Rechtliche Expertise: Ein Rechtsberater hat das Fachwissen und die Erfahrung, um Sie in rechtlichen Fragen im Zusammenhang mit Finanzen zu unterstützen. Sie können Ihnen helfen, komplexe Rechtsvorschriften zu verstehen und Ihre finanziellen Entscheidungen im Einklang mit dem Gesetz zu treffen.

2. Vertragsüberprüfung: Ein Rechtsberater kann Ihnen bei der Überprüfung und dem Verständnis von Verträgen in Finanzangelegenheiten helfen, einschließlich Darlehensverträgen, Versicherungspolicen und Investitionsvereinbarungen. Dadurch können Sie potenzielle Fallstricke und Risiken identifizieren und Ihre finanziellen Interessen schützen.

3. Streitbeilegung: Wenn es zu rechtlichen Auseinandersetzungen in Finanzangelegenheiten kommt, kann ein Rechtsberater Ihnen dabei helfen, eine faire und gerechte Lösung zu finden. Sie können Sie in Verhandlungen vertreten oder bei Bedarf rechtlichen Beistand in gerichtlichen Verfahren bieten.

4. Steuerliche Fragen: Rechtsberater haben oft auch umfangreiche Kenntnisse im Bereich der Steuergesetze und können Ihnen helfen, steuerliche Angelegenheiten zu klären und steuerliche Optimierungsmöglichkeiten zu nutzen.

Die Inanspruchnahme einer Rechtsberatung in Finanzangelegenheiten kann Ihnen helfen, rechtliche Risiken zu minimieren, Ihre finanzielle Sicherheit zu gewährleisten und fundierte finanzielle Entscheidungen zu treffen. Es ist ratsam, einen qualifizierten Rechtsberater zu konsultieren, um Ihre spezifischen Anforderungen und Ziele zu besprechen und eine individuelle Lösung zu finden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Finanzplanung für verschiedene Lebenssituationen

Von jungen Berufseinsteigern über Familien bis hin zu Menschen im Ruhestand – verschiedene Lebenssituationen erfordern unterschiedliche Ansätze in der Finanzplanung.

Für junge Berufseinsteiger ist es wichtig, frühzeitig mit der Finanzplanung zu beginnen, um langfristige finanzielle Ziele zu erreichen. Dies umfasst den Aufbau eines Notfallfonds, das Begleichen von Schulden, das Erstellen eines Budgets und das Eingehen von Investitionen für zukünftiges Wachstum.

Für Familien stehen Fragen zur Kindererziehung, Bildungskosten und Altersvorsorge im Fokus. Eine umfassende Finanzplanung hilft dabei, die finanzielle Sicherheit der Familie zu gewährleisten und langfristige Ziele wie den Kauf eines Eigenheims oder die Absicherung der Kinder zu erreichen.

Für Ruheständler und die Altersvorsorge stehen Aspekte wie die Optimierung der Rente, die Verwaltung der Ersparnisse und die Planung für medizinische Kosten im Fokus. Eine solide Finanzplanung gewährleistet eine komfortable und sorgenfreie finanzielle Zukunft.

Unabhängig von der Lebenssituation ist es ratsam, sich professionelle Hilfe von einem Finanzberater zu suchen, der maßgeschneiderte Lösungen für individuelle Bedürfnisse bietet und dabei hilft, Finanzen effizient zu verwalten und langfristige Ziele zu erreichen.

Finanzplanung für junge Berufseinsteiger

– Für junge Berufseinsteiger ist es besonders wichtig, frühzeitig eine solide Finanzplanung zu beginnen. Hier sind einige wichtige Schritte und Überlegungen, die junge Berufseinsteiger bei ihrer Finanzplanung berücksichtigen sollten:

1. Festlegung von Zielen: Definieren Sie klare finanzielle Ziele, wie beispielsweise den Kauf eines Autos, den Aufbau eines Notfallfonds oder den Start einer Altersvorsorge.

2. Budgetplanung: Erstellen Sie ein detailliertes Budget, das Ihre monatlichen Einnahmen und Ausgaben berücksichtigt. Identifizieren Sie Bereiche, in denen Sie sparen können, und setzen Sie Prioritäten.

3. Schuldenmanagement: Falls Sie Studienkredite oder andere Schulden haben, entwickeln Sie einen Plan, um sie abzuzahlen. Minimieren Sie dabei auch zukünftige Schulden.

4. Aufbau eines Notfallfonds: Legen Sie regelmäßig Geld beiseite, um einen Notfallfonds aufzubauen. Dieser sollte ausreichend Geld für drei bis sechs Monate Ihrer Lebenshaltungskosten abdecken.

5. Altersvorsorge: Beginnen Sie frühzeitig mit der Altersvorsorge, indem Sie in ein betriebliches oder privates Rentenkonto einzahlen. Nutzen Sie zudem die Vorteile von Zinseszinsen.

6. Versicherungen: Überprüfen Sie Ihren Versicherungsschutz, um sicherzustellen, dass Sie ausreichend abgesichert sind. Hierzu gehören Krankenversicherung, Berufsunfähigkeitsversicherung und Haftpflichtversicherung.

Eine professionelle Finanzberatung kann dabei helfen, maßgeschneiderte Lösungen für junge Berufseinsteiger zu finden und ihnen den Einstieg in ein finanziell erfolgreiches Leben zu erleichtern.

Finanzplanung für Familien

– Für Familien ist eine solide Finanzplanung besonders wichtig, da sie nicht nur ihre eigenen Bedürfnisse, sondern auch die finanzielle Zukunft ihrer Kinder und eventuell sogar ihrer Eltern berücksichtigen müssen. Hier sind einige wichtige Aspekte, die bei der Finanzplanung für Familien zu beachten sind:

1. Budgetierung: Erstellen Sie ein detailliertes Budget, um Ihre Einnahmen und Ausgaben im Blick zu behalten. Berücksichtigen Sie dabei auch langfristige Ziele wie die Ausbildung Ihrer Kinder oder den Kauf eines Hauses.

2. Versicherungen: Sorgen Sie für ausreichenden Versicherungsschutz, sowohl für sich selbst als auch für Ihre Familienmitglieder. Das umfasst Krankenversicherung, Lebensversicherung und Haftpflichtversicherung.

3. Notfallfonds: Legen Sie einen Notfallfonds an, um unvorhergesehene Ausgaben abdecken zu können. Es wird empfohlen, drei bis sechs Monate an Lebenshaltungskosten auf Reserve zu haben.

4. Altersvorsorge: Planen Sie frühzeitig für Ihre Rentenzeit vor und investieren Sie in Altersvorsorgeprogramme wie betriebliche Altersvorsorge oder private Rentenversicherungen.

5. Bildungsfonds: Überlegen Sie, wie Sie die Ausbildungskosten Ihrer Kinder finanzieren können. Untersuchen Sie Möglichkeiten wie Bildungssparpläne oder Stipendien.

6. Nachlassplanung: Denken Sie darüber nach, wie Sie Ihr Vermögen an die nächste Generation weitergeben können und erstellen Sie entsprechende rechtliche Dokumente wie Testament und Vorsorgevollmachten.

Eine durchdachte Finanzplanung hilft Ihnen dabei, langfristige finanzielle Stabilität für Ihre Familie zu erreichen und Ihre Ziele zu verwirklichen. Konsultieren Sie bei Bedarf einen Finanzberater, um eine maßgeschneiderte Finanzstrategie zu entwickeln, die auf Ihre spezifischen Familienbedürfnisse zugeschnitten ist.

Finanzplanung für Ruhestand und Altersvorsorge

– Eine umfassende Finanzplanung für den Ruhestand und die Altersvorsorge ist entscheidend, um finanzielle Sicherheit im Alter zu gewährleisten. Hier sind einige wichtige Punkte, die bei der Finanzplanung für den Ruhestand zu beachten sind:

- Analyse des aktuellen finanziellen Zustands: Überprüfen Sie Ihre aktuellen Einnahmen, Ausgaben, Schulden und Vermögenswerte, um ein klares Bild Ihrer finanziellen Situation zu erhalten.

- Festlegung von finanziellen Zielen: Definieren Sie Ihre langfristigen finanziellen Ziele für den Ruhestand, wie zum Beispiel die gewünschte monatliche Rente oder das gewünschte Vermögen.

- Altersvorsorgeplanung: Untersuchen Sie verschiedene Optionen zur Altersvorsorge, wie z.B. betriebliche Altersvorsorge, private Rentenversicherungen oder individuelle Anlagestrategien.

- Investitionen und Vermögensanlage: Prüfen Sie, welche Anlagestrategien und Investitionen für Ihren Ruhestand am besten geeignet sind, und stellen Sie sicher, dass Ihre Investitionen diversifiziert sind, um das Risiko zu minimieren.

- Überprüfung und Anpassung: Überprüfen Sie regelmäßig Ihre Finanzplanung für den Ruhestand und passen Sie sie bei Bedarf an veränderte Lebensumstände und Marktbedingungen an.

Indem Sie frühzeitig mit der Finanzplanung für den Ruhestand beginnen und professionelle Unterstützung in Anspruch nehmen, können Sie sicherstellen, dass Sie Ihren Ruhestand in finanzieller Sicherheit und mit ausreichenden Mitteln genießen können.

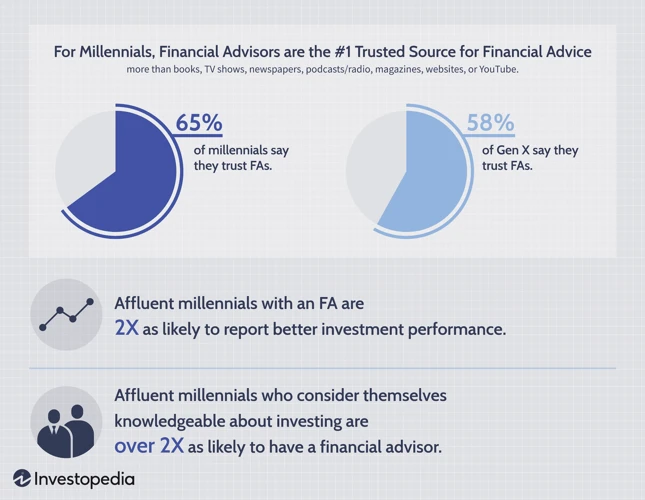

Die Rolle eines Finanzberaters

– Ein Finanzberater spielt eine wichtige Rolle bei der Finanzplanung und kann Ihnen dabei helfen, Ihre finanziellen Ziele zu erreichen und Ihre Finanzen effektiv zu verwalten. Hier sind einige der Hauptaufgaben und Verantwortlichkeiten eines Finanzberaters:

1. Analyse der finanziellen Situation: Ein Finanzberater analysiert Ihre finanzielle Situation und Ihre Ziele, um eine individuelle Finanzstrategie zu entwickeln. Dabei berücksichtigen sie Ihre Einnahmen, Ausgaben, Schulden, Vermögenswerte und finanziellen Verpflichtungen.

2. Erstellung eines Finanzplans: Basierend auf der Analyse entwickelt der Finanzberater einen maßgeschneiderten Finanzplan, der Ihre Bedürfnisse, Ziele und Risikobereitschaft berücksichtigt. Dieser Plan umfasst Investitionen, Altersvorsorge, Risikoabsicherung und Steuerplanung.

3. Investitionsberatung: Ein Finanzberater hilft Ihnen bei der Auswahl geeigneter Investitionen, um Ihr Vermögen zu vermehren und Ihre finanziellen Ziele zu erreichen. Sie bieten Ihnen Informationen und Empfehlungen zu verschiedenen Anlageklassen wie Aktien, Anleihen, Investmentfonds und Immobilien.

4. Risikomanagement: Ein Finanzberater hilft Ihnen dabei, Risiken zu identifizieren und zu minimieren. Sie können Ihnen dabei helfen, Versicherungen abzuschließen, um Sie und Ihre Familie vor unvorhergesehenen Ereignissen wie Krankheit, Verletzung oder Todesfällen abzusichern.

5. Überwachung und Anpassung: Ein Finanzberater überwacht regelmäßig Ihre finanzielle Situation und den Fortschritt Ihrer Ziele. Sie passen Ihren Finanzplan bei Bedarf an, um sicherzustellen, dass er Ihren aktuellen Bedürfnissen und Zielen entspricht.

Die Rolle eines Finanzberaters ist von großer Bedeutung, um Ihnen bei der Erreichung finanzieller Sicherheit und Wohlstand zu unterstützen. Durch ihre Fachkenntnisse und Erfahrungen können sie Ihnen helfen, fundierte Entscheidungen zu treffen und Ihre finanzielle Zukunft erfolgreich zu gestalten.

Trends und Entwicklungen in der Finanzplanung und Rechtsberatung

– Die Finanzplanung und Rechtsberatung unterliegen ständigen Veränderungen und Entwicklungen, die es wichtig machen, auf dem neuesten Stand zu bleiben. Ein aktueller Trend in der Finanzplanung ist die verstärkte Nutzung digitaler Tools und Plattformen, die den Zugang zu Finanzinformationen und -dienstleistungen erleichtern. Online-Finanzplanungs-Tools bieten Benutzern die Möglichkeit, ihre Finanzen zu verwalten, Budgets zu erstellen, Investments zu verfolgen und ihre finanziellen Ziele zu überwachen. Eine weitere Entwicklung ist die verstärkte Integration von nachhaltigen und ethischen Investitionsmöglichkeiten in die Finanzplanung. Im Bereich der Rechtsberatung gibt es eine wachsende Nachfrage nach Experten, die sich mit dem Thema Datenschutz und Cybersecurity befassen, da der Schutz persönlicher Daten in der digitalen Welt immer wichtiger wird. Zudem gewinnen Themen wie Erbrecht und Vorsorgevollmachten an Bedeutung. Indem man über die neuesten Trends und Entwicklungen informiert bleibt, kann man von den besten Praktiken in der Finanzplanung und Rechtsberatung profitieren und seine finanziellen Ziele effektiv verfolgen.

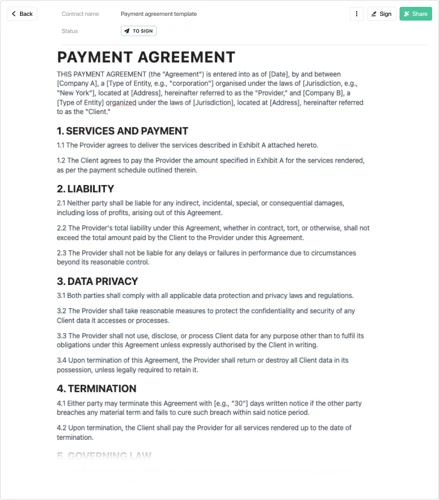

Rechtliche Aspekte der Finanzplanung

– Bei der Finanzplanung spielen auch rechtliche Aspekte eine wichtige Rolle. Es ist unerlässlich, das geltende Recht zu verstehen und zu beachten, um rechtliche Fallstricke zu vermeiden und seine finanziellen Interessen zu schützen. Ein erfahrener Rechtsberater kann Sie bei der Einhaltung der gesetzlichen Bestimmungen unterstützen und Ihnen helfen, vertragliche Angelegenheiten zu klären. Zu den rechtlichen Aspekten der Finanzplanung gehören beispielsweise die rechtliche Gestaltung von Testamenten und Vorsorgevollmachten, die Überprüfung von Verträgen und rechtliche Absicherungen bei Investitionen oder Unternehmensgründungen. Es ist wichtig, frühzeitig rechtlichen Rat einzuholen, um mögliche Risiken und Konflikte zu minimieren und Ihre finanzielle Sicherheit zu gewährleisten. Ein Rechtsberater kann Ihnen bei der Durchsetzung Ihrer Rechte helfen und Ihnen bei rechtlichen Streitigkeiten zur Seite stehen.

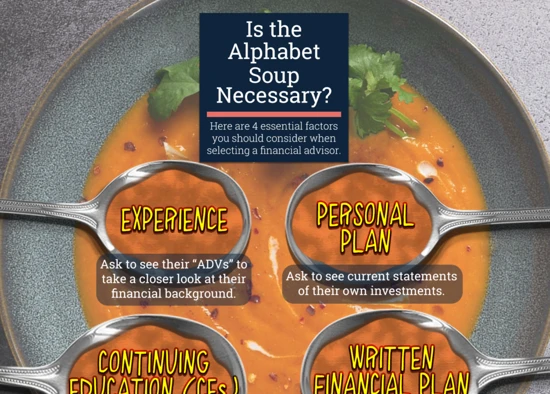

Tipps für die Auswahl eines Finanz- und Rechtsberaters

– Die Auswahl eines kompetenten Finanz- und Rechtsberaters ist von großer Bedeutung, um die bestmögliche Unterstützung und Beratung zu erhalten. Hier sind einige Tipps, die Ihnen bei der Auswahl helfen können: 1. Überprüfen Sie die Qualifikationen und Erfahrungen des Beraters. Stellen Sie sicher, dass er über die erforderlichen Zertifizierungen und Fachkenntnisse verfügt. 2. Lesen Sie Bewertungen und Referenzen von anderen Kunden. Dadurch erhalten Sie einen Einblick in die Qualität der Arbeit des Beraters. 3. Klären Sie die Art der Dienstleistungen und Gebühren im Voraus. Sorgen Sie dafür, dass Sie alle Kosten verstehen und dass sie fair und transparent sind. 4. Beachten Sie die Kommunikation. Ein guter Berater sollte in der Lage sein, komplizierte finanzielle und rechtliche Konzepte verständlich zu erklären und auf Ihre Fragen einzugehen. 5. Überprüfen Sie, ob der Berater Ihren individuellen Bedürfnissen und Zielen gerecht wird. Je besser der Berater Ihre persönliche Situation versteht, desto besser kann er Ihnen bei Ihrer Finanz- und Rechtsplanung helfen. Nehmen Sie sich Zeit, um verschiedene Berater zu vergleichen und wählen Sie denjenigen, dem Sie vertrauen und der am besten zu Ihnen passt.

Finanzplanung für Selbstständige und Unternehmer

– Als Selbstständiger oder Unternehmer ist eine solide Finanzplanung von entscheidender Bedeutung, um den Erfolg Ihres Unternehmens und Ihre persönlichen finanziellen Ziele zu sichern. Eine gute Finanzplanung beinhaltet die Überprüfung und Planung Ihrer Einnahmen und Ausgaben, die Schaffung eines Budgets, die Verwaltung Ihrer Geschäfts- und Privatkonten sowie die Steuerplanung. Es ist ratsam, professionelle Hilfe von einem Finanzberater in Anspruch zu nehmen, um Ihnen bei der Aufstellung eines Finanzplans zu helfen, der speziell auf Ihre geschäftlichen Bedürfnisse zugeschnitten ist. Eine regelmäßige Überprüfung und Anpassung Ihres Finanzplans ist ebenfalls wichtig, um sicherzustellen, dass er mit den sich ändernden Geschäftsanforderungen Schritt hält. Denken Sie daran, dass eine gute Finanzplanung Ihnen dabei helfen kann, Ihre Gewinne zu maximieren, Ihr Geschäftswachstum zu fördern und finanzielle Stabilität zu erreichen. Planen Sie vorausschauend und stellen Sie sicher, dass Sie Ihre geschäftlichen und privaten Finanzen stets im Blick haben.

Rechtliche Fallstricke vermeiden

– Bei der Finanzplanung ist es ebenso wichtig, rechtliche Fallstricke zu vermeiden. Eine unzureichende rechtliche Absicherung kann zu erheblichen Problemen führen und Ihr finanzielles Wohlergehen gefährden. Einige häufige rechtliche Fallstricke umfassen Vertragsbrüche, fehlerhafte oder unzureichende Dokumentation, mangelndes Verständnis von Steuer- und Erbrechtsregelungen sowie Rechtsstreitigkeiten. Um solche Fallstricke zu vermeiden, ist es ratsam, sich rechtzeitig an einen erfahrenen Rechtsberater zu wenden. Ein Rechtsberater kann Ihnen dabei helfen, Ihre rechtlichen Verpflichtungen zu verstehen, Verträge zu prüfen und sicherzustellen, dass Ihre finanziellen Interessen geschützt sind. Durch eine sorgfältige rechtliche Beratung können Sie Risiken minimieren und Probleme vermeiden, die zu kostspieligen Rechtsstreitigkeiten führen könnten.

Finanzplanung in Krisenzeiten

– Finanzplanung in Krisenzeiten ist von entscheidender Bedeutung, um finanzielle Sicherheit und Stabilität in schwierigen Zeiten zu gewährleisten. In Zeiten wirtschaftlicher Unsicherheit, wie z.B. einer Rezession oder einer Pandemie, ist es wichtig, eine solide finanzielle Grundlage zu haben, um finanzielle Krisen zu bewältigen. Eine gute Finanzplanung beinhaltet das Erstellen eines Haushaltsplans, das Identifizieren und Priorisieren von Ausgaben, das Aufbau eines Notfallfonds und das Reduzieren von Schulden. Es ist auch ratsam, verschiedene Einkommensquellen zu diversifizieren und eine angemessene Versicherungspolice abzuschließen, um sich gegen unvorhergesehene Ereignisse abzusichern. Eine professionelle Finanzberatung kann Ihnen helfen, eine solide Krisenstrategie zu entwickeln und Ihnen in schwierigen Zeiten zur Seite zu stehen.

Finanzplanung und Steuern

– Eine effektive Finanzplanung berücksichtigt auch die steuerlichen Aspekte. Steuern spielen eine wichtige Rolle bei der Verwaltung und Optimierung Ihrer finanziellen Angelegenheiten. Es ist entscheidend, die geltenden Steuergesetze zu verstehen und legale Möglichkeiten zu nutzen, um Ihre Steuerlast zu verringern. Ein erfahrener Finanzberater kann bei der Steueroptimierung helfen und Ihnen dabei helfen, steuerliche Vorteile und Anreize zu nutzen. Dazu gehören zum Beispiel die Nutzung von Steuerermäßigungen, die korrekte Einhaltung von Fristen und Fälligkeiten, die Auswahl der richtigen Steuerklassen und die Planung von Investitionen in steuerlich begünstigte Anlageprodukte wie beispielsweise Altersvorsorgekonten oder Immobilien. Eine sorgfältige Finanzplanung, die die steuerlichen Aspekte berücksichtigt, kann Ihnen erhebliche Einsparungen ermöglichen und Ihre finanzielle Situation verbessern.

Die Bedeutung einer umfassenden Finanzplanung

– Eine umfassende Finanzplanung ist von entscheidender Bedeutung, um finanzielle Stabilität und Sicherheit zu erreichen. Sie ermöglicht Ihnen, Ihre finanziellen Ziele zu definieren, Ihre Einnahmen und Ausgaben zu überwachen und Ihr Vermögen langfristig aufzubauen. Eine gute Finanzplanung hilft Ihnen, Schulden abzubauen, Notfallfonds einzurichten und für zukünftige Ausgaben wie Bildung, Hauskauf oder Ruhestand vorzusorgen. Eine umfassende Finanzplanung umfasst auch die Überprüfung Ihrer Versicherungsbedürfnisse, die Planung Ihrer Steuerzahlungen und die Analyse Ihrer Anlagestrategie. Durch die regelmäßige Überprüfung und Anpassung Ihrer Finanzplanung können Sie finanzielle Herausforderungen bewältigen und Chancen nutzen, um Ihr Vermögen zu steigern. Eine professionelle Finanzberatung kann Ihnen bei der Erstellung und Umsetzung einer umfassenden Finanzplanung helfen und Ihnen dabei helfen, Ihre finanziellen Ziele effektiv zu erreichen.

Die Vor- und Nachteile von Online-Finanzplanungs-Tools

– Online-Finanzplanungs-Tools bieten eine Vielzahl von Vorteilen für Menschen, die ihre Finanzen selbstständig verwalten möchten. Einer der Hauptvorteile ist die Benutzerfreundlichkeit dieser Tools, da sie in der Regel einfach zu bedienen und intuitiv sind. Zusätzlich ermöglichen sie einen einfachen Zugriff auf verschiedene Finanzinformationen und -daten, wie Budgets, Kontostände und Transaktionshistorien. Darüber hinaus bieten Online-Finanzplanungs-Tools oft Funktionen zur automatischen Überwachung von Ausgaben, zur Verfolgung von Zielen und zur Generierung von finanziellen Analysen. Ein weiterer Vorteil ist die Möglichkeit, Ihre Finanzen jederzeit und überall im Blick zu haben, da die meisten Tools webbasiert und mobiloptimiert sind. Ein möglicher Nachteil von Online-Finanzplanungs-Tools ist jedoch das Fehlen einer persönlichen Beratung. Obwohl viele Tools hilfreiche Informationen und Ratschläge liefern, kann es schwierig sein, eine maßgeschneiderte Finanzstrategie zu entwickeln, die individuell auf Ihre Bedürfnisse und Ziele zugeschnitten ist. Zudem besteht immer ein gewisses Risiko in Bezug auf Datenschutz und Online-Sicherheit. Es ist daher wichtig, sorgfältig zu prüfen, ob und welche Online-Finanzplanungs-Tools für Ihre Bedürfnisse geeignet sind.

Persönliche Erfahrungen und Erfolgsgeschichten

– Persönliche Erfahrungen und Erfolgsgeschichten können eine wertvolle Quelle der Inspiration und Motivation sein. Durch das Teilen von Erfahrungen anderer Menschen können wir von ihren Erfolgen lernen und uns von ihren Wegen zu finanzieller Stabilität und Erfolg inspirieren lassen. Erfolgsgeschichten zeigen uns, dass eine gute Finanzplanung und eine solide rechtliche Absicherung tatsächlich zu positiven Ergebnissen führen können. Beispielsweise gibt es Menschen, die durch kluge Investitionen oder die Entscheidung, früh für ihre Altersvorsorge zu sorgen, ein beachtliches Vermögen aufgebaut haben. Andere haben durch den Abschluss einer rechtlichen Absicherung wichtige Vertragsfehler vermieden oder ihre Rechte erfolgreich verteidigt. Diese persönlichen Erfahrungen ermutigen uns, uns aktiv mit unserer finanziellen Zukunft auseinanderzusetzen und auf dem Weg zu unseren eigenen Erfolgsgeschichten voranzuschreiten.

Rechtsberatung und finanzielle Absicherung

– Die Rolle der Rechtsberatung in Bezug auf die finanzielle Absicherung ist von großer Bedeutung. Rechtsberatung bietet Ihnen die Möglichkeit, Ihre rechtlichen Rechte und Pflichten zu verstehen und sicherzustellen, dass Sie in finanziellen Angelegenheiten geschützt sind. Ein erfahrener Rechtsberater kann Ihnen bei der Erstellung und Überprüfung von Verträgen und Vereinbarungen helfen, um sicherzustellen, dass Ihre Interessen gewahrt werden. Darüber hinaus kann die Rechtsberatung Ihnen bei Rechtsstreitigkeiten helfen und Sie über Ihre rechtlichen Optionen informieren. Eine solide rechtliche Absicherung trägt dazu bei, finanzielle Risiken zu minimieren und Ihr Vermögen zu schützen. Sei es bei erbrechtlichen Fragen, Steuerangelegenheiten oder Vertragsverhandlungen – eine professionelle Rechtsberatung ist unerlässlich, um Ihre finanzielle Absicherung zu gewährleisten und Ihre Interessen zu schützen.

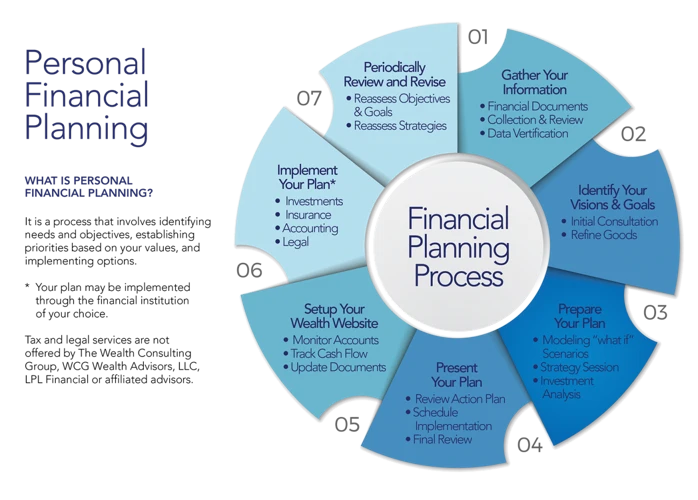

Wie man eine Finanzplanung aufbaut

– Eine Finanzplanung aufzubauen erfordert einige wichtige Schritte. Erstens ist es wichtig, Ihre aktuellen finanziellen Situationen zu identifizieren, einschließlich Einkommen, Ausgaben, Schulden und Vermögenswerten. Eine detaillierte Bestandsaufnahme Ihrer Finanzen hilft Ihnen, ein klares Bild Ihrer finanziellen Ausgangssituation zu bekommen. Als nächstes sollten Sie Ihre langfristigen finanziellen Ziele festlegen, sei es der Kauf eines Hauses, die Ausbildung Ihrer Kinder oder die Vorbereitung auf den Ruhestand. Sobald Sie Ihre Ziele kennen, können Sie konkrete finanzielle Maßnahmen planen, um diese Ziele zu erreichen. Dies kann die Entwicklung eines Budgets, die Einrichtung eines Notfallfonds, die Schuldenrückzahlung oder die Investition in langfristige Anlagen umfassen.

Beispiel einer Schritt-für-Schritt-Planung:

- 1. Bestandsaufnahme der finanziellen Situation

- 2. Festlegung langfristiger finanzieller Ziele

- 3. Entwicklung eines Budgets

- 4. Aufbau eines Notfallfonds

- 5. Schuldenabbau

- 6. Investition in langfristige Anlagen

- 7. Überprüfung und regelmäßige Anpassung der Finanzplanung

Indem Sie eine strukturierte Finanzplanung erstellen und Ihre Fortschritte regelmäßig überprüfen, können Sie Ihre finanziellen Ziele effektiver erreichen und Ihre finanzielle Zukunft sichern. Die Unterstützung eines qualifizierten Finanzberaters kann Ihnen dabei helfen, eine maßgeschneiderte Finanzplanung zu erstellen und den Erfolg Ihrer finanziellen Strategie zu maximieren.

Rechtsberatung bei Vertragsangelegenheiten

– Die Rechtsberatung spielt eine entscheidende Rolle, insbesondere wenn es um Vertragsangelegenheiten geht. Verträge sind rechtliche Dokumente, die die Rechte und Pflichten der Parteien regeln. Eine fehlerhafte oder unzureichende Vertragsgestaltung kann zu rechtlichen Problemen und finanziellen Verlusten führen. Ein erfahrener Rechtsberater kann Ihnen dabei helfen, Verträge sorgfältig zu prüfen, potenzielle Risiken zu identifizieren und Ihre Interessen zu schützen. Sie können Sie auch bei der Verhandlung von Vertragsklauseln unterstützen und sicherstellen, dass der Vertrag fair und ausgewogen ist. Die Expertise eines Rechtsberaters kann Ihnen helfen, Vertragsstreitigkeiten zu vermeiden und Ihre rechtlichen Rechte zu wahren. Wenn es um Vertragsangelegenheiten geht, ist eine professionelle Rechtsberatung unerlässlich, um sicherzustellen, dass Ihre Interessen angemessen vertreten werden und Sie vor rechtlichen Fallstricken geschützt sind.

Wichtige rechtliche Informationen für Menschen in unterschiedlichen Lebensabschnitten

– Es gibt bestimmte rechtliche Aspekte, die in verschiedenen Lebensabschnitten besonders wichtig sind. Für junge Berufseinsteiger ist es beispielsweise von Bedeutung, Arbeitsverträge und Gehaltsverhandlungen zu verstehen, um ihre Rechte zu schützen. Ehepaare und Familien sollten sich mit Themen wie Eheverträgen, Erbrecht und elterlicher Verantwortung auseinandersetzen. Im späteren Leben spielt die Altersvorsorge und die Gestaltung eines Testaments eine entscheidende Rolle. Hier sind einige wichtige rechtliche Informationen für Menschen in unterschiedlichen Lebensabschnitten:

– Für junge Berufseinsteiger:

– Arbeitsverträge und Rechte

– Gehaltsverhandlungen und soziale Absicherung

– Für Ehepaare und Familien:

– Eheverträge und Scheidungsrecht

– Erbrecht und Vormundschaft

– Im Ruhestand:

– Altersvorsorge und Rentenansprüche

– Testament und Nachlassplanung

Es ist ratsam, sich frühzeitig mit diesen rechtlichen Aspekten auseinanderzusetzen, um mögliche Konflikte zu vermeiden und eine solide rechtliche Grundlage zu schaffen. Eine professionelle Rechtsberatung kann Ihnen dabei helfen, Ihre spezifischen Bedürfnisse zu verstehen und maßgeschneiderte Lösungen zu finden.

Zusammenfassung und Fazit

– In diesem Artikel haben wir die Bedeutung der Finanzplanung und Rechtsberatung untersucht. Eine solide Finanzplanung ist entscheidend, um Ihre finanziellen Ziele zu erreichen und eine solide finanzielle Grundlage aufzubauen. Durch eine professionelle Finanzberatung erhalten Sie wertvolle Unterstützung bei der Erstellung einer individuellen Finanzstrategie. Es ist wichtig, Ihre Finanzen zu kontrollieren, Ausgaben zu verwalten, Schulden zu reduzieren und langfristig Vermögen aufzubauen. Gleichzeitig sollten Sie sich mit den rechtlichen Aspekten der Finanzplanung vertraut machen, um Fallstricke zu vermeiden und eine rechtliche Absicherung zu gewährleisten. Nutzen Sie auch Online-Finanzplanungstools, um Ihre Finanzen effizient zu verwalten. Eine umfassende Finanzplanung bietet Ihnen die Möglichkeit, Ihre finanzielle Zukunft erfolgreich zu gestalten und Ihre langfristigen Ziele zu verwirklichen.

Häufig gestellte Fragen

1. Was umfasst eine umfassende Finanzplanung?

Eine umfassende Finanzplanung umfasst die Analyse Ihrer finanziellen Situation, das Festlegen von Zielen, das Erstellen eines Budgets, das Aufbauen von Ersparnissen, das Verwalten von Investitionen und das Absichern gegen finanzielle Risiken.

2. Warum ist es wichtig, Schulden zu reduzieren?

Indem Sie Schulden reduzieren, senken Sie Ihre monatlichen finanziellen Verpflichtungen und schaffen mehr Spielraum für den Aufbau von Ersparnissen und Investitionen. Zudem minimieren Sie das Risiko von finanziellen Engpässen und verbessern Ihre finanzielle Stabilität.

3. Wie kann eine Finanzplanung bei der Vorsorge für Notfälle helfen?

Indem Sie einen Notfallfonds einrichten, sichern Sie sich gegen unvorhergesehene Ausgaben oder Einkommensverluste ab. Eine solide Finanzplanung ermöglicht es Ihnen, finanzielle Rückschläge leichter zu bewältigen und Ihre finanzielle Sicherheit zu wahren.

4. Welche Vorteile bietet eine professionelle Finanzberatung?

Eine professionelle Finanzberatung bietet Ihnen eine individuelle Beratung und Unterstützung bei der Erstellung und Umsetzung Ihrer Finanzplanung. Sie helfen Ihnen dabei, Ihre Ziele zu definieren, Investitionsmöglichkeiten zu bewerten und Ihre finanzielle Situation langfristig zu optimieren.

5. Wie kann eine gute Finanzplanung beim Aufbau von Vermögen helfen?

Eine gute Finanzplanung ermöglicht es Ihnen, Ihre Ersparnisse zu maximieren, Investitionen strategisch auszuwählen und Chancen zu nutzen, um Ihr Vermögen langfristig zu vermehren. Durch eine systematische Herangehensweise können Sie Ihr Vermögen kontinuierlich aufbauen und finanzielle Ziele schneller erreichen.

6. Wie finde ich den richtigen Finanz- und Rechtsberater?

Es empfiehlt sich, nach einem qualifizierten Finanz- und Rechtsberater zu suchen, der über entsprechende Erfahrung und Fachwissen verfügt. Prüfen Sie Referenzen, Zertifizierungen und den Ruf des Beraters, um sicherzustellen, dass er Ihren Bedürfnissen und Zielen gerecht wird.

7. Welche Rolle spielt die Finanzplanung bei der Planung für den Ruhestand?

Eine umfassende Finanzplanung ist für die Planung des Ruhestands von entscheidender Bedeutung. Sie hilft Ihnen dabei, Ihre Einkommensquellen nach dem Erwerbsleben zu planen, die erforderlichen Ersparnisse aufzubauen und die finanzielle Sicherheit im Ruhestand zu gewährleisten.

8. Warum sollte ich mich mit rechtlichen Aspekten der Finanzplanung auseinandersetzen?

Rechtliche Aspekte der Finanzplanung spielen eine wichtige Rolle, um rechtliche Fallstricke zu vermeiden und Ihre finanzielle Absicherung zu gewährleisten. Sie helfen Ihnen bei der Gestaltung von Verträgen, bei der Nachfolgeplanung und beim Schutz Ihrer Vermögenswerte.

9. Wie kann ich meine Finanzplanung in Krisenzeiten absichern?

Wenn es zu finanziellen Krisen kommt, ist eine solide Finanzplanung von großer Bedeutung. Sie ermöglicht es Ihnen, Ihre Ausgaben zu kontrollieren, Prioritäten zu setzen und mögliche Maßnahmen zu ergreifen, um Ihre finanzielle Stabilität zu bewahren.

10. Welche Rolle spielen Steuern bei der Finanzplanung?

Steuern spielen eine wichtige Rolle bei der Finanzplanung, da sie erheblichen Einfluss auf Ihre finanzielle Situation haben. Durch eine effektive Steuerplanung können Sie möglicherweise Steuervorteile nutzen und Ihre finanzielle Belastung reduzieren.