Sie sind auf der Suche nach Informationen zur Inventar Grunderwerbsteuer? Dann sind Sie hier genau richtig! In diesem Artikel erfahren Sie alles, was Sie wissen müssen, um ein fundiertes Verständnis für dieses Steuerthema zu entwickeln. Von den Grundlagen der Inventar Grunderwerbsteuer über die Steuersätze bis hin zu Ausnahmen und Steuertipps – wir decken alles ab. Egal, ob Sie Inventar kaufen oder verkaufen möchten, wir geben Ihnen wertvolle Ratschläge und zeigen Ihnen Wege auf, um die Steuerlast zu reduzieren. Lassen Sie uns gemeinsam in die Welt der Inventar Grunderwerbsteuer eintauchen!

Zusammenfassung

- Was ist die Inventar Grunderwerbsteuer?

- Grundlagen der Inventar Grunderwerbsteuer

- Steuersätze für die Inventar Grunderwerbsteuer

- Wann fällt die Inventar Grunderwerbsteuer an?

- Wer ist zur Zahlung der Inventar Grunderwerbsteuer verpflichtet?

- Wie wird die Inventar Grunderwerbsteuer berechnet?

- Welche Kosten werden bei der Grunderwerbsteuer berücksichtigt?

- Steuerliche Auswirkungen von Inventartransaktionen

- Was ist beim Kauf von gebrauchtem Inventar zu beachten?

- Ausnahmen von der Inventar Grunderwerbsteuer

- Steuertipps für den Kauf von Inventar

- Was ist beim Verkauf von Inventar zu beachten?

- Fragen und Antworten zur Inventar Grunderwerbsteuer

- Inventar Grunderwerbsteuer vs. Immobilien Grunderwerbsteuer

- Top 5 Tipps zur Reduzierung der Inventar Grunderwerbsteuer

- Fallstudien zur Inventar Grunderwerbsteuer

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Muss ich als Privatperson auch die Inventar Grunderwerbsteuer zahlen?

- 2. Gilt die Inventar Grunderwerbsteuer auch beim Verkauf von Inventar?

- 3. Was passiert, wenn ich die Inventar Grunderwerbsteuer nicht bezahle?

- 4. Welche Kosten werden bei der Berechnung der Grunderwerbsteuer berücksichtigt?

- 5. Kann ich die Grunderwerbsteuer in Raten zahlen?

- 6. Gibt es Ausnahmen von der Inventar Grunderwerbsteuer?

- 7. Kann ich die Grunderwerbsteuer steuerlich geltend machen?

- 8. Wie kann ich die Grunderwerbsteuer reduzieren?

- 9. Kann ich die Grunderwerbsteuer beim Kauf von gebrauchtem Inventar umgehen?

- 10. Wie lange habe ich Zeit, die Grunderwerbsteuer zu bezahlen?

- Verweise

Was ist die Inventar Grunderwerbsteuer?

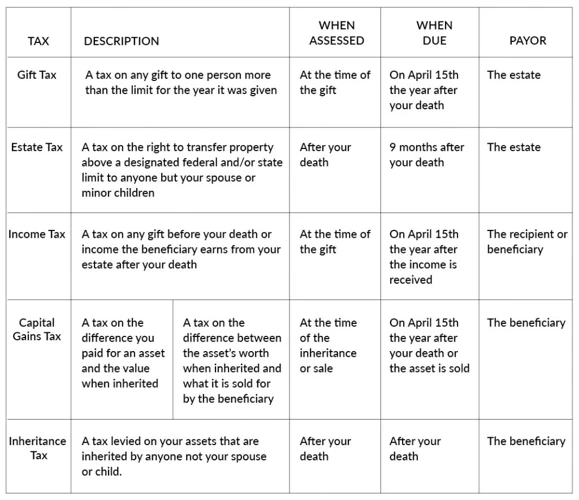

Die Inventar Grunderwerbsteuer ist eine Steuer, die beim Erwerb von Inventar anfällt. Sie ist ähnlich wie die Immobilien Grunderwerbsteuer, jedoch bezieht sie sich speziell auf den Erwerb von beweglichen Gütern, wie zum Beispiel Möbel, Maschinen oder Fahrzeuge. Wenn Sie Inventar für Ihr Unternehmen kaufen, müssen Sie die Grunderwerbsteuer darauf entrichten. Es handelt sich dabei um eine Verbrauchsteuer, die von den jeweiligen Bundesländern festgelegt wird. Die Höhe der Steuer variiert je nach Bundesland und dem Wert des erworbenen Inventars. Sie wird in der Regel vom Käufer entrichtet und ist somit eine Kostenposition, die bei der Planung eines Investitionsprojekts berücksichtigt werden sollte.

Grundlagen der Inventar Grunderwerbsteuer

Die Grundlagen der Inventar Grunderwerbsteuer legen fest, dass diese Steuer beim Erwerb von beweglichem Inventar anfällt. Sie wird als Verbrauchsteuer betrachtet und wird von den jeweiligen Bundesländern erhoben. Der Steuersatz variiert je nach Bundesland und dem Wert des Inventars. Es ist wichtig zu beachten, dass die Inventar Grunderwerbsteuer von dem Käufer des Inventars entrichtet werden muss. Die Höhe der Steuer kann erheblich sein und sollte bei der Budgetplanung berücksichtigt werden. Es gibt jedoch bestimmte Ausnahmen und auch Möglichkeiten, die Steuerlast zu reduzieren. Eine detaillierte Kenntnis der Grundlagen der Inventar Grunderwerbsteuer kann Ihnen helfen, in diesem Bereich fundierte Entscheidungen zu treffen und potenzielle steuerliche Vorteile zu nutzen.

Steuersätze für die Inventar Grunderwerbsteuer

Die Steuersätze für die Inventar Grunderwerbsteuer variieren je nach Bundesland in Deutschland. Hier sind einige Beispiele für die aktuellen Steuersätze in ausgewählten Bundesländern:

- Bundesland A: 3,5% des Inventarwerts

- Bundesland B: 4% des Inventarwerts

- Bundesland C: 5% des Inventarwerts

Es ist wichtig zu beachten, dass sich die Steuersätze von Jahr zu Jahr ändern können und es verschiedene Regelungen in den einzelnen Bundesländern gibt. Daher ist es ratsam, sich vor dem Kauf von Inventar über die aktuellen Steuersätze zu informieren. Dies kann Ihnen helfen, die Kosten genau zu kalkulieren und unangenehme Überraschungen zu vermeiden.

Wann fällt die Inventar Grunderwerbsteuer an?

Die Inventar Grunderwerbsteuer fällt an, wenn Sie als Käufer Inventar erwerben. Dabei ist es wichtig zu beachten, dass die Steuer in der Regel nur anfällt, wenn das Inventar von einem Unternehmensvermögen auf ein anderes übergeht. Das bedeutet, dass beim Kauf von neuem Inventar für Ihr Unternehmen in der Regel die Inventar Grunderwerbsteuer anfällt. Der genaue Zeitpunkt, an dem die Steuer anfällt, kann je nach Bundesland variieren. In einigen Fällen erfolgt die Besteuerung bereits beim Abschluss des Kaufvertrags, während sie in anderen Fällen erst bei der Übergabe des Inventars an den Käufer fällig wird. Es ist daher ratsam, sich im Voraus über die genauen Regelungen in Ihrem Bundesland zu informieren.

Wer ist zur Zahlung der Inventar Grunderwerbsteuer verpflichtet?

Die Zahlung der Inventar Grunderwerbsteuer betrifft in der Regel den Käufer des Inventars. Wenn Sie als Unternehmer oder Privatperson bewegliche Gegenstände erwerben, die unter die Steuer fallen, sind Sie verpflichtet, die Grunderwerbsteuer zu entrichten. Dies gilt sowohl für neue als auch für gebrauchte Inventargegenstände. Dabei spielt es keine Rolle, ob der Erwerb durch einen Kaufvertrag, eine Schenkung, eine Unternehmensnachfolge oder eine sonstige rechtliche Transaktion erfolgt. Es ist wichtig zu beachten, dass die Steuerpflicht je nach Bundesland unterschiedlich sein kann. Es empfiehlt sich daher, sich im Vorfeld über die spezifischen Regelungen in Ihrem Bundesland zu informieren und ggf. professionellen Rat einzuholen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Wie wird die Inventar Grunderwerbsteuer berechnet?

Die Inventar Grunderwerbsteuer wird in der Regel auf Basis des Kaufpreises des erworbenen Inventars berechnet. Je nach Bundesland gelten unterschiedliche Steuersätze, die zwischen 1% und 6,5% liegen können. Um die Steuer zu berechnen, multipliziert man den Kaufpreis des Inventars mit dem entsprechenden Steuersatz. Zum Beispiel, wenn der Kaufpreis 10.000 Euro beträgt und der Steuersatz 5% beträgt, dann beträgt die zu entrichtende Grunderwerbsteuer 500 Euro. Es ist wichtig zu beachten, dass neben dem Kaufpreis auch bestimmte Kosten, wie Maklergebühren oder Notarkosten, in die Berechnung einbezogen werden können. Es empfiehlt sich, bei komplexen Transaktionen einen Steuerberater hinzuzuziehen, um sicherzustellen, dass die Inventar Grunderwerbsteuer korrekt berechnet wird und alle relevanten Kosten berücksichtigt werden.

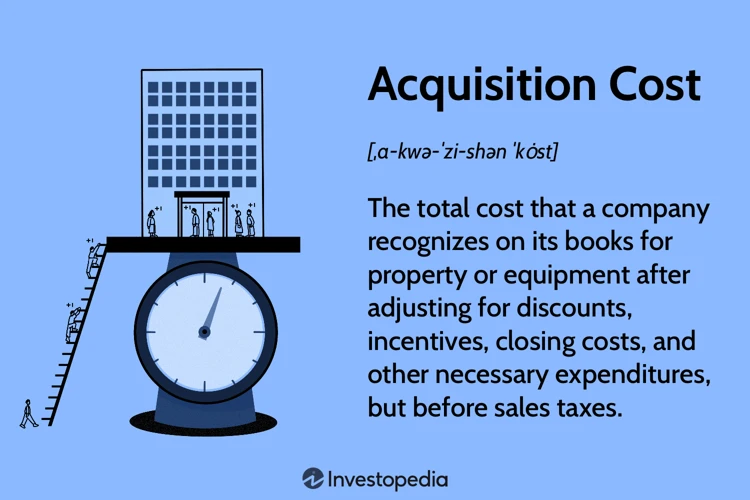

Welche Kosten werden bei der Grunderwerbsteuer berücksichtigt?

Bei der Inventar Grunderwerbsteuer werden verschiedene Kosten berücksichtigt. Dazu gehören in erster Linie der Kaufpreis des Inventars sowie eventuelle Nebenkosten, die im Zusammenhang mit dem Erwerb anfallen. Hierzu zählen zum Beispiel Notar- und Maklergebühren. Auch bestimmte Aufwendungen, die im Zuge der Anpassung oder Reparatur des Inventars entstehen, können unter bestimmten Umständen als Kosten bei der Berechnung der Grunderwerbsteuer berücksichtigt werden. Es ist wichtig, alle relevanten Kosten genau zu dokumentieren und nachzuweisen, um die korrekte Berechnung der Steuer sicherzustellen. Dabei kann es sinnvoll sein, sich von einem Steuerexperten beraten zu lassen, um potenzielle Einsparmöglichkeiten zu identifizieren und die Steuerlast zu optimieren.

Steuerliche Auswirkungen von Inventartransaktionen

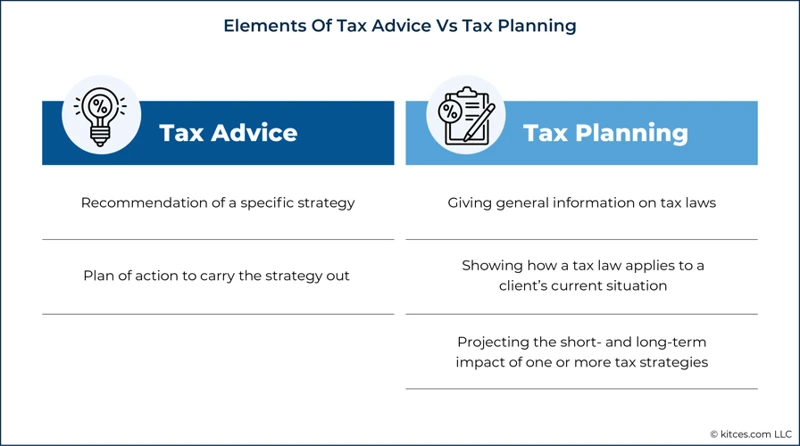

Die Inventartransaktionen haben verschiedene steuerliche Auswirkungen, die beachtet werden sollten. Beim Kauf von Inventar fallen in der Regel die Grunderwerbsteuer und gegebenenfalls die Umsatzsteuer an. Es ist wichtig, diese Kosten bei der Budgetplanung zu berücksichtigen, da sie den Gesamtinvestitionsbetrag erhöhen können. Zusätzlich können jedoch auch steuerliche Vorteile genutzt werden. Unter bestimmten Bedingungen können die Anschaffungskosten des Inventars über die Nutzungsdauer abgeschrieben werden. Dies führt zu einer Steuerentlastung und einer Reduzierung der Steuerlast. Es ist daher ratsam, sich über die steuerlichen Abschreibungsmöglichkeiten zu informieren, um die Vorteile voll auszuschöpfen. Denken Sie daran, dass steuerliche Angelegenheiten komplex sein können und es sinnvoll wäre, einen Steuerberater hinzuzuziehen, um alle Möglichkeiten zu prüfen und die bestmögliche steuerliche Strategie anzuwenden.

Was ist beim Kauf von gebrauchtem Inventar zu beachten?

Beim Kauf von gebrauchtem Inventar gibt es einige wichtige Punkte zu beachten. Einige davon sind:

- Zustand überprüfen: Vor dem Kauf ist es wichtig, den Zustand des Inventars gründlich zu überprüfen. Achten Sie auf etwaige Mängel oder Beschädigungen, die den Wert des Inventars beeinträchtigen könnten.

- Preisvergleich: Vergleichen Sie die Preise für ähnliches gebrauchtes Inventar, um sicherzustellen, dass Sie einen fairen Preis bezahlen.

- Dokumentation: Sorgen Sie dafür, dass Sie alle relevanten Dokumente erhalten, die den Kauf des Inventars bestätigen, wie zum Beispiel Rechnungen oder Quittungen.

- Steuerliche Auswirkungen: Beachten Sie, dass beim Kauf von gebrauchtem Inventar immer noch die Grunderwerbsteuer anfallen kann. Informieren Sie sich über die geltenden Steuersätze und -regelungen in Ihrem Bundesland.

Indem Sie diese Aspekte berücksichtigen, können Sie sicherstellen, dass der Kauf von gebrauchtem Inventar reibungslos verläuft und keine unerwarteten Probleme auftreten.

Ausnahmen von der Inventar Grunderwerbsteuer

Es gibt bestimmte Ausnahmen von der Inventar Grunderwerbsteuer, bei denen keine Steuer anfällt. Dazu gehören:

1. Innerbetriebliche Übertragungen: Wenn Sie Inventar innerhalb Ihres Unternehmens übertragen, beispielsweise von einem Standort zum anderen, fällt keine Grunderwerbsteuer an.

2. Schenkungen: Wenn Sie Inventar als Geschenk erhalten, wird in der Regel keine Grunderwerbsteuer erhoben. Allerdings können hierbei andere Steuern wie die Schenkungssteuer anfallen.

3. Erbfolge: Wenn Sie Inventar im Rahmen einer Erbfolge erwerben, kann die Grunderwerbsteuer in einigen Fällen ebenfalls entfallen.

Es ist wichtig zu beachten, dass die genauen Ausnahmen und Bedingungen für die jeweilige Steuerbefreiung von Bundesland zu Bundesland unterschiedlich sein können. Daher sollten Sie sich im Zweifelsfall an einen Steuerberater wenden, um genauere Informationen zu erhalten und sicherzustellen, dass Sie die geltenden Vorschriften einhalten.

Steuertipps für den Kauf von Inventar

können helfen, die Steuerlast zu reduzieren und gleichzeitig von Steuervorteilen zu profitieren. Hier sind einige Tipps, die Ihnen dabei helfen können, finanziell geschickt vorzugehen:

1. /gewerbesteuer-ratenzahlung/ Ermitteln Sie den genauen Wert des Inventars und achten Sie darauf, dass Sie nicht zu viel zahlen. Eine genaue Wertermittlung kann beim Verhandeln des Kaufpreises helfen und somit die Grunderwerbsteuer reduzieren.

2. Planen Sie den Kauf gut im Voraus, um von zeitlich begrenzten Steuerermäßigungen oder Förderungen zu profitieren.

3. Nutzen Sie die Möglichkeit der Abschreibung von Inventar. Durch die Abschreibung können Sie den Wert des Inventars über einen bestimmten Zeitraum steuermindernd geltend machen.

4. Prüfen Sie, ob es möglich ist, gebrauchtes Inventar zu erwerben. Beim Kauf von gebrauchtem Inventar kann unter Umständen kein Grunderwerbsteuer anfallen, da für gebrauchte Gegenstände eine andere Steuerregelung gilt.

5. Konsultieren Sie einen Steuerberater oder Fachexperten, um individuelle Steuervorteile in Anspruch zu nehmen und die beste Steuerstrategie für Ihren Kauf von Inventar zu entwickeln.

Was ist beim Verkauf von Inventar zu beachten?

Beim Verkauf von Inventar gibt es einige wichtige Dinge zu beachten. Hier sind einige Tipps, die Ihnen helfen können:

1. Zustand des Inventars: Stellen Sie sicher, dass das Inventar in einem guten Zustand ist. Je besser der Zustand, desto höher kann der Verkaufspreis sein.

2. Marktwertermittlung: Um den Verkaufspreis festzulegen, sollten Sie den aktuellen Marktwert des Inventars recherchieren. Vergleichen Sie ähnliche Angebote oder beauftragen Sie einen Experten, um den Wert genau zu bestimmen.

3. Verkaufsplattform: Wählen Sie die passende Plattform für den Verkauf. Das kann ein Online-Marktplatz, eine Auktion oder eine spezialisierte Plattform für gebrauchtes Inventar sein.

4. Verkaufsdokumentation: Stellen Sie sicher, dass Sie alle relevanten Informationen über das Inventar und den Verkauf dokumentieren. Das umfasst Beschreibungen, Fotos, Garantieinformationen oder eventuelle Mängel.

5. Steuerliche Aspekte: Informieren Sie sich über die steuerlichen Auswirkungen des Verkaufs von Inventar. Je nach Unternehmensstruktur und Steuergesetzen können eventuell unterschiedliche Regelungen gelten.

Indem Sie diese Punkte beachten, können Sie den Verkaufsprozess optimieren und einen reibungslosen Ablauf sicherstellen.

Fragen und Antworten zur Inventar Grunderwerbsteuer

Welche Kosten fallen bei der Inventar Grunderwerbsteuer an? Die Kosten für die Inventar Grunderwerbsteuer werden auf Basis des Wertes des erworbenen Inventars berechnet. Dabei wird der Kaufpreis des Inventars herangezogen. Je höher der Wert des Inventars ist, desto höher fällt die anfallende Grunderwerbsteuer aus. Es ist wichtig zu beachten, dass nicht alle Kosten in die Berechnung einbezogen werden. Zum Beispiel werden Transportkosten oder Kosten für Montage oder Installationsarbeiten in der Regel nicht in die Steuerbemessungsgrundlage einbezogen. Es ist ratsam, sich vor dem Kauf des Inventars über die steuerlichen Auswirkungen zu informieren und ggf. professionellen Rat einzuholen. So können Sie sicherstellen, dass Sie alle relevanten Kostenfaktoren berücksichtigen und gegebenenfalls Maßnahmen ergreifen, um die Steuerlast zu minimieren.

Inventar Grunderwerbsteuer vs. Immobilien Grunderwerbsteuer

Die Inventar Grunderwerbsteuer unterscheidet sich von der Immobilien Grunderwerbsteuer hinsichtlich des zu versteuernden Objekts. Während die Immobilien Grunderwerbsteuer auf den Erwerb von Grundstücken und darauf errichteten Gebäuden erhoben wird, bezieht sich die Inventar Grunderwerbsteuer auf den Erwerb von beweglichem Inventar wie Möbeln, Maschinen oder Fahrzeugen. Beide Steuern haben jedoch gemeinsam, dass sie eine Kostenposition darstellen, die beim Kauf von Vermögensgegenständen berücksichtigt werden muss. Die Höhe der Steuer variiert je nach Bundesland und dem Wert des erworbenen Inventars bzw. der Immobilie. Wenn Sie weitere Informationen zur Immobilien Grunderwerbsteuer benötigen, finden Sie diese /hier.

Top 5 Tipps zur Reduzierung der Inventar Grunderwerbsteuer

1. Prüfen Sie den Verkehrswert des Inventars: Der Steuersatz der Inventar Grunderwerbsteuer richtet sich oft nach dem Wert des erworbenen Inventars. Eine genaue Ermittlung des Verkehrswerts ist daher entscheidend. Lassen Sie gegebenenfalls eine unabhängige Schätzung durchführen, um sicherzustellen, dass der Wert korrekt festgelegt wird und nicht zu hoch angesetzt wird.

2. Nutzen Sie Ausnahmeregelungen: Informieren Sie sich über mögliche Ausnahmen von der Inventar Grunderwerbsteuer. Manche Bundesländer gewähren zum Beispiel Steuerbefreiungen für bestimmte Arten von Inventar oder für Unternehmen in bestimmten Branchen. Prüfen Sie, ob Sie für solche Ausnahmen in Frage kommen und nutzen Sie diese Möglichkeiten.

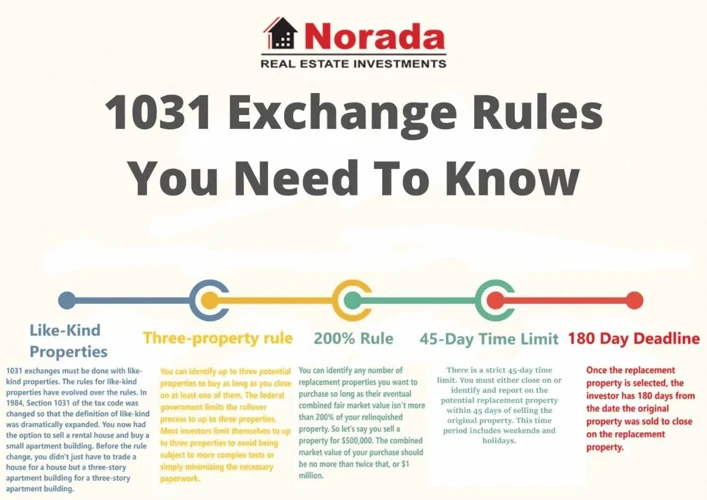

3. Trennen Sie Grundstücks- und Inventarverkäufe: Wenn Sie sowohl Grundstücke als auch Inventar erwerben, können Sie möglicherweise die Inventar Grunderwerbsteuer reduzieren, indem Sie die beiden Transaktionen getrennt behandeln. Besprechen Sie dies im Voraus mit Ihrem Steuerberater, um die bestmögliche Vorgehensweise festzulegen.

4. Verhandeln Sie über den Kaufvertrag: Der Kaufvertrag ist ein wichtiger Punkt, um die Höhe der Grunderwerbsteuer zu beeinflussen. Verhandeln Sie die vertragliche Aufteilung des Kaufpreises zwischen Grundstück und Inventar. Eine niedrigere Bewertung des Inventars kann die Steuerlast reduzieren.

5. Konsultieren Sie einen Steuerexperten: Die Inventar Grunderwerbsteuer kann komplex sein. Ein Steuerexperte kann Ihnen helfen, Ihre individuelle Situation zu analysieren und geeignete Strategien zur Reduzierung der Steuerlast zu entwickeln. Ein Profi kann auch die genaue Anwendung von Ausnahmeregelungen überprüfen und sicherstellen, dass Sie keine steuerlichen Vorteile übersehen.

Durch die Berücksichtigung dieser Tipps können Sie möglicherweise die Inventar Grunderwerbsteuer reduzieren und Ihre Investitionskosten optimieren. Beachten Sie jedoch, dass die genaue Umsetzung der oben genannten Ratschläge von verschiedenen Faktoren abhängt und eine individuelle Beratung empfohlen wird.

Fallstudien zur Inventar Grunderwerbsteuer

können helfen, ein besseres Verständnis für die steuerlichen Auswirkungen von Inventartransaktionen zu bekommen. Nehmen wir zum Beispiel den Fall eines Unternehmers, der ein gebrauchtes Fahrzeug für sein Unternehmen erworben hat. Der Wert des Fahrzeugs beträgt 20.000 Euro und die Grunderwerbsteuer beträgt in seinem Bundesland 5%. In diesem Fall müsste der Unternehmer 1.000 Euro Grunderwerbsteuer entrichten. Eine andere Fallstudie betrifft eine Firma, die Maschinen für ihre Produktionsstätte erwirbt. Hierbei gilt es zu beachten, dass nicht nur der reine Kaufpreis, sondern auch andere Kosten wie Transport oder Montage in die Berechnung der Grunderwerbsteuer einbezogen werden. Es ist daher ratsam, vor einer Inventartransaktion die steuerlichen Auswirkungen sorgfältig zu prüfen und gegebenenfalls Expertenrat einzuholen, um die Steuerlast zu optimieren.

Zusammenfassung

Die Inventar Grunderwerbsteuer ist ein wichtiges Thema, das bei der Planung von Inventartransaktionen berücksichtigt werden sollte. Es handelt sich um eine Verbrauchsteuer, die beim Erwerb von beweglichem Inventar anfällt. Die Höhe der Steuer variiert je nach Bundesland und dem Wert des erworbenen Inventars. Es ist ratsam, sich über die aktuellen Steuersätze und Ausnahmen zu informieren, um die Steuerlast zu minimieren. Bei Fragen und Unsicherheiten empfiehlt es sich, einen Steuerberater hinzuzuziehen. Möchten Sie Ihre BU-Rente erhöhen? Informieren Sie sich über unsere Tipps und Tricks, wie Sie Ihre Berufsunfähigkeitsversicherung optimal gestalten können.

Häufig gestellte Fragen

1. Muss ich als Privatperson auch die Inventar Grunderwerbsteuer zahlen?

Nein, die Inventar Grunderwerbsteuer wird in der Regel nur von Unternehmen entrichtet, die Inventar erwerben.

2. Gilt die Inventar Grunderwerbsteuer auch beim Verkauf von Inventar?

Nein, die Inventar Grunderwerbsteuer fällt nur beim Erwerb von Inventar an. Beim Verkauf von Inventar ist keine Grunderwerbsteuer zu entrichten.

3. Was passiert, wenn ich die Inventar Grunderwerbsteuer nicht bezahle?

Wenn Sie die Inventar Grunderwerbsteuer nicht bezahlen, kann dies zu rechtlichen Konsequenzen führen. Es ist wichtig, die erforderlichen Steuern fristgerecht zu entrichten, um Probleme zu vermeiden.

4. Welche Kosten werden bei der Berechnung der Grunderwerbsteuer berücksichtigt?

Bei der Berechnung der Grunderwerbsteuer werden in der Regel der Wert des erworbenen Inventars sowie die damit verbundenen Nebenkosten berücksichtigt, wie beispielsweise Transportkosten oder Notargebühren.

5. Kann ich die Grunderwerbsteuer in Raten zahlen?

Ja, in einigen Fällen ist es möglich, die Grunderwerbsteuer in Raten zu zahlen. Sie sollten sich jedoch mit Ihrem Finanzamt oder Steuerberater in Verbindung setzen, um die genauen Bedingungen und Voraussetzungen zu klären.

6. Gibt es Ausnahmen von der Inventar Grunderwerbsteuer?

Ja, es gibt bestimmte Ausnahmen von der Inventar Grunderwerbsteuer, beispielsweise wenn das Inventar innerhalb eines Unternehmens übertragen wird oder bei bestimmten Erwerbssituationen im Rahmen von Unternehmensnachfolgen. Es ist ratsam, sich über mögliche Ausnahmen zu informieren.

7. Kann ich die Grunderwerbsteuer steuerlich geltend machen?

Nein, die Grunderwerbsteuer ist eine Verbrauchsteuer und kann in der Regel nicht steuerlich geltend gemacht werden. Sie stellt eine Kostenposition dar, die bei der Planung von Investitionen berücksichtigt werden sollte.

8. Wie kann ich die Grunderwerbsteuer reduzieren?

Es gibt verschiedene rechtliche Möglichkeiten, die Grunderwerbsteuer zu reduzieren, z.B. durch eine Verlagerung des Erwerbsvorgangs auf eine steuergünstigere Unternehmensstruktur. Es ist ratsam, sich hierzu von einem Steuerberater beraten zu lassen.

9. Kann ich die Grunderwerbsteuer beim Kauf von gebrauchtem Inventar umgehen?

Nein, beim Kauf von gebrauchtem Inventar fällt ebenfalls die Grunderwerbsteuer an. Der Wert des Inventars und die damit verbundenen Kosten sind entscheidend für die Berechnung der Steuer.

10. Wie lange habe ich Zeit, die Grunderwerbsteuer zu bezahlen?

Die genauen Fristen für die Zahlung der Grunderwerbsteuer variieren je nach Bundesland. In der Regel ist die Steuer jedoch innerhalb weniger Wochen nach dem Kauf des Inventars zu entrichten.