Zusammenfassung

- Einleitung

- Was ist die steuerliche Absetzung?

- Welche Voraussetzungen müssen erfüllt sein?

- Welche Schritte sind zu beachten?

- Welche Kosten können abgesetzt werden?

- Wie wird das iPad steuerlich abgesetzt?

- Was sind die steuerlichen Vorteile?

- Beispiele für die steuerliche Absetzung des iPads

- Fazit

- Häufig gestellte Fragen

- Verweise

Einleitung

Die steuerliche Absetzung von Ausgaben kann eine effektive Möglichkeit sein, um die finanzielle Belastung zu reduzieren. Dabei gibt es verschiedene Ausgaben, die steuerlich geltend gemacht werden können. In diesem Artikel dreht sich alles um das iPad und wie es in Deutschland steuerlich abgesetzt werden kann. Das iPad ist mittlerweile nicht nur ein beliebtes Gadget, sondern auch ein nützliches Arbeitsinstrument für viele Berufsgruppen. Es gibt steuerliche Vorteile, die genutzt werden können, um die Kosten für ein iPad steuerlich abzusetzen und somit die zu zahlende Steuerlast zu senken. In den nächsten Abschnitten erfahren Sie, welche Voraussetzungen erfüllt sein müssen und welches Vorgehen nötig ist, um das iPad erfolgreich abzusetzen.

Was ist die steuerliche Absetzung?

Eine steuerliche Absetzung bezieht sich auf die Möglichkeit, bestimmte Ausgaben in der Steuererklärung geltend zu machen, um dadurch die zu zahlende Steuerlast zu verringern. Dabei können Ausgaben, die im Zusammenhang mit der beruflichen Tätigkeit stehen und für diese notwendig sind, von der Steuer abgesetzt werden. Beim iPad handelt es sich um eine solche Ausgabe, die unter bestimmten Voraussetzungen steuerlich abgesetzt werden kann. Es ist wichtig zu beachten, dass die genauen Regelungen für die steuerliche Absetzung von Ausgaben je nach Land und Steuersystem unterschiedlich sein können. In Deutschland gibt es jedoch Möglichkeiten, das iPad steuerlich abzusetzen und somit einen finanziellen Vorteil zu erzielen. Weitere Informationen zur steuerlichen Absetzung finden Sie in der Steuererklärung und der Ausfüllhilfe.

Welche Voraussetzungen müssen erfüllt sein?

Um das iPad in Deutschland steuerlich absetzen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Dabei ist es wichtig, dass das iPad für berufliche Zwecke genutzt wird und einen direkten Zusammenhang zur eigenen beruflichen Tätigkeit hat. Eine private Nutzung des iPads darf dabei nicht im Vordergrund stehen. Zudem sollten die Anschaffungskosten des iPads dokumentiert und belegt werden können. Es ist ratsam, alle relevanten Belege und Rechnungen aufzubewahren, um diese im Rahmen der Steuererklärung vorlegen zu können. Weitere Informationen zur korrekten Ausfüllung der Steuererklärung finden Sie in unserer Ausfüllhilfe. Es gibt jedoch auch Möglichkeiten, die privaten Nutzungskosten herauszurechnen und die Kosten für die berufliche Nutzung des iPads steuerlich abzusetzen.

Welche Schritte sind zu beachten?

Um das iPad in Deutschland steuerlich abzusetzen, müssen bestimmte Schritte beachtet werden. Zunächst ist es wichtig, die Anschaffungskosten des iPads genau zu dokumentieren. Dazu gehören der Kaufbeleg sowie alle weiteren Ausgaben, die im Zusammenhang mit dem iPad entstehen, wie zum Beispiel Zubehör oder Software. Des Weiteren sollten die private Nutzung des iPads herausgerechnet und die Kosten für die berufliche Nutzung ermittelt werden. Eine genaue Aufteilung der Kosten für berufliche und private Nutzung ist entscheidend für die steuerliche Absetzung. Es ist ratsam, alle Belege und Unterlagen sorgfältig aufzubewahren, um diese bei Bedarf der Steuererklärung beizufügen. Durch das Befolgen dieser Schritte können Sie sicherstellen, dass Sie die steuerlichen Vorteile des iPads optimal nutzen und somit Ihre Steuerlast reduzieren können.

Anschaffungskosten des iPads dokumentieren

Um das iPad steuerlich absetzen zu können, ist es wichtig, die Anschaffungskosten des iPads ordnungsgemäß zu dokumentieren. Dies umfasst den Kaufbeleg oder die Rechnung, auf der der Kaufpreis des iPads angegeben ist. Zusätzlich sollten auch weitere Dokumente wie Garantien, Versicherungen oder Zusatzkäufe für das iPad aufbewahrt werden. Es empfiehlt sich, diese Unterlagen gut zu organisieren und an einem sicheren Ort aufzubewahren. Dadurch haben Sie im Falle einer steuerlichen Prüfung jederzeit den Nachweis über die Anschaffungskosten des iPads zur Hand und können diese problemlos in Ihrer Steuererklärung angeben.

Private Nutzung des iPads herausrechnen

Bei der steuerlichen Absetzung des iPads ist es wichtig, die private Nutzung des Geräts herauszurechnen. Schließlich soll nur der berufliche Anteil des iPads steuerlich abgesetzt werden können. Um die private Nutzung zu quantifizieren, gibt es verschiedene Methoden:

1. Zeitliche Aufteilung: Erfassen Sie die Zeit, die Sie das iPad beruflich und privat nutzen. Wenn beispielsweise 70% der Nutzung beruflich bedingt sind, können Sie 70% der Kosten steuerlich absetzen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Funktionsbezogene Aufteilung: Wenn Sie das iPad sowohl beruflich als auch privat nutzen, können Sie die Funktionen und Apps differenzieren. Nutzen Sie bestimmte Apps ausschließlich geschäftlich, können die Kosten dafür vollständig abgesetzt werden.

3. Aufzeichnung der Nutzung: Um die private Nutzung genau zu dokumentieren, können Sie ein Fahrtenbuch führen oder eine App nutzen, die die Nutzungsdauer und den Nutzungszweck protokolliert.

Aufteilung der Kosten für berufliche und private Nutzung

Bei der steuerlichen Absetzung des iPads ist es wichtig, die Kosten für die berufliche und private Nutzung korrekt aufzuteilen. Dies ermöglicht eine genaue Erfassung der absetzbaren Kosten. Es gibt verschiedene Möglichkeiten, die Aufteilung vorzunehmen:

- Zeitaufteilung: Bei dieser Methode wird die Nutzungsdauer für berufliche Zwecke und private Zwecke separat erfasst. Zum Beispiel kann festgelegt werden, dass das iPad zu 70% beruflich und zu 30% privat genutzt wird.

- Anwendungsaufteilung: Hier wird die Nutzung des iPads nach bestimmten Apps oder Programmen aufgeteilt. Wenn bestimmte Apps ausschließlich für die berufliche Tätigkeit genutzt werden, können die Kosten dieser Apps vollständig abgesetzt werden.

- Kostenaufteilung: Diese Methode basiert auf den tatsächlichen Kosten, die für die berufliche und private Nutzung anfallen. Hierbei müssen die Kosten für den Kauf des iPads, den Mobilfunkvertrag, Wartungs- und Reparaturkosten sowie einmalige Softwarekosten berücksichtigt werden.

Es ist wichtig, die gewählte Methode zur Aufteilung der Kosten für die berufliche und private Nutzung dokumentieren zu können. Auf diese Weise sind Sie gut vorbereitet, um das iPad erfolgreich steuerlich abzusetzen.

Welche Kosten können abgesetzt werden?

Es gibt verschiedene Kosten, die im Zusammenhang mit dem iPad steuerlich abgesetzt werden können. Dazu gehören die Anschaffungskosten des iPads selbst sowie die monatlichen Kosten für den Mobilfunkvertrag. Auch Wartungs- und Reparaturkosten können unter bestimmten Voraussetzungen abgesetzt werden. Wenn für das iPad einmalige Softwarekosten angefallen sind, können auch diese geltend gemacht werden. Es ist wichtig, die genauen Voraussetzungen und Regelungen für die steuerliche Absetzung der einzelnen Kosten zu beachten, um keine Fehler bei der Steuererklärung zu machen. Durch das geschickte Absetzen der Kosten können Steuervorteile erzielt werden und die finanzielle Belastung verringert werden.

Anschaffungskosten des iPads

Die Anschaffungskosten des iPads umfassen den Kaufpreis des Geräts sowie eventuelle zusätzliche Kosten wie Versandgebühren oder Garantieverlängerungen. Um diese Kosten steuerlich absetzen zu können, ist es wichtig, die entsprechenden Belege und Rechnungen aufzubewahren. Diese Kosten können in der Steuererklärung als betriebliche Ausgaben angegeben werden. Hierbei ist anzugeben, welchen Anteil das iPad für die berufliche Nutzung hat. Es ist ratsam, den Anteil der beruflichen Nutzung durch geeignete Nachweise wie beispielsweise Kalender, E-Mails oder Arbeitsdokumente zu belegen. So kann eine genaue Aufteilung der Kosten für die berufliche und private Nutzung vorgenommen werden.

Monatliche Kosten für Mobilfunkvertrag

Monatliche Kosten für den Mobilfunkvertrag können ebenfalls als Teil der steuerlichen Absetzung des iPads berücksichtigt werden. Wenn das iPad beruflich genutzt wird und ein separater Mobilfunkvertrag für die geschäftliche Nutzung abgeschlossen wurde, können die monatlichen Kosten für diesen Vertrag anteilig steuerlich geltend gemacht werden. Allerdings ist es wichtig, dass die berufliche Nutzung nachgewiesen und von der privaten Nutzung getrennt dokumentiert wird. Um die monatlichen Kosten für den Mobilfunkvertrag erfolgreich abzusetzen, sollten entsprechende Belege und Nachweise aufbewahrt werden. Diese Kosten können im Rahmen der Steuererklärung angegeben werden und tragen dazu bei, die steuerliche Belastung zu verringern.

Wartungs- und Reparaturkosten

Wartungs- und Reparaturkosten für das iPad können ebenfalls steuerlich abgesetzt werden. Wenn das iPad beruflich genutzt wird und beispielsweise durch einen Defekt oder Verschleiß Reparatur- oder Wartungsarbeiten notwendig sind, können diese Kosten als Betriebsausgaben geltend gemacht werden. Es ist wichtig, alle relevanten Belege und Rechnungen, die die Kosten für Wartung und Reparatur des iPads belegen, sorgfältig aufzubewahren. Dadurch kann gewährleistet werden, dass die Kosten in der Steuererklärung korrekt angegeben und berücksichtigt werden können. Die steuerliche Absetzung von Wartungs- und Reparaturkosten stellt somit eine weitere Möglichkeit dar, um finanzielle Vorteile durch die Nutzung des iPads zu erzielen.

Einmalige Softwarekosten

Einmalige Softwarekosten umfassen die Ausgaben für die Anschaffung von Software, die für die berufliche Nutzung des iPads erforderlich ist. Dabei handelt es sich um Programme, Apps oder Lizenzen, die speziell für die Arbeitsaufgaben des Steuerpflichtigen benötigt werden. Solche Kosten können bei der steuerlichen Absetzung des iPads berücksichtigt werden. Es ist wichtig, die Belege für die einmaligen Softwarekosten aufzubewahren und in der Steuererklärung anzugeben. Dadurch können die Ausgaben steuermindernd berücksichtigt werden und zu einer Reduzierung der zu zahlenden Steuerlast führen. Es lohnt sich daher, die einmaligen Softwarekosten beim Absetzen des iPads in Betracht zu ziehen und mögliche steuerliche Vorteile zu nutzen.

Wie wird das iPad steuerlich abgesetzt?

Um das iPad steuerlich abzusetzen, müssen bestimmte Schritte befolgt werden. Zunächst ist es wichtig, die Kosten für den Kauf des iPads zu dokumentieren und die private Nutzung herauszurechnen. Es ist ratsam, die Kosten für den beruflichen und privaten Gebrauch des iPads aufzuteilen, um nur den beruflichen Anteil steuerlich geltend zu machen. In der Steuererklärung müssen die Kosten dann angegeben und die entsprechenden Belege aufbewahrt werden. Es ist empfehlenswert, sich über die genauen Anforderungen und Möglichkeiten der steuerlichen Absetzung beim Finanzamt zu informieren, um keine Fehler zu machen und die steuerlichen Vorteile in vollem Umfang nutzen zu können.

Angabe der Kosten in der Steuererklärung

Um das iPad steuerlich absetzen zu können, müssen die Kosten in der Steuererklärung angegeben werden. Dabei ist es wichtig, alle relevanten Ausgaben und deren Beträge detailliert anzuführen. Hier sind einige Schritte, die bei der Angabe der Kosten in der Steuererklärung zu beachten sind:

1. Erstellen Sie eine Übersicht aller Ausgaben, die mit dem iPad zusammenhängen. Dazu gehören die Anschaffungskosten des iPads, monatliche Kosten für den Mobilfunkvertrag, Wartungs- und Reparaturkosten sowie einmalige Softwarekosten.

2. Fügen Sie der Steuererklärung entsprechende Nachweise für die Ausgaben bei. Dies können Einkaufsbelege, Rechnungen oder Vertragsunterlagen sein.

3. Ordnen Sie die Ausgaben den jeweiligen Kategorien zu. Trennen Sie dabei klar zwischen beruflichen und privaten Kosten.

4. Geben Sie die Kosten in den dafür vorgesehenen Feldern der Steuererklärung an. Achten Sie darauf, dass Sie die richtigen Steuerformulare verwenden und die Angaben korrekt sind.

5. Bewahren Sie alle Belege und Nachweise sorgfältig auf. Diese dienen als Nachweis für die getätigten Ausgaben und können im Falle einer Steuerprüfung vorgelegt werden.

Indem Sie die Kosten des iPads ordnungsgemäß in der Steuererklärung angeben, können Sie von den steuerlichen Vorteilen profitieren und Ihre Steuerlast reduzieren. Beachten Sie auch, dass es ratsam ist, sich bei Fragen zur Steuererklärung an einen Steuerberater oder das Finanzamt zu wenden.

Aufbewahrung der Belege

Die Aufbewahrung der Belege ist ein wichtiger Schritt bei der steuerlichen Absetzung des iPads. Es ist wichtig, sämtliche Belege und Dokumente, die die Ausgaben in Verbindung mit dem iPad belegen, sorgfältig aufzubewahren. Dazu gehören beispielsweise der Kaufbeleg für das iPad, Rechnungen für Zubehör, Reparaturen oder Softwarekosten. Durch die ordnungsgemäße Aufbewahrung der Belege stellen Sie sicher, dass Sie im Falle einer Kontrolle die nötigen Nachweise erbringen können. Diese Belege sollten über einen Zeitraum von mehreren Jahren aufbewahrt werden, da Steuerprüfungen auch rückwirkend durchgeführt werden können. Es empfiehlt sich, die Belege digital zu speichern oder eine Kopie anzufertigen, um im Bedarfsfall darauf zugreifen zu können. So sind Sie gut vorbereitet, um die steuerlichen Vorteile der Absetzung des iPads in Deutschland nutzen zu können.

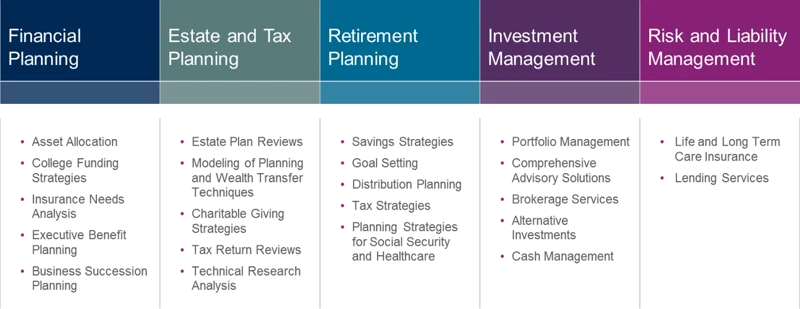

Was sind die steuerlichen Vorteile?

Die steuerlichen Vorteile der Absetzung des iPads sind vielfältig und können sich positiv auf die finanzielle Situation auswirken. Durch die Möglichkeit der steuerlichen Absetzung können die zu zahlende Einkommenssteuer verringert, die Gewerbesteuer gesenkt und sogar eine Umsatzsteuererstattung beantragt werden. Diese Vorteile können erhebliche Einsparungen mit sich bringen und die finanzielle Belastung für Unternehmen und Selbstständige reduzieren. Es ist jedoch wichtig, die genauen Regelungen und Voraussetzungen zu beachten, um die steuerlichen Vorteile des iPads nutzen zu können.

Verringerung der zu zahlenden Einkommenssteuer

Die steuerliche Absetzung des iPads bietet die Möglichkeit, die zu zahlende Einkommenssteuer zu verringern. Durch das Abschreiben der Ausgaben für das iPad als betriebliche Kosten können die steuerpflichtigen Einkünfte reduziert werden. Dies führt zu einer niedrigeren Steuerlast und somit zu einer finanziellen Ersparnis. Es ist jedoch wichtig, die geltenden steuerlichen Vorschriften einzuhalten und alle erforderlichen Nachweise zu erbringen. Die genaue Höhe der Ersparnis hängt von verschiedenen Faktoren ab, wie dem individuellen Steuersatz und den absetzbaren Ausgaben. Es wird empfohlen, einen Steuerberater zu konsultieren, um die maximale steuerliche Vorteile zu erzielen.

Senkung der Gewerbesteuer

Die steuerliche Absetzung des iPads kann auch zur Senkung der Gewerbesteuer führen. Gewerbetreibende, die das iPad beruflich nutzen und die entsprechenden Kosten steuerlich absetzen, können dadurch ihre gewerblichen Einnahmen mindern. Da die Gewerbesteuer auf Basis des Gewerbeertrags berechnet wird, führt die Verringerung der Einnahmen durch die Absetzung des iPads zu einer niedrigeren Gewerbesteuerlast. Dies ermöglicht es gewerblichen Nutzern, ihre Steuerbelastung zu reduzieren und somit ihre finanzielle Situation zu verbessern. Die genaue Höhe der Gewerbesteuerersparnis hängt jedoch von verschiedenen Faktoren ab und sollte individuell berechnet werden.

Möglichkeit der Umsatzsteuererstattung

Eine weitere steuerliche Vorteil, den die Absetzung des iPads bietet, ist die Möglichkeit der Umsatzsteuererstattung. Wenn das iPad ausschließlich für berufliche Zwecke genutzt wird und somit als betriebliches Anlagevermögen gilt, kann die Umsatzsteuer, die beim Kauf des iPads angefallen ist, geltend gemacht werden. Dadurch erhält man eine Rückerstattung der Umsatzsteuer und senkt somit die Kosten für das iPad. Es ist jedoch wichtig, die genauen Regelungen und Voraussetzungen für die Umsatzsteuererstattung zu beachten und gegebenenfalls die Unterstützung eines Steuerberaters in Anspruch zu nehmen, um mögliche Fehler bei der steuerlichen Absetzung zu vermeiden.

Beispiele für die steuerliche Absetzung des iPads

Um Ihnen eine bessere Vorstellung davon zu geben, wie die steuerliche Absetzung des iPads funktioniert, finden Sie hier einige Beispiele:

Beispiel 1:

Max ist selbstständiger Grafikdesigner und nutzt sein iPad hauptsächlich für seine berufliche Tätigkeit. Er hat das iPad für 800 Euro gekauft und verwendet es zu 90% für seine Arbeit. Max kann die Kosten von 720 Euro (90% von 800 Euro) als betriebliche Ausgaben geltend machen.

Beispiel 2:

Anna ist Angestellte und nutzt ihr iPad sowohl beruflich als auch privat. Sie hat das iPad für 1.000 Euro erworben und verwendet es zu 70% beruflich. Anna kann die Kosten von 700 Euro (70% von 1.000 Euro) als Werbungskosten in ihrer Steuererklärung angeben.

Beispiel 3:

Paul ist Freelancer und hat sein iPad für 1.500 Euro gekauft. Da er es sowohl für seine berufliche Tätigkeit als auch privat nutzt, hat er beschlossen, es zu 50% als betrieblich und zu 50% als privat abzusetzen. Paul kann die Kosten von 750 Euro (50% von 1.500 Euro) in seiner Steuererklärung angeben.

Diese Beispiele verdeutlichen, wie die Kosten für ein iPad in der Steuererklärung abgesetzt werden können. Es ist wichtig, die genauen Kosten und die prozentuale Nutzung für die berufliche Tätigkeit zu dokumentieren, um eine korrekte und nachvollziehbare Absetzung vornehmen zu können.

Fazit

Zusammenfassend lässt sich sagen, dass das iPad in Deutschland unter bestimmten Voraussetzungen steuerlich abgesetzt werden kann. Dies bietet die Möglichkeit, die Kosten für das Gerät steuerlich geltend zu machen und somit die zu zahlende Steuerlast zu reduzieren. Es ist wichtig, alle notwendigen Schritte zu beachten, um die steuerliche Absetzung korrekt durchzuführen. Dazu gehören die Dokumentation der Anschaffungskosten, die Herausrechnung der privaten Nutzung und die Aufteilung der Kosten für berufliche und private Nutzung. Es ist ratsam, sich bei steuerlichen Fragen an einen Experten zu wenden oder die Unterstützung eines Steuerberaters in Anspruch zu nehmen. Durch die Nutzung der steuerlichen Vorteile können sich letztendlich finanzielle Einsparungen ergeben.

Häufig gestellte Fragen

FAQs zum Absetzen des iPads in Deutschland

1. Kann ich mein privates iPad steuerlich absetzen?

Nein, ein privates iPad kann nicht steuerlich abgesetzt werden. Nur iPads, die für berufliche Zwecke genutzt werden, können als Betriebsausgabe geltend gemacht werden.

2. Gibt es spezielle Voraussetzungen für die steuerliche Absetzung des iPads?

Ja, um das iPad steuerlich absetzen zu können, muss es beruflich genutzt werden und dementsprechend in Zusammenhang mit der beruflichen Tätigkeit stehen.

3. Kann ich das iPad auch absetzen, wenn ich es für meinen Nebenjob verwende?

Ja, solange das iPad in Verbindung mit einer selbstständigen oder unselbstständigen Tätigkeit genutzt wird, kann es als Betriebsausgabe abgesetzt werden.

4. Wie dokumentiere ich die Anschaffungskosten des iPads?

Es ist wichtig, alle relevanten Belege und Rechnungen aufzubewahren, um die Anschaffungskosten des iPads nachweisen zu können. Am besten legt man eine separate Mappe für alle Steuerunterlagen an.

5. Muss ich die private Nutzung meines iPads herausrechnen?

Ja, wenn das iPad sowohl beruflich als auch privat genutzt wird, müssen die Kosten für die private Nutzung herausgerechnet werden, um nur die Kosten für die berufliche Nutzung abzusetzen.

6. Wie kann ich die Kosten für die berufliche und private Nutzung aufteilen?

Die Kosten können anhand des tatsächlichen Nutzungsanteils aufgeteilt werden. Zum Beispiel, wenn das iPad zu 70% beruflich und zu 30% privat genutzt wird, können 70% der Kosten abgesetzt werden.

7. Welche Kosten können neben den Anschaffungskosten des iPads abgesetzt werden?

Zusätzlich zu den Anschaffungskosten können auch monatliche Kosten für den Mobilfunkvertrag, Wartungs- und Reparaturkosten sowie einmalige Softwarekosten abgesetzt werden.

8. Wie gebe ich die Kosten für das iPad in der Steuererklärung an?

Die Kosten für das iPad werden in der Steuererklärung unter den Betriebsausgaben angegeben. Es ist ratsam, fachlichen Rat von einem Steuerberater einzuholen, um sicherzustellen, dass alle Angaben korrekt gemacht werden.

9. Wie lange muss ich die Belege für das iPad aufbewahren?

Die Belege müssen für die Dauer von 10 Jahren aufbewahrt werden, da dies die gesetzliche Aufbewahrungsfrist für steuerrelevante Unterlagen ist.

10. Welche steuerlichen Vorteile erhalte ich durch das Absetzen des iPads?

Das Absetzen des iPads führt zur Verringerung der zu zahlenden Einkommenssteuer, kann die Gewerbesteuer senken und ermöglicht unter bestimmten Umständen eine Umsatzsteuererstattung.