Zusammenfassung

Einleitung

Die Steuererklärung ist jedes Jahr eine Herausforderung für viele Arbeitnehmer in Deutschland. Besonders für diejenigen, die ein JobRad nutzen, kann das Ausfüllen der Steuerformulare kompliziert sein. In diesem Artikel werden wir Ihnen Schritt für Schritt zeigen, wie Sie Ihre Steuererklärung mit JobRad in ELSTER erstellen können. JobRad ist ein beliebtes Fahrradleasing-Programm, das es Arbeitnehmern ermöglicht, ein Fahrrad steuerlich geltend zu machen. ELSTER ist das elektronische Steuererklärungsprogramm, das von der deutschen Finanzverwaltung verwendet wird. Mit unserer Anleitung können Sie sicherstellen, dass Sie alle erforderlichen Informationen korrekt angeben und die maximale Steuerrückerstattung erhalten.

Step 1: Vorbereitung der Unterlagen

1.1 Arbeitgeberbescheinigung erhalten: Bevor Sie mit Ihrer Steuererklärung beginnen können, müssen Sie eine Bescheinigung von Ihrem Arbeitgeber erhalten, die die Nutzung des JobRads bestätigt. Diese Bescheinigung enthält wichtige Informationen wie den Bruttolistenpreis des Fahrrads und die monatlichen Leasingraten. Stellen Sie sicher, dass Sie diese Bescheinigung vorliegen haben, bevor Sie mit dem Ausfüllen Ihrer Steuererklärung fortfahren.

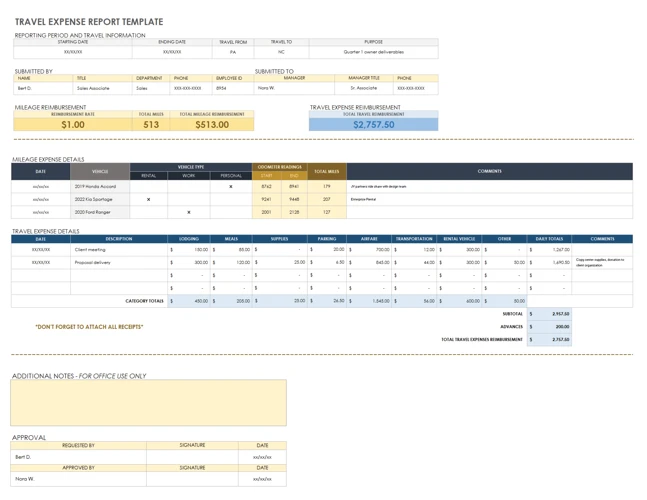

1.2 Fahrradkosten und Unterhaltskosten erfassen: Um alle relevanten Informationen für Ihre Steuererklärung bereitzustellen, sollten Sie eine Liste aller Fahrrad- und Unterhaltskosten erstellen. Dazu gehören beispielsweise Reparaturen, Versicherungsbeiträge und auch der Wertverlust des Fahrrads. Dokumentieren Sie diese Ausgaben sorgfältig, da Sie diese später in Ihrer Steuererklärung angeben müssen.

Indem Sie diese beiden Schritte vorbereiten, stellen Sie sicher, dass Sie alle erforderlichen Unterlagen und Informationen für Ihre Steuererklärung zur Hand haben. Dies erleichtert den Prozess und trägt dazu bei, dass Sie alle möglichen Steuervorteile nutzen können. Wenn Sie weitere Unterstützung bei der Vorbereitung Ihrer Steuererklärung benötigen, können Ihnen auch Online-Steuerplattformen wie Zasta oder Taxfix dabei helfen, Ihre Steuerunterlagen zu organisieren und Ihre Steuererstattung zu maximieren.

1.1 Arbeitgeberbescheinigung erhalten

Um Ihre Steuererklärung mit JobRad in ELSTER vorzubereiten, müssen Sie zuerst eine Arbeitgeberbescheinigung erhalten. Diese Bescheinigung ist ein wichtiges Dokument, das bestätigt, dass Sie das JobRad-Programm nutzen und die damit verbundenen Vorteile in Anspruch nehmen.

Hier sind die Schritte, um die Arbeitgeberbescheinigung zu erhalten:

1. Kontaktieren Sie Ihren Arbeitgeber: Sprechen Sie mit Ihrem Arbeitgeber darüber, dass Sie das JobRad nutzen und die entsprechende Bescheinigung benötigen. Informieren Sie sich über den genauen Prozess der Bescheinigungserstellung.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Informationen bereitstellen: Ihr Arbeitgeber benötigt bestimmte Informationen, um die Bescheinigung korrekt auszustellen. Dies können Informationen wie Ihre persönlichen Daten, die Dauer der Leasingvereinbarung, der Bruttolistenpreis des Fahrrads und die monatlichen Leasingraten sein. Stellen Sie sicher, dass Sie alle erforderlichen Informationen bereithalten.

3. Bescheinigung erhalten: Sobald Sie die Informationen bereitgestellt haben, wird Ihr Arbeitgeber die Bescheinigung ausstellen. Stellen Sie sicher, dass alle Angaben ordnungsgemäß eingetragen sind und überprüfen Sie die Bescheinigung auf Vollständigkeit.

Die Arbeitgeberbescheinigung ist ein wichtiger Nachweis, den Sie Ihrer Steuererklärung beifügen müssen. Sie enthält relevante Informationen über Ihr JobRad und ermöglicht es Ihnen, die steuerlichen Vorteile des Programms zu nutzen. Wenn Sie Fragen zur Verwendung der Arbeitgeberbescheinigung haben oder weitere Informationen benötigen, wenden Sie sich an Ihr örtliches Finanzamt.

1.2 Fahrradkosten und Unterhaltskosten erfassen

Um Ihre Steuererklärung mit JobRad in ELSTER korrekt ausfüllen zu können, ist es wichtig, alle Fahrradkosten und Unterhaltskosten zu erfassen. Hier sind einige Schritte, die Ihnen dabei helfen:

1. Reparaturen: Erfassen Sie alle Ausgaben für Reparaturen an Ihrem JobRad. Dazu gehören beispielsweise Kosten für Reifenwechsel, Bremsenwartung oder Reparaturen an der Beleuchtung.

2. Versicherung: Notieren Sie die Kosten für die Fahrradversicherung, die Sie für Ihr JobRad abgeschlossen haben.

3. Wertverlust: Berücksichtigen Sie den Wertverlust des Fahrrads über die Nutzungsdauer. Es gibt verschiedene Methoden, um den Wertverlust zu berechnen, zum Beispiel die lineare Abschreibung oder die 1%-Regelung.

Um diese Kosten ordnungsgemäß zu erfassen, können Sie entweder eine Liste erstellen oder eine Tabelle verwenden. Stellen Sie sicher, dass Sie alle relevanten Kostenpunkte erfassen, um Ihre Steuererklärung vollständig und korrekt ausfüllen zu können. Wenn Sie weitere Informationen benötigen, wie Sie Ihre Steuervorauszahlung anpassen können, lesen Sie unseren Artikel zu diesem Thema hier.

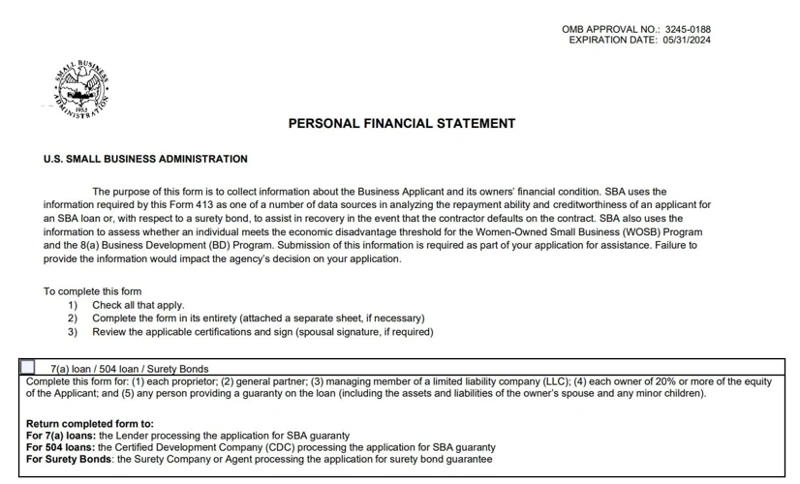

Step 2: ELSTER-Steuererklärung öffnen

2.1 ELSTER-Zertifikat beantragen: Bevor Sie mit der Steuererklärung in ELSTER beginnen können, müssen Sie ein ELSTER-Zertifikat beantragen. Dieses Zertifikat dient zur Authentifizierung Ihrer Steuerdaten und ist erforderlich, um Ihre Daten sicher an das Finanzamt zu übermitteln. Gehen Sie auf die ELSTER-Website und folgen Sie den Anweisungen, um das Zertifikat zu beantragen. Es kann einige Tage dauern, bis das Zertifikat genehmigt wird, daher ist es ratsam, diesen Schritt frühzeitig zu erledigen.

2.2 Steuererklärung in ELSTER starten: Sobald Sie Ihr ELSTER-Zertifikat erhalten haben, können Sie die Steuererklärung in ELSTER öffnen. Gehen Sie auf die ELSTER-Website und melden Sie sich mit Ihren Zugangsdaten an. Wählen Sie die Option „Steuererklärung“ aus und folgen Sie den Anweisungen, um Ihre persönlichen Daten einzugeben. Stellen Sie sicher, dass Sie alle erforderlichen Felder korrekt ausfüllen, um Fehler zu vermeiden.

Wenn Sie sich unsicher sind, wie Sie Ihre Steuererklärung in ELSTER öffnen und ausfüllen können, bietet die ELSTER-Website umfassende Anleitungen und Videos, die Ihnen dabei helfen. Es ist wichtig, dass Sie diese Schritte sorgfältig befolgen, um sicherzustellen, dass Ihre Steuererklärung korrekt ausgefüllt ist.

2.1 ELSTER-Zertifikat beantragen

2.1 ELSTER-Zertifikat beantragen: Bevor Sie mit der Eingabe Ihrer Steuererklärung in ELSTER beginnen können, benötigen Sie ein ELSTER-Zertifikat. Dieses Zertifikat dient als Ihre digitale Unterschrift und erlaubt Ihnen, Ihre Steuererklärung elektronisch einzureichen. Um das Zertifikat zu beantragen, besuchen Sie die offizielle ELSTER-Website und folgen Sie den Anweisungen zur Registrierung. Sie müssen persönliche Informationen angeben und Ihre Identität bestätigen. Anschließend erhalten Sie Ihr ELSTER-Zertifikat, das Sie für die Steuererklärung verwenden können.

Das ELSTER-Zertifikat ist ein wichtiger Schritt, um die Sicherheit Ihrer Steuerdaten zu gewährleisten und sicherzustellen, dass Ihre Steuererklärung rechtskräftig ist. Stellen Sie sicher, dass Sie Ihr Zertifikat sicher aufbewahren und es für jeden Zugriff auf Ihre Steuerunterlagen verwenden. Mit Ihrem ELSTER-Zertifikat können Sie Ihre Steuererklärung in ELSTER ganz einfach öffnen und mit dem Ausfüllen beginnen.+

2.2 Steuererklärung in ELSTER starten

2.2 Steuererklärung in ELSTER starten: Sobald Sie Ihr ELSTER-Zertifikat erhalten haben, können Sie die Steuererklärung in ELSTER öffnen und mit dem Ausfüllen beginnen. Gehen Sie auf die offizielle ELSTER-Website und loggen Sie sich mit Ihren Zugangsdaten ein. Klicken Sie auf „Steuererklärung abgeben“ und wählen Sie das entsprechende Jahr aus.

Navigieren Sie nun zum Bereich der Anlage N, der Einkommensteuererklärung für Arbeitnehmer. Dort können Sie wichtige Informationen zu Ihrem JobRad angeben. Füllen Sie alle Felder aus, die mit dem Fahrrad zusammenhängen, einschließlich des Bruttolistenpreises, des Leasingzeitraums und der monatlichen Raten.

Stellen Sie sicher, dass Sie alle erforderlichen Angaben korrekt machen und keine Felder auslassen. Überprüfen Sie Ihre Eingaben sorgfältig, um Fehler zu vermeiden und sicherzugehen, dass alle Informationen vollständig und präzise sind.

Nachdem Sie die erforderlichen Informationen zur Anlage N eingetragen haben, können Sie mit dem Ausfüllen anderer relevanter Steuerformulare fortfahren. Denken Sie daran, dass Sie für das JobRad auch die Anlage AV benötigen, um Ihre Fahrtkostenabrechnung anzugeben.

Mit diesen Schritten haben Sie erfolgreich Ihre Steuererklärung in ELSTER gestartet und sind bereit, weitere Informationen und Dokumente hinzuzufügen, um Ihre Steuervorteile voll auszuschöpfen.

Step 3: Angaben zum JobRad machen

3.1 Anlage N auswählen: In Ihrem ELSTER-Konto navigieren Sie zur Anlage N, um Ihre Einkünfte aus nichtselbstständiger Arbeit anzugeben. Wählen Sie diese Anlage aus, um mit der Eingabe der Informationen zu Ihrem JobRad zu beginnen. Die Anlage N ist in der Regel automatisch vorausgewählt, da dies die gängigste Anlage für Arbeitnehmer ist.

3.2 JobRad-Daten eintragen: Nun können Sie die Informationen zu Ihrem JobRad in die Anlage N eingeben. Geben Sie den Bruttolistenpreis des Fahrrads ein, den Sie von Ihrer Arbeitgeberbescheinigung erhalten haben. Falls Sie das Fahrrad über mehrere Jahre geleast haben, tragen Sie die monatlichen Leasingraten entsprechend ein. Diese Informationen dienen dazu, den geldwerten Vorteil zu berechnen, den Sie durch die Nutzung des JobRads erhalten.

Zusätzlich sollten Sie die Unterhaltskosten, die Sie für das Fahrrad hatten, angeben. Dazu gehören beispielsweise Reparaturen, Wartungskosten und Versicherungsbeiträge. Es ist wichtig, dass Sie diese Kosten sorgfältig dokumentieren und korrekt in Ihrer Steuererklärung angeben, um die maximal mögliche Steuererstattung zu erhalten.

Indem Sie die Anlage N auswählen und die relevanten JobRad-Daten eingeben, stellen Sie sicher, dass Sie die steuerlichen Vorteile Ihrer Fahrradnutzung vollständig nutzen können. Denken Sie daran, alle Angaben genau zu prüfen, bevor Sie Ihre Steuererklärung absenden, um mögliche Fehler zu vermeiden.

3.1 Anlage N auswählen

Um die relevanten Informationen zum JobRad in Ihrer Steuererklärung anzugeben, müssen Sie die richtige Anlage auswählen. In diesem Fall ist es die Anlage N. Hier sind die Schritte, die Sie befolgen müssen:

1. Öffnen Sie Ihre ELSTER-Steuererklärung und navigieren Sie zum Abschnitt „Anlagen“.

2. Wählen Sie die Anlage N aus der Liste der verfügbaren Anlagen aus.

3. Überprüfen Sie die allgemeinen Angaben und fügen Sie Ihre persönlichen Informationen wie Name und Anschrift hinzu.

4. Geben Sie Ihre Steueridentifikationsnummer sowie die Daten Ihrer Lohnsteuerbescheinigung ein.

5. Füllen Sie die Felder für Ihre Arbeitgeberbescheinigung aus, in denen Sie die Informationen zum JobRad angeben. Geben Sie den Bruttolistenpreis des Fahrrads, die monatlichen Leasingraten und andere relevante Kosten an.

6. Denken Sie daran, alle dieses Abschnitts betreffenden Belege und Nachweise aufzubewahren, falls das Finanzamt sie anfordert.

Indem Sie die Anlage N auswählen und die erforderlichen Informationen korrekt angeben, stellen Sie sicher, dass das Finanzamt alle relevanten Details zu Ihrem JobRad erhält. Dies ist ein wichtiger Schritt, um sicherzustellen, dass Ihre Steuererklärung korrekt und vollständig ist.

3.2 JobRad-Daten eintragen

3.2 JobRad-Daten eintragen: Sobald Sie die Anlage N ausgewählt haben, müssen Sie Ihre JobRad-Daten in die Steuererklärung eintragen. Hierfür benötigen Sie die Informationen aus der Arbeitgeberbescheinigung, die Sie erhalten haben. Geben Sie den Bruttolistenpreis des Fahrrads, die monatlichen Leasingraten und den Zeitraum der Nutzung an. Stellen Sie sicher, dass Sie die Daten genau erfassen, um mögliche Fehler zu vermeiden.

Wenn Sie zusätzlich private Fahrten mit dem JobRad gemacht haben, müssen Sie auch die Anzahl der Privatkilometer angeben. Diese Information ermöglicht es dem Finanzamt, den privaten Nutzungsanteil zu ermitteln. Sie können entweder die tatsächlich gefahrenen Kilometer angeben oder eine pauschale Schätzung verwenden. Vergessen Sie nicht, Belege für Ihre Fahrten aufzubewahren, falls das Finanzamt diese später anfordert.

Das Eintragen der JobRad-Daten in die Steuererklärung kann zunächst etwas kompliziert wirken, aber es ist wichtig, diese Informationen genau anzugeben, um alle möglichen Steuervorteile nutzen zu können. Stellen Sie sicher, dass Sie während des Eintragungsprozesses sorgfältig vorgehen und eventuelle Fragen oder Unklarheiten mit Hilfe der ELSTER-Anleitung klären.

Step 4: Fahrtkostenabrechnung hinzufügen

4.1 Anlage AV auswählen: In diesem Schritt sollten Sie die Anlage AV in Ihrer Steuererklärung öffnen, um Ihre Fahrtkostenabrechnung hinzuzufügen. Die Anlage AV ist dafür vorgesehen, Ihre Fahrten zwischen Wohnung und Arbeitsstätte zu erfassen und mögliche Kilometerpauschalen geltend zu machen. Suchen Sie nach dieser Anlage in Ihrem ELSTER-Formular und wählen Sie sie aus.

4.2 Kilometer- und Verpflegungspauschalen angeben: In der Anlage AV sollten Sie die Anzahl der Tage angeben, an denen Sie mit dem JobRad zur Arbeit gefahren sind. Geben Sie außerdem die Gesamtkilometer für jede Fahrt an, sowohl für den Hin- als auch den Rückweg. Diese Angaben werden verwendet, um Ihre Fahrtkosten abzurechnen. Vergessen Sie nicht, auch eventuelle Verpflegungspauschalen anzugeben, falls Sie während der Fahrt Verpflegungskosten hatten.

Durch Hinzufügen der Fahrtkostenabrechnung in Ihrer Steuererklärung können Sie Ihre tatsächlichen Kosten für den Arbeitsweg berücksichtigen und mögliche Steuervorteile nutzen. Denken Sie daran, dass die genauen Regeln und Pauschalen für Fahrtkosten von Jahr zu Jahr variieren können. Informieren Sie sich über die aktuellen Höchstbeträge und Pauschalen für Fahrtkosten auf der Website des Finanzamts Hamburg oder kontaktieren Sie Ihren Steuerberater.

4.1 Anlage AV auswählen

4.1 Anlage AV auswählen: Um Ihre Fahrtkostenabrechnung in Ihrer Steuererklärung hinzuzufügen, müssen Sie die Anlage AV auswählen. Diese Anlage ist für die Angabe von Werbungskosten wie Fahrtkosten und Verpflegungspauschalen vorgesehen. Öffnen Sie Ihre Steuererklärung in ELSTER und suchen Sie nach der Option, die Ihnen erlaubt, die Anlage AV hinzuzufügen.

Es ist wichtig, die Anlage AV korrekt auszuwählen, da dies sicherstellt, dass Ihre Fahrtkostenabrechnung ordnungsgemäß erfasst und berücksichtigt wird. Verpassen Sie nicht diesen Schritt, da Sie sonst möglicherweise nicht alle möglichen steuerlichen Vorteile nutzen können, die Ihnen durch Ihre Fahrtkosten entstehen könnten.

Indem Sie die Anlage AV auswählen und Ihre Fahrtkostenabrechnung hinzufügen, können Sie die Kilometer- und Verpflegungspauschalen angeben, die Ihnen zustehen. Dies trägt dazu bei, dass Sie die maximale Steuerrückerstattung erhalten und Ihre Steuererklärung korrekt und vollständig ist.

4.2 Kilometer- und Verpflegungspauschalen angeben

4.2 Kilometer- und Verpflegungspauschalen angeben: Um Ihre Fahrtkostenabrechnung korrekt in Ihrer Steuererklärung anzugeben, müssen Sie die Kilometer- und Verpflegungspauschalen angeben. Die Kilometerpauschale wird verwendet, um die Entfernung zwischen Ihrem Wohnort und Ihrer Arbeitsstätte abzudecken. Sie können die tatsächlich gefahrenen Kilometer angeben oder die Pauschale nutzen, die derzeit bei 0,30 Euro pro Kilometer liegt. Berücksichtigen Sie dabei auch mögliche Umwege, die Sie aufgrund der Nutzung des JobRads gemacht haben.

Zusätzlich zur Kilometerpauschale können Sie auch die Verpflegungspauschale geltend machen, wenn Sie während Ihrer beruflichen Tätigkeit außerhalb Ihrer Arbeitsstätte Mahlzeiten einnehmen mussten. Die Höhe der Verpflegungspauschale variiert je nach Dauer Ihrer Abwesenheit und beträgt derzeit zwischen 6 Euro und 24 Euro pro Tag.

Um beide Pauschalen anzugeben, finden Sie in Ihrer Steuererklärung die Anlage AV, in der Sie diese Angaben machen können. Geben Sie die entsprechenden Kilometer- und Verpflegungspauschalen in den dafür vorgesehenen Feldern an. Beachten Sie, dass Sie zum Nachweis Ihrer Fahrtkosten auch ein Fahrtenbuch oder entsprechende Belege wie Tankquittungen aufbewahren sollten.

Indem Sie die Kilometer- und Verpflegungspauschalen richtig angeben, können Sie Ihre Fahrtkosten korrekt in Ihrer Steuererklärung berücksichtigen und von den entsprechenden Abzugsmöglichkeiten profitieren.

Step 5: Weitere relevantes Dokumente hinzufügen

5.1 Spendenbescheinigungen eintragen: Wenn Sie während des Jahres Spenden getätigt haben, sollten Sie die entsprechenden Spendenbescheinigungen bereithalten und diese in Ihrer Steuererklärung angeben. Spenden können steuerlich absetzbar sein und somit Ihre Steuerlast mindern. Stellen Sie sicher, dass Sie die Namen der begünstigten Organisationen, die Beträge der Spenden sowie das Ausstellungsdatum der Bescheinigungen korrekt angeben.

5.2 Sonderausgaben- und Krankheitskostenbelege beifügen: Zusätzlich zu den Fahrradkosten und anderen Ausgaben sollten Sie auch Belege für Sonderausgaben und potenzielle Krankheitskosten bereithalten. Dazu gehören beispielsweise medizinische Rechnungen und Belege für Arzneimittel, Zahnbehandlungen und Krankenhausaufenthalte. Diese Belege können Ihnen helfen, außergewöhnliche Belastungen und mögliche Steuervorteile geltend zu machen.

Indem Sie diese weiteren relevanten Dokumente vorbereiten und beifügen, stellen Sie sicher, dass Ihre Steuererklärung vollständig ist und keine potenziellen Steuervorteile übersehen werden. Ordnen Sie diese Dokumente ordentlich an und bewahren Sie sie für eventuelle Nachfragen des Finanzamts auf.

Es gibt viele Aspekte bei der Vorbereitung Ihrer Steuererklärung zu beachten. Behalten Sie den Überblick über Ihre Unterlagen und nutzen Sie alle verfügbaren Steuervorteile, um Ihre Steuerlast zu minimieren.

5.1 Spendenbescheinigungen eintragen

5.1 Spendenbescheinigungen eintragen: Wenn Sie im vergangenen Jahr Spenden getätigt haben, ist es wichtig, diese in Ihrer Steuererklärung anzugeben. Spendenbescheinigungen sind notwendig, um den Betrag der Spenden nachzuweisen und mögliche Steuervergünstigungen zu erhalten. Sie sollten alle Spendenbescheinigungen, die Sie erhalten haben, sorgfältig prüfen und die Informationen in Ihrer Steuererklärung eintragen. Stellen Sie sicher, dass Sie den Namen der gemeinnützigen Organisation, den gespendeten Betrag und das Ausstellungsdatum der Bescheinigung korrekt angeben.

Indem Sie Ihre Spendenbescheinigungen ordnungsgemäß in Ihrer Steuererklärung erfassen, können Sie potenzielle steuerliche Vorteile nutzen und Ihre Steuerlast verringern. Beachten Sie dabei, dass nicht alle Spenden steuerlich absetzbar sind. Informieren Sie sich daher im Voraus über die aktuellen Richtlinien und Höchstgrenzen für Spendenabzüge. Wenn Sie weitere Informationen zur Eintragung von Spenden in Ihrer Steuererklärung benötigen, können Sie die entsprechenden Informationen auf der Website Ihres örtlichen Finanzamts finden.

5.2 Sonderausgaben- und Krankheitskostenbelege beifügen

5.2 Sonderausgaben- und Krankheitskostenbelege beifügen: In dieser letzten Phase der Steuererklärung ist es wichtig, alle relevanten Sonderausgaben- und Krankheitskostenbelege beizufügen. Dazu gehören Ausgaben wie Spendenbescheinigungen, Belege für medizinische Behandlungen oder Arzneimittelkosten. Stellen Sie sicher, dass Sie alle Belege sorgfältig überprüfen und sammeln, um einen genauen Überblick über Ihre Ausgaben zu erhalten.

Bei der Erfassung der Sonderausgabenbelege sollten Sie auch auf fristen und Höchstbeträge achten, die für bestimmte Ausgaben gelten. Dies kann Ihnen helfen, steuerliche Vergünstigungen optimal zu nutzen.

Ebenso ist es wichtig, alle relevanten Krankheitskostenbelege beizufügen, um eventuell außergewöhnliche Belastungen geltend zu machen. Dies könnten beispielsweise Rechnungen für ärztliche Behandlungen, Physiotherapie oder Hilfsmittel sein. Beachten Sie, dass nicht alle Kosten erstattungsfähig sind, daher ist es ratsam, sich vorab über die geltenden Regeln und Anforderungen zu informieren.

Durch das ordnungsgemäße Beifügen der Sonderausgaben- und Krankheitskostenbelege stellen Sie sicher, dass Ihre Steuererklärung vollständig und korrekt ist. Dies erhöht die Wahrscheinlichkeit einer reibungslosen Bearbeitung durch das Finanzamt und die erwartete Steuerrückerstattung.

Zusammenfassung

Zusammenfassung: Die Steuererklärung mit JobRad in ELSTER kann zunächst komplex erscheinen, aber mit der richtigen Vorbereitung und Anleitung ist es möglich, die erforderlichen Schritte einfach zu befolgen. In diesem Artikel haben wir Ihnen eine Schritt-für-Schritt-Anleitung gegeben, wie Sie Ihre Steuererklärung mit JobRad in ELSTER erstellen können. Von der Vorbereitung der Unterlagen bis zur Angabe der JobRad-Daten und Fahrtkostenabrechnung haben wir alle wichtigen Schritte behandelt. Es ist wichtig, dass Sie genau auf die Details achten und alle erforderlichen Informationen korrekt angeben, um Ihre Steuererklärung erfolgreich einzureichen und mögliche Steuervorteile zu nutzen.

Denken Sie daran, dass es immer ratsam ist, bei Fragen oder Unsicherheiten einen Steuerberater zu konsultieren. Sie können Ihnen dabei helfen, Ihre Steuererklärung noch genauer anzupassen und alle relevanten Anlagen und Belege hinzuzufügen.

Mit der richtigen Vorbereitung und Einreichung Ihrer Steuererklärung können Sie das Beste aus Ihrem JobRad herausholen und potenziell eine Steuerrückerstattung erhalten. Nutzen Sie unsere Anleitung und profitieren Sie von den steuerlichen Vorteilen, die das JobRad-Programm bietet.

Fazit

Fazit: Die Steuererklärung mit JobRad in ELSTER kann zunächst komplex erscheinen, aber mit den richtigen Schritten und Vorbereitungen ist es möglich, Ihre Steuerformulare erfolgreich auszufüllen. Hier sind noch einmal die wichtigsten Schritte zusammengefasst:

– Vorbereiten der Unterlagen: Stellen Sie sicher, dass Sie die Arbeitgeberbescheinigung und eine Liste aller Fahrrad- und Unterhaltskosten vorliegen haben.

– Öffnen der ELSTER-Steuererklärung: Beantragen Sie das ELSTER-Zertifikat und beginnen Sie dann mit der Eingabe Ihrer Steuerdaten in ELSTER.

– Angaben zum JobRad machen: Wählen Sie die Anlage N aus und tragen Sie alle relevanten Informationen zu Ihrem JobRad ein.

– Fahrtkostenabrechnung hinzufügen: Wählen Sie die Anlage AV aus und geben Sie Ihre Kilometer- und Verpflegungspauschalen an.

– Weitere relevante Dokumente hinzufügen: Fügen Sie Spendenbescheinigungen sowie Belege für Sonderausgaben und Krankheitskosten hinzu, falls zutreffend.

Es ist ratsam, sich während des Ausfüllens der Steuererklärung an handliche Steuerprogramme oder Tools zu wenden, um sicherzustellen, dass alle Felder korrekt ausgefüllt werden. Denken Sie daran, dass eine ordnungsgemäß ausgefüllte Steuererklärung Ihnen helfen kann, Steuervorteile in Anspruch zu nehmen und eine maximale Steuerrückerstattung zu erhalten.

Mit der richtigen Vorbereitung und Sorgfalt können Sie erfolgreich Ihre Steuererklärung mit JobRad in ELSTER abgeben und von den steuerlichen Vorteilen Ihres Fahrradleasings profitieren.

Häufig gestellte Fragen

FAQs zur Steuererklärung mit JobRad in ELSTER

Frage 1: Kann ich mein JobRad in meiner Steuererklärung geltend machen?

Ja, Sie können die Kosten für Ihr JobRad in Ihrer Steuererklärung als Werbungskosten oder Betriebsausgaben angeben.

Frage 2: Muss ich eine spezielle Bescheinigung von meinem Arbeitgeber erhalten, um mein JobRad in der Steuererklärung anzugeben?

Ja, Sie benötigen eine Arbeitgeberbescheinigung, die die Nutzung des JobRads bestätigt und die relevanten Informationen wie den Bruttolistenpreis und die monatlichen Leasingraten enthält.

Frage 3: Welche Kosten kann ich neben den Leasingraten noch geltend machen?

Sie können zusätzlich zu den Leasingraten auch Kosten für Reparaturen, Versicherung, Wartung und den Wertverlust des Fahrrads angeben.

Frage 4: Kann ich mein JobRad auch dann in der Steuererklärung angeben, wenn ich es nur teilweise beruflich nutze?

Ja, Sie können den beruflichen Anteil der Nutzung angeben. Es ist wichtig, dass Sie die tatsächliche berufliche Nutzung dokumentieren können.

Frage 5: Wie wird das JobRad in der Steuererklärung erfasst?

Sie erfassen das JobRad in der Anlage N Ihrer Steuererklärung. Dort geben Sie die relevanten Informationen wie den Bruttolistenpreis, die monatlichen Leasingraten und andere Ausgaben an.

Frage 6: Kann ich Fahrtkosten für den Arbeitsweg mit meinem JobRad in der Steuererklärung angeben?

Ja, Sie können Fahrtkosten für den Arbeitsweg mit Ihrem JobRad als Werbungskosten angeben. Dafür verwenden Sie die Anlage AV Ihrer Steuererklärung.

Frage 7: Gibt es eine maximale Höhe der Fahrradkosten, die ich in meiner Steuererklärung angeben kann?

Nein, es gibt keine spezifische Höchstgrenze für die Fahrradkosten, die Sie in Ihrer Steuererklärung angeben können. Sie müssen jedoch die tatsächlichen Kosten nachweisen können.

Frage 8: Kann ich mein JobRad auch dann in der Steuererklärung angeben, wenn es Teil meines Gehaltspakets ist?

Ja, auch wenn das JobRad Teil Ihres Gehaltspakets ist, können Sie die Kosten in Ihrer Steuererklärung angeben, sofern Ihr Arbeitgeber Ihnen die entsprechende Bescheinigung ausstellt.

Frage 9: Kann ich mein JobRad in meiner Steuererklärung angeben, wenn der Leasingvertrag auf meinen Arbeitgeber läuft?

Ja, Sie können das JobRad dennoch in Ihrer Steuererklärung angeben und die entsprechenden Informationen aus der Arbeitgeberbescheinigung verwenden.

Frage 10: Gibt es bestimmte Fristen, bis wann ich meine Steuererklärung mit JobRad einreichen muss?

Die Fristen für die Einreichung Ihrer Steuererklärung mit JobRad richten sich nach den allgemeinen Fristen für die Steuererklärung in Deutschland. In der Regel ist dies der 31. Mai des Folgejahres. Es ist jedoch ratsam, sich über mögliche Abweichungen zu informieren.