Willkommen zu Ihrem umfassenden Leitfaden zu Kapitalerträgen und dem inländischen Steuerabzug! Wenn es um finanzielle Entscheidungen und die Verwaltung Ihres Vermögens geht, ist es wichtig, über alle Details informiert zu sein. In diesem Artikel erfahren Sie alles, was Sie wissen müssen, wenn es um Kapitalerträge geht, die dem inländischen Steuerabzug unterliegen. Von einer Einführung in das Thema bis hin zur Optimierung Ihrer Kapitalerträge werden wir Schritt für Schritt durch die verschiedensten Aspekte führen. Werfen wir einen Blick auf die verschiedenen Arten von Kapitalerträgen, den inländischen Steuerabzug, Ihre Pflichten als Anleger und wie Sie Ihre Kapitalerträge steuerlich optimieren können. Egal ob Sie ein erfahrener Investor sind oder gerade erst anfangen, dieses Wissen wird Ihnen helfen, fundierte Entscheidungen zu treffen und Ihre finanziellen Ziele zu erreichen. Lassen Sie uns also loslegen und in die Welt der Kapitalerträge eintauchen!

Zusammenfassung

- Was sind Kapitalerträge?

- Arten von Kapitalerträgen

- Inländischer Steuerabzug

- Deklaration und Steuererklärung

- Finanzplanung und Optimierung von Kapitalerträgen

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Was sind Beispiele für Kapitalerträge?

- 2. Muss ich Kapitalerträge versteuern?

- 3. Welche Steuersätze gelten für Kapitalerträge in Deutschland?

- 4. Wie kann ich den inländischen Steuerabzug reduzieren?

- 5. Welche Pflichten habe ich als Anleger?

- 6. Was ist eine „Anlage KAP“ und wann muss ich sie einreichen?

- 7. Kann ich Verluste aus Kapitalerträgen steuerlich geltend machen?

- 8. Wie kann ich meine Kapitalerträge steuerlich optimieren?

- 9. Was sind die steuerlichen Auswirkungen einer getrennten Veranlagung?

- 10. Kann ich Sanierungskosten bei Vermietung steuerlich absetzen?

- Verweise

Was sind Kapitalerträge?

Kapitalerträge sind Erträge, die aus dem Besitz von Kapitalanlagen resultieren. Dabei handelt es sich um Einkünfte, die durch die Investition von Kapital in verschiedene Finanzinstrumente wie Aktien, Anleihen, Investmentfonds und Festgeld erzielt werden. Diese Erträge können in unterschiedlichen Formen auftreten, wie zum Beispiel Zinserträge aus Anleihen, Dividendenerträge aus Aktien oder Gewinne aus der Veräußerung von Wertpapieren. Kapitalerträge werden in den meisten Ländern besteuert, auch in Deutschland. Sie spielen eine wichtige Rolle bei der finanziellen Planung und können erheblichen Einfluss auf Ihre Steuerlast haben. Es ist daher wichtig, die verschiedenen Arten von Kapitalerträgen zu verstehen und die steuerlichen Auswirkungen zu berücksichtigen.

Arten von Kapitalerträgen

Es gibt verschiedene Arten von Kapitalerträgen, die Ihnen als Investor zur Verfügung stehen. Zu den wichtigsten Arten gehören:

1. Zinserträge: Zinserträge entstehen aus dem Besitz von Anleihen oder festverzinslichen Wertpapieren. Sie werden in der Regel regelmäßig als Zinszahlungen auf Ihr investiertes Kapital gezahlt.

2. Dividendenerträge: Dividendenerträge werden von Unternehmen an ihre Aktionäre ausgeschüttet. Wenn Sie Aktien besitzen, haben Sie Anspruch auf einen Anteil an den Gewinnen des Unternehmens in Form von Dividenden.

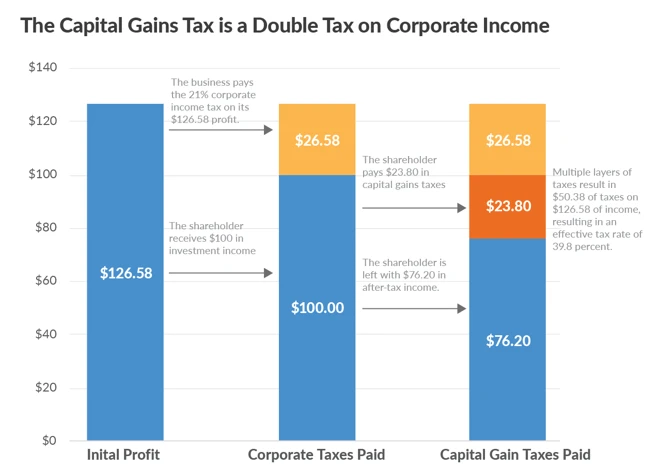

3. Gewinne aus der Veräußerung von Wertpapieren: Wenn Sie Ihre Wertpapiere verkaufen und dabei einen höheren Preis erzielen als den Kaufpreis, erzielen Sie einen Gewinn. Diese Gewinne aus der Veräußerung von Wertpapieren werden als Kapitalgewinne bezeichnet.

Es ist wichtig, die Unterschiede zwischen diesen Arten von Kapitalerträgen zu verstehen, da sie unterschiedlich besteuert werden können. Vor allem Dividendenerträge und Gewinne aus der Veräußerung von Wertpapieren können Auswirkungen auf Ihre Steuerlast haben. Es lohnt sich, Ihre Investitionen entsprechend zu planen und ggf. steueroptimierte Anlagestrategien zu verfolgen.

1. Zinserträge

Zinserträge sind eine der häufigsten Formen von Kapitalerträgen. Sie entstehen aus dem Halten von Anleihen oder Festgeldkonten. Wenn Sie Geld an eine andere Partei verleihen, erhalten Sie im Gegenzug regelmäßige Zinszahlungen. Diese Zinserträge sind steuerpflichtig und müssen in Ihrer Steuererklärung angegeben werden. In Deutschland werden Zinserträge mit der Abgeltungsteuer besteuert. Derzeit beträgt der Steuersatz 25%, zzgl. Solidaritätszuschlag und ggf. Kirchensteuer. Es gibt jedoch Freibeträge und Freistellungsaufträge, die es Ihnen ermöglichen, einen Teil Ihrer Zinserträge steuerfrei zu behalten. Es ist wichtig, dass Sie diese Möglichkeiten nutzen, um Ihre Steuerbelastung zu optimieren. Weitere Informationen zu diesem Thema finden Sie in unserer detaillierten Anleitung zum Thema „getrennt veranlagt“.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Dividendenerträge

Dividendenerträge sind Erträge, die Anleger durch ihre Beteiligung an Aktiengesellschaften erzielen können. Wenn Sie Aktien einer Gesellschaft besitzen, haben Sie möglicherweise Anspruch auf einen Teil der Gewinne des Unternehmens, die in Form von Dividenden an die Aktionäre ausgeschüttet werden. Dividenden stellen eine direkte Beteiligung an den Unternehmenserträgen dar und werden in der Regel regelmäßig an die Aktionäre ausgezahlt. Sie sind eine attraktive Möglichkeit, passives Einkommen zu generieren und langfristig von Unternehmensgewinnen zu profitieren. In Deutschland gibt es spezielle steuerliche Regelungen für Dividendenerträge. In vielen Fällen werden Dividendenerträge besteuert und unterliegen dem inländischen Steuerabzug. Es ist jedoch wichtig zu beachten, dass es auch Freibeträge und Freistellungsaufträge gibt, die Ihnen helfen können, Ihre Steuerlast zu optimieren. Wenn Sie mehr darüber erfahren möchten, wie Sie Dividendenerträge steuerlich optimal nutzen können, finden Sie weitere Informationen in unserem Artikel über herabsetzungsantrag-finanzamt.

3. Gewinne aus der Veräußerung von Wertpapieren

Gewinne aus der Veräußerung von Wertpapieren beziehen sich auf die erzielen Gewinne, wenn Sie Wertpapiere wie Aktien oder Anleihen verkaufen. Wenn der Verkaufspreis höher ist als der Kaufpreis der Wertpapiere, erzielen Sie einen Gewinn. Diese Gewinne werden in der Regel als Kapitalerträge betrachtet und unterliegen der Besteuerung. In Deutschland werden Gewinne aus der Veräußerung von Wertpapieren als „private Veräußerungsgeschäfte“ angesehen und können unter bestimmten Voraussetzungen steuerpflichtig sein. Es gibt jedoch auch Ausnahmen und Freibeträge, die es Ihnen ermöglichen, Ihre Steuerlast zu reduzieren. Es ist daher wichtig, sich mit den steuerlichen Regelungen und Möglichkeiten zur Optimierung Ihrer Kapitalerträge vertraut zu machen. Weitere Informationen zu steuerlichen Aspekten rund um Vermietung und Sanierungskosten finden Sie in unserem Artikel über das /sanierungskosten-absetzen-vermietung/.

Inländischer Steuerabzug

Der inländische Steuerabzug bezieht sich auf den Prozess der sofortigen Besteuerung von Kapitalerträgen. In Deutschland sind Kapitalerträge, die aus inländischen Quellen stammen, steuerpflichtig. Dies bedeutet, dass der Steuerbetrag bei der Ausschüttung der Erträge direkt abgezogen wird, bevor Sie als Investor die Zahlung erhalten. Der Steuerabzug wird von der finanzierenden Institution, wie zum Beispiel einer Bank oder einer Investmentgesellschaft, vorgenommen und an das Finanzamt weitergeleitet. Der Zweck dieses Steuerabzugs besteht darin, sicherzustellen, dass die Steuerzahlungen zeitnah erfolgen und dass die Steuerbehörden über genaue Informationen über die erzielten Erträge verfügen. Es ist wichtig zu verstehen, dass der inländische Steuerabzug nicht die endgültige Steuerzahlung darstellt, sondern vielmehr eine vorläufige Zahlung ist. Eine genaue Abrechnung der Steuerschuld erfolgt im Rahmen der jährlichen Steuererklärung.

1. Hintergrund

Hintergrund

Der Hintergrund des inländischen Steuerabzugs liegt in der Besteuerung von Kapitalerträgen in Deutschland. Der Steuerabzug erfolgt direkt durch die Zahlstelle, die die Kapitalerträge auszahlt. Dies ermöglicht eine effiziente Erfassung und Versteuerung der Einkünfte. Der inländische Steuerabzug gilt für verschiedene Arten von Kapitalerträgen, wie Zinsen, Dividenden und Gewinne aus Wertpapierverkäufen. Es ist wichtig zu beachten, dass dieser Steuerabzug nicht die endgültige Steuerschuld darstellt, sondern lediglich eine Vorauszahlung auf die Einkommensteuer. Die genaue Höhe des Steuerabzugs sowie Freibeträge und Freistellungsaufträge hängen von verschiedenen Faktoren, wie zum Beispiel dem Einkommenssteuersatz und individuellen Umständen, ab. Es ist ratsam, sich über die spezifischen Regelungen und möglichen Steuervorteile zu informieren, um Ihre Kapitalerträge optimal zu verwalten.

2. Steuersätze

Steuersätze

Unter den Steuersätzen versteht man die Prozentsätze, zu denen Kapitalerträge besteuert werden. In Deutschland gelten für Kapitalerträge unterschiedliche Steuersätze, je nach Art des Ertrags und der Höhe des Einkommens. Dividendenerträge und Veräußerungsgewinne unterliegen beispielsweise einem pauschalen Steuersatz von 25%, während Zinserträge dem individuellen Einkommensteuertarif des Anlegers unterliegen können. Es ist wichtig, die aktuellen Steuersätze zu kennen, um die Steuerlast auf Ihre Kapitalerträge richtig einzuschätzen. Eine genaue Aufstellung der Steuersätze finden Sie in der Einkommensteuertabelle des Bundesministeriums der Finanzen. Denken Sie daran, dass es sich um allgemeine Informationen handelt und individuelle steuerliche Gegebenheiten berücksichtigt werden müssen.

3. Freibeträge und Freistellungsaufträge

Der inländische Steuerabzug berücksichtigt auch Freibeträge und Freistellungsaufträge, die es Steuerpflichtigen ermöglichen, einen bestimmten Teil ihrer Kapitalerträge steuerfrei zu behalten. Freibeträge sind jährliche Beträge, bis zu denen Kapitalerträge steuerfrei bleiben. Für Singles beträgt der Freibetrag derzeit 801 Euro und für Ehepaare, die gemeinsam veranlagt sind, 1.602 Euro. Dies bedeutet, dass Sie bis zu diesen Beträgen Kapitalerträge ohne Abzug von Steuern behalten können. Um den Freibetrag zu nutzen, müssen Sie bei Ihrer Bank oder Ihrem Finanzdienstleister einen Freistellungsauftrag stellen. Dieser Auftrag legt fest, bis zu welchem Betrag Ihre Kapitalerträge steuerfrei bleiben sollen. Es ist wichtig, diese Freibeträge und Freistellungsaufträge zu nutzen, um Ihre Steuerlast zu optimieren und mehr von Ihren Kapitalerträgen zu profitieren.

Deklaration und Steuererklärung

sind wesentliche Schritte, um Kapitalerträge richtig zu behandeln und die entsprechenden Steuern zu entrichten. In Deutschland erfolgt die Deklaration von Kapitalerträgen mithilfe der Anlage KAP in der jährlichen Steuererklärung. In dieser Anlage müssen Sie alle Kapitalerträge aus Zinsen, Dividenden und Gewinnen aus der Veräußerung von Wertpapieren angeben. Als Anleger haben Sie die Pflicht, alle relevanten Informationen korrekt und vollständig anzugeben. Es ist wichtig, alle Kapitalerträge genau im Blick zu behalten und alle Steuerbelege sorgfältig aufzubewahren. Darüber hinaus ist es ratsam, Freibeträge und Freistellungsaufträge optimal zu nutzen, um Steuern zu sparen. Der Prozess der Deklaration und Steuererklärung kann komplex sein, daher ist es empfehlenswert, einen Steuerberater hinzuzuziehen, um sicherzustellen, dass alle rechtlichen Anforderungen erfüllt werden und potenzielle Steuervorteile nicht übersehen werden.

1. Anlage KAP

Die Anlage KAP ist ein wichtiger Bestandteil Ihrer Steuererklärung, wenn Sie Kapitalerträge erzielen, die dem inländischen Steuerabzug unterliegen. In dieser Anlage müssen Sie alle relevanten Informationen zu Ihren Kapitalerträgen angeben, wie zum Beispiel die Höhe der Zinserträge, Dividendenerträge und Gewinne aus der Veräußerung von Wertpapieren. Die Anlage KAP dient dem Finanzamt als Nachweis für Ihre Kapitalerträge und ermöglicht es ihnen, die korrekte Steuerberechnung durchzuführen. Es ist wichtig, dass Sie alle erforderlichen Informationen sorgfältig und vollständig angeben, um möglichen Fehlern oder Unklarheiten vorzubeugen. Vergessen Sie nicht, die Anlage KAP fristgerecht einzureichen, um mögliche Sanktionen zu vermeiden.

2. Pflichten als Anleger

Als Anleger haben Sie bestimmte Pflichten, wenn es um die Deklaration und Besteuerung Ihrer Kapitalerträge geht. Eine Ihrer wichtigsten Pflichten ist die ordnungsgemäße Abgabe Ihrer Steuererklärung und die korrekte Erfassung Ihrer Kapitalerträge. Dafür ist es erforderlich, die entsprechenden Anlagen in Ihrer Steuererklärung auszufüllen, insbesondere die Anlage KAP. In dieser Anlage müssen Sie detaillierte Angaben zu Ihren Kapitalerträgen machen, einschließlich Informationen zu den einzelnen Finanzinstrumenten und den erzielten Erträgen. Es ist wichtig, dieser Pflicht sorgfältig nachzukommen, da sowohl fahrlässige als auch vorsätzliche falsche Angaben strafrechtliche Konsequenzen nach sich ziehen können. Darüber hinaus sollten Sie auch Ihre Freistellungsaufträge im Auge behalten, um sicherzustellen, dass Ihre Kapitalerträge bis zur Höhe des Freibetrags steuerfrei bleiben. Wenn Sie diese Pflichten als Anleger gewissenhaft erfüllen, stellen Sie sicher, dass Sie Ihre steuerlichen Verpflichtungen erfüllen und mögliche Konsequenzen vermeiden.

Finanzplanung und Optimierung von Kapitalerträgen

Eine solide Finanzplanung ist entscheidend, um Ihre Kapitalerträge zu optimieren. Es ist wichtig, die steuerlichen Auswirkungen zu berücksichtigen und entsprechende Strategien zur Maximierung Ihrer Renditen zu entwickeln. Eine Möglichkeit, dies zu tun, ist die sorgfältige Auswahl Ihrer Investitionen. Berücksichtigen Sie dabei die steuerlichen Vorteile und suchen Sie nach Anlageinstrumenten, die Ihnen eine günstige steuerliche Behandlung bieten. Des Weiteren sollten Sie Ihre Anlagestrategien an Ihre individuellen finanziellen Ziele und Risikobereitschaft anpassen. Eine diversifizierte Anlageportfolios kann dabei helfen, Risiken zu minimieren und Renditen zu maximieren. Zusätzlich können Sie steuerliche Optimierungstechniken wie den Einsatz von Freibeträgen und Freistellungsaufträge nutzen, um Ihren Steuerabzug zu reduzieren. Es ist ratsam, sich regelmäßig über aktuelle Steuergesetzgebung und steuerliche Optimierungsmöglichkeiten zu informieren, um Ihre Finanzplanung kontinuierlich zu verbessern und Ihre Kapitalerträge zu maximieren.

1. Steuerliche Auswirkungen berücksichtigen

Um Ihre Kapitalerträge optimal zu nutzen, ist es wichtig, die steuerlichen Auswirkungen zu berücksichtigen. Es gibt verschiedene Aspekte, die Sie berücksichtigen sollten:

- Kapitalertragsteuer: Je nach Art der Kapitalerträge müssen Sie möglicherweise eine Kapitalertragsteuer auf Ihre Erträge zahlen. Die Höhe der Kapitalertragsteuer kann je nach Land und Einkommenshöhe variieren.

- Verrechnung mit Verlusten: Bei Kapitalerträgen können Verluste aus anderen Kapitalanlagen unter bestimmten Bedingungen mit den Erträgen verrechnet werden. Dies kann Ihre Steuerlast verringern.

- Freibeträge: In einigen Ländern gibt es Freibeträge, bis zu deren Höhe Kapitalerträge steuerfrei bleiben. Es lohnt sich, diese Freibeträge zu kennen und zu nutzen.

- Anlagestrategien: Die Wahl der richtigen Anlagestrategie kann ebenfalls dazu beitragen, Ihre steuerlichen Auswirkungen zu optimieren. Zum Beispiel können steueroptimierte Investmentfonds oder steuereffiziente Anlageprodukte eine gute Möglichkeit sein, Ihre Kapitalerträge zu maximieren.

- Steuererklärung: Schließlich ist es wichtig, Ihre Kapitalerträge ordnungsgemäß in Ihrer Steuererklärung anzugeben. Dies umfasst die korrekte Erfassung Ihrer Kapitalerträge und die Beantragung von Steuervergünstigungen, falls zutreffend.

Indem Sie diese steuerlichen Aspekte berücksichtigen, können Sie Ihre Kapitalerträge optimieren und möglicherweise Ihre Steuerlast verringern. Es kann hilfreich sein, sich mit einem Steuerberater in Verbindung zu setzen, der Ihnen bei der Planung Ihrer Finanzen und der Optimierung Ihrer Kapitalerträge helfen kann.

2. Anlagestrategien für optimale Renditen

Anlagestrategien für optimale Renditen sind entscheidend, um das Beste aus Ihren Kapitalerträgen herauszuholen. Hier sind einige wichtige Punkte zu beachten: Diversifikation ist ein Schlüsselkonzept, das Ihnen hilft, das Risiko zu minimieren und gleichzeitig die Rendite zu maximieren. Streuen Sie Ihr Kapital auf verschiedene Anlageklassen wie Aktien, Anleihen und Immobilien, um von unterschiedlichen Marktbedingungen zu profitieren. Eine weitere wichtige Strategie ist die regelmäßige Überprüfung und Anpassung Ihrer Anlageallokation. Stellen Sie sicher, dass Ihre Anlagen Ihren Zielen und Ihrer Risikobereitschaft entsprechen. Die Nutzung von Steuervorteilen kann ebenfalls zu höheren Renditen führen. Informieren Sie sich über Steuerbefreiungen, Freibeträge und optimale steuerliche Behandlung von Kapitalerträgen. Schließlich ist es ratsam, sich professionellen Rat zu holen, um Ihre Anlagestrategie zu optimieren. Ein erfahrener Finanzberater kann Ihnen helfen, Ihre individuellen Ziele zu definieren und eine maßgeschneiderte Strategie zu entwickeln, um optimale Renditen zu erzielen.

Zusammenfassung

Abschließend bietet dieser umfassende Leitfaden Ihnen alle Informationen, die Sie benötigen, um ein grundlegendes Verständnis für Kapitalerträge zu entwickeln, die dem inländischen Steuerabzug unterliegen. Sie haben gelernt, welche Arten von Kapitalerträgen es gibt, wie der inländische Steuerabzug funktioniert und welche Pflichten Sie als Anleger haben. Darüber hinaus haben Sie Einblicke in die Deklaration und Steuererklärung von Kapitalerträgen erhalten und Möglichkeiten zur Finanzplanung und Optimierung Ihrer Kapitalerträge kennengelernt. Es ist wichtig, dieses Wissen in Ihre finanziellen Entscheidungen einzubeziehen, um Ihre Renditen zu maximieren und steuerliche Auswirkungen zu berücksichtigen. Sollten Sie weitere Fragen haben oder detailliertere Informationen zu bestimmten Themen benötigen, empfehlen wir Ihnen, sich mit einem Experten oder einem Steuerberater in Verbindung zu setzen. Mit diesem umfassenden Wissen sind Sie bestens gerüstet, um Ihre finanziellen Ziele zu erreichen und Ihre Kapitalerträge optimal zu nutzen.

Häufig gestellte Fragen

1. Was sind Beispiele für Kapitalerträge?

Beispiele für Kapitalerträge sind Zinserträge aus Anleihen, Dividendenerträge aus Aktien, Gewinne aus dem Verkauf von Wertpapieren und Mieteinnahmen aus Immobilien.

2. Muss ich Kapitalerträge versteuern?

Ja, in den meisten Fällen müssen Kapitalerträge versteuert werden. Die genaue Besteuerung hängt jedoch von Ihrem Wohnsitzland und den steuerlichen Vorschriften ab.

3. Welche Steuersätze gelten für Kapitalerträge in Deutschland?

In Deutschland werden Kapitalerträge mit der Abgeltungsteuer von 25% besteuert. Es können jedoch auch individuelle Steuersätze gelten, wenn gewisse Bedingungen erfüllt sind.

4. Wie kann ich den inländischen Steuerabzug reduzieren?

Sie können den inländischen Steuerabzug durch die Beantragung von Freistellungsaufträgen oder durch das Einreichen einer Einkommensteuererklärung verringern.

5. Welche Pflichten habe ich als Anleger?

Als Anleger haben Sie die Pflicht, Ihre Kapitalerträge ordnungsgemäß zu deklarieren und Ihre Steuern zu zahlen. Sie sollten auch alle erforderlichen Unterlagen aufbewahren und auf Anfrage dem Finanzamt vorlegen können.

6. Was ist eine „Anlage KAP“ und wann muss ich sie einreichen?

Die „Anlage KAP“ ist ein Steuerformular, auf dem Sie Ihre Kapitalerträge angeben müssen. Sie müssen die Anlage KAP zusammen mit Ihrer Einkommensteuererklärung einreichen.

7. Kann ich Verluste aus Kapitalerträgen steuerlich geltend machen?

Ja, Verluste aus Kapitalerträgen können in vielen Fällen steuerlich geltend gemacht werden. Sie können Verluste mit Gewinnen verrechnen oder diese in Folgejahre vortragen.

8. Wie kann ich meine Kapitalerträge steuerlich optimieren?

Sie können Ihre Kapitalerträge steuerlich optimieren, indem Sie Freibeträge und Freistellungsaufträge nutzen, Verluste verrechnen, verschiedene Anlagestrategien anwenden und professionellen Steuerberatung in Anspruch nehmen.

9. Was sind die steuerlichen Auswirkungen einer getrennten Veranlagung?

Bei einer getrennten Veranlagung werden die Kapitalerträge und -verluste der Ehepartner separat berücksichtigt. Dies kann zu niedrigeren Steuersätzen und einer optimierten Steuerlast führen.

10. Kann ich Sanierungskosten bei Vermietung steuerlich absetzen?

Ja, unter bestimmten Voraussetzungen können Sanierungskosten bei Vermietung steuerlich abgesetzt werden. Sie sollten jedoch die genauen Bestimmungen und die Höhe der absetzbaren Kosten mit einem Steuerberater klären.