Kapitalertragsteuer Optimierung: Tipps und Tricks für Ihre Finanzplanung und Rechtsberatung – Die Kapitalertragsteuer ist ein wichtiger Bestandteil der deutschen Steuerlandschaft und kann für Anleger eine beträchtliche finanzielle Belastung darstellen. Um diese Belastung zu minimieren und Ihre Finanzplanung zu optimieren, gibt es jedoch verschiedene Möglichkeiten und Strategien, die Sie berücksichtigen können. In diesem Artikel werden wir Ihnen zehn Tipps und Tricks vorstellen, um die Kapitalertragsteuer effektiv zu optimieren. Von der Wahl des richtigen Anlageprodukts über die Nutzung von Steuerverlustverrechnung bis hin zur Ausnutzung internationaler Steuerabkommen – wir werden alle wichtigen Aspekte für eine erfolgreiche Kapitalertragsteuer Optimierung behandeln. Egal, ob Sie Privatanleger sind oder professionelle Unterstützung suchen, diese Ratschläge werden Ihnen helfen, Ihre Steuerlast zu senken und Ihre Finanzplanung auf ein neues Niveau zu bringen. Lesen Sie weiter, um wertvolle Einblicke in die Welt der Kapitalertragsteuer zu erhalten und von den besten Tipps und Tricks zu profitieren.

Zusammenfassung

- Was ist die Kapitalertragsteuer?

- Warum ist eine Optimierung der Kapitalertragsteuer wichtig?

- Tipp 1: Die Wahl des richtigen Anlageprodukts

- Tipp 2: Langfristige Investitionen

- Tipp 3: Steuerverlustverrechnung

- Tipp 4: Nutzung von Freibeträgen

- Tipp 5: Nachträgliche Anpassungen

- Tipp 6: Steueroptimale Veranlagungsmöglichkeiten

- Tipp 7: Betreuung durch einen Steuerberater

- Tipp 8: Ausnutzung internationaler Steuerabkommen

- Tipp 9: Altersvorsorge optimieren

- Tipp 10: Vermeidung von Doppelbesteuerung

- Zusammenfassung

- Schlussfolgerung

- Häufig gestellte Fragen

- Verweise

Was ist die Kapitalertragsteuer?

Die Kapitalertragsteuer ist eine Steuer, die auf Kapitalerträge erhoben wird. Sie betrifft Einkünfte aus Geldanlagen wie Zinsen, Dividenden und Kursgewinnen. Die Kapitalertragsteuer wird direkt von den Finanzinstituten an das Finanzamt abgeführt und beträgt in der Regel 25%. Es gibt jedoch verschiedene Ausnahmen und Freibeträge, die die Besteuerung reduzieren oder ganz vermeiden können. Die genauen Regelungen und Vorschriften zur Kapitalertragsteuer sind im Einkommensteuergesetz und der Abgabenordnung festgelegt. Es ist wichtig, sich mit diesen Gesetzen vertraut zu machen und gegebenenfalls eine Rechtsberatung in Anspruch zu nehmen, um die Kapitalertragsteuer optimal zu optimieren und von möglichen Erstattungen zu profitieren. Weitere Informationen zur Erstattung von Kapitalertragsteuer finden Sie hier.

Definition und Funktionsweise

Die Kapitalertragsteuer ist eine Steuer, die auf bestimmte Kapitalerträge erhoben wird. Sie umfasst Einkünfte aus Geldanlagen wie Zinsen, Dividenden und Kursgewinnen. Die Steuer wird direkt von den Finanzinstituten einbehalten und an das Finanzamt abgeführt. Die Kapitalertragsteuer beträgt in der Regel 25%, kann jedoch je nach steuerlicher Situation und Art des Kapitalertrags variieren. Sie wird zusammen mit der Solidaritätszuschlag und gegebenenfalls der Kirchensteuer abgeführt. Die Funktionsweise der Kapitalertragsteuer besteht darin, dass die Banken oder anderen Finanzinstitute den Steuerbetrag direkt von den erzielten Kapitalerträgen abziehen und an das Finanzamt weiterleiten. Es ist wichtig zu beachten, dass es bestimmte Freibeträge und Ausnahmen gibt, die eine Reduzierung oder Befreiung von der Kapitalertragsteuer ermöglichen können. Weitere Informationen zur Gewinn- und Verlustermittlung bei Einzelunternehmen finden Sie hier.

Relevante Gesetze und Vorschriften

Die Kapitalertragsteuer unterliegt verschiedenen relevanten Gesetzen und Vorschriften, die die Besteuerung von Kapitalerträgen regeln. Die wichtigsten Gesetze in diesem Zusammenhang sind das Einkommensteuergesetz (EStG) und die Abgabenordnung (AO). Im EStG sind die Steuersätze und Freibeträge festgelegt, während die AO die Verfahrensregeln für die Erhebung und Abführung der Kapitalertragsteuer beinhaltet. Zusätzlich dazu gibt es noch weitere relevante Richtlinien und Verordnungen, die spezifische Aspekte der Kapitalertragsteuer regeln. Um die Kapitalertragsteuer optimal zu optimieren, ist es wichtig, die geltenden Gesetze und Vorschriften zu kennen und bei der Finanzplanung zu berücksichtigen. Weitere Informationen zur steuerlichen Absetzbarkeit von bestimmten Ausgaben finden Sie hier.

Warum ist eine Optimierung der Kapitalertragsteuer wichtig?

Eine Optimierung der Kapitalertragsteuer ist von großer Bedeutung, da sie erhebliche finanzielle Vorteile mit sich bringen kann. Durch gezielte Steuerplanung und -strategien können Anleger ihre Steuerbelastung reduzieren und mehr von ihren Kapitalerträgen profitieren. Vorteile der Optimierung umfassen eine höhere Rendite auf Investitionen, eine verbesserte finanzielle Planung und eine höhere Gesamtrendite im Laufe der Zeit. Durch die Auswahl des richtigen Anlageprodukts, langfristige Investitionen, Steuerverlustverrechnung, Nutzung von Freibeträgen, Steueroptimierung und vieles mehr können Anleger ihre Kapitalertragsteuer optimieren. Es ist ratsam, einen Steuerberater hinzuzuziehen, um alle geltenden Gesetze, Richtlinien und Vorschriften zu beachten und sicherzustellen, dass die Optimierungsstrategien den individuellen Zielen und Bedürfnissen gerecht werden. Insgesamt kann eine sorgfältige Optimierung der Kapitalertragsteuer dazu beitragen, die finanzielle Situation zu verbessern und das Beste aus den Investitionen herauszuholen.

Vorteile der Optimierung

Es gibt eine Vielzahl von Vorteilen, die mit der Optimierung der Kapitalertragsteuer einhergehen. Hier sind einige wichtige Punkte, die Sie berücksichtigen sollten:

– Reduzierung der Steuerbelastung: Durch gezielte Strategien und Maßnahmen können Sie die Höhe der zu zahlenden Kapitalertragsteuer reduzieren und somit mehr Geld für Ihre finanziellen Ziele zur Verfügung haben.

– Optimierung der Rendite: Indem Sie Ihre Steuerlast senken, können Sie eine höhere Rendite aus Ihren Anlagen erzielen und somit Ihr Vermögen effektiv vermehren.

– Erhöhung der Flexibilität: Durch die Optimierung der Kapitalertragsteuer stehen Ihnen mehr finanzielle Mittel zur Verfügung, was Ihnen eine größere Flexibilität bei Investitionen oder anderen Ausgaben ermöglicht.

– Langfristige Steuervorteile: Durch eine langfristige Optimierung der Kapitalertragsteuer können Sie dauerhaft von günstigeren Steuersätzen und Freibeträgen profitieren.

– Verbesserte Finanzplanung: Eine optimierte Kapitalertragsteuer ermöglicht Ihnen eine genauere und effektivere Finanzplanung, da Sie Ihre steuerlichen Verpflichtungen besser einschätzen können.

Diese Vorteile zeigen deutlich, wie wichtig es ist, die Kapitalertragsteuer zu optimieren und aktiv Maßnahmen zu ergreifen, um Ihre finanziellen Ziele besser zu erreichen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Finanzieller Nutzen

Der finanzielle Nutzen einer Optimierung der Kapitalertragsteuer ist vielfältig. Durch gezielte Maßnahmen zur Reduzierung der Steuerlast können Anleger erhebliche Einsparungen erzielen. Dazu gehören unter anderem die Nutzung von Freibeträgen, die Verlustverrechnung, die Wahl steueroptimaler Anlageprodukte und die Ausnutzung internationaler Steuerabkommen. Durch die Minimierung der Kapitalertragsteuer bleibt mehr Geld für weitere Investitionen oder andere finanzielle Ziele übrig. Zudem kann eine Optimierung der Kapitalertragsteuer dazu beitragen, den Gesamtertrag der Geldanlagen zu maximieren. Es lohnt sich also, Zeit und Ressourcen in die Optimierung der Kapitalertragsteuer zu investieren, um den finanziellen Nutzen voll auszuschöpfen.

Tipp 1: Die Wahl des richtigen Anlageprodukts

Um die Kapitalertragsteuer zu optimieren, ist es wichtig, das richtige Anlageprodukt auszuwählen. Einige Anlageprodukte können steuerliche Vorteile bieten, die es ermöglichen, Kapitalerträge zu reduzieren oder zu verschieben. Hier sind einige Tipps, die Ihnen bei der Wahl des richtigen Anlageprodukts helfen können:

1. Investmentfonds: Einige Investmentfonds bieten steuerliche Vorteile, wie zum Beispiel die Möglichkeit, Kursgewinne steuerfrei anzulegen. Informieren Sie sich über die steuerlichen Bestimmungen des jeweiligen Fonds und prüfen Sie, ob diese Ihren Bedürfnissen entsprechen.

2. Steuerfreie Anlageprodukte: In Deutschland gibt es bestimmte Anlageprodukte, wie zum Beispiel bestimmte Lebensversicherungen oder Riester-Rente, die steuerliche Vorteile bieten. Informieren Sie sich über diese Produkte und prüfen Sie, ob sie zu Ihrer persönlichen Finanzplanung passen.

3. Langfristige Anlagen: Je länger Sie Ihr Kapital anlegen, desto niedriger ist in der Regel die Kapitalertragsteuer. Durch eine langfristige Anlagestrategie können Sie von niedrigeren Steuersätzen profitieren.

Es ist wichtig, die verschiedenen Anlagemöglichkeiten sorgfältig zu prüfen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um das für Sie passende Anlageprodukt auszuwählen. Durch die Wahl des richtigen Anlageprodukts können Sie die Kapitalertragsteuer optimieren und langfristig finanziellen Nutzen erzielen.

Tipp 2: Langfristige Investitionen

Langfristige Investitionen können eine effektive Strategie sein, um die Kapitalertragsteuer zu optimieren. Indem Sie Ihr Geld für einen längeren Zeitraum anlegen, können Sie von steuerlichen Vorteilen profitieren. Zum einen ermöglichen langfristige Investitionen die Verwendung des sogenannten „Bestandsschutzes“. Wenn Sie Wertpapiere über einen längeren Zeitraum halten, können Sie bei einem Verkauf von der reduzierten Kapitalertragsteuer profitieren. Zum anderen können langfristige Investitionen auch zu einer günstigeren Steuerklasse führen. Wenn Sie beispielsweise Wertpapiere länger als ein Jahr halten, fallen die erzielten Gewinne unter die Regelungen der Abgeltungsteuer. Diese beträgt in der Regel 25% und ermöglicht es Ihnen, von einem niedrigeren Steuersatz zu profitieren. Es ist jedoch wichtig zu beachten, dass steuerliche Vorteile von langfristigen Investitionen auch mit Risiken verbunden sein können. Sprechen Sie daher am besten mit einem Finanzplaner oder Steuerberater, um Ihre individuelle Situation zu bewerten und die richtige Strategie für langfristige Investitionen zu entwickeln.

Tipp 3: Steuerverlustverrechnung

Die Steuerverlustverrechnung ist ein effektives Instrument, um Kapitalerträge zu optimieren. Wenn Sie Verluste aus Kapitalanlagen erzielt haben, können Sie diese Verluste mit Ihren Gewinnen verrechnen und dadurch Ihre Steuerlast reduzieren. Dabei gilt es zu beachten, dass Verluste aus Aktiengeschäften nur mit Gewinnen aus Aktiengeschäften verrechnet werden können. Ebenso können Verluste aus privaten Veräußerungsgeschäften nur mit Gewinnen aus privaten Veräußerungsgeschäften verrechnet werden. Es ist wichtig, alle relevanten Verluste genau zu dokumentieren und sie in der Einkommensteuererklärung anzugeben. Der Verlust wird dann mit anderen Kapitalerträgen verrechnet und mindert somit die zu zahlende Kapitalertragsteuer. So können Sie Ihre Steuerlast reduzieren und Ihre Finanzen effizienter gestalten.

Tipp 4: Nutzung von Freibeträgen

Um die Kapitalertragsteuer zu optimieren, ist es sinnvoll, die vorhandenen Freibeträge in Anspruch zu nehmen. Freibeträge sind bestimmte Geldbeträge, die von den Kapitalerträgen abgezogen werden können, bevor die Steuer berechnet wird. Es gibt verschiedene Freibeträge, wie beispielsweise den Sparerpauschbetrag, der 801 Euro pro Person beträgt. Dieser Betrag kann für jede Person separat geltend gemacht werden, insbesondere bei Ehepaaren oder eingetragenen Lebenspartner, um den Freibetrag effektiv zu verdoppeln. Darüber hinaus gibt es spezielle Freibeträge für bestimmte Anlageformen, wie zum Beispiel den Freistellungsauftrag für Kapitalerträge aus deutschen Banken. Es ist wichtig, diese Freibeträge rechtzeitig zu beantragen und zu nutzen, um Ihre Steuerlast zu reduzieren und Ihr Investment optimal zu planen. Weitere Informationen zur Nutzung von Freibeträgen finden Sie hier.

Tipp 5: Nachträgliche Anpassungen

Nachträgliche Anpassungen sind eine wichtige Taktik zur Optimierung der Kapitalertragsteuer. Durch die regelmäßige Überprüfung und Anpassung Ihrer Anlagestrategie können Sie potenzielle steuerliche Vorteile nutzen. Eine Möglichkeit besteht darin, Verluste aus Wertpapierverkäufen mit Gewinnen zu verrechnen, um Ihre Steuerlast zu reduzieren. Darüber hinaus können Sie auch überlegene Anlageergebnisse erzielen, indem Sie Ihre Anlageprodukte überprüfen und gegebenenfalls optimieren. Dies kann beispielsweise die Umschichtung in Anlageklassen mit niedrigerer Steuerbelastung oder die Nutzung steuerbegünstigter Anlageinstrumente umfassen. Indem Sie nachträgliche Anpassungen vornehmen, können Sie Ihre Kapitalertragsteuer optimieren und Ihre finanziellen Ziele effektiv erreichen.

Tipp 6: Steueroptimale Veranlagungsmöglichkeiten

Eine steueroptimale Veranlagung kann Ihnen dabei helfen, die Kapitalertragsteuer zu minimieren. Es gibt verschiedene Möglichkeiten, wie Sie Ihre Anlagen so strukturieren können, dass Sie von steuerlichen Vorteilen profitieren. Eine Möglichkeit besteht darin, Ihre Geldanlagen auf verschiedene Anlageprodukte zu verteilen, um den individuellen Freibetrag für jeden Anlegertyp optimal auszuschöpfen. Eine weitere Möglichkeit besteht darin, steueroptimale Anlageinstrumente wie ein Pensionskonto oder eine betriebliche Vorsorge zu nutzen, da hier oft besondere steuerliche Vergünstigungen gewährt werden. Aktienoptionen oder Beteiligungen können ebenfalls steuerliche Vorteile bieten, insbesondere wenn bestimmte Haltefristen eingehalten werden. Es ist ratsam, einen Steuerberater zurate zu ziehen, der Sie bei der steueroptimalen Veranlagung unterstützen kann. Mit der richtigen Strategie können Sie Ihre Kapitalertragsteuer optimieren und Ihre Finanzsituation verbessern. Weitere Informationen zur optimalen Veranlagungsmöglichkeiten finden Sie hier.

Pensionskonto und betriebliche Vorsorge

Eine Möglichkeit zur Optimierung der Kapitalertragsteuer ist die Nutzung von Pensionskonten und betrieblicher Vorsorge. Diese Vorsorgeinstrumente bieten steuerliche Vorteile und ermöglichen es Ihnen, für das Alter vorzusorgen. Durch regelmäßige Einzahlungen in ein Pensionskonto können Sie nicht nur Kapital für die Zukunft aufbauen, sondern auch von steuerlichen Vergünstigungen profitieren. Beiträge zur betrieblichen Vorsorge können unter bestimmten Voraussetzungen steuerlich absetzbar sein und somit die Steuerlast verringern. Es ist ratsam, sich mit einem Steuerberater oder Finanzexperten zu beraten, um die besten Vorteile aus Pensionskonten und betrieblicher Vorsorge zu ziehen und eine optimale Kapitalertragsteuer zu erzielen.

Aktienoptionen und Beteiligungen

Aktienoptionen und Beteiligungen:

– Aktienoptionen und Beteiligungen können eine steueroptimale Veranlagungsmöglichkeit darstellen.

– Durch den Erwerb von Aktienoptionen können Anleger von steuerlichen Vergünstigungen wie der Haltefristregelung profitieren.

– Eine langfristige Beteiligung an einem Unternehmen kann unter bestimmten Bedingungen zu einer Steuerbefreiung oder einer reduzierten Besteuerung führen.

– Es ist ratsam, sich über die steuerlichen Implikationen von Aktienoptionen und Beteiligungen zu informieren und gegebenenfalls eine Rechtsberatung in Anspruch zu nehmen, um die bestmöglichen steuerlichen Vorteile zu erzielen.

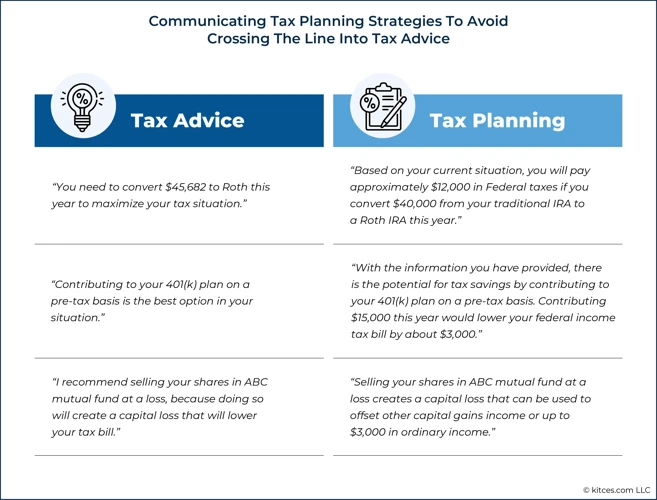

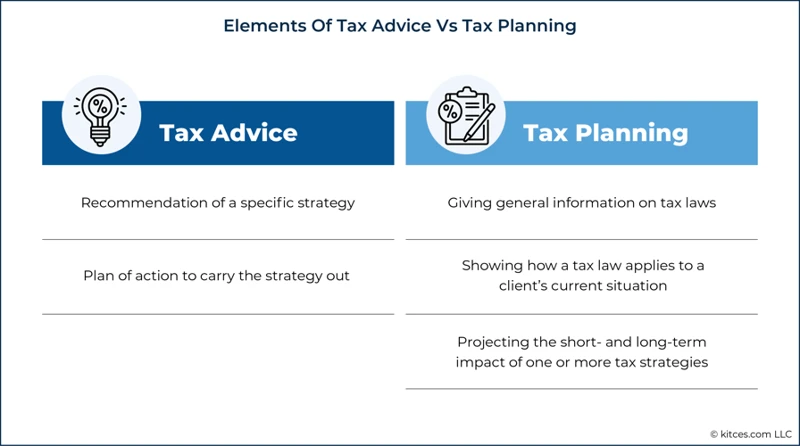

Tipp 7: Betreuung durch einen Steuerberater

Ein Steuerberater kann eine wertvolle Hilfe sein, um Ihre Kapitalertragsteuer zu optimieren. Die Steuergesetze sind komplex und unterliegen ständigen Änderungen, daher ist es wichtig, dass Sie jemanden an Ihrer Seite haben, der über das aktuelle Steuerrecht informiert ist. Ein erfahrener Steuerberater kann Ihnen dabei helfen, Ihre Finanzplanung zu optimieren, indem er Sie über relevante Gesetze und Vorschriften informiert und Ihnen dabei hilft, alle legalen Möglichkeiten zur Reduzierung Ihrer Steuerlast auszuschöpfen. Sie können Ihnen auch bei der Erstellung und Einreichung Ihrer Steuererklärung helfen und sicherstellen, dass alles korrekt und vollständig ausgefüllt ist. Darüber hinaus können sie Ihnen eine professionelle Beratung und Unterstützung bei Fragen oder Unklarheiten bieten. Wenn es um die Optimierung der Kapitalertragsteuer geht, ist die Betreuung durch einen Steuerberater eine kluge Entscheidung, um von ihrem Fachwissen und ihrer Erfahrung zu profitieren.

Tipp 8: Ausnutzung internationaler Steuerabkommen

Bei der Optimierung der Kapitalertragsteuer ist es ratsam, die Möglichkeiten internationaler Steuerabkommen zu nutzen. Deutschland hat mit vielen Ländern Doppelbesteuerungsabkommen geschlossen, um sicherzustellen, dass Kapitalerträge nicht doppelt besteuert werden. Durch die Ausnutzung dieser Abkommen können Anleger Steuern sparen und ihre Kapitalerträge maximieren. Hier sind einige Empfehlungen, wie Sie dies tun können:

– Überprüfen Sie Ihre Anlageinstrumente: Bestimmte Anlageprodukte haben spezielle steuerliche Behandlungen unter den jeweiligen Doppelbesteuerungsabkommen. Informieren Sie sich über die steuerlichen Vereinbarungen zwischen Deutschland und dem Land, in dem Sie investieren möchten, um die optimalen Anlageinstrumente zu wählen.

– Anrechnung von ausländischer Quellensteuer: Wenn Sie ausländische Kapitalerträge erhalten, die bereits in dem betreffenden Land besteuert wurden, können Sie unter bestimmten Bedingungen eine Anrechnung dieser Quellensteuer auf die deutsche Kapitalertragsteuer beantragen. Informieren Sie sich über die konkreten Regelungen des jeweiligen Doppelbesteuerungsabkommens.

– Vermeidung der Doppelbesteuerung: Die Hauptzielsetzung der internationalen Steuerabkommen ist die Vermeidung der Doppelbesteuerung von Kapitalerträgen. Stellen Sie sicher, dass Sie die Vorschriften und Verfahren der Steuerabkommen verstehen, um die Kapitalertragsteuer effektiv zu optimieren und doppelte Steuerzahlungen zu vermeiden.

Die Ausnutzung internationaler Steuerabkommen kann komplex sein, daher empfiehlt es sich, einen Fachexperten oder Steuerberater hinzuzuziehen, um sicherzustellen, dass Sie die besten steuerlichen Vorteile daraus ziehen können.

Tipp 9: Altersvorsorge optimieren

Die Altersvorsorge ist ein wichtiger Aspekt der finanziellen Planung, der auch bei der Optimierung der Kapitalertragsteuer berücksichtigt werden kann. Es gibt verschiedene steuerlich begünstigte Möglichkeiten, für das Alter vorzusorgen, wie zum Beispiel die Riester-Rente oder die betriebliche Altersvorsorge. Diese Vorsorgeformen bieten attraktive Steuervorteile, wie z.B. die Möglichkeit, Beiträge steuermindernd geltend zu machen oder eine günstigere Besteuerung der Auszahlungen im Rentenalter. Es ist ratsam, sich mit einem Steuerberater über die optimalen Altersvorsorge-Optionen zu beraten, um sowohl steuerliche Vorteile als auch eine sichere finanzielle Zukunft zu gewährleisten. Indem Sie Ihre Altersvorsorge optimieren, können Sie nicht nur für das Rentenalter vorsorgen, sondern auch Ihre Steuerlast reduzieren.

Tipp 10: Vermeidung von Doppelbesteuerung

Eine wichtige Strategie zur Optimierung der Kapitalertragsteuer ist die Vermeidung von Doppelbesteuerung. Bei internationalen Investitionen kann es vorkommen, dass dieselben Kapitalerträge sowohl in Deutschland als auch im Ausland besteuert werden. Dies führt zu einer unnötigen Belastung und reduzierten Renditen für den Anleger. Um dies zu vermeiden, sollten Sie sich über internationale Steuerabkommen informieren, die Doppelbesteuerung verhindern oder reduzieren. Diese Abkommen legen fest, welches Land das Recht hat, Steuern auf bestimmte Kapitalerträge zu erheben. Durch die Nutzung dieser Abkommen können Sie Ihre Steuerlast erheblich senken und Ihre Renditen maximieren. Ein Steuerberater kann Ihnen bei der Analyse und Umsetzung der besten Steuerabkommen für Ihre spezifische Situation helfen. Es ist ratsam, sich frühzeitig mit diesem Thema auseinanderzusetzen, um von den Vorteilen der Vermeidung von Doppelbesteuerung profitieren zu können.

Zusammenfassung

Eine Zusammenfassung aller Tipps und Tricks zur Kapitalertragsteuer Optimierung:

1. Die Wahl des richtigen Anlageprodukts ist entscheidend, um die Besteuerung zu minimieren.

2. Langfristige Investitionen bieten Steuervorteile und ermöglichen eine bessere Rendite.

3. Die Steuerverlustverrechnung ermöglicht es, Verluste mit Gewinnen zu verrechnen und die Steuerlast zu reduzieren.

4. Nutzen Sie Freibeträge und Abzugsmöglichkeiten, um Ihre Steuerbelastung weiter zu senken.

5. Überprüfen Sie regelmäßig Ihre Investitionen und nehmen Sie nachträgliche Anpassungen vor, um steueroptimale Entscheidungen zu treffen.

6. Prüfen Sie steueroptimale Veranlagungsmöglichkeiten wie Pensionskonto und betriebliche Vorsorge.

7. Eine professionelle Steuerberatung kann Ihnen dabei helfen, die Optimierung Ihrer Kapitalertragsteuer voranzutreiben.

8. Nutzen Sie internationale Steuerabkommen, um von günstigeren Besteuerungsregelungen zu profitieren.

9. Optimieren Sie Ihre Altersvorsorge, um steuerliche Vorteile zu erhalten.

10. Vermeiden Sie Doppelbesteuerung durch eine sorgfältige Planung und Nutzung von Steuerfreibeträgen.

Durch die Anwendung dieser Tipps und Tricks können Sie Ihre Kapitalertragsteuer optimieren und eine verbesserte finanzielle Situation erzielen. Denken Sie daran, dass eine individuelle Beratung und regelmäßiges Monitoring Ihrer Finanzen empfehlenswert ist, um maßgeschneiderte Lösungen für Ihre spezifische Situation zu finden.

Schlussfolgerung

Zusammenfassend lässt sich sagen, dass die Optimierung der Kapitalertragsteuer von großer Bedeutung ist, um Ihre Finanzplanung zu maximieren und Steuervorteile zu nutzen. Durch die gezielte Wahl des Anlageprodukts, die Berücksichtigung von steuerlichen Verlusten, die Nutzung von Freibeträgen und die Einbeziehung einer qualifizierten steuerlichen Beratung können Sie die Kapitalertragsteuer effektiv minimieren und möglicherweise Erstattungen erhalten. Zudem bietet die Ausnutzung internationaler Steuerabkommen und die optimale Gestaltung Ihrer Altersvorsorge weitere Möglichkeiten, die Steuerbelastung zu reduzieren. Indem Sie diese Tipps und Tricks umsetzen und Ihre Finanzplanung entsprechend ausrichten, können Sie das Beste aus Ihrer Kapitalertragsteuer herausholen und Ihre finanziellen Ziele effizienter erreichen.

Häufig gestellte Fragen

FAQs – Kapitalertragsteuer Optimierung

1. Wie kann man die Kapitalertragsteuer minimieren?

Die Kapitalertragsteuer kann minimiert werden, indem man bestimmte steueroptimale Anlageprodukte wählt, steuerverlustverrechnung nutzt und Freibeträge ausschöpft.

2. Welche Anlageprodukte eignen sich steueroptimal?

Anlageprodukte wie Investmentfonds, ETFs und langfristige Kapitallebensversicherungen bieten oft steuerliche Vorteile und können die Kapitalertragsteuer minimieren.

3. Was ist die Steuerverlustverrechnung?

Die Steuerverlustverrechnung ermöglicht es, Verluste aus Kapitalanlagen mit Gewinnen zu verrechnen, um die Kapitalertragsteuer zu senken.

4. Wie kann man Freibeträge nutzen?

Freibeträge wie der Sparerpauschbetrag und der Grundfreibetrag können genutzt werden, um einen bestimmten Betrag an Kapitalerträgen steuerfrei zu halten.

5. Wie kann man nachträgliche Anpassungen vornehmen?

Durch eine geschickte Anpassung des Zeitpunkts von Käufen und Verkäufen von Anlageprodukten kann man die Besteuerungsgrundlage und somit die Kapitalertragsteuer optimieren.

6. Welche steueroptimalen Veranlagungsmöglichkeiten gibt es?

Die Nutzung eines Pensionskontos oder betrieblicher Vorsorge sowie die Inanspruchnahme von Aktienoptionen und Beteiligungen können steuerliche Vorteile und eine Optimierung der Kapitalertragsteuer bieten.

7. Warum ist es sinnvoll, einen Steuerberater zu konsultieren?

Ein Steuerberater hat das Fachwissen und die Expertise, um individuelle Steuersituationen zu analysieren und steueroptimale Lösungen anzubieten.

8. Wie können internationale Steuerabkommen genutzt werden?

Durch die Ausnutzung von internationalen Steuerabkommen kann Doppelbesteuerung vermieden und die Kapitalertragsteuer optimiert werden.

9. Wie kann die Altersvorsorge optimiert werden?

Durch gezielte Investitionen in steueroptimale Altersvorsorgeprodukte wie Riester- oder Rürup-Rente kann die Kapitalertragsteuer minimiert werden.

10. Was ist Doppelbesteuerung und wie kann man sie vermeiden?

Doppelbesteuerung tritt auf, wenn Kapitalerträge sowohl im Wohnsitzstaat als auch im Quellenstaat besteuert werden. Durch die Nutzung von internationalen Steuerabkommen kann Doppelbesteuerung vermieden werden.