Alles über Kapitalertragsteuer USA: Tipps und Informationen in Deutschland

Die Kapitalertragsteuer ist ein essentieller Aspekt der finanziellen Planung für deutsche Staatsangehörige, die in den USA investieren oder dort Kapitaleinkünfte erzielen möchten. In diesem Artikel werden wir detaillierte Informationen über die Funktionsweise der Kapitalertragsteuer in den USA bereitstellen und deren Auswirkungen auf deutsche Staatsangehörige untersuchen. Wir werden auch nützliche Tipps geben, wie man die Kapitalertragsteuer optimal nutzen kann und welche steuerrechtlichen Aspekte bei der Steuererklärung in Deutschland zu beachten sind. Lesen Sie weiter, um alles zu erfahren, was Sie über die Kapitalertragsteuer in den USA wissen müssen und wie Sie Ihre Steuerbelastung reduzieren können.

Zusammenfassung

- Was ist die Kapitalertragsteuer?

- Wie funktioniert die Kapitalertragsteuer in den USA?

- Auswirkungen auf deutsche Staatsangehörige

- Tipps zur Kapitalertragsteuer in den USA

- Informationen zur Steuererklärung in Deutschland

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- 1. Wie hoch ist die Kapitalertragsteuer in den USA?

- 2. Ist die Kapitalertragsteuer in den USA für deutsche Staatsangehörige relevant?

- 3. Wie kann man die Kapitalertragsteuer in den USA reduzieren?

- 4. Gibt es Doppelbesteuerungsabkommen zwischen den USA und Deutschland?

- 5. Welche Mitteilungspflichten gelten für deutsche Staatsangehörige mit Kapitalerträgen in den USA?

- 6. Kann man die in den USA gezahlte Kapitalertragsteuer in Deutschland anrechnen lassen?

- 7. Wann sollte man einen Steuerberater konsultieren?

- 8. Welche Belege sollte man bei der Kapitalertragsteuer in den USA aufbewahren?

- 9. Was passiert, wenn die Kapitalertragsteuer in den USA nicht gezahlt wird?

- 10. Gibt es Möglichkeiten, eine Steuerrückforderung in den USA zu beantragen?

- Verweise

Was ist die Kapitalertragsteuer?

Die Kapitalertragsteuer ist eine Steuer, die auf Gewinne aus Kapitalanlagen erhoben wird. Sie gilt auch für ausländische Investoren, die in den USA Einkünfte erzielen. Die Kapitalertragsteuer wird auf verschiedene Arten von Kapitalerträgen wie Zinsen, Dividenden und Kapitalgewinne erhoben. Sie wird normalerweise vom Emittenten der Kapitalerträge einbehalten und direkt an das Finanzamt abgeführt. Die Höhe der Kapitalertragsteuer richtet sich nach dem individuellen Steuersatz des Steuerpflichtigen und kann je nach Art des Kapitalertrags variieren. Es ist wichtig zu beachten, dass es auch bestimmte Ausnahmen und Freibeträge gibt, die dazu führen können, dass keine oder eine niedrigere Kapitalertragsteuer erhoben wird. Für weitere Informationen zur Kapitalertragsteuer und anderen relevanten Steuerthemen in Deutschland können Sie die Website der BU Steuerberatung besuchen.

Wie funktioniert die Kapitalertragsteuer in den USA?

Die Kapitalertragsteuer in den USA funktioniert auf ähnliche Weise wie in Deutschland. In der Regel werden die Kapitalerträge direkt an der Quelle besteuert, das heißt, sie werden automatisch von der auszahlenden Stelle einbehalten. Zum Beispiel werden Dividenden von Aktien oder Zinsen von Anleihen vor ihrer Ausschüttung besteuert. Der Steuersatz für die Kapitalertragsteuer hängt von der Art des Kapitalertrags und dem individuellen Steuersatz des Steuerpflichtigen ab. Es gibt auch bestimmte Freibeträge und Ausnahmen, die zu einer niedrigeren Steuerbelastung führen können. Es ist wichtig zu beachten, dass deutsche Staatsangehörige durch das Doppelbesteuerungsabkommen zwischen den USA und Deutschland vor einer doppelten Besteuerung geschützt sind. Weitere Informationen zur Kapitalertragsteuer und anderen steuerlichen Themen finden Sie auf der Website der BU Steuerberatung.

Auswirkungen auf deutsche Staatsangehörige

Die Kapitalertragsteuer in den USA hat verschiedene Auswirkungen auf deutsche Staatsangehörige, die in den USA investieren oder dort Kapitaleinkünfte erzielen. Eine der Auswirkungen sind die Mitteilungspflichten, bei denen deutsche Staatsangehörige bestimmte Informationen über ihre Kapitalerträge in den USA an die deutschen Steuerbehörden übermitteln müssen. Es ist wichtig, diese Mitteilungen rechtzeitig und korrekt abzugeben, da andernfalls Säumniszuschläge oder Verspätungszuschläge entstehen können. Ein weiterer wichtiger Aspekt sind die Doppelbesteuerungsabkommen zwischen den USA und Deutschland, die sicherstellen, dass dieselben Einkünfte nicht in beiden Ländern besteuert werden. Es ist ratsam, sich über diese Abkommen zu informieren und gegebenenfalls eine Steuerrückforderung zu beantragen. Weitere detaillierte Informationen zu den Auswirkungen der Kapitalertragsteuer auf deutsche Staatsangehörige finden Sie auf der Website der BU Steuerberatung.

Mitteilungspflichten

Für deutsche Staatsangehörige, die Kapitaleinkünfte in den USA erzielen, gibt es bestimmte , die beachtet werden müssen. Eine solche Pflicht besteht darin, die erzielten Kapitaleinkünfte in der deutschen Steuererklärung anzugeben. Hierbei ist es wichtig, genaue Angaben zu machen, um keine steuerlichen Konsequenzen zu riskieren. Es empfiehlt sich daher, professionelle Hilfe in Anspruch zu nehmen, zum Beispiel von einem Steuerberater. Ein Steuerberater kann helfen, die korrekten Formulare auszufüllen und sicherzustellen, dass alle Mitteilungspflichten erfüllt werden. Weitere Informationen zu den Mitteilungspflichten und weiteren steuerlichen Aspekten können Sie auf der Website der BU Steuerberatung finden.

Doppelbesteuerungsabkommen

Das Doppelbesteuerungsabkommen (DBA) zwischen den USA und Deutschland ist ein wichtiges Instrument, um eine doppelte Besteuerung von Einkünften zu vermeiden. Das Abkommen regelt, wie Einkünfte aus Quellen in einem Land besteuert werden, wenn der Steuerpflichtige in einem anderen Land ansässig ist. Im Falle der Kapitalertragsteuer bedeutet dies, dass deutsche Staatsangehörige, die Kapitalerträge in den USA erzielen, nicht sowohl in den USA als auch in Deutschland besteuert werden. Das DBA sorgt dafür, dass die Kapitalertragsteuer entweder nur in einem der beiden Länder oder aber in beiden Ländern zu einem reduzierten Steuersatz erhoben wird. Dies erleichtert die steuerliche Situation und verhindert eine übermäßige Belastung durch die Kapitalertragsteuer. Weitere Informationen zu diesem Thema finden Sie auf der Website der BU Steuerberatung.

Steuerrückforderungen

Steuerrückforderungen können sich ergeben, wenn ein Steuerpflichtiger zu viel Kapitalertragsteuer gezahlt hat oder wenn bestimmte Steuerermäßigungen oder -befreiungen nicht berücksichtigt wurden. In solchen Fällen besteht die Möglichkeit einer Rückerstattung durch das Finanzamt. Um eine Steuerrückforderung zu beantragen, muss der Steuerzahler in der Regel eine entsprechende Steuererklärung einreichen und alle erforderlichen Nachweise erbringen. Es ist ratsam, hierbei professionelle Hilfe von einem Steuerberater in Anspruch zu nehmen, um sicherzustellen, dass alle relevanten Informationen korrekt dokumentiert werden und mögliche Fristen eingehalten werden. Weitere Informationen zu Steuerrückforderungen und anderen steuerlichen Themen in Deutschland finden Sie auf der Website der BU Steuerberatung.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Tipps zur Kapitalertragsteuer in den USA

Bei der Bewältigung der Kapitalertragsteuer in den USA gibt es einige wichtige Tipps, die deutsche Staatsangehörige beachten sollten.

Steuerberatung in Anspruch nehmen: Es ist ratsam, einen Steuerberater oder eine Steuerberaterin zu konsultieren, um eine professionelle Beratung zu erhalten und sicherzustellen, dass alle steuerlichen Pflichten erfüllt werden. Eine fachkundige Unterstützung kann helfen, mögliche Fehler oder Unklarheiten zu vermeiden.

Investitionen strategisch planen: Es ist wichtig, die Investitionen in den USA strategisch zu planen, um potenzielle Steuervorteile zu nutzen. Dies umfasst die Auswahl der richtigen Anlageinstrumente und die Berücksichtigung von Steuererleichterungen oder Freibeträgen.

Belege sammeln und aufbewahren: Es ist ratsam, alle relevanten Belege und Dokumente im Zusammenhang mit den Kapitalanlagen und Kapitalerträgen sorgfältig zu sammeln und aufzubewahren. Diese Belege können bei der Steuererklärung und der möglichen Überprüfung durch das Finanzamt nützlich sein.

Für weitere Informationen und persönliche Beratung zur Kapitalertragsteuer und anderen steuerlichen Fragen können Sie die BU Steuerberatung besuchen.

Steuerberatung in Anspruch nehmen

Wenn es um die Kapitalertragsteuer in den USA geht, kann es äußerst hilfreich sein, die Dienste einer Steuerberatung in Anspruch zu nehmen. Da die Besteuerung von Kapitalerträgen ein komplexes Thema ist, kann ein erfahrener Steuerexperte helfen, alle relevanten Informationen zu verstehen und eine optimale Steuerstrategie zu entwickeln. Ein Steuerberater kann Ihnen dabei helfen, mögliche Steuervorteile zu identifizieren und sicherzustellen, dass Ihre Steuererklärung ordnungsgemäß und fristgerecht eingereicht wird. Sie werden auch in der Lage sein, Ihre individuellen Finanz- und Investitionssituation zu bewerten und fundierte Empfehlungen zu geben, wie Sie Ihre Steuerbelastung minimieren können. Eine qualifizierte Steuerberatung wie BU Steuerberatung kann dabei helfen, Ihre Kapitalertragsteuerpflicht zu optimieren und Ihnen den bestmöglichen Steuervorteil zu verschaffen.

Investitionen strategisch planen

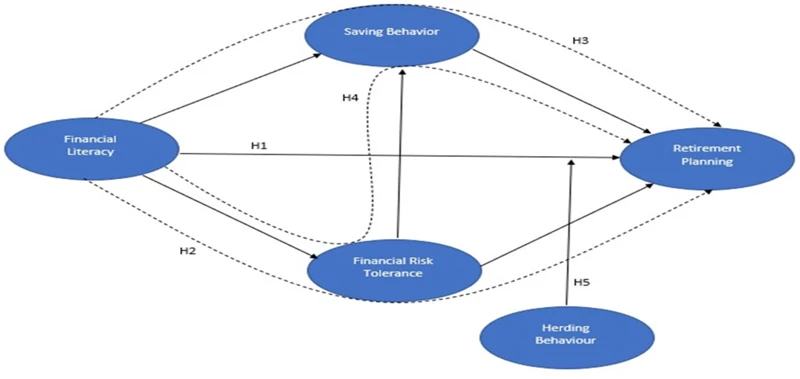

Bei der Kapitalertragsteuer in den USA ist es wichtig, Investitionen strategisch zu planen, um die steuerliche Belastung zu minimieren. Eine Möglichkeit, dies zu tun, besteht darin, in steueroptimierte Anlageinstrumente zu investieren, die potenzielle Ausnahmen oder niedrigere Steuersätze bieten. Ein weiterer Ansatz ist die Diversifizierung der Investitionen, um das Risiko zu streuen und potenzielle Verluste auszugleichen. Es kann auch sinnvoll sein, die steuerlichen Auswirkungen bestimmter Anlagestrategien zu berücksichtigen, z.B. ob es sich um kurz- oder langfristige Kapitalgewinne handelt. Wenn Sie weitere Informationen und Beratung zur strategischen Planung von Investitionen und zur Kapitalertragsteuer benötigen, können Sie sich an die BU Steuerberatung wenden.

Belege sammeln und aufbewahren

Belege sammeln und aufbewahren:

Um die Kapitalertragsteuer in den USA korrekt zu berechnen und mögliche Rückzahlungen zu beantragen, ist es wichtig, alle relevanten Belege zu sammeln und aufzubewahren. Zu den Belegen gehören beispielsweise Kontoauszüge, Dividendenzahlungen, Anlageverträge und Transaktionsnachweise. Diese Belege dienen als Nachweis für die erzielten Kapitalerträge und sind bei der Steuererklärung erforderlich. Es wird empfohlen, alle Belege gut zu organisieren und sicher aufzubewahren, um im Falle von Rückfragen oder Prüfungen durch die Steuerbehörden nachweisen zu können. Weitere Informationen zur optimalen Aufbewahrung von steuerrelevanten Dokumenten und zur professionellen Steuerberatung finden Sie auf der Website der BU Steuerberatung.

Informationen zur Steuererklärung in Deutschland

Bei der Steuererklärung in Deutschland müssen deutsche Staatsangehörige ihre Kapitaleinkünfte aus den USA angeben. Es gibt bestimmte Informationen zur Steuererklärung, die wichtig sind, um die Kapitalertragsteuer korrekt in Deutschland zu behandeln. Zunächst einmal können deutsche Steuerzahler die in den USA gezahlte Kapitalertragsteuer auf ihre deutsche Steuerschuld anrechnen lassen. Dies kann durch das Beantragen einer Anrechnung im Rahmen der Einkommensteuererklärung erfolgen. Darüber hinaus gibt es spezielle steuerliche Regelungen für die Behandlung von Dividenden aus den USA. Es ist ratsam, einen Steuerberater zu engagieren, der sich mit den Details der deutschen Steuergesetze und den Auswirkungen der Kapitalertragsteuer auskennt. Bei Fragen zur Steuererklärung und anderen steuerlichen Angelegenheiten können Sie die Website der BU Steuerberatung besuchen, um weitere Informationen zu erhalten.

Anrechnung der US-Kapitalertragsteuer

Die Anrechnung der US-Kapitalertragsteuer ermöglicht es deutschen Steuerpflichtigen, die in den USA gezahlte Kapitalertragsteuer auf ihre deutsche Einkommensteuer anzurechnen. Dies ist aufgrund des Doppelbesteuerungsabkommens zwischen den beiden Ländern möglich. Durch diese Anrechnung wird vermieden, dass Gewinne doppelt besteuert werden. Um die US-Kapitalertragsteuer in Deutschland anrechnen zu lassen, müssen die Steuerpflichtigen entsprechende Nachweise erbringen, wie beispielsweise den Steuerbescheid aus den USA. Es ist empfehlenswert, einen Steuerberater hinzuzuziehen, um sicherzustellen, dass alle Voraussetzungen erfüllt sind und die Anrechnung der US-Kapitalertragsteuer richtig erfolgt. Weitere Informationen zur Anrechnung und zur steuerlichen Behandlung von Kapitalerträgen aus den USA finden Sie auf der Website der BU Steuerberatung.

Steuerliche Behandlung von Dividenden aus den USA

Die steuerliche Behandlung von Dividenden aus den USA unterliegt bestimmten Regelungen. In der Regel werden Dividenden aus den USA als Kapitaleinkommen besteuert. Deutsche Staatsangehörige müssen daher die Dividenden in ihrer deutschen Steuererklärung angeben und Kapitalertragsteuer auf die Dividenden zahlen, sofern diese nicht bereits in den USA besteuert wurden. Es besteht jedoch die Möglichkeit, dass Deutschland die in den USA gezahlte Quellensteuer auf die Dividenden anrechnet. Diese Anrechnung kann dazu führen, dass die in Deutschland zu zahlende Steuer reduziert wird. Es ist ratsam, einen Steuerberater zu konsultieren, um die genaue steuerliche Behandlung von Dividenden aus den USA zu verstehen und von etwaigen Steuervorteilen zu profitieren. Weitere Informationen zur steuerlichen Behandlung von Dividenden und anderen Steuerfragen in Deutschland finden Sie auf der Website der BU Steuerberatung.

Steuerberater engagieren

Ein erfahrener Steuerberater kann bei der Bewältigung der komplexen Kapitalertragsteuer in den USA von unschätzbarem Wert sein. Durch die Zusammenarbeit mit einem Steuerexperten können deutsche Staatsangehörige sicherstellen, dass sie alle relevanten Bestimmungen und Vorschriften einhalten und ihre Steuerbelastung optimieren. Ein Steuerberater kann bei der strategischen Planung von Investitionen helfen, um potenzielle steuerliche Vorteile zu nutzen. Darüber hinaus bietet er Unterstützung bei der Zusammenstellung aller erforderlichen Dokumente und Belege. Ein qualifizierter Steuerberater hilft auch bei der Steuererklärung in Deutschland und gibt Ratschläge zur Anrechnung der US-Kapitalertragsteuer. Wenn Sie einen professionellen Steuerberater suchen, können Sie auf der Website der BU Steuerberatung weitere Informationen finden.

Zusammenfassung und Fazit

Zusammenfassend lässt sich sagen, dass die Kapitalertragsteuer eine wichtige Steuer für deutsche Staatsangehörige ist, die in den USA investieren oder dort Kapitaleinkünfte erzielen. Es ist wichtig, die Funktionsweise der Kapitalertragsteuer zu verstehen und die Auswirkungen auf die persönliche Steuerbelastung zu berücksichtigen. Mit einer strategischen finanziellen Planung und eventuell der Unterstützung eines Steuerberaters wie BU Steuerberatung können deutsche Staatsangehörige die Kapitalertragsteuer in den USA optimal nutzen und möglicherweise ihre Steuerbelastung reduzieren. Es ist auch entscheidend, die steuerlichen Vorschriften in Bezug auf die Steuererklärung in Deutschland zu beachten, insbesondere hinsichtlich der Anrechnung der US-Kapitalertragsteuer. Indem man sich mit den relevanten Regeln und Bestimmungen vertraut macht und alle notwendigen Belege sammelt, kann man sicherstellen, dass man steuerlich korrekt handelt und mögliche Steuerrückforderungen effektiv beantragen kann. Es empfiehlt sich daher, bei Fragen und Unsicherheiten einen Steuerberater von BU Steuerberatung zu konsultieren, um die bestmögliche Unterstützung und Beratung zu erhalten.

Häufig gestellte Fragen

1. Wie hoch ist die Kapitalertragsteuer in den USA?

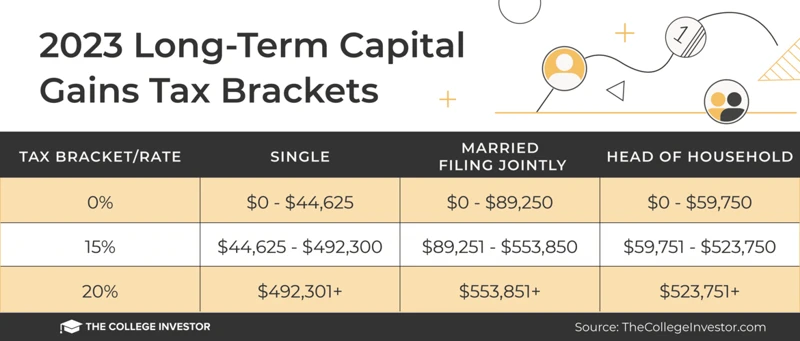

Die Kapitalertragsteuer in den USA variiert je nach Art des Kapitalertrags und dem individuellen Steuersatz des Steuerpflichtigen. Bei Dividenden beträgt der Satz in der Regel 15% oder 20%, während Gewinne aus dem Verkauf von Anlagen je nach Haltezeit mit 0% bis 20% besteuert werden. Es ist wichtig, die aktuellen Steuergesetze zu beachten, da sich die Sätze ändern können.

2. Ist die Kapitalertragsteuer in den USA für deutsche Staatsangehörige relevant?

Ja, deutsche Staatsangehörige, die Einkünfte aus Kapitalanlagen in den USA erzielen, unterliegen der Kapitalertragsteuer. Das US-Steuerrecht betrachtet Dividenden und Kapitalgewinne als steuerpflichtige Einkünfte, unabhängig von der Staatsangehörigkeit des Investors.

3. Wie kann man die Kapitalertragsteuer in den USA reduzieren?

Es gibt verschiedene legale Strategien, um die Kapitalertragsteuer in den USA zu reduzieren. Eine Möglichkeit besteht darin, steuereffiziente Anlageinstrumente wie steuerfreie Anleihen oder steueroptimierte Investmentfonds zu nutzen. Eine andere Möglichkeit besteht darin, Verluste aus Kapitalanlagen mit Gewinnen zu verrechnen, um die steuerliche Belastung zu minimieren.

4. Gibt es Doppelbesteuerungsabkommen zwischen den USA und Deutschland?

Ja, es gibt ein Doppelbesteuerungsabkommen zwischen den USA und Deutschland. Dieses Abkommen vermeidet die doppelte Besteuerung von Einkommen und Kapitalerträgen zwischen den beiden Ländern und regelt die Besteuerung von grenzüberschreitenden Einkünften.

5. Welche Mitteilungspflichten gelten für deutsche Staatsangehörige mit Kapitalerträgen in den USA?

Deutsche Staatsangehörige, die Kapitalerträge in den USA erzielen, müssen dies in ihrer deutschen Steuererklärung angeben und gegebenenfalls die Kapitalertragsteuer, die sie in den USA gezahlt haben, angeben. Es ist wichtig, alle benötigten Informationen und Belege zu sammeln und korrekt zu deklarieren.

6. Kann man die in den USA gezahlte Kapitalertragsteuer in Deutschland anrechnen lassen?

Ja, in der Regel können deutsche Staatsangehörige die in den USA gezahlte Kapitalertragsteuer auf ihre deutsche Steuerschuld anrechnen lassen. Dadurch wird eine doppelte Besteuerung vermieden. Es ist ratsam, sich hierzu von einem Steuerberater beraten zu lassen.

7. Wann sollte man einen Steuerberater konsultieren?

Es ist empfehlenswert, einen Steuerberater zu konsultieren, wenn man Kapitalerträge in den USA erzielt. Ein Steuerberater kann helfen, die Steuerpflichten zu verstehen, steueroptimierte Anlagestrategien zu entwickeln und bei der korrekten Deklaration der Einkünfte in Deutschland zu unterstützen.

8. Welche Belege sollte man bei der Kapitalertragsteuer in den USA aufbewahren?

Es ist wichtig, alle relevanten Belege für die Kapitalertragsteuer in den USA aufzubewahren, beispielsweise Kontoauszüge, Steuerbescheinigungen, Kauf- und Verkaufsabrechnungen von Wertpapieren. Diese Belege dienen als Nachweis für die gezahlte Steuer und können bei der Steuererklärung und eventuellen Prüfungen verwendet werden.

9. Was passiert, wenn die Kapitalertragsteuer in den USA nicht gezahlt wird?

Wenn die Kapitalertragsteuer in den USA nicht rechtzeitig gezahlt wird, können Säumniszuschläge und Verspätungszuschläge anfallen. Die genauen Beträge und Bestimmungen sind abhängig von den US-Steuergesetzen. Es ist ratsam, die Steuerpflichten fristgerecht zu erfüllen, um mögliche Strafen zu vermeiden.

10. Gibt es Möglichkeiten, eine Steuerrückforderung in den USA zu beantragen?

Ja, unter bestimmten Umständen ist es möglich, eine Steuerrückforderung in den USA zu beantragen. Wenn zu viel Kapitalertragsteuer einbehalten wurde oder berechtigte Abzüge oder Freibeträge nicht berücksichtigt wurden, kann man eine Rückerstattung beantragen. Es ist wichtig, sich an das zuständige Finanzamt in den USA zu wenden und die erforderlichen Schritte dafür durchzuführen.