Willkommen zu unserem detaillierten Artikel über Tipps zur Rückforderung der Kapitalertragsteuer: Fristen und Vorgehensweise! Wenn Sie als Anleger Interesse daran haben, die Kapitalertragsteuer zurückzufordern, sind Sie hier genau richtig. In diesem Artikel werden wir Ihnen alle wichtigen Informationen liefern, die Sie benötigen, um Ihre Kapitalertragsteuer erfolgreich zurückzufordern. Wir werden Ihnen Gründe für die Rückforderung, die Voraussetzungen dafür, die geltenden Fristen und die genaue Vorgehensweise bei der Rückforderung erklären. Außerdem geben wir Ihnen hilfreiche Tipps und Ratschläge, um den Rückforderungsprozess so reibungslos wie möglich zu gestalten. Lesen Sie weiter, um herauszufinden, wie Sie Ihr Geld zurückbekommen können!

Zusammenfassung

- Was ist die Kapitalertragsteuer?

- Gründe für die Rückforderung

- Voraussetzungen für die Rückforderung

- Fristen für die Rückforderung

- Vorgehensweise zur Rückforderung

- Tipps und Ratschläge

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie hoch ist der Steuersatz für die Kapitalertragsteuer?

- 2. Kann ich die Kapitalertragsteuer zurückfordern, wenn ich Verluste erzielt habe?

- 3. Sind ausländische Anlagen von der Rückforderung der Kapitalertragsteuer betroffen?

- 4. Wie kann ich nachweisen, dass meine Erträge zu hoch besteuert wurden?

- 5. Muss ich eine eigenständige Steuererklärung für die Rückforderung der Kapitalertragsteuer abgeben?

- 6. Gibt es Fristen für die Rückforderung der Kapitalertragsteuer?

- 7. Welche Unterlagen werden für die Rückforderung der Kapitalertragsteuer benötigt?

- 8. Wie lange dauert es normalerweise, bis die Rückforderung der Kapitalertragsteuer bearbeitet wird?

- 9. Wird die Kapitalertragsteuer auf mein Bankkonto erstattet?

- 10. Gilt die Kapitalertragsteuer auch für Anleger ohne Steuerpflicht?

- Verweise

Was ist die Kapitalertragsteuer?

Die Kapitalertragsteuer ist eine Form der Besteuerung von Kapitalerträgen, die in Deutschland erhoben wird. Sie wird auf Gewinne aus Geldanlagen und Kapitalerträge wie Zinsen, Dividenden oder Kursgewinne erhoben. Die Kapitalertragsteuer wird direkt von den Finanzinstituten einbehalten und an das Finanzamt abgeführt. Der Steuersatz beträgt in der Regel 25%. Es gibt jedoch bestimmte Ausnahmen und Sonderregelungen, die zu niedrigeren Steuersätzen führen können. Die Kapitalertragsteuer ist eine Abgeltungssteuer, was bedeutet, dass sie pauschal erhoben wird und eine separate Veranlagung nicht erforderlich ist. Es ist wichtig zu beachten, dass die Kapitalertragsteuer in einigen Fällen rückforderbar ist, wenn bestimmte Bedingungen erfüllt sind. Dies kann zum Beispiel der Fall sein, wenn Verluste erzielt wurden, ausländische Anlagen betroffen sind oder die Erträge zu hoch besteuert wurden.

Gründe für die Rückforderung

Wenn es um die Rückforderung der Kapitalertragsteuer geht, gibt es verschiedene Gründe, warum Anleger eine Rückzahlung beantragen können. Ein Grund dafür ist, wenn Verluste erzielt wurden. Wenn ein Anleger beispielsweise durch den Verkauf von Wertpapieren Verluste erlitten hat, kann er unter bestimmten Umständen die zuvor bezahlte Kapitalertragsteuer zurückfordern. Ein weiterer Grund für die Rückforderung ist, wenn Anleger ausländische Anlagen besitzen. In einigen Fällen können Anleger die Kapitalertragsteuer zurückfordern, wenn sie ihre Steuerpflicht im Ausland nachweisen können. Ein weiterer möglicher Grund ist, wenn die Erträge zu hoch besteuert wurden. Es kann vorkommen, dass bestimmte Kapitalerträge zu einem höheren Steuersatz besteuert wurden als erforderlich, und in diesem Fall können Anleger eine Rückzahlung beantragen. Darüber hinaus können auch Anleger ohne Steuerpflicht Anspruch auf eine Rückerstattung haben, wenn sie bestimmte Voraussetzungen erfüllen.

Rückforderung bei Verlusten

Bei Verlusten besteht die Möglichkeit, die Kapitalertragsteuer zurückzufordern. Wenn Ihre Geldanlagen Verluste verzeichnet haben, können Sie diese Verluste mit anderen Kapitalerträgen verrechnen. Dadurch verringert sich Ihre Steuerlast und Sie haben die Möglichkeit, bereits gezahlte Kapitalertragsteuer zurückzufordern. Um eine Rückforderung bei Verlusten geltend zu machen, müssen Sie alle entsprechenden Nachweise und Dokumente einreichen, die den Verlust belegen. Dazu gehört beispielsweise der Verlustbescheid des Finanzamts. Es ist wichtig, dass Sie Ihre Verluste rechtzeitig gegenüber dem Finanzamt geltend machen und die Fristen für die Rückforderung einhalten. Weitere Informationen zur Rückforderung bei Verlusten finden Sie hier.

Rückforderung bei ausländischen Anlagen

Bei ausländischen Anlagen besteht die Möglichkeit, die Kapitalertragsteuer zurückzufordern, wenn bestimmte Voraussetzungen erfüllt sind. Dazu gehört in der Regel, dass das Land, in dem die Anlage getätigt wurde, kein Doppelbesteuerungsabkommen mit Deutschland hat. Es ist wichtig, alle notwendigen Unterlagen vorzulegen, um die Rückforderung zu beantragen. Dazu gehören beispielsweise Belege über die Höhe der gezahlten Steuern im Ausland, die Steuerbescheinigung des ausländischen Finanzinstituts und gegebenenfalls weitere Nachweise über die Steuerpflicht im Ausland. Es ist ratsam, sich frühzeitig über die geltenden Fristen und die genauen Voraussetzungen zur Rückforderung bei ausländischen Anlagen zu informieren, um sicherzustellen, dass alle erforderlichen Schritte und Dokumente rechtzeitig eingereicht werden. Weitere Informationen zur Erstattung der Kapitalertragsteuer bei ausländischen Anlagen finden Sie hier.

Rückforderung bei zu hoch besteuerten Erträgen

Bei zu hoch besteuerten Erträgen besteht die Möglichkeit, die Kapitalertragsteuer zurückzufordern. Dies kann dann der Fall sein, wenn die tatsächlich erzielten Erträge geringer sind als die, die in der Steuererklärung angegeben wurden und entsprechend zu hoch besteuert wurden. Um eine Rückforderung bei zu hoch besteuerten Erträgen zu beantragen, ist es wichtig, alle relevanten Unterlagen und Nachweise einzureichen. Dazu gehören beispielsweise Kontoauszüge, Depotauszüge und andere Belege, die die tatsächlichen Erträge belegen. Es ist ratsam, Unterstützung von einem Steuerberater oder einer Steuerberaterin in Anspruch zu nehmen, um sicherzustellen, dass alle erforderlichen Schritte korrekt durchgeführt werden. Weitere Informationen zur korrekten Abgabe der Steuererklärung finden Sie auch in unserem Artikel über Steuererklärung für Midijobs.

Rückforderung bei Anlegern ohne Steuerpflicht

Anleger ohne Steuerpflicht haben unter bestimmten Voraussetzungen die Möglichkeit, die Kapitalertragsteuer zurückzufordern. Wenn ein Anleger keine Einkommensteuererklärung abgeben muss, weil sein Einkommen unterhalb des steuerlichen Freibetrags liegt, kann er die Rückforderung der Kapitalertragsteuer beantragen. Dabei ist es wichtig, dass der Anleger eine Nichtveranlagungsbescheinigung (NV-Bescheinigung) vom Finanzamt vorlegen kann. Diese Bescheinigung bescheinigt, dass der Anleger keine Steuerpflicht hat. Um die Kapitalertragsteuer zurückzufordern, muss der Anleger den Antrag auf Rückforderung stellen und die erforderlichen Unterlagen einreichen, einschließlich der NV-Bescheinigung. Der Antrag muss fristgerecht eingereicht werden, um eine Erstattung zu erhalten. Es ist ratsam, sich im Voraus über die genauen Fristen und Vorgehensweisen zu informieren, um sicherzustellen, dass die Rückforderung erfolgreich ist.

Voraussetzungen für die Rückforderung

Um die Kapitalertragsteuer erfolgreich zurückzufordern, müssen bestimmte Voraussetzungen erfüllt sein. Eine vollständige Dokumentation der Anlagen ist unerlässlich, da dies als Nachweis für die zurückzufordernden Beträge dient. Es ist wichtig, alle relevanten Steuerbescheinigungen vom Finanzamt vorlegen zu können, um den Anspruch zu belegen. Falls es sich um ausländische Anlagen handelt, ist ein Nachweis über die Steuerpflicht im Ausland erforderlich. Darüber hinaus sollte auch ein Nachweis über eine zu hohe Besteuerung der Erträge erbracht werden können. Eine eigenständige Steuererklärung ist ebenfalls wichtig, um den Rückforderungsprozess in die Wege zu leiten. Indem Sie diese Voraussetzungen erfüllen, erhöhen Sie Ihre Chancen darauf, die Kapitalertragsteuer zurückzubekommen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Vollständige Dokumentation der Anlagen

Um die Kapitalertragsteuer erfolgreich zurückzufordern, ist es wichtig, eine vollständige Dokumentation der Anlagen zu haben. Dazu gehören zum Beispiel Verträge, Kontoauszüge, Wertpapierabrechnungen und andere relevante Unterlagen, die den Erwerb und die Veräußerung von Anlagen nachweisen. Es ist ratsam, diese Unterlagen gut aufzubewahren und gegebenenfalls Kopien anzufertigen. Die Dokumentation sollte auch Informationen über die Höhe der erhaltenen Kapitalerträge enthalten. Wenn es sich um ausländische Anlagen handelt, sollten zusätzlich Nachweise über die Besteuerung im Ausland vorhanden sein. Eine genaue und vollständige Dokumentation ist entscheidend, um den Rückforderungsprozess zu unterstützen und den Finanzbehörden die erforderlichen Informationen vorzulegen.

Steuerbescheinigung vom Finanzamt

Um die Kapitalertragsteuer erfolgreich zurückzufordern, benötigen Sie eine Steuerbescheinigung vom Finanzamt. Diese Bescheinigung bestätigt, dass Sie die entsprechende Kapitalertragsteuer tatsächlich gezahlt haben. Sie können die Steuerbescheinigung beim Finanzamt beantragen, indem Sie Ihre Einkommenssteuererklärung einreichen. Es ist wichtig, dass alle Angaben zu Ihren Kapitalerträgen und den gezahlten Steuern korrekt und vollständig in der Steuererklärung angegeben werden. Nach Prüfung Ihrer Steuererklärung und der Zahlung der Kapitalertragsteuer wird Ihnen das Finanzamt die Steuerbescheinigung ausstellen. Diese Bescheinigung dient als Nachweis für die Rückforderung der Kapitalertragsteuer und sollte sorgfältig aufbewahrt werden.

Nachweis über Steuerpflicht im Ausland

Um eine Rückforderung der Kapitalertragsteuer aufgrund von Steuerpflicht im Ausland zu beantragen, ist der Nachweis über diese Steuerpflicht erforderlich. Es gibt verschiedene Möglichkeiten, diesen Nachweis zu erbringen, je nachdem, in welchem Land die Steuerpflicht besteht. Eine Möglichkeit besteht darin, eine Steuerbescheinigung des ausländischen Finanzamts vorzulegen, in der die Steuerpflicht bestätigt wird. Alternativ kann auch eine Bestätigung des Steuerberaters oder eine Kopie der Steuererklärung, in der die ausländische Steuerpflicht angegeben ist, ausreichend sein. Es ist wichtig, dass dieser Nachweis vollständig und gültig ist, um eine reibungslose Bearbeitung des Rückforderungsantrags zu gewährleisten.

Nachweis über zu hohe Besteuerung

Der Nachweis über zu hohe Besteuerung ist eine wichtige Voraussetzung für die Rückforderung der Kapitalertragsteuer. Wenn Sie der Meinung sind, dass Ihre Kapitalerträge zu hoch besteuert wurden, müssen Sie dies nachweisen können. Ein möglicher Nachweis kann darin bestehen, dass Sie vergleichbare Fälle heranziehen, in denen eine niedrigere Besteuerung vorgenommen wurde. Dies kann beispielsweise durch den Vergleich mit anderen Anlegern in ähnlichen Situationen oder durch die Berücksichtigung von Urteilen oder Entscheidungen der Finanzgerichte geschehen. Es ist wichtig, sämtliche relevanten Unterlagen und Dokumentationen bereitzuhalten, um den Nachweis über die zu hohe Besteuerung Ihrer Kapitalerträge zu erbringen. Dazu gehören beispielsweise Kontoauszüge, Steuerbescheinigungen und andere schriftliche Unterlagen, die Ihre Argumentation stützen.

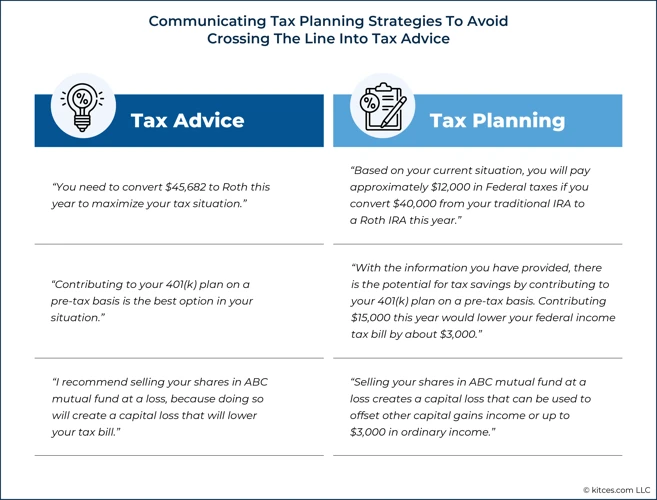

Eigenständige Steuererklärung

Eine eigenständige Steuererklärung ist eine wichtige Voraussetzung für die Rückforderung der Kapitalertragsteuer. Als Anleger müssen Sie eine separate Steuererklärung einreichen, in der Sie Ihre Kapitalerträge und Verluste detailliert angeben. Es ist wichtig, dass diese Steuererklärung ordnungsgemäß und vollständig ausgefüllt ist, damit das Finanzamt die Berechnungen überprüfen und die Rückforderung genehmigen kann. Hierbei ist es ratsam, die Unterstützung eines Steuerberaters in Anspruch zu nehmen, um mögliche Fehler oder Unregelmäßigkeiten zu vermeiden. Die eigenständige Steuererklärung sollte alle relevanten Informationen zu Ihren Kapitalanlagen enthalten, einschließlich der Steuerbescheinigungen und anderer Dokumente, die Ihre Ansprüche auf Rückforderung belegen. Achten Sie darauf, dass Sie die Steuererklärung fristgerecht einreichen, um Ihre Chancen auf eine erfolgreiche Rückforderung zu maximieren.

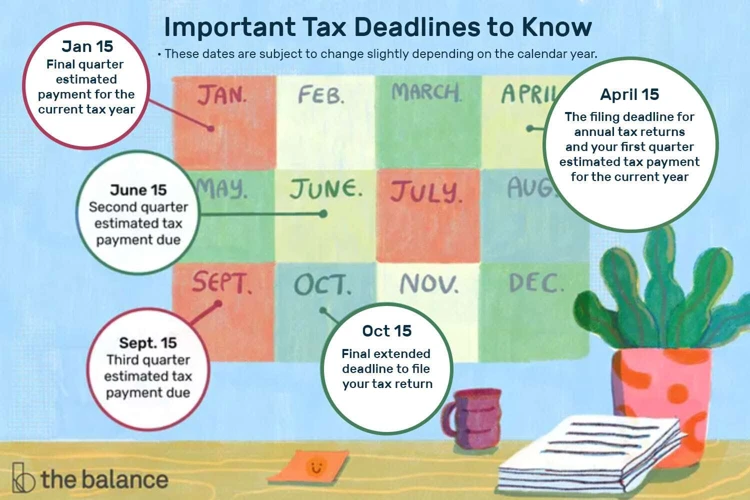

Fristen für die Rückforderung

Fristen für die Rückforderung der Kapitalertragsteuer

Die Rückforderung der Kapitalertragsteuer unterliegt bestimmten Fristen, die beachtet werden müssen. Die genauen Fristen hängen von den jeweiligen Gründen für die Rückforderung ab. Hier sind einige wichtige Fristen zu beachten:

- Bei Verlusten: Die Rückforderung von Kapitalertragsteuer aufgrund von Verlusten muss innerhalb einer bestimmten Frist erfolgen. In der Regel beträgt diese Frist vier Jahre ab dem Ende des Kalenderjahres, in dem die Verluste entstanden sind.

- Bei ausländischen Anlagen: Wenn die Kapitalertragsteuer aufgrund von Erträgen aus ausländischen Anlagen zurückgefordert werden soll, gelten ebenfalls bestimmte Fristen. Diese können je nach den bestehenden Doppelbesteuerungsabkommen und den spezifischen Regelungen des betreffenden Landes variieren.

- Bei zu hoch besteuerten Erträgen: Wenn die Erträge zu hoch besteuert wurden, müssen die Steuerzahler dies innerhalb einer bestimmten Frist nachweisen. Die genaue Frist kann von Fall zu Fall unterschiedlich sein und hängt von verschiedenen Faktoren ab.

- Für Anleger ohne Steuerpflicht: Auch für Anleger, die nicht steuerpflichtig sind, kann es Fristen für die Rückforderung der Kapitalertragsteuer geben. In solchen Fällen ist es wichtig, die geltenden Bestimmungen und Fristen genau zu prüfen.

Es ist ratsam, sich frühzeitig über die geltenden Fristen zu informieren und die Rückforderung rechtzeitig einzureichen, um den Anspruch nicht zu verlieren. Es empfiehlt sich, bei Unklarheiten oder Fragen einen Steuerberater oder das örtliche Finanzamt zu konsultieren.

Fristen bei Verlusten

Für die Rückforderung der Kapitalertragsteuer bei Verlusten gelten bestimmte Fristen. Diese Fristen sind wichtig, um sicherzustellen, dass Sie Ihre Ansprüche rechtzeitig geltend machen. Im Allgemeinen beträgt die Frist für die Rückforderung bei Verlusten vier Jahre. Das bedeutet, dass Sie innerhalb von vier Jahren nach dem Jahr, in dem der Verlust entstanden ist, einen Antrag stellen müssen. Zum Beispiel, wenn Sie Verluste im Jahr 2021 erlitten haben, haben Sie bis Ende 2025 Zeit, einen Antrag auf Rückforderung zu stellen. Es ist entscheidend, dass Sie die Fristen genau einhalten, da eine verspätete Antragstellung dazu führen kann, dass Ihr Anspruch abgelehnt wird. Stellen Sie also sicher, dass Sie Ihre Verluste rechtzeitig dokumentieren und den Antrag innerhalb der vorgeschriebenen Frist stellen.

Fristen bei ausländischen Anlagen

Fristen bei ausländischen Anlagen: Wenn Sie Kapitalerträge aus ausländischen Anlagen haben und die Kapitalertragsteuer zurückfordern möchten, müssen Sie die geltenden Fristen beachten. In der Regel haben Sie bis zum 31. Dezember des Folgejahres Zeit, um den Antrag auf Rückforderung einzureichen. Es ist wichtig, dass Sie Ihre ausländischen Anlagen sorgfältig dokumentieren und alle erforderlichen Unterlagen einreichen, um den Nachweis über die Steuerpflicht im Ausland zu erbringen. Beachten Sie auch, dass die Fristen je nach Land variieren können, daher ist es ratsam, sich frühzeitig über die spezifischen Fristen und Anforderungen zu informieren. Eine fristgerechte Einreichung des Antrags ist von entscheidender Bedeutung, um Ihre Chancen auf eine erfolgreiche Rückforderung der Kapitalertragsteuer zu gewährleisten.

Fristen bei zu hoch besteuerten Erträgen

Für die Rückforderung bei zu hoch besteuerten Erträgen gibt es spezifische Fristen, die beachtet werden müssen. Sobald festgestellt wurde, dass eine zu hohe Besteuerung erfolgt ist, muss der Anleger innerhalb einer bestimmten Frist einen Antrag auf Rückforderung stellen. In der Regel beträgt diese Frist vier Jahre ab Ablauf des Kalenderjahres, in dem die zu hohe Besteuerung erfolgt ist. Es ist daher wichtig, dass Anleger ihre Steuerbescheide regelmäßig überprüfen, um eine mögliche fehlerhafte Besteuerung frühzeitig zu erkennen und innerhalb der Frist handeln zu können. Der Antrag auf Rückforderung sollte beim zuständigen Finanzamt gestellt werden und die benötigten Nachweise über die zu hohe Besteuerung enthalten. Es ist ratsam, alle relevanten Unterlagen sorgfältig aufzubewahren und bei Bedarf vorlegen zu können.

Fristen für Anleger ohne Steuerpflicht

Für Anleger ohne Steuerpflicht gelten spezifische Fristen für die Rückforderung der Kapitalertragsteuer. Wenn Sie als Anleger keine Einkommensteuer in Deutschland zahlen, haben Sie möglicherweise Anspruch auf eine Rückerstattung der einbehaltenen Kapitalertragsteuer. In diesem Fall müssen Sie Ihren Antrag innerhalb eines bestimmten Zeitraums stellen, um Ihre Ansprüche geltend zu machen. Die genauen Fristen können je nach individueller Situation variieren, daher ist es ratsam, sich frühzeitig über die aktuellen Vorgaben zu informieren. In der Regel sollte der Antrag auf Rückforderung spätestens bis zum Ende des folgenden Kalenderjahres gestellt werden. Es ist wichtig, die Fristen einzuhalten, da eine verspätete Antragstellung dazu führen kann, dass Ihr Anspruch auf Rückerstattung verfällt.

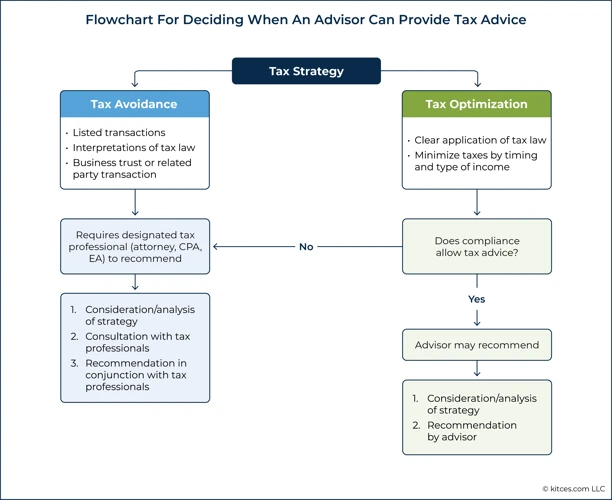

Vorgehensweise zur Rückforderung

Um die Kapitalertragsteuer zurückzufordern, müssen Sie bestimmte Schritte befolgen: Zunächst ist es wichtig, einen formellen Antrag auf Rückforderung zu stellen. Hierzu können Sie ein entsprechendes Formular bei Ihrem Finanzamt anfordern oder oft auch online ausfüllen. Achten Sie darauf, dass Sie alle erforderlichen Informationen korrekt angeben. Neben dem Antrag müssen auch bestimmte Unterlagen eingereicht werden, wie beispielsweise eine Steuerbescheinigung vom Finanzamt, die Dokumentation Ihrer Anlagen sowie gegebenenfalls Nachweise über zu hohe Besteuerung oder Ihre Steuerpflicht im Ausland. Sobald Sie den Antrag und die erforderlichen Unterlagen eingereicht haben, wird das Finanzamt Ihren Antrag prüfen und bearbeiten. Die Bearbeitungsdauer kann variieren, doch sollten Sie in der Regel innerhalb einiger Wochen eine Rückmeldung erhalten. Wenn Ihr Antrag genehmigt wird, erfolgt die Erstattung der Kapitalertragsteuer entweder durch Überweisung auf Ihr Konto oder durch Verrechnung mit anderen Steuerschulden. Halten Sie stets die Kommunikation mit dem Finanzamt aufrecht, um den Prozess zuverlässig abzuschließen und eventuelle weitere Fragen zu klären.

Antrag auf Rückforderung stellen

Um eine Rückforderung der Kapitalertragsteuer zu beantragen, müssen Sie einen Antrag stellen. Hier sind die Schritte, die Sie befolgen sollten:

- Füllen Sie das entsprechende Formular für die Rückforderung aus. Dieses Formular erhalten Sie beim Finanzamt oder können es oft auch online herunterladen.

- Stellen Sie sicher, dass Sie alle erforderlichen Angaben machen und die geforderten Unterlagen beifügen. Dazu gehören beispielsweise Nachweise über Verluste, Steuerbescheinigungen oder Nachweise über zu hohe Besteuerung.

- Überprüfen Sie Ihre Angaben sorgfältig und stellen Sie sicher, dass alles korrekt und vollständig ist.

- Reichen Sie Ihren Antrag beim zuständigen Finanzamt ein. Es ist ratsam, eine Kopie des Antrags für Ihre Unterlagen zu behalten.

Bitte beachten Sie, dass die genauen Anforderungen und Verfahren je nach Ihrem individuellen Fall unterschiedlich sein können. Es könnte auch hilfreich sein, sich von einem Steuerberater beraten zu lassen, um sicherzustellen, dass Sie den Antrag korrekt ausfüllen und alle erforderlichen Dokumente einreichen.

Erforderliche Unterlagen einreichen

Um die Kapitalertragsteuer zurückzufordern, müssen Sie bestimmte erforderliche Unterlagen einreichen. Die genauen Dokumente können je nach Situation und Gründen für die Rückforderung variieren. Es ist jedoch wichtig, folgende Unterlagen bereitzuhalten:

- Vollständige Dokumentation der Anlagen: Alle relevanten Unterlagen wie Kaufverträge, Verkaufsbelege, Kontoauszüge und Dividendennachweise müssen vorhanden sein.

- Steuerbescheinigung vom Finanzamt: Eine aktuelle Steuerbescheinigung vom Finanzamt ist erforderlich, um Ihre Steuerpflicht nachzuweisen.

- Nachweis über Steuerpflicht im Ausland: Wenn Sie im Ausland steuerpflichtig sind, müssen Sie entsprechende Nachweise erbringen, um die Rückerstattung beantragen zu können.

- Nachweis über zu hohe Besteuerung: Wenn Sie der Meinung sind, dass Ihre Erträge zu hoch besteuert wurden, sollten Sie entsprechende Unterlagen und Nachweise vorlegen.

- Eigenständige Steuererklärung: In einigen Fällen kann es erforderlich sein, eine eigenständige Steuererklärung einzureichen, um die Rückforderung zu beantragen. Dabei sollten Sie alle relevanten Einkünfte und Ausgaben aufführen.

Denken Sie daran, dass es wichtig ist, alle erforderlichen Unterlagen gut aufzubewahren und Kopien für Ihre Unterlagen zu machen. Dadurch stellen Sie sicher, dass Sie alle notwendigen Informationen zur Hand haben, um den Rückforderungsprozess erfolgreich durchzuführen.

Prüfung und Bearbeitung des Antrags

Nachdem Sie Ihren Antrag auf Rückforderung der Kapitalertragsteuer gestellt haben, wird dieser vom Finanzamt geprüft und bearbeitet. Das Finanzamt wird Ihre eingereichten Unterlagen sorgfältig prüfen, um sicherzustellen, dass alle erforderlichen Informationen vorhanden sind und die Voraussetzungen für die Rückforderung erfüllt sind. Dabei kann es zu Rückfragen oder Nachforderungen seitens des Finanzamts kommen. Es ist wichtig, dass Sie eventuelle Anfragen zeitnah und vollständig beantworten, um den Bearbeitungsprozess nicht zu verzögern. Die Dauer der Bearbeitung kann je nach Auslastung des Finanzamts und der Komplexität des Antrags variieren. Sobald der Antrag geprüft und genehmigt wurde, wird die Kapitalertragsteuer zurückerstattet. In einigen Fällen kann dies direkt auf Ihr Bankkonto überwiesen werden, in anderen Fällen erhalten Sie einen entsprechenden Steuerbescheid.

Erstattung der Kapitalertragsteuer

Die Erstattung der Kapitalertragsteuer erfolgt nach erfolgreichem Antragsverfahren und Prüfung seitens des Finanzamtes. Sobald der Antrag auf Rückerstattung eingereicht wurde und alle erforderlichen Unterlagen vorliegen, wird das Finanzamt den Antrag prüfen. Dabei wird überprüft, ob die Voraussetzungen für die Rückforderung erfüllt sind, wie beispielsweise Verluste, ausländische Anlagen oder zu hohe Besteuerung. Nach einer erfolgreichen Prüfung erfolgt die Erstattung der Kapitalertragsteuer durch das Finanzamt. Die Erstattung kann entweder durch eine Gutschrift auf dem Steuerkonto oder durch eine direkte Auszahlung erfolgen. Es ist ratsam, die Fristen und Vorgehensweise für die Rückerstattung genau einzuhalten und alle erforderlichen Unterlagen vollständig einzureichen, um den Prozess reibungslos abzuwickeln und die Erstattung so schnell wie möglich zu erhalten.

Tipps und Ratschläge

Hier sind einige Tipps und Ratschläge, die Ihnen helfen können, Ihre Kapitalertragsteuer erfolgreich zurückzufordern:

- Sorgen Sie für eine vollständige Dokumentation Ihrer Anlagen. Behalten Sie alle relevanten Unterlagen, wie zum Beispiel Kauf- und Verkaufsbelege, Dividendenzahlungen und Zinsbescheinigungen, gut aufbewahrt.

- Besorgen Sie sich eine Steuerbescheinigung vom Finanzamt, um nachzuweisen, dass Sie die Kapitalertragsteuer tatsächlich bezahlt haben.

- Wenn Ihre Anlagen im Ausland liegen, stellen Sie sicher, dass Sie alle erforderlichen Nachweise über Ihre Steuerpflicht im Ausland vorlegen können.

- Sammeln Sie Beweise dafür, dass Ihre Erträge zu hoch besteuert wurden, zum Beispiel durch Vergleich mit geltenden Steuersätzen.

- Reichen Sie eine eigenständige Steuererklärung ein, um Ihre Ansprüche auf Rückforderung geltend zu machen.

- Stellen Sie rechtzeitig einen Antrag auf Rückforderung und reichen Sie alle erforderlichen Unterlagen fristgerecht ein.

- Halten Sie sich regelmäßig über aktuelle gesetzliche Änderungen und Fristen auf dem Laufenden, um keine wichtigen Termine zu verpassen.

- Sollten Sie sich unsicher fühlen oder weitere Unterstützung benötigen, konsultieren Sie am besten einen Steuerberater oder einen Fachexperten, der Ihnen bei der Rückforderung behilflich sein kann.

Mit diesen Tipps und Ratschlägen können Sie sicherstellen, dass Sie Ihre Kapitalertragsteuer effizient und erfolgreich zurückfordern. Vergessen Sie nicht, Ihre Ansprüche gründlich zu prüfen und alle erforderlichen Schritte rechtzeitig auszuführen.

Zusammenfassung

In diesem Artikel haben wir Ihnen umfassende Informationen zur Rückforderung der Kapitalertragsteuer gegeben. Wir haben den Begriff der Kapitalertragsteuer erklärt und die Gründe für eine Rückforderung aufgezeigt. Zudem haben wir die Voraussetzungen erläutert, die erfüllt sein müssen, um eine Rückforderung geltend machen zu können. Des Weiteren haben wir die verschiedenen Fristen für die Rückforderung bei Verlusten, ausländischen Anlagen, zu hoch besteuerten Erträgen und für Anleger ohne Steuerpflicht dargelegt. Schließlich haben wir Ihnen die Schritte zur Vorgehensweise bei der Rückforderung aufgezeigt und nützliche Tipps gegeben. Für weitere Informationen und konkrete Anleitungen zur Rückforderung der Kapitalertragsteuer können Sie sich an die entsprechenden Themen im Artikel wenden.

Häufig gestellte Fragen

1. Wie hoch ist der Steuersatz für die Kapitalertragsteuer?

Der Steuersatz für die Kapitalertragsteuer beträgt in der Regel 25%. Es gibt jedoch Sonderregelungen und Ausnahmen, die zu niedrigeren Steuersätzen führen können.

2. Kann ich die Kapitalertragsteuer zurückfordern, wenn ich Verluste erzielt habe?

Ja, in vielen Fällen ist es möglich, die Kapitalertragsteuer zurückzufordern, wenn Sie Verluste aus Ihren Geldanlagen erzielt haben. Sie müssen jedoch die entsprechenden Dokumente und Nachweise einreichen.

3. Sind ausländische Anlagen von der Rückforderung der Kapitalertragsteuer betroffen?

Ja, auch bei ausländischen Geldanlagen besteht grundsätzlich die Möglichkeit, die Kapitalertragsteuer zurückzufordern. Allerdings können hier zusätzliche Nachweise und Dokumente erforderlich sein.

4. Wie kann ich nachweisen, dass meine Erträge zu hoch besteuert wurden?

Sie können nachweisen, dass Ihre Erträge zu hoch besteuert wurden, indem Sie entsprechende Belege und Unterlagen vorlegen, die die tatsächlichen Erträge und Steuerzahlungen belegen.

5. Muss ich eine eigenständige Steuererklärung für die Rückforderung der Kapitalertragsteuer abgeben?

Ja, in den meisten Fällen müssen Sie eine eigenständige Steuererklärung abgeben, um die Rückforderung der Kapitalertragsteuer zu beantragen.

6. Gibt es Fristen für die Rückforderung der Kapitalertragsteuer?

Ja, es gibt bestimmte Fristen, innerhalb derer die Rückforderung der Kapitalertragsteuer beantragt werden muss. Diese Fristen variieren je nach Grund für die Rückforderung.

7. Welche Unterlagen werden für die Rückforderung der Kapitalertragsteuer benötigt?

Um die Kapitalertragsteuer zurückzufordern, werden in der Regel vollständige Dokumentationen der Anlagen, Steuerbescheinigungen vom Finanzamt und gegebenenfalls weitere Nachweise benötigt.

8. Wie lange dauert es normalerweise, bis die Rückforderung der Kapitalertragsteuer bearbeitet wird?

Die Dauer der Bearbeitung der Rückforderung der Kapitalertragsteuer kann je nach Finanzamt und individueller Situation variieren. In der Regel kann es mehrere Wochen oder sogar Monate dauern.

9. Wird die Kapitalertragsteuer auf mein Bankkonto erstattet?

Ja, in den meisten Fällen wird die Kapitalertragsteuer auf Ihr Bankkonto erstattet, sobald der Antrag auf Rückforderung genehmigt wurde.

10. Gilt die Kapitalertragsteuer auch für Anleger ohne Steuerpflicht?

Ja, auch Anleger ohne Steuerpflicht sind grundsätzlich von der Kapitalertragsteuer betroffen. Allerdings können sie in einigen Fällen die Möglichkeit haben, die Steuern zurückzufordern, wenn bestimmte Bedingungen erfüllt sind.