Willkommen zu unserem umfassenden Leitfaden über das Kapitalwahlrecht Steuer in Deutschland! In diesem Artikel werden wir Ihnen detaillierte Informationen und Tipps zur Finanzplanung und Rechtsberatung im Zusammenhang mit dem Kapitalwahlrecht Steuer geben. Das Kapitalwahlrecht Steuer ist ein bedeutender Aspekt der deutschen Steuergesetzgebung und spielt eine wichtige Rolle für Unternehmer und Investoren. Es gibt viele Vorteile, aber auch potenzielle Nachteile und Risiken, die berücksichtigt werden müssen. Wir werden Sie Schritt für Schritt durch die steuerlichen Auswirkungen des Kapitalwahlrechts Steuer führen und Ihnen praktische Tipps zur Finanzplanung geben. Darüber hinaus werden wir die gesetzlichen Regelungen, die steuerliche Absetzbarkeit von Aufwendungen und die Auswirkungen auf die Investmentstrategie und Vermögensverwaltung besprechen. Wenn Sie sich für das Thema Kapitalwahlrecht Steuer interessieren oder Ihre finanzielle Situation optimieren möchten, sind Sie hier genau richtig!

Zusammenfassung

- Was ist das Kapitalwahlrecht Steuer?

- Vorteile des Kapitalwahlrechts Steuer

- Nachteile des Kapitalwahlrechts Steuer

- Steuerliche Auswirkungen des Kapitalwahlrechts Steuer

- Tipps zur Finanzplanung mit dem Kapitalwahlrecht Steuer

- Rechtsberatung und Kapitalwahlrecht Steuer

- Gesetzliche Regelungen für das Kapitalwahlrecht Steuer

- Steuerliche Absetzbarkeit von Aufwendungen im Zusammenhang mit dem Kapitalwahlrecht Steuer

- Mögliche Risiken und Nebenwirkungen des Kapitalwahlrechts Steuer

- Besteuerung von Kapitalwahlrechtsdividenden

- Steuerliche Behandlung bei Ausübung des Kapitalwahlrechts

- Auswirkungen des Kapitalwahlrechts Steuer auf die Investmentstrategie

- Berücksichtigung des Kapitalwahlrechts Steuer bei der Vermögensverwaltung

- Maßnahmen zur Optimierung der Besteuerung im Zusammenhang mit dem Kapitalwahlrecht Steuer

- Steuerliche Aspekte bei der Gründung eines Unternehmens mit Kapitalwahlrecht Steuer

- Fazit

-

Häufig gestellte Fragen

- 1. Was ist der Zweck des Kapitalwahlrechts Steuer?

- 2. Welche Vorteile bietet das Kapitalwahlrecht Steuer?

- 3. Gibt es Nachteile beim Einsatz des Kapitalwahlrecht Steuer?

- 4. Welche steuerlichen Auswirkungen hat das Kapitalwahlrecht Steuer?

- 5. Welche Tipps gibt es zur Finanzplanung mit dem Kapitalwahlrecht Steuer?

- 6. Wie kann eine Rechtsberatung beim Kapitalwahlrecht Steuer helfen?

- 7. Welche gesetzlichen Regelungen gelten für das Kapitalwahlrecht Steuer?

- 8. Sind Aufwendungen im Zusammenhang mit dem Kapitalwahlrecht Steuer steuerlich absetzbar?

- 9. Gibt es Risiken und Nebenwirkungen beim Einsatz des Kapitalwahlrecht Steuer?

- 10. Wie werden Kapitalwahlrechtsdividenden besteuert?

- Verweise

Was ist das Kapitalwahlrecht Steuer?

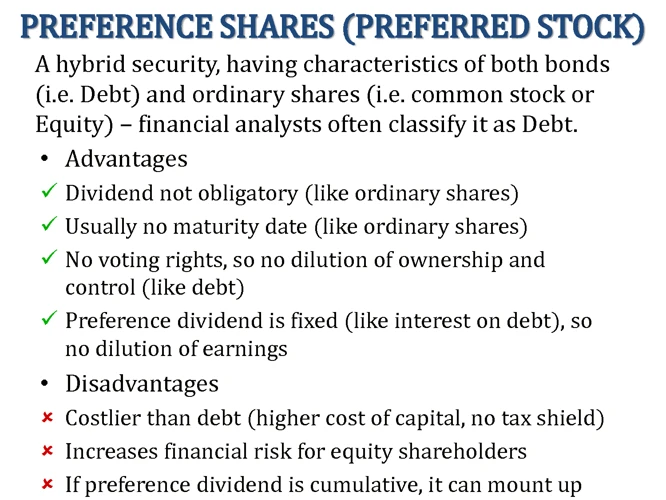

Das Kapitalwahlrecht Steuer ermöglicht es Aktionären, bei der Auszahlung von Dividenden zwischen einer Barzahlung oder einer Kapitalerhöhung in Form von Aktien zu wählen. Es handelt sich um eine steuerliche Option, die es den Aktionären erlaubt, die Besteuerung ihrer Dividendenausschüttungen zu optimieren. Durch die Ausübung des Kapitalwahlrechts Steuer können Aktionäre ihre Steuerlast reduzieren und gleichzeitig ihre Kapitalanlage ausbauen. Bei der Entscheidung für das Kapitalwahlrecht Steuer sollten jedoch die steuerlichen Auswirkungen, Vorteile und Nachteile sorgfältig abgewogen werden. Es gibt spezifische Gesetzesbestimmungen und Richtlinien, die das Kapitalwahlrecht Steuer regeln und die in die Finanzplanung und Rechtsberatung einbezogen werden sollten.

Vorteile des Kapitalwahlrechts Steuer

Das Kapitalwahlrecht Steuer bietet den Aktionären mehrere Vorteile. Erstens ermöglicht es den Aktionären, flexibel zu wählen, ob sie ihre Dividenden in bar erhalten oder in Aktien reinvestieren möchten. Dadurch können sie ihre Kapitalanlage weiter ausbauen und potenziell höhere Renditen erzielen. Zweitens kann die Ausübung des Kapitalwahlrechts Steuer zu einer Reduzierung der Steuerlast führen, da Kapitalerhöhungen steuerlich oft günstiger behandelt werden als Dividendenausschüttungen. Dies kann insbesondere für Aktionäre mit einem höheren Steuersatz von Vorteil sein. Darüber hinaus kann das Kapitalwahlrecht Steuer auch strategische Vorteile bieten, indem es den Aktionären ermöglicht, ihr Investitionsportfolio zu diversifizieren oder bei Bedarf mehr Einfluss auf das Unternehmen zu nehmen. Es ist jedoch wichtig, die individuelle finanzielle Situation und die steuerlichen Regelungen zu berücksichtigen, um die Vorteile des Kapitalwahlrechts Steuer optimal nutzen zu können.

Nachteile des Kapitalwahlrechts Steuer

Das Kapitalwahlrecht Steuer hat auch einige potenzielle Nachteile, die berücksichtigt werden sollten. Einige dieser Nachteile sind:

- Begrenzte Auswahlmöglichkeiten: Das Kapitalwahlrecht Steuer bietet Aktionären in der Regel nur die Möglichkeit, zwischen einer Barzahlung oder einer Aktienausgabe zu wählen. Andere Optionen, wie zum Beispiel die Verwendung der Dividenden zur Schuldentilgung oder zur Investition in andere Anlagen, stehen den Aktionären möglicherweise nicht zur Verfügung.

- Risiko der Wertminderung: Wenn Aktionäre sich für eine Kapitalerhöhung entscheiden und Aktien anstelle von Barzahlungen erhalten, besteht das Risiko, dass der Wert der Aktien in Zukunft sinkt. Dies kann zu einem Verlust der Kapitalanlage führen.

- Taxation der Kapitalerhöhung: Die Ausgabe von Aktien im Rahmen des Kapitalwahlrecht Steuer kann zu steuerlicher Belastung führen. Aktionäre müssen möglicherweise Steuern auf den Wert der ausgegebenen Aktien zahlen.

- Komplexität und Verwaltungsaufwand: Die Ausübung des Kapitalwahlrecht Steuer erfordert sorgfältige Planung und Verwaltung. Aktionäre müssen die steuerlichen Vorschriften und Bestimmungen genau verstehen und die erforderlichen Schritte zur Ausübung des Kapitalwahlrecht Steuer rechtzeitig durchführen.

Es ist wichtig, diese Nachteile im Kontext der individuellen finanziellen und steuerlichen Situation zu bewerten, um fundierte Entscheidungen bezüglich des Kapitalwahlrecht Steuer zu treffen.

Steuerliche Auswirkungen des Kapitalwahlrechts Steuer

Die steuerlichen Auswirkungen des Kapitalwahlrechts Steuer sind von großer Bedeutung für Aktionäre. Durch die Wahl der Kapitalerhöhung anstelle einer Barauszahlung können potenziell Steuervorteile erzielt werden. Eine Auszahlung in Form von Aktien gilt in der Regel als Kapitalerhöhung und unterliegt somit nicht der Kapitalertragssteuer. Dadurch wird die Steuerlast verringert, da die Kapitalertragssteuer in der Regel höher ist als andere Steuersätze. Allerdings müssen die Aktien, die im Rahmen des Kapitalwahlrechts erworben werden, für eine gewisse Zeit gehalten werden, um die steuerlichen Vorteile zu erhalten. Es ist wichtig, dass Aktionäre die geltenden Regelungen und Fristen des Kapitalwahlrechts Steuer genau beachten, um die bestmöglichen steuerlichen Auswirkungen zu erzielen. Weitere Informationen zur steuerlichen Optimierung finden Sie in unserem Artikel über die Senkung der Grunderwerbsteuer.

Tipps zur Finanzplanung mit dem Kapitalwahlrecht Steuer

Bei der Finanzplanung mit dem Kapitalwahlrecht Steuer gibt es einige wichtige Tipps zu beachten. Zunächst ist es ratsam, die individuelle steuerliche Situation und Ziele sorgfältig zu analysieren. Es ist auch empfehlenswert, professionelle Beratung von Steuerexperten oder Rechtsanwälten in Anspruch zu nehmen, um alle steuerlichen und rechtlichen Aspekte zu verstehen und zu optimieren. Darüber hinaus sollte man die langfristigen Auswirkungen der Entscheidungen hinsichtlich des Kapitalwahlrechts Steuer auf die eigene Investitionsstrategie berücksichtigen. Es kann auch hilfreich sein, die steuerlichen Absetzbarkeiten von Aufwendungen im Zusammenhang mit dem Kapitalwahlrecht Steuer zu nutzen, um die Steuerlast weiter zu reduzieren. Eine sorgfältige Finanzplanung unter Berücksichtigung aller relevanten Faktoren ist entscheidend, um die volle finanzielle und steuerliche Vorteile des Kapitalwahlrechts Steuer zu nutzen.

Rechtsberatung und Kapitalwahlrecht Steuer

Die rechtliche Beratung spielt eine entscheidende Rolle bei der Anwendung des Kapitalwahlrechts Steuer. Da es spezifische gesetzliche Regelungen und Richtlinien gibt, ist es wichtig, professionellen Rat von steuerrechtlichen Experten einzuholen. Eine solide Rechtsberatung kann Ihnen helfen, die steuerlichen Auswirkungen des Kapitalwahlrechts Steuer besser zu verstehen und fundierte Entscheidungen zu treffen. Steuerberater und Rechtsanwälte können Ihnen dabei helfen, Ihre individuelle Situation zu analysieren, die Vor- und Nachteile des Kapitalwahlrechts Steuer abzuschätzen und die besten Lösungen für Ihre finanzielle Planung zu finden. Durch die Zusammenarbeit mit Fachleuten können potenzielle Risiken vermieden und mögliche rechtliche Fallstricke umgangen werden. Ein qualifizierter Rechtsberater kann auch dabei helfen, Ihre Rechte als Aktionär zu schützen und sicherzustellen, dass das Kapitalwahlrecht Steuer im Einklang mit den gesetzlichen Bestimmungen ausgeübt wird. Wenn Sie Ihre finanziellen Entscheidungen im Zusammenhang mit dem Kapitalwahlrecht Steuer absichern möchten, ist eine professionelle Rechtsberatung unerlässlich.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Gesetzliche Regelungen für das Kapitalwahlrecht Steuer

Die gesetzlichen Regelungen für das Kapitalwahlrecht Steuer sind in verschiedenen Steuergesetzen und -richtlinien verankert. Ein wichtiger Aspekt ist das Einkommensteuergesetz, welches die Besteuerung von Dividendenausschüttungen regelt. Gemäß § 43 Absatz 1 EStG können Aktionäre, die das Kapitalwahlrecht Steuer nutzen möchten, ihre Dividenden in Form von neu ausgegebenen Aktien erhalten. Diese Regelung ermöglicht es den Aktionären, die Steuerzahlung auf die Dividende zu vermeiden oder zu reduzieren. Zusätzlich sind auch das Aktiengesetz und das Körperschaftsteuergesetz relevant, da sie die rechtlichen Rahmenbedingungen für das Kapitalwahlrecht Steuer setzen. Es ist wichtig, dass sich Aktionäre und Unternehmen vor der Nutzung des Kapitalwahlrechts Steuer über die genauen gesetzlichen Bestimmungen informieren und gegebenenfalls die Unterstützung einer Steuerfachkraft oder Rechtsberatung in Anspruch nehmen.

Steuerliche Absetzbarkeit von Aufwendungen im Zusammenhang mit dem Kapitalwahlrecht Steuer

Die steuerliche Absetzbarkeit von Aufwendungen im Zusammenhang mit dem Kapitalwahlrecht Steuer hängt von verschiedenen Faktoren ab. Für Aktionäre, die das Kapitalwahlrecht ausüben, können bestimmte Kosten und Ausgaben im Zusammenhang mit dem Erwerb von Aktien steuerlich absetzbar sein. Dazu gehören beispielsweise Kosten für den Kauf von Aktien, Maklergebühren oder Aufwendungen für die Beratung von Steuerexperten. Es ist wichtig, alle relevanten Belege und Unterlagen aufzubewahren, um diese Ausgaben geltend machen zu können. Es sollten jedoch die spezifischen steuerlichen Regularien und Voraussetzungen berücksichtigt werden. Ein Steuerberater kann bei Fragen zur steuerlichen Absetzbarkeit im Zusammenhang mit dem Kapitalwahlrecht Steuer helfen und individuelle Ratschläge geben. Denken Sie daran, dass die rechtzeitige Einreichung Ihrer Steuererklärung wichtig ist, um mögliche steuerliche Vorteile zu nutzen.

Mögliche Risiken und Nebenwirkungen des Kapitalwahlrechts Steuer

Beim Kapitalwahlrecht Steuer gibt es einige potenzielle Risiken und Nebenwirkungen, die berücksichtigt werden sollten. Erstens kann die Wahl der Kapitalerhöhung anstelle einer Barzahlung dazu führen, dass Aktionäre neue Aktien erhalten, die möglicherweise an Wert verlieren können. Es besteht also das Risiko von Kapitalverlusten, insbesondere wenn das Unternehmen in einem volatilen Marktumfeld agiert. Zweitens kann die steuerliche Behandlung von Kapitalerhöhungen komplex sein und erfordert möglicherweise die Unterstützung eines erfahrenen Steuerberaters. Es ist wichtig, die steuerlichen Auswirkungen genau zu verstehen und mögliche Nachzahlungen oder Bußgelder zu vermeiden. Darüber hinaus kann das Kapitalwahlrecht Steuer auch zu einer erhöhten Komplexität bei der Dokumentation und Verwaltung der Kapitalanlage führen. Es kann daher ratsam sein, professionelle Unterstützung bei der Buchführung und Aufzeichnung zu suchen. Trotz dieser potenziellen Risiken können die Vorteile des Kapitalwahlrechts Steuer für bestimmte Aktionäre dennoch überwiegen. Es ist wichtig, eine fundierte Entscheidung zu treffen und die individuellen Umstände zu berücksichtigen, bevor man sich für das Kapitalwahlrecht Steuer entscheidet.

Besteuerung von Kapitalwahlrechtsdividenden

Die Besteuerung von Kapitalwahlrechtsdividenden hängt von verschiedenen Faktoren ab. Wenn Aktionäre sich für eine Barzahlung entscheiden, unterliegt diese der regulären Einkommensteuer. Die erhaltenen Dividenden werden als Einkünfte aus Kapitalvermögen behandelt und entsprechend besteuert. Wenn Aktionäre jedoch das Kapitalwahlrecht Steuer nutzen und sich für eine Kapitalerhöhung in Form von Aktien entscheiden, werden sie steuerlich zunächst nicht belastet. Eine Besteuerung erfolgt erst bei einem späteren Verkauf der Aktien, da die Gewinne dann als Kapitalerträge behandelt werden. Die Höhe der Besteuerung hängt von der Haltedauer der Aktien ab. Eine langfristige Anlage kann steuerliche Vorteile mit sich bringen, da möglicherweise eine niedrigere Abgeltungssteuer anfällt. Es ist wichtig, die steuerlichen Konsequenzen der Kapitalwahlrechtsdividenden sorgfältig zu prüfen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die individuelle steuerliche Situation zu optimieren.

Steuerliche Behandlung bei Ausübung des Kapitalwahlrechts

Die steuerliche Behandlung bei der Ausübung des Kapitalwahlrechts hängt von verschiedenen Faktoren ab. Wenn ein Aktionär sich für die Kapitalerhöhung in Form von Aktien entscheidet, unterliegt dies zunächst nicht der Einkommensteuer. Stattdessen wird der Aktienbezug als Einlage betrachtet und das steuerliche Einlagekonto entsprechend erhöht. Erst bei einem späteren Verkauf der Aktien können eventuell Steuern anfallen. Es ist wichtig zu beachten, dass die steuerliche Behandlung des Kapitalwahlrechts individuell unterschiedlich sein kann und von der persönlichen Steuersituation abhängt. Es empfiehlt sich daher, einen Steuerberater hinzuzuziehen, um die Auswirkungen der Ausübung des Kapitalwahlrechts auf die eigene Steuererklärung und die Steuerplanung zu überprüfen. Weitere Informationen zur steuerlichen Behandlung von Kapitalwahlrechtsdividenden finden Sie auf unserer Seite zum Thema rote Nummer leihen.

Auswirkungen des Kapitalwahlrechts Steuer auf die Investmentstrategie

Die Entscheidung für das Kapitalwahlrecht Steuer kann erhebliche Auswirkungen auf die Investmentstrategie haben. Durch die Wahl von Aktien anstelle von Barzahlungen können Aktionäre ihr Kapital direkt in das Unternehmen reinvestieren und dadurch potenziell von zukünftigem Wachstum profitieren. Dies kann insbesondere für langfristig orientierte Anleger attraktiv sein, die ihre Investitionen langfristig halten möchten und bereit sind, auf sofortige Liquidität zu verzichten. Es ist jedoch wichtig, die individuellen Ziele und Risikobereitschaft zu berücksichtigen und eine investitionsstrategie zu wählen, die zur eigenen finanziellen Situation passt. Eine professionelle Rechtsberatung kann bei der Beurteilung der Auswirkungen des Kapitalwahlrechts Steuer auf die persönliche Investmentstrategie helfen und eine fundierte Entscheidung ermöglichen.

Berücksichtigung des Kapitalwahlrechts Steuer bei der Vermögensverwaltung

Bei der Vermögensverwaltung ist die Berücksichtigung des Kapitalwahlrechts Steuer von großer Bedeutung. Es ermöglicht Investoren, ihre Anlagestrategie anzupassen und steuerliche Vorteile zu nutzen. Durch die Ausübung des Kapitalwahlrechts Steuer können sie ihre Steuerlast reduzieren und gleichzeitig ihr Vermögen optimal verwalten. Es ist wichtig, die steuerlichen Auswirkungen des Kapitalwahlrechts Steuer bei der Auswahl von Investmentinstrumenten und -strategien zu berücksichtigen. Investoren sollten auch die gesetzlichen Regelungen im Zusammenhang mit dem Kapitalwahlrecht Steuer beachten, um sicherzustellen, dass sie ihre Anlagen rechtzeitig und korrekt planen. Eine professionelle Beratung von Steuerexperten und Finanzplanern ist ratsam, um das Kapitalwahlrecht Steuer bestmöglich in die Vermögensverwaltung zu integrieren und mögliche Risiken zu minimieren. So können Investoren ihre steuerliche Situation optimieren und ihr Vermögen langfristig erfolgreich aufbauen und erhalten.

Maßnahmen zur Optimierung der Besteuerung im Zusammenhang mit dem Kapitalwahlrecht Steuer

Bei der Optimierung der Besteuerung im Zusammenhang mit dem Kapitalwahlrecht Steuer gibt es verschiedene Maßnahmen, die erwogen werden können. Eine Möglichkeit besteht darin, die Auszahlung von Dividenden durch das Kapitalwahlrecht Steuer zu steuern. Indem Aktionäre sich für eine Kapitalerhöhung in Form von Aktien anstelle einer Barzahlung entscheiden, können sie ihre Steuerlast reduzieren. Darüber hinaus kann die Nutzung von steuerlichen Freibeträgen und -ermäßigungen helfen, die Steuerbelastung weiter zu optimieren. Eine genaue Analyse der individuellen steuerlichen Situation und eine professionelle steuerliche Beratung können dabei helfen, die besten Maßnahmen für die Optimierung der Besteuerung im Zusammenhang mit dem Kapitalwahlrecht Steuer zu identifizieren. Es ist wichtig, die geltenden gesetzlichen Regelungen und Fristen zu beachten, um die steuerlichen Vorteile vollständig nutzen zu können.

Steuerliche Aspekte bei der Gründung eines Unternehmens mit Kapitalwahlrecht Steuer

Bei der Gründung eines Unternehmens mit Kapitalwahlrecht Steuer sind verschiedene steuerliche Aspekte zu beachten. Hier sind einige wichtige Punkte:

1. Steuerliche Wahlrechte: Bei der Gründung des Unternehmens müssen die Aktionäre entscheiden, ob sie das Kapitalwahlrecht Steuer in Anspruch nehmen möchten. Dies hat Auswirkungen auf die Besteuerung der Dividenden und die Möglichkeit, das Kapital zu erhöhen.

2. Steuerliche Behandlung: Es ist wichtig zu verstehen, wie das Kapitalwahlrecht Steuer steuerlich behandelt wird. Je nach gewählter Option können unterschiedliche Steuervorschriften gelten. Es empfiehlt sich daher, einen Steuerberater hinzuzuziehen.

3. Steuervorteile: Das Kapitalwahlrecht Steuer kann steuerliche Vorteile bieten, insbesondere bei der Reduzierung der Steuerlast oder der Möglichkeit, steuerlich absetzbare Aufwendungen zu optimieren.

4. Förderprogramme: Bei bestimmten Unternehmensgründungen können Förderprogramme in Anspruch genommen werden, die steuerliche Vorteile bieten können. Es ist ratsam, sich über diese Programme zu informieren und gegebenenfalls Unterstützung zu beantragen.

5. Beratung durch Experten: Da die steuerlichen Aspekte bei der Gründung eines Unternehmens mit Kapitalwahlrecht Steuer komplex sein können, ist es ratsam, sich von einem erfahrenen Steuerberater oder Rechtsanwalt beraten zu lassen, um steuerliche Fallstricke zu vermeiden und die bestmögliche steuerliche Optimierung zu erreichen.

Es ist wichtig, sich über die steuerlichen Aspekte bei der Gründung eines Unternehmens mit Kapitalwahlrecht Steuer im Voraus zu informieren und bei Bedarf fachkundige Beratung einzuholen, um keine steuerlichen Vorteile zu verpassen.

Fazit

Insgesamt bietet das Kapitalwahlrecht Steuer in Deutschland sowohl Vorteile als auch Herausforderungen für Aktionäre und Investoren. Es ermöglicht ihnen, ihre Dividendenzahlungen steuerlich zu optimieren und ihre Kapitalanlage zu erweitern. Dennoch sollten die steuerlichen Auswirkungen und die damit verbundenen Risiken sorgfältig berücksichtigt werden. Empfehlenswert ist die Zusammenarbeit mit einer erfahrenen Rechtsberatung, um die beste Finanzplanung zu gewährleisten. Es ist wichtig, die gesetzlichen Regelungen zu beachten und die steuerliche Absetzbarkeit von Aufwendungen voll auszuschöpfen. Eine umsichtige Berücksichtigung des Kapitalwahlrechts Steuer kann eine positive Auswirkung auf die Investmentstrategie und Vermögensverwaltung haben. Informieren Sie sich über aktuelle Entwicklungen und Änderungen der Steuergesetzgebung, um die optimale Besteuerung zu gewährleisten.

Häufig gestellte Fragen

1. Was ist der Zweck des Kapitalwahlrechts Steuer?

Das Kapitalwahlrecht Steuer gibt Aktionären die Möglichkeit, bei der Dividendenauszahlung zwischen einer Barzahlung und einer Kapitalerhöhung in Form von Aktien zu wählen. Dadurch können sie ihre steuerliche Situation optimieren und ihre Kapitalanlage ausbauen.

2. Welche Vorteile bietet das Kapitalwahlrecht Steuer?

Das Kapitalwahlrecht Steuer ermöglicht es den Aktionären, ihre Dividendenausschüttungen steueroptimiert zu gestalten. Es bietet die Möglichkeit, die Steuerlast zu reduzieren und gleichzeitig das investierte Kapital zu erhöhen.

3. Gibt es Nachteile beim Einsatz des Kapitalwahlrecht Steuer?

Ja, es gibt potenzielle Nachteile beim Einsatz des Kapitalwahlrecht Steuer. Je nach individueller Situation können steuerliche Auswirkungen, administrative Aufwände und eventuelle Kursrisiken beim Erhalt von Aktien anstelle von Barzahlungen zu berücksichtigen sein.

4. Welche steuerlichen Auswirkungen hat das Kapitalwahlrecht Steuer?

Das Kapitalwahlrecht Steuer hat Auswirkungen auf die Besteuerung von Dividenden und die Steuerlast der Aktionäre. Je nach gewählter Option (Barzahlung oder Kapitalerhöhung) können sich die steuerlichen Konsequenzen unterscheiden.

5. Welche Tipps gibt es zur Finanzplanung mit dem Kapitalwahlrecht Steuer?

Bei der Finanzplanung mit dem Kapitalwahlrecht Steuer ist es ratsam, die individuelle steuerliche Situation und die langfristigen Ziele zu berücksichtigen. Eine gezielte Steueroptimierung, die Diversifizierung des Portfolios und eine regelmäßige Überprüfung der Anlagestrategie können dabei helfen, die besten Ergebnisse zu erzielen.

6. Wie kann eine Rechtsberatung beim Kapitalwahlrecht Steuer helfen?

Eine Rechtsberatung kann dabei helfen, die rechtlichen und steuerlichen Aspekte des Kapitalwahlrecht Steuer zu verstehen und zu optimieren. Ein erfahrener Anwalt oder Steuerberater kann individuelle Empfehlungen geben und bei der Planung und Umsetzung unterstützen.

7. Welche gesetzlichen Regelungen gelten für das Kapitalwahlrecht Steuer?

Das Kapitalwahlrecht Steuer unterliegt bestimmten gesetzlichen Regelungen in Deutschland. Dazu gehören unter anderem das Einkommensteuergesetz (EStG) und das Aktiengesetz (AktG). Es ist wichtig, sich mit diesen Regelungen vertraut zu machen und sie bei der Anwendung des Kapitalwahlrecht Steuer zu beachten.

8. Sind Aufwendungen im Zusammenhang mit dem Kapitalwahlrecht Steuer steuerlich absetzbar?

Ja, unter bestimmten Voraussetzungen können Aufwendungen im Zusammenhang mit dem Kapitalwahlrecht Steuer steuerlich absetzbar sein. Dazu gehören beispielsweise Beratungskosten und Aufwendungen für steuerliche Optimierungsmaßnahmen.

9. Gibt es Risiken und Nebenwirkungen beim Einsatz des Kapitalwahlrecht Steuer?

Ja, wie bei jeder steuerlichen Option gibt es potenzielle Risiken und Nebenwirkungen beim Einsatz des Kapitalwahlrecht Steuer. Dazu gehören Kursrisiken beim Erhalt von Aktien, administrative Aufwände und mögliche steuerrechtliche Änderungen.

10. Wie werden Kapitalwahlrechtsdividenden besteuert?

Kapitalwahlrechtsdividenden werden je nach gewählter Option (Barzahlung oder Kapitalerhöhung) unterschiedlich besteuert. Es ist ratsam, sich mit den steuerlichen Regelungen und Bewertungsmethoden vertraut zu machen und professionelle Beratung in Anspruch zu nehmen.