Die Kirchensteuererstattung in Bayern kann für viele Menschen eine verwirrende Angelegenheit sein. Es gibt zahlreiche Regeln und Vorschriften, die beachtet werden müssen, um eine Rückerstattung der Kirchensteuer zu erhalten. In diesem Artikel finden Sie alle wichtigen Informationen, die Sie benötigen, um Ihre Kirchensteuererstattung in Bayern zu beantragen. Von der Berechnung der zu viel gezahlten Kirchensteuer über die notwendigen Unterlagen bis hin zu aktuellen Regelungen und Tipps zur Vermeidung von Überzahlungen – wir führen Sie Schritt für Schritt durch den Prozess. Egal, ob Sie Rentner sind, Ihren Kirchenaustritt planen oder einfach nur mehr über die Auswirkungen der Kirchensteuer auf Ihre Einkommensteuer erfahren möchten – hier finden Sie die Antworten auf Ihre Fragen. Beginnen wir mit einer Einführung in das Thema Kirchensteuer und wer in Bayern kirchensteuerpflichtig ist.

Zusammenfassung

- Was ist die Kirchensteuer?

- Wer ist kirchensteuerpflichtig in Bayern?

- Beantragung der Kirchensteuererstattung

- Wann kann die Erstattung beantragt werden?

- Verjährungsfrist für die Kirchensteuererstattung

- Besonderheiten bei der Kirchensteuererstattung für Rentner

- Was passiert mit der Kirchensteuer während des Kirchenaustritts?

- Auswirkungen der Kirchensteuer auf die Einkommensteuer

- Aktuelle Regelungen zur Kirchensteuer in Bayern

- Verfahren zur Kirchensteuererstattung

- Tips zur Vermeidung von Überzahlungen

- Fragen und Antworten zur Kirchensteuererstattung

- Zusammenfassung

-

Häufig gestellte Fragen

- Was passiert, wenn ich die Kirchensteuererstattung vergesse?

- Wie berechnet man die zu viel gezahlte Kirchensteuer?

- Welche Unterlagen sind für die Beantragung der Kirchensteuererstattung erforderlich?

- Wie lange dauert es, bis die Kirchensteuererstattung bearbeitet wird?

- Welche Auswirkungen hat die Kirchensteuer auf die Einkommensteuer?

- Kann ich die Kirchensteuererstattung auch online beantragen?

- Welche Regelungen gelten derzeit für die Kirchensteuer in Bayern?

- Gibt es besondere Regelungen zur Kirchensteuererstattung für Rentner?

- Wie kann ich Überzahlungen bei der Kirchensteuer vermeiden?

- Verweise

Was ist die Kirchensteuer?

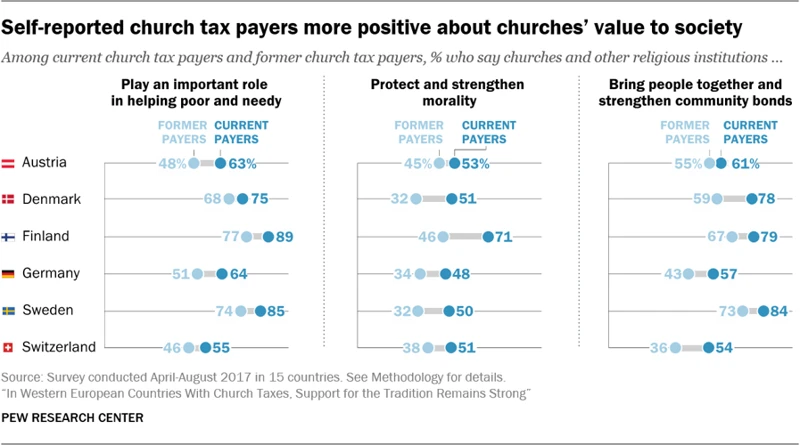

Die Kirchensteuer ist eine Steuer, die in Deutschland von den Mitgliedern bestimmter Religionsgemeinschaften entrichtet wird. Sie dient zur Finanzierung der jeweiligen Kirche und wird als Prozentsatz auf die Einkommensteuer erhoben. In Bayern beträgt der Kirchensteuersatz aktuell 8% der Einkommensteuer. Die genaue Höhe der Kirchensteuer hängt von verschiedenen Faktoren ab, wie dem Einkommen, dem Familienstand und dem Bundesland. Zudem ist es wichtig zu wissen, dass die Kirchensteuer nur von Mitgliedern der entsprechenden Religionsgemeinschaft erhoben wird. Wenn Sie mehr darüber erfahren möchten, wie die Kirchensteuer berechnet wird und wer in Bayern kirchensteuerpflichtig ist, finden Sie hier weitere Informationen.

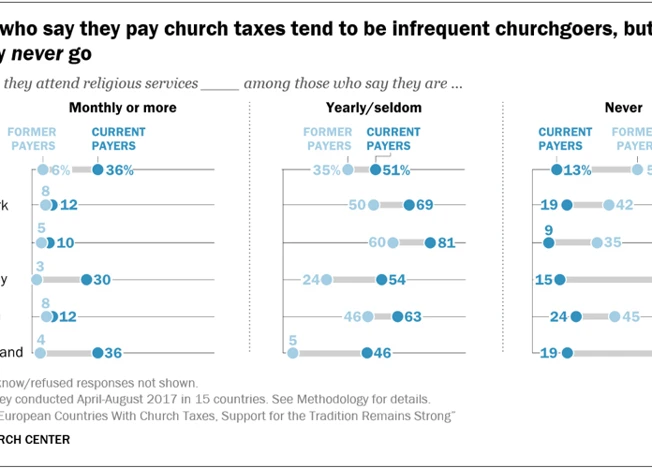

Wer ist kirchensteuerpflichtig in Bayern?

In Bayern sind grundsätzlich alle Personen, die Mitglieder der katholischen bzw. evangelischen Kirche sind, kirchensteuerpflichtig. Die Kirchensteuer wird automatisch von der Einkommensteuer abgezogen und an die jeweilige Kirche weitergeleitet. Es ist wichtig zu beachten, dass die Kirchensteuerpflicht unabhängig von der tatsächlichen Religionsausübung besteht. Selbst wenn Sie nicht regelmäßig den Gottesdienst besuchen oder sich aktiv an Kirchenveranstaltungen beteiligen, sind Sie dennoch zur Zahlung der Kirchensteuer verpflichtet. Es gibt jedoch auch Ausnahmen von der Kirchensteuerpflicht, zum Beispiel für Personen, die keiner Religionsgemeinschaft angehören oder für die der Austritt aus der Kirche oder der Übertritt zu einer steuerrechtlich nicht privilegierten Religionsgemeinschaft vollzogen wurde. Weitere Informationen dazu, wie Sie Ihre Kirchensteuererstattung beantragen können, finden Sie hier.

Beantragung der Kirchensteuererstattung

Um eine Kirchensteuererstattung in Bayern zu beantragen, müssen Sie einige Schritte beachten. Zunächst einmal müssen Sie die zu viel gezahlte Kirchensteuer berechnen. Dazu können Sie entweder Ihre Einkommensteuerbescheide verwenden oder eine spezielle Berechnungsmethode anwenden, die von den Finanzbehörden zur Verfügung gestellt wird. Anschließend müssen Sie die notwendigen Unterlagen für die Beantragung der Erstattung zusammenstellen. Dazu gehören zum Beispiel Nachweise über Ihre Kirchenmitgliedschaft, Ihre Einkommensteuerbescheide und eventuell weitere relevanten Dokumente. Sobald Sie alle Unterlagen beisammen haben, können Sie den Antrag auf Kirchensteuererstattung bei Ihrer örtlichen Finanzbehörde einreichen. Es ist wichtig, den Antrag innerhalb der vorgegebenen Fristen einzureichen, um Anspruch auf eine Erstattung zu haben. Für weitere Informationen zur Kirchensteuererstattung und zur Nachzahlung von Steuern können Sie hier klicken.

Berechnung der zu viel gezahlten Kirchensteuer

Die Berechnung der zu viel gezahlten Kirchensteuer erfolgt auf Grundlage der Einkommensteuererklärung. Wenn Sie feststellen, dass Sie mehr Kirchensteuer gezahlt haben als erforderlich, können Sie eine Erstattung beantragen. Dafür müssen Sie die zu viel gezahlte Summe berechnen, indem Sie den tatsächlichen Kirchensteuersatz mit dem zu versteuernden Einkommen multiplizieren. Anschließend ziehen Sie die bereits gezahlte Kirchensteuer von der berechneten Summe ab. Die Differenz ist die zu viel gezahlte Kirchensteuer, die Sie zurückfordern können. Es ist wichtig, alle relevanten Unterlagen, wie zum Beispiel Einkommensnachweise und Steuerbescheide, zur Berechnung der zu viel gezahlten Kirchensteuer vorzulegen.

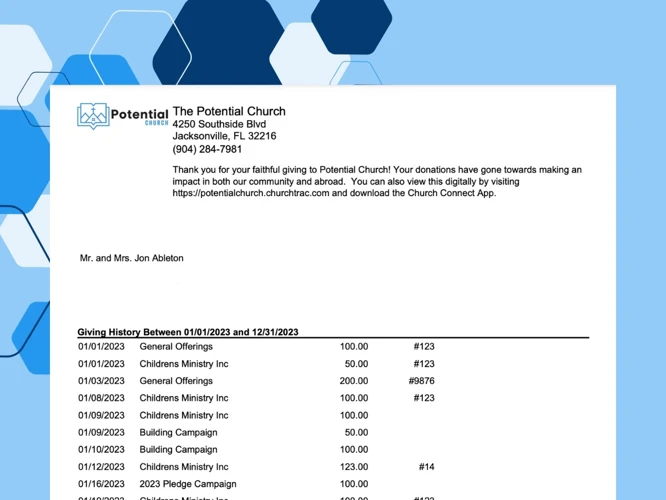

Notwendige Unterlagen für die Beantragung

Für die Beantragung der Kirchensteuererstattung in Bayern sind bestimmte Unterlagen erforderlich. Um den Prozess reibungslos zu gestalten, sollten Sie folgende Dokumente bereithalten:

– Einkommensteuerbescheid: Sie benötigen den Einkommensteuerbescheid des entsprechenden Jahres, für das Sie die Erstattung beantragen möchten. Dieser Bescheid enthält alle relevanten Informationen über Ihre Einkünfte und Abzüge.

– Nachweis über Kirchensteuerzahlungen: Sie müssen Nachweise darüber erbringen, dass Sie tatsächlich Kirchensteuer gezahlt haben. Dazu gehören zum Beispiel Kontoauszüge, die die Abbuchungen der Kirchensteuer zeigen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

– Meldebescheinigung: Eine aktuelle Meldebescheinigung ist erforderlich, um Ihre Wohnadresse zu bestätigen. Diese Bescheinigung kann bei Ihrem örtlichen Einwohnermeldeamt angefordert werden.

– Religionszugehörigkeitsbescheinigung: Sie müssen eine Bescheinigung Ihrer Religionszugehörigkeit vorlegen. Diese Bescheinigung kann von Ihrer Kirchengemeinde ausgestellt werden.

Es ist wichtig, dass Sie alle erforderlichen Unterlagen vollständig und korrekt einreichen, um Verzögerungen bei der Bearbeitung Ihres Antrags zu vermeiden.

Wann kann die Erstattung beantragt werden?

Die Kirchensteuererstattung kann beantragt werden, wenn Sie zu viel Kirchensteuer gezahlt haben. Es gibt verschiedene Gründe, warum eine Erstattung möglich ist. Zum Beispiel, wenn Sie im Laufe des Jahres Ihre Religionszugehörigkeit geändert haben und dadurch keine Kirchensteuer mehr zahlen müssen. Eine weitere Möglichkeit ist, wenn Sie im Laufe des Jahres ein zu geringes Einkommen hatten und dadurch zu viel Kirchensteuer abgezogen wurde. Der Antrag auf Erstattung kann in der Regel beim zuständigen Finanzamt gestellt werden. Es ist wichtig, den Antrag rechtzeitig einzureichen, da eine Frist für die Beantragung besteht. Weitere Informationen dazu, wie Sie die Erstattung beantragen können und welche Fristen einzuhalten sind, finden Sie hier.

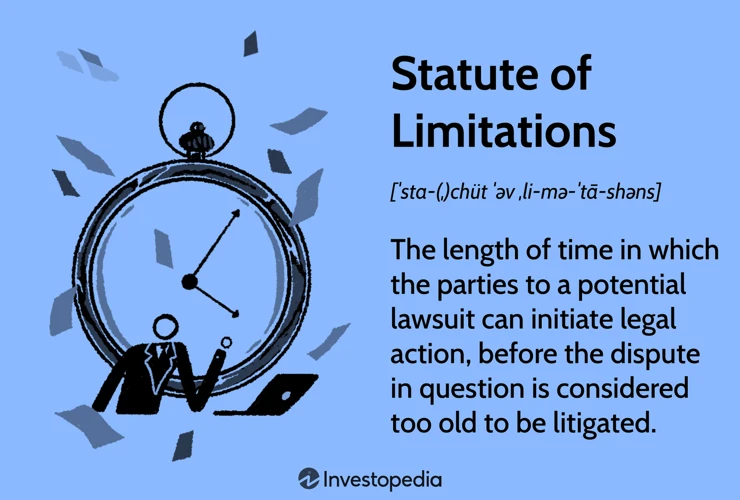

Verjährungsfrist für die Kirchensteuererstattung

Die Verjährungsfrist für die Kirchensteuererstattung in Bayern beträgt in der Regel vier Jahre. Das bedeutet, dass Sie innerhalb dieses Zeitraums einen Antrag auf Rückerstattung stellen können, wenn Sie zu viel Kirchensteuer gezahlt haben. Es ist wichtig, die Verjährungsfrist im Hinterkopf zu behalten, da eine Beantragung nach Ablauf dieser Frist in der Regel nicht mehr möglich ist. Es empfiehlt sich daher, regelmäßig Ihre Kirchensteuerzahlungen zu überprüfen und gegebenenfalls eine Erstattung rechtzeitig zu beantragen. Weitere Informationen zum Verfahren und den Voraussetzungen für die Kirchensteuererstattung finden Sie hier.

Besonderheiten bei der Kirchensteuererstattung für Rentner

Besonderheiten bei der Kirchensteuererstattung für Rentner können sich ergeben, da Renteneinkünfte in der Regel anders besteuert werden als Gehaltseinkünfte. Rentner müssen ihre Rente in der Regel mit dem sogenannten Rentenfreibetrag versteuern. Dieser Freibetrag wird jedes Jahr neu festgelegt und hängt vom Jahr des Rentenbeginns ab. Es ist wichtig zu wissen, dass Rentner die Kirchensteuer nur auf den steuerpflichtigen Teil ihrer Rente zahlen müssen. Daher kann es bei der Kirchensteuererstattung für Rentner zu Besonderheiten kommen. Wenn Sie Rentner sind und wissen möchten, wie Sie Ihre Kirchensteuererstattung beantragen können und welche Besonderheiten zu beachten sind, finden Sie hier weitere Informationen.

Was passiert mit der Kirchensteuer während des Kirchenaustritts?

Wenn Sie aus der Kirche austreten, entfällt Ihre Kirchensteuerpflicht in der Regel ab dem Datum des Austritts. Das bedeutet, dass Sie ab diesem Zeitpunkt keine Kirchensteuer mehr zahlen müssen. Es ist jedoch wichtig zu beachten, dass der Kirchenaustritt nicht rückwirkend wirkt. Das heißt, dass die Kirchensteuer bis zum Austrittsdatum weiterhin von Ihrem Einkommen abgezogen wird. Sie haben jedoch die Möglichkeit, eine Erstattung der zu viel gezahlten Kirchensteuer zu beantragen. Um dies zu tun, müssen Sie bestimmte Schritte einhalten und die erforderlichen Unterlagen einreichen. Weitere Informationen zum Verfahren finden Sie hier.

Auswirkungen der Kirchensteuer auf die Einkommensteuer

Die Kirchensteuer hat direkte Auswirkungen auf die Einkommensteuer. Da die Kirchensteuer als Sonderausgabe gilt, mindert sie das zu versteuernde Einkommen. Dies bedeutet, dass die zu zahlende Einkommensteuer insgesamt reduziert wird. Die Kirchensteuer kann daher einen positiven Effekt auf Ihre Steuerbelastung haben. Es ist wichtig zu beachten, dass die Kirchensteuer nur in dem Jahr absetzbar ist, in dem sie tatsächlich gezahlt wurde. Wenn Sie also eine Kirchensteuererstattung erhalten, müssen Sie dies bei Ihrer Einkommensteuererklärung berücksichtigen. Weitere Informationen zum Thema finden Sie hier.

Aktuelle Regelungen zur Kirchensteuer in Bayern

Die Kirchensteuer in Bayern unterliegt bestimmten aktuellen Regelungen, die es wichtig zu beachten gilt. Hier sind einige der wichtigen Punkte:

– Der Kirchensteuersatz beträgt derzeit 8% der Einkommensteuer.

– Die Kirchensteuer wird von den Mitgliedern bestimmter Religionsgemeinschaften erhoben.

– Das Bundesland Bayern erhebt die Kirchensteuer in vollem Umfang.

– Die Höhe der Kirchensteuer hängt vom Einkommen, dem Familienstand und der Religionszugehörigkeit ab.

– Die Kirchensteuer wird zusammen mit der Einkommensteuer vom Finanzamt erhoben und einbehalten.

Es ist wichtig, sich über die aktuellen Regelungen zur Kirchensteuer in Bayern zu informieren, um mögliche Überzahlungen zu vermeiden und die Möglichkeiten einer Erstattung zu nutzen.

Verfahren zur Kirchensteuererstattung

Um eine Kirchensteuererstattung in Bayern zu beantragen, müssen Sie einen bestimmten Prozess durchlaufen. Sie sollten zuerst bei der örtlichen Finanzbehörde einen Antrag auf Erstattung stellen. Hierbei müssen Sie die zu viel gezahlte Kirchensteuer nachweisen und die notwendigen Unterlagen vorlegen. Es ist wichtig, dass Sie alle relevanten Unterlagen ordnungsgemäß ausfüllen und einreichen, um Verzögerungen bei der Bearbeitung zu vermeiden. Die Dauer der Erstattung kann je nach Arbeitsbelastung der Finanzbehörde variieren. In einigen Fällen kann es einige Wochen oder sogar Monate dauern, bis die Erstattung erfolgt. Für einen reibungslosen Prozess ist es ratsam, sich frühzeitig über die Fristen zu informieren und den Antrag rechtzeitig einzureichen. Weitere Informationen zum genauen Verfahren zur Kirchensteuererstattung finden Sie hier.

Vorgehen bei der Finanzbehörde

Das Vorgehen bei der Finanzbehörde zur Beantragung der Kirchensteuererstattung ist ein wichtiger Schritt. Zunächst einmal sollten Sie alle notwendigen Unterlagen zusammenstellen, wie beispielsweise Ihre Einkommensteuerbescheide und ggf. Nachweise über Ihre Kirchenmitgliedschaft. Anschließend können Sie einen schriftlichen Antrag auf Kirchensteuererstattung stellen. Es empfiehlt sich, den Antrag persönlich bei Ihrem örtlichen Finanzamt abzugeben und eine Kopie für Ihre Unterlagen zu behalten. Die Finanzbehörde wird dann Ihren Antrag prüfen und Ihre zu viel gezahlte Kirchensteuer erstatten. Der genaue Ablauf und die Bearbeitungsdauer können je nach Finanzamt variieren. Weitere Informationen und Tipps zur Beantragung der Kirchensteuererstattung finden Sie hier.

Fristen und Dauer der Erstattung

Die Fristen und Dauer der Kirchensteuererstattung in Bayern können je nach Fall unterschiedlich sein. Grundsätzlich gilt, dass die Rückerstattung für das jeweilige Kalenderjahr bis zum 31. Dezember des folgenden Jahres beantragt werden kann. Es ist jedoch ratsam, den Antrag so früh wie möglich einzureichen, um Verzögerungen zu vermeiden. Die Bearbeitungsdauer variiert ebenfalls und kann einige Wochen oder sogar Monate betragen. Es ist wichtig, Geduld zu haben und die Bearbeitungszeiten der Finanzbehörde zu berücksichtigen. Weitere Informationen zum genauen Ablauf und den Anforderungen bei der Beantragung der Kirchensteuererstattung finden Sie hier.

Tips zur Vermeidung von Überzahlungen

Um Überzahlungen bei der Kirchensteuer zu vermeiden, gibt es einige Tipps, die Sie beachten können. Als erstes sollten Sie regelmäßig Ihre Steuerbescheide überprüfen, um sicherzustellen, dass die Kirchensteuer korrekt berechnet wurde. Überprüfen Sie dabei auch Ihre persönlichen Daten, wie zum Beispiel Ihren Familienstand. Änderungen in Ihrem Lebensumfeld können Auswirkungen auf die Höhe der Kirchensteuer haben. Zudem ist es ratsam, sich über Freibeträge und mögliche Abzugsmöglichkeiten zu informieren. Unter Umständen können Sie durch gezielte Steuerplanung Ihre Kirchensteuerlast reduzieren. Wenn Sie unsicher sind, ob Sie zu viel Kirchensteuer zahlen, können Sie auch eine Steuerberatung in Anspruch nehmen. Ein Experte kann Ihnen helfen, mögliche Einsparmöglichkeiten zu identifizieren. Denken Sie daran, dass es wichtig ist, Ihre Kirchensteuererstattung rechtzeitig zu beantragen, um keine Fristen zu versäumen. In unserem Artikel finden Sie weitere Informationen zur Kirchensteuererstattung und wie Sie dabei vorgehen können.

Fragen und Antworten zur Kirchensteuererstattung

Im Folgenden finden Sie einige häufig gestellte Fragen und Antworten zur Kirchensteuererstattung in Bayern:

1. Was passiert, wenn ich die Erstattung vergesse?

Wenn Sie vergessen haben, die Erstattung der Kirchensteuer zu beantragen, sollten Sie dies so schnell wie möglich nachholen. Die Fristen für die Beantragung können je nach Bundesland variieren. Informieren Sie sich daher über die Richtlinien in Bayern und stellen Sie sicher, dass Sie keine Frist verpassen.

2. Was ist die Kirchensteuerkappungsgrenze?

Die Kirchensteuerkappungsgrenze ist eine gesetzliche Regelung, die besagt, dass die Kirchensteuerzahlungen auf einen bestimmten Prozentsatz des Einkommens begrenzt werden können. Dadurch soll sichergestellt werden, dass die Kirchensteuerzahlungen nicht unverhältnismäßig hoch werden.

3. Gibt es eine Möglichkeit, Überzahlungen zu vermeiden?

Ja, es gibt einige Tipps, um Überzahlungen der Kirchensteuer zu vermeiden. Zum Beispiel sollten Sie bei einer Änderung Ihrer finanziellen Situation, wie z.B. einer Gehaltserhöhung oder -reduzierung, Ihre Kirchensteuerabzüge entsprechend anpassen lassen. Zudem ist es ratsam, Ihre Kirchensteuerbescheide sorgfältig zu überprüfen, um mögliche Fehler oder Unstimmigkeiten zu erkennen.

Diese Fragen und Antworten sollen Ihnen helfen, ein besseres Verständnis für die Kirchensteuererstattung in Bayern zu bekommen. Es ist jedoch wichtig zu beachten, dass die genauen Regelungen und Vorschriften je nach Bundesland unterschiedlich sein können. Daher sollten Sie sich immer an die zuständige Finanzbehörde wenden, um genaue Informationen und Beratung zu erhalten.

Was passiert, wenn ich die Erstattung vergesse?

Wenn Sie die Kirchensteuererstattung vergessen haben, kann dies unglücklicherweise zu finanziellen Verlusten führen. Es gibt jedoch einige Dinge, die Sie tun können, um die Situation zu korrigieren. Sobald Sie bemerken, dass Sie vergessen haben, die Erstattung zu beantragen, sollten Sie dies umgehend nachholen. Sie können einen Antrag auf nachträgliche Erstattung stellen, indem Sie sich an Ihr örtliches Finanzamt wenden und Ihre Situation erklären. Es ist wichtig, die erforderlichen Unterlagen vorzulegen und den Antrag so schnell wie möglich einzureichen. Beachten Sie jedoch, dass es möglicherweise Grenzen gibt, wie lange Sie eine Erstattung rückwirkend beantragen können. Um solche Situationen in Zukunft zu vermeiden, ist es ratsam, sich eine Erinnerung zu setzen oder ein automatisches Verfahren für die Kirchensteuererstattung einzurichten. So können Sie sicherstellen, dass Sie keine Erstattungen mehr vergessen und Ihr Geld nicht unnötig verlieren.

Was ist die Kirchensteuerkappungsgrenze?

Die Kirchensteuerkappungsgrenze ist ein wichtiger Aspekt bei der Berechnung der Kirchensteuer. Sie legt fest, bis zu welcher Höhe die Kirchensteuer begrenzt wird. In Bayern liegt die Kirchensteuerkappungsgrenze derzeit bei 3.000 Euro pro Jahr. Das bedeutet, dass ab einem zu versteuernden Einkommen von 37.500 Euro pro Jahr die Kirchensteuer nicht weiter ansteigt. Für Personen, die diese Kappungsgrenze erreichen oder überschreiten, bleibt die Kirchensteuer somit konstant. Es ist wichtig, die Kirchensteuerkappungsgrenze zu kennen, um die Höhe der Kirchensteuer berechnen zu können und mögliche Überzahlungen zu vermeiden. Weitere Informationen zur Kirchensteuerkappungsgrenze finden Sie hier.

Zusammenfassung

Zusammenfassend lässt sich sagen, dass die Kirchensteuer in Bayern eine wichtige finanzielle Verpflichtung für Mitglieder bestimmter Religionsgemeinschaften ist. Es handelt sich um einen Prozentsatz der Einkommensteuer, der zur Finanzierung der Kirche verwendet wird. Um eine Kirchensteuererstattung zu beantragen, müssen zu viel gezahlte Beträge berechnet und entsprechende Unterlagen eingereicht werden. Es gibt bestimmte Fristen und Verfahren, die beachtet werden müssen. Besonders Rentner und Personen, die ihren Kirchenaustritt planen, sollten die Besonderheiten der Kirchensteuererstattung kennen. Es ist auch wichtig zu beachten, dass die Kirchensteuer Auswirkungen auf die Einkommensteuer hat und dass Überzahlungen vermieden werden sollten, um eine Erstattung zu erhalten. Insgesamt ist es ratsam, sich vorab gut zu informieren und bei Fragen die zuständige Finanzbehörde zu kontaktieren.

Häufig gestellte Fragen

Was passiert, wenn ich die Kirchensteuererstattung vergesse?

Wenn Sie vergessen haben, die Kirchensteuererstattung zu beantragen, können Sie dies normalerweise rückwirkend tun. Es gibt jedoch eine Verjährungsfrist, innerhalb derer Sie die Erstattung beantragen müssen. Lesen Sie weiter, um mehr über die Verjährungsfrist zu erfahren.

Die Kirchensteuerkappungsgrenze ist ein Betrag, ab dem die Kirchensteuer begrenzt wird. Wenn Ihr Einkommen diese Grenze erreicht oder überschreitet, wird die Kirchensteuer auf den Höchstbetrag festgesetzt. Dies kann eine wichtige Information sein, wenn Sie Ihre Kirchensteuerzahlungen planen.

Wie berechnet man die zu viel gezahlte Kirchensteuer?

Die Berechnung der zu viel gezahlten Kirchensteuer hängt von verschiedenen Faktoren ab, wie dem Einkommen, dem Kirchensteuersatz und Abzügen. In vielen Fällen ist es ratsam, einen Experten wie einen Steuerberater oder Finanzexperten hinzuzuziehen, um sicherzustellen, dass die Berechnung korrekt durchgeführt wird.

Welche Unterlagen sind für die Beantragung der Kirchensteuererstattung erforderlich?

Die genauen Unterlagen, die für die Beantragung der Kirchensteuererstattung erforderlich sind, können je nach individueller Situation variieren. In der Regel werden jedoch Nachweise über Ihre Einkommensteuerbescheide, Kirchenmitgliedschaft und eventuelle Abzüge benötigt. Es ist ratsam, alle relevanten Unterlagen sorgfältig aufzubewahren, um einen reibungslosen Antragsprozess zu gewährleisten.

Wie lange dauert es, bis die Kirchensteuererstattung bearbeitet wird?

Die Dauer der Bearbeitung der Kirchensteuererstattung kann je nach Finanzbehörde und individueller Situation variieren. In der Regel sollten Sie jedoch mit einer Bearbeitungszeit von einigen Wochen bis mehreren Monaten rechnen. Es kann auch hilfreich sein, regelmäßig den Status Ihres Antrags zu überprüfen und gegebenenfalls Rückfragen bei der Finanzbehörde zu stellen.

Welche Auswirkungen hat die Kirchensteuer auf die Einkommensteuer?

Die Kirchensteuer kann sich auf die Höhe Ihrer Einkommensteuer auswirken. Die Kirchensteuerzahlungen können als Sonderausgaben von der Steuer abgezogen werden, was zu einer Verringerung der zu zahlenden Einkommensteuer führen kann. Es ist ratsam, sich von einem Steuerberater beraten zu lassen, um die Auswirkungen der Kirchensteuer auf Ihre individuelle Steuersituation zu verstehen.

Kann ich die Kirchensteuererstattung auch online beantragen?

Ja, in den meisten Fällen ist es möglich, die Kirchensteuererstattung online zu beantragen. Viele Finanzbehörden bieten einen Online-Service an, der es Ihnen ermöglicht, Ihren Antrag bequem von zu Hause aus einzureichen. Informationen und Anleitungen zur Online-Beantragung finden Sie auf der Website Ihrer zuständigen Finanzbehörde.

Welche Regelungen gelten derzeit für die Kirchensteuer in Bayern?

Die aktuellen Regelungen zur Kirchensteuer in Bayern können sich von Jahr zu Jahr ändern. Es ist wichtig, auf dem neuesten Stand der Gesetze und Vorschriften zu bleiben. Überprüfen Sie regelmäßig die Informationen auf der Website Ihrer zuständigen Finanzbehörde oder konsultieren Sie einen Experten, um sicherzustellen, dass Sie über aktuelle Regelungen informiert sind.

Gibt es besondere Regelungen zur Kirchensteuererstattung für Rentner?

Ja, es gibt besondere Regelungen zur Kirchensteuererstattung für Rentner. Rentner können unter bestimmten Voraussetzungen einen Antrag auf Erstattung der Kirchensteuer stellen. Dazu gehören beispielsweise der Bezug einer Rente und die Tatsache, dass keine Kirchensteuer auf die Rente einbehalten wurde. Weitere Informationen zu speziellen Regelungen für Rentner erhalten Sie bei Ihrer zuständigen Finanzbehörde.

Wie kann ich Überzahlungen bei der Kirchensteuer vermeiden?

Um Überzahlungen bei der Kirchensteuer zu vermeiden, sollten Sie regelmäßig die Abzüge und Berechnungen überprüfen, die zur Bestimmung Ihrer Kirchensteuer herangezogen werden. Es kann auch hilfreich sein, Ihre Steuerbescheide sorgfältig zu prüfen und bei Unstimmigkeiten oder Fragen einen Experten hinzuzuziehen. Informieren Sie sich außerdem über Änderungen in Ihrem Einkommen oder Ihrer Kirchenmitgliedschaft, um sicherzustellen, dass Ihre Kirchensteuerzahlungen korrekt sind.