Es gibt kein besseres Gefühl, als seine Finanzen unter Kontrolle zu haben und genau zu wissen, wie viel Geld auf dem Konto ist. Eine effektive Finanzplanung ist der Schlüssel dazu, und ein wichtiger Aspekt dieses Plans ist ein regelmäßiger Kontoausgleich. Das bedeutet, dass man seine Einnahmen und Ausgaben im Auge behält und sicherstellt, dass das Konto immer ausgeglichen ist. In diesem Artikel geben wir Ihnen Tipps und Tricks für einen effektiven Kontoausgleich in Deutschland. Egal ob Sie Ihre Finanzen einfach im Blick behalten möchten oder ob Sie mit einem schwankenden Einkommen arbeiten, diese Tipps werden Ihnen helfen, Ihr Geld optimal zu verwalten. Lesen Sie weiter, um mehr zu erfahren.

Zusammenfassung

- Warum ist ein Kontoausgleich wichtig?

- Tipps für einen effektiven Kontoausgleich

- Beliebte Werkzeuge zur Finanzplanung

- Tipps für den Kontoausgleich bei schwankendem Einkommen

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie oft sollte ich meinen Kontostand überprüfen?

- 2. Welche Ausgaben sollte ich beim Kontoausgleich berücksichtigen?

- 3. Wie kann ich meinen Kontostand automatisch ausgleichen lassen?

- 4. Gibt es finanzielle Anreize für einen ausgeglichenen Kontostand?

- 5. Was kann ich tun, um Überziehungszinsen zu vermeiden?

- 6. Welche Vorteile bieten Finanzplanungs-Apps?

- 7. Wie finde ich zusätzliche Einkommensquellen?

- 8. Was ist ein Notfallfonds und warum ist er wichtig?

- 9. Wie können Haushaltsbuch-Apps beim Kontoausgleich helfen?

- 10. Welche Vorteile bieten Online-Banking-Tools?

- Verweise

Warum ist ein Kontoausgleich wichtig?

Ein regelmäßiger Kontoausgleich ist aus verschiedenen Gründen wichtig. Zum einen hilft er dabei, den Überblick über die eigenen Finanzen zu behalten und mögliche Unregelmäßigkeiten frühzeitig zu erkennen. Dies ist besonders wichtig, um finanzielle Engpässe zu vermeiden und Überziehungszinsen zu verhindern. Durch den Ausgleich des Kontos können Sie sicherstellen, dass Sie Ihr verfügbares Einkommen effektiv nutzen und mögliche Kostenfallen vermeiden. Deshalb ist es ratsam, regelmäßig den Kontostand zu überprüfen und gegebenenfalls geeignete Maßnahmen zu ergreifen, um das Konto auszugleichen. So können Sie Ihre Finanzen besser kontrollieren und sich ein finanzielles Polster aufbauen, das Ihnen zusätzliche Sicherheit bietet.

1. Überblick über die Finanzen behalten

Ein regelmäßiger Kontoausgleich hilft Ihnen dabei, einen genauen Überblick über Ihre Finanzen zu behalten. Durch das regelmäßige Kontrollieren Ihres Kontostands können Sie Ihre Einnahmen und Ausgaben verfolgen und mögliche Unregelmäßigkeiten frühzeitig erkennen. Das ermöglicht es Ihnen, Ihre finanzielle Situation zu analysieren und fundierte Entscheidungen zu treffen. Indem Sie Ihre Ausgaben im Blick behalten, können Sie potenzielle Einsparungspotenziale identifizieren und unnötige Ausgaben reduzieren. Zudem hilft Ihnen ein regelmäßiger Kontoausgleich dabei, Ihre finanziellen Ziele zu verfolgen und Ihre Ausgaben entsprechend anzupassen. Nur wenn Sie den Überblick über Ihre Finanzen behalten, können Sie Ihre finanzielle Gesundheit langfristig sicherstellen. [Hier](/sparkasse-kündigen-frist/) finden Sie weitere Informationen zum Kündigen eines Sparkassenkontos.

2. Vermeidung von Überziehungszinsen

Eine wichtige Motivation für einen effektiven Kontoausgleich ist die Vermeidung von Überziehungszinsen. Wenn Ihr Konto überzogen wird, erheben die meisten Banken hohe Zinsen auf den überzogenen Betrag. Diese Zinsen können sich schnell summieren und zu beträchtlichen finanziellen Belastungen führen. Indem Sie regelmäßig Ihren Kontostand überprüfen und sicherstellen, dass Ihr Konto ausgeglichen ist, können Sie verhindern, dass Sie in die überzogene Zone geraten. Dies hilft Ihnen, Geld zu sparen und Ihre Finanzen besser zu verwalten. Denken Sie daran, dass es wichtig ist, Ihre Finanzinstitution zu kennen und deren Konditionen in Bezug auf Überziehungszinsen zu verstehen. Informieren Sie sich über die Zinssätze, die von Ihrer Bank angeboten werden, und vergleichen Sie diese gegebenenfalls mit anderen Bankangeboten, um die besten Konditionen zu finden.

Tipps für einen effektiven Kontoausgleich

Ein effektiver Kontoausgleich kann Ihnen dabei helfen, Ihre Finanzen optimal zu verwalten. Hier sind einige Tipps, die Ihnen dabei helfen können:

1. Regelmäßige Überprüfung des Kontostands: Nehmen Sie sich regelmäßig Zeit, um Ihren Kontostand zu überprüfen. So haben Sie immer den aktuellen Überblick über Ihre Einnahmen und Ausgaben. Dadurch können Sie mögliche Engpässe frühzeitig erkennen und entsprechend handeln.

2. Erstellung eines Budgets: Erstellen Sie ein Budget, das Ihre Einnahmen und Ausgaben detailliert auflistet. Dadurch haben Sie eine klare Übersicht darüber, wie viel Geld für bestimmte Ausgabenkategorien zur Verfügung steht. Ein Budget hilft Ihnen dabei, Ihre Ausgaben zu kontrollieren und zu planen.

3. Automatischer Kontoausgleich: Nutzen Sie die Möglichkeit eines automatischen Kontoausgleichs. Vereinbaren Sie beispielsweise mit Ihrer Bank, dass am Ende des Monats automatisch der ausstehende Betrag von Ihrem Girokonto abgebucht wird. Dadurch stellen Sie sicher, dass Ihr Konto immer ausgeglichen ist.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

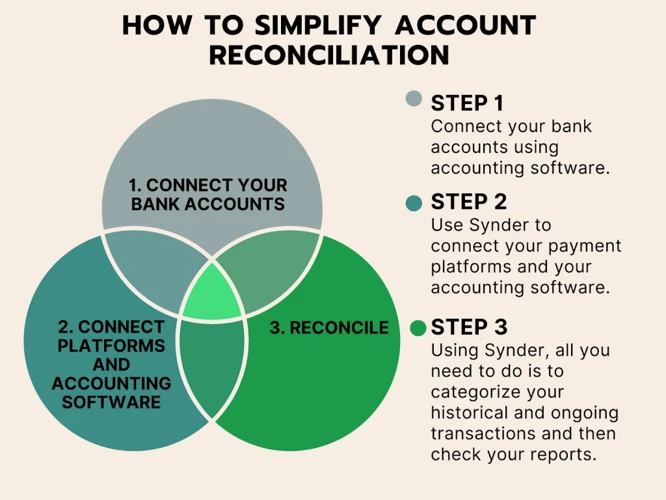

4. Nutzung von Finanzplanungs-Apps: Es gibt zahlreiche Finanzplanungs-Apps, die Ihnen dabei helfen können, Ihren Kontoausgleich zu optimieren. Diese Apps bieten Funktionen wie Budgetverwaltung, Ausgabenverfolgung und Überblick über Ihre Finanztransaktionen. Nutzen Sie diese Tools, um effektiv Ihren Kontoausgleich durchzuführen.

Mit diesen Tipps können Sie Ihren Kontoausgleich effektiv gestalten und Ihre Finanzen besser im Griff haben. Durch regelmäßige Überprüfung des Kontostands, die Erstellung eines Budgets, den automatischen Kontoausgleich und den Einsatz von Finanzplanungs-Apps können Sie Ihre finanziellen Ziele besser erreichen.

1. Regelmäßige Überprüfung des Kontostands

Regelmäßige Überprüfung des Kontostands ist ein wichtiger Schritt für einen effektiven Kontoausgleich. Indem Sie regelmäßig Ihren Kontostand prüfen, behalten Sie den Überblick über Ihre finanzielle Situation. Es ermöglicht Ihnen, mögliche Unregelmäßigkeiten wie fehlerhafte Abbuchungen oder Betrug frühzeitig zu erkennen. Darüber hinaus können Sie durch die Überprüfung des Kontostands sicherstellen, dass Sie nicht ungewollt in den Dispositionskredit rutschen und hohe Zinsen zahlen müssen. Mit Online-Banking-Tools und mobilen Apps ist es heutzutage einfach, den Kontostand regelmäßig zu überprüfen und jederzeit auf dem neuesten Stand zu sein. Nehmen Sie sich die Zeit, mindestens einmal pro Woche den Kontostand zu prüfen und sicherzustellen, dass alles in Ordnung ist. Es ist auch eine gute Möglichkeit, Ihre Ausgaben zu überwachen und Ihr Budget im Blick zu behalten.

2. Erstellung eines Budgets

Die Erstellung eines Budgets ist ein weiterer wichtiger Schritt für einen effektiven Kontoausgleich. Indem Sie Ihre Einnahmen und Ausgaben genau im Blick behalten, können Sie besser planen und kontrollieren, wie Ihr Geld verwendet wird. Beginnen Sie damit, eine Liste Ihrer monatlichen Einnahmen und Ausgaben zu erstellen. Gehen Sie dabei so detailliert wie möglich vor und vergessen Sie nicht, auch regelmäßige Ausgaben wie Miete, Versicherungen und Abonnements einzubeziehen. Sobald Sie eine Übersicht über Ihre Finanzen haben, können Sie Budgetkategorien festlegen und festlegen, wie viel Sie für jeden Bereich ausgeben möchten. Dabei ist es wichtig, realistisch zu sein und auch unvorhergesehene Ausgaben zu berücksichtigen. Ein nützlicher Tipp ist die Verwendung von Finanzplanungs-Apps oder Online-Banking-Tools, die Ihnen helfen können, Ihr Budget effektiv zu verwalten. So können Sie Ihre Ausgaben im Blick behalten und rechtzeitig Anpassungen vornehmen, um Ihr Konto im Gleichgewicht zu halten.

3. Automatischer Kontoausgleich

Ein automatischer Kontoausgleich kann Ihnen helfen, Ihre Finanzen effizient zu verwalten und sicherzustellen, dass Ihr Konto immer ausgeglichen ist. Sie können dies erreichen, indem Sie regelmäßige Überweisungen einrichten, um Rechnungen und Ausgaben automatisch abzudecken. Zum Beispiel können Sie Ihre Miete, Versicherungen und andere regelmäßige Zahlungen automatisch per Dauerauftrag begleichen lassen. Dadurch wird sichergestellt, dass Sie keine Zahlungen übersehen und mögliche Mahngebühren vermeiden. Darüber hinaus können Sie auch einen Teil Ihres Einkommens automatisch auf ein Sparkonto oder eine andere langfristige Anlage überweisen lassen, um langfristige finanzielle Ziele zu erreichen und mögliche Zinserträge zu erzielen. Ein automatischer Kontoausgleich gibt Ihnen Sicherheit in der Verwaltung Ihrer Finanzen und spart Zeit und Mühe.

4. Nutzung von Finanzplanungs-Apps

Eine effektive Möglichkeit, den Kontoausgleich zu erleichtern und die Finanzen im Blick zu behalten, besteht in der Nutzung von Finanzplanungs-Apps. Diese Apps bieten verschiedene Funktionen, um Einnahmen und Ausgaben zu verwalten, Budgets zu erstellen und Finanzziele zu setzen. Mit Hilfe von Diagrammen und Grafiken können Sie auf einen Blick erkennen, wo Ihr Geld hingeht und wie Sie es besser verwalten können. Einige Apps bieten auch Funktionen wie automatische Kategorisierung von Transaktionen und Benachrichtigungen bei übermäßigen Ausgaben. Einige beliebte Finanzplanungs-Apps sind beispielsweise Mint, YNAB (You Need A Budget) und MoneyControl. Mit diesen Apps können Sie Ihre Finanzsituation effektiv analysieren und Ihren Kontoausgleich optimieren.

Beliebte Werkzeuge zur Finanzplanung

Bei der Finanzplanung stehen Ihnen verschiedene Werkzeuge zur Verfügung, die Ihnen helfen können, Ihre Ziele zu erreichen. Eine beliebte Option sind Haushaltsbuch-Apps, mit denen Sie Ihre Einnahmen und Ausgaben erfassen können. Diese Apps bieten oft nützliche Funktionen wie Diagramme und Ausgabenkategorien, um Ihnen einen besseren Überblick zu verschaffen. Eine weitere Möglichkeit sind Online-Banking-Tools, die es Ihnen ermöglichen, Ihre Konten bei verschiedenen Banken zu verwalten und Transaktionen einfach durchzuführen. Sie bieten oft auch Funktionen zur Budgetierung und Auswertung Ihrer Finanzen. Schließlich gibt es auch Finanzplanungssoftware, die Ihnen eine umfassende Analyse Ihrer Finanzen ermöglicht und Ihnen bei der Erstellung eines langfristigen Finanzplans hilft. Diese Tools bieten oft noch mehr Funktionalitäten wie das Tracking von Investitionen oder die Planung von Ruhestandszielen. Mit der richtigen Wahl eines dieser Werkzeuge können Sie Ihre Finanzen besser organisieren und Ihre Ziele effektiv verfolgen.

1. Haushaltsbuch-Apps

Haushaltsbuch-Apps sind eine beliebte Möglichkeit, um den Kontoausgleich und die Finanzplanung effektiver zu gestalten. Mit diesen Apps können Sie Ihre Einnahmen und Ausgaben einfach erfassen und kategorisieren, wodurch Sie einen detaillierten Überblick über Ihre finanzielle Situation erhalten. Einige Haushaltsbuch-Apps bieten sogar Funktionen wie Budgetierung, Ausgabenanalysen und Benachrichtigungen bei Überziehung des Kontos. Durch die Verwendung einer Haushaltsbuch-App können Sie Ihr Budget besser verwalten, Ausgabenmuster erkennen und Einsparungsmöglichkeiten identifizieren. Einige empfehlenswerte Haushaltsbuch-Apps sind „Money Manager“ und „Spendee“. Probieren Sie sie aus und finden Sie heraus, welche App am besten zu Ihren Bedürfnissen passt. So können Sie Ihre Finanzen im Griff behalten und sicherstellen, dass Ihr Konto immer ausgeglichen ist.

2. Online-Banking-Tools

Online-Banking-Tools sind hilfreiche digitale Anwendungen, die Ihnen dabei helfen, Ihren Kontostand und Ihre Finanzen einfach und bequem im Blick zu behalten. Sie ermöglichen es Ihnen, jederzeit und von überall aus auf Ihr Konto zuzugreifen, Transaktionen durchzuführen und Ihren Kontostand zu überprüfen. Diese Tools bieten oft zusätzliche Funktionen wie Budget-Tracker, Ausgabenanalyse und Benachrichtigungen über eingehende und ausgehende Zahlungen. Sie können auch dabei helfen, Überziehungen zu vermeiden, indem sie Sie warnen, wenn Ihr Kontostand unter eine bestimmte Grenze fällt. Durch die Nutzung von Online-Banking-Tools können Sie Ihre Finanzen effektiv verwalten und bessere Entscheidungen treffen. Einige Banken bieten auch spezielle Online-Banking-Tools an, die Ihnen helfen, Ihre Ausgaben zu kontrollieren und Ziele zu setzen. Es lohnt sich, diese Tools zu erkunden und diejenigen auszuwählen, die am besten zu Ihren Bedürfnissen passen. Einige Banken bieten sogar attraktive Zinsen auf ihre Online-Konten an. Hier können Sie mehr über aktuelle Zinssätze bei der Voba oder eine Consorsbank-Prämie erfahren.

3. Finanzplanungssoftware

Eine weitere beliebte Option zur Unterstützung bei der Finanzplanung ist die Verwendung von Finanzplanungssoftware. Diese Programme bieten eine Vielzahl von Funktionen, um Ihre Finanzen zu verwalten, einschließlich Budgetierung, Ausgabenverfolgung, Investitionsanalyse und vielem mehr. Mit der Finanzplanungssoftware können Sie Ihre Einnahmen und Ausgaben detailliert verfolgen, automatische Benachrichtigungen für Rechnungen einrichten und sogar Finanzziele setzen. Darüber hinaus können einige Programme auch Diagramme und Grafiken generieren, um Ihnen einen besseren Überblick über Ihre finanzielle Situation zu geben. Die richtige Finanzplanungssoftware kann Ihnen helfen, Ihr Geld effektiver zu verwalten und bessere finanzielle Entscheidungen zu treffen.

Tipps für den Kontoausgleich bei schwankendem Einkommen

Bei schwankendem Einkommen kann der Kontoausgleich eine besondere Herausforderung darstellen. Es ist wichtig, für solche Situationen entsprechende Maßnahmen zu ergreifen. Der Aufbau eines Notfallfonds ist ein guter erster Schritt, um finanzielle Sicherheit zu gewährleisten. Dieser Fonds kann als Puffer dienen, wenn es zu unerwarteten Einkommenseinbußen kommt. Ein flexibles Budgeting ist ebenfalls ratsam, um sich an die Veränderungen im Einkommen anzupassen. Das bedeutet, dass Sie Ihre Ausgaben entsprechend reduzieren können, wenn das Einkommen niedriger ausfällt. Es kann auch hilfreich sein, zusätzliche Einkommensquellen zu finden, um Ihr Einkommen zu stabilisieren. Dies kann zum Beispiel bedeuten, einen Nebenjob anzunehmen oder freiberufliche Tätigkeiten auszuüben. Indem Sie diese Tipps befolgen und flexibel auf schwankende Einkommenssituationen reagieren, können Sie Ihren Kontoausgleich erfolgreich bewältigen.

1. Aufbau eines Notfallfonds

Der Aufbau eines Notfallfonds ist eine wichtige Maßnahme beim Kontoausgleich, insbesondere wenn man mit einem schwankenden Einkommen arbeitet. Ein Notfallfonds dient als finanzielle Reserve für unvorhergesehene Ausgaben oder finanzielle Engpässe. Idealerweise sollte der Notfallfonds ausreichend Geld für drei bis sechs Monate an fixen Ausgaben abdecken, wie Miete, Versicherungen und Lebensmittel. Dieser Fonds kann helfen, unerwartete Ausgaben zu decken und verhindert, dass man in finanzielle Schwierigkeiten gerät. Es ist ratsam, regelmäßig Geld beiseite zu legen und den Notfallfonds nach und nach aufzubauen. So kann man sicherstellen, dass man immer genügend finanzielle Mittel zur Verfügung hat und sich bei finanziellen Notfällen nicht auf Kredite oder andere Finanzierungsmöglichkeiten verlassen muss.

2. Flexibles Budgeting

Flexibles Budgeting ist ein wichtiger Ansatz für den Kontoausgleich, insbesondere wenn das Einkommen schwankend ist. Mit dieser Methode passen Sie Ihr Budget regelmäßig an Ihre aktuellen finanziellen Gegebenheiten an. Statt starren Ausgabenkategorien können Sie variable Budgetposten einbeziehen, um auf unerwartete Ausgaben oder Einkommenseinbußen reagieren zu können. Indem Sie flexibles Budgeting praktizieren, können Sie sicherstellen, dass Sie Ihre Ausgaben im Griff behalten und keine finanziellen Probleme entstehen. Es ist ratsam, ein gewisses Maß an Flexibilität in Ihr Budget einzubauen und regelmäßig zu überprüfen, ob Anpassungen notwendig sind. Auf diese Weise können Sie fundierte finanzielle Entscheidungen treffen und Ihr Konto effektiv ausgleichen, selbst wenn Ihr Einkommen schwankt.

3. Zusätzliche Einkommensquellen finden

Eine Möglichkeit, den Kontoausgleich bei schwankendem Einkommen zu erleichtern, besteht darin, zusätzliche Einkommensquellen zu finden. Dies kann helfen, finanzielle Unsicherheiten abzufedern und ein stabileres Einkommen zu gewährleisten. Es gibt verschiedene Möglichkeiten, zusätzliches Geld zu verdienen, zum Beispiel:

1. Nebenjobs: Suchen Sie nach Möglichkeiten, neben Ihrem Hauptjob zusätzliches Einkommen zu generieren. Das kann zum Beispiel ein Teilzeitjob, Freiberuflichkeit oder der Verkauf von selbstgemachten Produkten sein.

2. Online-Plattformen: Nutzen Sie Online-Plattformen wie Etsy, um Ihre handgemachten Produkte zu verkaufen oder bieten Sie Ihre Dienstleistungen auf Plattformen wie Fiverr oder Upwork an.

3. Passive Einnahmen: Erwägen Sie Investitionen, die Ihnen passive Einnahmen bringen können, wie zum Beispiel Mieteinnahmen aus Immobilien oder Dividenden aus Aktien.

Es ist wichtig, realistische Ziele zu setzen und Ihre Fähigkeiten und Interessen zu berücksichtigen, um die passende zusätzliche Einkommensquelle zu finden. Eine Kombination verschiedener Ansätze kann Ihnen helfen, Ihr Einkommen zu diversifizieren und Ihre finanzielle Stabilität zu verbessern.

Zusammenfassung

In der Zusammenfassung lässt sich sagen, dass ein effektiver Kontoausgleich in Deutschland von großer Bedeutung ist. Durch regelmäßige Überprüfung des Kontostands behält man den Überblick über die eigenen Finanzen und vermeidet mögliche Überziehungszinsen. Die Erstellung eines Budgets und die Nutzung von Finanzplanungs-Apps können dabei helfen, die Finanzen effektiv zu verwalten. Beliebte Werkzeuge zur Finanzplanung sind Haushaltsbuch-Apps, Online-Banking-Tools und Finanzplanungssoftware. Bei einem schwankenden Einkommen ist es wichtig, einen Notfallfonds aufzubauen, flexibles Budgeting zu betreiben und nach zusätzlichen Einkommensquellen zu suchen. Indem man diese Tipps befolgt, kann man seine Finanzen erfolgreich organisieren und ein stabiles finanzielles Fundament schaffen.

Häufig gestellte Fragen

1. Wie oft sollte ich meinen Kontostand überprüfen?

Es empfiehlt sich, den Kontostand regelmäßig zu überprüfen, am besten einmal pro Woche oder auch öfter, um mögliche Unregelmäßigkeiten schnell zu erkennen.

2. Welche Ausgaben sollte ich beim Kontoausgleich berücksichtigen?

Beim Kontoausgleich sollten Sie alle Einnahmen und Ausgaben berücksichtigen, wie Mietzahlungen, Versicherungen, Lebensmittel, Transportkosten und andere regelmäßige und einmalige Ausgaben.

3. Wie kann ich meinen Kontostand automatisch ausgleichen lassen?

Sie können eine automatische Überweisung von Ihrem Gehaltskonto auf Ihr Hauptkonto einrichten, um sicherzustellen, dass genügend Geld zum Ausgleich vorhanden ist.

4. Gibt es finanzielle Anreize für einen ausgeglichenen Kontostand?

Einige Banken bieten Prämien oder Vorteile für Kunden an, die einen dauerhaft ausgeglichenen Kontostand vorweisen können.

5. Was kann ich tun, um Überziehungszinsen zu vermeiden?

Um Überziehungszinsen zu vermeiden, sollten Sie sicherstellen, dass ausreichend Geld auf Ihrem Konto ist, um Abbuchungen und Zahlungen abzudecken, oder einen Dispositionskredit in Anspruch nehmen.

6. Welche Vorteile bieten Finanzplanungs-Apps?

Finanzplanungs-Apps können Ihnen helfen, Ihre Ausgaben zu überwachen, Ihr Budget zu erstellen und Sparziele zu setzen, um Ihre Finanzen effektiv zu planen und zu kontrollieren.

7. Wie finde ich zusätzliche Einkommensquellen?

Sie können zusätzliches Einkommen durch Nebenjobs, Freelancing oder das Vermieten von Eigentum generieren. Eine sorgfältige Planung und Budgetierung hilft Ihnen dabei, diese Einkommensquellen optimal zu nutzen.

8. Was ist ein Notfallfonds und warum ist er wichtig?

Ein Notfallfonds ist ein Geldbetrag, der für unvorhergesehene Ausgaben oder finanzielle Schwierigkeiten reserviert ist. Er dient als finanzielle Sicherheit und schützt Sie vor plötzlichen Geldproblemen.

9. Wie können Haushaltsbuch-Apps beim Kontoausgleich helfen?

Haushaltsbuch-Apps ermöglichen es Ihnen, alle Ihre Einnahmen und Ausgaben zu verfolgen, Kategorien festzulegen und Ihr Budget zu verwalten, um eine optimale Finanzplanung zu erreichen.

10. Welche Vorteile bieten Online-Banking-Tools?

Online-Banking-Tools ermöglichen es Ihnen, Ihre Finanzen bequem von zu Hause aus zu verwalten, Überweisungen durchzuführen, Umsätze einzusehen und Überblick über Ihre Konten zu behalten.