Zusammenfassung

- Einleitung

- Grundsteuererklärung: Was ist das?

- Absetzbarkeit der Kosten

- Tipps zur Kostenminimierung

- Steuererklärungsfrist beachten

- Ausnahmen beachten

- Vorlage der Belege

- Abschließende Tipps

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Muss ich als Eigentümer von Grundstücken und Immobilien eine Grundsteuererklärung abgeben?

- 2. Wann muss die Grundsteuererklärung eingereicht werden?

- 3. Welche Unterlagen werden für die Grundsteuererklärung benötigt?

- 4. Sind die Kosten für die Grundsteuererklärung steuerlich absetzbar?

- 5. Welche Kosten können abgesetzt werden?

- 6. Kann ich auch die Kosten für die Steuerberatung absetzen, wenn ich meine Grundsteuererklärung selbst erstelle?

- 7. Gibt es Ausnahmen, bei denen die Grundsteuererklärung nicht abgegeben werden muss?

- 8. Was passiert, wenn ich die Frist für die Abgabe der Grundsteuererklärung verpasse?

- 9. Kann ich die Grundsteuererklärung auch elektronisch einreichen?

- 10. Gibt es Freibeträge oder Vergünstigungen bei der Grundsteuer?

- Verweise

Einleitung

Die Grundsteuererklärung ist ein wichtiger Schritt bei der Abgabe der jährlichen Steuererklärung. Sie beinhaltet die Angabe von Informationen über das Eigentum an Grundstücken und Immobilien sowie die Berechnung der Grundsteuer. Doch welche Kosten fallen bei der Grundsteuererklärung an und sind diese absetzbar? In diesem Artikel werden wir uns mit der Absetzbarkeit der Kosten für die Grundsteuererklärung befassen und einige Tipps geben, wie Sie Kosten minimieren können. Außerdem werden wir auf wichtige Fristen und Ausnahmen hinweisen, die beachtet werden sollten. Let’s dive in!

Grundsteuererklärung: Was ist das?

Die Grundsteuererklärung ist ein Prozess, bei dem Informationen über Grundstücke und Immobilien angegeben werden, um die Höhe der Grundsteuer zu berechnen. Diese Steuer wird von Eigentümern von Grundstücken und Immobilien gezahlt und dient zur Finanzierung öffentlicher Infrastruktur und Dienstleistungen in der Gemeinde. Bei der Grundsteuererklärung müssen verschiedene Eckdaten zu den Grundstücken angegeben werden, wie zum Beispiel die Größe des Grundstücks, der Bodenrichtwert und die Berechnung der Steuermesszahl. Die Grundsteuererklärung erfolgt in der Regel einmal jährlich und muss fristgerecht eingereicht werden. Es ist wichtig, alle relevanten Unterlagen sorgfältig zu sammeln und korrekte Angaben zu machen, um mögliche Probleme mit dem Finanzamt zu vermeiden.

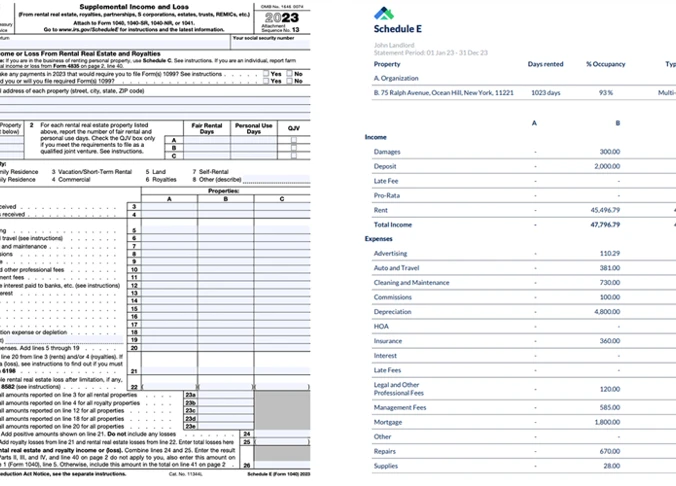

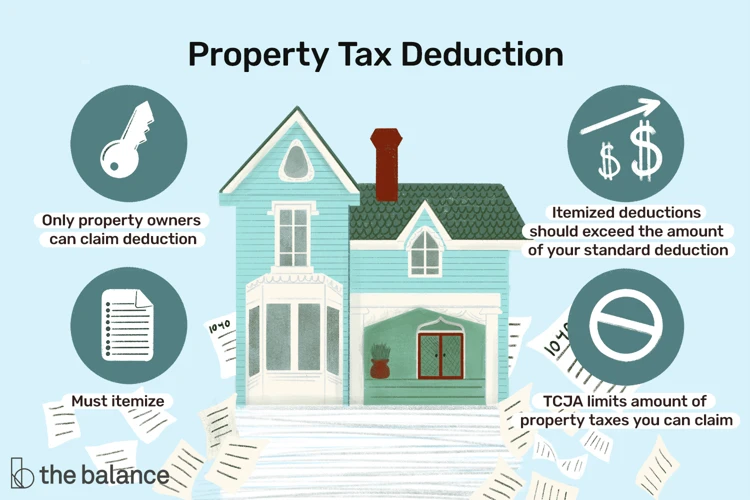

Absetzbarkeit der Kosten

Die Absetzbarkeit der Kosten für die Grundsteuererklärung ist eine Frage, die viele Haus- und Grundstückseigentümer interessiert. Grundsätzlich können die Kosten für die Erstellung der Grundsteuererklärung als Werbungskosten geltend gemacht werden. Allerdings gibt es einige Voraussetzungen, die erfüllt sein müssen, um die Kosten absetzen zu können.

1. Voraussetzungen für die Absetzbarkeit:

– Die Grundsteuererklärung dient der Ermittlung von Einnahmen aus Vermietung und Verpachtung oder dem Verkauf von Grundstücken.

– Die Kosten müssen in direktem Zusammenhang mit der Einkunftserzielung stehen.

2. Welche Kosten sind absetzbar?

– Kosten für die Beauftragung eines Steuerberaters oder einer Steuerberatungskanzlei zur Erstellung der Steuererklärung.

– Kosten für die Anschaffung von Software zur Unterstützung bei der Erstellung der Grundsteuererklärung.

– Kosten für Büromaterial, wie beispielsweise Druckerpatronen oder Papier.

3. Was sind nicht absetzbare Kosten?

– Kosten für die Bezahlung von Bußgeldern oder Strafen des Finanzamtes.

– Kosten für die Erstellung von Steuererklärungen, die nicht mit der Einkunftserzielung aus Grundstücken und Immobilien zusammenhängen.

Es ist wichtig, alle Belege und Rechnungen sorgfältig aufzubewahren, um die absetzbaren Kosten nachweisen zu können. Im nächsten Abschnitt geben wir Ihnen einige Tipps, wie Sie die Kosten für die Grundsteuererklärung minimieren können.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Voraussetzungen für die Absetzbarkeit

Um die Kosten für die Grundsteuererklärung absetzen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Hier sind die wichtigsten Punkte, die beachtet werden sollten:

1. Die Grundsteuererklärung muss im Rahmen Ihrer Einkommenssteuererklärung erfolgen. Es ist notwendig, dass Sie die Gesamtheit Ihrer Einnahmen und Ausgaben angeben, einschließlich der Grundsteuer.

2. Die betreffenden Kosten müssen tatsächlich angefallen und bezahlt worden sein. Es ist wichtig, Belege und Rechnungen aufzubewahren, um die Ausgaben nachweisen zu können.

3. Die Grundsteuer darf nicht als Betriebsausgabe oder Werbungskosten geltend gemacht werden. Dies gilt vor allem dann, wenn es sich um privat genutzte Immobilien handelt.

4. Die Kosten müssen einen direkten Bezug zur Grundsteuererklärung haben. Das bedeutet, dass Ausgaben für andere steuerliche Angelegenheiten, wie beispielsweise die Erstellung der Einkommenssteuererklärung, nicht absetzbar sind.

Indem Sie diese Voraussetzungen beachten und die notwendigen Nachweise erbringen, können Sie die Kosten für die Grundsteuererklärung unter Umständen steuerlich geltend machen. Denken Sie jedoch daran, dass es immer ratsam ist, sich von einem Steuerberater beraten zu lassen, um sicherzustellen, dass Sie alle steuerlichen Vorschriften korrekt einhalten.

2. Welche Kosten sind absetzbar?

Bei der Grundsteuererklärung können bestimmte Kosten abgesetzt werden. Hier sind einige Beispiele für absetzbare Kosten:

1. Kosten für die Erstellung der Grundsteuererklärung durch einen Steuerberater oder einen spezialisierten Experten.

2. Ausgaben für benötigte Software oder Büromaterialien, die bei der Erstellung der Grundsteuererklärung verwendet werden.

3. Fahrtkosten und Reisekosten, die im Zusammenhang mit der Grundsteuererklärung und dem Besuch des Steuerberaters anfallen.

4. Kosten für die Beauftragung eines professionellen Schätzers zur Ermittlung des Bodenrichtwerts oder anderer wichtiger Daten.

5. Kosten für die Beschaffung von Unterlagen und Dokumenten, die für die Grundsteuererklärung erforderlich sind, wie zum Beispiel Grundbuchauszüge oder Bauzeichnungen.

Es ist wichtig, alle relevanten Belege und Rechnungen gut aufzubewahren, um die absetzbaren Kosten nachweisen zu können. Dadurch können Sie Ihre Steuerbelastung reduzieren und von den möglichen finanziellen Vorteilen profitieren.

3. Was sind nicht absetzbare Kosten?

Es gibt bestimmte Kosten im Zusammenhang mit der Grundsteuererklärung, die nicht absetzbar sind. Dazu gehören zum Beispiel Verfahrenskosten, die im Zusammenhang mit der Durchführung eines gerichtlichen Verfahrens anfallen. Auch die Kosten für die Erstellung von Gutachten oder die Beauftragung eines Sachverständigen sind in der Regel nicht absetzbar. Darüber hinaus können auch Kosten, die für die Vermögensverwaltung anfallen, nicht von der Steuer abgesetzt werden. Es ist wichtig, die genauen Richtlinien des Finanzamts zu beachten und sicherzustellen, dass nur absetzbare Kosten in der Grundsteuererklärung angegeben werden. Wenn Sie weitere Informationen zu absetzbaren Kosten suchen, finden Sie diese in unserem Artikel über /mitgliedsbeiträge-steuerlich-absetzen/.

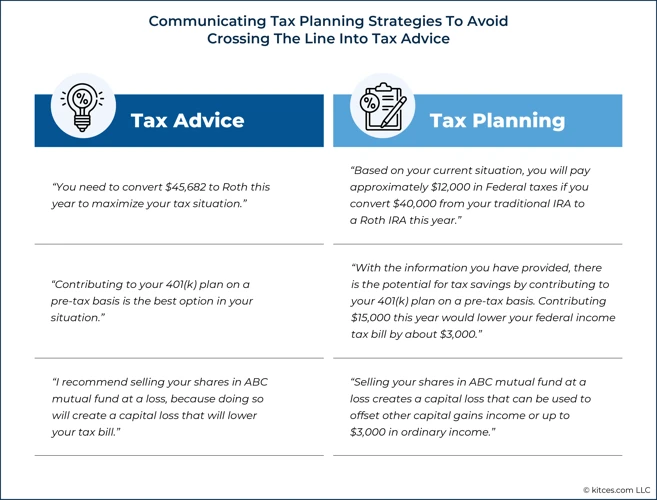

Tipps zur Kostenminimierung

Um die Kosten für die Grundsteuererklärung zu minimieren, gibt es einige Tipps, die Sie beachten können:

1. Kosten für Steuerberatung absetzen: Wenn Sie einen Steuerberater engagieren, um Ihnen bei der Erstellung der Grundsteuererklärung zu helfen, können die Kosten dafür in der Regel als Werbungskosten abgesetzt werden. Stellen Sie sicher, dass Sie eine detaillierte Rechnung erhalten, um die Kosten nachweisen zu können.

2. Kosten für Software und Büromaterial absetzen: Wenn Sie selbst Ihre Grundsteuererklärung erstellen, können Sie die Kosten für Steuer-Software oder für Büromaterial, wie z.B. Druckerpatronen und Papier, als Werbungskosten geltend machen. Auch hier ist es wichtig, Belege und Rechnungen aufzubewahren.

3. Zusammenarbeit mit professionellem Steuerberater: Wenn Sie komplexe Grundstücke besitzen oder sich unsicher sind, lohnt es sich möglicherweise, eng mit einem professionellen Steuerberater zusammenzuarbeiten. Ein Experte kann Ihnen helfen, mögliche Fehler zu vermeiden und alle Einsparungspotenziale voll auszuschöpfen.

Indem Sie diese Tipps befolgen, können Sie die Kosten für Ihre Grundsteuererklärung effektiv minimieren und möglicherweise sogar zusätzliche Steuerersparnisse erzielen. Denken Sie jedoch daran, dass jeder steuerliche Fall individuell ist und es ratsam sein kann, professionellen Rat einzuholen, um Ihre spezifische Situation zu berücksichtigen.

1. Kosten für Steuerberatung absetzen

Steuerberatungskosten können in vielen Fällen bei der Grundsteuererklärung abgesetzt werden. Wenn Sie einen professionellen Steuerberater engagieren, um Ihnen bei der Erstellung Ihrer Grundsteuererklärung zu helfen, sind die entstandenen Kosten in der Regel absetzbar. Dazu gehören beispielsweise die Honorare des Steuerberaters oder die Kosten für die Erstellung der Steuererklärung. Diese Kosten können Sie als Werbungskosten geltend machen. Es ist wichtig, die entsprechenden Belege gut aufzubewahren und bei Bedarf vorzulegen. So können Sie Ihre Steuerlast verringern und möglicherweise eine höhere Rückerstattung erhalten. Wenn Sie weitere Informationen zur steuerlichen Absetzbarkeit von Kosten benötigen, schauen Sie gerne in unserem Artikel über Herstellungskosten und Erhaltungsaufwand nach.

2. Kosten für Software und Büromaterial absetzen

Eine Möglichkeit, die Kosten bei der Grundsteuererklärung zu minimieren, besteht darin, Ausgaben für Software und Büromaterial von der Steuer abzusetzen. Wenn Sie z.B. spezielle Steuersoftware verwenden, können Sie die Kosten dafür geltend machen. Auch der Kauf von Büromaterial wie Ordner, Notizblöcke oder Druckerpapier kann absetzbar sein. Es ist wichtig, alle Belege und Rechnungen aufzubewahren, um Ihre Ausgaben nachweisen zu können. Achten Sie jedoch darauf, dass die Kosten tatsächlich für die Grundsteuererklärung angefallen sind und nicht für andere Zwecke. Weitere Informationen zur steuerlichen Absetzbarkeit von Kosten finden Sie hier: [Link einfügen: /gmbh-verlust/].

3. Zusammenarbeit mit professionellem Steuerberater

Eine Möglichkeit, die Kosten für die Grundsteuererklärung zu minimieren, besteht darin, mit einem professionellen Steuerberater zusammenzuarbeiten. Ein Steuerberater ist ein Experte auf dem Gebiet der Steuergesetzgebung und kann Ihnen helfen, Ihre Steuererklärung korrekt und effizient zu erstellen. Durch die Zusammenarbeit mit einem Steuerberater können Sie sicherstellen, dass alle relevanten Informationen berücksichtigt werden und potenzielle Fehler vermieden werden. Der Steuerberater kann Ihnen auch dabei helfen, mögliche Absetzungsmöglichkeiten zu identifizieren und Ihre Steuerlast zu minimieren. Es ist jedoch wichtig, die Kosten für die Steuerberatung im Voraus zu klären und sicherzustellen, dass die Zusammenarbeit zu Ihrem Vorteil ist. Eine gute Zusammenarbeit mit einem professionellen Steuerberater kann Ihnen dabei helfen, die Grundsteuererklärung ordnungsgemäß und kosteneffizient abzuschließen.

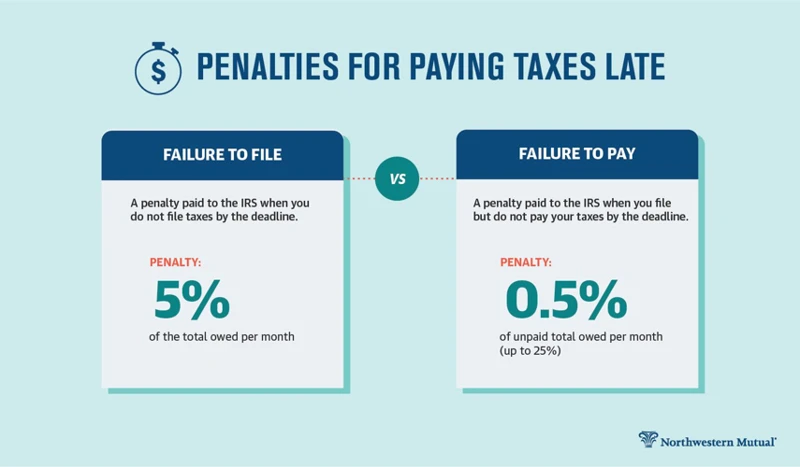

Steuererklärungsfrist beachten

Bei der Abgabe der Grundsteuererklärung ist es wichtig, die Steuererklärungsfrist zu beachten. Die Frist für die Abgabe der Grundsteuererklärung variiert je nach Bundesland, in dem das Grundstück sich befindet. In der Regel endet die Frist am 31. Mai des Folgejahres, in dem die Steuer entstanden ist. Es ist ratsam, die Frist genau im Auge zu behalten und die Erklärung rechtzeitig einzureichen, um mögliche Säumniszuschläge oder andere Konsequenzen zu vermeiden. Es ist auch wichtig zu beachten, dass unter bestimmten Umständen eine Fristverlängerung möglich ist, beispielsweise bei der Zusammenarbeit mit einem Steuerberater. Daher sollten Sie sich rechtzeitig über die geltende Frist informieren und gegebenenfalls rechtzeitig um eine Verlängerung bitten, um mögliche Probleme zu vermeiden.

Ausnahmen beachten

Bei der Grundsteuererklärung gibt es einige Ausnahmen, die beachtet werden sollten. Diese Ausnahmen betreffen bestimmte Grundstücke oder Immobilien, für die keine Grundsteuer erhoben wird. Dazu gehören beispielsweise landwirtschaftliche Flächen, die ausschließlich zur landwirtschaftlichen Nutzung verwendet werden. Auch Grundstücke, die gemeinnützigen oder kirchlichen Zwecken dienen, können von der Grundsteuer befreit sein. Es ist wichtig, die genauen Ausnahmeregelungen zu kennen und sicherzustellen, dass diese ordnungsgemäß in der Grundsteuererklärung berücksichtigt werden. Es empfiehlt sich, sich bei Fragen oder Unklarheiten an einen professionellen Steuerberater zu wenden, um sicherzugehen, dass alle Ausnahmen korrekt angewendet werden.

Vorlage der Belege

Die Vorlage der Belege ist ein wichtiger Schritt bei der Grundsteuererklärung. Es ist entscheidend, alle relevanten Unterlagen und Belege sorgfältig zu sammeln und sie geordnet und übersichtlich dem Finanzamt vorzulegen. Dadurch wird sichergestellt, dass die Angaben in der Steuererklärung nachvollziehbar und korrekt sind.

Hier sind einige Tipps zur Vorlage der Belege:

- Ordnen Sie Ihre Belege sorgfältig. Sortieren Sie sie nach Kategorien wie Grundstücksunterlagen, Zahlungsbelege oder Rechnungen.

- Machen Sie Kopien von den Originalbelegen und reichen Sie diese ein. Behalten Sie die Originale für Ihre eigenen Unterlagen.

- Nummerieren Sie Ihre Belege und erstellen Sie eine Liste, um den Überblick zu behalten.

- Denken Sie daran, dass digitale Belege ebenfalls akzeptiert werden können. Speichern Sie sie in einer sicheren Datei und legen Sie eine Kopie in gedruckter Form vor.

- Sorgen Sie dafür, dass die Belege gut lesbar sind. Achten Sie darauf, dass alle relevanten Informationen wie Beträge, Namen und Daten deutlich erkennbar sind.

Indem Sie Ihre Belege ordentlich vorlegen, erhöhen Sie die Chancen auf eine reibungslose Bearbeitung Ihrer Grundsteuererklärung durch das Finanzamt.

Abschließende Tipps

Abschließend möchten wir Ihnen noch einige Tipps geben, die Ihnen helfen können, die Kosten für Ihre Grundsteuererklärung zu minimieren:

1. Kosten für Steuerberatung absetzen: Wenn Sie einen Steuerberater zur Hilfe nehmen, um Ihre Grundsteuererklärung vorzubereiten, können Sie die Kosten dafür in der Regel als Werbungskosten oder Betriebsausgaben absetzen. Achten Sie darauf, dass Ihr Steuerberater über die erforderliche Qualifikation verfügt und die Kosten angemessen und nachvollziehbar sind.

2. Kosten für Software und Büromaterial absetzen: Wenn Sie für die Erstellung Ihrer Grundsteuererklärung spezielle Software nutzen oder Büromaterial wie Ordner, Papier und Druckerpatronen anschaffen, können Sie auch diese Kosten steuerlich geltend machen. Achten Sie darauf, dass die Ausgaben ausschließlich beruflich oder betrieblich veranlasst sind und nachweisbar sind.

3. Zusammenarbeit mit professionellem Steuerberater: Wenn Sie unsicher sind, wie Sie Ihre Grundsteuererklärung korrekt und optimal vorbereiten können, kann es sinnvoll sein, die Zusammenarbeit mit einem professionellen Steuerberater in Betracht zu ziehen. Dieser kann Ihnen nicht nur dabei helfen, Kosten zu minimieren, sondern auch sicherstellen, dass Ihre Erklärung korrekt und vollständig ist.

Es ist wichtig zu beachten, dass steuerliche Absetzbarkeit immer von individuellen Umständen abhängt und es ratsam ist, professionellen Rat einzuholen, um mögliche Risiken zu vermeiden.

Zusammenfassung

In diesem Artikel haben wir uns mit der Grundsteuererklärung befasst und wichtige Informationen zu den Kosten und der Absetzbarkeit gegeben. Wir haben festgestellt, dass die Kosten für die Grundsteuererklärung unter bestimmten Voraussetzungen absetzbar sind. Dazu gehören beispielsweise die Kosten für die Steuerberatung sowie Ausgaben für Software und Büromaterial. Es ist jedoch wichtig zu beachten, dass nicht alle Kosten absetzbar sind. Nicht absetzbar sind beispielsweise Strafen und Bußgelder im Zusammenhang mit der Grundsteuererklärung. Um Kosten zu minimieren, kann es außerdem hilfreich sein, mit einem professionellen Steuerberater zusammenzuarbeiten und wichtige Fristen und Ausnahmen zu beachten. Denken Sie auch daran, alle relevanten Belege und Unterlagen für die Grundsteuererklärung aufzubewahren. Mit diesen Tipps sind Sie gut vorbereitet, um Ihre Grundsteuererklärung effizient und korrekt auszufüllen.

Häufig gestellte Fragen

1. Muss ich als Eigentümer von Grundstücken und Immobilien eine Grundsteuererklärung abgeben?

Ja, als Eigentümer von Grundstücken und Immobilien sind Sie verpflichtet, eine Grundsteuererklärung abzugeben.

2. Wann muss die Grundsteuererklärung eingereicht werden?

Die genauen Fristen für die Abgabe der Grundsteuererklärung können je nach Bundesland variieren. In der Regel ist die Frist jedoch der 31. Mai eines jeden Jahres.

3. Welche Unterlagen werden für die Grundsteuererklärung benötigt?

Für die Grundsteuererklärung werden Unterlagen wie der Grundsteuerbescheid, der Grundbuchauszug, der Lageplan des Grundstücks und gegebenenfalls Nachweise über Veränderungen am Grundstück benötigt.

4. Sind die Kosten für die Grundsteuererklärung steuerlich absetzbar?

Ja, die Kosten für die Grundsteuererklärung können als Werbungskosten steuerlich abgesetzt werden.

5. Welche Kosten können abgesetzt werden?

Zu den absetzbaren Kosten gehören beispielsweise die Ausgaben für einen Steuerberater, Software zur Erstellung der Grundsteuererklärung sowie Büromaterialien.

6. Kann ich auch die Kosten für die Steuerberatung absetzen, wenn ich meine Grundsteuererklärung selbst erstelle?

Ja, auch wenn Sie Ihre Grundsteuererklärung selbst erstellen, können Sie die Kosten für eine Steuerberatung absetzen, sofern Sie diese in Anspruch genommen haben.

7. Gibt es Ausnahmen, bei denen die Grundsteuererklärung nicht abgegeben werden muss?

Ja, in einigen Fällen sind Eigentümer von Grundstücken und Immobilien von der Grundsteuererklärung befreit. Dies kann zum Beispiel bei bestimmten Kleingärten oder land- und forstwirtschaftlich genutzten Flächen der Fall sein.

8. Was passiert, wenn ich die Frist für die Abgabe der Grundsteuererklärung verpasse?

Wenn Sie die Frist für die Abgabe der Grundsteuererklärung verpassen, kann das Finanzamt einen Verspätungszuschlag erheben. Zudem können Verzugszinsen anfallen.

9. Kann ich die Grundsteuererklärung auch elektronisch einreichen?

Ja, in den meisten Fällen ist die elektronische Einreichung der Grundsteuererklärung möglich. Hierfür können Sie die entsprechenden Online-Formulare oder Steuersoftware nutzen.

10. Gibt es Freibeträge oder Vergünstigungen bei der Grundsteuer?

Ja, in manchen Fällen können bestimmte Freibeträge oder Vergünstigungen gewährt werden. Hierzu zählen zum Beispiel Härtefallregelungen oder steuerliche Begünstigungen für Denkmäler.