Haben Sie Fragen zu den Kosten für Versicherungsmakler und wie Sie Ihre Finanzplanung und Rechtsberatung effektiv angehen können? In diesem Artikel finden Sie detaillierte Tipps und Ratschläge zur Kostenplanung für Versicherungsmakler sowie zur Finanzplanung und Rechtsberatung. Es ist wichtig zu verstehen, was ein Versicherungsmakler ist und warum er Kosten verursachen kann. Darüber hinaus erfahren Sie, wie Sie Ihren Versicherungsbedarf ermitteln, verschiedene Versicherungsmakler vergleichen, Provisionen verhandeln und die Qualität der Dienstleistungen berücksichtigen können. Außerdem erhalten Sie Ratschläge zur Finanzplanung und Rechtsberatung, einschließlich der Konsultation eines Finanzplaners oder Rechtsberaters, der regelmäßigen Überprüfung Ihrer Versicherungsverträge, dem Wissen über die neuesten Gesetze und Vorschriften sowie der Berücksichtigung steuerlicher Aspekte. Lesen Sie weiter, um einen umfassenden Überblick über Kosten und Ratschläge für Versicherungsmakler zu erhalten.

Zusammenfassung

- Was ist ein Versicherungsmakler?

- Warum kann ein Versicherungsmakler Kosten verursachen?

-

Tipps zur effektiven Kostenplanung für Versicherungsmakler

- Frag einen AnwaltWenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- 1. Ermitteln Sie Ihren Versicherungsbedarf

- 2. Vergleichen Sie verschiedene Versicherungsmakler

- 3. Verhandeln Sie die Provisionen

- 4. Berücksichtigen Sie die Qualität der Dienstleistungen

- 5. Klären Sie Kosten und Zahlungsmodalitäten im Voraus

- Ratschläge zur Finanzplanung und Rechtsberatung für Versicherungsmakler

- Fazit

-

Häufig gestellte Fragen

- 1. Wie unterscheidet sich ein Versicherungsmakler von einem Versicherungsvertreter?

- 2. Wie verdient ein Versicherungsmakler Geld?

- 3. Kann ich als Kunde die Provisionen verhandeln?

- 4. Wie finde ich den richtigen Versicherungsmakler?

- 5. Welche Dienstleistungen bietet ein Versicherungsmakler?

- 6. Wie oft sollte ich meine Versicherungsverträge überprüfen lassen?

- 7. Was sind die steuerlichen Aspekte bei der Finanzplanung für Versicherungsmakler?

- 8. Warum ist es wichtig, einen Finanzplaner oder Rechtsberater zu konsultieren?

- 9. Muss ich als Versicherungsmakler rechtliche Vorschriften beachten?

- 10. Wie kann ich meine Finanzplanung optimieren?

- Verweise

Was ist ein Versicherungsmakler?

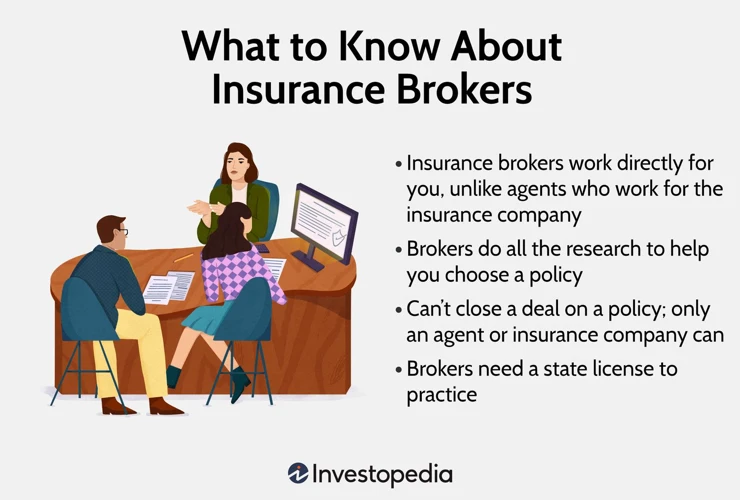

Ein Versicherungsmakler ist ein unabhängiger Experte, der Kunden bei der Auswahl von Versicherungsprodukten unterstützt. Versicherungsmakler vermitteln zwischen ihren Kunden und Versicherungsgesellschaften, um passende Versicherungspolicen und -produkte zu finden. Sie arbeiten im Auftrag ihrer Kunden und haben somit die Aufgabe, deren individuellen Bedürfnisse und Ansprüche zu beachten. Ein Versicherungsmakler berät seine Kunden objektiv und unvoreingenommen, um die richtige Versicherung auszuwählen. Durch ihre Fachkenntnisse und Erfahrungen können Versicherungsmakler ihren Kunden dabei helfen, den geeigneten Versicherungsschutz zu finden. Sie nehmen ihren Kunden die oft zeitaufwendige Recherche ab und erleichtern ihnen die Entscheidungsfindung. Es ist wichtig zu beachten, dass Versicherungsmakler in der Regel eine Provision von den Versicherungsgesellschaften erhalten, mit denen sie Geschäfte abschließen. Dies bedeutet, dass ihre Dienstleistungen für Kunden in der Regel kostenfrei sind. Es ist jedoch ratsam, die Kosten und Provisionsregelungen im Voraus zu klären.

Warum kann ein Versicherungsmakler Kosten verursachen?

Ein Versicherungsmakler kann Kosten verursachen, da er für seine Dienstleistungen eine Provision erhält. Diese Provision wird von den Versicherungsgesellschaften gezahlt, mit denen der Versicherungsmakler Geschäfte abschließt. Die Höhe der Provision kann je nach Versicherungsprodukt und Versicherungsgesellschaft variieren. Es ist wichtig zu beachten, dass diese Kosten in der Regel in den Versicherungsprämien enthalten sind und somit letztendlich vom Kunden getragen werden. Die Dienstleistungen des Versicherungsmaklers können jedoch für den Kunden wertvoll sein, da er dadurch Zeit und Aufwand bei der Suche nach dem passenden Versicherungsschutz spart. Es ist ratsam, die Provisionen im Voraus mit dem Versicherungsmakler zu verhandeln und zu klären, um mögliche Kosten transparent zu machen. Zudem sollte man die Qualität der Dienstleistungen berücksichtigen, um sicherzustellen, dass der Versicherungsmakler geeigneten Schutz und eine gute Beratung bietet.

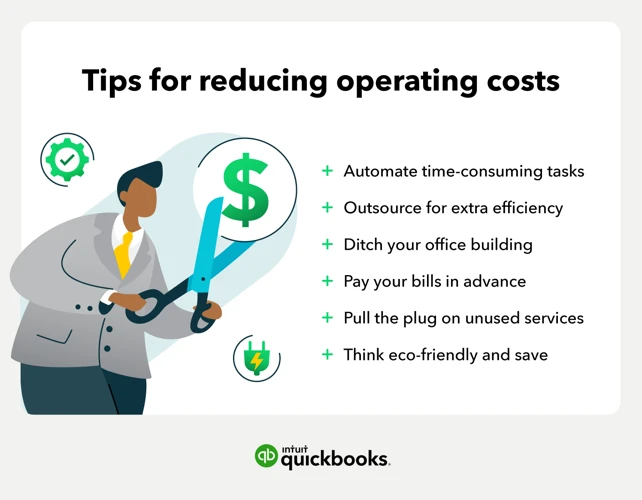

Tipps zur effektiven Kostenplanung für Versicherungsmakler

können Ihnen helfen, Ihre finanzielle Situation zu optimieren und gleichzeitig hochwertige Dienstleistungen zu erhalten. Hier sind einige nützliche Ratschläge, die Sie beachten sollten:

1. Ermitteln Sie Ihren Versicherungsbedarf: Bevor Sie sich auf die Suche nach einem Versicherungsmakler machen, sollten Sie eine genaue Vorstellung von Ihrem Versicherungsbedarf haben. Überlegen Sie, welche Risiken Sie absichern möchten und welche Versicherungen für Sie wirklich wichtig sind.

2. Vergleichen Sie verschiedene Versicherungsmakler: Es ist ratsam, mehrere Versicherungsmakler zu vergleichen, um den bestmöglichen Service zu finden. Untersuchen Sie ihre Erfahrung, Fachkenntnisse und Reputation. Lesen Sie auch Bewertungen und Meinungen anderer Kunden, um einen umfassenden Eindruck zu gewinnen.

3. Verhandeln Sie die Provisionen: Sprechen Sie mit den Versicherungsmaklern über die Provisionen, die sie erhalten. Es ist möglich, dass diese Verhandlungsspielraum bietet. Achten Sie jedoch darauf, dass die Qualität der Dienstleistung nicht darunter leidet.

4. Berücksichtigen Sie die Qualität der Dienstleistungen: Während die Kosten ein wichtiger Faktor bei der Auswahl eines Versicherungsmaklers sind, sollten Sie auch die Qualität der angebotenen Dienstleistungen berücksichtigen. Ein kompetenter und zuverlässiger Makler kann Ihnen helfen, die bestmöglichen Versicherungsdeckungen zu finden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

5. Klären Sie Kosten und Zahlungsmodalitäten im Voraus: Stellen Sie sicher, dass Sie die Kosten und Zahlungsmodalitäten mit Ihrem Versicherungsmakler im Voraus klären. Dies vermeidet Missverständnisse und stellt sicher, dass Sie keine unerwarteten Kosten haben.

Indem Sie diese Tipps befolgen, können Sie Ihre Kostenplanung als Versicherungsmakler effektiv gestalten und eine solide finanzielle Grundlage schaffen.

1. Ermitteln Sie Ihren Versicherungsbedarf

Ermitteln Sie Ihren Versicherungsbedarf, bevor Sie sich an einen Versicherungsmakler wenden. Es ist wichtig, Ihre individuellen Bedürfnisse und Risiken zu verstehen, um den richtigen Versicherungsschutz zu wählen. Überlegen Sie, welche Arten von Versicherungen für Sie relevant sind, wie z.B. Krankenversicherung, Haftpflichtversicherung, Lebensversicherung oder Berufsunfähigkeitsversicherung. Beurteilen Sie auch Ihre finanzielle Situation und Ihr Risikoprofil, um den angemessenen Versicherungsschutz festzulegen. Ein /bemessungsentgelt/ ist ein guter Ausgangspunkt, um Ihren aktuellen Versicherungsstand zu bewerten. Nehmen Sie sich die Zeit, Ihre Versicherungsbedürfnisse zu analysieren, damit Sie dem Versicherungsmakler klare Informationen geben können. Dies hilft ihm dabei, maßgeschneiderte Versicherungsvorschläge zu machen, die auf Ihre individuellen Anforderungen zugeschnitten sind.

2. Vergleichen Sie verschiedene Versicherungsmakler

Vergleichen Sie verschiedene Versicherungsmakler, bevor Sie sich für einen entscheiden. Jeder Versicherungsmakler hat unterschiedliche Fähigkeiten, Erfahrungen und Fachkenntnisse. Ein sorgfältiger Vergleich hilft Ihnen, den Makler zu finden, der am besten zu Ihren Bedürfnissen passt. Hier sind einige Punkte, die Sie bei Ihrem Vergleich berücksichtigen sollten:

– Fachliche Qualifikationen: Überprüfen Sie die Qualifikationen und Zertifizierungen der Versicherungsmakler. Ein qualifizierter Makler verfügt in der Regel über fundiertes Fachwissen und kann Sie professionell beraten.

– Erfahrung: Berücksichtigen Sie die Erfahrung der Makler. Je mehr Jahre Erfahrung ein Makler hat, desto wahrscheinlicher ist es, dass er Ihnen qualitativ hochwertige Dienstleistungen bietet.

– Reputation: Lesen Sie Kundenbewertungen und Testimonials, um mehr über die Reputation der Versicherungsmakler zu erfahren. Ein renommierter Makler hat in der Regel positive Bewertungen und gute Empfehlungen.

– Serviceangebot: Stellen Sie sicher, dass der Makler die Versicherungsprodukte und -dienstleistungen anbietet, die Sie benötigen. Sie können auch nach zusätzlichen Leistungen fragen, wie beispielsweise regelmäßige Überprüfung von Versicherungsverträgen.

– Preis- und Provisionssätze: Vergleichen Sie die Preise und Provisionssätze der Makler. Achten Sie darauf, dass die Kosten angemessen sind und im Einklang mit den erbrachten Dienstleistungen stehen.

Mit einem gründlichen Vergleich können Sie den besten Versicherungsmakler für Ihre Bedürfnisse finden und sicherstellen, dass Sie den richtigen Versicherungsschutz erhalten.

3. Verhandeln Sie die Provisionen

Bei der Zusammenarbeit mit einem Versicherungsmakler ist es sinnvoll, die Provisionen zu verhandeln, um möglicherweise Kosten zu senken. Verhandeln Sie die Provisionssätze, die der Makler von den Versicherungsgesellschaften erhält. Oftmals gibt es Spielraum für Verhandlungen, insbesondere wenn Sie eine langfristige und vertrauensvolle Beziehung aufbauen möchten. Durch eine Reduzierung der Provisionen können Sie potenziell Ihre Kosten senken. Es ist wichtig, die Provisionssätze im Voraus zu klären und eine schriftliche Vereinbarung zu treffen, um Missverständnisse zu vermeiden. Beachten Sie dabei jedoch auch die Qualität des Service und die Leistungen des Versicherungsmaklers, um sicherzustellen, dass Sie immer noch die bestmögliche Betreuung erhalten.

4. Berücksichtigen Sie die Qualität der Dienstleistungen

Neben den Kosten für einen Versicherungsmakler ist es ebenso wichtig, die Qualität der angebotenen Dienstleistungen zu berücksichtigen. Sie sollten sicherstellen, dass der Versicherungsmakler über ausreichende Fachkenntnisse, Erfahrungen und eine gute Reputation verfügt. Überprüfen Sie beispielsweise Kundenbewertungen und Empfehlungen anderer Kunden, um einen Eindruck von der Qualität der Dienstleistungen zu erhalten. Ein Versicherungsmakler-Test kann auch hilfreich sein, um mehr über die Erfahrungen anderer Kunden mit bestimmten Anbietern zu erfahren. Ein qualifizierter Versicherungsmakler sollte in der Lage sein, Ihnen aufmerksam zuzuhören, Ihre individuellen Bedürfnisse zu verstehen und maßgeschneiderte Lösungen anzubieten. Stellen Sie sicher, dass Sie sich bei der Auswahl eines Versicherungsmaklers für jemanden entscheiden, dem Sie vertrauen und mit dem Sie eine gute Kommunikationsebene haben. Die Qualität der Dienstleistungen sollte immer ein entscheidender Faktor sein, um sicherzustellen, dass Ihre Versicherungsbelange optimal betreut werden.

5. Klären Sie Kosten und Zahlungsmodalitäten im Voraus

Klarheit über die Kosten und Zahlungsmodalitäten im Voraus ist ein wichtiger Schritt, um effektiv mit den Kosten eines Versicherungsmaklers umzugehen. Bevor Sie die Dienste eines Versicherungsmaklers in Anspruch nehmen, sollten Sie die Kostenstruktur verstehen und alle potenziellen Gebühren klären. Ein Gespräch über die Provisionen, die der Versicherungsmakler von den Versicherungsgesellschaften erhält, sollte bereits vorab geführt werden, um Missverständnisse zu vermeiden. Außerdem ist es ratsam, die Zahlungsmodalitäten zu klären, damit Sie wissen, wann und wie Sie die fälligen Beträge begleichen müssen. Einige Versicherungsmakler verlangen möglicherweise eine einmalige Zahlung, während andere eine monatliche Zahlungsvereinbarung anbieten. Stellen Sie sicher, dass Sie alle Zahlungsbedingungen verstehen und einverstanden sind, bevor Sie den Vertrag abschließen.

Ratschläge zur Finanzplanung und Rechtsberatung für Versicherungsmakler

Um eine erfolgreiche Finanzplanung und Rechtsberatung als Versicherungsmakler durchzuführen, gibt es einige wichtige Ratschläge zu beachten. Erstens ist es empfehlenswert, einen Finanzplaner oder Rechtsberater zu konsultieren, der Ihnen bei der Erstellung einer langfristigen Finanzstrategie helfen kann. Ein Experte kann Ihnen dabei helfen, Ihre Einkünfte, Ausgaben, Investitionen und Altersvorsorge zu planen und zu optimieren. Ein weiterer wichtiger Rat ist, Ihre Versicherungsverträge regelmäßig zu überprüfen, um sicherzustellen, dass sie Ihren aktuellen Bedürfnissen entsprechen und angemessen sind. Die Gesetze und Vorschriften in der Versicherungsbranche ändern sich regelmäßig, daher sollten Sie auf dem neuesten Stand sein und sicherstellen, dass Ihre Versicherungsverträge den aktuellen Anforderungen entsprechen. Schließlich sollten Sie auch die steuerlichen Aspekte bei der Finanzplanung berücksichtigen. Versicherungsprämien und -leistungen können steuerliche Auswirkungen haben, daher ist es ratsam, sich über die steuerlichen Konsequenzen Ihrer Entscheidungen bewusst zu sein. Mit diesen Ratschlägen zur Finanzplanung und Rechtsberatung können Sie Ihre finanziellen Ziele als Versicherungsmakler effektiver erreichen und für eine langfristige finanzielle Sicherheit sorgen.

1. Konsultieren Sie einen Finanzplaner oder Rechtsberater

Konsultieren Sie einen Finanzplaner oder Rechtsberater, um Ihre Finanzplanung und Rechtsberatung als Versicherungsmakler zu optimieren. Ein erfahrener Finanzplaner kann Ihnen dabei helfen, Ihre Einnahmen und Ausgaben zu analysieren, Ihre Finanzen zu strukturieren und langfristige finanzielle Ziele zu setzen. Sie können Ihnen auch dabei helfen, Steuervorteile zu maximieren und Ihre finanzielle Sicherheit zu erhöhen. Ein Rechtsberater kann Ihnen bei rechtlichen Fragen und Vertragsangelegenheiten helfen, um sicherzustellen, dass Sie alle gesetzlichen Anforderungen erfüllen und rechtlich abgesichert sind. Wenn es um Versicherungen geht, kann ein Finanzplaner oder Rechtsberater Ihnen auch bei der Berechnung der Versicherungssumme helfen, die Sie benötigen, um ausreichend abgesichert zu sein. Es ist ratsam, sich regelmäßig mit diesen Experten auszutauschen, um sicherzustellen, dass Ihre Finanzplanung und Rechtsberatung auf dem neuesten Stand sind und Ihren individuellen Bedürfnissen entsprechen.

2. Überprüfen Sie Ihre Versicherungsverträge regelmäßig

Es ist äußerst wichtig, dass Sie Ihre Versicherungsverträge regelmäßig überprüfen. Überprüfen Sie Ihre Versicherungsverträge, um sicherzustellen, dass sie Ihren aktuellen Bedürfnissen und Lebensumständen entsprechen. Möglicherweise haben sich Ihre Versicherungsanforderungen geändert, zum Beispiel durch den Kauf eines neuen Hauses, den Beginn einer selbstständigen Tätigkeit oder die Erweiterung Ihrer Familie. Indem Sie Ihre Versicherungsverträge regelmäßig überprüfen, können Sie sicherstellen, dass Sie angemessen abgesichert sind und dass Ihre Policen die richtige Versicherungssumme und Deckung bieten. Nehmen Sie sich Zeit, um Ihre Versicherungspolicen sorgfältig zu überprüfen und stellen Sie sicher, dass alle wichtigen Aspekte abgedeckt sind. Wenn Sie Änderungen vornehmen müssen, wie zum Beispiel die Erhöhung der Versicherungssumme oder die Hinzufügung von zusätzlichen Deckungen, nehmen Sie Kontakt zu Ihrem Versicherungsmakler auf, um die erforderlichen Anpassungen vorzunehmen.

3. Seien Sie auf dem neuesten Stand der Gesetze und Vorschriften

Seien Sie auf dem neuesten Stand der Gesetze und Vorschriften ist ein wichtiger Ratschlag für Versicherungsmakler. Die Gesetze und Vorschriften im Versicherungsbereich können sich regelmäßig ändern und es ist wichtig, diese Änderungen im Auge zu behalten. Als Versicherungsmakler sollten Sie sicherstellen, dass Sie über alle aktuellen rechtlichen Anforderungen und Bestimmungen informiert sind, die Ihre Arbeit betreffen. Dies beinhaltet beispielsweise die Kenntnis der aktuellen Gesetzgebung in Bezug auf Datenschutz, Verbraucherschutz und Versicherungsverträge. Durch regelmäßige Weiterbildung und den Austausch mit Kollegen und Branchenverbänden können Sie sicherstellen, dass Sie immer auf dem neuesten Stand sind. Es ist wichtig, dass Sie Ihre Kunden in Bezug auf rechtliche Anforderungen korrekt beraten und sicherstellen, dass alle Versicherungsverträge den geltenden Gesetzen und Vorschriften entsprechen. Durch die Einhaltung der Gesetze und Vorschriften können Sie das Vertrauen Ihrer Kunden stärken und potenzielle rechtliche Probleme vermeiden.

4. Berücksichtigen Sie steuerliche Aspekte bei der Finanzplanung

Bei der Finanzplanung als Versicherungsmakler ist es wichtig, steuerliche Aspekte zu berücksichtigen. Steuern können einen erheblichen Einfluss auf die finanzielle Situation haben, daher ist es wichtig, diese bei der Planung zu beachten. Ein professioneller Steuerberater kann Ihnen dabei helfen, Ihre steuerlichen Verpflichtungen zu verstehen und mögliche Steuervorteile zu nutzen. Es ist ratsam, regelmäßig steuerliche Änderungen und Gesetze zu verfolgen, um auf dem neuesten Stand zu bleiben. Zudem ist es wichtig, alle relevanten Einnahmen und Ausgaben zu dokumentieren und Belege aufzubewahren, um eine korrekte Steuererklärung abgeben zu können. Durch die Berücksichtigung steuerlicher Aspekte in Ihrer Finanzplanung können Sie sicherstellen, dass Sie Ihre finanziellen Ziele erreichen und steuerliche Fallstricke vermeiden.

Fazit

Zusammenfassend lässt sich festhalten, dass die Kosten für Versicherungsmakler bei einer effektiven Kostenplanung berücksichtigt werden sollten. Indem Sie Ihren Versicherungsbedarf ermitteln, verschiedene Versicherungsmakler vergleichen, Provisionen verhandeln und die Qualität der Dienstleistungen berücksichtigen, können Sie die besten Entscheidungen für Ihre Finanzplanung treffen. Des Weiteren ist es empfehlenswert, einen Finanzplaner oder Rechtsberater zu konsultieren, um Ihre Finanzen optimal zu planen und Ihre Versicherungsverträge regelmäßig zu überprüfen. Halten Sie sich auf dem neuesten Stand der Gesetze und Vorschriften, um mögliche Risiken zu minimieren. Berücksichtigen Sie auch steuerliche Aspekte, um Ihre finanzielle Situation zu optimieren. Mit den richtigen Maßnahmen können Sie die Kosten für Versicherungsmakler verwalten und Ihre Finanzplanung und Rechtsberatung erfolgreich gestalten.

Häufig gestellte Fragen

1. Wie unterscheidet sich ein Versicherungsmakler von einem Versicherungsvertreter?

Ein Versicherungsmakler arbeitet unabhängig und vertritt die Interessen seiner Kunden. Er ist nicht an eine bestimmte Versicherungsgesellschaft gebunden und kann aus einem breiten Spektrum von Versicherungsprodukten wählen. Ein Versicherungsvertreter hingegen arbeitet im Auftrag einer spezifischen Versicherungsgesellschaft und verkauft deren Produkte.

2. Wie verdient ein Versicherungsmakler Geld?

Ein Versicherungsmakler erhält in der Regel eine Provision von den Versicherungsgesellschaften, mit denen er Geschäfte abschließt. Die Höhe der Provision kann je nach Versicherungsart und -anbieter variieren. Es ist jedoch wichtig zu beachten, dass diese Kosten in der Regel bereits in den Versicherungsprämien enthalten sind und somit nicht separat vom Kunden bezahlt werden müssen.

3. Kann ich als Kunde die Provisionen verhandeln?

Ja, in vielen Fällen haben Kunden die Möglichkeit, die Höhe der Provisionen mit ihrem Versicherungsmakler zu verhandeln. Es ist wichtig, die Vereinbarungen zur Provision im Voraus klar zu besprechen und schriftlich festzuhalten.

4. Wie finde ich den richtigen Versicherungsmakler?

Um den richtigen Versicherungsmakler zu finden, empfiehlt es sich, verschiedene Makler zu vergleichen. Achten Sie auf deren Erfahrung, Fachkenntnisse und Reputation. Lesen Sie auch Kundenbewertungen und fragen Sie nach Empfehlungen von Freunden oder Familie.

5. Welche Dienstleistungen bietet ein Versicherungsmakler?

Ein Versicherungsmakler bietet eine Vielzahl von Dienstleistungen an, darunter die Analyse des individuellen Versicherungsbedarfs, den Vergleich von Versicherungsprodukten, die Beratung bei der Auswahl der richtigen Versicherungspolice, die Unterstützung bei der Schadensregulierung und die regelmäßige Überprüfung der Versicherungsverträge.

6. Wie oft sollte ich meine Versicherungsverträge überprüfen lassen?

Eine regelmäßige Überprüfung der Versicherungsverträge ist empfehlenswert, insbesondere bei wichtigen Lebensereignissen wie Heirat, Geburt eines Kindes oder Kauf eines Hauses. Es ist auch ratsam, die Versicherungsverträge alle paar Jahre zu überprüfen, um sicherzustellen, dass sie immer noch den aktuellen Bedürfnissen entsprechen.

7. Was sind die steuerlichen Aspekte bei der Finanzplanung für Versicherungsmakler?

Bei der Finanzplanung für Versicherungsmakler sollten steuerliche Aspekte berücksichtigt werden. Dazu gehören die korrekte Aufzeichnung von Einnahmen und Ausgaben, die Berechnung von Steuern auf Provisionszahlungen sowie die Nutzung von steuerlichen Vergünstigungen und Abzugsbeträgen, die für selbstständige Versicherungsmakler verfügbar sind.

8. Warum ist es wichtig, einen Finanzplaner oder Rechtsberater zu konsultieren?

Einen Finanzplaner oder Rechtsberater zu konsultieren ist wichtig, um sicherzustellen, dass Ihre Finanzplanung und Rechtsberatung auf dem neuesten Stand sind. Diese Experten können Ihnen dabei helfen, Ihre finanziellen Ziele zu definieren, die besten Strategien zur Erreichung dieser Ziele zu entwickeln und rechtliche Aspekte im Zusammenhang mit Versicherungen und anderen finanziellen Angelegenheiten zu klären.

9. Muss ich als Versicherungsmakler rechtliche Vorschriften beachten?

Ja, als Versicherungsmakler müssen Sie bestimmte rechtliche Vorschriften beachten. Dies kann je nach Land oder Region unterschiedlich sein. Es ist wichtig, über die aktuellen Gesetze und Vorschriften informiert zu sein, die für Ihre Tätigkeit als Versicherungsmakler gelten, um rechtliche Probleme und Strafen zu vermeiden.

10. Wie kann ich meine Finanzplanung optimieren?

Um Ihre Finanzplanung zu optimieren, sollten Sie regelmäßig Ihre Ausgaben überprüfen, ein Budget erstellen und dieses einhalten, Schulden abbauen, Notfallfonds aufbauen und langfristige finanzielle Ziele setzen. Es ist auch ratsam, Ihre Finanzsituation regelmäßig zu überprüfen, um sicherzustellen, dass Ihre Strategien immer noch effektiv sind und Ihren aktuellen Bedürfnissen entsprechen.