Zusammenfassung

- Einleitung

- Grundlagen des Kredits mit Grundschuld

- Vorteile und Risiken

- Unterschiede zu anderen Kreditarten

- Die Grundschuldbestellung

- Die Voraussetzungen für einen Kredit mit Grundschuld

- Das Grundpfandrecht

- Die Rückzahlung des Kredits mit Grundschuld

- Wann lohnt sich ein Kredit mit Grundschuld?

- Fazit

-

Häufig gestellte Fragen

- 1. Was sind die Vorteile eines Kredits mit Grundschuld?

- 2. Welche Risiken gibt es bei einem Kredit mit Grundschuld?

- 3. Wie unterscheidet sich ein Kredit mit Grundschuld von einem Annuitätendarlehen?

- 4. Kann ich einen Kredit mit Grundschuld für jede Art von Immobilie aufnehmen?

- 5. Welche Voraussetzungen muss ich erfüllen, um einen Kredit mit Grundschuld zu erhalten?

- 6. Welche Dokumente werden für einen Kredit mit Grundschuld benötigt?

- 7. Was ist ein Grundpfandrecht?

- 8. Welche Rechte und Pflichten habe ich als Gläubiger bei einem Kredit mit Grundschuld?

- 9. Welche Rechte und Pflichten habe ich als Schuldner eines Kredits mit Grundschuld?

- 10. Kann ich einen Kredit mit Grundschuld vorzeitig zurückzahlen?

- Verweise

Einleitung

Ein Kredit mit Grundschuld kann eine gute Finanzierungsoption sein, um größere Anschaffungen wie den Hauskauf oder eine Renovierung zu finanzieren. Dabei dient die Grundschuld als Sicherheit für den Kreditgeber. In diesem Artikel erfahren Sie alles, was Sie über Kredite mit Grundschuld wissen müssen, einschließlich der Grundlagen, Vorteile und Risiken, Unterschiede zu anderen Kreditarten, dem Ablauf der Grundschuldbestellung, den Voraussetzungen, dem Grundpfandrecht und der Rückzahlung. Außerdem geben wir Ihnen Tipps, wann sich ein Kredit mit Grundschuld lohnt und ziehen am Ende ein Fazit. Wenn Sie mehr über das Öffnen eines Garagentors erfahren möchten, klicken Sie hier. Für Informationen über die Versicherung von Haus und Grundstück besuchen Sie unsere Seite hier. Und wenn Sie wissen möchten, wie Sie Ihr Haus verkaufen können und trotzdem darin wohnen bleiben, finden Sie alle wichtigen Informationen hier.

Grundlagen des Kredits mit Grundschuld

Ein Kredit mit Grundschuld ist eine Finanzierungsoption, bei der eine Grundschuld als Sicherheit für den Kreditgeber dient. Eine Grundschuld ist eine Art Hypothek, die auf ein Grundstück oder eine Immobilie eingetragen wird. Sie gewährt dem Kreditgeber das Recht, sich aus dem Erlös des Grundstücks zu befriedigen, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Die Grundschuld bleibt bestehen, auch wenn der Kredit vollständig zurückgezahlt wird. Ein Kredit mit Grundschuld bietet Vorteile wie niedrigere Zinsen und längere Laufzeiten im Vergleich zu anderen Kreditarten. Allerdings gibt es auch Risiken, wie zum Beispiel die Möglichkeit, dass das Grundstück zwangsversteigert werden könnte, wenn der Kreditnehmer nicht in der Lage ist, den Kredit zurückzuzahlen. Es ist wichtig, die Unterschiede zu anderen Kreditarten zu verstehen, bevor man sich für einen Kredit mit Grundschuld entscheidet.

Was ist eine Grundschuld?

Eine Grundschuld ist eine besondere Art von Hypothek, die als Sicherheit für einen Kreditgeber dient. Sie wird in das Grundbuch eines Grundstücks oder einer Immobilie eingetragen. Im Falle eines Kreditausfalls ermöglicht die Grundschuld dem Kreditgeber, das Grundstück zwangsversteigern zu lassen, um seinen Anspruch aus dem Erlös zu befriedigen. Anders als bei einer normalen Hypothek bleibt die Grundschuld auch nach vollständiger Rückzahlung des Kredits bestehen. Dies ermöglicht es dem Kreditnehmer, bei Bedarf erneut eine Finanzierung auf Basis der bestehenden Grundschuld aufzunehmen. Die Höhe der Grundschuld wird in der Regel an den Wert des Grundstücks gekoppelt und muss vor der Aufnahme des Kredits bestellt werden.

Wie funktioniert ein Kredit mit Grundschuld?

Ein Kredit mit Grundschuld funktioniert folgendermaßen:

- Antragstellung: Der Kreditnehmer stellt einen Antrag auf einen Kredit mit Grundschuld bei einem Kreditinstitut. Dabei legt er seine finanziellen Verhältnisse und den Verwendungszweck des Kredits offen.

- Bewertung der Bonität: Das Kreditinstitut prüft die Bonität des Kreditnehmers, um das Ausfallrisiko einzuschätzen. Dazu werden unter anderem Einkommensnachweise, Kontoauszüge und eventuell weitere Sicherheiten angefordert.

- Bestellung der Grundschuld: Wenn die Bonitätsprüfung erfolgreich ist, wird eine Grundschuldbestellung vorgenommen. Dabei wird die Grundschuld im Grundbuch eingetragen und sichert den Kredit ab.

- Auszahlung des Kredits: Nach der Bestellung der Grundschuld erfolgt die Auszahlung des Kreditbetrags an den Kreditnehmer. Dieser kann das Geld für den vereinbarten Verwendungszweck nutzen.

- Tilgung des Kredits: Der Kreditnehmer begleicht die Kreditraten regelmäßig gemäß den vereinbarten Konditionen. Dabei fließen sowohl Zinsen als auch Tilgung in die monatlichen Raten ein.

- Rückzahlung und Löschung der Grundschuld: Sind alle Raten beglichen, wird die Grundschuld aus dem Grundbuch gelöscht und das Kreditverhältnis ist beendet. Das Grundstück gehört dann komplett dem Kreditnehmer.

Ein Kredit mit Grundschuld bietet dem Kreditnehmer die Möglichkeit, größere Beträge zu günstigeren Konditionen zu finanzieren. Gleichzeitig stellt die Grundschuld eine Sicherheit für den Kreditgeber dar, um das Ausfallrisiko zu minimieren.

Vorteile und Risiken

Ein Kredit mit Grundschuld bietet sowohl Vorteile als auch Risiken. Zu den Vorteilen gehört insbesondere der niedrigere Zinssatz im Vergleich zu anderen Kreditarten. Dies bedeutet, dass die monatlichen Ratenzahlungen niedriger ausfallen können und der Kredit insgesamt günstiger ist. Ein weiterer Vorteil besteht darin, dass Grundschulden oft für längere Laufzeiten gewährt werden können, was den Kreditnehmern eine größere Flexibilität bei der Rückzahlung gibt. Darüber hinaus kann ein Kredit mit Grundschuld auch bei mangelnder Bonität eine Finanzierungsmöglichkeit bieten. Allerdings gibt es auch Risiken, die beachtet werden müssen. Ein Risiko besteht darin, dass das Grundstück zwangsversteigert werden kann, wenn der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Daher ist es wichtig, die finanzielle Situation sorgfältig zu prüfen und sich vor Abschluss des Kredits über mögliche Risiken zu informieren. Es kann auch zu zusätzlichen Kosten wie Notar- und Grundbuchgebühren kommen. Trotz dieser Risiken kann ein Kredit mit Grundschuld für viele Menschen eine attraktive Finanzierungsoption sein, insbesondere wenn größere Anschaffungen oder Investitionen geplant sind.

Vorteile eines Kredits mit Grundschuld

Ein Kredit mit Grundschuld bietet verschiedene Vorteile. Einer der Hauptvorteile ist, dass die Zinsen in der Regel niedriger sind als bei anderen Kreditarten. Dies liegt daran, dass die Grundschuld dem Kreditgeber eine höhere Sicherheit bietet. Zudem ermöglicht ein Kredit mit Grundschuld längere Laufzeiten, was die monatlichen Ratenzahlungen reduzieren kann. Weiterhin kann die Aufnahme eines Kredits mit Grundschuld eine gute Möglichkeit sein, größere Investitionen wie den Hauskauf oder eine Renovierung zu finanzieren. Durch die Sicherheit der Grundschuld haben Kreditnehmer oft bessere Chancen, einen Kredit zu erhalten, selbst mit weniger optimaler Bonität.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Risiken eines Kredits mit Grundschuld

Ein Kredit mit Grundschuld birgt auch Risiken, die berücksichtigt werden sollten:

- Zwangsversteigerung: Wenn der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt, besteht die Gefahr, dass das Grundstück zwangsversteigert wird. Dies kann passieren, wenn der Kreditnehmer seinen Verbindlichkeiten nicht mehr nachkommen kann und der Gläubiger die Grundschuld vollstreckt.

- Verlust des Eigentums: Durch die Grundschuld hat der Kreditgeber das Recht, sich aus dem Erlös des Grundstücks zu befriedigen. Im schlimmsten Fall kannst du also dein Eigentum verlieren, wenn du den Kredit nicht zurückzahlen kannst.

- Höhere Kosten: Ein Kredit mit Grundschuld kann höhere Kosten verursachen als andere Kreditarten. Neben den regulären Zinsen kommen möglicherweise noch Kosten für die Grundschuldbestellung und die Eintragung ins Grundbuch hinzu.

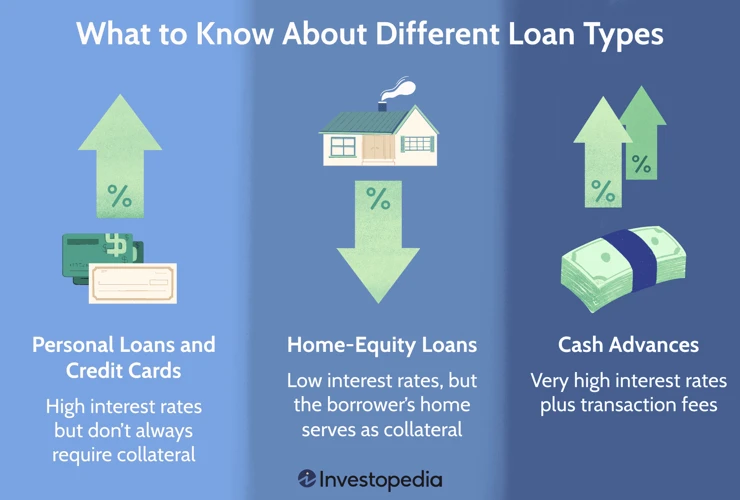

Unterschiede zu anderen Kreditarten

Ein Kredit mit Grundschuld unterscheidet sich von anderen Kreditarten wie dem Annuitätendarlehen oder dem Ratenkredit in verschiedenen Aspekten. Im Gegensatz zum Annuitätendarlehen, bei dem sich die monatliche Rate aus einem Tilgungsanteil und einem Zinsanteil zusammensetzt, werden bei einem Kredit mit Grundschuld in der Regel nur die Zinsen über die Laufzeit gezahlt und die Tilgung erfolgt am Ende des Kredits. Dies ermöglicht niedrigere monatliche Raten, birgt jedoch das Risiko, dass zu diesem Zeitpunkt eine größere Summe zur Rückzahlung fällig wird. Im Vergleich zum Ratenkredit, bei dem eine Bank die Kreditsumme für eine bestimmte Laufzeit zur Verfügung stellt und der Kreditnehmer regelmäßige Ratenzahlungen leistet, ist ein Kredit mit Grundschuld mit einer Immobilie als Sicherheit verbunden. Dies führt in der Regel zu günstigeren Zinsen und Konditionen, da das Risiko für den Kreditgeber niedriger ist. Es ist wichtig, die Unterschiede zwischen den verschiedenen Kreditarten zu berücksichtigen und die individuellen Bedürfnisse und finanziellen Möglichkeiten zu prüfen, bevor man sich für einen Kredit mit Grundschuld entscheidet.

Unterschiede zum Annuitätendarlehen

Beim Vergleich mit einem Annuitätendarlehen gibt es einige wesentliche Unterschiede zu einem Kredit mit Grundschuld. Ein Annuitätendarlehen ist ein Darlehen, bei dem die Tilgung und Zinsen in gleichbleibenden Raten über die gesamte Laufzeit verteilt werden. Im Gegensatz dazu werden bei einem Kredit mit Grundschuld die Tilgung und Zinsen separat behandelt. Bei einem Kredit mit Grundschuld erfolgt die Tilgung in der Regel erst am Ende der Laufzeit oder das Darlehen wird in einer Summe zurückgezahlt. Darüber hinaus ist ein Kredit mit Grundschuld oft mit niedrigeren Zinsen verbunden, da die Grundschuld dem Kreditgeber eine zusätzliche Sicherheit bietet. Beide Optionen haben ihre eigenen Vor- und Nachteile, abhängig von den individuellen finanziellen Bedürfnissen.

Unterschiede zum Ratenkredit

Beim Vergleich zwischen einem Kredit mit Grundschuld und einem Ratenkredit gibt es einige wesentliche Unterschiede. Der Hauptunterschied besteht darin, dass der Kredit mit Grundschuld durch eine Sicherheit in Form einer Grundschuld abgesichert ist, während ein Ratenkredit normalerweise keine solche Sicherheit erfordert. Dies bedeutet, dass bei einem Kredit mit Grundschuld ein Eigentumsrecht an einem Grundstück oder einer Immobilie hinterlegt wird, um den Kredit abzusichern, während ein Ratenkredit auf der Bonität des Kreditnehmers basiert. Ein weiterer Unterschied besteht in den Konditionen. Kredite mit Grundschuld haben oft längere Laufzeiten und niedrigere Zinsen als Ratenkredite. Dies liegt daran, dass das Risiko für den Kreditgeber durch die Sicherheit der Grundschuld reduziert wird. Allerdings ist es auch wichtig, die Risiken eines Kredits mit Grundschuld zu beachten, wie beispielsweise die Möglichkeit einer Zwangsversteigerung des Grundstücks im Falle von Zahlungsausfällen.

Die Grundschuldbestellung

Die Grundschuldbestellung ist ein wichtiger Schritt beim Kredit mit Grundschuld. Bei der Grundschuldbestellung wird die Grundschuld im Grundbuch eingetragen. Dies geschieht in der Regel durch einen Notar, der den entsprechenden Grundschuldbestellungsvertrag aufsetzt. Bei der Grundschuldbestellung sind verschiedene Parteien involviert, darunter der Kreditnehmer, der Kreditgeber und der Notar. Der Kreditnehmer erklärt sein Einverständnis zur Eintragung der Grundschuld, der Kreditgeber stellt den entsprechenden Kreditvertrag aus und der Notar überwacht den gesamten Vorgang. Die Grundschuldbestellung ist mit Kosten verbunden, zum Beispiel für die Beurkundung durch den Notar und die Eintragung ins Grundbuch. Es ist wichtig, die Rechte und Pflichten der beteiligten Parteien genau zu verstehen, bevor man sich auf die Grundschuldbestellung einlässt.

Was ist eine Grundschuldbestellung?

Eine Grundschuldbestellung ist ein rechtlicher Vorgang, bei dem eine Grundschuld in das Grundbuch eingetragen wird. Dabei wird ein Grundschuldbestellungsvertrag zwischen dem Kreditnehmer und dem Kreditgeber abgeschlossen. Dieser Vertrag regelt die Bedingungen und Rechte im Zusammenhang mit der Grundschuld. Die Grundschuldbestellung erfolgt durch einen Notar und ist eine Voraussetzung für die Aufnahme eines Kredits mit Grundschuld. Durch die Eintragung der Grundschuld erhält der Kreditgeber das Recht, im Falle einer Nichtzahlung des Kredits das Grundstück zu verwerten und aus dem Verkaufserlös befriedigt zu werden. Die Grundschuldbestellung bietet dem Kreditgeber eine hohe Sicherheit und ermöglicht es dem Kreditnehmer, von niedrigeren Zinsen und längeren Laufzeiten zu profitieren.

Ablauf der Grundschuldbestellung

Der Ablauf der Grundschuldbestellung umfasst mehrere Schritte, die sowohl für den Kreditnehmer als auch den Kreditgeber wichtig sind. Hier ist eine kurze Übersicht über den Ablauf der Grundschuldbestellung:

1. Vorbereitung: Der Kreditnehmer und der Kreditgeber bereiten die erforderlichen Dokumente vor, wie zum Beispiel den Kreditvertrag und die Grundschuldbestellungsurkunde.

2. Beurkundung: Die Grundschuldbestellungsurkunde wird von einem Notar beurkundet. Hierbei wird die Grundschuld im Grundbuch eingetragen.

3. Grundbuchamt: Die Grundschuldbestellungsurkunde wird beim zuständigen Grundbuchamt eingereicht. Dieses prüft die Unterlagen und trägt die Grundschuld ins Grundbuch ein.

4. Kosten: Für die Eintragung der Grundschuld fallen Gebühren an, die der Kreditnehmer übernehmen muss.

5. Sicherung der Grundschuld: Die Grundschuld dient als Sicherheit für den Kreditgeber. Im Falle einer Nichtzahlung kann er das Grundstück über die Grundschuld zwangsversteigern lassen.

Es ist wichtig, den genauen Ablauf der Grundschuldbestellung mit dem Kreditgeber und einem Notar zu besprechen, um sicherzustellen, dass alle Schritte korrekt durchgeführt werden.

Rechte und Pflichten der beteiligten Parteien

Bei einem Kredit mit Grundschuld haben sowohl der Kreditgeber als auch der Kreditnehmer bestimmte Rechte und Pflichten. Der Kreditgeber hat das Recht, eine Grundschuld auf dem Grundstück oder der Immobilie des Kreditnehmers einzutragen. Dadurch erhält er das Recht, sich aus dem Verkaufserlös des Grundstücks zu befriedigen, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Der Kreditgeber hat auch das Recht, regelmäßige Ratenzahlungen einzufordern und gegebenenfalls Mahnverfahren einzuleiten. Der Kreditnehmer hat die Pflicht, die Raten pünktlich zu zahlen und das Grundstück oder die Immobilie in einem angemessenen Zustand zu halten. Er hat auch das Recht, über die genauen Bedingungen des Kredits informiert zu werden und das Recht auf vorzeitige Rückzahlung, sofern dies vertraglich vereinbart wurde. Es ist wichtig, dass beide Parteien ihre Rechte und Pflichten kennen und sich an die Vereinbarungen halten, um Probleme und Streitigkeiten zu vermeiden.

Die Voraussetzungen für einen Kredit mit Grundschuld

Um einen Kredit mit Grundschuld zu erhalten, müssen bestimmte Voraussetzungen erfüllt sein. Zunächst einmal ist es in der Regel erforderlich, dass der Kreditnehmer über ein ausreichendes Einkommen verfügt, um die monatlichen Ratenzahlungen leisten zu können. Darüber hinaus ist eine positive Bonitätsprüfung wichtig, um die Kreditwürdigkeit des Kreditnehmers zu bestätigen. Außerdem müssen alle relevanten Unterlagen wie Einkommensnachweise, Kontoauszüge und Grundbuchauszüge vorgelegt werden. Ein weiterer wichtiger Aspekt ist das Bestehen einer Immobilie, die als Sicherheit für den Kredit dient. Die Immobilie sollte im besten Fall einen höheren Wert haben als der beantragte Kreditbetrag. Durch Erfüllung dieser Voraussetzungen wird die Wahrscheinlichkeit, einen Kredit mit Grundschuld zu erhalten, erhöht.

Welche Voraussetzungen müssen erfüllt sein?

- Eigentum: Um einen Kredit mit Grundschuld aufnehmen zu können, muss der Kreditnehmer Eigentümer eines Grundstücks oder einer Immobilie sein.

- Kreditwürdigkeit: Wie bei jeder anderen Kreditart ist auch bei einem Kredit mit Grundschuld eine gute Kreditwürdigkeit erforderlich. Dies umfasst eine positive Bonitätsprüfung, ein regelmäßiges Einkommen und eine solide finanzielle Situation.

- Wertermittlung: Eine Wertermittlung des Grundstücks oder der Immobilie ist erforderlich, um den Wert für die Grundschuld festzulegen.

- Grundbucheintrag: Die Grundschuld muss im Grundbuch eingetragen werden, um gültig zu sein.

- Kooperation des Kreditgebers: Der Kreditgeber muss bereit sein, eine Grundschuld als Sicherheit zu akzeptieren und den entsprechenden Kredit zu gewähren.

Welche Dokumente werden benötigt?

Für einen Kredit mit Grundschuld werden verschiedene Dokumente benötigt, um die Bonität des Kreditnehmers und die Werthaltigkeit des Grundstücks festzustellen. Zu den erforderlichen Dokumenten gehören:

- Einkommensnachweise: Hierzu zählen Gehaltsabrechnungen, Einkommenssteuerbescheide und Kontoauszüge, die das regelmäßige Einkommen des Kreditnehmers belegen.

- Grundbuchauszug: Dieses Dokument gibt Auskunft über die Eigentumsverhältnisse des Grundstücks, die bereits eingetragenen Belastungen und die Grundschuld.

- Objektunterlagen: Dazu gehören beispielsweise Grundrisse, Baupläne und eine Beschreibung des Gebäudes. Diese Unterlagen dienen dazu, den Wert des Grundstücks und der Immobilie einzuschätzen.

- Personalausweis oder Reisepass: Diese Dokumente dienen der Identitätsprüfung des Kreditnehmers.

- Bestehende Kreditverträge: Für die Beantragung eines Kredits mit Grundschuld ist es wichtig, bereits bestehende Kredite offenzulegen, um die Gesamtverschuldung des Kreditnehmers zu ermitteln.

Diese Dokumente werden in der Regel vom Kreditnehmer bei der Antragstellung vorgelegt. Es ist wichtig, die erforderlichen Unterlagen vollständig und korrekt einzureichen, um einen reibungslosen Ablauf des Kreditantrags zu gewährleisten.

Das Grundpfandrecht

Das Grundpfandrecht ist ein wesentlicher Bestandteil eines Kredits mit Grundschuld. Es handelt sich dabei um das Recht des Gläubigers, das mit der Grundschuld besicherte Grundstück zu verwerten, um die offene Forderung zu begleichen. Als Gläubiger hat man das Recht, das bestrittene Grundstück zwangsweise zu versteigern, um so sein Geld zurückzuerhalten. Gleichzeitig hat der Schuldner die Pflicht, das Grundpfandrecht zu respektieren und die Raten fristgerecht zu begleichen. Das Grundpfandrecht bietet dem Gläubiger eine gewisse Sicherheit, da er im Falle einer Zahlungsunfähigkeit des Schuldners das Grundstück verwerten kann. Es ist jedoch wichtig zu beachten, dass das Grundpfandrecht auch gewisse Pflichten für den Gläubiger mit sich bringt, wie zum Beispiel die Pflicht, das Grundstück instand zu halten und ordnungsgemäß zu verwalten.

Was ist ein Grundpfandrecht?

Ein Grundpfandrecht ist ein besonderes Recht, das dem Gläubiger gewährt wird, wenn eine Grundschuld auf einem Grundstück eingetragen ist. Es bedeutet, dass der Gläubiger das Recht hat, sich aus dem Erlös des Grundstücks zu befriedigen, falls der Schuldner seine Zahlungsverpflichtungen nicht erfüllt. Das Grundpfandrecht gibt dem Gläubiger somit eine starke Sicherheit für die Rückzahlung des Kredits. Es ist wichtig zu beachten, dass das Grundpfandrecht nicht automatisch die Möglichkeit zur Zwangsversteigerung des Grundstücks einschließt. Diese Möglichkeit besteht nur dann, wenn der Schuldner seinen Verpflichtungen nicht nachkommt und der Gläubiger gerichtlich vorgeht. Das Grundpfandrecht hat sowohl für den Gläubiger als auch für den Schuldner bestimmte Rechte und Pflichten, die im Zusammenhang mit dem Kreditvertrag und der Grundschuld stehen.

Rechte und Pflichten des Gläubigers

Der Gläubiger, also die Partei, die den Kredit zur Verfügung stellt, hat bestimmte Rechte und Pflichten im Zusammenhang mit einem Kredit mit Grundschuld. Zu den Rechten gehört das Recht, das Grundstück zu verwerten, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Der Gläubiger kann das Grundstück zwangsversteigern lassen, um sich aus dem Erlös zu befriedigen. Außerdem hat der Gläubiger das Recht, Auskünfte über die finanzielle Situation des Kreditnehmers zu verlangen. Auf der anderen Seite hat der Gläubiger auch Pflichten. Dazu gehört die Pflicht, den Kreditnehmer über Änderungen der Konditionen oder Zahlungsmodalitäten zu informieren. Der Gläubiger muss außerdem sicherstellen, dass die Grundschuld ordnungsgemäß eingetragen wird und alle rechtlichen Anforderungen erfüllt sind. Es ist wichtig, dass sowohl Gläubiger als auch Kreditnehmer ihre Rechte und Pflichten verstehen und sich an die Vereinbarungen halten, um etwaige Konflikte zu vermeiden.

Rechte und Pflichten des Schuldners

- Zahlungspflicht: Der Schuldner ist verpflichtet, die vereinbarten Kreditraten pünktlich an den Kreditgeber zu zahlen.

- Informationspflicht: Der Schuldner muss den Kreditgeber über Änderungen in seiner finanziellen Situation informieren, die sich auf die Rückzahlung des Kredits auswirken könnten.

- Nutzungsrecht: Der Schuldner hat das Recht, das Grundstück, das mit der Grundschuld belastet ist, weiterhin zu nutzen.

- Verkaufsbeschränkung: Der Schuldner darf das Grundstück nicht ohne Zustimmung des Kreditgebers veräußern, da die Grundschuld bestehen bleibt, auch wenn der Kredit getilgt ist.

- Vorzeitige Rückzahlung: Der Schuldner hat das Recht, den Kredit vorzeitig zurückzuzahlen, allerdings können dabei eventuell Vorfälligkeitsentschädigungen anfallen.

Die Rückzahlung des Kredits mit Grundschuld

Die Rückzahlung eines Kredits mit Grundschuld erfolgt in der Regel in regelmäßigen Raten über einen definierten Zeitraum. Diese Raten setzen sich aus einem Teil der Zinsen und einem Teil der Tilgung des Kredits zusammen. Die genauen Rückzahlungsmodalitäten werden im Kreditvertrag festgelegt. Es gibt jedoch auch vorzeitige Rückzahlungsmöglichkeiten, bei denen der Kreditnehmer den gesamten Betrag vor Ablauf der vereinbarten Laufzeit tilgen kann. Dadurch können Zinsen eingespart werden. Es ist wichtig zu beachten, dass bei einer vorzeitigen Rückzahlung oft eine Vorfälligkeitsentschädigung anfällt. Diese Entschädigung kompensiert den entgangenen Zinsgewinn für den Kreditgeber. Bevor eine vorzeitige Rückzahlung erfolgt, sollte daher genau kalkuliert werden, ob sich dies finanziell lohnt.

Wie erfolgt die Rückzahlung?

Die Rückzahlung des Kredits mit Grundschuld erfolgt in der Regel durch monatliche Ratenzahlungen. Die genaue Höhe der Raten und die Laufzeit werden zu Beginn des Darlehensvertrags festgelegt. Die Raten setzen sich aus einem Tilgungsanteil und einem Zinsanteil zusammen. Während der Laufzeit des Kredits reduziert sich der ausstehende Betrag schrittweise durch die Tilgung. Dabei werden die Zinsen auf Basis des jeweils noch ausstehenden Betrags berechnet. Bei vollständiger Tilgung des Kredits wird die Grundschuld gelöscht und das Grundpfandrecht erlischt. Es ist wichtig, die Raten pünktlich zu zahlen, um negative Auswirkungen auf die Kreditwürdigkeit zu vermeiden. Vorzeitige Rückzahlungen sind oft möglich, aber mit zusätzlichen Kosten verbunden. Diese Option kann jedoch genutzt werden, um Zinskosten zu sparen und den Kredit früher abzuzahlen.

Vorzeitige Rückzahlungsmöglichkeiten

Die vorzeitige Rückzahlung eines Kredits mit Grundschuld kann von Vorteil sein, wenn der Kreditnehmer über ausreichende finanzielle Mittel verfügt, um den Kredit vor Ablauf der vereinbarten Laufzeit zurückzuzahlen. Eine vorzeitige Rückzahlung kann dazu führen, dass der Kreditnehmer Zinsen und möglicherweise auch Gebühren spart. Es ist wichtig, die genauen Bedingungen für eine vorzeitige Rückzahlung im Kreditvertrag zu überprüfen, da es möglicherweise eine Vorfälligkeitsentschädigung gibt, die bei vorzeitiger Rückzahlung zu zahlen ist. Eine Vorfälligkeitsentschädigung ist eine Gebühr, die der Kreditgeber erhebt, um den entgangenen Gewinn infolge einer vorzeitigen Rückzahlung auszugleichen. Es kann ratsam sein, vor der vorzeitigen Rückzahlung eines Kredits mit Grundschuld professionellen Rat einzuholen, um die finanziellen Auswirkungen und eventuelle Kosten zu ermitteln.

Wann lohnt sich ein Kredit mit Grundschuld?

Ein Kredit mit Grundschuld kann sich in verschiedenen Situationen lohnen. Eine Situation, in der ein Kredit mit Grundschuld sinnvoll sein kann, ist zum Beispiel der Kauf einer Immobilie. Da Immobilien oft hohe Summen erfordern, kann ein Kredit mit Grundschuld helfen, den Kauf zu finanzieren. Eine weitere Situation, in der sich ein solcher Kredit lohnen kann, ist eine größere Renovierung oder Modernisierung des Eigenheims. Auch hier können die hohen Kosten durch einen Kredit mit Grundschuld abgedeckt werden. Darüber hinaus kann ein solcher Kredit auch dann sinnvoll sein, wenn es um die Konsolidierung von Schulden geht. Durch die Aufnahme eines Kredits mit Grundschuld können mehrere bestehende Kredite zu einem einzigen Kredit zusammengefasst und die finanzielle Belastung reduziert werden. Es ist jedoch wichtig zu beachten, dass ein Kredit mit Grundschuld auch gewisse Risiken mit sich bringt, wie zum Beispiel das Risiko einer Zwangsversteigerung. Daher ist es ratsam, vor der Entscheidung für einen Kredit mit Grundschuld eine gründliche Prüfung der eigenen finanziellen Situation und einen Vergleich mit anderen Kreditmöglichkeiten durchzuführen.

Fazit

Ein Kredit mit Grundschuld kann eine gute Option sein, um größere Finanzierungen wie den Hauskauf oder eine Renovierung zu stemmen. Die Grundschuld dient dabei als Sicherheit für den Kreditgeber und ermöglicht niedrigere Zinsen und längere Laufzeiten. Es ist wichtig, die Risiken zu beachten, wie etwa die Möglichkeit einer Zwangsversteigerung bei Nichtzahlung. Vor der Entscheidung für einen Kredit mit Grundschuld sollten die Unterschiede zu anderen Kreditarten berücksichtigt werden. Mit ausreichender Planung und Abwägung der individuellen finanziellen Situation kann ein Kredit mit Grundschuld jedoch eine sinnvolle und vorteilhafte Finanzierungsoption sein.

Häufig gestellte Fragen

1. Was sind die Vorteile eines Kredits mit Grundschuld?

Ein Kredit mit Grundschuld bietet niedrigere Zinsen und längere Laufzeiten im Vergleich zu anderen Kreditarten. Durch die Sicherheit der Grundschuld sind Banken eher bereit, größere Kreditbeträge zu vergeben.

2. Welche Risiken gibt es bei einem Kredit mit Grundschuld?

Ein Risiko besteht darin, dass das Grundstück zwangsversteigert werden könnte, falls der Kreditnehmer seine Zahlungsverpflichtungen nicht erfüllen kann. Zudem kann es zu höheren Kosten kommen, wenn das Grundstück schätzen oder neu bewertet werden muss.

3. Wie unterscheidet sich ein Kredit mit Grundschuld von einem Annuitätendarlehen?

Ein Kredit mit Grundschuld kann Teil eines Annuitätendarlehens sein. Bei einem Annuitätendarlehen werden jedoch zusätzlich zu den Zinsen auch Tilgungsraten gezahlt, während bei einem reinen Kredit mit Grundschuld zunächst nur die Zinsen beglichen werden müssen.

4. Kann ich einen Kredit mit Grundschuld für jede Art von Immobilie aufnehmen?

Grundsätzlich kann ein Kredit mit Grundschuld für verschiedene Arten von Immobilien aufgenommen werden, wie beispielsweise Wohnungen, Häuser oder Gewerbeimmobilien. Die genauen Bedingungen können jedoch von Bank zu Bank unterschiedlich sein.

5. Welche Voraussetzungen muss ich erfüllen, um einen Kredit mit Grundschuld zu erhalten?

In der Regel müssen Sie eine positive Bonität nachweisen und über ausreichende finanzielle Mittel verfügen, um die Zinsen und gegebenenfalls die Tilgung des Kredits zu tragen. Auch die Werthaltigkeit des Grundstücks spielt eine Rolle.

6. Welche Dokumente werden für einen Kredit mit Grundschuld benötigt?

Üblicherweise werden Unterlagen wie Einkommensnachweise, Grundbuchauszüge, Bauzeichnungen und gegebenenfalls ein Verkehrswertgutachten des Grundstücks benötigt. Die genauen Anforderungen können von Bank zu Bank variieren.

7. Was ist ein Grundpfandrecht?

Das Grundpfandrecht ist ein Recht, das dem Gläubiger gewährt wird, aufgrund der Grundschuld das Grundstück zu pfänden und zu verwerten, um damit seine Forderungen zu begleichen, falls der Kreditnehmer zahlungsunfähig wird.

8. Welche Rechte und Pflichten habe ich als Gläubiger bei einem Kredit mit Grundschuld?

Als Gläubiger haben Sie das Recht, Ihr Geld aus dem Verkauf des Grundstücks zu erhalten, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. Sie sind jedoch auch verpflichtet, das Grundstück zu erhalten und gegebenenfalls für eine angemessene Verwertung zu sorgen.

9. Welche Rechte und Pflichten habe ich als Schuldner eines Kredits mit Grundschuld?

Als Schuldner sind Sie verpflichtet, die Zinsen und gegebenenfalls die Tilgungsraten fristgerecht zu zahlen. Zudem müssen Sie das Grundstück pflegen und in einem angemessenen Zustand halten. Sie haben das Recht, über den Verkauf des Grundstücks informiert zu werden und den Erlös zu erhalten, falls der Kredit vollständig zurückgezahlt ist.

10. Kann ich einen Kredit mit Grundschuld vorzeitig zurückzahlen?

Ja, in der Regel haben Sie die Möglichkeit, einen Kredit mit Grundschuld vorzeitig zurückzuzahlen. Allerdings können dabei Vorfälligkeitsentschädigungen anfallen, da die Bank auf potenzielle Zinseinnahmen verzichtet.