Die Planung und Absicherung der finanziellen Zukunft sind Themen, die für jeden Partner von großer Bedeutung sind. Eine Lebensversicherung stellt dabei eine wichtige Säule dar, um den Partner im Todesfall abzusichern und finanzielle Belastungen zu minimieren. In diesem Artikel werden wir Ihnen hilfreiche Tipps zur Lebensversicherung für Partner geben, um Ihnen bei der Finanzplanung und rechtlichen Aspekten zu unterstützen. Von der Berechnung des Versicherungsbedarfs über die Auswahl der richtigen Versicherungsart bis hin zur Berücksichtigung von Todesfallklauseln und steuerlichen Aspekten – wir zeigen Ihnen, worauf Sie achten sollten. Erfahren Sie mehr über die Bedeutung einer Lebensversicherung für Partner und wie Sie Ihre Finanzen optimal planen können.

Zusammenfassung

- Die Bedeutung einer Lebensversicherung für Partner

- Tipps zur Finanzplanung

- Rechtliche Aspekte

- Weitere Tipps zur Lebensversicherung für Partner

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Was ist der Unterschied zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung?

- 2. Wie berechnet man den Versicherungsbedarf für eine Lebensversicherung?

- 3. Gilt eine Lebensversicherung auch bei einem Unfalltod?

- 4. Kann man die Versicherungssumme einer Lebensversicherung nachträglich ändern?

- 5. Ist eine Risikolebensversicherung steuerlich absetzbar?

- 6. Können auch unverheiratete Partner eine Lebensversicherung abschließen?

- 7. Kann man eine laufende Lebensversicherung kündigen?

- 8. Sind Vorerkrankungen ein Ausschlusskriterium für den Abschluss einer Lebensversicherung?

- 9. Kann eine Lebensversicherung beleihen oder verpfändet werden?

- 10. Wie kann man die Leistungen einer Lebensversicherung steuerfrei erhalten?

- Verweise

Die Bedeutung einer Lebensversicherung für Partner

Die Bedeutung einer Lebensversicherung für Partner liegt in der finanziellen Absicherung im Falle des Todes eines Partners. Eine Lebensversicherung sichert den Hinterbliebenen finanziell ab und kann dabei helfen, mögliche Belastungen, wie beispielsweise laufende Kredite oder die Finanzierung des gemeinsamen Lebensunterhalts, zu bewältigen. Sie ermöglicht es, die finanziellen Verpflichtungen und den bisherigen Lebensstandard weiterhin aufrechterhalten zu können. Darüber hinaus kann eine Lebensversicherung auch als Erbschaftsplanung dienen und die Verteilung des Vermögens im Todesfall regeln. Eine umfassende Lebensversicherung bietet somit eine wichtige Sicherheit für Partner und deren finanzielle Zukunft.

Tipps zur Finanzplanung

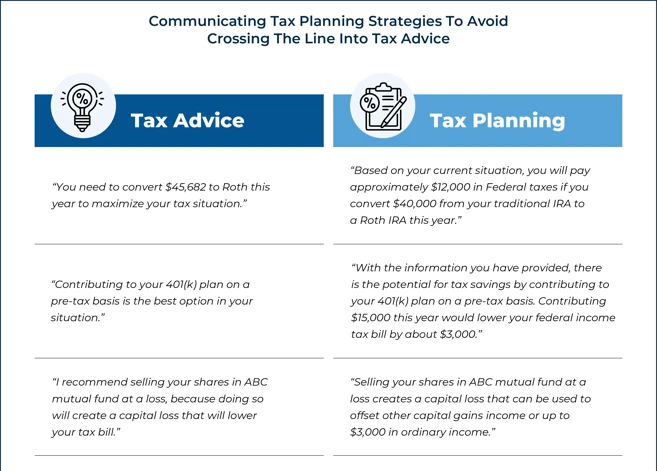

Die Finanzplanung in Bezug auf die Lebensversicherung für Partner ist entscheidend, um eine solide Grundlage für die finanzielle Absicherung zu schaffen. Es gibt einige wichtige Tipps, die bei der Planung berücksichtigt werden sollten. Zunächst ist es wichtig, den Versicherungsbedarf sorgfältig zu berechnen. Dabei sollten sowohl die finanziellen Verpflichtungen als auch die zukünftigen finanziellen Bedürfnisse des Partners berücksichtigt werden. Die Auswahl der richtigen Versicherungsart ist ebenfalls von Bedeutung. Es gibt verschiedene Arten von Lebensversicherungen, wie zum Beispiel Risikolebensversicherungen oder Kapitallebensversicherungen. Eine gründliche Recherche und Beratung können helfen, die passende Versicherungsart zu wählen. Zusätzlich ist es ratsam, den Versicherungsanbieter sorgfältig zu prüfen, um sicherzustellen, dass er einen zuverlässigen und soliden Ruf hat. Durch diese Tipps zur Finanzplanung können Partner ihre Lebensversicherung optimal gestalten und die finanzielle Sicherheit für die Zukunft gewährleisten.

Berechnung des Versicherungsbedarfs

Die Berechnung des Versicherungsbedarfs bei einer Lebensversicherung für Partner ist ein wichtiger Schritt, um eine angemessene Absicherung zu gewährleisten. Es ist ratsam, den aktuellen finanziellen Bedarf und die zukünftigen finanziellen Verpflichtungen zu berücksichtigen. Dazu gehören beispielsweise laufende Kredite, Miet- oder Immobilienkosten, monatliche Ausgaben für den Lebensunterhalt und Bildungskosten für Kinder. Einige Experten empfehlen, einen dreimal höheren Versicherungsschutz als das Jahreseinkommen anzustreben, um ausreichenden Schutz zu gewährleisten. Es ist auch wichtig, mögliche zukünftige finanzielle Veränderungen zu berücksichtigen, wie beispielsweise Jobwechsel oder geplante Investitionen. Durch eine sorgfältige Berechnung des Versicherungsbedarfs können Sie sicherstellen, dass Ihre Partner finanziell gut abgesichert sind.

Auswahl der richtigen Versicherungsart

Die Auswahl der richtigen Versicherungsart ist ein wichtiger Aspekt bei der Planung einer Lebensversicherung für Partner. Es gibt verschiedene Arten von Lebensversicherungen, darunter Kapitallebensversicherung, Risikolebensversicherung und fondsgebundene Lebensversicherung. Bei der Kapitallebensversicherung wird eine festgelegte Versicherungssumme vereinbart, die im Todesfall oder bei Ablauf der Versicherungsdauer ausgezahlt wird. Die Risikolebensversicherung hingegen bietet eine reine Todesfallabsicherung, ohne dass eine Kapitalbildung stattfindet. Bei der fondsgebundenen Lebensversicherung hingegen werden die Beiträge in Investmentfonds angelegt, wodurch eine höhere Rendite erzielt werden kann. Bei der Auswahl der richtigen Versicherungsart sollten individuelle Bedürfnisse, wie beispielsweise finanzielle Ziele und Risikobereitschaft, berücksichtigt werden. Ein Versicherungsvergleich und eine Beratung durch einen unabhängigen Versicherungsexperten können bei der Entscheidung helfen.

Prüfung des Versicherungsanbieters

Bei der Lebensversicherung für Partner ist es wichtig, den Versicherungsanbieter sorgfältig zu prüfen. Bevor Sie sich für einen Anbieter entscheiden, sollten Sie verschiedene Aspekte in Betracht ziehen. Zunächst einmal ist es ratsam, den Ruf und die Erfahrungen des Anbieters zu recherchieren. Lesen Sie Kundenbewertungen und informieren Sie sich über dessen Finanzstärke. Ein solider und vertrauenswürdiger Anbieter ist essentiell für eine langfristige Absicherung. Des Weiteren sollten Sie die Versicherungsbedingungen genau prüfen, um sicherzustellen, dass diese Ihren Bedürfnissen und Ansprüchen gerecht werden. Achten Sie auch auf den Kundenservice des Anbieters und die vertraglichen Leistungen. Durch eine gründliche Prüfung des Versicherungsanbieters stellen Sie sicher, dass Sie eine Lebensversicherung wählen, die Ihren Erwartungen entspricht und Ihnen eine verlässliche Absicherung bietet.

Rechtliche Aspekte

Bei der Lebensversicherung für Partner gibt es auch einige wichtige rechtliche Aspekte zu beachten. Eine empfehlenswerte Maßnahme ist die Erstellung eines Partnerschaftsvertrags, der die finanziellen Angelegenheiten und die Verteilung der Versicherungsleistungen regelt. Dieser Vertrag kann helfen, mögliche Streitigkeiten zu vermeiden und die Interessen beider Partner zu schützen. Des Weiteren sollte man auch Todesfallklauseln in der Versicherungspolice genau prüfen. Diese Klauseln legen fest, unter welchen Umständen die Versicherungssumme an den hinterbliebenen Partner ausgezahlt wird. Zudem ist es wichtig, die Begünstigung im Todesfall richtig festzulegen. Hier sollte man sorgfältig erwägen, ob die Versicherungssumme direkt an den Partner oder an andere Begünstigte ausbezahlt werden soll. Um sicherzustellen, dass alle rechtlichen Aspekte berücksichtigt werden, ist es ratsam, einen Rechtsberater hinzuzuziehen, der bei der Gestaltung des Partnerschaftsvertrags und bei der Prüfung der Versicherungsklauseln unterstützen kann.

Erstellung eines Partnerschaftsvertrags

Die Erstellung eines Partnerschaftsvertrags ist ein wichtiger rechtlicher Aspekt bei der Lebensversicherung für Partner. In diesem Vertrag können die finanziellen Regelungen im Todesfall festgelegt werden. Es ist ratsam, einen Anwalt hinzuzuziehen, um sicherzustellen, dass der Partnerschaftsvertrag alle relevanten Aspekte abdeckt und rechtsgültig ist. Im Partnerschaftsvertrag können unter anderem folgende Punkte festgehalten werden:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Aufteilung der Versicherungssumme: Im Todesfall kann die Versicherungssumme gemäß den Vereinbarungen im Partnerschaftsvertrag aufgeteilt werden. Dies ist besonders relevant, wenn es Versicherungsnehmer und Bezugsberechtigte gibt, die nicht identisch sind.

2. Ausschluss bestimmter Begünstigter: Es ist möglich, im Partnerschaftsvertrag bestimmte Personen von der Begünstigung im Todesfall auszuschließen. Dies kann beispielsweise relevant sein, wenn es um frühere Partner oder Kinder aus früheren Beziehungen geht.

3. Regelungen für den Versicherungsfall: Im Partnerschaftsvertrag können Regelungen festgehalten werden, wie beispielsweise die Verwendung der Versicherungssumme oder die Absicherung von gemeinsamen Verbindlichkeiten wie Krediten.

Die Erstellung eines Partnerschaftsvertrags ist eine wichtige rechtliche Absicherung, um im Todesfall die gewünschten finanziellen Regelungen für den Partner zu treffen. Es ist ratsam, sich von einem Anwalt beraten zu lassen, um sicherzustellen, dass der Vertrag den individuellen Bedürfnissen und Umständen gerecht wird.

Berücksichtigung von Todesfallklauseln

Bei der Lebensversicherung für Partner ist es wichtig, die Todesfallklauseln zu berücksichtigen. Diese Klauseln regeln, unter welchen Umständen und an wen die Versicherungssumme im Falle des Todes ausgezahlt wird. Es ist ratsam, eine klare und eindeutige Regelung zu treffen, um Missverständnisse oder Streitigkeiten zu vermeiden. Hierbei können beispielsweise die Festlegung eines Begünstigten, wie der Partner oder die Kinder, und die Definition von bestimmten Bedingungen, wie beispielsweise das Vorliegen eines gemeinsamen Hausstands oder einer eingetragenen Partnerschaft, relevant sein. Es ist empfehlenswert, die Todesfallklauseln regelmäßig zu überprüfen und gegebenenfalls anzupassen, um sicherzustellen, dass die Versicherung den individuellen Bedürfnissen entspricht.

Begünstigung im Todesfall

Die Begünstigung im Todesfall ist ein wichtiger Aspekt bei der Lebensversicherung für Partner. Dabei geht es darum, die Person zu bestimmen, die im Todesfall des Versicherungsnehmers die Versicherungssumme oder eine Rente erhält. Es ist wichtig, diese Begünstigung sorgfältig zu wählen, um sicherzustellen, dass die finanzielle Absicherung des Partners gewährleistet ist. In der Regel wird der Partner als Begünstigter eingesetzt. Es ist jedoch auch möglich, weitere Personen oder Institutionen zu benennen, zum Beispiel die Kinder oder eine gemeinnützige Organisation. Die Begünstigung kann bei Bedarf geändert werden, beispielsweise im Falle einer Trennung oder Scheidung. Es ist ratsam, regelmäßig zu überprüfen, ob die Begünstigung im Todesfall noch den aktuellen Lebensumständen entspricht und gegebenenfalls anzupassen. So kann sichergestellt werden, dass die finanzielle Absicherung im Ernstfall gewährleistet ist. Weitere Informationen zur Begünstigung im Todesfall finden Sie auf unserer /versicherung-antwortet-nicht/ Website.

Weitere Tipps zur Lebensversicherung für Partner

Bei der Lebensversicherung für Partner gibt es einige weitere wichtige Tipps zu beachten. Eine regelmäßige Überprüfung der Versicherungssumme ist essentiell, um sicherzustellen, dass sie den aktuellen finanziellen Bedürfnissen entspricht. Lebenssituationen ändern sich im Laufe der Zeit und somit auch der Versicherungsbedarf. Ebenso ist es ratsam, steuerliche Aspekte zu berücksichtigen. In einigen Fällen können bestimmte Versicherungen steuerliche Vorteile bieten, wenn sie beispielsweise in eine betriebliche Altersvorsorge eingebunden sind. Ein professioneller Berater kann hierbei unterstützen und individuelle Möglichkeiten aufzeigen. Es ist wichtig, sich auch über die Kündigungs- und Rückzahlungsbedingungen der Lebensversicherung im Klaren zu sein, um im Falle von finanziellen Engpässen handlungsfähig zu bleiben. Weitere Informationen zu diesem Thema finden Sie unter dem Link zu Änderungen der Zahlungsweise bei der Kfz-Versicherung. Eine gründliche Auseinandersetzung mit den individuellen Bedürfnissen und eine sorgfältige Planung sind entscheidend, um eine Lebensversicherung für Partner bestmöglich zu nutzen und sich finanziell abzusichern.

Regelmäßige Überprüfung der Versicherungssumme

Eine regelmäßige Überprüfung der Versicherungssumme ist entscheidend, um sicherzustellen, dass die Lebensversicherung den aktuellen Bedürfnissen und Lebensumständen entspricht. Es ist ratsam, die Versicherungssumme alle paar Jahre anzupassen, insbesondere wenn es zu Veränderungen wie Heirat, Geburt eines Kindes oder Hauskauf gekommen ist. Eine zu niedrige Versicherungssumme könnte im Falle des Todes zu finanziellen Engpässen führen, während eine zu hohe Summe zu überflüssigen Kosten führt. Eine Anpassung der Versicherungssumme ermöglicht es, den Versicherungsschutz den aktuellen Lebenssituationen anzupassen und einen ausreichenden finanziellen Schutz sicherzustellen. Es ist empfehlenswert, den Versicherungsbedarf regelmäßig zu überprüfen und gegebenenfalls eine Anpassung mit dem Versicherungsanbieter vorzunehmen.

Einbeziehung von Steueraspekten

Bei der Einbeziehung von Steueraspekten in Bezug auf eine Lebensversicherung für Partner gibt es einige wichtige Punkte zu beachten. Zunächst einmal sind die Auszahlungen einer kapitalbildenden Lebensversicherung in der Regel steuerfrei, sofern bestimmte Voraussetzungen erfüllt sind. Hierbei wird die so genannte „Fünf-Jahres-Regel“ angewandt, bei der die Versicherung mindestens fünf Jahre bestanden haben muss, damit die Auszahlungen steuerfrei bleiben. Es ist jedoch ratsam, sich diesbezüglich von einem Steuerberater beraten zu lassen, um individuelle steuerliche Auswirkungen zu klären. Eine weitere wichtige Steueraspekt ist die steuerliche Behandlung der Beiträge zur Lebensversicherung. In der Regel können die Beiträge nicht steuerlich abgesetzt werden, es sei denn, sie dienen der Altersvorsorge. Eine Ausnahme bildet hier die steuerlich geförderte Basisrente, die es ermöglicht, Beiträge bis zu bestimmten Grenzen steuerlich geltend zu machen. Um alle steuerlichen Aspekte korrekt zu berücksichtigen, empfiehlt es sich, einen Steuerexperten hinzuzuziehen.

Zusammenfassung

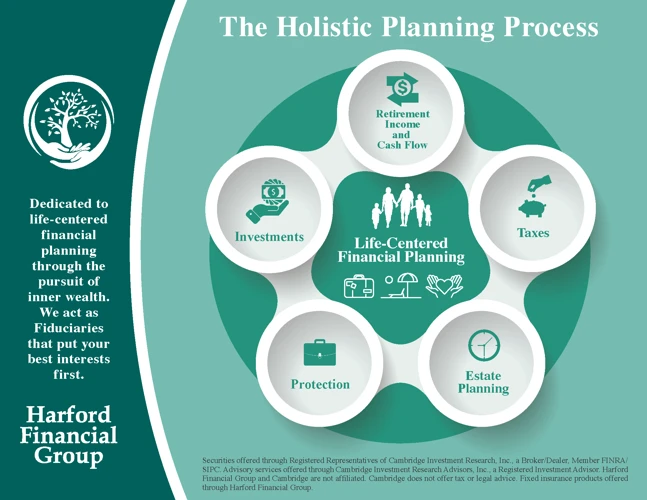

Zusammenfassend lässt sich sagen, dass eine Lebensversicherung für Partner eine wichtige finanzielle Absicherung bietet. Durch die Berechnung des Versicherungsbedarfs und die Auswahl der richtigen Versicherungsart kann eine maßgeschneiderte Versicherungslösung gefunden werden. Zudem sollte der Versicherungsanbieter sorgfältig geprüft werden, um eine vertrauenswürdige und zuverlässige Partnerschaft einzugehen. Rechtliche Aspekte wie die Erstellung eines Partnerschaftsvertrags und die Berücksichtigung von Todesfallklauseln sind ebenfalls von großer Bedeutung. Weitere Tipps wie die regelmäßige Überprüfung der Versicherungssumme und die Einbeziehung von Steueraspekten tragen zur langfristigen Vorsorge bei. Insgesamt stellt eine Lebensversicherung eine wichtige Säule der finanziellen Planung und Absicherung für Partner dar. Verpassen Sie nicht die Chance, Ihre Finanzen optimal zu gestalten und Ihre Zukunft abzusichern.

Häufig gestellte Fragen

1. Was ist der Unterschied zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung?

Bei einer Risikolebensversicherung wird im Todesfall des Versicherten eine festgelegte Versicherungssumme an die Hinterbliebenen ausgezahlt. Eine Kapitallebensversicherung dient neben der Absicherung auch als Kapitalanlage ohne festgelegte Versicherungssumme.

2. Wie berechnet man den Versicherungsbedarf für eine Lebensversicherung?

Der Versicherungsbedarf hängt von verschiedenen Faktoren ab, wie beispielsweise dem Einkommen, den laufenden Ausgaben und finanziellen Verpflichtungen. Eine Faustregel besagt, dass die Versicherungssumme das 3- bis 5-fache des Bruttojahreseinkommens betragen sollte.

3. Gilt eine Lebensversicherung auch bei einem Unfalltod?

Ja, in den meisten Fällen sind Unfalltodesfälle in einer Lebensversicherung ebenfalls abgedeckt, sofern sie nicht explizit ausgeschlossen werden.

4. Kann man die Versicherungssumme einer Lebensversicherung nachträglich ändern?

Ja, je nach Vertragsbedingungen kann die Versicherungssumme in Absprache mit dem Versicherungsunternehmen angepasst werden. Beachten Sie jedoch eventuelle Höchstgrenzen und die Möglichkeit einer erneuten Gesundheitsprüfung.

5. Ist eine Risikolebensversicherung steuerlich absetzbar?

Nein, Beiträge für eine Risikolebensversicherung sind in der Regel nicht steuerlich absetzbar. Es können jedoch steuerliche Vorteile bei einer Kapitallebensversicherung genutzt werden.

6. Können auch unverheiratete Partner eine Lebensversicherung abschließen?

Ja, auch unverheiratete Paare können eine Lebensversicherung abschließen und sich gegenseitig als Begünstigte einsetzen. Die rechtlichen Aspekte sollten jedoch durch eine Beratung mit einem Anwalt geklärt werden.

7. Kann man eine laufende Lebensversicherung kündigen?

Ja, in den meisten Fällen ist die Kündigung einer laufenden Lebensversicherung möglich. Es sollten jedoch die Vertragsbedingungen und mögliche finanzielle Verluste durch vorzeitige Kündigung beachtet werden.

8. Sind Vorerkrankungen ein Ausschlusskriterium für den Abschluss einer Lebensversicherung?

Je nach Art und Schwere der Vorerkrankung können Versicherungsunternehmen einen Risikozuschlag erheben oder den Versicherungsschutz ausschließen. Es empfiehlt sich, verschiedene Angebote zu vergleichen und bei Unsicherheit einen Versicherungsmakler hinzuzuziehen.

9. Kann eine Lebensversicherung beleihen oder verpfändet werden?

Ja, in vielen Fällen ist es möglich, eine Lebensversicherung zu beleihen oder zu verpfänden, um beispielsweise einen Kredit aufzunehmen. Hierbei sollten jedoch die Konditionen und mögliche Auswirkungen auf den Versicherungsschutz sorgfältig geprüft werden.

10. Wie kann man die Leistungen einer Lebensversicherung steuerfrei erhalten?

Bei einer Kapitallebensversicherung können die Leistungen unter bestimmten Voraussetzungen steuerfrei sein, wenn sie beispielsweise nach Ablauf der Vertragslaufzeit ausgezahlt werden und bestimmte Mindestlaufzeiten erfüllt sind. Es empfiehlt sich, hierzu einen Steuerberater zu konsultieren.