Lehrauftrag versteuern: Wichtige Tipps zur steuerlichen Behandlung in Deutschland

Als Lehrbeauftragter ist es wichtig, die steuerlichen Pflichten und Möglichkeiten in Deutschland zu kennen. In diesem Artikel werden wir Ihnen detaillierte Informationen geben, wie Sie als Lehrbeauftragter Ihre Einkünfte steuerlich behandeln sollten. Wir werden auf die steuerliche Abgrenzung zum Angestelltenverhältnis eingehen, erklären, wie Sie sich beim Finanzamt anmelden können und welche Wahlmöglichkeiten Sie haben. Des Weiteren werden wir die Aspekte der Honorarabrechnung beleuchten, inklusive der Umsatzsteuerpflicht und des Progressionsvorbehalts. Wenn es um die Steuererklärung geht, werden wir Ihnen erklären, welche Anlagen und Nachweise relevant sind. Außerdem werden wir die Steuervorteile und -nachteile als Lehrbeauftragter besprechen, einschließlich der Absetzbarkeit von Aufwendungen und der Geltendmachung von Pauschalen. Lesen Sie weiter, um alle wichtigen Informationen zu erfahren, wie Sie Ihren Lehrbeauftragten-Lehrauftrag bestmöglich steuerlich behandeln können.

Zusammenfassung

- 1. Was ist ein Lehrbeauftragter?

- 2. Steuerliche Pflichten von Lehrbeauftragten

- 3. Steuerliche Aspekte bei der Honorarabrechnung

- 4. Steuererklärung als Lehrbeauftragter

- 5. Steuervorteile und -nachteile als Lehrbeauftragter

- Zusammenfassung

- Schlusswort

-

Häufig gestellte Fragen

- 1. Welche Voraussetzungen muss man erfüllen, um als Lehrbeauftragter tätig zu sein?

- 2. Was ist der Unterschied zwischen einem Lehrbeauftragten und einem fest angestellten Dozenten?

- 3. Muss ich als Lehrbeauftragter Umsatzsteuer auf mein Honorar berechnen?

- 4. Welche steuerlichen Wahlmöglichkeiten habe ich als Lehrbeauftragter?

- 5. Kann ich meine Ausgaben im Zusammenhang mit meiner Lehrtätigkeit von der Steuer absetzen?

- 6. Muss ich als Lehrbeauftragter eine Steuererklärung abgeben?

- 7. Was ist der Progressionsvorbehalt?

- 8. Kann ich als Lehrbeauftragter betriebliche Altersvorsorge betreiben?

- 9. Welche Nachweise und Belege muss ich für meine Steuererklärung als Lehrbeauftragter einreichen?

- 10. Gibt es spezielle Steuervorteile für Lehrbeauftragte?

- Verweise

1. Was ist ein Lehrbeauftragter?

Ein Lehrbeauftragter ist eine Person, die an einer Hochschule oder einer anderen Bildungseinrichtung als Dozent tätig ist, ohne ein reguläres Angestelltenverhältnis zu haben. Lehrbeauftragte werden in der Regel für einzelne Lehrveranstaltungen oder Seminare engagiert und erhalten dafür ein Honorar. Sie sind in der Regel selbstständig tätig und haben daher bestimmte steuerliche Pflichten und Rechte. Als Lehrbeauftragter können Sie Ihre Expertise und Ihr Wissen weitergeben und gleichzeitig Ihre eigenen beruflichen Interessen verfolgen. Es ist wichtig, die steuerliche Behandlung als Lehrbeauftragter zu verstehen, um Ihre finanziellen Angelegenheiten richtig zu verwalten und mögliche Steuervorteile zu nutzen.

2. Steuerliche Pflichten von Lehrbeauftragten

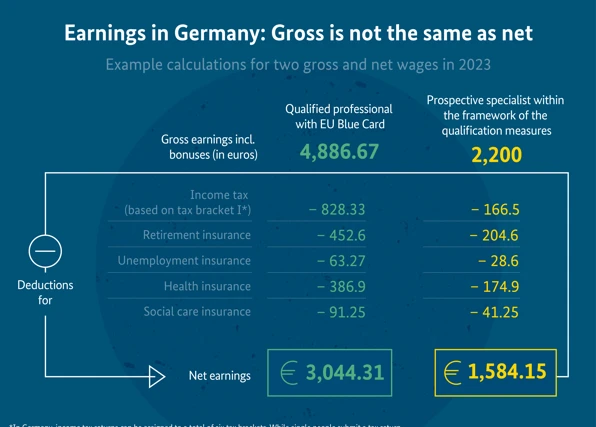

Als Lehrbeauftragter haben Sie bestimmte steuerliche Pflichten zu erfüllen. Der wichtigste Aspekt ist die klare steuerliche Abgrenzung zum Angestelltenverhältnis. Im Gegensatz zu Angestellten haben Sie als Lehrbeauftragter in der Regel einen selbstständigen Status. Daher müssen Sie sich selbstständig beim Finanzamt anmelden und Ihre Einnahmen aus dem Lehrauftrag ordnungsgemäß versteuern. Es ist wichtig, die richtige Form der Buchführung zu wählen, entweder die Einnahmenüberschussrechnung oder die Bilanzierung, je nachdem, was für Ihre Situation am besten geeignet ist. Auch die Umsatzsteuerpflicht und der Progressionsvorbehalt sind Aspekte, die Sie als Lehrbeauftragter beachten sollten. Nehmen Sie sich Zeit, um Ihre steuerlichen Pflichten zu verstehen und sicherzustellen, dass Sie diese richtig erfüllen.

2.1. Steuerliche Abgrenzung zum Angestelltenverhältnis

Bei der steuerlichen Abgrenzung zum Angestelltenverhältnis ist es wichtig zu verstehen, dass Lehrbeauftragte in der Regel selbstständig tätig sind und nicht als Arbeitnehmer angestellt sind. Im Gegensatz zu Angestellten haben Lehrbeauftragte mehr Flexibilität in Bezug auf ihre Arbeitszeiten, können ihre Honorare frei verhandeln und sind nicht in die betrieblichen Abläufe der Bildungseinrichtung eingebunden. Lehrbeauftragte tragen in der Regel auch das unternehmerische Risiko und müssen sich selbst um ihre soziale Absicherung kümmern. Es ist wichtig, diese Unterschiede zu verstehen, um die steuerlichen Konsequenzen richtig zu verstehen und die richtigen steuerlichen Entscheidungen zu treffen.

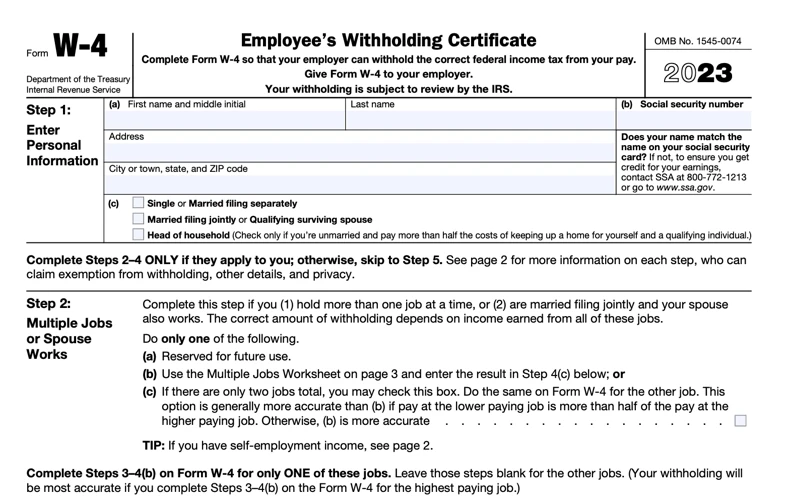

2.2. Anmeldung beim Finanzamt

Wenn Sie als Lehrbeauftragter tätig sind, müssen Sie sich beim Finanzamt anmelden. Dies ist ein wichtiger Schritt, um Ihre steuerlichen Pflichten zu erfüllen. Bei der Anmeldung müssen Sie angeben, dass Sie selbstständig als Lehrbeauftragter arbeiten. Das Finanzamt wird Ihnen dann eine Steuernummer zuweisen. Mit dieser Steuernummer können Sie Ihre Einkünfte aus dem Lehrauftrag in Ihrer Steuererklärung angeben und Ihre steuerlichen Verpflichtungen erfüllen. Es ist wichtig, die Anmeldung beim Finanzamt rechtzeitig vorzunehmen, um mögliche Sanktionen oder Strafen zu vermeiden. Weitere Informationen zur Anmeldung und den steuerlichen Pflichten als Selbstständiger finden Sie hier.

2.3. Steuerliche Wahlmöglichkeiten

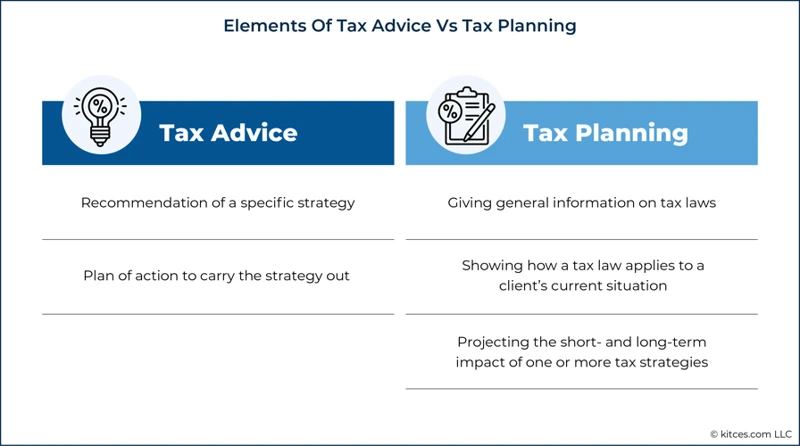

Als Lehrbeauftragter haben Sie bestimmte steuerliche Wahlmöglichkeiten, die Sie in Betracht ziehen sollten. Eine Option ist die Wahl der richtigen Gewinnermittlungsart, entweder durch die Einnahmenüberschussrechnung oder durch die Bilanzierung. Die Einnahmenüberschussrechnung ist in der Regel für kleinere Unternehmen und Selbstständige geeignet, da sie einfacher und weniger aufwendig ist. Die Bilanzierung hingegen erfordert eine umfassende Buchführung und ist eher für größere Unternehmen relevant. Welche Wahl für Sie die richtige ist, hängt von Ihrer individuellen Situation und Ihren persönlichen Vorlieben ab. Es kann auch sinnvoll sein, sich mit einem Steuerberater oder einer Steuerberaterin in Verbindung zu setzen, um die beste Entscheidung für Ihre steuerliche Behandlung zu treffen.

Bei der steuerlichen Behandlung als Lehrbeauftragter haben Sie die Wahl zwischen der Einnahmenüberschussrechnung und der Bilanzierung, um Ihre Einkünfte und Ausgaben zu erfassen. Die Einnahmenüberschussrechnung ist eine einfache Methode, bei der die Einnahmen und Ausgaben direkt gegenübergestellt werden. Sie eignet sich besonders gut für kleinere Einkünfte und wenn Sie keine umfangreiche Buchführung betreiben möchten. In diesem Fall werden Ihre Einkünfte als Gewinn aus selbstständiger Arbeit erfasst. Auf der anderen Seite steht die Bilanzierung, bei der Sie eine umfassende Buchhaltung führen müssen. Dies kann jedoch zeitaufwändiger sein und erfordert möglicherweise die Hilfe eines Steuerberaters. Mit der Bilanzierung haben Sie jedoch auch die Möglichkeit, bestimmte steuerliche Vorteile wie den /bu-dynamik/ oder den /verlustrücktrag/ in Anspruch zu nehmen. Entscheiden Sie sich für die für Ihre Situation passende Methode und stellen Sie sicher, dass Sie alle steuerlichen Anforderungen erfüllen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Steuerliche Aspekte bei der Honorarabrechnung

Bei der Honorarabrechnung als Lehrbeauftragter gibt es verschiedene steuerliche Aspekte zu beachten. Ein wichtiger Punkt ist die Umsatzsteuerpflicht. Als selbstständiger Lehrbeauftragter müssen Sie prüfen, ob Sie umsatzsteuerpflichtig sind und Ihre Honorare entsprechend berechnen. Im Falle der Umsatzsteuerpflicht müssen Sie diese an das Finanzamt abführen. Ein weiterer Aspekt ist der Progressionsvorbehalt. Dies bedeutet, dass Ihre Honorare in die Berechnung Ihres Einkommensteuersatzes einfließen, auch wenn diese nicht besteuert werden. Es ist daher wichtig, den Progressionsvorbehalt bei der Planung Ihrer Steuerzahlungen zu berücksichtigen. Indem Sie die steuerlichen Aspekte Ihrer Honorarabrechnung sorgfältig beachten, können Sie sicherstellen, dass Sie Ihre steuerlichen Verpflichtungen erfüllen und von möglichen Steuervorteilen profitieren.

3.1. Umsatzsteuerpflicht

Die Umsatzsteuerpflicht ist ein wichtiger Aspekt bei der Honorarabrechnung für Lehrbeauftragte. Grundsätzlich sind Lehrbeauftragte umsatzsteuerpflichtig, wenn sie ihre Tätigkeit im Rahmen eines selbstständigen Gewerbes ausüben und die Umsatzgrenze von 22.000 Euro pro Jahr überschreiten. In diesem Fall müssen sie auf ihren Honoraren Umsatzsteuer berechnen und an das Finanzamt abführen. Es gibt jedoch eine Ausnahme: Lehrbeauftragte können von der Umsatzsteuer befreit sein, wenn sie bestimmte Voraussetzungen erfüllen, zum Beispiel wenn ihre Tätigkeit eng mit dem Bildungswesen zusammenhängt. Es ist wichtig, sich über die Umsatzsteuerpflicht zu informieren und gegebenenfalls eine Umsatzsteuervoranmeldung abzugeben, um keine steuerlichen Konsequenzen zu riskieren.

3.2. Progressionsvorbehalt

Der Progressionsvorbehalt ist ein wichtiger steuerlicher Aspekt, den Lehrbeauftragte beachten sollten. Bei der Honorarabrechnung wird das erhaltene Honorar zwar als Einkommen versteuert, jedoch fließt es nicht in die Berechnung des Steuersatzes ein. Stattdessen wird das Honorar dem sogenannten Progressionsvorbehalt unterworfen. Dadurch kann sich der Steuersatz auf das übrige zu versteuernde Einkommen erhöhen. Der Grund dafür ist, dass das Honorar als zusätzliches Einkommen angesehen wird und somit die Steuerprogression „vorbehalten“ wird. Dies kann dazu führen, dass Lehrbeauftragte einen höheren Steuersatz auf ihr übriges Einkommen zahlen müssen. Es ist ratsam, sich über den Progressionsvorbehalt zu informieren und gegebenenfalls Steuervorsorge zu treffen, um unangenehme Überraschungen bei der Steuererklärung zu vermeiden.

4. Steuererklärung als Lehrbeauftragter

Die Steuererklärung als Lehrbeauftragter ist ein wichtiger Schritt, um Ihre Einkünfte korrekt zu versteuern. Hier sind einige relevante Aspekte zu beachten:

In Ihrer Steuererklärung müssen Sie die Einkünfte aus Ihrer selbstständigen Tätigkeit als Lehrbeauftragter angeben. Hierfür nutzen Sie die Anlage S. Geben Sie alle relevanten Informationen zu Ihren Einnahmen und Ausgaben an. Diese werden dann in der Einkünfte-Überschussrechnung ermittelt.

Je nach Ihrem individuellen Fall müssen Sie möglicherweise auch weitere Anlagen und Nachweise einreichen. Dazu gehören beispielsweise Anlagen zur Umsatzsteuer, wenn Sie umsatzsteuerpflichtig sind, oder Anlagen zur Gewinnermittlung wie die Anlage EÜR. Stellen Sie sicher, dass Sie alle erforderlichen Dokumente vollständig und korrekt ausfüllen.

Es ist ratsam, sich frühzeitig mit der Steuererklärung als Lehrbeauftragter auseinanderzusetzen und gegebenenfalls professionelle Unterstützung in Anspruch zu nehmen, um sicherzustellen, dass Ihre Steuererklärung ordnungsgemäß erfolgt und Sie alle relevanten Steuervorteile nutzen können.

4.1. Anlage S – Einkünfte aus selbstständiger Arbeit

Die Anlage S ist ein wichtiger Bestandteil Ihrer Steuererklärung als Lehrbeauftragter, da sie speziell für die Einkünfte aus selbstständiger Arbeit vorgesehen ist. Hier tragen Sie Ihre erzielten Einnahmen ein, die Sie als Lehrbeauftragter erhalten haben. Dazu gehören Ihre Honorare für die Lehrtätigkeit, aber auch eventuelle zusätzliche Einkünfte, wie beispielsweise Beratungshonorare oder Honorare aus Veröffentlichungen. Bei der Anlage S ist es wichtig, alle relevanten Informationen anzugeben und sämtliche Einnahmen korrekt zu erfassen. Zusätzlich zu den Einnahmen können Sie auch bestimmte Ausgaben, die im Zusammenhang mit Ihrer selbstständigen Tätigkeit als Lehrbeauftragter stehen, geltend machen. Beachten Sie jedoch, dass Sie Belege und Nachweise für Ihre Einnahmen und Ausgaben aufbewahren müssen, falls das Finanzamt diese anfordert.

4.2. Weitere relevante Anlagen und Nachweise

Um Ihre Steuererklärung als Lehrbeauftragter korrekt auszufüllen, gibt es neben der Anlage S – Einkünfte aus selbstständiger Arbeit einige weitere relevante Anlagen und Nachweise, die Sie berücksichtigen sollten. Dazu gehören unter anderem:

– Anlage EÜR: Die Anlage Einnahmenüberschussrechnung ist erforderlich, wenn Sie Ihre Einkünfte aus selbstständiger Tätigkeit über die Einnahmenüberschussrechnung ermitteln. Hier geben Sie Ihre Einnahmen und Ausgaben im Detail an.

– Anlage KAP: Wenn Sie als Lehrbeauftragter Kapitaleinkünfte erzielen, zum Beispiel aus Zinserträgen, müssen Sie diese in der Anlage KAP angeben. Hier tragen Sie Ihre Kapitalerträge ein, um die entsprechende Steuerberechnung vorzunehmen.

– Nachweise: Legen Sie alle relevanten Belege und Nachweise Ihrer Einnahmen und Ausgaben bei. Dies können beispielsweise Honorarverträge, Rechnungen, Quittungen oder Bankauszüge sein. Diese dienen als Nachweis für Ihre steuerlichen Angaben und können im Falle einer Prüfung verlangt werden.

Es ist wichtig, alle erforderlichen Anlagen und Nachweise vollständig und korrekt auszufüllen, um unnötige Rückfragen oder Probleme mit dem Finanzamt zu vermeiden.

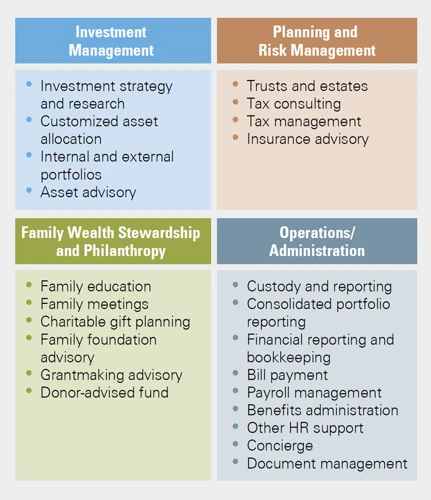

5. Steuervorteile und -nachteile als Lehrbeauftragter

Als Lehrbeauftragter haben Sie sowohl Steuervorteile als auch -nachteile, die Sie bei Ihrer steuerlichen Planung berücksichtigen sollten. Hier sind einige wichtige Aspekte, die Sie beachten sollten:

1. Absetzbarkeit von Aufwendungen: Als Lehrbeauftragter können Sie bestimmte Aufwendungen steuerlich absetzen, wie beispielsweise Fachliteratur, Fortbildungskosten oder Büromaterial. Diese können als Betriebsausgaben geltend gemacht werden und mindern Ihre steuerliche Belastung.

2. Geltendmachung von Pauschalen: Es gibt auch bestimmte Pauschalen, die Sie als Lehrbeauftragter nutzen können, um Ihre steuerliche Belastung zu senken. Dazu gehören beispielsweise die Verpflegungspauschale für Dienstreisen oder die Kilometerpauschale für Anfahrtswege zu Ihren Lehrveranstaltungen.

3. Einkommenssteigerung kann zu höherem Steuersatz führen: Wenn Sie als Lehrbeauftragter nebenberuflich tätig sind und Ihr Einkommen dadurch steigt, kann dies zu einem höheren Steuersatz führen. Dadurch kann es sein, dass ein Teil Ihrer zusätzlichen Einkünfte durch den höheren Steuersatz wieder abgeführt wird.

4. Soziale Absicherung: Als Lehrbeauftragter sind Sie in der Regel nicht automatisch sozialversichert. Sie müssen sich daher selbstständig um Ihre soziale Absicherung kümmern, zum Beispiel durch freiwillige Beiträge in der Rentenversicherung.

Es ist wichtig, die Steuervorteile und -nachteile als Lehrbeauftragter zu kennen und zu verstehen, um Ihre finanzielle Situation besser einschätzen zu können und mögliche Steuervorteile optimal zu nutzen. Sprechen Sie am besten mit einem Steuerexperten, um eine individuelle Beratung für Ihre spezifische Situation zu erhalten.

5.1. Absetzbarkeit von Aufwendungen

Die Absetzbarkeit von Aufwendungen ist ein wichtiger Aspekt für Lehrbeauftragte, um ihre steuerliche Belastung zu optimieren. Als Lehrbeauftragter können Sie bestimmte berufsbedingte Ausgaben von der Steuer absetzen. Hier sind einige Aufwendungen, die möglicherweise absetzbar sind:

- Fahrtkosten: Zu den absetzbaren Kosten gehören Fahrtkosten für dienstliche Fahrten, wie zum Beispiel zu den Lehrveranstaltungen oder Seminaren. Es ist wichtig, genaue Aufzeichnungen über diese Kosten zu führen.

- Büromaterial und Fachliteratur: Kosten für Büromaterial wie Schreibwaren, Druckerpapier und Tintenpatronen können ebenfalls abgesetzt werden. Auch Fachliteratur, die für die Lehrtätigkeit benötigt wird, kann steuerlich geltend gemacht werden.

- Fortbildungen: Kosten für berufliche Weiterbildungen und Fortbildungen können als Werbungskosten abgesetzt werden. Dies umfasst beispielsweise die Teilnahme an Fachkonferenzen und Seminaren zur Weiterentwicklung der eigenen Lehrtätigkeit.

- Büro- und Arbeitszimmer: Wenn Sie ein häusliches Arbeitszimmer nutzen, um Ihre Lehrtätigkeit vorzubereiten oder zu dokumentieren, können anteilige Kosten für Miete, Strom oder Möbel als Werbungskosten geltend gemacht werden.

Es ist wichtig zu beachten, dass die genauen Regelungen zur Absetzbarkeit von Aufwendungen von den individuellen steuerlichen Gegebenheiten abhängen. Es wird daher empfohlen, sich von einem Steuerberater oder einem Fachmann beraten zu lassen, um sicherzustellen, dass Sie alle möglichen Steuervorteile nutzen können.

5.2. Geltendmachung von Pauschalen

Bei der steuerlichen Behandlung als Lehrbeauftragter haben Sie die Möglichkeit, bestimmte Pauschalen geltend zu machen. Pauschalen sind vereinfachte Abzugsmöglichkeiten, die es Ihnen ermöglichen, bestimmte Ausgaben ohne detaillierte Nachweise anzusetzen. Es gibt verschiedene Pauschalen, die Sie als Lehrbeauftragter in Anspruch nehmen können. Unter anderem können Sie beispielsweise die Pauschale für den Arbeitsmittelabzug nutzen. Diese Pauschale ermöglicht es Ihnen, einen pauschalen Betrag für die Anschaffung und Nutzung von Arbeitsmitteln, wie beispielsweise Büromaterialien oder Fachliteratur, abzusetzen. Darüber hinaus gibt es auch die Möglichkeit, Pauschalen für Reisekosten oder Verpflegungsmehraufwendungen in Anspruch zu nehmen. Beachten Sie jedoch, dass die Höhe der Pauschalen gesetzlich festgelegt ist und Sie nur den tatsächlich angefallenen Betrag geltend machen können. Informieren Sie sich genau über die Pauschalen, die für Ihre Tätigkeit als Lehrbeauftragter relevant sind und nutzen Sie diese, um Ihre Steuerlast zu optimieren.

Zusammenfassung

Zusammenfassung: Als Lehrbeauftragter in Deutschland haben Sie bestimmte steuerliche Pflichten und Möglichkeiten, die es wichtig machen, Ihre Einkünfte korrekt zu behandeln. Es ist entscheidend, die steuerliche Abgrenzung zum Angestelltenverhältnis zu verstehen und sich beim Finanzamt anzumelden. Zudem haben Sie Wahlmöglichkeiten bezüglich der Gewinnermittlung und sollten die steuerlichen Aspekte bei der Honorarabrechnung beachten, wie die Umsatzsteuerpflicht und den Progressionsvorbehalt. Bei der Steuererklärung sollten Sie die Anlage S für Einkünfte aus selbstständiger Arbeit nutzen und relevante Anlagen und Nachweise einreichen. Es gibt auch bestimmte Steuervorteile und -nachteile, die Sie als Lehrbeauftragter beachten sollten, wie die Absetzbarkeit von Aufwendungen und die Möglichkeit, Pauschalen geltend zu machen. Indem Sie sich mit diesen Tipps zur steuerlichen Behandlung von Lehraufträgen vertraut machen, können Sie Ihre finanziellen Angelegenheiten effektiv verwalten und mögliche Steuervorteile nutzen.

Schlusswort

Im Schlusswort dieses Artikels möchten wir noch einmal zusammenfassen, wie Lehrbeauftragte ihre Einkünfte steuerlich behandeln sollten. Es ist wichtig, sich über die steuerliche Abgrenzung zum Angestelltenverhältnis im Klaren zu sein und sich beim Finanzamt anzumelden. Zudem sollten Lehrbeauftragte die Wahlmöglichkeiten bezüglich der steuerlichen Erfassung kennen und die richtige Methode zur Gewinnermittlung wählen. Bei der Honorarabrechnung ist die Umsatzsteuerpflicht zu beachten und der Progressionsvorbehalt kann Auswirkungen auf das zu versteuernde Einkommen haben. Die korrekte Erstellung der Steuererklärung mit den relevanten Anlagen und Nachweisen ist von großer Bedeutung. Als Lehrbeauftragter haben Sie auch die Möglichkeit, bestimmte Aufwendungen steuerlich abzusetzen und Pauschalen geltend zu machen. Mit dem Wissen über diese steuerlichen Aspekte können Sie Ihre finanzielle Situation als Lehrbeauftragter optimieren. Beachten Sie jedoch, dass steuerliche Vorschriften und Gesetze sich ändern können, daher ist es ratsam, sich regelmäßig auf dem neuesten Stand zu halten.

Häufig gestellte Fragen

1. Welche Voraussetzungen muss man erfüllen, um als Lehrbeauftragter tätig zu sein?

Um als Lehrbeauftragter tätig zu sein, benötigen Sie in der Regel eine fachliche Qualifikation, wie beispielsweise einen akademischen Abschluss, sowie praktische Erfahrung auf Ihrem Fachgebiet. Die genauen Voraussetzungen können je nach Bildungseinrichtung variieren.

2. Was ist der Unterschied zwischen einem Lehrbeauftragten und einem fest angestellten Dozenten?

Ein Lehrbeauftragter arbeitet in der Regel auf Honorarbasis und hat kein festes Angestelltenverhältnis. Im Gegensatz dazu ist ein fest angestellter Dozent regulärer Mitarbeiter der Bildungseinrichtung und erhält ein festes Gehalt.

3. Muss ich als Lehrbeauftragter Umsatzsteuer auf mein Honorar berechnen?

Die Umsatzsteuerpflicht hängt von verschiedenen Faktoren ab, wie z.B. der Höhe Ihres Honorars und Ihrem Status als Kleinunternehmer. In der Regel müssen Lehrbeauftragte Umsatzsteuer auf ihr Honorar berechnen und an das Finanzamt abführen.

4. Welche steuerlichen Wahlmöglichkeiten habe ich als Lehrbeauftragter?

Als Lehrbeauftragter haben Sie die Möglichkeit, Ihre Einkünfte entweder mittels der Einnahmenüberschussrechnung oder durch Bilanzierung zu ermitteln. Welche Option für Sie die richtige ist, hängt von verschiedenen Faktoren ab, wie z.B. der Höhe Ihrer Einnahmen und dem Umfang Ihrer unternehmerischen Tätigkeit.

5. Kann ich meine Ausgaben im Zusammenhang mit meiner Lehrtätigkeit von der Steuer absetzen?

Ja, als Lehrbeauftragter können Sie bestimmte Ausgaben, die im Zusammenhang mit Ihrer Lehrtätigkeit stehen, steuerlich geltend machen. Dazu zählen beispielsweise Fahrtkosten, Büromaterial oder Fachliteratur. Es ist wichtig, alle Ausgaben ordnungsgemäß zu dokumentieren und Belege aufzubewahren.

6. Muss ich als Lehrbeauftragter eine Steuererklärung abgeben?

Ja, als Lehrbeauftragter sind Sie verpflichtet, eine jährliche Steuererklärung abzugeben. In der Steuererklärung geben Sie Ihre Einkünfte aus selbstständiger Tätigkeit an und können zugleich Ihre Ausgaben und mögliche Steuervorteile geltend machen.

7. Was ist der Progressionsvorbehalt?

Der Progressionsvorbehalt besagt, dass Ihre Einnahmen aus Ihrer Lehrtätigkeit zwar nicht zur Einkommensteuer veranlagt werden, aber dennoch Einfluss auf den Steuersatz Ihrer übrigen Einkünfte haben können. Das bedeutet, dass Ihre Steuerlast aufgrund des Progressionsvorbehalts höher ausfallen kann.

8. Kann ich als Lehrbeauftragter betriebliche Altersvorsorge betreiben?

Ja, auch als Lehrbeauftragter haben Sie die Möglichkeit, eine betriebliche Altersvorsorge abzuschließen. Hierbei können Sie steuerliche Vorteile nutzen und für Ihre Zukunft vorsorgen.

9. Welche Nachweise und Belege muss ich für meine Steuererklärung als Lehrbeauftragter einreichen?

Für Ihre Steuererklärung als Lehrbeauftragter müssen Sie unter anderem die Anlage S ausfüllen, in der Sie Ihre Einkünfte aus selbstständiger Tätigkeit angeben. Außerdem sollten Sie alle relevanten Belege, wie Rechnungen und Belege für Ausgaben, sorgfältig aufbewahren und gegebenenfalls einreichen.

10. Gibt es spezielle Steuervorteile für Lehrbeauftragte?

Ja, es gibt verschiedene Steuervorteile, die Lehrbeauftragten zur Verfügung stehen. Dazu zählen beispielsweise Pauschalen für bestimmte Ausgaben, wie Arbeitsmittel oder Fortbildungen, sowie die Möglichkeit der Verlustverrechnung bei Verlusten aus der Lehrtätigkeit.