Sie haben sich entschieden, Ihre Altersvorsorge durch Leibrenten zu sichern, aber sind sich nicht sicher, wie diese besteuert werden? Keine Sorge, in diesem Artikel werden wir Ihnen alles erklären, was Sie über die Versteuerung von Leibrenten wissen müssen. Von der Definition und den Merkmalen von Leibrenten über die steuerliche Behandlung in Deutschland bis hin zur steuerlichen Meldung und den rechtlichen Aspekten – wir werden alle wichtigen Informationen für Sie bereitstellen. Darüber hinaus werden wir auch auf die steuerlichen Auswirkungen bei Renteneintritt, die Möglichkeiten der Steuerbefreiung sowie die Besteuerung von Leibrenten im Ausland eingehen. Lesen Sie weiter, um alle Details zu erfahren und Ihre Altersvorsorge optimal zu planen.

Zusammenfassung

- Was sind Leibrenten?

- Besteuerung von Leibrenten

- Steuerliche Abzugsfähigkeit von Beiträgen

- Steuerliche Meldung von Leibrenten

- Steuerliche Auswirkungen bei Renteneintritt

- Steuerfreie Leibrenten

- Steuerpflichtige Leibrenten im Ausland

- Rechtliche Aspekte

- Steuerberatung bei Leibrenten

- Zusammenfassung

-

Häufig gestellte Fragen

- Welche steuerlichen Vorteile bieten Leibrenten?

- Wie werden Leibrenten in Deutschland besteuert?

- Gibt es bestimmte Altersgrenzen für steuerfreie Leibrenten?

- Welche Auswirkungen hat der Renteneintritt auf die Steuerpflicht?

- Müssen Leibrenten im Ausland versteuert werden?

- Welche rechtlichen Aspekte sind bei Leibrenten zu beachten?

- Können Beiträge zur Altersvorsorge von der Steuer abgesetzt werden?

- Müssen Leibrenten in der Steuererklärung angegeben werden?

- Welche Steuerberatungsmöglichkeiten gibt es bei Leibrenten?

- Welche Nachteile können mit der Besteuerung von Leibrenten verbunden sein?

- Verweise

Was sind Leibrenten?

Leibrenten sind regelmäßige Zahlungen, die eine Person erhalten kann, um ihre Altersversorgung zu sichern. Sie werden in der Regel von Versicherungsunternehmen oder Pensionsfonds angeboten und dienen dazu, eine stetige Einkommensquelle im Ruhestand zu gewährleisten. Leibrenten unterscheiden sich von anderen Rentenarten, da sie an die Lebenserwartung des Begünstigten geknüpft sind. Das bedeutet, dass die Rentenzahlungen solange geleistet werden, wie der Begünstigte lebt. Wenn der Begünstigte verstirbt, enden die Zahlungen in der Regel. Leibrenten können entweder privat oder gesetzlich sein. Bei privaten Leibrenten schließt der Begünstigte einen individuellen Vertrag mit einem Versicherungsunternehmen ab, während gesetzliche Leibrenten in der Regel aus Beiträgen zur gesetzlichen Rentenversicherung resultieren. Es ist wichtig zu beachten, dass Leibrenten steuerliche Auswirkungen haben und bestimmten Steuerklassen zugeordnet werden können.

Definition von Leibrenten

Leibrenten sind regelmäßige Zahlungen, die eine Person erhält, um ihre Altersversorgung zu sichern. Sie werden entweder privat, durch individuelle Verträge mit Versicherungsunternehmen, oder gesetzlich, durch Beiträge zur gesetzlichen Rentenversicherung, angeboten. Im Gegensatz zu anderen Rentenarten sind Leibrenten an die Lebenserwartung des Begünstigten gebunden. Das bedeutet, dass die Rentenzahlungen solange geleistet werden, wie der Begünstigte lebt. Bei privaten Leibrenten wird der Vertrag zwischen dem Begünstigten und dem Versicherungsunternehmen vereinbart, während gesetzliche Leibrenten aus den Beiträgen zur gesetzlichen Rentenversicherung resultieren. Es ist wichtig zu beachten, dass Leibrenten steuerliche Auswirkungen haben und bestimmten Steuerklassen zugeordnet werden können.

Merkmale von Leibrenten

Die Merkmale von Leibrenten können wie folgt zusammengefasst werden:

– Langlebigkeitsrisiko: Eine Leibrente wird so lange gezahlt, wie der Begünstigte lebt.

– Regelmäßige Zahlungen: Leibrenten sind regelmäßige Zahlungen, die in der Regel monatlich, vierteljährlich oder jährlich erfolgen.

– Vererbbarkeit: In den meisten Fällen enden die Zahlungen bei Tod des Begünstigten. Es kann jedoch vereinbart werden, dass die Rentenleistungen an einen anderen Begünstigten oder die Hinterbliebenen des Begünstigten übergehen.

– Steuerliche Auswirkungen: Leibrenten unterliegen der Einkommensteuer und müssen in der Steuererklärung angegeben werden. Die genaue Besteuerung hängt von verschiedenen Faktoren ab, wie dem Renteneintrittsalter und dem Rentenbetrag.

– Sicherheit: Die Sicherheit der Leibrenten hängt von verschiedenen Faktoren ab, wie der finanziellen Stabilität des Versicherungsunternehmens oder Pensionsfonds, von dem sie gezahlt werden.

Es ist wichtig, alle Merkmale von Leibrenten sorgfältig zu prüfen, bevor man sich für eine bestimmte Rentenform entscheidet. Weitere Informationen zu den rechtlichen Aspekten von Leibrenten finden Sie hier.

Besteuerung von Leibrenten

Die Besteuerung von Leibrenten erfolgt in Deutschland nach bestimmten steuerlichen Regeln. Leibrenten werden als Einkünfte aus der Altersvorsorge behandelt und unterliegen der Einkommensteuer. Es gibt unterschiedliche Besteuerungsarten, je nachdem, ob es sich um private oder gesetzliche Leibrenten handelt. Für private Leibrenten wird in der Regel der sogenannte Ertragsanteil besteuert, der je nach Eintrittsalter des Rentenempfängers und der Vertragslaufzeit variiert. Bei gesetzlichen Leibrenten wird hingegen ein festgelegter Prozentsatz besteuert. Die Steuersätze für Leibrenten sind progressiv gestaltet, das bedeutet, dass sie mit steigendem Einkommen ansteigen. Es ist wichtig zu beachten, dass die Abgabe von Steuererklärungen und die rechtzeitige Zahlung der Steuern für Leibrenten unerlässlich sind, um mögliche steuerliche Nachzahlungen oder Sanktionen zu vermeiden.

Steuerliche Behandlung in Deutschland

Die steuerliche Behandlung von Leibrenten in Deutschland ist von verschiedenen Faktoren abhängig. Hier sind einige wichtige Punkte, die Sie beachten sollten:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

– Besteuerung im Rahmen der Einkommenssteuer: Leibrenten werden als Einkünfte aus nichtselbstständiger Arbeit behandelt und unterliegen somit der Einkommenssteuer.

– Progressionsvorbehalt: Die Einkünfte aus Leibrenten fließen in die Berechnung des Steuersatzes ein, können jedoch durch den Progressionsvorbehalt zu höheren Steuersätzen führen, da sie das zu versteuernde Einkommen erhöhen.

– Steuersätze: Die Höhe des Steuersatzes für Leibrenten hängt von der Höhe der Einkünfte sowie vom individuellen Steuersatz des Steuerpflichtigen ab. Es gibt unterschiedliche Steuersätze für unterschiedliche Einkommensgrenzen.

– Steuerfreibeträge: Es gibt bestimmte Freibeträge, die auf Leibrenten gewährt werden können, um einen Teil der Einkünfte steuerfrei zu stellen.

Es ist wichtig, die steuerliche Behandlung von Leibrenten zu verstehen, um Ihre Steuerpflichten korrekt zu erfüllen und mögliche Steuervorteile zu nutzen. Beachten Sie jedoch, dass steuerliche Regelungen sich ändern können und es ratsam ist, sich bei einem Steuerberater über die aktuellen Bestimmungen zu informieren.

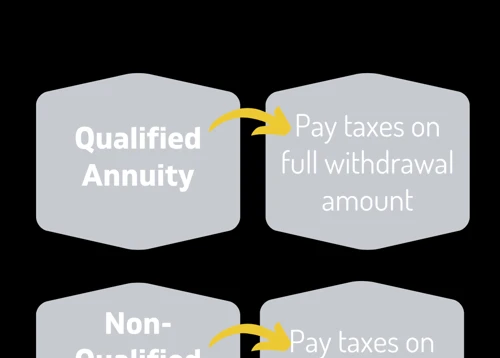

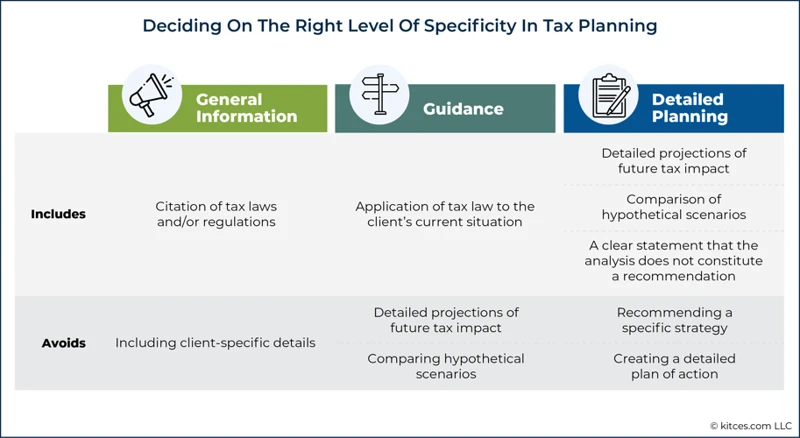

Unterschiedliche Besteuerungsarten

Die Besteuerung von Leibrenten kann auf verschiedene Arten erfolgen. Hier sind die verschiedenen Besteuerungsarten im Überblick:

– Nachgelagerte Besteuerung: Bei der nachgelagerten Besteuerung werden die Leibrenten im Rentenalter besteuert. Die Beiträge, die während der Erwerbsphase zur Altersvorsorge geleistet wurden, werden in der Regel steuerlich abgezogen, während die Rentenzahlungen im Ruhestand versteuert werden.

– Vorabbelastung: Bei der Vorabbelastung werden die Beiträge zur Altersvorsorge bereits vorab besteuert. Das bedeutet, dass die Rentenzahlungen im Ruhestand steuerfrei sind, da die Besteuerung bereits während der Erwerbsphase erfolgt ist.

– Kombination aus nachgelagerter Besteuerung und Vorabbelastung: In einigen Fällen kann es auch eine Kombination aus nachgelagerter Besteuerung und Vorabbelastung geben. Das bedeutet, dass ein Teil der Rentenzahlungen besteuert wird, während ein anderer Teil steuerfrei ist.

Es ist wichtig zu beachten, dass die Besteuerungsart von Leibrenten von verschiedenen Faktoren abhängen kann, wie zum Beispiel dem Renteneintrittsalter, dem Rentenbeginn und den getätigten Beiträgen. Es kann ratsam sein, einen Steuerberater zu konsultieren, um die beste steuerliche Strategie für Ihre individuelle Situation zu ermitteln.

Steuersätze für Leibrenten

Die Besteuerung von Leibrenten erfolgt nach dem Einkommensteuergesetz. Die Steuersätze für Leibrenten richten sich nach dem individuellen Steuersatz des Rentenempfängers. Der Steuersatz hängt von der Höhe der jährlichen Leibrente und dem zu versteuernden Einkommen ab. Das zu versteuernde Einkommen wird unter Berücksichtigung anderer Einkommensarten wie Löhnen, selbständiger Tätigkeit oder Kapitalerträgen berechnet. Es gibt verschiedene Steuersätze, die je nach Steuerklasse und Einkommenshöhe des Rentenempfängers variieren. Es ist wichtig, dass die Rentenempfänger ihre individuellen Steuersätze kennen, um ihre Steuerverpflichtungen korrekt zu berechnen und gegebenenfalls Steuererklärungen abzugeben. Es empfiehlt sich, einen Steuerberater zu konsultieren, um sicherzustellen, dass alle relevanten Aspekte der Besteuerung von Leibrenten berücksichtigt werden.

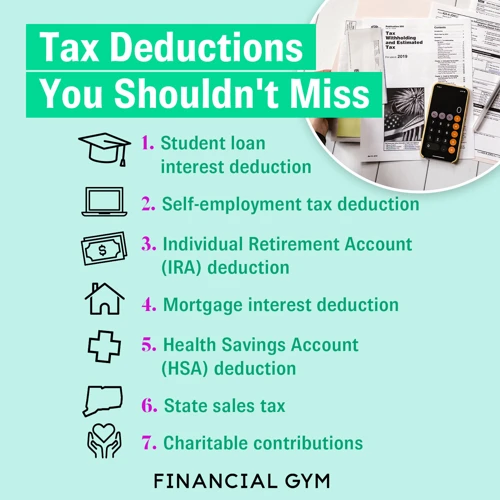

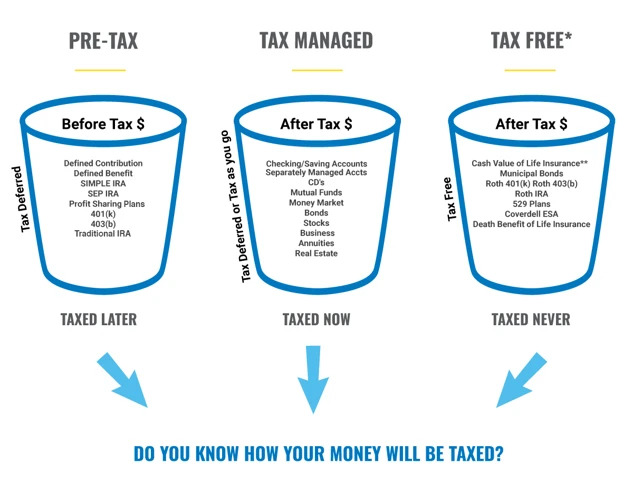

Steuerliche Abzugsfähigkeit von Beiträgen

Die steuerliche Abzugsfähigkeit von Beiträgen zur Altersvorsorge spielt eine wichtige Rolle bei der Versteuerung von Leibrenten. Es gibt bestimmte Regeln und Vorschriften, die es den Steuerzahlern ermöglichen, ihre Beiträge von der Steuer abzuziehen und so ihre steuerliche Belastung zu reduzieren. Beiträge zur Altersvorsorge können unter bestimmten Bedingungen steuermindernd geltend gemacht werden. Dazu gehören zum Beispiel Beiträge zu privaten Rentenversicherungen oder Riester-Verträgen. Diese Beiträge können in der Einkommensteuererklärung angegeben werden und mindern das zu versteuernde Einkommen. Es ist jedoch wichtig zu beachten, dass es Obergrenzen für den Abzug von Altersvorsorgebeiträgen gibt. Zudem sind nicht alle Rentenzahlungen steuerlich abzugsfähig, sondern nur bestimmte Rentenzahlungen werden berücksichtigt.

Abzugsfähigkeit von Beiträgen zur Altersvorsorge

Die Abzugsfähigkeit von Beiträgen zur Altersvorsorge ist ein wichtiger Aspekt der Besteuerung von Leibrenten. Personen, die Beiträge zur Altersvorsorge leisten, können in der Regel von steuerlichen Vorteilen profitieren. Hier sind einige Punkte zur Abzugsfähigkeit von Beiträgen zur Altersvorsorge zu beachten:

– Die Abzugsfähigkeit der Beiträge hängt von der Art der Altersvorsorge ab. Beiträge zur gesetzlichen Rentenversicherung, zu berufsständischen Versorgungseinrichtungen oder zu bestimmten privaten Rentenversicherungen können steuerlich geltend gemacht werden.

– Die Höhe des abzugsfähigen Betrags ist begrenzt. Es gibt bestimmte Höchstbeträge, die jährlich eingehalten werden müssen, um den maximalen steuerlichen Vorteil zu erzielen.

– Die Steuerermäßigung für Altersvorsorgebeiträge wird bei der Einkommensteuererklärung geltend gemacht. Der abzugsfähige Betrag wird von den Gesamteinkünften abgezogen, was zu einer Reduzierung des zu versteuernden Einkommens führt.

Es ist wichtig, sich mit den genauen Bestimmungen zur Abzugsfähigkeit von Beiträgen zur Altersvorsorge vertraut zu machen und gegebenenfalls eine professionelle Steuerberatung in Anspruch zu nehmen, um alle relevanten Steuervorteile nutzen zu können.

Beitragspflichtige Rentenzahlungen

beziehen sich auf die Renten, die als Beitrag zur Altersvorsorge geleistet werden. Diese Rentenzahlungen werden als Einkommen betrachtet und sind daher steuerpflichtig. Es spielt keine Rolle, ob es sich um private oder gesetzliche Leibrenten handelt – in beiden Fällen sind die Rentenzahlungen steuerpflichtig. Bei der Versteuerung wird der sogenannte „Rentenfreibetrag“ berücksichtigt, der von Jahr zu Jahr angepasst wird. Dieser Freibetrag ermöglicht es, einen Teil der Rentenleistungen steuerfrei zu erhalten. Es ist jedoch wichtig zu beachten, dass der verbleibende Teil der beitragspflichtigen Rentenzahlungen der Einkommensteuer unterliegt.

Steuerermäßigung für Altersvorsorgebeiträge

Die ist eine Möglichkeit, die steuerliche Belastung im Zusammenhang mit Beiträgen zur Altersvorsorge zu reduzieren. Durch diese Steuerermäßigung können Sie einen Teil Ihrer Beiträge zur Altersvorsorge von der Steuer abziehen und somit Ihre steuerliche Last verringern. Es ist wichtig zu beachten, dass diese Steuerermäßigung bestimmte Voraussetzungen erfüllen muss. Zum Beispiel müssen die Beiträge in eine Altersvorsorgeform eingezahlt werden, die für die Steuerermäßigung qualifiziert ist. Darüber hinaus gibt es Begrenzungen und Höchstbeträge, die für die Steuerermäßigung gelten können. Durch die Nutzung dieser Steuerermäßigung können Sie Ihre Altersvorsorge finanziell optimieren und gleichzeitig von steuerlichen Vorteilen profitieren.

Steuerliche Meldung von Leibrenten

Die steuerliche Meldung von Leibrenten ist ein wichtiger Schritt, um sicherzustellen, dass Sie Ihre steuerlichen Verpflichtungen erfüllen. Es ist gesetzlich vorgeschrieben, dass Sie Ihre Leibrentenzahlungen in Ihrer Steuererklärung angeben und bestimmte Informationen über Ihre Leibrenten an das Finanzamt melden müssen. Die genauen Vorgaben können je nach Art der Leibrente variieren. Bei privaten Leibrenten müssen Sie normalerweise den Namen und die Anschrift des Zahlungsempfängers sowie den Betrag der erhaltenen Leibrente angeben. Bei gesetzlichen Leibrenten werden die Informationen in der Regel automatisch vom Rentenversicherungsträger an das Finanzamt übermittelt. Es ist wichtig, die entsprechenden Dokumente und Belege sorgfältig aufzubewahren, um bei Bedarf Nachweise erbringen zu können. Denken Sie daran, dass eine ordnungsgemäße Meldung Ihrer Leibrenten dazu beitragen kann, eventuelle steuerliche Probleme zu vermeiden und sicherzustellen, dass Sie alle Vorteile und Möglichkeiten zur Steuerminderung nutzen können.

Pflicht zur Meldung von Leibrenten

Die Pflicht zur Meldung von Leibrenten besteht in Deutschland. Begünstigte sind verpflichtet, ihre Leibrenten in ihrer Steuererklärung anzugeben. Dies betrifft sowohl private als auch gesetzliche Leibrenten. Die Meldung erfolgt im Rahmen der Einkommenssteuererklärung und dient der korrekten Besteuerung der Rentenzahlungen. Es ist wichtig, alle relevanten Informationen zu den erhaltenen Leibrenten anzugeben, einschließlich des Betrags und des Zeitraums, für den die Zahlungen geleistet wurden. Der Nichtnachweis oder die unvollständige Meldung von Leibrenten kann zu steuerlichen Konsequenzen führen. Es ist ratsam, sich bei Unklarheiten oder Fragen zur korrekten Meldung von Leibrenten an einen Steuerberater zu wenden, um etwaige Fehleinschätzungen zu vermeiden.

Steuererklärung bei privaten und gesetzlichen Leibrenten

Die Steuererklärung bei privaten und gesetzlichen Leibrenten ist ein wichtiger Schritt, um die richtige Besteuerung sicherzustellen. Hier sind einige Punkte zu beachten:

- Bei privaten Leibrenten müssen die erhaltenen Rentenzahlungen in der Anlage R der Steuererklärung angegeben werden.

- Es ist wichtig, alle relevanten Informationen zu den Rentenzahlungen sowie zum Versicherungsvertrag bereitzustellen.

- Zusätzlich zur Rentenzahlung müssen auch eventuelle Zusatzeinkünfte im Jahr der Rente angegeben werden.

- Bei gesetzlichen Leibrenten, die aus der gesetzlichen Rentenversicherung stammen, sind die Rentenzahlungen bereits zur Hälfte steuerpflichtig.

- Die andere Hälfte der Rentenzahlungen wird mit dem sogenannten Alterseinkünftegesetz ermittelt und in der Steuererklärung berücksichtigt.

Es wird empfohlen, sich bei der Erstellung der Steuererklärung von einem Steuerberater beraten zu lassen, um mögliche Fehler zu vermeiden und alle steuerlichen Vorteile zu nutzen.

Steuerliche Auswirkungen bei Renteneintritt

Beim Eintritt in den Ruhestand ergeben sich steuerliche Auswirkungen, die es zu beachten gilt. Eine dieser Auswirkungen betrifft die Besteuerung der Leibrenten. Sobald Sie Rentenzahlungen erhalten, sind diese in der Regel steuerpflichtig. Es ist wichtig zu beachten, dass die Renten nicht mit einem fixen Steuersatz besteuert werden, sondern einem progressiven Steuertarif unterliegen. Das bedeutet, dass der Steuersatz mit steigendem Einkommen höher wird. Bei Renteneintritt wird zusätzlich der sogenannte Progressionsvorbehalt angewendet. Dabei werden die Renteneinkünfte zwar nicht direkt besteuert, aber sie fließen in die Berechnung des individuellen Steuersatzes mit ein. Dies kann Auswirkungen auf andere Einkünfte haben und beispielsweise dazu führen, dass diese höher besteuert werden. Es ist daher ratsam, sich rechtzeitig über die steuerlichen Auswirkungen bei Renteneintritt zu informieren und gegebenenfalls eine professionelle Steuerberatung in Anspruch zu nehmen, um unangenehme Überraschungen zu vermeiden.

Steuerpflicht bei Renteneintritt

– Bei Renteneintritt sind Leibrenten in der Regel steuerpflichtig.

– Die Rentenzahlungen werden als Einkommen betrachtet und unterliegen der Einkommensteuer.

– Die Höhe der Steuer hängt von der individuellen Steuerklasse und dem Einkommenssteuersatz ab.

– Ein Freibetrag wird berücksichtigt, der steuerfrei bleibt.

– Die Steuerpflicht bei Renteneintritt kann zu einer höheren Steuerbelastung führen, insbesondere wenn das zu versteuernde Einkommen bereits hoch ist.

– Es ist wichtig, die steuerlichen Auswirkungen von Leibrenten bei Renteneintritt zu berücksichtigen und gegebenenfalls eine Steuerberatung in Anspruch zu nehmen, um die beste Steuerstrategie zu ermitteln.

– Darüber hinaus sollte geprüft werden, ob die Progressionsvorbehaltsklausel Anwendung findet und ob dies zu einer höheren Steuerbelastung führt.

Prüfung der Progressionsvorbehaltsklausel

Bei der Besteuerung von Leibrenten wird die Progressionsvorbehaltsklausel angewendet. Diese Klausel stellt sicher, dass die Rentenzahlungen zur Ermittlung des persönlichen Steuersatzes herangezogen werden, ohne jedoch tatsächlich besteuert zu werden. In der Praxis wird die Progressionsvorbehaltsklausel angewendet, um sicherzustellen, dass die progressiven Steuersätze auf die restlichen Einkünfte des Rentners angewendet werden. Dadurch wird vermieden, dass die Leibrente selbst doppelt besteuert wird. Es ist wichtig zu beachten, dass die Prüfung der Progressionsvorbehaltsklausel für jeden Rentner individuell erfolgt, da sie von den Gesamteinkünften abhängt und in der Steuererklärung entsprechend berücksichtigt werden muss.

Auswirkungen auf andere Einkünfte

Die Auswirkungen von Leibrenten auf andere Einkünfte können signifikant sein. Leibrenten werden in der Regel als steuerpflichtige Einkünfte betrachtet, was bedeutet, dass sie in die Berechnung des zu versteuernden Einkommens einbezogen werden. Dies kann dazu führen, dass sich der Steuersatz für andere Einkommensarten erhöht, da das zu versteuernde Einkommen insgesamt steigt. Es ist wichtig, diese Auswirkungen bei der Planung der persönlichen Finanzen zu berücksichtigen und gegebenenfalls Steuerberater oder Experten für Finanzplanung zu konsultieren, um die beste Vorgehensweise für die Optimierung des steuerlichen Gesamtbildes zu bestimmen.

Steuerfreie Leibrenten

Es gibt bestimmte Voraussetzungen, unter denen Leibrenten steuerfrei sein können. Eine steuerfreie Leibrente kann in folgenden Fällen vorliegen: Wenn der Rentenbeginn nach dem 65. Lebensjahr liegt und die erste Rentenzahlung mindestens 10 Jahre nach Vertragsabschluss erfolgt. Darüber hinaus können Ehepartner, die eine Leibrente erhalten, diese steuerfrei beziehen, wenn die Ehe vor dem 2. Januar 2002 geschlossen wurde und der Begünstigte das 60. Lebensjahr vollendet hat. Ein weiterer Fall, in dem eine Leibrente steuerfrei sein kann, ist, wenn die Leibrentenzahlungen aufgrund von Körperverletzung, Berufskrankheit oder Invalidität erfolgen. Es ist jedoch wichtig zu beachten, dass es Freibeträge für steuerfrei bezogene Leibrenten gibt, und der Betrag über diese Freigrenzen hinaus versteuert werden muss.

Voraussetzungen für steuerfreie Leibrenten

Voraussetzungen für steuerfreie Leibrenten: Damit Leibrenten steuerfrei sind, müssen bestimmte Voraussetzungen erfüllt sein. Zum einen muss es sich um eine private Leibrente handeln, die aufgrund eines Vertrags mit einem Versicherungsunternehmen oder einem Pensionsfonds vereinbart wurde. Zudem muss der Vertrag mindestens zwölf Jahre lang bestanden haben oder die Rentenzahlungen müssen aufgrund einer schweren Erkrankung oder Behinderung erfolgen. Darüber hinaus gibt es Altersgrenzen, die beachtet werden müssen. Die steuerfreien Leibrenten gelten in der Regel erst ab einem bestimmten Alter, wie beispielsweise ab dem 67. Lebensjahr. Es ist außerdem wichtig zu beachten, dass es bestimmte Freibeträge gibt, die bei der steuerlichen Bewertung von Leibrenten berücksichtigt werden. Diese Freibeträge können je nach individueller Situation variieren.

Altersgrenzen und Freibeträge

: Bei der steuerfreien Auszahlung von Leibrenten gelten bestimmte Altersgrenzen und Freibeträge. In der Regel liegt die Altersgrenze bei 60 Jahren, um Anspruch auf eine steuerfreie Leibrente zu haben. Allerdings können die genauen Altersgrenzen je nach Art der Leibrente und anderen individuellen Umständen variieren. Darüber hinaus gibt es Freibeträge, die es ermöglichen, einen bestimmten Betrag der Leibrente steuerfrei zu beziehen. Diese Freibeträge werden regelmäßig angepasst und können sowohl für Alleinstehende als auch für Ehepaare gelten. Es ist wichtig, die geltenden Altersgrenzen und Freibeträge zu kennen, um die steuerliche Behandlung der Leibrente korrekt zu bestimmen.

Ausnahmen für bestimmte Personengruppen

Es gibt bestimmte Personengruppen, die von der Steuerpflicht für Leibrenten ausgenommen werden können. Dazu gehören beispielsweise Rentnerinnen und Rentner, die das 65. Lebensjahr erreicht haben oder dauerhaft voll erwerbsgemindert sind. Auch bestimmte Berufsgruppen wie Beamte, Richter und Soldaten können von der Steuerpflicht befreit sein. Darüber hinaus können Personen, die aufgrund einer körperlichen oder geistigen Behinderung dauerhaft erwerbsunfähig sind, ebenfalls von der Steuer befreit werden. Es ist wichtig, alle Voraussetzungen und Bedingungen zu prüfen, um festzustellen, ob man in eine dieser Personengruppen fällt und somit von der Steuerpflicht befreit ist.

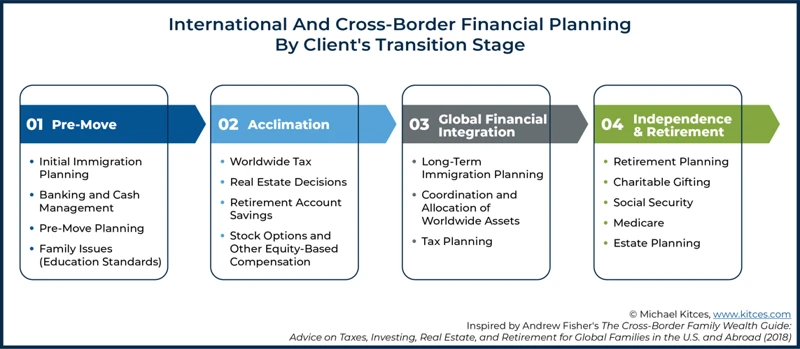

Steuerpflichtige Leibrenten im Ausland

Bei der Besteuerung von Leibrenten im Ausland gelten bestimmte Regelungen. Zunächst einmal ist es wichtig zu beachten, dass Deutschland mit vielen Ländern Doppelbesteuerungsabkommen abgeschlossen hat. Diese Vereinbarungen sollen sicherstellen, dass Leibrentenzahlungen nicht in beiden Ländern vollständig besteuert werden. In der Regel wird die Leibrente jedoch in dem Land besteuert, in dem der Begünstigte ansässig ist. Wenn Sie also eine Leibrente aus dem Ausland beziehen, müssen Sie diese in Ihrer Steuererklärung angeben und die entsprechenden Steuern in Deutschland entrichten. Es ist wichtig, die genauen Bestimmungen des Doppelbesteuerungsabkommens mit dem betreffenden Land zu prüfen, um sicherzustellen, dass Sie alle steuerlichen Verpflichtungen erfüllen.

Doppelbesteuerungsabkommen

Doppelbesteuerungsabkommen sind bilaterale Vereinbarungen zwischen zwei Ländern, die verhindern sollen, dass Einkünfte sowohl im Wohnsitzland als auch im Quellenland besteuert werden. Sie legen fest, welches Land das Besteuerungsrecht für bestimmte Einkünfte hat und wie eine eventuelle Doppelbesteuerung vermieden oder minimiert werden kann. Diese Abkommen dienen dazu, die steuerliche Belastung für Personen, die Einkünfte aus dem Ausland beziehen, zu erleichtern. Sie legen beispielsweise fest, ob das Besteuerungsrecht für Leibrenten beim Wohnsitzland oder beim Quellenland liegt. Dies hängt unter anderem von verschiedenen Faktoren wie dem Vertragswortlaut, dem Wohnsitz des Rentenempfängers und dem Land, in dem die Beiträge zur Rentenversicherung geleistet wurden, ab. Doppelbesteuerungsabkommen sorgen dafür, dass Steuerpflichtige nicht für dieselben Einkünfte in beiden Ländern zur Kasse gebeten werden und bieten somit eine gewisse Steuerentlastung.

Steuererklärung bei ausländischen Leibrenten

Bei der ist es wichtig, alle relevanten Informationen richtig anzugeben. Wenn Sie Leibrenten aus dem Ausland erhalten, müssen Sie diese in Ihrer Steuererklärung angeben und entsprechend versteuern. Hierbei sollten Sie beachten, dass diese Leibrenten in der Regel nach dem Wohnsitzlandprinzip besteuert werden. Das bedeutet, dass Sie sie in dem Land versteuern müssen, in dem Sie Ihren Wohnsitz haben. Es ist wichtig, dass Sie alle erforderlichen Dokumente und Nachweise, wie zum Beispiel Auszahlungsnachweise von ausländischen Rentenversicherungen, bei der Steuererklärung einreichen. Ggf. ist es ratsam, sich professionelle Unterstützung von einem Steuerberater zu holen, um sicherzustellen, dass Ihre Steuererklärung korrekt ausgefüllt ist und Sie keine Steuervorteile verpassen. Denken Sie daran, die ausländischen Leibrenten in Ihrer Steuererklärung anzugeben und alle erforderlichen Unterlagen beizufügen, um mögliche Steuerrisiken zu vermeiden.

Rechtliche Aspekte

Wenn es um Leibrenten geht, gibt es auch einige wichtige rechtliche Aspekte zu beachten. Ein Leibrentenvertrag ist ein rechtlicher Vertrag zwischen dem Begünstigten und dem Zahlungspflichtigen, der die Zahlungsbedingungen und -modalitäten festlegt. Es ist wichtig, dass der Vertrag alle relevanten Informationen und Bestimmungen enthält, um mögliche Streitigkeiten zu vermeiden. Zusätzlich zur rechtlichen Grundlage eines Leibrentenvertrags ist es ratsam, die Ansprüche abzusichern und sich über mögliche Maßnahmen im Falle einer Nichtzahlung von Leibrenten zu informieren. Dies kann den Schutz der finanziellen Interessen des Begünstigten gewährleisten. Die rechtlichen Aspekte von Leibrenten können komplex sein und der Rat eines Rechtsanwalts oder einer Fachperson kann hier hilfreich sein.

Leibrentenvertrag und rechtliche Grundlagen

Wenn es um Leibrenten geht, ist es wichtig, den Leibrentenvertrag und die rechtlichen Grundlagen zu verstehen. Der Leibrentenvertrag ist ein Vertrag zwischen dem Versicherungsunternehmen oder Pensionsfonds und dem Begünstigten, der die Bedingungen und Modalitäten der Rentenzahlungen festlegt. Es ist von entscheidender Bedeutung, dass der Vertrag alle relevanten Details wie die Höhe der Zahlungen, den Zahlungszeitraum und eventuelle Sonderregelungen enthält. Außerdem gibt es rechtliche Grundlagen, die die Durchführung von Leibrenten regeln, wie das Versicherungsvertragsrecht und das Rentenversicherungsgesetz. Diese rechtlichen Grundlagen stellen sicher, dass sowohl der Versicherer als auch der Begünstigte ihre Pflichten und Rechte verstehen und einhalten. Es ist ratsam, sich vor Abschluss eines Leibrentenvertrags von einem Fachexperten beraten zu lassen, um sicherzustellen, dass alle rechtlichen Aspekte korrekt berücksichtigt werden.

Absicherung der Ansprüche

Die Absicherung der Ansprüche bei Leibrenten ist ein wichtiger Aspekt, den man bei der Planung der Altersvorsorge berücksichtigen sollte. Es gibt verschiedene Möglichkeiten, die Ansprüche abzusichern und sicherzustellen, dass die Rentenzahlungen auch in Zukunft gewährleistet sind. Eine Option ist die Auswahl eines seriösen und zuverlässigen Versicherungsunternehmens oder Pensionsfonds, das solide finanzielle Reserven und eine gute Bewertung aufweist. Ein weiterer Ansatz ist die Streuung der Investitionen, um das Risiko zu minimieren und verschiedene Anlageformen zu nutzen. Dadurch kann das Ausfallrisiko reduziert werden, falls eine bestimmte Investition nicht wie erwartet verläuft. Darüber hinaus kann auch eine individuelle Absicherung durch den Abschluss von zusätzlichen Versicherungen in Betracht gezogen werden, um mögliche finanzielle Risiken abzudecken. Es ist ratsam, sich von einem Finanzberater oder Anlageexperten beraten zu lassen, um die besten Optionen für die Absicherung der Ansprüche bei Leibrenten zu ermitteln.

Rechtliche Folgen bei Nichtzahlung von Leibrenten

Wenn es zu einer Nichtzahlung von Leibrenten kommt, können verschiedene rechtliche Folgen eintreten. Es ist wichtig zu beachten, dass die Nichtzahlung von Leibrenten in der Regel auf einen Verstoß gegen den Leibrentenvertrag zurückzuführen ist. Zu den möglichen rechtlichen Folgen gehören:

1. Mahnungen und Mahnverfahren: Der Begünstigte kann Mahnungen von der Rentenversicherung oder dem Versicherungsunternehmen erhalten. Wenn die Zahlungen weiterhin nicht erfolgen, kann ein Mahnverfahren eingeleitet werden.

2. Vertragsstrafen: In einigen Fällen sehen Leibrentenverträge Vertragsstrafen vor, wenn die Zahlungen nicht fristgerecht erfolgen. Diese können zu finanziellen Verlusten für den Schuldner führen.

3. Gerichtliche Schritte: Wenn alle anderen Maßnahmen erfolglos bleiben, besteht die Möglichkeit, rechtliche Schritte gegen den Schuldner einzuleiten. Dies kann zu einem Gerichtsverfahren führen.

Es ist ratsam, im Falle einer Nichtzahlung von Leibrenten rechtlichen Rat einzuholen, um die eigenen Rechte und Möglichkeiten zu verstehen und angemessen darauf zu reagieren.

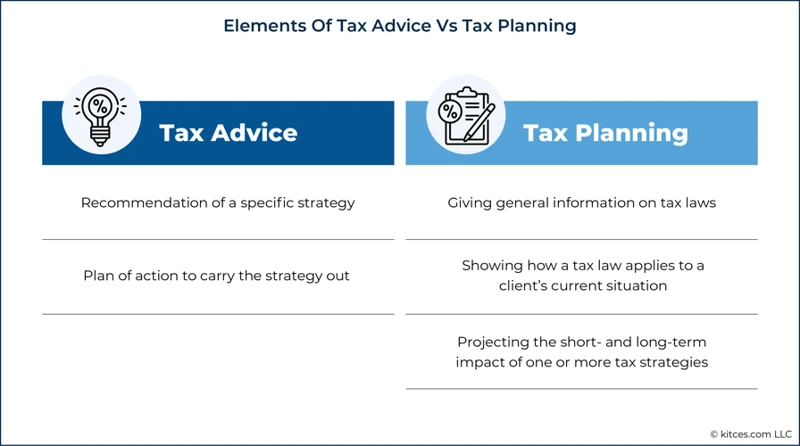

Steuerberatung bei Leibrenten

Bei komplexen steuerlichen Fragen und Unsicherheiten bezüglich der Besteuerung von Leibrenten empfiehlt es sich, eine Steuerberatung in Anspruch zu nehmen. Ein erfahrener Steuerberater kann Ihnen helfen, Ihre individuelle Situation zu analysieren und maßgeschneiderte Lösungen zu finden. Sie können Ihnen die verschiedenen Möglichkeiten der steuerlichen Optimierung aufzeigen und Sie über aktuelle steuerliche Vorschriften und Gesetzesänderungen informieren. Darüber hinaus kann ein Steuerberater Ihnen helfen, die erforderlichen Steuerformulare korrekt auszufüllen und die richtigen Angaben zu machen, um Steuerrückzahlungen zu maximieren und mögliche Steuernachzahlungen zu vermeiden. Eine professionelle Steuerberatung kann Ihnen somit dabei helfen, Ihre steuerlichen Verpflichtungen im Zusammenhang mit Leibrenten zu verstehen und zu erfüllen.

Zusammenfassung

In der Zusammenfassung können wir festhalten, dass Leibrenten eine wichtige Möglichkeit zur Altersvorsorge darstellen. Es handelt sich um regelmäßige Zahlungen, die an die Lebenserwartung des Begünstigten geknüpft sind. In Deutschland werden Leibrenten besteuert und es gibt unterschiedliche Besteuerungsarten sowie Steuersätze. Die Abzugsfähigkeit von Beiträgen zur Altersvorsorge und die steuerliche Meldung von Leibrenten sind ebenfalls wichtige Aspekte zu beachten. Zusätzlich können bestimmte Leibrenten steuerfrei sein, abhängig von Voraussetzungen wie Altersgrenzen und Freibeträgen. Es gibt auch spezielle Regelungen für Leibrenten im Ausland und wichtige rechtliche Aspekte zu beachten. Letztendlich ist es ratsam, sich bei Fragen zur Besteuerung von Leibrenten an einen Steuerberater zu wenden, um sicherzustellen, dass alle steuerlichen Verpflichtungen erfüllt werden.

Häufig gestellte Fragen

Welche steuerlichen Vorteile bieten Leibrenten?

Leibrenten können steuerliche Vorteile bieten, da sie in der Regel nur mit dem Ertragsanteil besteuert werden. Der Ertragsanteil ist ein Prozentsatz, der von der Höhe der Rente abhängt und je nach Alter des Rentenempfängers variiert. Dadurch kann die Steuerbelastung niedriger ausfallen als bei anderen Einkommensarten.

Wie werden Leibrenten in Deutschland besteuert?

In Deutschland werden Leibrenten in der Regel mit dem Ertragsanteil besteuert. Der Ertragsanteil wird je nach Alter des Rentenempfängers ermittelt und ist steuerpflichtig. Es gibt jedoch bestimmte Freibeträge, die von der Steuer abgezogen werden können. Die genaue Besteuerung hängt von verschiedenen Faktoren ab und sollte im Einzelfall mit einem Steuerberater besprochen werden.

Gibt es bestimmte Altersgrenzen für steuerfreie Leibrenten?

Ja, es gibt bestimmte Altersgrenzen, ab denen Leibrenten steuerfrei sein können. Zum Beispiel können Kapitalleistungen aus privaten Rentenversicherungen ab dem 62. Lebensjahr steuerfrei sein, wenn bestimmte Voraussetzungen erfüllt sind. Es ist wichtig, sich über die genauen Altersgrenzen und Freibeträge zu informieren, um die steuerlichen Vorteile zu nutzen.

Welche Auswirkungen hat der Renteneintritt auf die Steuerpflicht?

Der Renteneintritt kann Auswirkungen auf die Steuerpflicht haben. Sobald Rentenzahlungen beginnen, werden sie in der Regel steuerpflichtig. Es ist wichtig, die progressionsvorbehaltsklausel zu beachten, da die Rentenzahlungen den Steuersatz für andere Einkünfte erhöhen können. Es ist ratsam, sich über die Steuerregelungen für Renteneinkünfte zu informieren und gegebenenfalls eine Steuerberatung in Anspruch zu nehmen.

Müssen Leibrenten im Ausland versteuert werden?

Die Besteuerung von Leibrenten im Ausland hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Doppelbesteuerungsabkommen zwischen Deutschland und dem betreffenden Land. In der Regel müssen Leibrenten im Wohnsitzland des Rentenempfängers versteuert werden. Es ist ratsam, sich über die spezifischen steuerlichen Regelungen im Ausland zu informieren und gegebenenfalls eine Steuerberatung in Anspruch zu nehmen.

Welche rechtlichen Aspekte sind bei Leibrenten zu beachten?

Bei Leibrenten sind verschiedene rechtliche Aspekte zu beachten. Dazu gehören der Leibrentenvertrag und die rechtlichen Grundlagen, die die Rechte und Pflichten des Rentenempfängers und des Anbieters regeln. Es ist auch wichtig, die Absicherung der Ansprüche zu überprüfen und mögliche rechtliche Folgen bei Nichtzahlung von Leibrenten zu verstehen.

Können Beiträge zur Altersvorsorge von der Steuer abgesetzt werden?

Ja, Beiträge zur Altersvorsorge können unter bestimmten Voraussetzungen von der Steuer abgesetzt werden. Es gibt verschiedene Möglichkeiten, wie z.B. die Riester-Rente oder die betriebliche Altersvorsorge, bei denen Beiträge steuerlich gefördert werden können. Es ist ratsam, gegebenenfalls einen Steuerberater zu konsultieren, um die genauen Abzugsmöglichkeiten zu erfahren.

Müssen Leibrenten in der Steuererklärung angegeben werden?

Ja, Leibrenten müssen in der Steuererklärung angegeben werden. Es gibt spezielle Anlagen und Formulare, auf denen die Einkünfte aus Leibrenten sowie weitere relevanten Informationen angegeben werden müssen. Es ist wichtig, die steuerlichen Meldepflichten einzuhalten, um mögliche Bußgelder oder andere rechtliche Konsequenzen zu vermeiden.

Welche Steuerberatungsmöglichkeiten gibt es bei Leibrenten?

Bei Fragen zur Besteuerung von Leibrenten und zur optimalen Planung der Altersvorsorge ist es empfehlenswert, eine Steuerberatung in Anspruch zu nehmen. Ein qualifizierter Steuerberater kann individuelle Beratung bieten und bei der Einhaltung steuerlicher Vorschriften helfen.

Welche Nachteile können mit der Besteuerung von Leibrenten verbunden sein?

Die Besteuerung von Leibrenten kann einige Nachteile mit sich bringen. Zum Beispiel können die steuerlichen Belastungen je nach Höhe der Rentenzahlungen und persönlichem Steuersatz hoch sein. Es ist wichtig, diese Nachteile bei der Planung der Altersvorsorge zu berücksichtigen und gegebenenfalls alternative Vorsorgeinstrumente in Betracht zu ziehen.