Zusammenfassung

- Einführung: Was ist die Zweitwohnsitzsteuer?

- Regeln zur Mannheim Zweitwohnsitzsteuer

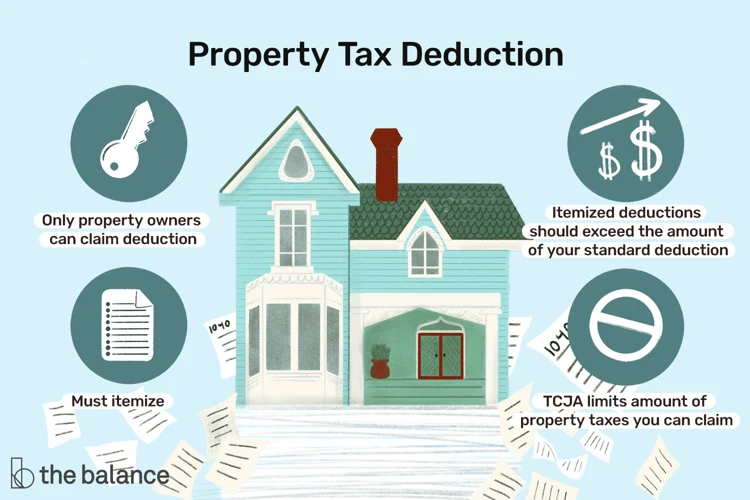

- Berechnung der Zweitwohnsitzsteuer

- Ausnahmen und Befreiungen von der Zweitwohnsitzsteuer

- Anmeldung und Fristen

- Zweitwohnsitzsteuer vs. Hauptwohnsitzsteuer

- Auswirkungen der Zweitwohnsitzsteuer auf die Finanzplanung

- Vor- und Nachteile der Zweitwohnsitzsteuer

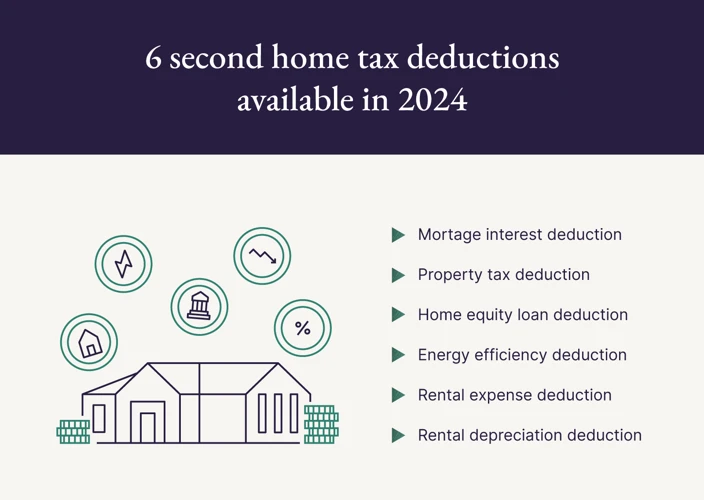

- Wie kann man Steuern sparen?

- Zweitwohnsitzsteuer in anderen deutschen Städten

- Fazit

- Häufig gestellte Fragen

- Verweise

Einführung: Was ist die Zweitwohnsitzsteuer?

Die Zweitwohnsitzsteuer ist eine kommunale Steuer, die von Personen erhoben wird, die in einer Stadt oder Gemeinde eine Zweitwohnung besitzen. Sie wird zusätzlich zur Hauptwohnungssteuer erhoben und dient dazu, die Kosten für die Infrastruktur und andere kommunale Aufgaben zu decken.

Die Zweitwohnsitzsteuer wird von der jeweiligen Stadt oder Gemeinde festgelegt und kann je nach Wohnort unterschiedlich hoch ausfallen. In Mannheim gilt seit dem 01.01.2016 eine Zweitwohnsitzsteuer, die von allen Personen zu zahlen ist, die in der Stadt eine Zweitwohnung haben.

Es gibt jedoch Ausnahmen und Freibeträge, die zu beachten sind. Studierende sind beispielsweise von der Zweitwohnsitzsteuer befreit, wenn sie ihren Hauptwohnsitz noch bei den Eltern haben und die Zweitwohnung lediglich aus Studiengründen nutzen.

In den nachfolgenden Abschnitten werden die Regeln zur Mannheim Zweitwohnsitzsteuer, die Berechnung, Ausnahmen und Befreiungen, Anmeldung und Fristen, sowie die Vor- und Nachteile der Steuer genauer erläutert. Außerdem werden Möglichkeiten aufgezeigt, wie man Steuern sparen kann und welche Auswirkungen die Zweitwohnsitzsteuer auf die Finanzplanung haben kann. Weiterhin wird ein Vergleich zur Hauptwohnsitzsteuer gezogen und die Zweitwohnsitzsteuer in anderen deutschen Städten beleuchtet.

Es ist wichtig, die Zweitwohnsitzsteuer rechtzeitig anzumelden und die Fristen einzuhalten, um mögliche Sanktionen zu vermeiden. Es lohnt sich außerdem, Expertenrat einzuholen, um die individuellen Gestaltungsmöglichkeiten zur Steuerersparnis zu nutzen.

Die Zweitwohnsitzsteuer ist eine bedeutende finanzielle Angelegenheit, die jeden betrifft, der eine Zweitwohnung besitzt. Daher ist es wichtig, sich über die Regelungen und Bestimmungen zu informieren, um keine unliebsamen Überraschungen zu erleben.

Regeln zur Mannheim Zweitwohnsitzsteuer

Die Regeln zur Mannheim Zweitwohnsitzsteuer legen fest, wer diese Steuer zahlen muss und wie sie berechnet wird. Hier sind die wichtigsten Punkte im Überblick:

– Die Zweitwohnsitzsteuer gilt für alle Personen, die in Mannheim eine Zweitwohnung haben.

– Es spielt keine Rolle, ob die Zweitwohnung gemietet oder im eigenen Besitz ist.

– Die Steuerpflicht beginnt, sobald die Zweitwohnung für mindestens sechs Monate im Jahr genutzt wird.

– Die Steuerhöhe richtet sich nach dem Wert der Wohnung und variiert je nach Tarifzone.

– Die Tarifzonen sind in verschiedene Wertstufen unterteilt, wobei die höheren Wertstufen höhere Steuersätze haben.

– Die Zweitwohnsitzsteuer wird vierteljährlich im Voraus gezahlt.

– Bei Veränderungen der Wohnsituation, wie zum Beispiel Umzug oder Beendigung der Nutzung der Zweitwohnung, muss dies der Stadt umgehend mitgeteilt werden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Es ist wichtig, dass man sich rechtzeitig über die Regelungen zur Mannheim Zweitwohnsitzsteuer informiert und die Steuerpflicht ernst nimmt, um eventuelle Steuernachzahlungen oder Strafen zu vermeiden. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Berechnung der Zweitwohnsitzsteuer

Die Berechnung der Mannheimer Zweitwohnsitzsteuer erfolgt anhand verschiedener Faktoren. Der erste Faktor ist der Wert der Wohnung, der in Tarifzonen unterteilt ist. Je höher der Wert der Wohnung, desto höher fällt auch die Steuer aus. Die genauen Steuersätze für die jeweiligen Tarifzonen können auf der Webseite der Stadt Mannheim eingesehen werden.

Ein weiterer Faktor ist die Anzahl der Bewohner. In der Regel wird die Steuer pro Person berechnet, wobei jedoch eine Mindeststeuer anfällt, unabhängig von der Anzahl der Bewohner. Zusätzlich können Freibeträge gewährt werden, je nach Familienstand oder anderen Kriterien.

Die Mannheimer Zweitwohnsitzsteuer wird vierteljährlich im Voraus gezahlt. Es ist empfehlenswert, sich über die genauen Regelungen zur Berechnung der Zweitwohnsitzsteuer bei der Stadt Mannheim zu informieren, um eine korrekte Berechnung durchführen zu können. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten der Stadt Mannheim.

Wert der Wohnung berücksichtigen

Um die Mannheim Zweitwohnsitzsteuer zu berechnen, muss der Wert der Wohnung berücksichtigt werden. Der Wert der Wohnung wird von der Stadt anhand verschiedener Faktoren ermittelt, wie zum Beispiel der Lage, der Größe und dem Ausstattungsniveau der Wohnung.

Es gibt verschiedene Tarifzonen und Wertstufen, die den Steuersatz bestimmen. In der Regel gilt: Je höher der Wert der Wohnung, desto höher ist auch die Zweitwohnsitzsteuer. Die genauen Steuersätze können der entsprechenden Tariftabelle der Stadt Mannheim entnommen werden.

Bei der Berechnung des Werts der Wohnung ist es wichtig, aktuelle Wertgutachten oder vergleichbare Immobilienverkaufspreise als Referenz heranzuziehen. So kann eine realistische Einschätzung des Wohnungswerts vorgenommen werden.

Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Steuersätze und Freibeträge

Die Steuersätze und Freibeträge für die Mannheim Zweitwohnsitzsteuer werden nach dem Wert der Wohnung und der jeweiligen Tarifzone berechnet. Hier sind die wichtigsten Informationen dazu:

– Die Tarifzonen sind in verschiedene Wertstufen unterteilt, zum Beispiel A bis D.

– Jede Tarifzone hat unterschiedliche Steuersätze.

– Je höher der Wert der Wohnung und je höher die Tarifzone, desto höher fällt die Steuer aus.

– Die genauen Steuersätze können der Tabelle auf der Webseite der Stadt Mannheim entnommen werden.

– Es gibt auch Freibeträge, die von der Steuer abgezogen werden können.

– Zum Beispiel gibt es einen allgemeinen Freibetrag für jeden Steuerpflichtigen.

– Studierende, die ihre Zweitwohnung aus Studiengründen nutzen, können von der Steuer befreit sein.

– Die genauen Freibeträge und Befreiungen können ebenfalls der Webseite der Stadt Mannheim entnommen werden.

Es ist wichtig, die Steuersätze und Freibeträge zur Mannheim Zweitwohnsitzsteuer zu kennen, um die Steuerbelastung korrekt berechnen zu können. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Beispielrechnungen

Im Folgenden werden einige Beispielrechnungen zur Verdeutlichung der Mannheim Zweitwohnsitzsteuer aufgeführt. Bitte beachten Sie, dass es sich hierbei um hypothetische Szenarien handelt und die tatsächlichen Steuerbeträge je nach individueller Situation abweichen können.

Beispiel 1:

Eine Person besitzt eine Zweitwohnung in Mannheim mit einem Wert von 150.000 Euro. Die Wohnung befindet sich in der Tarifzone 2, für die ein Steuersatz von 10 Prozent gilt. Die Jahressteuer berechnet sich wie folgt:

150.000 Euro * 10% = 15.000 Euro

Beispiel 2:

Eine andere Person hat eine Zweitwohnung in Mannheim im Wert von 250.000 Euro. Diese befindet sich in der Tarifzone 3, für die ein Steuersatz von 12 Prozent gilt. Die Jahressteuer würde in diesem Fall wie folgt berechnet werden:

250.000 Euro * 12% = 30.000 Euro

Es ist wichtig zu beachten, dass dies nur Beispiele sind und die tatsächliche Höhe der Zweitwohnsitzsteuer von verschiedenen Faktoren abhängt, wie dem Wert der Wohnung und der Tarifzone, in der sich die Wohnung befindet. Um eine genaue Berechnung der Zweitwohnsitzsteuer zu erhalten, empfiehlt es sich, die aktuellen Steuersätze und Freibeträge bei den zuständigen Behörden zu erfragen.

Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Ausnahmen und Befreiungen von der Zweitwohnsitzsteuer

Es gibt bestimmte Ausnahmen und Befreiungen von der Zweitwohnsitzsteuer in Mannheim. Eine wichtige Ausnahme betrifft Studierende, die ihre Zweitwohnung lediglich aus Studiengründen nutzen und ihren Hauptwohnsitz noch bei ihren Eltern haben. In diesem Fall sind sie von der Zweitwohnsitzsteuer befreit. Allerdings müssen sie dies nachweisen und eine entsprechende Bescheinigung vorlegen. Es gibt auch andere Ausnahmen von der Zweitwohnsitzsteuer, wie beispielsweise für Menschen mit Behinderungen oder Personen, die aus beruflichen Gründen eine Zweitwohnung benötigen. Es ist wichtig, sich über die genauen Voraussetzungen für eine Befreiung oder Ausnahme zu informieren und gegebenenfalls entsprechende Nachweise vorzulegen. Weitere Informationen zur Zweitwohnsitzsteuer und zur Anrechnung der Kapitalertragsteuer finden Sie auf den entsprechenden Seiten.

Studierende als Ausnahme

Studierende bilden eine Ausnahme von der Mannheim Zweitwohnsitzsteuer. Wenn sie ihre Hauptwohnung noch bei den Eltern haben und die Zweitwohnung lediglich aus Studiengründen nutzen, sind sie von der Steuer befreit.

Hier sind die wichtigsten Punkte zur Ausnahme für Studierende:

– Studierende müssen nachweisen, dass ihre Hauptwohnung noch bei den Eltern liegt. Dafür kann zum Beispiel die Meldebescheinigung oder der Mietvertrag der Eltern vorgelegt werden.

– Die Zweitwohnsitzsteuerbefreiung gilt nur, solange die Studierenden die Zweitwohnung aus Studiengründen nutzen. Wenn sie die Zweitwohnung aus anderen Gründen nutzen, müssen sie die Steuer zahlen.

– Die Studierenden müssen die Befreiung bei der Stadt beantragen und die erforderlichen Nachweise einreichen, um von der Zweitwohnsitzsteuer befreit zu werden.

Es ist wichtig, dass Studierende alle erforderlichen Unterlagen sorgfältig zusammenstellen und den Antrag vollständig ausfüllen, um die Befreiung von der Zweitwohnsitzsteuer zu erhalten. Weitere nützliche Informationen finden Sie in unserer BU-Checkliste oder auf der Seite zur Anrechnung der Kapitalertragsteuer.

Andere Ausnahmen

Andere Ausnahmen von der Mannheim Zweitwohnsitzsteuer können sein:

– Personen, die aufgrund gesetzlicher Bestimmungen von der Steuer befreit sind, wie beispielsweise Diplomaten oder bestimmte Berufsgruppen.

– Personen, die aufgrund finanzieller Härtefälle nicht in der Lage sind, die Zweitwohnsitzsteuer zu zahlen. Hierbei muss ein entsprechender Antrag gestellt und die finanzielle Situation nachgewiesen werden.

– Personen, die ihre Zweitwohnung aus beruflichen Gründen nutzen und eine entsprechende Bescheinigung des Arbeitgebers vorlegen können.

Es ist wichtig, dass man sich bei den zuständigen Behörden über die genauen Ausnahmeregelungen informiert und gegebenenfalls entsprechende Nachweise vorlegt. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Anmeldung und Fristen

Die Anmeldung und Einhaltung der Fristen für die Mannheim Zweitwohnsitzsteuer sind von großer Bedeutung. Hier sind einige wichtige Informationen dazu:

– Die Anmeldung der Zweitwohnung und die Registrierung zur Zweitwohnsitzsteuer müssen innerhalb von zwei Wochen nach Bezug der Wohnung erfolgen.

– Die Anmeldung kann entweder persönlich beim Bürgerdienst der Stadt Mannheim oder online über das Bürgerportal erfolgen.

– Bei der Anmeldung müssen verschiedene Unterlagen vorgelegt werden, wie zum Beispiel der Mietvertrag oder der Eigentumsnachweis der Wohnung.

– Die Steuer wird vierteljährlich im Voraus berechnet und muss entsprechend fristgerecht bezahlt werden.

– Die Zahlungstermine werden von der Stadt festgelegt und sind unbedingt einzuhalten, um mögliche Sanktionen zu vermeiden.

– Bei Veränderungen der Wohnsituation, wie zum Beispiel einem Umzug oder einer Beendigung der Nutzung der Zweitwohnung, muss dies der Stadt umgehend mitgeteilt werden.

Es ist wichtig, die Anmeldung zur Mannheim Zweitwohnsitzsteuer rechtzeitig vorzunehmen und die festgelegten Fristen einzuhalten. Eine Checkliste zur Vorbereitung der Anmeldung finden Sie hier: [Link zur BU-Checkliste]. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Zweitwohnsitzsteuer vs. Hauptwohnsitzsteuer

Die Zweitwohnsitzsteuer und die Hauptwohnsitzsteuer sind zwei verschiedene Steuern, die von den Kommunen erhoben werden. Hier sind die wichtigsten Unterschiede zwischen den beiden:

– Die Hauptwohnsitzsteuer wird von Personen gezahlt, die ihren Hauptwohnsitz in einer bestimmten Stadt oder Gemeinde haben, während die Zweitwohnsitzsteuer von Personen gezahlt wird, die zusätzlich eine Zweitwohnung in der Stadt besitzen.

– Die Hauptwohnsitzsteuer wird in der Regel von der Stadt erhoben, in der man seinen ersten und angemeldeten Wohnsitz hat.

– Die Zweitwohnsitzsteuer wird zusätzlich zur Hauptwohnsitzsteuer erhoben und richtet sich nach dem Wert der Zweitwohnung.

– Die Höhe der Hauptwohnsitzsteuer kann je nach Stadt unterschiedlich sein und wird oft anhand der Größe und Ausstattung der Wohnung berechnet.

– Die Zweitwohnsitzsteuer ist häufig höher als die Hauptwohnsitzsteuer, da sie den zusätzlichen Aufwand für die Stadt oder Gemeinde für Infrastruktur und Dienstleistungen decken soll.

– Die Hauptwohnsitzsteuer kann in einigen Fällen als Betriebsausgabe steuerlich abgesetzt werden, während dies bei der Zweitwohnsitzsteuer normalerweise nicht der Fall ist.

Es ist wichtig zu beachten, dass die Regelungen zur Hauptwohnsitzsteuer und Zweitwohnsitzsteuer je nach Kommune unterschiedlich sein können. Weitere Informationen zur Anrechnung der Kapitalertragsteuer finden Sie auf der entsprechenden Seite.

Auswirkungen der Zweitwohnsitzsteuer auf die Finanzplanung

Die Zweitwohnsitzsteuer kann erhebliche Auswirkungen auf die Finanzplanung haben. Hier sind einige Punkte, die berücksichtigt werden sollten:

– Finanzielle Belastung: Die Zweitwohnsitzsteuer stellt eine zusätzliche finanzielle Belastung dar, die monatlich oder vierteljährlich gezahlt werden muss. Dies kann zu Einschränkungen in der Haushaltsführung führen.

– Steuerliche Absetzbarkeit: Die Zweitwohnsitzsteuer kann nicht als Werbungskosten bei der Einkommenssteuererklärung geltend gemacht werden. Es ist daher wichtig, die Steuerbelastung in den Finanzplan einzukalkulieren und gegebenenfalls alternative Gestaltungsmöglichkeiten zu prüfen.

– Wohnortwahl: Die Höhe der Zweitwohnsitzsteuer kann von Stadt zu Stadt variieren. Bei der Wahl des Zweitwohnsitzes sollte daher auch die Steuerbelastung berücksichtigt werden, um finanzielle Engpässe zu vermeiden.

– Auswirkungen auf das Sparvermögen: Die Zweitwohnsitzsteuer kann das verfügbare Sparvermögen reduzieren, da ein Teil des Einkommens für die Steuerzahlung verwendet wird. Eine langfristige Finanzplanung sollte dies berücksichtigen.

– Immobilieninvestitionen: Bei der Planung von Immobilieninvestitionen sollte die Zweitwohnsitzsteuer als zusätzliche Kostenbelastung berücksichtigt werden. Die Rendite des Investments kann durch die Steuerzahlungen beeinflusst werden.

Es ist ratsam, im Vorfeld der Anschaffung einer Zweitwohnung die Auswirkungen der Zweitwohnsitzsteuer auf die individuelle Finanzplanung zu analysieren und gegebenenfalls professionellen Rat einzuholen. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Vor- und Nachteile der Zweitwohnsitzsteuer

Die Zweitwohnsitzsteuer in Mannheim hat sowohl Vor- als auch Nachteile. Hier sind einige der wichtigsten Punkte zu beachten:

Vorteile der Zweitwohnsitzsteuer:

– Einnahmequelle für die Gemeinde: Die Zweitwohnsitzsteuer ist eine wichtige Einnahmequelle für die Kommune. Sie hilft dabei, die Kosten für die Infrastruktur und andere öffentliche Aufgaben zu decken.

– Beitrag zur Gleichberechtigung: Durch die Zweitwohnsitzsteuer werden Personen, die eine Zweitwohnung besitzen, finanziell stärker zur Kasse gebeten. Dies kann als Beitrag zur Gleichberechtigung angesehen werden, da diejenigen, die mehrere Wohnsitze haben, einen fairen Beitrag leisten.

– Unterstützung der lokalen Wirtschaft: Die erhobenen Steuern fließen in die lokale Wirtschaft und können zur Stärkung der Gemeinde beitragen.

Nachteile der Zweitwohnsitzsteuer:

– Zusätzliche finanzielle Belastung: Für Personen mit einer Zweitwohnung bedeutet die Zweitwohnsitzsteuer eine zusätzliche finanzielle Belastung. Die Steuer kann je nach Wert der Wohnung und Tarifzone variieren, was zu spürbaren Kosten führen kann.

– Verwaltungsaufwand: Die Anmeldung und Verwaltung der Zweitwohnsitzsteuer kann mit einem gewissen Aufwand verbunden sein. Es müssen die entsprechenden Formulare ausgefüllt und die Zahlungen rechtzeitig geleistet werden.

– Doppelte Besteuerung: In einigen Fällen kann die Zweitwohnsitzsteuer als doppelte Besteuerung empfunden werden, da bereits für die Hauptwohnsitzsteuer gezahlt wird.

Es ist wichtig, die Vor- und Nachteile der Zweitwohnsitzsteuer abzuwägen und individuelle Umstände zu berücksichtigen. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Wie kann man Steuern sparen?

Es gibt verschiedene Möglichkeiten, wie man bei der Mannheim Zweitwohnsitzsteuer Steuern sparen kann. Eine legale Gestaltungsmöglichkeit besteht darin, die Zweitwohnung so zu bewerten, dass der steuerpflichtige Wert möglichst niedrig ausfällt. Hierbei können Experten helfen, die die Bewertung entsprechend den gesetzlichen Vorschriften vornehmen. Eine andere Möglichkeit besteht darin, sich über mögliche Befreiungen oder Ausnahmen von der Zweitwohnsitzsteuer zu informieren. Studierende können beispielsweise von der Steuer befreit sein, wenn sie noch einen Hauptwohnsitz bei den Eltern haben. Es ist ratsam, sich über die individuellen Gestaltungsmöglichkeiten zu informieren und gegebenenfalls Expertenrat einzuholen, um die Steuerlast zu minimieren und Steuern zu sparen. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Legale Gestaltungsmöglichkeiten

Bei der Zweitwohnsitzsteuer gibt es legale Gestaltungsmöglichkeiten, um die Steuerlast zu reduzieren. Hier sind einige Optionen, die in Betracht gezogen werden können:

1. Bildung einer Gemeinschaft: Wenn Sie die Zweitwohnung mit anderen Personen teilen, können Sie die Steuerlast auf mehrere Köpfe verteilen. Dies kann insbesondere bei höheren Steuersätzen vorteilhaft sein.

2. Vorübergehende Abmeldung: Wenn Sie die Zweitwohnung vorübergehend nicht nutzen, kann es möglich sein, sich für diesen Zeitraum abzumelden und somit die Steuerzahlungen auszusetzen. Es ist wichtig, dies mit den entsprechenden Behörden abzustimmen und die geltenden Fristen einzuhalten.

3. Steuerlich begünstigte Vermietung: Wenn Sie Ihre Zweitwohnung vermieten, können Sie möglicherweise bestimmte steuerliche Vorteile nutzen. Es lohnt sich, sich mit einem Steuerberater über die Möglichkeiten der Anrechnung der Kapitalertragsteuer zu beraten.

4. Alternative Nutzungsmöglichkeiten prüfen: Wenn die Zweitwohnung nur selten genutzt wird, kann es sinnvoll sein, über alternative Nutzungsmöglichkeiten nachzudenken. Zum Beispiel könnte die Wohnung als Homeoffice genutzt werden, um berufliche Kosten steuerlich abzusetzen.

Diese legale Gestaltungsmöglichkeiten bieten Potenzial zur Reduzierung der Zweitwohnsitzsteuer. Es ist jedoch wichtig, sich vorher gründlich zu informieren und gegebenenfalls professionellen Rat einzuholen. Weitere Informationen und Tipps finden Sie in der BU-Checkliste.

Expertenrat einholen

Wenn es um Steuerfragen und insbesondere um die Zweitwohnsitzsteuer geht, kann es hilfreich sein, Expertenrat einzuholen. Ein Steuerberater oder eine Steuerberaterin kann Ihnen dabei helfen, die individuellen Steuerregelungen zu verstehen und mögliche Steuervorteile oder -nachteile aufzuzeigen.

Ein Experte oder eine Expertin kann Ihnen helfen, Ihre Finanzplanung zu optimieren und legale Gestaltungsmöglichkeiten zur Steuerersparnis zu finden. Sie können Ihnen auch bei der ordnungsgemäßen Anmeldung und Abwicklung der Zweitwohnsitzsteuer helfen.

Darüber hinaus können sie Sie über weitere steuerliche Aspekte informieren, wie beispielsweise die Anrechnung der Kapitalertragsteuer oder die Möglichkeit einer Gewerbesteuer-Ratenzahlung. Eine gute Möglichkeit, einen geeigneten Steuerberater oder eine Steuerberaterin zu finden, ist die Nutzung der Bundessteuerberaterkammer Checkliste, welche Ihnen bei der Auswahl eines qualifizierten Experten hilft.

Das Einholen von Expertenrat kann dabei helfen, mögliche steuerliche Fallstricke zu vermeiden und Sie bei der rechtzeitigen und korrekten Erfüllung Ihrer steuerlichen Pflichten zu unterstützen.

Zweitwohnsitzsteuer in anderen deutschen Städten

Die Zweitwohnsitzsteuer wird nicht nur in Mannheim, sondern auch in anderen deutschen Städten erhoben. Dabei gibt es unterschiedliche Regelungen und Steuersätze je nach Wohnort. Hier sind einige Beispiele für die Zweitwohnsitzsteuer in anderen deutschen Städten:

1. Berlin: In der Hauptstadt richtet sich die Zweitwohnsitzsteuer nach dem Einheitswert der Wohnung. Es gibt verschiedene Steuerklassen, abhängig von der Größe und Lage der Wohnung.

2. Hamburg: Auch in Hamburg wird die Zweitwohnsitzsteuer nach dem Einheitswert berechnet. Es gibt jedoch verschiedene Steuersätze für verschiedene Wohnlagen.

3. München: In München ist die Zweitwohnsitzsteuer ebenfalls abhängig vom Einheitswert. Dabei gibt es verschiedene Steuerklassen, die sich nach der Grundmiete pro Quadratmeter richten.

4. Köln: In Köln wird die Zweitwohnsitzsteuer ebenfalls nach dem Einheitswert berechnet. Es gibt jedoch Freibeträge für minderjährige Kinder oder Personen mit geringem Einkommen.

Es ist wichtig zu beachten, dass die genauen Regelungen und Steuersätze in jeder Stadt unterschiedlich sein können. Deshalb sollte man sich vor Anmeldung einer Zweitwohnung über die örtlichen Bestimmungen informieren. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten.

Fazit

Zusammenfassend lässt sich sagen, dass die Mannheim Zweitwohnsitzsteuer für Personen gilt, die in der Stadt eine Zweitwohnung besitzen. Die Steuer wird vierteljährlich im Voraus gezahlt und richtet sich nach dem Wert der Wohnung und der entsprechenden Tarifzone.

Es gibt jedoch auch Ausnahmen und Freibeträge. Studierende sind beispielsweise von der Zweitwohnsitzsteuer befreit, wenn sie ihren Hauptwohnsitz noch bei den Eltern haben und die Zweitwohnung lediglich aus Studiengründen nutzen.

Es ist wichtig, sich über die Regeln zur Zweitwohnsitzsteuer zu informieren, um die Steuerpflicht fristgerecht zu erfüllen und mögliche Bußgelder oder Nachzahlungen zu vermeiden. Es gibt verschiedene Möglichkeiten zur Steueroptimierung, daher kann es sinnvoll sein, einen Experten zu Rate zu ziehen. Weitere Informationen zur Anrechnung der Kapitalertragsteuer oder zur Gewerbesteuer-Ratenzahlung finden Sie auf den entsprechenden Seiten. Die Zweitwohnsitzsteuer kann Auswirkungen auf die Finanzplanung haben, daher ist es ratsam, diese Steuer in die Überlegungen einzubeziehen.

Abschließend ist es wichtig zu erwähnen, dass die Zweitwohnsitzsteuer eine kommunale Abgabe ist, die zur Deckung der Kosten für Infrastruktur und kommunale Aufgaben dient. Jeder, der eine Zweitwohnung in Mannheim besitzt, sollte sich über die Regelungen informieren und seine Pflichten als Steuerzahler ernst nehmen.

Häufig gestellte Fragen

FAQs zur Mannheim Zweitwohnsitzsteuer

1. Wer muss die Zweitwohnsitzsteuer in Mannheim zahlen?

Die Zweitwohnsitzsteuer in Mannheim muss von Personen gezahlt werden, die eine Zweitwohnung in der Stadt besitzen oder nutzen.

2. Wie wird die Zweitwohnsitzsteuer in Mannheim berechnet?

Die Zweitwohnsitzsteuer in Mannheim wird anhand des Werts der Wohnung und der entsprechenden Tarifzone berechnet.

3. Welche Tarifstufen gibt es bei der Zweitwohnsitzsteuer in Mannheim?

Die Tarifstufen für die Zweitwohnsitzsteuer in Mannheim werden in verschiedene Wertstufen und Tarifzonen unterteilt.

4. Bin ich von der Zweitwohnsitzsteuer befreit, wenn ich studiere?

Studierende können unter bestimmten Voraussetzungen von der Zweitwohnsitzsteuer in Mannheim befreit sein, wenn sie ihren Hauptwohnsitz noch bei ihren Eltern haben.

5. Muss ich die Zweitwohnsitzsteuer auch zahlen, wenn ich meine Zweitwohnung selten nutze?

Ja, die Zweitwohnsitzsteuer in Mannheim muss auch gezahlt werden, wenn die Zweitwohnung nur selten genutzt wird.

6. Kann ich die Zweitwohnsitzsteuer von der Steuer absetzen?

Die Zweitwohnsitzsteuer kann in der Regel nicht von der Steuer abgesetzt werden.

7. Wie oft muss ich die Zweitwohnsitzsteuer in Mannheim zahlen?

Die Zweitwohnsitzsteuer in Mannheim wird vierteljährlich im Voraus gezahlt.

8. Was passiert, wenn ich die Zweitwohnsitzsteuer nicht bezahle?

Bei Nichtzahlung der Zweitwohnsitzsteuer in Mannheim können Mahnungen, Bußgelder oder Zwangsvollstreckungen drohen.

9. Muss ich die Zweitwohnsitzsteuer auch zahlen, wenn ich meinen Erstwohnsitz in Mannheim habe?

Nein, die Zweitwohnsitzsteuer muss nur gezahlt werden, wenn man eine Zweitwohnung in Mannheim hat und diese nutzt.

10. Wo kann ich mich über die genauen Regelungen zur Zweitwohnsitzsteuer in Mannheim informieren?

Details zur Zweitwohnsitzsteuer in Mannheim finden Sie auf der offiziellen Website der Stadt oder beim örtlichen Steueramt.