Ihr Ruhestand naht und Sie möchten Ihre Altersvorsorge optimieren, um die maximale staatliche Rente zu erhalten? Suchen Sie nicht weiter! In diesem umfassenden Artikel erfahren Sie alles, was Sie wissen müssen, um Ihre Altersvorsorge zu optimieren und das Beste aus der staatlichen Rente herauszuholen. Von der Überprüfung Ihrer aktuellen Renteninformation bis hin zur Nutzung staatlicher Förderungen und der Wahl der richtigen Altersvorsorgeoptionen – wir geben Ihnen Schritt für Schritt nützliche Tipps und Ratschläge. Egal ob es um die Riester-Rente, die Basis-Rente, die betriebliche Altersvorsorge, private Rentenversicherungen oder Investitionen in Immobilien und Aktien geht, wir zeigen Ihnen, wie Sie Ihre finanzielle Zukunft sichern können. Verpassen Sie nicht die Chance, die staatliche Rente zu maximieren und genießen Sie einen sorgenfreien Ruhestand!

Zusammenfassung

- Die Bedeutung der staatlichen Rente

- Voraussetzungen für die staatliche Rente

- 1. Schritt: Aktuelle Renteninformation prüfen

- 2. Schritt: Die richtige Altersvorsorge wählen

- 3. Schritt: Staatliche Förderungen nutzen

- 4. Schritt: Beiträge optimieren

- 5. Schritt: Renteneintrittsalter überdenken

- 6. Schritt: Weitere finanzielle Vorsorge treffen

- Zusammenfassung

- Fazit

-

Häufig gestellte Fragen

- 1. Wie hoch ist die staatliche Rente in Deutschland?

- 2. Ab welchem Alter kann man die staatliche Rente in Anspruch nehmen?

- 3. Was ist die Riester-Rente und wie funktioniert sie?

- 4. Welche Alternativen zur Riester-Rente gibt es?

- 5. Welche staatlichen Förderungen stehen bei der Altersvorsorge zur Verfügung?

- 6. Wie kann ich meine Beiträge zur Riester-Rente anpassen?

- 7. Wie wirkt sich eine private Altersvorsorge durch Investments auf meine finanzielle Zukunft aus?

- 8. Wie kann ich meine Renteneintrittsalter überdenken?

- 9. Warum ist es wichtig, frühzeitig Schulden abzubauen?

- 10. Wie baue ich einen Notgroschen für den Ruhestand auf?

- Verweise

Die Bedeutung der staatlichen Rente

Die Bedeutung der staatlichen Rente liegt darin, dass sie eine wichtige finanzielle Unterstützung im Ruhestand bietet. Die staatliche Rente ist eine gesetzliche Rente, die jedem Bürger zusteht, der in die Rentenversicherung eingezahlt hat. Sie ist ein wichtiger Bestandteil der Altersvorsorge und kann einen großen Teil des Lebensunterhalts im Ruhestand abdecken. Durch den Erhalt der staatlichen Rente können Rentner ihre Lebenshaltungskosten decken, medizinische Versorgung bezahlen und ihre finanzielle Unabhängigkeit gewährleisten. Es ist daher wichtig, die staatliche Rente optimal zu nutzen, indem man alle Voraussetzungen erfüllt und die richtigen Schritte unternimmt, um die maximale staatliche Rente zu erhalten.

Voraussetzungen für die staatliche Rente

- Beitragszeiten: Um Anspruch auf die staatliche Rente zu haben, müssen Sie eine bestimmte Anzahl von Beitragszeiten in die Rentenversicherung eingezahlt haben. Dies umfasst Zeiten der Erwerbstätigkeit, Selbstständigkeit sowie beitragsfreie Zeiten wie Kindererziehung oder Pflege von Angehörigen.

- Altersgrenze: Die Altersgrenze für den Bezug der staatlichen Rente liegt derzeit bei 67 Jahren. Je nach Geburtsjahr kann sich diese jedoch schrittweise erhöhen.

- Wartezeit: Um Anspruch auf eine Regelaltersrente zu haben, müssen Sie eine bestimmte Wartezeit erfüllen. Diese beträgt derzeit 5 Jahre. Für eine vorzeitige Altersrente gelten abweichende Regelungen.

- Höhe der Rente: Die Höhe der staatlichen Rente richtet sich nach der Anzahl der Beitragsjahre, der Höhe der Beiträge und dem Durchschnittseinkommen während des Erwerbslebens. Einige Faktoren wie Erziehungszeiten oder Schwerbehinderung können sich positiv auf die Rentenhöhe auswirken.

Es ist wichtig, diese Voraussetzungen zu beachten und sicherzustellen, dass Sie alle Anforderungen für den Bezug der staatlichen Rente erfüllen. Wenn Sie Kinder haben, gibt es möglicherweise auch spezielle Voraussetzungen und Möglichkeiten, wie zum Beispiel das Kinderdepot, von dem Sie profitieren können.

1. Schritt: Aktuelle Renteninformation prüfen

Der erste Schritt, um Ihre Altersvorsorge zu optimieren, besteht darin, Ihre aktuelle Renteninformation zu überprüfen. Dafür sollten Sie Ihre jährliche Renteninformation von der Deutschen Rentenversicherung gründlich durchgehen. Diese Information gibt Ihnen Aufschluss über Ihre bisherigen Rentenbeiträge, Ihren aktuellen Rentenanspruch und mögliche Abschläge. Es ist wichtig, die Richtigkeit der Angaben zu überprüfen und mögliche Fehler oder Lücken zu identifizieren. Falls Unstimmigkeiten auftreten, sollten Sie sich an die Rentenversicherung wenden, um sie klären zu lassen. Zudem können Sie Ihre Renteninformation auch nutzen, um eine Rentenplanung für die Zukunft zu machen und mögliche Rentenlücken frühzeitig zu erkennen. Eine umfassende Überprüfung Ihrer aktuellen Renteninformation ist der erste Schritt auf dem Weg zur optimalen staatlichen Rente.

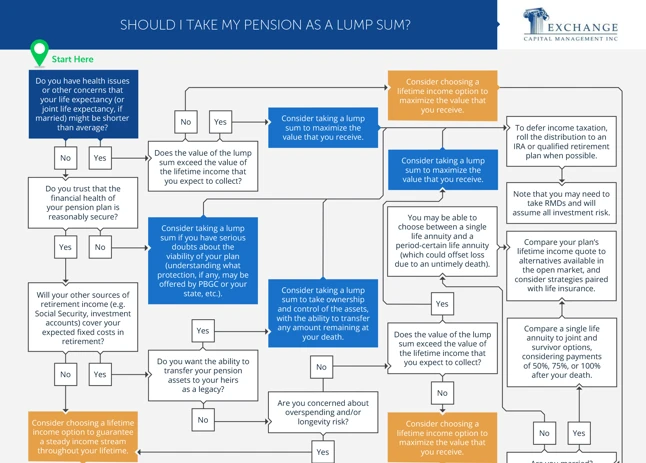

2. Schritt: Die richtige Altersvorsorge wählen

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Bei der Wahl der richtigen Altersvorsorge gibt es verschiedene Möglichkeiten, die Ihren individuellen Bedürfnissen und Zielen entsprechen. Hier sind einige Optionen, die Sie in Betracht ziehen können:

- Riester-Rente: Die Riester-Rente ist eine staatlich geförderte Altersvorsorge, bei der Sie regelmäßige Beiträge einzahlen und im Gegenzug staatliche Zulagen erhalten. Diese Form der Altersvorsorge eignet sich besonders für Arbeitnehmer.

- Basis-Rente oder Rürup-Rente: Die Basis-Rente ist eine private Vorsorgeform, die vor allem für Selbstständige und Gutverdiener interessant ist. Hier können Sie Beiträge steuerlich absetzen und so Ihre Altersvorsorge weiter optimieren.

- Betriebliche Altersvorsorge: Arbeitgeber bieten oft betriebliche Altersvorsorgepläne an, bei denen sie Beiträge einzahlen und Sie von steuerlichen Vorteilen profitieren können.

- Private Rentenversicherung: Eine private Rentenversicherung ermöglicht es Ihnen, während der Erwerbstätigkeit regelmäßige Beiträge zu leisten, um im Ruhestand eine monatliche Rente zu erhalten.

- Investitionen in Immobilien: Der Erwerb von Immobilien kann eine langfristige Investition sein, die Ihnen im Ruhestand Mieteinnahmen oder eine Verkaufssumme bietet.

- Investitionen in Aktien und ETFs: Durch Investitionen in Aktien und börsengehandelte Fonds (ETFs) können Sie langfristig von Wertsteigerungen profitieren und ein zusätzliches Einkommen im Ruhestand generieren.

Es ist wichtig, die Vor- und Nachteile jeder Altersvorsorgeoption zu prüfen und Ihre Entscheidung anhand Ihrer individuellen finanziellen Situation zu treffen. Wenn Sie mehr über die verschiedenen Optionen wie zum Beispiel Leibrente oder Bausparen für Kinder erfahren möchten, sollten Sie sich von einem professionellen Finanzberater beraten lassen.

Riester-Rente

Die Riester-Rente ist eine Altersvorsorgeoption, die staatliche Zulagen und Steuervorteile bietet. Sie ist besonders für Personen mit Kindern oder Alleinerziehenden vorteilhaft, da zusätzlich zur Grundzulage auch Kinderzulagen beantragt werden können. Diese Zulagen sowie die steuerlichen Vorteile können dazu beitragen, dass die gesparte Rente im Alter insgesamt höher ausfällt. Bei der Riester-Rente ist es wichtig, regelmäßige Beiträge zu zahlen, um von den staatlichen Zulagen zu profitieren. Es gibt verschiedene Anbieter von Riester-Verträgen, wie Banken, Versicherungen und Fondsgesellschaften, bei denen man entsprechende Verträge abschließen kann. Es ist ratsam, die verschiedenen Angebote zu vergleichen, um den besten Riester-Vertrag für die individuellen Bedürfnisse zu finden. Eine solide Riester-Rente kann einen wichtigen Beitrag zur eigenen Altersvorsorge leisten und sollte daher in Betracht gezogen werden.

Basis-Rente oder Rürup-Rente

Die Basis-Rente, auch bekannt als Rürup-Rente, ist eine private Altersvorsorge, die staatlich gefördert wird. Sie ist besonders für Selbstständige und Gutverdiener geeignet, da sie steuerliche Vorteile bietet. Bei der Basis-Rente können jährlich bestimmte Beiträge steuerlich abgesetzt werden. Je nach Einkommen und Alter sind diese steuerlichen Vorteile unterschiedlich. Zudem ist die Basis-Rente vor Pfändung geschützt und kann eine zusätzliche Absicherung im Ruhestand bieten. Es ist zu beachten, dass die Auszahlung der Basis-Rente im Alter steuerpflichtig ist und nicht vorzeitig verfügbar ist. Daher sollten die individuellen Bedingungen und steuerlichen Auswirkungen sorgfältig geprüft werden, bevor man sich für eine Basis-Rente entscheidet.

Betriebliche Altersvorsorge

Die betriebliche Altersvorsorge ist eine Möglichkeit, zusätzlich zur staatlichen Rente für das Rentenalter vorzusorgen. Dabei wird ein Teil des Gehalts direkt vom Arbeitgeber in eine betriebliche Altersvorsorge eingezahlt. Es gibt verschiedene Formen der betrieblichen Altersvorsorge, wie beispielsweise die Direktversicherung, die Pensionskasse oder die Unterstützungskasse. Der Vorteil der betrieblichen Altersvorsorge besteht darin, dass die Beiträge steuer- und sozialversicherungsfrei sind. Zudem beteiligt sich der Arbeitgeber oft auch finanziell an der betrieblichen Altersvorsorge. Durch die betriebliche Altersvorsorge können Arbeitnehmer somit eine zusätzliche Rente aufbauen und von den staatlichen Förderungen profitieren. Es ist ratsam, sich über die Möglichkeiten der betrieblichen Altersvorsorge zu informieren und diese sinnvoll in die eigene Altersvorsorgeplanung einzubeziehen.

Private Rentenversicherung

Eine private Rentenversicherung ist eine weitere Möglichkeit, Ihre Altersvorsorge zu optimieren und eine zusätzliche Einkommensquelle im Ruhestand zu schaffen. Mit einer privaten Rentenversicherung zahlen Sie regelmäßige Beiträge an einen Versicherer, der Ihnen später eine monatliche Rente auszahlt. Diese Art der Altersvorsorge bietet Ihnen eine garantierte Rentenzahlung, die Ihnen finanzielle Sicherheit gibt. Außerdem haben Sie die Möglichkeit, verschiedene Optionen zu wählen, wie zum Beispiel die Wahl zwischen einer lebenslangen Rente oder einer zeitlich begrenzten Rente. Es ist wichtig, die verschiedenen Angebote auf dem Markt zu vergleichen und die richtige private Rentenversicherung für Ihre Bedürfnisse auszuwählen. Eine private Rentenversicherung kann eine gute Ergänzung zu anderen Altersvorsorgeprodukten wie der Riester-Rente oder der betrieblichen Altersvorsorge sein, um Ihre finanzielle Zukunft abzusichern.

Investitionen in Immobilien

Investitionen in Immobilien können eine lukrative Altersvorsorgeoption sein. Immobilienbesitz bietet nicht nur die Möglichkeit, Mieteinnahmen zu generieren, sondern auch das Potenzial für Wertsteigerungen im Laufe der Zeit. Durch den Kauf einer Immobilie können Sie eine langfristige Einkommensquelle schaffen und gleichzeitig in ein Sachwert investieren. Beim Investieren in Immobilien ist es wichtig, eine sorgfältige Analyse und Due Diligence durchzuführen, um die Rentabilität und den langfristigen Wert der Immobilie sicherzustellen. Zudem sollten Sie sich über die laufenden Kosten wie Instandhaltung, Steuern und Versicherungen im Klaren sein. Immobilieninvestitionen können ein solides Standbein für Ihre Altersvorsorge sein, aber es ist ratsam, professionelle Beratung einzuholen und Ihre Risikobereitschaft zu berücksichtigen, bevor Sie sich für diese Option entscheiden.

Investitionen in Aktien und ETFs

Investitionen in Aktien und ETFs können eine lohnende Option für Ihre Altersvorsorge sein. Durch den Kauf von Aktien oder ETFs (Exchange Traded Funds) haben Sie die Möglichkeit, am Wachstum des Aktienmarktes zu partizipieren. Diese Anlageformen bieten in der Regel eine höhere Rendite als herkömmliche Sparkonten oder Anleihen. Bei Aktien investieren Sie direkt in einzelne Unternehmen, während ETFs einen Index wie den DAX oder den S&P 500 abbilden. Beide Formen ermöglichen es Ihnen, Ihr Geld breit zu streuen und somit das Risiko zu reduzieren. Es ist jedoch wichtig, dass Sie vor dem Kauf von Aktien und ETFs eine solide Investmentstrategie entwickeln und sich gründlich über die Unternehmen oder den Index informieren, in den Sie investieren möchten. Zudem sollten Sie beachten, dass diese Geldanlage mit Risiken verbunden ist und eine langfristige Anlagestrategie erfordert, um von möglichen Kursgewinnen zu profitieren.

3. Schritt: Staatliche Förderungen nutzen

Um Ihre Altersvorsorge zu optimieren und die maximale staatliche Rente zu erhalten, sollten Sie unbedingt die verschiedenen staatlichen Förderungen nutzen. Es gibt mehrere Wege, von staatlichen Zuschüssen und Steuervorteilen zu profitieren. Zu den wichtigsten Förderungen gehören die Riester-Zulagen, die Grundzulage und Kinderzulage, steuerliche Vorteile, die Förderung der Basis-Rente sowie Arbeitgeberzuschüsse zur betrieblichen Altersvorsorge. Bei der Riester-Rente können Sie unter bestimmten Voraussetzungen Zulagen vom Staat erhalten, die Ihre Altersvorsorge zusätzlich unterstützen. Die Grundzulage und Kinderzulage sind weitere staatliche Zuschüsse, die Ihnen helfen können, Ihre Rente zu maximieren. Zudem gibt es steuerliche Vorteile, bei denen Sie Ihre Altersvorsorgeaufwendungen steuermindernd geltend machen können. Die Basis-Rente wird ebenfalls staatlich gefördert, was Ihnen zu einer höheren Rente verhelfen kann. Schließlich sollten Sie prüfen, ob Ihr Arbeitgeber Zuschüsse zur betrieblichen Altersvorsorge leistet, um weitere finanzielle Unterstützung zu erhalten. Nutzen Sie all diese staatlichen Förderungen, um Ihre Altersvorsorge zu optimieren und eine höhere staatliche Rente zu erzielen.

Riester-Zulagen

- Riester-Zulagen sind finanzielle Unterstützungen, die der Staat Riester-Sparern gewährt.

- Es gibt verschiedene Arten von Riester-Zulagen, darunter die Grundzulage, die Kinderzulage und die Berufseinsteigerbonus.

- Die Grundzulage beträgt derzeit 175 Euro pro Jahr und wird jedem Riester-Sparer automatisch gutgeschrieben.

- Die Kinderzulage beträgt 185 Euro pro Kind, für Kinder, die ab 2008 geboren sind. Für ältere Kinder beträgt die Zulage 300 Euro jährlich.

- Zusätzlich zur Kinderzulage kann für jedes vor 2008 geborene Kind ein einmaliger Berufseinsteigerbonus in Höhe von 200 Euro beantragt werden.

- Um die Riester-Zulagen zu erhalten, müssen Riester-Sparer bestimmte Voraussetzungen erfüllen und jährlich einen Eigenbeitrag in ihre Riester-Rente einzahlen.

Grundzulage und Kinderzulage

Ein wichtiger Aspekt der staatlichen Förderungen für die Altersvorsorge sind die Grundzulage und Kinderzulage. Die Grundzulage wird jedem Riester-Sparer gewährt, der die Voraussetzungen erfüllt. Aktuell beträgt die Grundzulage 175 Euro pro Jahr. Zusätzlich erhalten Eltern für jedes kindergeldberechtigte Kind eine Kinderzulage in Höhe von 185 Euro pro Jahr. Diese Zulagen werden direkt in den Riester-Vertrag eingezahlt und erhöhen somit die Gesamtrendite. Es ist lohnenswert, diese staatlichen Zulagen zu beantragen, um Ihre Altersvorsorge zu maximieren und von den finanziellen Vorteilen zu profitieren.

Steuerliche Vorteile

Die steuerlichen Vorteile sind ein wichtiger Aspekt bei der Altersvorsorge und können dazu beitragen, die staatliche Rente zu maximieren. Durch bestimmte Altersvorsorgeprodukte wie die Riester-Rente oder die Basis-Rente können Steuervorteile in Anspruch genommen werden. Diese Vorteile umfassen zum Beispiel die Möglichkeit, Beiträge steuerlich abzusetzen und im Alter von geringeren Steuersätzen zu profitieren. Insbesondere die Riester-Rente bietet attraktive Steuervorteile, einschließlich der staatlichen Zulagen und der Möglichkeit, staatlich geförderte Beiträge steuerlich geltend zu machen. Es ist jedoch wichtig, die steuerlichen Auswirkungen der verschiedenen Altersvorsorgeprodukte zu berücksichtigen und eine individuelle Steuerberatung in Anspruch zu nehmen, um die bestmöglichen steuerlichen Vorteile zu erzielen.

Förderung der Basis-Rente

Die Förderung der Basis-Rente ist ein weiterer wichtiger Aspekt bei der Optimierung Ihrer Altersvorsorge. Die Basis-Rente, auch bekannt als Rürup-Rente, bietet steuerliche Vorteile und staatliche Zulagen. Personen, die in die Basis-Rente einzahlen, können ihre Beiträge steuermindernd geltend machen. Diese steuerliche Förderung führt zu einer direkten Entlastung der eigenen finanziellen Belastung. Darüber hinaus können Sie von staatlichen Zulagen profitieren, wenn Sie bestimmte Voraussetzungen erfüllen. Es lohnt sich, sich über die genauen Anforderungen und Bedingungen zu informieren, um die Basis-Rente bestmöglich zu nutzen und eine zusätzliche Unterstützung für Ihre finanzielle Zukunft zu erhalten.

Arbeitgeberzuschüsse zur betrieblichen Altersvorsorge

Arbeitgeberzuschüsse zur betrieblichen Altersvorsorge sind eine attraktive Möglichkeit, um die eigene Altersvorsorge zu optimieren. Viele Arbeitgeber bieten ihren Mitarbeitern die Möglichkeit, in eine betriebliche Altersvorsorge einzuzahlen und unterstützen sie dabei finanziell. Arbeitgeberzuschüsse können die Form von direkten Zulagen oder einer prozentualen Beteiligung am Beitrag des Arbeitnehmers haben. Diese Zuschüsse erhöhen die Rendite der eigenen Altersvorsorge und können somit einen erheblichen Unterschied im Ruhestandseinkommen machen. Es ist daher ratsam, die Möglichkeiten der betrieblichen Altersvorsorge bei Ihrem Arbeitgeber zu erkunden und von den Arbeitgeberzuschüssen zu profitieren.

4. Schritt: Beiträge optimieren

Wenn es darum geht, Ihre Altersvorsorge zu optimieren, ist es im 4. Schritt wichtig, Ihre Beiträge zu optimieren. Beginnen Sie damit, Ihre Riester-Beiträge anzupassen, um sicherzustellen, dass Sie die Förderungen in vollem Umfang nutzen. Eine weitere Möglichkeit besteht darin, zusätzliche Einzahlungen vorzunehmen, um Ihre Rentenansprüche zu erhöhen. Berücksichtigen Sie dabei auch die steuerlichen Auswirkungen und lassen Sie sich gegebenenfalls von einem Steuerexperten beraten. Durch die Anpassung und Optimierung Ihrer Beiträge können Sie sicherstellen, dass Sie in Zukunft eine möglichst hohe staatliche Rente erhalten und Ihren Lebensstandard im Ruhestand aufrechterhalten können.

Riester-Beiträge anpassen

Um Ihre staatliche Rente zu maximieren, sollten Sie Ihre Riester-Beiträge anpassen. Dies ermöglicht es Ihnen, von den staatlichen Zulagen und steuerlichen Vorteilen zu profitieren. Eine Möglichkeit, Ihre Riester-Beiträge anzupassen, besteht darin, regelmäßige Beiträge zu leisten. Je mehr Sie einzahlen, desto höher werden Ihre Rentenansprüche. Sie können auch zusätzliche Einzahlungen tätigen, um Ihre Rentenansprüche weiter zu erhöhen. Es ist wichtig, Ihre Beiträge regelmäßig zu überprüfen und gegebenenfalls anzupassen, um sicherzustellen, dass Sie das Optimum aus Ihrer Riester-Rente herausholen. Denken Sie auch daran, steuerliche Auswirkungen zu berücksichtigen, da Riester-Beiträge steuerlich absetzbar sind. Durch die Anpassung Ihrer Riester-Beiträge können Sie sicherstellen, dass Sie die maximalen staatlichen Vorteile erhalten und somit Ihre Altersvorsorge optimieren.

Zusätzliche Einzahlungen tätigen

Um Ihre Altersvorsorge zu optimieren und die maximale staatliche Rente zu erhalten, können Sie zusätzliche Einzahlungen tätigen. Diese Einzahlungen können dazu beitragen, Ihre Rentenlücke zu schließen und Ihre Versorgung im Ruhestand zu verbessern. Es gibt verschiedene Möglichkeiten, zusätzliche Beträge einzuzahlen, abhängig von der gewählten Altersvorsorgeoption. Beispielsweise können Sie bei der Riester-Rente zusätzliche Einzahlungen über den Mindestbeitrag hinaus leisten und von den staatlichen Zulagen und Steuervorteilen profitieren. Auch bei anderen Altersvorsorgeprodukten wie der betrieblichen Altersvorsorge oder der privaten Rentenversicherung können Sie zusätzliches Kapital einzahlen, um Ihre Aussichten auf eine höhere Rente zu verbessern. Durch diese zusätzlichen Einzahlungen erhöhen Sie nicht nur Ihren Anspruch auf staatliche Leistungen, sondern können auch von Zins- und Zinseszins-Effekten profitieren. Planen Sie Ihre finanziellen Möglichkeiten sorgfältig und sprechen Sie gegebenenfalls mit einem Experten, um die besten Optionen für zusätzliche Einzahlungen zu ermitteln und Ihre Altersvorsorge zu optimieren.

Steuerliche Auswirkungen berücksichtigen

Bei der Optimierung Ihrer Altersvorsorge ist es wichtig, die steuerlichen Auswirkungen zu berücksichtigen. Indem Sie die steuerlichen Vorteile nutzen, können Sie Ihre Vorsorgebeiträge effektiv senken und somit mehr Geld für die Altersvorsorge zur Verfügung haben. Es ist ratsam, sich über die steuerlichen Regelungen in Bezug auf Ihre gewählte Altersvorsorgeoption zu informieren. Beispielsweise können Sie bei Riester-Verträgen die Beiträge von der Steuer absetzen und von einer nachgelagerten Besteuerung im Rentenalter profitieren. Bei der Basis-Rente können Sie ebenfalls steuerliche Vorteile nutzen. Es ist wichtig, die steuerlichen Auswirkungen auf Ihre individuelle Situation zu betrachten und gegebenenfalls professionellen Steuerberatung in Anspruch zu nehmen, um sicherzustellen, dass Sie die maximalen Vorteile aus Ihrer Altersvorsorge ziehen.

5. Schritt: Renteneintrittsalter überdenken

Im 5. Schritt sollten Sie Ihr Renteneintrittsalter überdenken. Das Renteneintrittsalter ist das Alter, in dem Sie in den Ruhestand gehen und Ihre staatliche Rente beantragen können. Es ist wichtig zu wissen, dass das Renteneintrittsalter nicht für jeden gleich ist und von verschiedenen Faktoren abhängt. Eine Möglichkeit besteht darin, das Renteneintrittsalter zu verlängern, um eine höhere monatliche Rente zu erhalten. Wenn Sie beispielsweise länger arbeiten, erhöhen sich Ihre Rentenansprüche und Sie können eine größere staatliche Rente erhalten. Eine andere Möglichkeit besteht darin, das Renteneintrittsalter zu verkürzen und früher in den Ruhestand zu gehen. Dies hat jedoch den Nachteil, dass die monatliche Rente niedriger ausfällt, da Sie weniger Beitragsjahre haben. Sie sollten Ihre individuelle Situation und Ihre finanziellen Ziele sorgfältig prüfen, um das Renteneintrittsalter zu bestimmen, das am besten zu Ihnen passt und Ihnen die maximale staatliche Rente ermöglicht.

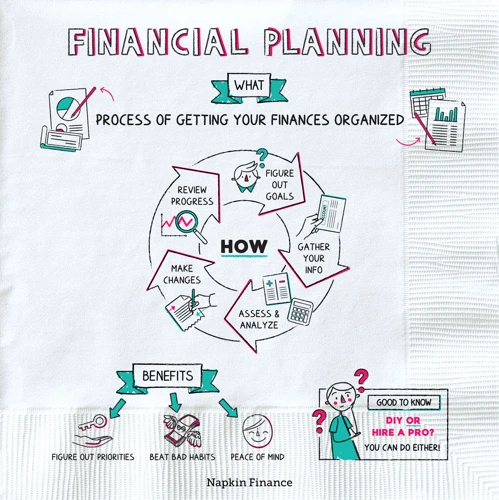

6. Schritt: Weitere finanzielle Vorsorge treffen

Beim sechsten Schritt geht es darum, weitere finanzielle Vorsorge zu treffen, um Ihre Altersvorsorge zu optimieren. Hier sind einige wichtige Maßnahmen, die Sie ergreifen können:

- Private Altersvorsorge durch Investments: Betrachten Sie verschiedene Investitionsmöglichkeiten wie Aktien, Anleihen oder Investmentfonds, um zusätzliche Einkommensquellen für Ihren Ruhestand zu schaffen.

- Frühzeitig Schulden abbauen: Streben Sie an, Ihre Schulden vor Ihrem Ruhestand abzuzahlen, um Ihre monatlichen Verpflichtungen zu reduzieren und finanzielle Freiheit zu erlangen.

- Notgroschen aufbauen: Legen Sie einen Notgroschen, das heißt einen finanziellen Puffer, an, um unvorhergesehene Ausgaben im Ruhestand abzudecken und finanzielle Sicherheit zu gewährleisten.

Indem Sie diese Schritte befolgen, können Sie Ihre finanzielle Vorsorge weiter verbessern und sich auf einen komfortablen Ruhestand vorbereiten.

Private Altersvorsorge durch Investments

Die private Altersvorsorge durch Investments ist eine beliebte Option, um zusätzliches Einkommen für den Ruhestand zu generieren. Durch Investitionen in verschiedene Anlageformen wie Aktien, ETFs und Immobilien können Sie langfristig Kapital aufbauen und von Wertsteigerungen profitieren. Es lohnt sich, frühzeitig mit der privaten Altersvorsorge durch Investments zu beginnen, um das Potenzial des Zinseszinseffekts optimal auszunutzen. Ein gut diversifiziertes Portfolio kann die Rentenlücke schließen und Ihnen zusätzliche finanzielle Sicherheit im Ruhestand bieten. Es ist jedoch wichtig, sich über finanzielle Risiken bewusst zu sein und sich beraten zu lassen, um die richtigen Investitionsentscheidungen zu treffen. Durch eine Kombination aus staatlicher Rente und privater Altersvorsorge können Sie Ihre finanzielle Zukunft erfolgreich gestalten.

Frühzeitig Schulden abbauen

Frühzeitig Schulden abbauen ist ein wichtiger Schritt bei der finanziellen Vorsorge für den Ruhestand. Wenn Sie Schulden haben, kann dies Ihre finanzielle Situation belasten und Ihre Altersvorsorgepläne beeinträchtigen. Es ist ratsam, frühzeitig Maßnahmen zu ergreifen, um Schulden abzubauen und Ihre finanzielle Freiheit zu stärken. Eine Möglichkeit, dies zu tun, ist es, einen detaillierten Schuldenplan zu erstellen und Ihre Schulden nach Priorität abzuzahlen. Priorisieren Sie Schulden mit hohen Zinsen und minimieren Sie unnötige Ausgaben, um zusätzliches Geld zur Tilgung Ihrer Schulden freizusetzen. Es kann auch hilfreich sein, mit Ihren Gläubigern zu verhandeln, um Zinsen zu senken oder alternative Zahlungspläne zu vereinbaren. Indem Sie frühzeitig Schulden abbauen, werden Sie finanziell stabiler und können sicherstellen, dass Ihre finanziellen Mittel während des Ruhestands optimal genutzt werden.

Notgroschen aufbauen

Um für unvorhergesehene Ereignisse gewappnet zu sein, ist es wichtig, einen Notgroschen aufzubauen. Ein Notgroschen ist ein finanzielles Polster, das für unerwartete Ausgaben wie Autoreparaturen, medizinische Notfälle oder Jobverlust verwendet werden kann. Es wird empfohlen, genug Geld beiseite zu legen, um drei bis sechs Monate an Ausgaben abdecken zu können. Dieser Notgroschen sollte auf einem separaten Konto oder in einer liquiditätsstarken Anlage gehalten werden, um im Ernstfall schnell darauf zugreifen zu können. Durch regelmäßige Einzahlungen oder automatische Sparpläne können Sie Ihren Notgroschen nach und nach aufbauen und Ihre finanzielle Sicherheit erhöhen. Denken Sie daran, dass ein solider Notgroschen Ihnen in Zeiten der finanziellen Unsicherheit Ruhe und Stabilität bieten kann, daher ist es ratsam, frühzeitig damit anzufangen, einen Notgroschen aufzubauen.

Zusammenfassung

In der Zusammenfassung lässt sich sagen, dass die optimale Gestaltung Ihrer Altersvorsorge von entscheidender Bedeutung ist, um die maximale staatliche Rente zu erhalten. Durch die Überprüfung Ihrer aktuellen Renteninformationen, die Wahl der richtigen Altersvorsorgeoptionen und die Nutzung staatlicher Förderungen können Sie Ihre finanzielle Zukunft absichern. Durch das Anpassen Ihrer Beiträge und das Überdenken des Renteneintrittsalters können Sie Ihre Altersvorsorge weiter optimieren. Zusätzlich zur staatlichen Rente ist es auch ratsam, weitere finanzielle Vorsorge zu treffen, wie zum Beispiel private Altersvorsorge durch Investments, die frühzeitige Tilgung von Schulden und das Erstellen eines Notgroschens. Es ist nie zu früh, mit der Planung der Altersvorsorge zu beginnen, um die gewünschten finanziellen Ziele im Ruhestand zu erreichen.

Fazit

Bei der Optimierung Ihrer Altersvorsorge und der Maximierung der staatlichen Rente ist es wichtig, Schritt für Schritt vorzugehen. Indem Sie Ihre aktuelle Renteninformation überprüfen, die richtige Altersvorsorgeoption wählen, staatliche Förderungen nutzen, Beiträge optimieren, das Renteneintrittsalter überdenken und weitere finanzielle Vorsorge treffen, können Sie die bestmögliche finanzielle Absicherung für Ihren Ruhestand erreichen.

Denken Sie daran, dass es verschiedene Altersvorsorgeoptionen gibt, wie die Riester-Rente, die Basis-Rente, die betriebliche Altersvorsorge, private Rentenversicherungen sowie Investitionen in Immobilien und Aktien. Jede dieser Optionen hat ihre eigenen Vor- und Nachteile, daher ist es wichtig, diese sorgfältig zu prüfen und diejenige auszuwählen, die am besten zu Ihren individuellen Bedürfnissen passt.

Nutzen Sie auch staatliche Förderungen wie Riester-Zulagen, Grundzulagen, Kinderzulagen, steuerliche Vorteile und Arbeitgeberzuschüsse. Durch die Optimierung Ihrer Beiträge und die Berücksichtigung der steuerlichen Auswirkungen können Sie zusätzliche Vorteile erzielen.

Denken Sie auch daran, dass es nie zu früh ist, finanzielle Vorsorge zu treffen. Investitionen in private Altersvorsorge, das Abbauen von Schulden und das Aufbauen eines Notgroschens sind ebenfalls wichtige Schritte, um Ihren Ruhestand finanziell abzusichern.

Insgesamt ist es wichtig, die staatliche Rente zu maximieren, um Ihre finanzielle Sicherheit im Ruhestand zu gewährleisten. Indem Sie die genannten Schritte befolgen und Ihre Altersvorsorge strategisch planen, können Sie eine solide finanzielle Grundlage schaffen und einen sorgenfreien Ruhestand genießen.

Häufig gestellte Fragen

1. Wie hoch ist die staatliche Rente in Deutschland?

Die Höhe der staatlichen Rente in Deutschland hängt von verschiedenen Faktoren ab, einschließlich der Anzahl der Beitragsjahre und des Durchschnittseinkommens während des Arbeitslebens. Im Allgemeinen liegt die durchschnittliche monatliche staatliche Rente derzeit bei etwa 1.300 Euro.

2. Ab welchem Alter kann man die staatliche Rente in Anspruch nehmen?

Das gesetzliche Renteneintrittsalter in Deutschland liegt derzeit bei 67 Jahren. Es gibt jedoch auch die Möglichkeit, die staatliche Rente bereits ab dem 63. Lebensjahr mit Abschlägen in Anspruch zu nehmen.

3. Was ist die Riester-Rente und wie funktioniert sie?

Die Riester-Rente ist eine staatlich geförderte private Altersvorsorge. Durch regelmäßige Einzahlungen und staatliche Zulagen kann man sein Alterskapital aufbauen. Bei Renteneintritt wird die angesparte Summe als monatliche Rente ausgezahlt.

4. Welche Alternativen zur Riester-Rente gibt es?

Es gibt verschiedene Alternativen zur Riester-Rente, wie zum Beispiel die Basis-Rente oder Rürup-Rente, die betriebliche Altersvorsorge, private Rentenversicherungen, Investitionen in Immobilien oder Aktien und ETFs.

5. Welche staatlichen Förderungen stehen bei der Altersvorsorge zur Verfügung?

Bei der Altersvorsorge stehen staatliche Förderungen wie Riester-Zulagen, Grundzulage und Kinderzulage, steuerliche Vorteile, Förderung der Basis-Rente und Arbeitgeberzuschüsse zur betrieblichen Altersvorsorge zur Verfügung.

6. Wie kann ich meine Beiträge zur Riester-Rente anpassen?

Um Ihre Beiträge zur Riester-Rente anzupassen, können Sie entweder die Höhe Ihrer regelmäßigen Einzahlungen ändern oder zusätzliche Einzahlungen tätigen, um Ihre Altersvorsorge zu optimieren.

7. Wie wirkt sich eine private Altersvorsorge durch Investments auf meine finanzielle Zukunft aus?

Eine private Altersvorsorge durch Investments wie Immobilien oder Aktien kann Ihre finanzielle Zukunft positiv beeinflussen, da Sie Ihr Kapital über einen längeren Zeitraum anlegen und potenziell höhere Renditen erzielen können.

8. Wie kann ich meine Renteneintrittsalter überdenken?

Sie können Ihr Renteneintrittsalter überdenken, indem Sie beispielsweise eine flexible Rentenversicherung wählen, die Ihnen ermöglicht, Ihren Rentenbeginn individuell anzupassen.

9. Warum ist es wichtig, frühzeitig Schulden abzubauen?

Es ist wichtig, frühzeitig Schulden abzubauen, da dies dazu beiträgt, Ihre finanzielle Belastung im Ruhestand zu verringern und einen größeren Teil Ihres Einkommens für die Altersvorsorge zu nutzen.

10. Wie baue ich einen Notgroschen für den Ruhestand auf?

Um einen Notgroschen für den Ruhestand aufzubauen, können Sie regelmäßig Geld beiseite legen und eine separate finanzielle Reserve für unerwartete Ausgaben oder finanzielle Engpässe schaffen.