Eine wichtige Aufgabe bei der Berechnung der Grundsteuer ist die Bestimmung des Miteigentumsanteils und des Zähler-Nenner-Verhältnisses. Beide Faktoren spielen eine entscheidende Rolle bei der Ermittlung der individuellen Steuerlast für Immobilieneigentümer. Doch was genau bedeuten diese Begriffe? Wie werden sie berechnet und warum sind sie für die Grundsteuer so relevant? In diesem Artikel werden wir Ihnen Schritt für Schritt erklären, wie Sie den Miteigentumsanteil und das Zähler-Nenner-Verhältnis für die Grundsteuer ermitteln können. Lassen Sie uns gemeinsam in die Welt der Immobiliensteuern eintauchen und die Berechnungsmethoden hinter diesen wichtigen Bestandteilen der Grundsteuer kennenlernen.

Zusammenfassung

- Was ist der Miteigentumsanteil?

- Was ist das Zähler-Nenner-Verhältnis?

- Wichtige Schritte zur Berechnung des Miteigentumsanteils und Zähler-Nenner-Verhältnisses

- Vor- und Nachteile der Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis

- Abschluss

-

Häufig gestellte Fragen

- Was bedeutet Miteigentumsanteil?

- Welche Rolle spielt der Miteigentumsanteil bei der Grundsteuer?

- Welche Schritte sind wichtig zur Berechnung des Miteigentumsanteils und Zähler-Nenner-Verhältnisses?

- Was sind die Vorteile der Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis?

- Welche Nachteile hat die Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis?

- Kann man den Miteigentumsanteil ändern?

- Gibt es spezielle Regeln für den Miteigentumsanteil bei Gewerbeimmobilien?

- Verweise

Was ist der Miteigentumsanteil?

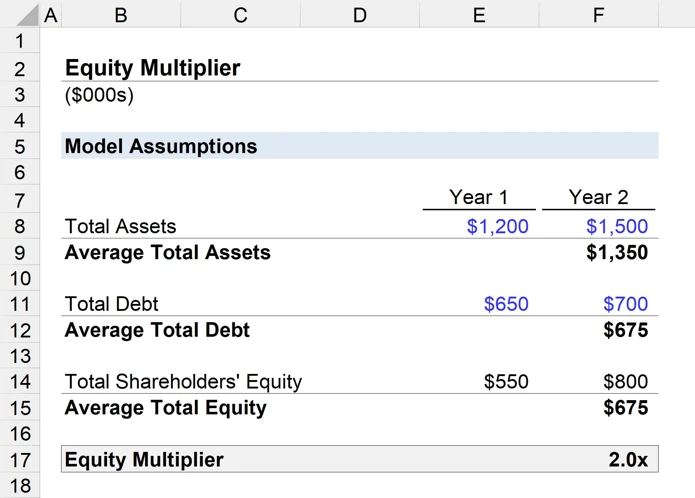

Der Miteigentumsanteil bezieht sich auf den Anteil eines Eigentümers an einer gemeinschaftlichen Immobilie. Wenn mehrere Personen eine Immobilie gemeinsam besitzen, wird der Miteigentumsanteil verwendet, um den Anteil jedes Eigentümers an dem Gesamteigentum zu bestimmen. Dieser Anteil wird in einer Bruchformel ausgedrückt, bei der der Zähler den Anteil des einzelnen Eigentümers angibt und der Nenner die Gesamtheit aller Eigentümer repräsentiert. Der Miteigentumsanteil wird normalerweise in Prozent angegeben, um die genaue Aufteilung des Eigentums zu verdeutlichen. Eine Beispielrechnung des Miteigentumsanteils kann verdeutlichen, wie dieser konkrete Anteil an einer Immobilie berechnet wird. In der folgenden Tabelle ist eine solche Beispielrechnung dargestellt:

| Eigentümer | Miteigentumsanteil |

|---|---|

| Eigentümer A | 50% |

| Eigentümer B | 25% |

| Eigentümer C | 25% |

In diesem Beispiel besitzt Eigentümer A die Hälfte des Immobilieneigentums, während die übrigen 50 Prozent gleichmäßig auf Eigentümer B und C aufgeteilt sind. Der Miteigentumsanteil ist entscheidend für die Berechnung der Grundsteuer, da er die individuelle Steuerlast jedes Eigentümers bestimmt. Es ist wichtig, den Miteigentumsanteil korrekt zu berechnen, um eine faire Verteilung der Grundsteuer zu gewährleisten.

Definition

Der Miteigentumsanteil kann als der prozentuale Anteil eines Eigentümers an einer gemeinschaftlichen Immobilie definiert werden. Dieser Anteil wird in der Regel als Bruchzahl angegeben, bei dem der Zähler den Anteil des einzelnen Eigentümers und der Nenner die Gesamtheit aller Eigentümer repräsentiert. Der Miteigentumsanteil ist wichtig, um das genaue Verhältnis des Eigentums und die individuelle Beteiligung jedes Eigentümers zu bestimmen. Eine korrekte Berechnung des Miteigentumsanteils ist entscheidend, um eine faire Aufteilung der Grundsteuer zu gewährleisten. Wenn Sie weitere Informationen zum Thema Miteigentumsanteil benötigen, können Sie unsere Bewegliches-Inventar-Liste für zusätzliche Ressourcen konsultieren.

Wie wird der Miteigentumsanteil berechnet?

Der Miteigentumsanteil wird berechnet, indem der Anteil jedes Eigentümers am Gesamteigentum ermittelt wird. Hierzu wird die Grundlage des Miteigentumsanteils in der Regel im Grundbuch festgehalten. Die Berechnung erfolgt anhand eines Bruchverhältnisses, bei dem der Zähler den Anteil des einzelnen Eigentümers und der Nenner die Summe aller Eigentumsanteile darstellt. Angenommen, eine Immobilie gehört drei Eigentümern: Eigentümer A hat 50%, Eigentümer B hat 25% und Eigentümer C hat ebenfalls 25%. Der Miteigentumsanteil von Eigentümer A wird dann wie folgt berechnet:

Miteigentumsanteil A = (Eigentumsanteil A / Summe aller Eigentumsanteile) * 100%

Miteigentumsanteil A = (50% / (50% + 25% + 25%)) * 100%

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Miteigentumsanteil A = (50% / 100%) * 100% = 50%

In diesem Beispiel beträgt der Miteigentumsanteil von Eigentümer A demnach 50%. Es ist wichtig, die genauen Eigentumsanteile zu kennen und richtig zu berechnen, um eine faire Verteilung der Grundsteuer zu gewährleisten. Bei Unsicherheiten oder Fragen zur Berechnung des Miteigentumsanteils kann es ratsam sein, sich an ein professionelles Immobilienunternehmen wie PlanetHome zu wenden, das fundierte Kenntnisse in diesem Bereich hat (seriös). Darüber hinaus kann bei Bedarf das Grundbuch online eingesehen und beantragt werden, um genaue Informationen über die Eigentumsanteile zu erhalten (seriös).

Beispielrechnung für den Miteigentumsanteil

Eine Beispielrechnung für den Miteigentumsanteil kann verdeutlichen, wie dieser konkrete Anteil an einer Immobilie berechnet wird. Angenommen, eine Immobilie gehört drei Eigentümern: A, B und C. Eigentümer A hat einen Anteil von 40 Prozent, Eigentümer B einen Anteil von 30 Prozent und Eigentümer C einen Anteil von 30 Prozent an der Immobilie. Um den Miteigentumsanteil für jeden Eigentümer zu berechnen, nehmen wir den Anteil des einzelnen Eigentümers und teilen ihn durch die Summe aller Anteile:

Miteigentumsanteil A = (Anteil A) / (Anteil A + Anteil B + Anteil C) = (40%) / (40% + 30% + 30%) = 40% / 100% = 0,4 oder 40%

Miteigentumsanteil B = (Anteil B) / (Anteil A + Anteil B + Anteil C) = (30%) / (40% + 30% + 30%) = 30% / 100% = 0,3 oder 30%

Miteigentumsanteil C = (Anteil C) / (Anteil A + Anteil B + Anteil C) = (30%) / (40% + 30% + 30%) = 30% / 100% = 0,3 oder 30%

In diesem Beispiel ist der Miteigentumsanteil von Eigentümer A 40 Prozent, von Eigentümer B 30 Prozent und von Eigentümer C ebenfalls 30 Prozent. Indem Sie den Miteigentumsanteil berechnen, können Sie die Anteile jedes Eigentümers an der Immobilie genau bestimmen. Dies ist entscheidend für die Berechnung der grundsteuerlichen Verpflichtungen jedes Eigentümers.

Was ist das Zähler-Nenner-Verhältnis?

Das Zähler-Nenner-Verhältnis ist ein wichtiger Parameter bei der Berechnung der Grundsteuer und steht im Zusammenhang mit dem Miteigentumsanteil. Es gibt an, wie das Gesamteigentum aufgeteilt ist und welchen Anteil jeder Eigentümer besitzt. Das Verhältnis wird wie eine Bruchzahl ausgedrückt, wobei der Zähler den Anteil eines bestimmten Eigentümers angibt und der Nenner die Summe aller Anteile der Eigentümer repräsentiert. Das Zähler-Nenner-Verhältnis wird oft in der Form „Zähler : Nenner“ dargestellt. Es spielt eine wichtige Rolle bei der Festlegung des Steuersatzes für die Grundsteuer. Je höher der Zähler im Verhältnis zum Nenner ist, desto größer ist der Anteil eines Eigentümers am Gesamteigentum und desto höher ist daher auch seine individuelle Grundsteuerlast. Die Berechnung des Zähler-Nenner-Verhältnisses erfolgt ähnlich wie bei der Berechnung des Miteigentumsanteils, jedoch werden hier alle Anteile der Eigentümer berücksichtigt. Eine Beispielrechnung kann die Funktionsweise des Zähler-Nenner-Verhältnisses verdeutlichen.

Definition

Der Miteigentumsanteil ist der prozentuale oder bruchmäßige Anteil, den ein Eigentümer an einer gemeinschaftlichen Immobilie besitzt. Dieser Anteil wird in der Regel durch eine Bruchformel ausgedrückt, bei der der Zähler den Anteil des einzelnen Eigentümers angibt und der Nenner die Gesamtheit aller Eigentümer repräsentiert. Der Miteigentumsanteil ermöglicht es, das Eigentum an der Gemeinschaftsimmobilie gerecht aufzuteilen und die individuelle Verantwortung jedes Eigentümers festzulegen. Es ist wichtig, den Miteigentumsanteil genau zu berechnen, um eine faire Verteilung von Kosten und Steuerlasten zu gewährleisten. Beispielsweise kann ein Eigentümer einen Miteigentumsanteil von 50 Prozent besitzen, während ein anderer Eigentümer nur 25 Prozent besitzt. Dieser Anteil wird verwendet, um sowohl die Verpflichtungen als auch die Rechte der einzelnen Eigentümer zu bestimmen.

Warum ist das Zähler-Nenner-Verhältnis wichtig für die Grundsteuer?

Das Zähler-Nenner-Verhältnis ist von großer Bedeutung für die Berechnung der Grundsteuer. Es ermöglicht eine gerechte Aufteilung der Steuerlast zwischen den Eigentümern einer gemeinschaftlichen Immobilie. Das Verhältnis dient dazu, den Anteil an den gemeinsamen Kosten und Lasten, der jedem Eigentümer zusteht, korrekt zu bestimmen. Durch das Zähler-Nenner-Verhältnis wird berücksichtigt, dass unterschiedliche Eigentümer auch verschiedene Größen- und Wertanteile an der Immobilie haben können. Dieses Verhältnis basiert auf der Berechnung des Miteigentumsanteils, bei dem der Zähler den Anteil des einzelnen Eigentümers und der Nenner die Summe der Anteile aller Eigentümer repräsentiert. Es ist wichtig, das Zähler-Nenner-Verhältnis genau zu bestimmen, um sicherzustellen, dass jeder Eigentümer seinen gerechten Anteil an den Grundsteuerkosten trägt. Eine Beispielrechnung des Zähler-Nenner-Verhältnisses kann verdeutlichen, wie dieses Verhältnis praktisch angewendet wird. In der folgenden Tabelle ist eine solche Beispielrechnung dargestellt:

| Eigentümer | Miteigentumsanteil | Grundsteuerkosten | Zähler-Nenner-Verhältnis |

|---|---|---|---|

| Eigentümer A | 50% | 1.000€ | 0,5 |

| Eigentümer B | 25% | 1.000€ | 0,25 |

| Eigentümer C | 25% | 1.000€ | 0,25 |

In diesem Beispiel beträgt die Gesamtsumme der Grundsteuerkosten 1.000€. Die Kosten werden entsprechend dem Zähler-Nenner-Verhältnis auf die einzelnen Eigentümer verteilt. Eigentümer A trägt aufgrund seines 50-prozentigen Miteigentumsanteils die Hälfte der Kosten, während Eigentümer B und C jeweils nur ein Viertel der Kosten tragen. Das Zähler-Nenner-Verhältnis gewährleistet somit eine faire Verteilung der Grundsteuerkosten und berücksichtigt die individuellen Eigentumsanteile der beteiligten Parteien. Durch die genaue Berechnung dieses Verhältnisses wird sichergestellt, dass jeder Eigentümer entsprechend seines Anteils an der Immobilie zur Zahlung der Grundsteuer herangezogen wird.

Wie wird das Zähler-Nenner-Verhältnis berechnet?

Das Zähler-Nenner-Verhältnis ist ein weiterer wichtiger Faktor bei der Berechnung der Grundsteuer. Es hilft dabei, das Ausmaß des Miteigentums jedes Eigentümers anhand von Bruchzahlen zu bestimmen. Das Verhältnis wird berechnet, indem der Zähler den Bereich repräsentiert, der dem einzelnen Eigentümer gehört, und der Nenner den Gesamtbereich der Immobilie darstellt. Dieses Verhältnis wird ebenfalls in Prozent angegeben, um die genaue Aufteilung des Eigentums zu verdeutlichen. Hier ist ein Beispiel, das die Berechnung des Zähler-Nenner-Verhältnisses verdeutlicht:

| Eigentümer | Fläche der Immobilie | Zähler-Nenner-Verhältnis |

|---|---|---|

| Eigentümer A | 100 m² | 50% |

| Eigentümer B | 50 m² | 25% |

| Eigentümer C | 50 m² | 25% |

In diesem Beispiel beträgt die Gesamtfläche der Immobilie 200 Quadratmeter. Eigentümer A besitzt 100 Quadratmeter, was 50 Prozent der Gesamtfläche ausmacht. Eigentümer B und C besitzen jeweils 50 Quadratmeter, was ebenfalls 25 Prozent der Gesamtfläche entspricht. Das Zähler-Nenner-Verhältnis ermöglicht es, das Verhältnis des Eigentums jedes Eigentümers zur Gesamtfläche der Immobilie zu quantifizieren. Diese Berechnung ist wichtig, um den angemessenen Anteil eines jeden Eigentümers an der Grundsteuer zu ermitteln.

Beispielrechnung für das Zähler-Nenner-Verhältnis

Bei der Berechnung des Zähler-Nenner-Verhältnisses für die Grundsteuer ist es wichtig, den Anteil des einzelnen Eigentümers (Zähler) und die Gesamtheit aller Eigentümer (Nenner) zu berücksichtigen. Dieses Verhältnis gibt Aufschluss darüber, wie hoch der Beitrag jedes Eigentümers zur Gesamtsteuerlast ist. Um das Zähler-Nenner-Verhältnis zu berechnen, kann eine Beispielrechnung helfen. Nehmen wir an, dass eine Immobilie drei Eigentümer hat: Eigentümer A, Eigentümer B und Eigentümer C. Die Grundsteuer für die Immobilie beträgt insgesamt 1.500 Euro pro Jahr. In der folgenden Tabelle ist die Beispielrechnung für das Zähler-Nenner-Verhältnis dargestellt:

| Eigentümer | Anteil am Gesamtvermögen | Beitrag zur Grundsteuer |

|---|---|---|

| Eigentümer A | 50% | 750 Euro |

| Eigentümer B | 25% | 375 Euro |

| Eigentümer C | 25% | 375 Euro |

In diesem Beispiel trägt Eigentümer A aufgrund seines 50-prozentigen Miteigentumsanteils die Hälfte der Grundsteuer, was 750 Euro entspricht. Eigentümer B und Eigentümer C tragen jeweils 25 Prozent der Grundsteuer, also jeweils 375 Euro. Das Zähler-Nenner-Verhältnis verdeutlicht somit den individuellen Beitrag jedes Eigentümers zur Gesamtsteuerlast. Indem das Zähler-Nenner-Verhältnis berechnet wird, kann eine gerechte Verteilung der Grundsteuer auf die einzelnen Eigentümer erfolgen.

Wichtige Schritte zur Berechnung des Miteigentumsanteils und Zähler-Nenner-Verhältnisses

Um den Miteigentumsanteil und das Zähler-Nenner-Verhältnis für die Grundsteuer korrekt zu berechnen, müssen bestimmte Schritte beachtet werden:

- Ermittlung des Grundsteuermessbetrags: Der Grundsteuermessbetrag wird vom Finanzamt festgelegt und basiert auf dem Wert der Immobilie.

- Bestimmung des Miteigentumsanteils: Um den Miteigentumsanteil zu berechnen, müssen Sie den Anteil jedes Eigentümers an der Immobilie kennen. Dieser wird in Prozent angegeben und kann mit Hilfe von Eigentumsnachweisen oder Vereinbarungen zwischen den Eigentümern ermittelt werden.

- Berechnung des Zähler-Nenner-Verhältnisses: Das Zähler-Nenner-Verhältnis wird verwendet, um das Eigentumsverhältnis der einzelnen Eigentümer darzustellen. Es wird berechnet, indem der Miteigentumsanteil jedes Eigentümers als Zähler verwendet wird und der Nenner die Summe der Miteigentumsanteile aller Eigentümer ist.

Durch diese Schritte wird die genaue Aufteilung des Eigentums und der Steuerlast unter den Eigentümern ermittelt. Es ist wichtig, diese Berechnungen sorgfältig vorzunehmen, um Ungenauigkeiten bei der Grundsteuer zu vermeiden.

1. Ermittlung des Grundsteuermessbetrags

Um den Grundsteuermessbetrag zu ermitteln, sind bestimmte Schritte erforderlich. Diese Schritte dienen dazu, den Wert der Immobilie zu bestimmen und eine Grundlage für die Berechnung der Grundsteuer zu schaffen. Nachfolgend sind die Schritte zur Ermittlung des Grundsteuermessbetrags aufgeführt:

- Bewertung der Immobilie: Zunächst muss die Immobilie bewertet werden, um ihren Wert festzustellen. Dies erfolgt in der Regel durch einen Gutachterausschuss oder einen Sachverständigen, der den Marktwert der Immobilie anhand verschiedener Faktoren wie Lage, Größe und Zustand bestimmt.

- Festlegung des Einheitswerts: Auf Grundlage der Immobilienbewertung wird der Einheitswert festgelegt. Dieser Wert bildet die Grundlage für die Berechnung der Grundsteuer und wird anhand des Bewertungsgesetzes ermittelt.

- Anwendung des Hebesatzes: Der Hebesatz ist ein prozentualer Satz, der von der jeweiligen Gemeinde oder Stadt festgelegt wird. Dieser Hebesatz wird auf den Einheitswert angewendet, um den Grundsteuermessbetrag zu bestimmen.

- Berechnung des Grundsteuermessbetrags: Durch Multiplikation des Einheitswerts mit dem Hebesatz wird der Grundsteuermessbetrag berechnet. Dieser Betrag bildet die Grundlage für die Berechnung der individuellen Grundsteuer, die der Eigentümer zahlen muss.

Die Ermittlung des Grundsteuermessbetrags ist ein wichtiger Schritt, um die Höhe der Grundsteuer zu bestimmen. Es ist wichtig, die genauen Werte und Schritte bei der Berechnung zu berücksichtigen, um eine korrekte und faire Grundsteuerfestsetzung zu gewährleisten.

2. Bestimmung des Miteigentumsanteils

Die Bestimmung des Miteigentumsanteils erfolgt anhand bestimmter Faktoren, die den Anteil jedes Eigentümers an der gemeinschaftlichen Immobilie bestimmen. Es gibt verschiedene Methoden zur Berechnung des Miteigentumsanteils, aber eine häufig verwendete Methode ist die Berechnung nach idealem Miteigentumsanteil. Bei dieser Methode wird der Wert des Grundstücks als Grundlage genommen und anschließend das Verhältnis der Eigentumsanteile berechnet. Dies erfolgt in der Regel anhand der aufgeführten Anteile in den Kaufverträgen oder anderen rechtlichen Dokumenten. Ein Beispiel kann dies verdeutlichen:

Beispielrechnung für den Miteigentumsanteil:

– Der Wert des Grundstücks beträgt insgesamt 500.000 Euro.

– Eigentümer A hat einen Anteil von 25%.

– Eigentümer B hat einen Anteil von 50%.

– Eigentümer C hat einen Anteil von 25%.

Um den Miteigentumsanteil zu berechnen, wird der Wert des Grundstücks mit dem Anteil jedes Eigentümers multipliziert. In diesem Fall ergibt sich:

– Eigentümer A: 500.000 Euro x 25% = 125.000 Euro

– Eigentümer B: 500.000 Euro x 50% = 250.000 Euro

– Eigentümer C: 500.000 Euro x 25% = 125.000 Euro

Somit hat Eigentümer A einen Miteigentumsanteil von 125.000 Euro, Eigentümer B einen Miteigentumsanteil von 250.000 Euro und Eigentümer C ebenfalls einen Miteigentumsanteil von 125.000 Euro. Die korrekte Bestimmung des Miteigentumsanteils ist wichtig, um die individuelle Grundsteuerbelastung jedes Eigentümers zu ermitteln.

3. Berechnung des Zähler-Nenner-Verhältnisses

Um das Zähler-Nenner-Verhältnis zu berechnen, müssen Sie den Zähler und den Nenner ermitteln. Der Zähler repräsentiert den Wert einer bestimmten Größe, während der Nenner den Gesamtwert dieser Größe angibt. In Bezug auf die Grundsteuer wird das Zähler-Nenner-Verhältnis verwendet, um den individuellen Anteil eines Eigentümers am Gesamtaufkommen der Steuer zu bestimmen. Diese Berechnung erfolgt anhand der Bruchformel, bei der der Zähler den individuellen Wert (z.B. der Grundsteuermessbetrag eines Eigentümers) und der Nenner den Gesamtwert (z.B. die Summe aller Grundsteuermessbeträge) angibt. Eine Beispielrechnung des Zähler-Nenner-Verhältnisses könnte wie folgt aussehen:

| Eigentümer | Grundsteuermessbetrag |

|---|---|

| Eigentümer A | 1.500€ |

| Eigentümer B | 1.000€ |

| Eigentümer C | 2.000€ |

In diesem Beispiel beträgt der Gesamtwert der Grundsteuermessbeträge 4.500 Euro. Für Eigentümer A beträgt der Zählerwert 1.500 Euro. Das Zähler-Nenner-Verhältnis für Eigentümer A lautet daher 1.500/4.500 oder 1/3. Ähnlich können die Verhältnisse für Eigentümer B und C berechnet werden. Das Zähler-Nenner-Verhältnis ist entscheidend, um den individuellen Beitrag eines Eigentümers zur Grundsteuer zu bestimmen. Der korrekte Umgang mit dem Zähler-Nenner-Verhältnis ist wichtig, um eine gerechte Verteilung der Steuerlast innerhalb einer Eigentümergemeinschaft sicherzustellen.

Vor- und Nachteile der Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis

Die Grundsteuerberechnung mit Hilfe des Miteigentumsanteils und des Zähler-Nenner-Verhältnisses bietet sowohl Vor- als auch Nachteile. Ein deutlicher Vorteil ist die Möglichkeit, eine gerechtere Steuerverteilung unter den Eigentümern zu erzielen. Durch die Berücksichtigung des Miteigentumsanteils wird die individuelle Steuerlast basierend auf dem tatsächlichen Anteil am Immobilieneigentum bestimmt. Dadurch wird eine faire Beteiligung an den Grundsteuerzahlungen gewährleistet. Ein weiterer Vorteil ist die klare Berechnungsmethode, die durch das Zähler-Nenner-Verhältnis ermöglicht wird. Dieses Verhältnis gibt eine eindeutige Darstellung der Aufteilung des Eigentums wieder, was zu einer transparenten Berechnung der Grundsteuer führt.

Jedoch gibt es auch einige Nachteile bei der Verwendung des Miteigentumsanteils und des Zähler-Nenner-Verhältnisses. Eine Herausforderung besteht darin, den genauen Miteigentumsanteil für jede Person zu ermitteln, insbesondere wenn sich die Eigentumsverhältnisse im Laufe der Zeit ändern. Dies kann zu Unsicherheiten führen und die Grundsteuerberechnung komplizierter machen. Ein weiterer Nachteil ist, dass das Zähler-Nenner-Verhältnis nur für gemeinschaftliche Immobilien relevant ist, bei denen mehrere Eigentümer involviert sind. Für Einzelpersonen, die alleinige Eigentümer ihrer Immobilie sind, ist die Verwendung des Zähler-Nenner-Verhältnisses nicht erforderlich.

Vorteile

Es gibt verschiedene Vorteile bei der Verwendung des Miteigentumsanteils und des Zähler-Nenner-Verhältnisses für die Berechnung der Grundsteuer. Hier sind einige der wichtigsten Vorteile:

1. Faire Verteilung: Durch die Berechnung des Miteigentumsanteils wird eine gerechte Aufteilung der Grundsteuer gewährleistet. Jeder Eigentümer zahlt entsprechend seines Anteils an der Immobilie.

2. Transparenz: Das Zähler-Nenner-Verhältnis ermöglicht eine klare und transparente Darstellung des Eigentumsanteils jedes Eigentümers. Dadurch entsteht Klarheit über die individuelle Verantwortung für die Grundsteuer.

3. Flexibilität: Der Miteigentumsanteil kann angepasst werden, wenn sich die Anteile der Eigentümer ändern. Dadurch bleibt die Berechnung der Grundsteuer auch bei Veränderungen in der Eigentumsstruktur genau.

4. Einfache Nachvollziehbarkeit: Da der Miteigentumsanteil in Prozent angegeben wird, ist es einfach, die Aufteilung nachzuvollziehen und zu verstehen. Dies reduziert mögliche Missverständnisse oder Konflikte zwischen den Eigentümern.

Die Verwendung des Miteigentumsanteils und des Zähler-Nenner-Verhältnisses bietet somit eine klare und gerechte Methode zur Berechnung der Grundsteuer. Dadurch wird eine faire Verteilung der Steuerlast gewährleistet und Streitigkeiten zwischen den Eigentümern minimiert.

Nachteile

Die Verwendung von Miteigentumsanteilen und Zähler-Nenner-Verhältnissen zur Berechnung der Grundsteuer kann auch einige Nachteile mit sich bringen. Einige der Hauptnachteile sind:

- Komplexität: Die Berechnung des Miteigentumsanteils und des Zähler-Nenner-Verhältnisses erfordert ein gewisses Maß an mathematischem Verständnis und kann für Menschen, die nicht mit diesen Berechnungsmethoden vertraut sind, zunächst komplex erscheinen.

- Streitigkeiten: Wenn mehrere Eigentümer involviert sind, kann es zu Unstimmigkeiten über die genaue Berechnung der Miteigentumsanteile kommen. Dies kann zu Konflikten und Auseinandersetzungen zwischen den Eigentümern führen.

- Änderungen der Eigentumsverhältnisse: Bei Veränderungen der Eigentumsverhältnisse, wie zum Beispiel dem Kauf oder Verkauf von Anteilen, muss der Miteigentumsanteil neu berechnet werden. Dies kann zusätzlichen Aufwand und rechtliche Auseinandersetzungen verursachen.

- Schwierigkeiten bei der Zuordnung von Kosten: Die Verwendung von Miteigentumsanteilen kann zu Schwierigkeiten bei der Zuordnung von Kosten führen, insbesondere wenn es um die Verteilung von gemeinsamen Ausgaben wie Reparaturen oder Instandhaltung geht.

Es ist wichtig, diese Nachteile zu beachten und sorgfältig abzuwägen, ob die Verwendung von Miteigentumsanteilen und Zähler-Nenner-Verhältnissen für die Grundsteuerberechnung in einer bestimmten Situation vorteilhaft ist. Jeder Eigentümer sollte sich über die potenziellen Risiken und Herausforderungen im Klaren sein und gegebenenfalls professionellen Rat einholen.

Abschluss

Zusammenfassend kann gesagt werden, dass die Berechnung des Miteigentumsanteils und des Zähler-Nenner-Verhältnisses wichtige Schritte bei der Bestimmung der Grundsteuer sind. Der Miteigentumsanteil gibt den individuellen Anteil eines Eigentümers an einer gemeinschaftlichen Immobilie an und wird durch einen Bruch ausgedrückt. Das Zähler-Nenner-Verhältnis hingegen stellt das Verhältnis zwischen dem Wert des Grundstücks und dem Wert der Gesamtimmobilie dar. Diese beiden Faktoren sind entscheidend, um die individuelle Steuerlast jedes Eigentümers zu bestimmen. Es ist wichtig, die Grundsteuerberechnung sorgfältig durchzuführen, um eine gerechte Verteilung der Steuerlast zu gewährleisten. Durch das Verständnis der Schritte zur Berechnung des Miteigentumsanteils und Zähler-Nenner-Verhältnisses können Immobilieneigentümer die Grundsteuer effektiv kalkulieren und ihre finanzielle Verantwortung besser verstehen.

Häufig gestellte Fragen

Was bedeutet Miteigentumsanteil?

Der Miteigentumsanteil bezeichnet den prozentualen Anteil eines Eigentümers an einer gemeinschaftlichen Immobilie.

Der Miteigentumsanteil wird anhand einer Bruchformel berechnet, bei der der Zähler den Anteil des einzelnen Eigentümers angibt und der Nenner die Gesamtheit aller Eigentümer repräsentiert.

Welche Rolle spielt der Miteigentumsanteil bei der Grundsteuer?

Der Miteigentumsanteil ist wichtig, um die individuelle Steuerlast jedes Eigentümers bei der Grundsteuer zu bestimmen, da sie auf Basis dieses Anteils berechnet wird.

Das Zähler-Nenner-Verhältnis wird verwendet, um den Anteil der Fläche eines Grundstücks zu berechnen, der für die Grundsteuer herangezogen wird. Es ist daher wichtig für die korrekte Berechnung der Steuerlast.

Das Zähler-Nenner-Verhältnis wird berechnet, indem die Fläche des einzelnen Eigentums (Zähler) durch die Gesamtfläche des Grundstücks (Nenner) geteilt wird.

Welche Schritte sind wichtig zur Berechnung des Miteigentumsanteils und Zähler-Nenner-Verhältnisses?

Die wichtigsten Schritte zur Berechnung des Miteigentumsanteils und Zähler-Nenner-Verhältnisses sind die Ermittlung des Grundsteuermessbetrags, die Bestimmung des Miteigentumsanteils und die Berechnung des Zähler-Nenner-Verhältnisses.

Was sind die Vorteile der Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis?

Die Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis ermöglicht eine gerechte Aufteilung der Steuerlast zwischen den Eigentümern und berücksichtigt die individuellen Anteile an der Immobilie.

Welche Nachteile hat die Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis?

Ein potenzieller Nachteil der Grundsteuerberechnung mit Miteigentumsanteil und Zähler-Nenner-Verhältnis ist der erhöhte Aufwand bei der Ermittlung der genauen Anteile und Verhältnisse, insbesondere bei komplexen Eigentumsstrukturen.

Kann man den Miteigentumsanteil ändern?

Grundsätzlich ist eine Änderung des Miteigentumsanteils möglich, jedoch bedarf es dafür einer entsprechenden vertraglichen Vereinbarung oder einer Änderung der Eigentumsverhältnisse.

Gibt es spezielle Regeln für den Miteigentumsanteil bei Gewerbeimmobilien?

Ja, bei Gewerbeimmobilien können spezielle Regelungen zum Miteigentumsanteil gelten, da hierbei oft unterschiedliche Nutzungs- und Eigentumsverhältnisse vorliegen. Es ist ratsam, sich hierbei an einen Fachexperten oder Anwalt zu wenden.