Der MSCI World-Index ist ein beliebter globaler Aktienindex, der die Performance von Unternehmen aus entwickelten Märkten widerspiegelt. Obwohl der Index weit verbreitet ist und von vielen Anlegern genutzt wird, gibt es auch Kritikpunkte an seiner Zusammensetzung und seiner Eignung als alleinige Anlagestrategie. In diesem Artikel werfen wir einen detaillierten Blick auf die wichtigste Kritik am MSCI World-Index und analysieren sie umfassend. Diese Analyse wird Ihnen helfen, die Vor- und Nachteile des Index besser zu verstehen und mögliche Alternativen zu erkunden.

Zusammenfassung

- Was ist der MSCI World-Index?

- Kritikpunkt 1: Konzentration auf entwickelte Märkte

- Kritikpunkt 2: Schwere Gewichtung bestimmter Sektoren

- Kritikpunkt 3: Mangelnde Anpassungsfähigkeit

- Kritikpunkt 4: Auswirkungen von Währungsschwankungen

- Analyse der Kritikpunkte

- Alternativen zum MSCI World-Index

- Fazit

- Häufig gestellte Fragen

- Verweise

Was ist der MSCI World-Index?

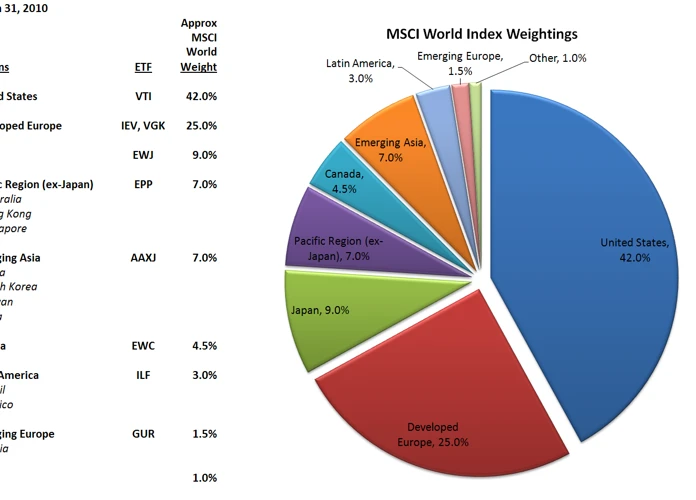

Der MSCI World-Index ist ein international anerkannter Aktienindex, der die Performance von über 1.600 Unternehmen aus 23 entwickelten Ländern widerspiegelt. Er umfasst verschiedene Branchen wie Technologie, Finanzen, Gesundheitswesen und Konsumgüter. Der Index ermöglicht Anlegern, an der Wertentwicklung großer globaler Unternehmen teilzuhaben und bietet somit eine breite Diversifikation. Er wird von vielen Fonds und ETFs als Benchmark verwendet und ist bei Anlegern aufgrund seiner globalen Reichweite und der Tatsache, dass er in vielen Ländern handelbar ist, beliebt. Detaillierte Informationen zum MSCI World-Index finden Sie auf der offiziellen Website von MSCI.

Kritikpunkt 1: Konzentration auf entwickelte Märkte

Ein Kritikpunkt am MSCI World-Index ist die Konzentration auf entwickelte Märkte. Dies führt zu einer begrenzten Diversifikation, da der Index hauptsächlich Unternehmen aus Industrieländern umfasst. Dadurch kann das Risiko einer Verlustanfälligkeit steigen, insbesondere wenn sich bestimmte Regionen oder Sektoren schlecht entwickeln. Anleger, die nach einer breiteren Diversifikation suchen oder ihr Portfolio um aufstrebende Märkte erweitern möchten, könnten möglicherweise andere Anlageoptionen in Betracht ziehen, wie zum Beispiel ETFs im Geldmarkt oder Plattformen wie Trade Republic oder Diba für ihre Börsengeschäfte oder Geldanlage. Es ist wichtig, die eigenen Anlageziele und Präferenzen zu berücksichtigen und mögliche Alternativen zum MSCI World-Index sorgfältig zu evaluieren.

1.1 Begrenzte Diversifikation

Die Kritik an dem MSCI World-Index beinhaltet auch Bedenken hinsichtlich der begrenzten Diversifikation. Da der Index hauptsächlich auf entwickelte Märkte ausgerichtet ist, besteht die Gefahr einer einseitigen Konzentration auf bestimmte Länder und Regionen. Dies kann zu einem erhöhten Risiko führen, insbesondere in Zeiten, in denen einzelne Märkte schlecht abschneiden. Eine Möglichkeit, dieses Problem anzugehen, besteht darin, in ergänzende Anlageprodukte zu investieren, die eine breitere geografische Streuung ermöglichen, wie zum Beispiel Emerging-Markets-ETFs. Diese ermöglichen es Anlegern, auch von den potenziellen Wachstumschancen in aufstrebenden Märkten zu profitieren.

1.2 Vernachlässigung aufstrebender Märkte

Die Kritikpunkt 1.2 am MSCI World-Index bezieht sich auf die Vernachlässigung aufstrebender Märkte. Der Index konzentriert sich hauptsächlich auf Unternehmen aus entwickelten Ländern, während Unternehmen aus Schwellenländern und aufstrebenden Märkten unterrepräsentiert sind. Dies kann zu einer begrenzten Diversifikation führen und das Potenzial für Renditen aus aufstrebenden Märkten einschränken. Es gibt jedoch auch Argumente, dass die Anlage in Unternehmen aus entwickelten Märkten stabiler und weniger volatil sein kann. Eine Möglichkeit, von aufstrebenden Märkten zu profitieren, besteht darin, ergänzende Investitionen in separate aufstrebende Marktindizes oder spezialisierte Fonds zu tätigen.

Kritikpunkt 2: Schwere Gewichtung bestimmter Sektoren

Ein Kritikpunkt am MSCI World-Index besteht darin, dass er eine übermäßige Gewichtung bestimmter Sektoren aufweist. Insbesondere die Technologiebranche hat eine hohe Bedeutung im Index und macht einen erheblichen Anteil aus. Dies führt zu einer Konzentration des Portfolios auf bestimmte Unternehmen und kann zu einer erhöhten Volatilität führen. Gleichzeitig werden andere Sektoren vernachlässigt, wodurch potenzielle Chancen in anderen Branchen möglicherweise nicht ausreichend genutzt werden. Anleger, die diversifiziertere Portfolios anstreben oder gezielt in bestimmte Sektoren investieren möchten, könnten daher Bedenken hinsichtlich der Gewichtung im MSCI World-Index haben.

2.1 Übermäßiges Engagement in der Technologiebranche

Ein wichtiger Kritikpunkt am MSCI World-Index ist das übermäßige Engagement in der Technologiebranche. Der Index weist eine starke Konzentration auf Unternehmen wie Apple, Microsoft und Amazon auf, die zu den größten Technologieunternehmen weltweit gehören. Diese starke Gewichtung kann zu einer erhöhten Volatilität des Index führen und das Risiko für Anleger erhöhen. Einige Experten argumentieren, dass eine solche starke Abhängigkeit von der Technologiebranche zu einer Verzerrung der Indexperformance führen kann. Es wird empfohlen, dass Anleger, die an einem breiteren Portfolio interessiert sind, Alternativen zum MSCI World-Index in Betracht ziehen, um das Risiko einer übermäßigen Belichtung gegenüber der Technologiebranche zu verringern.

2.2 Vernachlässigung anderer Sektoren

Ein Kritikpunkt am MSCI World-Index ist die potenzielle Vernachlässigung anderer Sektoren. Der Index weist eine schwere Gewichtung in bestimmten Sektoren auf, insbesondere in der Technologiebranche. Dadurch kann es zu einer Überkonzentration in diesen Sektoren kommen, während andere Sektoren wie beispielsweise Rohstoffe oder Telekommunikation möglicherweise unterrepräsentiert sind. Dies kann dazu führen, dass Anleger nicht vollständig von der Performance dieser Sektoren profitieren. Es ist wichtig zu beachten, dass die Gewichtung der Sektoren im Index im Laufe der Zeit variieren kann, jedoch kann der MSCI World-Index generell als technologielastig angesehen werden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Kritikpunkt 3: Mangelnde Anpassungsfähigkeit

Ein weiterer Kritikpunkt am MSCI World-Index ist seine mangelnde Anpassungsfähigkeit. Da der Index auf einer feste Gewichtung der enthaltenen Unternehmen basiert, ändert sich die Zusammensetzung nicht automatisch, wenn sich die Marktsituation verändert. Dies kann dazu führen, dass Unternehmen mit sinkender Performance weiterhin einen hohen Anteil im Index haben und umgekehrt. Zudem werden neue und aufstrebende Unternehmen nicht automatisch in den Index aufgenommen, solange sie nicht zu den größten Unternehmen gehören. Daher wird argumentiert, dass der MSCI World-Index nicht flexibel genug ist, um schnell auf Veränderungen im Markt zu reagieren und Anlegern die besten Chancen zu bieten.

Kritikpunkt 4: Auswirkungen von Währungsschwankungen

Kritikpunkt 4: Auswirkungen von Währungsschwankungen

Ein weiterer Kritikpunkt am MSCI World-Index sind die Auswirkungen von Währungsschwankungen auf die Rendite. Da der Index Unternehmen aus verschiedenen Ländern enthält, sind Anleger den Wechselkursschwankungen ausgesetzt. Wenn die Heimatwährung eines Investors gegenüber den Währungen der Länder, in denen die in dem Index enthaltenen Unternehmen ansässig sind, an Wert verliert, kann dies zu einer Verringerung der Rendite führen. Auf der anderen Seite können positive Wechselkursbewegungen auch zu einem Gewinn führen. Diese Unsicherheit aufgrund von Währungsschwankungen kann die Gesamtrendite des MSCI World-Index beeinflussen und ist daher ein wichtiger Aspekt, der bei der Bewertung des Index berücksichtigt werden sollte. Für Anleger, die sich auf den deutschen Markt konzentrieren möchten, bieten sich Geldmarkt ETFs an, wie z.B. ETF-Geldmarkt. Eine weitere Möglichkeit wäre die Nutzung von Trade Republic für den Handel an der Börse, nähere Informationen dazu finden Sie unter Welche Börse Trade Republic?.

Analyse der Kritikpunkte

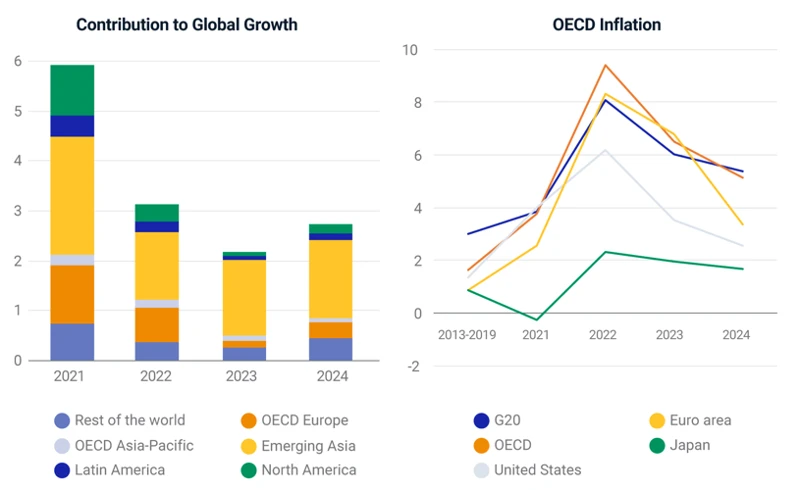

Bei der Analyse der Kritikpunkte am MSCI World-Index ist es wichtig, die potenziellen Auswirkungen auf die Rendite sowie die damit verbundenen Risiken und Chancen zu bewerten. Die Kritikpunkte beziehen sich unter anderem auf die begrenzte Diversifikation des Index, da er sich hauptsächlich auf entwickelte Märkte konzentriert und aufstrebende Märkte vernachlässigt. Zudem wird bemängelt, dass bestimmte Sektoren überproportional stark gewichtet sind, insbesondere die Technologiebranche, während andere Sektoren vernachlässigt werden. Ein weiterer Kritikpunkt betrifft die mangelnde Anpassungsfähigkeit des Index an sich verändernde Marktbedingungen. Zudem spielen Währungsschwankungen eine Rolle bei der Bewertung des Gesamtrisikos. Die Analyse dieser Kritikpunkte ermöglicht es Anlegern, die Vor- und Nachteile des MSCI World-Index besser zu verstehen und alternative Anlagestrategien zu erkunden, die möglicherweise besser auf ihre individuellen Bedürfnisse zugeschnitten sind.

5.1 Bewertung der Auswirkungen auf die Rendite

Bei der Bewertung der Auswirkungen des MSCI World-Index auf die Rendite ist es wichtig zu berücksichtigen, dass der Index stark von den entwickelten Märkten abhängig ist. Während dies in Zeiten des wirtschaftlichen Aufschwungs von Vorteil sein kann, kann es auch zu Nachteilen führen, wenn sich die Situation ändert. Wenn beispielsweise aufstrebende Märkte eine bessere Performance erzielen als die entwickelten Märkte, könnte eine Investition in den MSCI World-Index zu einem geringeren Renditepotential führen. Es ist daher ratsam, die Performance des Index im Kontext des breiteren Marktgeschehens zu bewerten und dabei die Chancen und Risiken abzuwägen. Dies kann helfen, die langfristigen Auswirkungen auf die Rendite genauer zu beurteilen und möglicherweise alternative Anlagestrategien in Betracht zu ziehen.

5.2 Potenzielle Risiken und Chancen

Potenzielle Risiken und Chancen

Bei der Analyse der Kritikpunkte am MSCI World-Index ist es wichtig, potenzielle Risiken und Chancen zu berücksichtigen. Ein potenzielles Risiko besteht darin, dass der Index stark von bestimmten Sektoren oder Unternehmen abhängig ist, was zu einer erhöhten Volatilität führen kann. Wenn beispielsweise die Technologiebranche einbricht, kann dies eine negative Auswirkung auf die Performance des Index haben. Andererseits bietet der MSCI World-Index auch Chancen, da er Investoren Zugang zu einer breiten Palette von Unternehmen aus verschiedenen Ländern und Branchen bietet. Dies kann zu einer potenziell attraktiven langfristigen Rendite führen. Es ist jedoch ratsam, die Risiken und Chancen sorgfältig abzuwägen und gegebenenfalls eine gut diversifizierte Anlagestrategie zu verfolgen, um Portfoliorisiken zu minimieren.

Alternativen zum MSCI World-Index

Es gibt verschiedene Alternativen zum MSCI World-Index, die Anlegern zur Verfügung stehen. Eine Möglichkeit besteht darin, regionale Indizes zu nutzen, die die Performance von Unternehmen aus bestimmten Ländern oder Regionen abbilden. Beispiele hierfür sind der DAX in Deutschland, der FTSE 100 in Großbritannien oder der Nikkei 225 in Japan. Eine andere Option besteht darin, in branchenspezifische Indizes zu investieren, die sich auf bestimmte Sektoren konzentrieren, wie zum Beispiel den NASDAQ 100 für die Technologiebranche. Darüber hinaus können Anleger auch aktiv gemanagte Fonds in Betracht ziehen, die von professionellen Fondsmanagern verwaltet werden und eine gezielte Auswahl von Unternehmen ermöglichen. Ein Beispiel dafür ist der Geldmarkt-ETF. Jede dieser Alternativen hat ihre eigenen Vor- und Nachteile, daher ist es wichtig, die individuellen Anlageziele und -strategien zu berücksichtigen, um die passende Alternative zum MSCI World-Index zu finden.

6.1 Regionale Indizes

Regionale Indizes können eine Alternative zum MSCI World-Index darstellen. Sie konzentrieren sich auf spezifische geografische Regionen, wie zum Beispiel den europäischen Markt, den asiatischen Markt oder den US-amerikanischen Markt. Durch die Investition in regionale Indizes kann ein Anleger eine gezielte und konzentrierte Exposition gegenüber einem bestimmten Markt oder einer bestimmten Region erzielen. Dies kann vorteilhaft sein, wenn ein Anleger davon überzeugt ist, dass eine bestimmte Region in Zukunft überdurchschnittliche Renditen erzielen wird. Beispiele für regionale Indizes sind der EURO STOXX 50 für den europäischen Markt oder der MSCI Emerging Markets Index für Schwellenländer. Es ist jedoch wichtig zu beachten, dass regionale Indizes in der Regel mit höheren Risiken verbunden sind, da sie weniger diversifiziert sind als der breite MSCI World-Index.

6.2 Branchenspezifische Indizes

Branchenspezifische Indizes sind eine Alternative zum MSCI World-Index, da sie Anlegern die Möglichkeit bieten, in bestimmte Sektoren zu investieren. Diese Indizes konzentrieren sich auf spezifische Branchen wie Technologie, Gesundheitswesen oder Energie und ermöglichen es Anlegern, gezieltere Investitionen zu tätigen. Durch die Auswahl eines branchenspezifischen Index können Anleger ihr Portfolio diversifizieren und von spezifischen Markttrends und Chancen profitieren. Ein bekanntes Beispiel für einen branchenspezifischen Index ist der NASDAQ Composite Index, der Unternehmen aus dem Technologiesektor umfasst. Es ist wichtig zu beachten, dass branchenspezifische Indizes mit eigenen Risiken verbunden sein können, insbesondere wenn sie stark von einer bestimmten Branche abhängig sind. Anleger sollten ihre Risikotoleranz und Anlageziele sorgfältig abwägen, bevor sie sich für branchenspezifische Indizes entscheiden.

6.3 Aktive Fonds

Aktive Fonds sind eine mögliche Alternative zum MSCI World-Index. Im Gegensatz zu passiven Indexfonds, wie zum Beispiel ETFs, versuchen aktive Fondsmanager durch gezielte Auswahl und Umschichtung von Aktien eine bessere Performance zu erzielen. Durch ihre aktive Verwaltung haben Fondsmanager mehr Flexibilität, um auf veränderte Marktbedingungen zu reagieren und möglicherweise bessere Anlagechancen zu identifizieren. Allerdings sind aktive Fonds in der Regel mit höheren Kosten verbunden, da sie eine aktive Verwaltung erfordern. Auch die Performance aktiver Fonds ist nicht garantiert und kann von Fondsmanager zu Fondsmanager variieren. Es ist wichtig, die Historie und die Strategie eines aktiven Fonds sorgfältig zu analysieren, um eine fundierte Anlageentscheidung zu treffen.

Fazit

Zusammenfassend lässt sich sagen, dass der MSCI World-Index zwar ein beliebter und weit verbreiteter Aktienindex ist, aber auch bestimmte Kritikpunkte aufweist. Eine begrenzte Diversifikation, die Konzentration auf entwickelte Märkte, die schwere Gewichtung bestimmter Sektoren und die Auswirkungen von Währungsschwankungen sind einige der Hauptkritikpunkte. Es ist wichtig, diese Kritikpunkte bei der Entscheidung über eine Anlagestrategie zu berücksichtigen. Es gibt jedoch auch Alternativen zum MSCI World-Index, wie regionale Indizes, branchenspezifische Indizes und aktive Fonds, die möglicherweise eine bessere Anpassungsfähigkeit und Risikostreuung bieten. Letztendlich hängt die Wahl des passenden Index oder Fonds von den individuellen Anlagezielen und Präferenzen ab.

Häufig gestellte Fragen

FAQs zum MSCI World-Index

1. Wie wird der MSCI World-Index berechnet?

Der MSCI World-Index wird mithilfe eines Marktgewichtungsansatzes berechnet. Die Gewichtung der Indexmitglieder basiert auf ihrer Marktkapitalisierung, wobei größere Unternehmen einen höheren Einfluss auf den Index haben.

2. Welche Länder sind im MSCI World-Index enthalten?

Im MSCI World-Index sind Unternehmen aus 23 entwickelten Ländern enthalten, darunter die USA, Großbritannien, Deutschland, Japan und Frankreich.

3. Ist der MSCI World-Index ein breit diversifizierter Index?

Der MSCI World-Index bietet eine gewisse Diversifikation, da er Unternehmen aus verschiedenen Ländern und Branchen umfasst. Dennoch konzentriert er sich stark auf entwickelte Märkte und bestimmte Sektoren.

4. Welche Sektoren sind im MSCI World-Index am stärksten gewichtet?

Der MSCI World-Index weist eine hohe Gewichtung in der Technologiebranche auf, gefolgt von den Sektoren Finanzen, Gesundheitswesen und Konsumgüter.

5. Gibt es alternative Indizes, die eine größere Diversifikation bieten?

Ja, es gibt regionale Indizes wie den MSCI Emerging Markets Index, der aufstrebende Märkte abdeckt, sowie branchenspezifische Indizes, die eine genauere Fokussierung ermöglichen.

6. Wie haben sich Anlagen, die den MSCI World-Index verfolgen, historisch entwickelt?

Anlagen, die den MSCI World-Index verfolgen, haben historisch betrachtet solide Renditen erzielt. Es ist jedoch wichtig zu beachten, dass vergangene Performance keine Garantie für zukünftige Ergebnisse ist.

7. Wie wirken sich Währungsschwankungen auf den MSCI World-Index aus?

Da der MSCI World-Index in US-Dollar berechnet wird, können Währungsschwankungen den Wert der Indexperformance für Anleger außerhalb der USA beeinflussen.

8. Kann der MSCI World-Index als alleinige Anlagestrategie dienen?

Der MSCI World-Index kann als Teil einer breiteren Anlagestrategie dienen, sollte jedoch nicht die einzige Anlagequelle sein. Eine ausgewogene Diversifikation über verschiedene Anlageklassen hinweg ist oft ratsam.

9. Was sind die Vor- und Nachteile einer Investition in den MSCI World-Index?

Zu den Vorteilen gehören die breite Diversifikation, die weltweite Reichweite und die hohe Liquidität des Index. Nachteile können eine gewisse Konzentration auf bestimmte Sektoren und Länder sowie Währungsrisiken sein.

10. Gibt es aktive Fonds, die den MSCI World-Index übertreffen?

Ja, es gibt aktive Fonds, die eine bessere Performance als der MSCI World-Index erzielt haben. Jedoch ist es wichtig zu beachten, dass nicht alle aktiven Fonds in der Lage sind, den Index zu übertreffen.