Es kann sehr frustrierend sein, seine finanzielle Kreditwürdigkeit durch eine Insolvenz zu verlieren. Doch es gibt Hoffnung: Mit dem richtigen Wissen und den entsprechenden Schritten ist es möglich, die Kreditwürdigkeit wiederherzustellen. In diesem Ratgeber erfahren Sie, wie Sie nach einer Insolvenz wieder kreditwürdig werden können. Wir werden die Gründe für eine Insolvenz untersuchen und Ihnen praktische Schritte zur Wiedergewinnung Ihrer Kreditfähigkeit vorstellen. Sie erfahren auch, wie professionelle Hilfe Ihnen dabei unterstützen kann. Darüber hinaus werfen wir einen Blick auf alternative Finanzierungsmöglichkeiten und geben Ihnen Tipps zur Vermeidung einer erneuten Insolvenz. Lesen Sie weiter, um herauszufinden, wie Sie einen Neuanfang machen können und wieder finanziell stabil werden.

Zusammenfassung

- Die Bedeutung der Kreditwürdigkeit

- Gründe für eine Insolvenz

- Schritte zur Wiederherstellung der Kreditwürdigkeit

- Professionelle Hilfe in Anspruch nehmen

- Alternative Finanzierungsmöglichkeiten nach Insolvenz

- Langfristige Finanzplanung und Rechtsberatung

- Tipps zur Vermeidung einer erneuten Insolvenz

- Fazit

-

Häufig gestellte Fragen

- 1. Kann ich nach einer Insolvenz überhaupt wieder kreditwürdig werden?

- 2. Wie lange dauert es, bis ich meine Kreditwürdigkeit nach einer Insolvenz wiederherstellt habe?

- 3. Welche Schritte kann ich unternehmen, um meine Kreditwürdigkeit wiederherzustellen?

- 4. Sollte ich professionelle Hilfe in Anspruch nehmen, um meine Kreditwürdigkeit wiederherzustellen?

- 5. Gibt es alternative Finanzierungsmöglichkeiten, die ich nach einer Insolvenz nutzen kann?

- 6. Werden Gläubiger meine Insolvenzakte immer sehen?

- 7. Wie wirkt sich eine Insolvenz auf meine Bonität aus?

- 8. Sollte ich nach einer Insolvenz vermeiden, weitere Kredite aufzunehmen?

- 9. Welche Art von finanzieller Unterstützung kann ich nach einer Insolvenz erhalten?

- 10. Wie kann ich eine erneute Insolvenz vermeiden?

- Verweise

Die Bedeutung der Kreditwürdigkeit

Die Kreditwürdigkeit ist ein entscheidender Faktor, wenn es um finanzielle Angelegenheiten geht. Sie bezieht sich auf die Fähigkeit einer Person, Kredite zurückzuzahlen und finanzielle Verpflichtungen zu erfüllen. Eine gute Kreditwürdigkeit ist entscheidend bei der Beantragung von Krediten, Hypotheken oder sogar der Bewerbung um eine Wohnung. Banken und andere Kreditgeber bewerten die Kreditwürdigkeit anhand verschiedener Kriterien wie dem Einkommen, der Beschäftigungshistorie, der aktuellen Verschuldung und der Zahlungshistorie. Eine schlechte Kreditwürdigkeit kann zu höheren Zinsen, eingeschränktem Zugang zu Krediten und anderen finanziellen Herausforderungen führen. Wenn Sie nach einer Insolvenz wieder kreditwürdig werden möchten, ist es wichtig, Maßnahmen zu ergreifen, um Ihre Kreditwürdigkeit zu verbessern.

Gründe für eine Insolvenz

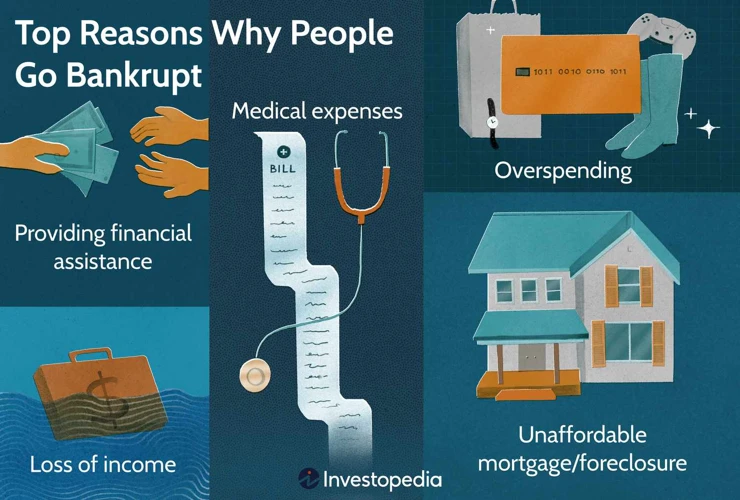

Es gibt verschiedene Gründe, warum eine Person in die Insolvenz geraten kann. Einer der Hauptgründe sind unvorhergesehene Ereignisse wie eine schwere Krankheit, der Verlust des Arbeitsplatzes oder eine Scheidung. Diese Ereignisse können zu erheblichen finanziellen Belastungen führen, die dazu führen können, dass man seine Schulden nicht mehr bezahlen kann. Ein weiterer Grund für eine Insolvenz ist das Missmanagement der Finanzen. Dies kann durch unkontrollierte Ausgaben, Verschuldung durch Kredite oder Kreditkartenmissbrauch verursacht werden. Schlechte Finanzentscheidungen und ein Mangel an finanzieller Disziplin können ebenfalls dazu führen, dass eine Person zahlungsunfähig wird. Es ist wichtig zu beachten, dass eine Insolvenz kein endgültiges Scheitern darstellt, sondern vielmehr ein Ausgangspunkt für eine finanzielle Neuausrichtung sein kann.

1. Unvorhergesehene Ereignisse

1. Unvorhergesehene Ereignisse:

– Krankheit oder Verletzung, die zu hohen medizinischen Kosten führt.

– Scheidung oder Trennung, die zu einer Verringerung des Haushaltseinkommens führt.

– Naturkatastrophen wie Überschwemmungen oder Brände, die zu Sachschäden und finanzieller Belastung führen.

– Arbeitsunfähigkeit oder Arbeitsplatzverlust, der zu einem plötzlichen Einkommensverlust führt.

– Rechtliche Probleme oder Gerichtsverfahren, die zu hohen Anwaltskosten und Strafen führen können.

– Unfallschäden am Fahrzeug oder anderen Eigentum, die zu unerwarteten Ausgaben führen.

– Sonstige unvorhergesehene finanzielle Belastungen, wie zum Beispiel die Unterstützung von Familienmitgliedern in Notlagen.

2. Missmanagement der Finanzen

Das Missmanagement der Finanzen ist ein weiterer häufiger Grund für eine Insolvenz. Es beinhaltet die unzureichende Planung, Überausgaben und eine unkontrollierte Kreditnutzung. Hier sind einige Probleme im Zusammenhang mit dem Missmanagement der Finanzen, die zu einer Insolvenz führen können:

– Mangelnde Budgetierung: Viele Menschen haben kein klares Budget und geben mehr Geld aus, als sie verdienen. Dies führt zu einer Ansammlung von Schulden und zu finanzieller Instabilität.

– Impulskäufe: Unkontrollierte Einkäufe ohne eine sorgfältige Prüfung der eigenen finanziellen Möglichkeiten können zu finanzieller Belastung führen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

– Hohe Kreditkartenschulden: Die Verwendung von Kreditkarten führt häufig zu hohen Zinsen und einer Verschuldung, die schwer zu bewältigen ist.

– Ignorieren von Rechnungen: Eine Vernachlässigung der Zahlung von Rechnungen kann zu unbezahlten Schulden und negativen Einträgen in der Kreditgeschichte führen.

Um dem Missmanagement der Finanzen entgegenzuwirken, ist eine sorgfältige Überwachung der persönlichen Finanzen sowie eine disziplinierte Budgetierung von entscheidender Bedeutung. Es ist wichtig, Ausgaben zu kontrollieren, Schulden zu begleichen und finanzielle Ziele zu setzen. Durch eine verantwortungsvolle finanzielle Planung kann eine Insolvenz vermieden werden.

3. Verlust des Arbeitsplatzes

Ein Verlust des Arbeitsplatzes kann einer der Hauptgründe für eine Insolvenz sein. Wenn plötzlich das Haupteinkommen wegfällt, kann es schwierig sein, mit den finanziellen Verpflichtungen Schritt zu halten. Ohne ein regelmäßiges Einkommen ist es oft unmöglich, laufende Rechnungen und Kreditraten zu bezahlen. Dies kann zu Zahlungsverzug, einer negativen Kreditgeschichte und letztendlich zur Insolvenz führen. Der Verlust des Arbeitsplatzes kann sowohl durch Kündigung als auch durch unvorhergesehene Umstände wie eine Wirtschaftskrise oder ein Unternehmensversagen verursacht werden. In solchen Situationen ist es wichtig, schnell Maßnahmen zu ergreifen, um die finanziellen Auswirkungen zu minimieren und Möglichkeiten zur Wiederherstellung der Kreditwürdigkeit zu erkunden.

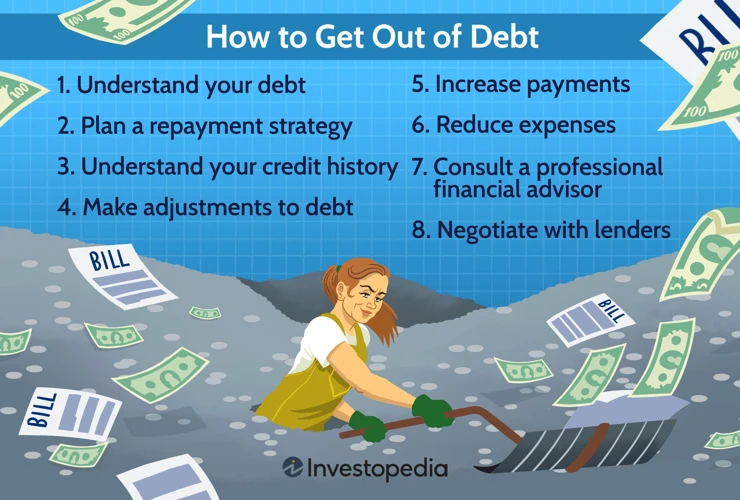

Schritte zur Wiederherstellung der Kreditwürdigkeit

Um Ihre Kreditwürdigkeit nach einer Insolvenz wiederherzustellen, gibt es bestimmte Schritte, die Sie unternehmen können. Zunächst ist es wichtig, eine ehrliche Analyse Ihrer finanziellen Situation vorzunehmen. Überprüfen Sie Ihre Schulden, Einnahmen und Ausgaben, um ein genaues Bild Ihrer finanziellen Lage zu erhalten. Auf dieser Grundlage können Sie ein realistisches Budget erstellen, um Ihre Ausgaben zu kontrollieren und Schulden abzubauen. Ein weiterer wichtiger Schritt ist der Wiederaufbau einer positiven Kreditgeschichte. Dies kann durch die pünktliche Begleichung von Rechnungen und die Einhaltung von Zahlungsvereinbarungen erreicht werden. Überprüfen Sie regelmäßig Ihre Kreditwürdigkeitswerte bei den entsprechenden Auskunfteien, um sicherzustellen, dass Ihre Informationen korrekt sind. Professionelle Hilfe, wie beispielsweise von Finanzberatern oder Schuldnerberatungsstellen, kann Ihnen dabei helfen, die besten Strategien zur Wiederherstellung Ihrer Kreditwürdigkeit zu entwickeln. Indem Sie diese Schritte befolgen, können Sie Ihre finanzielle Situation verbessern und nach einer Insolvenz wieder kreditwürdig werden.

1. Ehrliche Analyse der Finanzsituation

Ehrliche Analyse der Finanzsituation

Die erste wichtige Maßnahme auf Ihrem Weg zur Wiederherstellung der Kreditwürdigkeit ist eine ehrliche Analyse Ihrer Finanzsituation. Das bedeutet, dass Sie Ihre Einnahmen und Ausgaben sorgfältig bewerten und alle Schulden und Verbindlichkeiten auflisten sollten. Nehmen Sie sich die Zeit, um herauszufinden, wie viel Geld Sie monatlich verdienen und wie viel Sie für Miete, Lebensmittel, Rechnungen und andere Ausgaben benötigen. Identifizieren Sie auch unnötige Ausgaben, die Sie reduzieren können. Diese Analyse hilft Ihnen, ein realistisches Bild Ihrer finanziellen Lage zu erhalten und ermöglicht es Ihnen, Ihre Ausgaben entsprechend anzupassen, um Schulden abzubauen und Ihren finanziellen Spielraum zu erweitern.

2. Erstellung eines realistischen Budgets

Bei der Erstellung eines realistischen Budgets geht es darum, Ihre Einnahmen und Ausgaben zu analysieren und einen Plan zu erstellen, wie Sie Ihr Geld effektiv verwalten können. Hier sind einige wichtige Schritte, die Sie dabei unterstützen:

1. Erfassen Sie alle Ihre Einnahmen: Notieren Sie alle Einkommensquellen, einschließlich Gehalt, Nebenbeschäftigungen und eventuelle Unterstützung.

2. Ermitteln Sie Ihre Ausgaben: Überprüfen Sie Ihre Kontoauszüge, Quittungen und Rechnungen, um eine Aufschlüsselung Ihrer Ausgaben zu erhalten. Kategorisieren Sie diese in feste Kosten wie Miete und Versicherung, variable Kosten wie Lebensmittel und Unterhaltung, sowie Schuldentilgung.

3. Identifizieren Sie Einsparungsmöglichkeiten: Schauen Sie sich Ihre Ausgaben an und überlegen Sie, wo Sie Einsparungen vornehmen können. Möglicherweise können Sie auf unnötige Ausgaben verzichten oder alternative günstigere Optionen finden.

4. Setzen Sie finanzielle Ziele: Legen Sie langfristige und kurzfristige finanzielle Ziele fest, wie beispielsweise das Abbezahlen von Schulden oder das Aufbauen eines Notfallfonds.

5. Passen Sie Ihr Budget regelmäßig an: Überprüfen Sie Ihr Budget regelmäßig, um sicherzustellen, dass es Ihren aktuellen finanziellen Bedürfnissen entspricht. Passen Sie es bei Bedarf an und halten Sie sich konsequent daran.

Ein realistisches Budget hilft Ihnen dabei, Ihre Ausgaben zu kontrollieren, Schulden abzubauen und finanzielle Stabilität zu erreichen. Es ist ein wichtiger Schritt auf dem Weg zur Wiederherstellung Ihrer Kreditwürdigkeit.

3. Wiederaufbau einer positiven Kreditgeschichte

Um nach einer Insolvenz eine positive Kreditgeschichte aufzubauen, gibt es mehrere Schritte, die Sie unternehmen können:

1. Zahlungen rechtzeitig leisten: Stellen Sie sicher, dass Sie Ihre Rechnungen und Schulden pünktlich bezahlen. Dies zeigt den Kreditgebern, dass Sie verantwortungsbewusst mit Ihrem Geld umgehen können.

2. Kreditkarten verantwortungsvoll verwenden: Nutzen Sie Ihre Kreditkarten sorgfältig und halten Sie die ausstehenden Beträge niedrig. Vermeiden Sie es, die maximale Kreditlinie auszuschöpfen.

3. Verschiedene Arten von Krediten aufnehmen: Es kann hilfreich sein, verschiedene Arten von Krediten, wie zum Beispiel einen Ratenkredit oder eine Kreditkarte, zu nutzen und regelmäßig zu bedienen. Dies zeigt den Kreditgebern, dass Sie in der Lage sind, verschiedene Arten von Krediten erfolgreich zu verwalten.

4. Überprüfen Sie Ihre Kreditberichte: Überwachen Sie regelmäßig Ihre Kreditberichte und stellen Sie sicher, dass alle Informationen korrekt und aktuell sind. Wenn Sie Fehler oder Ungenauigkeiten entdecken, sollten Sie diese umgehend korrigieren lassen.

5. Vermeiden Sie neue Schulden: Versuchen Sie, nach der Insolvenz keine neuen Schulden anzuhäufen. Dies gibt Ihnen die Möglichkeit, Ihre finanzielle Situation wieder zu festigen und Ihre Kreditwürdigkeit schrittweise zu verbessern.

Indem Sie diese Schritte befolgen, können Sie Schritt für Schritt eine positive Kreditgeschichte aufbauen und Ihre Kreditwürdigkeit nach einer Insolvenz wiederherstellen.

4. Überprüfung der eigenen Kreditwürdigkeitswerte

Um Ihre Kreditwürdigkeit wiederherzustellen, ist es wichtig, Ihre aktuellen Kreditwürdigkeitswerte zu überprüfen. Hier sind einige Schritte, die Sie unternehmen können:

- Beantragen Sie eine kostenlose Schufa-Selbstauskunft, um einen Einblick in Ihre aktuelle Bonität zu erhalten.

- Überprüfen Sie Ihre Kreditberichte bei anderen Auskunfteien wie Creditreform oder Bürgel, um sicherzustellen, dass alle Informationen korrekt sind.

- Analysieren Sie Ihre Zahlungshistorie und suchen Sie nach möglichen Fehlern oder Unregelmäßigkeiten.

- Erstellen Sie einen Plan, um offene Schulden abzuzahlen und Zahlungsrückstände zu begleichen.

Durch regelmäßige Überprüfung und Aktualisierung Ihrer Kreditwürdigkeitswerte können Sie den Fortschritt bei der Wiederherstellung Ihrer Kreditfähigkeit verfolgen und sicherstellen, dass alle Informationen korrekt sind.

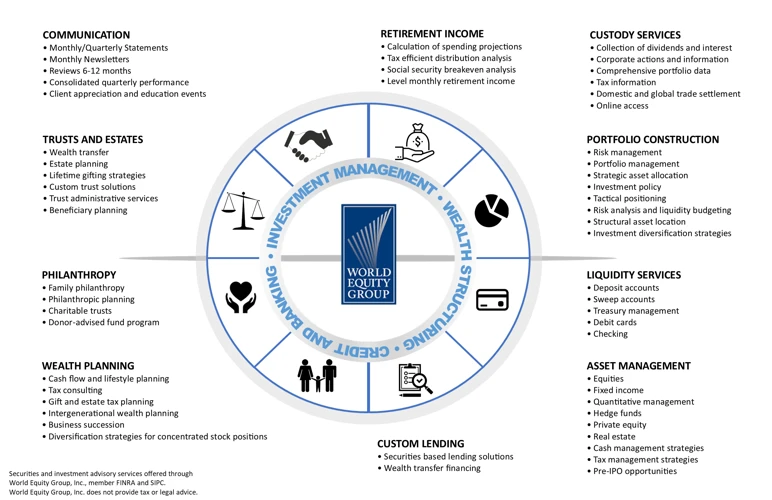

Professionelle Hilfe in Anspruch nehmen

Bei der Wiederherstellung Ihrer Kreditwürdigkeit nach einer Insolvenz kann es hilfreich sein, professionelle Hilfe in Anspruch zu nehmen. Es gibt spezialisierte Dienstleister wie Kreditberater, Schuldnerberatungen und Anwälte, die Ihnen bei der Bewältigung Ihrer finanziellen Herausforderungen zur Seite stehen können. Diese Experten können Ihnen dabei helfen, Ihre finanzielle Lage zu analysieren, realistische Budgetpläne zu erstellen und Strategien zu entwickeln, um Ihre Kreditwürdigkeit wiederherzustellen. Sie können auch mit Ihnen verhandeln, um bestehende Schulden zu reduzieren oder Zahlungspläne zu vereinbaren. Darüber hinaus können sie Sie durch den Prozess der Kreditwürdigkeitsprüfung begleiten und Ihnen Tipps geben, wie Sie Ihre Bonität verbessern können. Die Unterstützung von Fachleuten kann den Weg zur Wiedererlangung Ihrer finanziellen Stabilität erleichtern und Ihnen helfen, fundierte finanzielle Entscheidungen zu treffen.

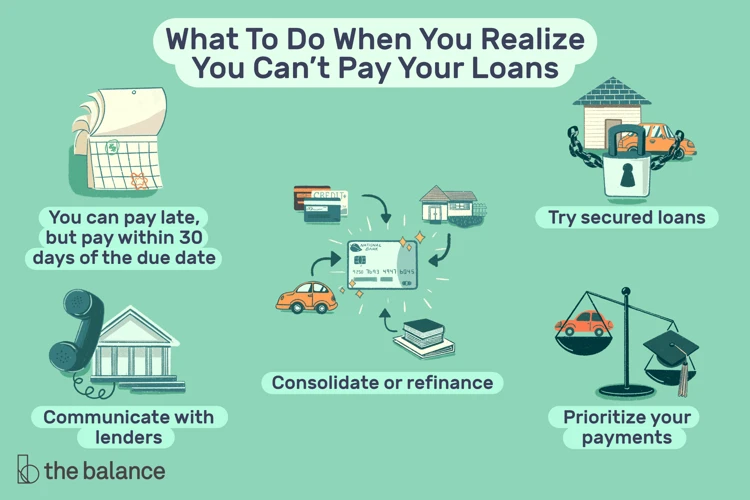

Alternative Finanzierungsmöglichkeiten nach Insolvenz

Nach einer Insolvenz stehen einem oft nicht mehr die gewohnten Finanzierungsmöglichkeiten zur Verfügung. Doch es gibt alternative Wege, um trotzdem an finanzielle Unterstützung zu gelangen. Eine Möglichkeit sind Kredite mit Sicherheiten, bei denen man Vermögenswerte wie Immobilien oder Fahrzeuge als Sicherheit hinterlegt. Eine weitere Option sind Kredite mit Bürgschaft, bei der eine Person mit guter Bonität als Bürge für die Rückzahlung des Kredits haftet. Peer-to-Peer (P2P) Kredite bieten die Möglichkeit, direkt von privaten Investoren Geld zu leihen. Und schließlich gibt es noch die Option der Mikrokredite für kleinere Kreditbeträge. Es ist wichtig, alle diese Optionen sorgfältig zu prüfen und entsprechende Vorkehrungen zu treffen, um die Kreditwürdigkeit wiederherzustellen und finanzielle Stabilität zu erlangen.

1. Kredite mit Sicherheiten

Bei der Suche nach Finanzierungsmöglichkeiten nach einer Insolvenz sind Kredite mit Sicherheiten eine Option, die in Betracht gezogen werden kann. Diese Art von Kredit erfordert die Hinterlegung eines Vermögenswerts als Sicherheit für den Kreditgeber. Dies kann beispielsweise eine Immobilie, ein Fahrzeug oder andere wertvolle Gegenstände sein. Indem Sie Sicherheiten stellen, können Sie das Risiko für den Kreditgeber reduzieren und möglicherweise bessere Konditionen oder niedrigere Zinsen erhalten. Es ist jedoch wichtig zu beachten, dass Sie bei Zahlungsverzug das Risiko eingehen, das hinterlegte Vermögen zu verlieren. Eine gründliche Bewertung Ihrer finanziellen Möglichkeiten und eine realistische Einschätzung Ihrer Fähigkeit, den Kredit zurückzuzahlen, sind daher unerlässlich, bevor Sie sich für einen Kredit mit Sicherheiten entscheiden.

2. Kredite mit Bürgschaft

Kredite mit Bürgschaft sind eine Option, um nach einer Insolvenz wieder Zugang zu Finanzierungsmöglichkeiten zu erhalten. Bei dieser Art von Kredit tritt eine Person als Bürge oder Garant auf und übernimmt die Verantwortung, den Kredit zurückzuzahlen, falls der Kreditnehmer dazu nicht in der Lage ist. Dies erhöht die Kreditwürdigkeit des Kreditnehmers und verbessert die Chancen, einen Kredit zu erhalten. Es ist wichtig, nur eine vertrauenswürdige Person als Bürgen zu wählen und die Bedingungen sorgfältig zu prüfen, da der Bürge im Falle eines Zahlungsausfalls haften kann. Kredite mit Bürgschaft können eine gute Möglichkeit sein, nach einer Insolvenz wieder auf die Beine zu kommen, aber es ist entscheidend, die finanziellen Verpflichtungen ernst zu nehmen und den Kredit pünktlich zurückzuzahlen.

3. Peer-to-Peer (P2P) Kredite

Peer-to-Peer (P2P) Kredite sind eine alternative Finanzierungsmöglichkeit, die für Menschen nach einer Insolvenz von Interesse sein können. Bei P2P-Krediten handelt es sich um Kredite, die von Privatpersonen vergeben werden, ohne dass eine traditionelle Bank involviert ist. Auf P2P-Plattformen können Kreditnehmer ihre finanziellen Bedürfnisse und ihre Kreditanforderungen veröffentlichen. Potenzielle Kreditgeber können dann ihre Angebote abgeben und das gewünschte Darlehen zur Verfügung stellen. Diese Art von Krediten kann vorteilhaft sein, da sie flexiblere Kreditbedingungen und niedrigere Zinssätze bieten können. Es ist jedoch wichtig, die P2P-Plattformen sorgfältig zu prüfen und auf ihre Seriosität und Zuverlässigkeit zu achten. Es ist ratsam, die Bedingungen der P2P-Kredite genau zu prüfen und sicherzustellen, dass sie zu Ihren finanziellen Zielen und Möglichkeiten passen, bevor Sie sich darauf einlassen.

4. Mikrokredite

Mikrokredite sind eine alternative Finanzierungsmöglichkeit, die insbesondere für Personen geeignet ist, die Schwierigkeiten haben, traditionelle Kredite zu erhalten. Diese Art von Krediten zielt darauf ab, kleinen Start-ups oder Privatpersonen mit niedrigem Einkommen finanzielle Unterstützung zu bieten. Mikrokredite werden normalerweise von gemeinnützigen Organisationen oder Mikrofinanzinstituten vergeben. Sie zeichnen sich durch niedrige Kreditsummen, flexible Rückzahlungsbedingungen und niedrige Zinssätze aus. Mikrokredite können verwendet werden, um Geschäftsideen umzusetzen, dringende finanzielle Bedürfnisse zu decken oder die Existenzgrundlage zu verbessern. Sie sind eine Möglichkeit, nach einer Insolvenz wieder auf die Beine zu kommen und sich finanziell zu stabilisieren. Beachten Sie jedoch, dass Mikrokredite möglicherweise nicht für alle Situationen geeignet sind, und es ist wichtig, die Bedingungen sorgfältig zu prüfen, bevor Sie sich darauf einlassen.

Langfristige Finanzplanung und Rechtsberatung

Eine langfristige Finanzplanung und Rechtsberatung sind wesentliche Schritte, um nach einer Insolvenz wieder auf feste finanzielle Beine zu kommen. Es ist wichtig, einen realistischen Finanzplan zu erstellen, der Ihre Einnahmen, Ausgaben und Schulden berücksichtigt. Dieser Plan kann helfen, Ihre Finanzen zu organisieren und dabei zu helfen, Verschuldung zu vermeiden. Eine professionelle Rechtsberatung kann Ihnen dabei helfen, Ihre finanziellen Rechte und Optionen zu verstehen und Ihnen den Weg zu einem neuen finanziellen Start aufzuzeigen. Ein qualifizierter Anwalt kann Ihnen bei der Bewältigung von eventuellen rechtlichen Konsequenzen nach Ihrer Insolvenz helfen und Sie über Ihre Rechte und Pflichten informieren. Zusammen mit einer langfristigen Finanzplanung und Rechtsberatung können Sie Ihre finanzielle Situation stabilisieren und auf dem Weg zur Wiederherstellung Ihrer Kreditwürdigkeit vorankommen.

Tipps zur Vermeidung einer erneuten Insolvenz

Um eine erneute Insolvenz zu vermeiden, gibt es einige wichtige Tipps zu beachten:

– Erstellen Sie einen detaillierten Finanzplan und halten Sie sich daran. Überprüfen Sie regelmäßig Ihre Einnahmen und Ausgaben und passen Sie Ihr Budget entsprechend an.

– Halten Sie sich von unnötigen Schulden fern. Vermeiden Sie den Missbrauch von Kreditkarten und nehmen Sie nur Kredite auf, wenn Sie sicher sind, dass Sie diese zurückzahlen können.

– Bauen Sie ein Sicherheitsnetz auf, indem Sie Rücklagen für unvorhergesehene Ausgaben schaffen. Dies kann Ihnen helfen, finanzielle Schocks abzufedern und verhindert, dass Sie neue Schulden anhäufen.

– Informieren Sie sich über finanzielle Bildung und verbessern Sie Ihr Verständnis für grundlegende Finanzprinzipien wie Budgetierung, Investitionen und Schuldenmanagement.

– Konsultieren Sie bei größeren finanziellen Entscheidungen einen Rechts- oder Finanzberater, um sicherzustellen, dass Sie fundierte Entscheidungen treffen.

– Lassen Sie sich nicht von verlockenden Angeboten oder impulsiven Kaufentscheidungen leiten. Überlegen Sie immer gut, bevor Sie größere Geldausgaben tätigen.

– Kommunizieren Sie offen und frühzeitig mit Ihren Gläubigern, wenn Sie Schwierigkeiten bei der Rückzahlung von Schulden haben. Es ist oft möglich, alternative Zahlungsvereinbarungen zu treffen, um eine Insolvenz zu vermeiden.

– Regelmäßige Überwachung Ihrer Kreditberichte, um mögliche Fehler oder Anzeichen von Betrug frühzeitig zu erkennen und zu beheben.

– Behalten Sie eine positive Einstellung und lassen Sie sich nicht entmutigen. Die Vermeidung einer erneuten Insolvenz erfordert Disziplin und Ausdauer, aber es ist möglich, langfristige finanzielle Stabilität zu erreichen.

Fazit

Zusammenfassend lässt sich sagen, dass es möglich ist, nach einer Insolvenz wieder kreditwürdig zu werden. Es erfordert jedoch Zeit, Geduld und eine ehrliche Auseinandersetzung mit der eigenen finanziellen Situation. Indem Sie eine gründliche Analyse Ihrer Finanzen durchführen, ein realistisches Budget erstellen und eine positive Kreditgeschichte aufbauen, können Sie Ihre Chancen auf eine neue finanzielle Stabilität verbessern. Es ist auch ratsam, professionelle Hilfe in Anspruch zu nehmen und alternative Finanzierungsmöglichkeiten zu prüfen. Eine langfristige Finanzplanung sowie eine Rechtsberatung können ebenfalls hilfreich sein. Schließlich ist es wichtig, eine erneute Insolvenz zu vermeiden, indem Sie Ihre finanziellen Gewohnheiten ändern und verantwortungsbewusst mit Krediten umgehen. Mit den richtigen Schritten und Maßnahmen können Sie Ihre Kreditwürdigkeit wiederherstellen und einen soliden finanziellen Neustart machen.

Häufig gestellte Fragen

1. Kann ich nach einer Insolvenz überhaupt wieder kreditwürdig werden?

Ja, es ist möglich, nach einer Insolvenz wieder kreditwürdig zu werden. Es erfordert jedoch Zeit, Geduld und die Bereitschaft, Ihre Finanzen gründlich zu überdenken und Änderungen vorzunehmen.

2. Wie lange dauert es, bis ich meine Kreditwürdigkeit nach einer Insolvenz wiederherstellt habe?

Die Dauer hängt von verschiedenen Faktoren ab, wie der Art der Insolvenz, Ihren finanziellen Bemühungen und der Zusammenarbeit mit Gläubigern. Es kann mehrere Jahre dauern, bis Ihre Kreditwürdigkeit wiederhergestellt ist.

3. Welche Schritte kann ich unternehmen, um meine Kreditwürdigkeit wiederherzustellen?

Einige Schritte zur Wiederherstellung der Kreditwürdigkeit umfassen eine ehrliche Analyse der Finanzsituation, die Erstellung eines realistischen Budgets und den Wiederaufbau einer positiven Kreditgeschichte.

4. Sollte ich professionelle Hilfe in Anspruch nehmen, um meine Kreditwürdigkeit wiederherzustellen?

Ja, die Inanspruchnahme professioneller Hilfe wie einem Schuldnerberater oder einer Kreditberatung kann Ihnen helfen, einen klaren Plan zur Wiederherstellung Ihrer Kreditwürdigkeit zu erstellen und Ihnen bei Verhandlungen mit Gläubigern helfen.

5. Gibt es alternative Finanzierungsmöglichkeiten, die ich nach einer Insolvenz nutzen kann?

Ja, einige alternative Finanzierungsmöglichkeiten nach einer Insolvenz sind Kredite mit Sicherheiten, Kredite mit Bürgschaft, Peer-to-Peer (P2P) Kredite und Mikrokredite.

6. Werden Gläubiger meine Insolvenzakte immer sehen?

Ihre Insolvenzakte ist in der Regel in Ihrer Kreditakte vermerkt und kann von potenziellen Gläubigern eingesehen werden. Es kann jedoch von Land zu Land unterschiedlich sein, wie lange Insolvenzinformationen sichtbar bleiben.

7. Wie wirkt sich eine Insolvenz auf meine Bonität aus?

Eine Insolvenz kann sich erheblich auf Ihre Bonität auswirken. In der Regel wird Ihre Kreditwürdigkeit während und nach einer Insolvenz abnehmen, was zu höheren Zinsen und eingeschränktem Zugang zu Krediten führen kann.

8. Sollte ich nach einer Insolvenz vermeiden, weitere Kredite aufzunehmen?

Es ist wichtig, Ihre Finanzen nach einer Insolvenz sorgfältig zu managen. Es kann vorteilhaft sein, zunächst kleinere Kredite mit niedrigeren Zinssätzen aufzunehmen, um Ihre Kreditwürdigkeit wieder aufzubauen. Sie sollten jedoch darauf achten, nicht erneut in finanzielle Schwierigkeiten zu geraten.

9. Welche Art von finanzieller Unterstützung kann ich nach einer Insolvenz erhalten?

Nach einer Insolvenz können Sie je nach Land und Situation finanzielle Unterstützung in Form von staatlichen Programmen, Karriereentwicklungsdiensten oder Schulungen erhalten. Es ist ratsam, sich über die verfügbaren Optionen zu informieren.

10. Wie kann ich eine erneute Insolvenz vermeiden?

Um eine erneute Insolvenz zu vermeiden, sollten Sie sicherstellen, dass Sie eine langfristige Finanzplanung haben, ein Budget einhalten, Ihre Ausgaben kontrollieren und bei finanziellen Schwierigkeiten rechtzeitig professionelle Hilfe suchen.