Willkommen zu unserem umfassenden Artikel über Tipps zur Nachzahlung Steuer: Alles was Sie wissen müssen! Wenn es um Steuern geht, kann es leicht zu Verwirrung kommen und es kann schwierig sein, den Überblick zu behalten. Insbesondere die Nachzahlung von Steuern kann für viele Menschen eine Herausforderung darstellen. In diesem Artikel werden wir Ihnen Schritt für Schritt erklären, warum Sie Steuern nachzahlen müssen, wie Sie die Höhe der Nachzahlung berechnen können und welche Tipps es gibt, um Nachzahlungen zu vermeiden. Wir werden auch darauf eingehen, was Sie tun können, wenn eine Nachzahlung erforderlich ist. Mit unseren hilfreichen Tipps und Informationen sind Sie bestens auf Ihre Steuerzahlungen vorbereitet und können die Nachzahlung stressfrei bewältigen. Lesen Sie weiter, um mehr zu erfahren!

Zusammenfassung

- Warum muss ich Steuern nachzahlen?

- Wie kann ich die Höhe der Nachzahlung berechnen?

- Tipps zur Vermeidung von Nachzahlungen

- Was tun, wenn eine Nachzahlung nötig ist?

- Schlussfolgerung

-

Häufig gestellte Fragen

- 1. Wann muss ich Steuern nachzahlen?

- 2. Was passiert, wenn ich meine Steuern nicht nachzahle?

- 3. Kann ich die Höhe der Nachzahlung verhandeln?

- 4. Kann ich die Nachzahlung in Raten bezahlen?

- 5. Welche Unterlagen benötige ich für die Berechnung der Nachzahlung?

- 6. Wie kann ich Nachzahlungen in Zukunft vermeiden?

- 7. Gibt es steuerliche Vorteile, die ich nutzen kann, um Nachzahlungen zu reduzieren?

- 8. Kann ich Guthaben aus früheren Jahren zur Begleichung der Nachzahlung verwenden?

- 9. Gibt es Möglichkeiten, die Abgabenlast im Voraus besser einzuschätzen?

- 10. Wie lange habe ich Zeit, um meine Nachzahlung zu begleichen?

- Verweise

Warum muss ich Steuern nachzahlen?

Es gibt verschiedene Gründe, warum Sie Steuern nachzahlen müssen:

1. Steuervorauszahlungen erklärt: Wenn Sie Einkünfte aus selbstständiger Arbeit erzielen oder ein Unternehmen betreiben, kann es vorkommen, dass Sie Steuervorauszahlungen leisten müssen. Diese werden aufgrund einer Schätzung Ihres zu erwartenden Einkommens festgelegt und müssen vierteljährlich gezahlt werden. Wenn sich Ihr tatsächliches Einkommen am Ende des Jahres als höher erwiesen hat, werden Sie möglicherweise zur Nachzahlung aufgefordert. Weitere Informationen zur Berechnung von Steuervorauszahlungen finden Sie in unserer ausführlichen Anleitung.

2. Gründe für eine Nachzahlung: Es gibt auch andere Gründe, warum Sie Steuern nachzahlen müssen. Dies kann beispielsweise der Fall sein, wenn Sie bestimmte Einnahmen nicht angegeben haben oder bestimmte Ausgaben nicht berücksichtigt wurden. Es ist wichtig, alle relevanten Informationen vollständig und korrekt in Ihrer Steuererklärung anzugeben, um unangenehme Überraschungen in Form einer Nachzahlung zu vermeiden.

3. Unterschied zwischen Nachzahlung und Steuernachzahlung: Es besteht ein Unterschied zwischen einer Nachzahlung und einer Steuernachzahlung. Eine Nachzahlung bezieht sich auf einen höheren Steuerbetrag, der für ein bestimmtes Jahr zu bezahlen ist, während eine Steuernachzahlung die Erstattung von zu viel gezahlten Steuern aus vergangenen Jahren bedeutet. Es ist wichtig, diese Begriffe zu unterscheiden, um Missverständnisse zu vermeiden.

Um mehr über die Nachzahlung von Steuern zu erfahren, können Sie hier Informationen zur Lohnsteuerbescheinigung und hier Informationen zur Grundsteuererklärung finden. Wenn Sie wissen möchten, wie Sie eventuell zu viel gezahlte Steuern zurückbekommen können, klicken Sie hier.

1. Steuervorauszahlungen erklärt

1. Steuervorauszahlungen erklärt: Steuervorauszahlungen sind Zahlungen, die von Personen oder Unternehmen geleistet werden, die Einkünfte aus selbstständiger Arbeit oder aus einem Unternehmen erzielen. Diese Vorauszahlungen werden aufgrund einer Schätzung Ihres zu erwartenden Einkommens für das laufende Jahr festgelegt. Sie dienen dazu, sicherzustellen, dass die Steuerlast gleichmäßig über das Jahr verteilt wird und nicht erst am Ende des Jahres in einer hohen Nachzahlung resultiert. Die Höhe der Steuervorauszahlungen wird vom Finanzamt festgelegt und erfolgt in der Regel vierteljährlich. Es ist wichtig, die Fristen für diese Zahlungen einzuhalten, um Strafen und Zinsen zu vermeiden. Wenn Sie Ihre Steuervorauszahlungen richtig einschätzen und regelmäßig leisten, haben Sie am Ende des Jahres möglicherweise keine oder nur eine geringe Nachzahlung zu leisten.

2. Gründe für eine Nachzahlung

Es gibt verschiedene Gründe, warum es zu einer Nachzahlung von Steuern kommen kann:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

1. Nicht angegebene Einnahmen: Einer der häufigsten Gründe für eine Nachzahlung ist das Übersehen oder das Nichtangeben von bestimmten Einnahmen. Wenn Sie Nebeneinkünfte haben, beispielsweise aus Vermietung oder freiberuflicher Tätigkeit, müssen Sie diese in Ihrer Steuererklärung angeben. Wenn Sie dies versäumen, kann das Finanzamt später feststellen, dass Sie Einkommen nicht versteuert haben und eine Nachzahlung verlangen.

2. Nicht berücksichtigte Ausgaben: Ähnlich wie bei nicht angegebenen Einnahmen kann auch das Vergessen oder das Nichtberücksichtigen von Ausgaben zu einer Nachzahlung führen. Sie sollten sorgfältig alle relevanten Ausgaben erfassen, wie zum Beispiel Werbungskosten, Unterhaltszahlungen oder außergewöhnliche Belastungen. Wenn Sie diese Ausgaben nicht richtig dokumentieren oder vergessen, können Sie möglicherweise keine Steuervergünstigungen geltend machen und müssen mehr Steuern nachzahlen.

3. Fehlerhafte Steuererklärung: Eine fehlerhafte oder ungenaue Steuererklärung kann ebenfalls zu einer Nachzahlung führen. Es ist wichtig, Ihre Angaben sorgfältig zu überprüfen und mögliche Fehler zu korrigieren, bevor Sie Ihre Steuererklärung einreichen. Fehlerhafte Berechnungen, falsch angegebene Daten oder fehlende Unterlagen können dazu führen, dass das Finanzamt Ihre Steuererklärung überprüft und möglicherweise eine Nachzahlung fordert.

Es ist ratsam, sorgfältig Ihre Einkünfte und Ausgaben zu überprüfen und sich bei Unsicherheiten an einen Steuerberater zu wenden, um unangenehme Überraschungen in Form einer Nachzahlung zu vermeiden.

3. Unterschied zwischen Nachzahlung und Steuernachzahlung

Es ist wichtig, den Unterschied zwischen einer Nachzahlung und einer Steuernachzahlung zu verstehen:

– Nachzahlung: Eine Nachzahlung bezieht sich auf einen höheren Steuerbetrag, der für ein bestimmtes Jahr zu bezahlen ist. Dies kann auf unterschiedliche Gründe zurückzuführen sein, wie zum Beispiel unzureichende Steuervorauszahlungen, nicht angegebene Einnahmen oder nicht berücksichtigte Ausgaben.

– Steuernachzahlung: Im Gegensatz dazu bedeutet eine Steuernachzahlung die Erstattung von zu viel gezahlten Steuern aus vergangenen Jahren. Dies kann auftreten, wenn Sie mehr Steuern gezahlt haben als tatsächlich erforderlich war, beispielsweise aufgrund falscher oder unvollständiger Angaben in Ihrer Steuererklärung.

Es ist wichtig, den Unterschied zu verstehen, da dies Auswirkungen auf Ihre finanzielle Situation haben kann. Es ist ratsam, Ihre Steuererklärung sorgfältig zu überprüfen und sicherzustellen, dass alle Angaben korrekt sind, um unerwartete Nachzahlungen oder Steuernachzahlungen zu vermeiden.

Wie kann ich die Höhe der Nachzahlung berechnen?

Wenn es darum geht, die Höhe Ihrer Steuernachzahlung zu berechnen, gibt es einige wichtige Schritte, die Sie befolgen sollten:

1. Steuererklärung richtig ausfüllen: Es ist entscheidend, Ihre Steuererklärung korrekt und vollständig auszufüllen. Stellen Sie sicher, dass Sie alle relevanten Einnahmen und Ausgaben angeben und eventuelle steuermindernde Positionen wie Werbungskosten oder Sonderausgaben berücksichtigen. Indem Sie genaue Informationen liefern, vermeiden Sie mögliche Fehler oder Ungenauigkeiten, die zu einer höheren Nachzahlung führen könnten.

2. Einnahmen und Ausgaben genau dokumentieren: Eine sorgfältige Dokumentation Ihrer Einnahmen und Ausgaben ist unerlässlich. Führen Sie ein genaues Buch über alle Einnahmen, sei es aus Ihrer selbstständigen Tätigkeit, aus Überstunden oder Investitionen. Ebenso sollten Sie sorgfältig alle Ausgaben, wie beispielsweise betriebliche Aufwendungen, Arbeitsmittel oder Fortbildungskosten dokumentieren. Durch eine genaue und nachvollziehbare Aufzeichnung können Sie die Höhe Ihrer Steuernachzahlung genauer bestimmen.

3. Vermeiden von Fehlern bei der Steuererklärung: Fehler bei der Steuererklärung können zu einer höheren Nachzahlung führen. Daher sollten Sie sicherstellen, dass Sie alle Informationen sorgfältig überprüfen, bevor Sie Ihre Steuererklärung einreichen. Vermeiden Sie Tippfehler, vergewissern Sie sich, dass alle Angaben vollständig sind und nutzen Sie gegebenenfalls Unterstützung durch Steuerberater oder Steuerprogramme.

Indem Sie diese Schritte befolgen und Ihre Steuererklärung genau und vollständig ausfüllen, können Sie die Höhe Ihrer Steuernachzahlung genauer berechnen und mögliche Fehler vermeiden.

1. Steuererklärung richtig ausfüllen

Damit Sie die Höhe der Nachzahlung berechnen können, ist es zunächst wichtig, Ihre Steuererklärung korrekt auszufüllen. Hier sind einige Tipps, die Ihnen dabei helfen:

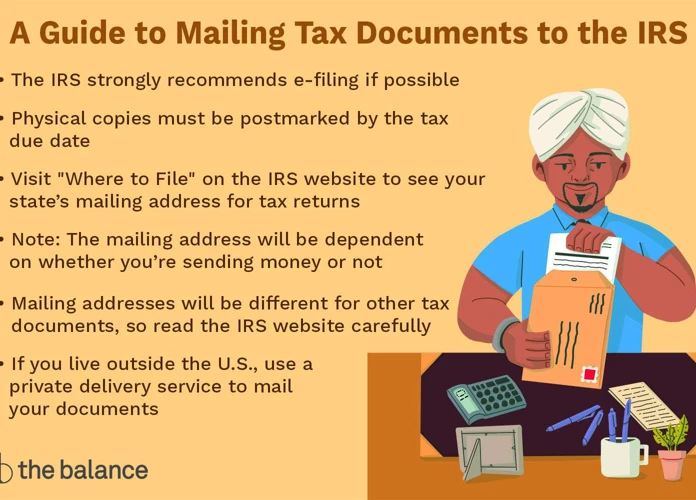

1. Organisation: Sammeln und organisieren Sie alle relevanten Dokumente, wie beispielsweise Ihre Einnahme- und Ausgabenbelege, Belege für Sonderausgaben und Spenden sowie Ihre Lohnsteuerbescheinigung. Eine sorgfältige Organisation erleichtert Ihnen das Ausfüllen Ihrer Steuererklärung.

2. Genauigkeit: Nehmen Sie sich die Zeit, alle erforderlichen Angaben vollständig und korrekt auszufüllen. Überprüfen Sie Ihre Eingaben mehrmals, um mögliche Fehler zu vermeiden.

3. Sonderregelungen: Informieren Sie sich über Sonderregelungen und -abzüge, die Sie möglicherweise in Anspruch nehmen können. Dies können beispielsweise Kosten für Kinderbetreuung, Ausbildung oder Handwerkerleistungen sein. Nutzen Sie diese Möglichkeiten, um Ihre Steuerlast zu verringern.

4. Steuersoftware oder Steuerberater: Wenn Sie unsicher sind, wie Sie Ihre Steuererklärung ausfüllen sollen, können Sie sich entweder für die Verwendung von Steuersoftware entscheiden, die Sie durch den Prozess führt, oder einen Steuerberater konsultieren. Diese Experten können sicherstellen, dass Ihre Steuererklärung korrekt und vollständig ist.

Eine korrekt ausgefüllte Steuererklärung ist der erste Schritt zur Berechnung Ihrer Nachzahlung. Nehmen Sie sich die Zeit, um alle erforderlichen Informationen sorgfältig zusammenzustellen und geben Sie alles korrekt an, um mögliche Fehler zu vermeiden. Indem Sie Ihre Steuererklärung richtig ausfüllen, können Sie die Grundlage für eine genaue Berechnung der Nachzahlung schaffen.

2. Einnahmen und Ausgaben genau dokumentieren

Um die Höhe Ihrer Nachzahlung genau zu berechnen, ist es wichtig, Ihre Einnahmen und Ausgaben genau zu dokumentieren. Indem Sie alle relevanten Unterlagen sorgfältig aufbewahren und die erforderlichen Belege vorlegen, können Sie sicherstellen, dass Ihre Steuererklärung korrekt und vollständig ist. Dazu gehören beispielsweise Kontoauszüge, Rechnungen, Quittungen und andere Nachweise für Ihre Einnahmen und Ausgaben. Durch eine genaue Dokumentation minimieren Sie das Risiko von Fehlern und stellen sicher, dass alle relevanten Informationen in Ihrer Steuererklärung enthalten sind. Auf diese Weise können Sie die Höhe Ihrer Nachzahlung genauer berechnen und gegebenenfalls Unstimmigkeiten vermeiden. Denken Sie daran, dass eine detaillierte Dokumentation auch im Falle einer Prüfung oder Nachfrage seitens des Finanzamts von Vorteil ist.

3. Vermeiden von Fehler bei der Steuererklärung

Um Nachzahlungen bei der Steuererklärung zu vermeiden, ist es wichtig, Fehler zu vermeiden. Hier sind einige Tipps, wie Sie Fehler bei der Steuererklärung vermeiden können:

1. Richtiges Ausfüllen der Steuererklärung: Nehmen Sie sich ausreichend Zeit, um die Steuererklärung sorgfältig auszufüllen. Überprüfen Sie alle Angaben auf ihre Richtigkeit und Vollständigkeit. Verwenden Sie alle relevanten Formulare und füllen Sie diese korrekt aus.

2. Einnahmen und Ausgaben genau dokumentieren: Eine genaue Dokumentation Ihrer Einnahmen und Ausgaben ist unerlässlich, um Fehler bei der Steuererklärung zu vermeiden. Führen Sie eine ordnungsgemäße Buchhaltung und behalten Sie alle Belege und Dokumente gut aufbewahrt.

3. Inanspruchnahme von professioneller Hilfe: Wenn Sie sich unsicher sind oder komplexe finanzielle Situationen haben, kann es hilfreich sein, professionelle Hilfe in Anspruch zu nehmen. Ein Steuerberater oder -beraterin kann Ihnen bei der korrekten Ausfüllung Ihrer Steuererklärung helfen und sicherstellen, dass alle relevanten Informationen berücksichtigt werden.

Indem Sie diese Tipps befolgen und Fehler bei der Steuererklärung vermeiden, erhöhen Sie die Wahrscheinlichkeit, dass Ihre Steuerzahlungen korrekt sind und unangenehme Nachzahlungen vermieden werden können.

Tipps zur Vermeidung von Nachzahlungen

Um Nachzahlungen bei Ihren Steuerzahlungen zu vermeiden, können Sie folgende Tipps beachten:

1. Richtiges Steuerplanung durchführen: Eine sorgfältige und rechtzeitige Steuerplanung ist entscheidend, um unvorhergesehene Nachzahlungen zu vermeiden. Stellen Sie sicher, dass Sie Ihre Einnahmen und Ausgaben im Voraus analysieren und darauf basierend realistische Steuervorauszahlungen leisten.

2. Nutzung von Steuervorteilen und -erleichterungen: Informieren Sie sich über mögliche Steuervorteile und -erleichterungen, die Sie in Anspruch nehmen können. Dies kann beispielsweise die Berücksichtigung von Werbungskosten, Sonderausgaben oder Steuerermäßigungen beinhalten. Nutzen Sie diese Möglichkeiten, um Ihr steuerpflichtiges Einkommen zu reduzieren und eine potenzielle Nachzahlung zu vermeiden.

3. Einsatz einer Steuerberatung in Anspruch nehmen: Eine professionelle Steuerberatung kann Ihnen helfen, Ihre Steuererklärung korrekt auszufüllen und mögliche Fehler zu vermeiden. Ein Experte kann Ihnen auch dabei helfen, potenzielle Steuervorteile zu identifizieren und eine optimale Steuerplanung durchzuführen.

Mit diesen Tipps können Sie Ihre Steuerzahlungen besser kontrollieren und mögliche Nachzahlungen vermeiden. Denken Sie daran, dass eine frühzeitige und genaue Steuerplanung der Schlüssel zum Erfolg ist.

1. Richtiges Steuerplanung durchführen

1. Richtiges Steuerplanung durchführen:

Eine sorgfältige Steuerplanung ist der Schlüssel, um Nachzahlungen zu vermeiden. Hier sind einige Tipps, um Ihre Steuern effektiv zu planen:

– Fristen im Blick behalten: Informieren Sie sich über die Fristen für Ihre Steuererklärung und halten Sie diese ein. Eine verspätete Einreichung kann zu Strafen und Zinsen führen.

– Dokumentation: Halten Sie Ihre finanziellen Unterlagen sorgfältig und geordnet. Erfassen Sie alle Einnahmen und Ausgaben, um eine genaue Berechnung Ihrer Steuern zu ermöglichen.

– Steuervorteile nutzen: Informieren Sie sich über die verschiedenen Steuervorteile, die Ihnen möglicherweise zur Verfügung stehen. Dies können beispielsweise Ausgaben wie Kinderbetreuungskosten, Pendlerpauschale oder Sonderausgaben sein. Nutzen Sie diese Vorteile, um Ihre Steuerschuld zu verringern.

– Prüfen Sie Ihre Steuerklasse: Überprüfen Sie regelmäßig Ihre Steuerklasse, um sicherzustellen, dass Sie die richtige Klasse haben. Eine falsche Steuerklasse kann zu einer überhöhten Besteuerung führen und zu einer Nachzahlung führen.

– Professionelle Hilfe in Anspruch nehmen: Wenn Sie unsicher sind oder komplexe steuerliche Angelegenheiten haben, ist es ratsam, professionelle Hilfe in Form eines Steuerberaters oder einer Steuerberaterin in Anspruch zu nehmen.

Eine sorgfältige Steuerplanung hilft Ihnen, Ihre Steuersituation im Blick zu behalten und mögliche Nachzahlungen zu vermeiden.

2. Nutzung von Steuervorteilen und -erleichterungen

Eine effektive Möglichkeit, Nachzahlungen von Steuern zu vermeiden, besteht in der Nutzung von Steuervorteilen und -erleichterungen. Hier sind einige Tipps, wie Sie dies tun können:

1. Recherchieren Sie nach geltenden Steuergesetzen: Informieren Sie sich über die aktuellen Steuergesetze und prüfen Sie, ob es spezielle Vorteile oder Erleichterungen gibt, von denen Sie profitieren können. Dies können beispielsweise steuerliche Vergünstigungen für bestimmte Ausgaben wie Kinderbetreuung, Weiterbildungskosten oder energetische Sanierungsmaßnahmen sein.

2. Nutzen Sie Freibeträge und Pauschalen: Nutzen Sie die Freibeträge und Pauschalen, die Ihnen zur Verfügung stehen, um Ihre steuerliche Belastung zu reduzieren. Beispiele hierfür sind der Arbeitnehmerpauschbetrag, der Werbungskostenpauschbetrag oder der Sparerpauschbetrag. Vergessen Sie auch nicht, eventuelle Freibeträge für Kinder, Alleinerziehende oder Schwerbehinderte in Anspruch zu nehmen.

3. Prüfen Sie Steuererklärungssoftware oder Steuerberatung: Verwenden Sie Steuererklärungssoftware oder ziehen Sie die Unterstützung eines Steuerberaters in Betracht. Diese Experten können Ihnen helfen, alle relevanten Steuervorteile und -erleichterungen zu identifizieren und sicherzustellen, dass Sie diese vollständig nutzen. Sie können auch sicherstellen, dass Ihre Steuererklärung korrekt und fehlerfrei ist, um mögliche Nachzahlungen zu vermeiden.

Indem Sie Steuervorteile und -erleichterungen effektiv nutzen, können Sie Ihre Steuerlast reduzieren und die Wahrscheinlichkeit von Nachzahlungen verringern. Stellen Sie sicher, dass Sie sich über die geltenden Gesetze informieren und gegebenenfalls professionelle Hilfe in Anspruch nehmen, um alle Möglichkeiten auszuschöpfen.

3. Einsatz einer Steuerberatung in Anspruch nehmen

Wenn es um die Steuerzahlung und insbesondere um die Nachzahlung geht, kann es von Vorteil sein, die Dienste eines professionellen Steuerberaters in Anspruch zu nehmen. Ein Steuerberater verfügt über das nötige Know-how und die Erfahrung, um Ihre Steuerangelegenheiten ordnungsgemäß zu erledigen. Sie können Ihnen bei der korrekten Ausfüllung Ihrer Steuererklärung helfen, alle relevanten Informationen berücksichtigen und mögliche Fehler vermeiden. Darüber hinaus können sie Ihnen dabei helfen, Steuervorteile und -erleichterungen zu nutzen und so Ihre Steuerlast zu minimieren. Ein Steuerberater kann auch eine wertvolle Ressource sein, wenn es um die Planung Ihrer finanziellen Angelegenheiten geht und Sie vor zukünftigen Nachzahlungen schützen möchte. Es ist wichtig, einen qualifizierten und vertrauenswürdigen Steuerberater auszuwählen, der Ihre individuellen Bedürfnisse und Situationen berücksichtigen kann. Mit ihrer Unterstützung können Sie sicherstellen, dass Ihre Steuerzahlungen ordnungsgemäß abgewickelt werden und mögliche Probleme vermieden werden.

Was tun, wenn eine Nachzahlung nötig ist?

Wenn eine Nachzahlung erforderlich ist, gibt es mehrere Schritte, die Sie unternehmen können:

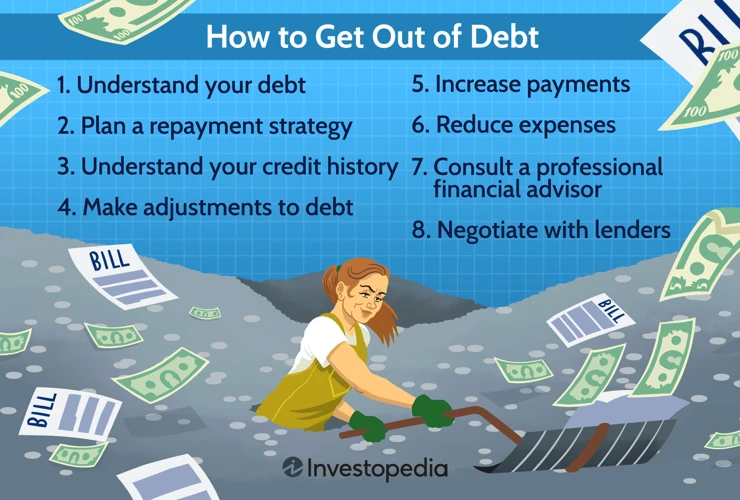

1. Nachzahlung frühzeitig planen: Sobald Sie über die erforderliche Nachzahlung informiert werden, ist es wichtig, einen Zahlungsplan zu erstellen. Überprüfen Sie Ihre finanzielle Situation und legen Sie fest, wie Sie den Betrag am besten aufbringen können. Es kann hilfreich sein, Rücklagen anzulegen oder bei Bedarf zusätzliche Zahlungen vorzunehmen.

2. Ratenzahlung beantragen: Wenn Sie Schwierigkeiten haben, den gesamten Betrag auf einmal zu bezahlen, können Sie bei den Steuerbehörden eine Ratenzahlung beantragen. Dies ermöglicht es Ihnen, den Betrag in monatlichen oder quartalsweisen Raten zu begleichen. Stellen Sie sicher, dass Sie die erforderlichen Dokumente und Informationen bereithalten, um den Prozess reibungslos zu gestalten.

3. Guthaben für zukünftige Steuern nutzen: Wenn Sie in den vergangenen Jahren zu viel Steuern gezahlt haben und eine Nachzahlung leisten müssen, können Sie sich überlegen, ob Sie das Guthaben für zukünftige Steuern nutzen möchten, anstatt es zurückzufordern. Dies verringert den Betrag, den Sie tatsächlich nachzahlen müssen. Berücksichtigen Sie jedoch, dass sich Ihre finanzielle Situation ändern könnte und Sie möglicherweise lieber einen Rückzahlungsbetrag erhalten möchten.

Es ist wichtig, offen mit den Steuerbehörden zu kommunizieren und rechtzeitig zu handeln, wenn eine Nachzahlung erforderlich ist. Durch eine ordnungsgemäße Planung und Organisation können Sie die Belastung der Nachzahlung besser bewältigen.

1. Nachzahlung frühzeitig planen

Wenn eine Nachzahlung erforderlich ist, ist es wichtig, frühzeitig zu planen, um finanzielle Auswirkungen zu minimieren. Hier sind einige Tipps, wie Sie dies tun können:

– Überprüfen Sie Ihre Steuerunterlagen: Gehen Sie Ihre Steuerdokumente gründlich durch und stellen Sie sicher, dass alle Angaben korrekt sind. Überprüfen Sie insbesondere Ihre Einnahmen, Ausgaben und Abzüge, um sicherzustellen, dass alles ordnungsgemäß erfasst wurde.

– Berücksichtigen Sie Änderungen in Ihrem Einkommen: Wenn sich Ihr Einkommen im Vergleich zum Vorjahr erhöht hat, kann dies zu einer höheren Steuerschuld führen. Berücksichtigen Sie solche Änderungen bei der Planung Ihrer Finanzen und stellen Sie sicher, dass Sie genug Geld zur Verfügung haben, um Ihre Steuerschuld zu begleichen.

– Setzen Sie sich mit einem Steuerberater in Verbindung: Ein professioneller Steuerberater kann Ihnen helfen, Ihre Steuersituation zu analysieren und die notwendigen Schritte zur Vorbereitung auf eine Nachzahlung einzuleiten. Sie können Ihnen auch dabei helfen, mögliche Steuervorteile oder -erleichterungen zu identifizieren, die Ihren Steuerbetrag reduzieren könnten.

– Erstellen Sie einen Zahlungsplan: Falls Sie nicht in der Lage sind, den gesamten Betrag auf einmal zu zahlen, sollten Sie mit dem Finanzamt einen Zahlungsplan vereinbaren. Auf diese Weise können Sie Ihre Nachzahlung in bequemen Raten begleichen, ohne Ihre finanzielle Situation zu stark zu belasten.

Durch eine frühzeitige Planung können Sie sich besser auf eine Nachzahlung vorbereiten und unangenehme finanzielle Überraschungen vermeiden. Denken Sie daran, dass es wichtig ist, rechtzeitig zu handeln und mit den richtigen Experten zusammenzuarbeiten, um Ihre steuerliche Situation bestmöglich zu bewältigen.

2. Ratenzahlung beantragen

Eine Möglichkeit, mit einer Steuernachzahlung umzugehen, ist die Beantragung einer Ratenzahlung. Wenn Sie die gesamte Nachzahlung nicht auf einmal bezahlen können, haben Sie die Möglichkeit, einen Antrag auf Ratenzahlung bei Ihrem Finanzamt zu stellen. Dadurch wird die Gesamtsumme in kleinere monatliche Raten aufgeteilt. Es ist wichtig, den Antrag rechtzeitig zu stellen und die Zahlungsbedingungen im Voraus zu klären. Beachten Sie jedoch, dass Zinsen für die Ratenzahlung anfallen können. Es ist ratsam, die Höhe der Raten realistisch zu planen, um Ihre finanzielle Situation nicht übermäßig zu belasten. Weitere Informationen zu den Voraussetzungen und dem Ablauf einer Ratenzahlungsvereinbarung finden Sie auf der Website Ihres örtlichen Finanzamts.

3. Guthaben für zukünftige Steuern nutzen

Eine Möglichkeit, mit einer Nachzahlung umzugehen, besteht darin, das Guthaben für zukünftige Steuern zu nutzen. Wenn Sie zu viel Steuern gezahlt haben und Ihnen eine Erstattung gewährt wurde, können Sie dieses Guthaben verwenden, um zukünftige Steuerzahlungen zu reduzieren. Dies ist besonders nützlich, wenn Sie erwarten, dass Ihre steuerpflichtigen Einnahmen im nächsten Jahr ähnlich hoch sein werden. Indem Sie das Guthaben für zukünftige Steuern nutzen, können Sie möglicherweise eine Nachzahlung vermeiden oder zumindest deren Höhe reduzieren. Es ist wichtig, sich mit den entsprechenden Regelungen vertraut zu machen und die erforderlichen Maßnahmen zu ergreifen, um das Guthaben effektiv zu nutzen.

Schlussfolgerung

In der Schlussfolgerung dieses Artikels möchten wir noch einmal zusammenfassen, was wir besprochen haben:

– Steuernachzahlungen können notwendig sein, wenn Sie entweder Steuervorauszahlungen leisten müssen oder wenn bestimmte Einnahmen oder Ausgaben in Ihrer Steuererklärung nicht korrekt angegeben wurden.

– Es ist wichtig, Ihre Steuererklärung ordnungsgemäß auszufüllen und Ihre Einnahmen und Ausgaben genau zu dokumentieren, um Fehler zu vermeiden und mögliche Nachzahlungen zu reduzieren.

– Eine gute Steuerplanung, die Nutzung von Steuervorteilen und -erleichterungen sowie die Inanspruchnahme einer Steuerberatung können Ihnen helfen, Nachzahlungen zu vermeiden.

– Wenn eine Nachzahlung dennoch erforderlich ist, ist es ratsam, diese frühzeitig zu planen und gegebenenfalls eine Ratenzahlung zu beantragen.

– Denken Sie auch daran, dass überschüssige Guthaben aus der Nachzahlung für zukünftige Steuerzahlungen genutzt werden können.

Mit diesen Tipps sind Sie besser vorbereitet, um eine Steuernachzahlung zu bewältigen und können Ihren Finanzstatus besser im Blick behalten. Wenn Sie weitere Informationen benötigen oder Hilfe bei Ihrer Steuererklärung suchen, empfehlen wir Ihnen, sich an einen professionellen Steuerberater zu wenden.

Häufig gestellte Fragen

1. Wann muss ich Steuern nachzahlen?

Sie müssen Steuern nachzahlen, wenn sich am Ende des Steuerjahres herausstellt, dass Sie weniger Steuern gezahlt haben, als Ihnen nach den getätigten Einnahmen und Ausgaben eigentlich abverlangt worden wäre.

2. Was passiert, wenn ich meine Steuern nicht nachzahle?

Wenn Sie Ihre Steuern nicht rechtzeitig nachzahlen, können Zinsen und möglicherweise auch Sanktionen von den Steuerbehörden erhoben werden. Es ist wichtig, Ihre steuerlichen Verbindlichkeiten rechtzeitig zu begleichen, um zusätzliche Kosten zu vermeiden.

3. Kann ich die Höhe der Nachzahlung verhandeln?

Es ist möglich, die Höhe der Nachzahlung zu überprüfen und gegebenenfalls bestimmte Ausgaben nachzuweisen oder anzufechten. Es ist ratsam, in solchen Fällen professionelle Hilfe, wie zum Beispiel einen Steuerberater, in Anspruch zu nehmen.

4. Kann ich die Nachzahlung in Raten bezahlen?

Ja, unter bestimmten Umständen ist es möglich, eine Ratenzahlung für die Nachzahlung zu beantragen. Die genauen Bedingungen hierfür können je nach Steuerbehörde variieren, es ist daher ratsam, sich direkt bei der zuständigen Behörde zu informieren.

5. Welche Unterlagen benötige ich für die Berechnung der Nachzahlung?

Für die Berechnung der Nachzahlung benötigen Sie in der Regel Ihre Steuererklärung, Einkommensnachweise, Belege für Ausgaben und gegebenenfalls andere relevante Unterlagen wie Kontoauszüge oder Verträge.

6. Wie kann ich Nachzahlungen in Zukunft vermeiden?

Sie können Nachzahlungen in Zukunft vermeiden, indem Sie Ihre finanziellen Angelegenheiten sorgfältig planen, Ihre Steuervorteile und -erleichterungen nutzen und eventuell die Unterstützung eines Steuerberaters in Anspruch nehmen.

7. Gibt es steuerliche Vorteile, die ich nutzen kann, um Nachzahlungen zu reduzieren?

Ja, es gibt verschiedene steuerliche Vorteile, wie zum Beispiel Freibeträge, Sonderausgaben oder steuerliche Vergünstigungen für bestimmte Ausgaben. Es lohnt sich, sich über diese Möglichkeiten zu informieren und diese in Anspruch zu nehmen, um Nachzahlungen zu reduzieren.

8. Kann ich Guthaben aus früheren Jahren zur Begleichung der Nachzahlung verwenden?

Ja, Sie können eventuell Guthaben aus früheren Jahren nutzen, um Ihre Nachzahlung zu begleichen. Dies ist jedoch von den jeweiligen Steuervorschriften und -bedingungen abhängig.

9. Gibt es Möglichkeiten, die Abgabenlast im Voraus besser einzuschätzen?

Ja, Sie können Ihre Abgabenlast im Voraus besser einschätzen, indem Sie Ihre finanziellen Angelegenheiten regelmäßig überprüfen und gegebenenfalls Ihre Steuervorauszahlungen entsprechend anpassen. Eine gute Planung und Beratung können hierbei hilfreich sein.

10. Wie lange habe ich Zeit, um meine Nachzahlung zu begleichen?

Die Frist zur Begleichung Ihrer Nachzahlung kann je nach Steuerbehörde unterschiedlich sein. Es ist wichtig, die Zahlungsfrist im Auge zu behalten und die Nachzahlung rechtzeitig zu leisten, um zusätzliche Kosten zu vermeiden.