Die Osnabrück Zweitwohnsitzsteuer ist ein Thema, das für viele Menschen in Osnabrück von Interesse sein kann. Es ist wichtig, die Grundlagen dieser Steuer zu verstehen und zu wissen, wer davon betroffen ist und wie sie berechnet wird. In diesem Artikel werden wir alles beleuchten, was Sie über die Osnabrück Zweitwohnsitzsteuer wissen müssen. Wir werden auch auf Ausnahmen und Befreiungen eingehen, die es geben kann, sowie auf die Konsequenzen bei Nichtzahlung. Lesen Sie weiter, um einen umfassenden Überblick über dieses Thema zu erhalten und sicherzustellen, dass Sie bestens informiert sind.

Zusammenfassung

- Was ist die Zweitwohnsitzsteuer?

- Wer ist von der Zweitwohnsitzsteuer betroffen?

- Wie wird die Zweitwohnsitzsteuer berechnet?

- Welche Ausnahmen und Befreiungen gibt es?

- Wie kann die Zweitwohnsitzsteuer bezahlt werden?

- Welche Konsequenzen drohen bei Nichtzahlung?

- Fazit

-

Häufig gestellte Fragen

- Wie wird die Zweitwohnsitzsteuer berechnet?

- Bin ich von der Zweitwohnsitzsteuer befreit, wenn ich Student oder Auszubildender bin?

- Kann ich die Zweitwohnsitzsteuer umgehen, indem ich meinen Zweitwohnsitz als Hauptwohnsitz anmelde?

- Wie und wo kann ich die Zweitwohnsitzsteuer bezahlen?

- Welche Konsequenzen drohen mir, wenn ich die Zweitwohnsitzsteuer nicht zahle?

- Werde ich automatisch zur Zweitwohnsitzsteuer registriert, wenn ich einen Zweitwohnsitz habe?

- Gibt es Ausnahmen oder Befreiungen von der Zweitwohnsitzsteuer?

- Kann ich als vorübergehend Abwesender von der Zweitwohnsitzsteuer befreit werden?

- Muss ich die Zweitwohnsitzsteuer auch dann zahlen, wenn mein Zweitwohnsitz nur temporär ist?

- Kann ich eine Zweitwohnsitzsteuererstattung beantragen, wenn sich mein Zweitwohnsitz im Ausland befindet?

- Verweise

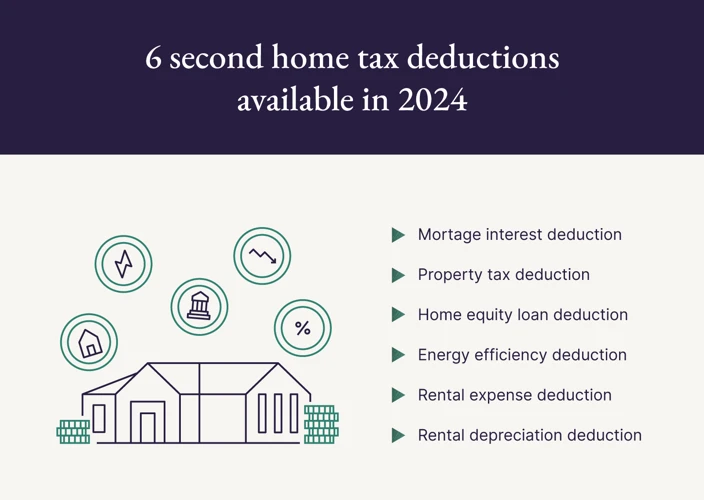

Was ist die Zweitwohnsitzsteuer?

Die Zweitwohnsitzsteuer ist eine Kommunalsteuer, die von Städten und Gemeinden erhoben wird und sich auf Personen bezieht, die einen zweiten Wohnsitz in einer bestimmten Stadt haben. Sie ist eine direkte Abgabe, die dazu dient, zusätzliche Einnahmen für die Kommune zu generieren. Die Höhe der Steuer richtet sich nach verschiedenen Kriterien, wie zum Beispiel der Größe der Wohnung, dem Wert des Grundstücks oder der Einwohnerzahl. Es ist wichtig zu beachten, dass die Zweitwohnsitzsteuer zusätzlich zur regulären Einkommensteuer und anderen Steuern gezahlt werden muss. Diese Steuer kann also eine zusätzliche finanzielle Belastung für diejenigen darstellen, die einen zweiten Wohnsitz in einer bestimmten Stadt haben.

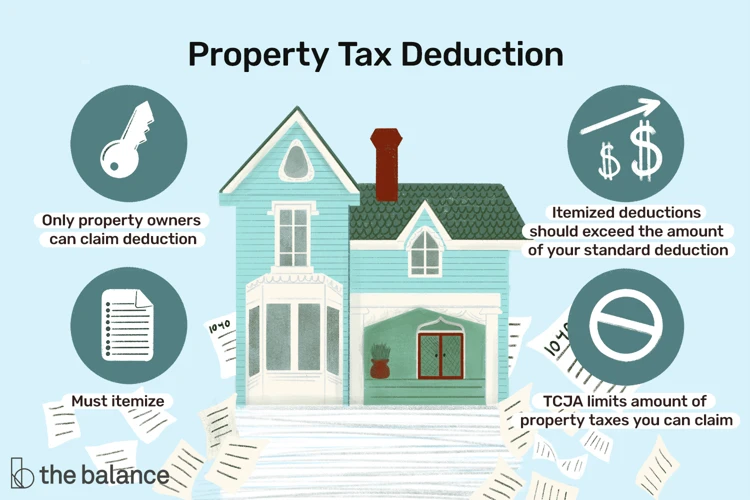

Wer ist von der Zweitwohnsitzsteuer betroffen?

Die Zweitwohnsitzsteuer betrifft Personen, die einen zweiten Wohnsitz neben ihrem Hauptwohnsitz haben. Dies kann verschiedene Gründe haben, wie zum Beispiel berufliche Notwendigkeiten oder persönliche Vorlieben. Es ist wichtig zu beachten, dass die Zweitwohnsitzsteuer von Stadt zu Stadt unterschiedlich sein kann, da die Kommunen individuelle Regelungen und Satzungen festlegen. Die Steuer betrifft sowohl Privatpersonen als auch Unternehmen, die einen zweiten Wohnsitz in der jeweiligen Stadt haben. Es ist wichtig, dass jeder, der von der Zweitwohnsitzsteuer betroffen ist, seine Pflichten und Verantwortlichkeiten kennt und die Steuer entsprechend bezahlt. Einige Personengruppen wie Studenten, Auszubildende und Behinderte können unter bestimmten Umständen von der Zweitwohnsitzsteuer befreit sein. Weitere Informationen zu diesen Befreiungen finden Sie /zweitwohnsitzsteuer-studenten-befreiung/.

Wie wird die Zweitwohnsitzsteuer berechnet?

Die Zweitwohnsitzsteuer in Osnabrück wird auf der Grundlage bestimmter Kriterien berechnet. Dabei wird in der Regel die Wohnungsgröße, der Mietpreis pro Quadratmeter oder der Einheitswert des Grundstücks berücksichtigt. Je größer die Wohnung oder desto höher der Mietpreis, desto höher fällt die Zweitwohnsitzsteuer aus. Es gibt auch Faktoren wie die Einwohnerzahl oder die Infrastruktur, die in die Berechnung einfließen können. Es ist wichtig zu beachten, dass die genauen Berechnungsmethoden von Stadt zu Stadt unterschiedlich sein können. Einige Städte verwenden beispielsweise einen festen Prozentsatz des Einheitswerts, während andere einen bestimmten Betrag pro Quadratmeter berechnen. Es empfiehlt sich, die örtlichen Regelungen zu überprüfen, um eine genaue Vorstellung von den Kosten der Zweitwohnsitzsteuer zu bekommen.

Welche Ausnahmen und Befreiungen gibt es?

Es gibt einige Ausnahmen und Befreiungen von der Zweitwohnsitzsteuer, von denen bestimmte Personengruppen profitieren können. Studenten und Auszubildende beispielsweise können unter bestimmten Voraussetzungen von der Steuer befreit werden. Hierfür ist es jedoch erforderlich, dass der Zweitwohnsitz im Zusammenhang mit dem Studium oder der Ausbildung steht und dass der Hauptwohnsitz an einem anderen Ort liegt. Eine weitere Personengruppe, die von der Zweitwohnsitzsteuer befreit werden kann, sind alte, behinderte Menschen, die auf Grund ihrer Behinderung auf einen zweiten Wohnsitz angewiesen sind. Auch Sozialhilfeempfänger können unter Umständen von der Steuer befreit werden, wenn sie nachweisen können, dass die Zahlung der Steuer ihre finanzielle Situation erheblich beeinträchtigt. Es ist wichtig, dass die jeweiligen Voraussetzungen genau geprüft werden, um festzustellen, ob eine Ausnahme oder Befreiung von der Zweitwohnsitzsteuer in Anspruch genommen werden kann. Weitere Informationen zu den spezifischen Bedingungen und Antragsverfahren finden Sie auf der Website der Stadt Osnabrück.

Studenten und Auszubildende

können unter bestimmten Voraussetzungen von der Zweitwohnsitzsteuer befreit sein. In einigen Fällen ist es möglich, dass Studenten und Auszubildende ihre Zweitwohnung als „Nebenwohnung aus Ausbildungsgründen“ anmelden können. Dies kann jedoch von Stadt zu Stadt unterschiedlich sein. Um die Befreiung zu beantragen, müssen in der Regel Nachweise erbracht werden, wie beispielsweise eine Immatrikulationsbescheinigung oder ein Ausbildungsvertrag. Es ist ratsam, sich rechtzeitig über die spezifischen Anforderungen und Voraussetzungen zu informieren und einen entsprechenden Antrag zu stellen. Weitere Informationen zur Zweitwohnsitzsteuerbefreiung für Studenten und Auszubildende finden Sie auf unserer Website.

Behinderte Personen

können unter bestimmten Umständen von der Zweitwohnsitzsteuer befreit sein. Dies gilt, wenn die Behinderung dazu führt, dass die betroffene Person aufgrund von gesundheitlichen Einschränkungen auf einen zweiten Wohnsitz angewiesen ist. Um von dieser Befreiung profitieren zu können, muss ein entsprechender Antrag gestellt werden und die Behinderung muss durch geeignete Nachweise dokumentiert werden. Es lohnt sich, sich über die genauen Voraussetzungen und den Ablauf der Antragstellung bei der örtlichen Behörde zu informieren. Weiterführende Informationen zur Befreiung von der Zweitwohnsitzsteuer für behinderte Personen finden Sie hier.

Sozialhilfeempfänger

können unter bestimmten Umständen von der Zweitwohnsitzsteuer befreit werden. Um die Befreiung zu erhalten, muss der Sozialhilfeempfänger nachweisen, dass er über ein geringes Einkommen verfügt und auf Sozialhilfe angewiesen ist. Dazu muss ein Antrag gestellt werden, in dem die finanzielle Situation detailliert dargelegt wird. Die Befreiung von der Zweitwohnsitzsteuer kann eine finanzielle Erleichterung für Sozialhilfeempfänger darstellen, da sie dadurch von einer zusätzlichen finanziellen Belastung befreit werden. Weitere Informationen zur Befreiung von der Zweitwohnsitzsteuer für Sozialhilfeempfänger finden Sie hier.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Rentner

sind von der Zweitwohnsitzsteuer in Osnabrück nicht grundsätzlich befreit. Allerdings können Rentner, die eine Rente unterhalb eines bestimmten Freibetrags erhalten, einen Antrag auf Befreiung stellen. Dieser Freibetrag variiert je nach individueller Situation und kann bei der zuständigen Steuerbehörde erfragt werden. Es ist wichtig, dass Rentner, die einen zweiten Wohnsitz in Osnabrück haben, die Anforderungen und Voraussetzungen für eine Befreiung genau prüfen und gegebenenfalls einen Antrag stellen, um die Zweitwohnsitzsteuer zu umgehen. Weitere Informationen zu diesem Thema finden Sie /quellensteuer-trade-republic/.

Alleinerziehende

können unter bestimmten Voraussetzungen von der Zweitwohnsitzsteuer befreit werden. Um in den Genuss dieser Befreiung zu kommen, müssen sie nachweisen, dass sie allein für die Betreuung und Erziehung ihrer Kinder verantwortlich sind. Dazu gehört, dass sie das alleinige Sorgerecht haben oder der andere Elternteil keinen Beitrag zur Kinderbetreuung leistet. Zudem müssen sie den ersten Wohnsitz des Kindes in derselben Stadt haben wie ihren eigenen zweiten Wohnsitz. Für Alleinerziehende kann diese Befreiung eine finanzielle Erleichterung bedeuten und dazu beitragen, die finanzielle Belastung durch die Zweitwohnsitzsteuer zu verringern.

Zeitweilige Abwesenheit

kann eine Ausnahme von der Zweitwohnsitzsteuer darstellen. Wenn Sie Ihren Hauptwohnsitz für eine bestimmte Zeit verlassen und sich zeitweilig an einem anderen Ort aufhalten, können Sie in der Regel von der Zweitwohnsitzsteuer befreit sein. Es ist jedoch wichtig, die genauen Voraussetzungen und Fristen zu beachten, die von der jeweiligen Stadt oder Gemeinde festgelegt werden. Typischerweise gilt eine zeitweilige Abwesenheit als befristet, wenn sie nicht länger als sechs Monate im Kalenderjahr andauert. In einigen Fällen kann eine Nachweispflicht bestehen, um diese Ausnahme geltend zu machen. Es ist ratsam, sich vorab bei der zuständigen Behörde über die genauen Bestimmungen und Verfahren zu informieren, um von dieser Ausnahme profitieren zu können.

Wie kann die Zweitwohnsitzsteuer bezahlt werden?

Die Zweitwohnsitzsteuer kann auf verschiedene Arten bezahlt werden. Die genauen Zahlungsmöglichkeiten können je nach Stadt oder Gemeinde unterschiedlich sein. In der Regel werden jedoch folgende Optionen angeboten:

1. Überweisung: Die Zahlung kann per Überweisung erfolgen. Dabei muss der Zahlungszweck, wie zum Beispiel „Zweitwohnsitzsteuer“ angegeben werden, um eine korrekte Zuordnung zu gewährleisten.

2. Lastschriftverfahren: Einige Städte bieten die Möglichkeit an, die Zweitwohnsitzsteuer per Lastschriftverfahren zu begleichen. Dabei erfolgt die Zahlung automatisch zu einem festgelegten Termin.

3. Barzahlung: In manchen Fällen kann die Zahlung auch in bar erfolgen. Hierfür ist es erforderlich, persönlich bei der zuständigen Behörde vorbeizugehen und den fälligen Betrag in bar zu begleichen.

Es ist wichtig, sich rechtzeitig über die konkreten Zahlungsmethoden und Fristen zu informieren, um Verzugszinsen oder andere Konsequenzen zu vermeiden.

Welche Konsequenzen drohen bei Nichtzahlung?

Bei Nichtzahlung der Zweitwohnsitzsteuer können verschiedene Konsequenzen drohen. In der Regel wird zunächst ein Mahnverfahren eingeleitet, bei dem der Steuerpflichtige aufgefordert wird, die ausstehende Steuer zu begleichen. Wenn die Zahlung weiterhin ausbleibt, kann die Stadt rechtliche Schritte einleiten, um die Zahlung einzufordern. Dies kann zu zusätzlichen Kosten und Gebühren führen. Im schlimmsten Fall kann die Stadt auch Zwangsmittel wie Kontopfändungen oder die Zwangsvollstreckung von Eigentum einsetzen, um die ausstehende Steuer einzutreiben. Es ist daher ratsam, die Zweitwohnsitzsteuer fristgerecht und vollständig zu bezahlen, um mögliche Konsequenzen zu vermeiden.

Fazit

Fazit:

Die Zweitwohnsitzsteuer ist eine wichtige Einnahmequelle für Städte und Gemeinden und trägt zur Finanzierung von kommunalen Aufgaben bei. Es ist entscheidend, dass Personen, die einen zweiten Wohnsitz in Osnabrück haben, sich über ihre Pflichten in Bezug auf diese Steuer im Klaren sind. Die Berechnung der Steuer richtet sich nach verschiedenen Faktoren, und es gibt auch Ausnahmen und Befreiungen für bestimmte Personengruppen wie Studenten, behinderte Personen und Rentner. Es ist ratsam, sich bei den örtlichen Behörden über die genauen Bestimmungen zur Zweitwohnsitzsteuer zu informieren und diese rechtzeitig zu bezahlen, um mögliche Konsequenzen und Sanktionen zu vermeiden. Denken Sie daran, dass die Zweitwohnsitzsteuer neben anderen Steuern gezahlt werden muss und somit eine finanzielle Verpflichtung darstellt.

Häufig gestellte Fragen

Wie wird die Zweitwohnsitzsteuer berechnet?

Die Zweitwohnsitzsteuer wird von der örtlichen Gemeinde oder Stadt festgelegt und basiert in der Regel auf bestimmten Faktoren wie der Größe der Wohnung, dem Wert des Grundstücks oder der Einwohnerzahl.

Bin ich von der Zweitwohnsitzsteuer befreit, wenn ich Student oder Auszubildender bin?

Ja, in manchen Fällen können Studenten und Auszubildende von der Zweitwohnsitzsteuer befreit sein. Es ist allerdings wichtig, die genauen Voraussetzungen und Antragsverfahren für eine solche Befreiung bei der örtlichen Gemeinde oder Stadt zu erfragen.

Kann ich die Zweitwohnsitzsteuer umgehen, indem ich meinen Zweitwohnsitz als Hauptwohnsitz anmelde?

Nein, es ist nicht möglich, die Zweitwohnsitzsteuer zu umgehen, indem man seinen Zweitwohnsitz als Hauptwohnsitz anmeldet. Die örtliche Gemeinde oder Stadt hat Mechanismen zur Überprüfung der korrekten Anmeldung von Haupt- und Nebenwohnsitzen.

Wie und wo kann ich die Zweitwohnsitzsteuer bezahlen?

Die genauen Zahlungsmodalitäten und -orte können je nach Gemeinde oder Stadt unterschiedlich sein. In der Regel müssen Sie die Zweitwohnsitzsteuer jedoch an das örtliche Steueramt oder die Finanzverwaltung zahlen. Informieren Sie sich bei Ihrer Gemeinde oder Stadt über die genauen Zahlungsinformationen.

Welche Konsequenzen drohen mir, wenn ich die Zweitwohnsitzsteuer nicht zahle?

Wenn Sie die Zweitwohnsitzsteuer nicht zahlen, können unterschiedliche Konsequenzen drohen, wie beispielsweise Mahnungen, Säumniszuschläge oder die Zwangsvollstreckung. Es ist ratsam, die Steuer fristgerecht zu entrichten, um derartige Probleme zu vermeiden.

Werde ich automatisch zur Zweitwohnsitzsteuer registriert, wenn ich einen Zweitwohnsitz habe?

Nein, in den meisten Fällen müssen Sie sich selbstständig bei der örtlichen Gemeinde oder Stadt anmelden und die entsprechenden Daten und Unterlagen einreichen, um zur Zweitwohnsitzsteuer registriert zu werden.

Gibt es Ausnahmen oder Befreiungen von der Zweitwohnsitzsteuer?

Ja, es gibt einige Ausnahmen und Befreiungen von der Zweitwohnsitzsteuer, zum Beispiel für Studenten, Behinderte Personen, Sozialhilfeempfänger, Rentner und Alleinerziehende. Es ist ratsam, sich bei der örtlichen Gemeinde oder Stadt über die genauen Bedingungen und Antragsverfahren zu informieren.

Kann ich als vorübergehend Abwesender von der Zweitwohnsitzsteuer befreit werden?

Ja, in einigen Fällen können Sie als vorübergehend Abwesender von der Zweitwohnsitzsteuer befreit werden. Dies kann zum Beispiel der Fall sein, wenn Sie für eine bestimmte Zeit im Ausland arbeiten oder studieren. Informieren Sie sich bei Ihrer Gemeinde oder Stadt über die genauen Bedingungen und Anforderungen für eine solche Befreiung.

Muss ich die Zweitwohnsitzsteuer auch dann zahlen, wenn mein Zweitwohnsitz nur temporär ist?

Ja, in den meisten Fällen müssen Sie die Zweitwohnsitzsteuer auch dann zahlen, wenn Ihr Zweitwohnsitz nur temporär ist. Es ist empfehlenswert, sich bei der örtlichen Gemeinde oder Stadt über die genauen Regelungen und Fristen zu informieren.

Kann ich eine Zweitwohnsitzsteuererstattung beantragen, wenn sich mein Zweitwohnsitz im Ausland befindet?

Ob eine Zweitwohnsitzsteuererstattung möglich ist, wenn sich Ihr Zweitwohnsitz im Ausland befindet, hängt von den individuellen Regelungen der örtlichen Gemeinde oder Stadt ab. Es ist ratsam, sich hierbei direkt bei der zuständigen Behörde zu erkundigen.