Sie möchten mehr über das Pflichtteil Vermächtnis erfahren? In diesem Artikel werden wir Ihnen alles geben, was Sie wissen müssen, um Ihre Finanzplanung und Rechtsberatung zu verbessern. Das Pflichtteil Vermächtnis ist ein wichtiger rechtlicher Aspekt bei der Verteilung von Erbschaften und hat sowohl finanzielle als auch strategische Auswirkungen. Wir werden die Bedeutung des Pflichtteils erklären, erbrechtliche Bestimmungen erläutern und die Rechte und Pflichten der Erben besprechen. Darüber hinaus werden wir Ihnen zeigen, wie der Pflichtteil berechnet wird, welche finanziellen Auswirkungen er hat und welche Optimierungsmöglichkeiten es für Ihre Finanzplanung gibt, um Steuern zu optimieren und Vermögen zu übertragen. Lesen Sie weiter, um Ihr Wissen über das Pflichtteil Vermächtnis zu erweitern und Ihre finanziellen Entscheidungen besser zu treffen.

Zusammenfassung

- Was ist das Pflichtteil Vermächtnis?

- Rechtliche Aspekte des Pflichtteil Vermächtnisses

- Finanzielle Auswirkungen des Pflichtteil Vermächtnisses

- Optimierung der Finanzplanung mit dem Pflichtteil Vermächtnis

- Fazit

-

Häufig gestellte Fragen

- 1. Wie wird der Pflichtteil berechnet?

- 2. Wer hat Anspruch auf den Pflichtteil?

- 3. Kann der Pflichtteil durch ein Testament umgangen werden?

- 4. Wie kann man die Auszahlung des Pflichtteils beantragen?

- 5. Wird der Pflichtteil durch Schulden reduziert?

- 6. Gilt der Pflichtteil auch für Stiefkinder?

- 7. Wie kann der Pflichtteil optimiert werden?

- 8. Welche Rolle spielt das Pflichtteil Vermächtnis bei der Erbschaftsteuer?

- 9. Wie kann man die Rechte und Pflichten der Erben im Zusammenhang mit dem Pflichtteil verstehen?

- 10. Warum ist es wichtig, einen Finanz- und Rechtsexperten zur Beratung hinzuzuziehen?

- Verweise

Was ist das Pflichtteil Vermächtnis?

Das Pflichtteil Vermächtnis bezieht sich auf den gesetzlichen Anspruch von nahen Verwandten auf einen Teil des Erbes, unabhängig von testamentarischen Verfügungen. Es dient dazu, die Interessen und Rechte der nächsten Angehörigen zu schützen und sicherzustellen, dass sie nicht vollständig enterbt werden können. Der Pflichtteil steht engen Verwandten wie Kindern, Eltern und Ehegatten zu. Es ist wichtig zu beachten, dass das Pflichtteil Vermächtnis von den erbrechtlichen Bestimmungen eines Landes abhängt und variieren kann. Der Pflichtteil wird normalerweise als bestimmter Prozentsatz des gesetzlichen Erbteils berechnet. Weitere Informationen zu den rechtlichen Aspekten des Pflichtteil Vermächtnisses finden Sie in unserem Abschnitt ‚rechliche Aspekte des Pflichtteil Vermächtnisses‘.

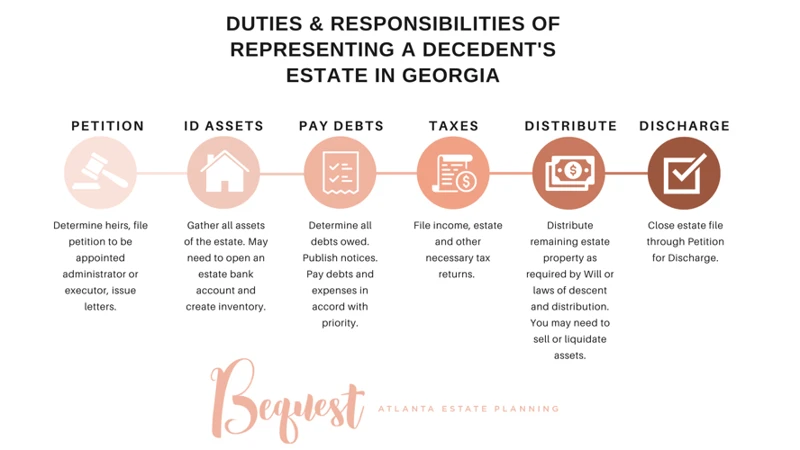

Rechtliche Aspekte des Pflichtteil Vermächtnisses

Bei den rechtlichen Aspekten des Pflichtteil Vermächtnisses geht es um die gesetzlichen Regelungen und Bestimmungen, die den Anspruch der nahen Verwandten auf den Pflichtteil regeln. In den meisten Ländern haben enge Verwandte wie Kinder, Eltern und Ehegatten das Recht auf den Pflichtteil, der normalerweise ein bestimmter Prozentsatz des gesetzlichen Erbteils ist. Es ist wichtig zu beachten, dass das Pflichtteil Vermächtnis nicht davon abhängig ist, ob ein Testament vorhanden ist oder nicht. Selbst wenn der Erblasser in seinem Testament andere Begünstigte benannt hat, haben die gesetzlichen Erben einen Anspruch auf den Pflichtteil. Bestimmte Fälle wie das Vorliegen von Pflichtteilsentzugsgründen können jedoch den Anspruch auf den Pflichtteil einschränken. Diese rechtlichen Aspekte können je nach Land und den spezifischen erbrechtlichen Bestimmungen variieren. Eine detailliertere Ausführung zu den rechtlichen Aspekten des Pflichtteil Vermächtnisses finden Sie in unserem Artikel [hier](/erbschaftsteuer-neffe/).

1. Die Bedeutung des Pflichtteils

Der Pflichtteil hat eine immense Bedeutung, da er sicherstellt, dass nahe Angehörige auch bei testamentarischen Verfügungen nicht vollständig enterbt werden können. Dieser Anspruch schützt die Familienmitglieder und gewährleistet eine gerechtere Verteilung des Nachlasses. Insbesondere für Kinder und Ehegatten spielt der Pflichtteil eine wichtige Rolle, da er ihnen eine finanzielle Absicherung bietet. Es ist jedoch zu beachten, dass der Pflichtteil je nach erbrechtlicher Regelung und individueller Situation unterschiedlich ausfallen kann. Um die genaue Höhe des Pflichtteils zu berechnen, sollten Sie sich an einen erfahrenen Rechts- oder Finanzexperten wenden. Weitere Informationen zu den erbrechtlichen Bestimmungen finden Sie in unserem Artikel ‚Enkel als Erben‚.

2. Erbrechtliche Bestimmungen

Erbrechtliche Bestimmungen regeln die Bedingungen und Rechte im Zusammenhang mit dem Pflichtteil Vermächtnis. Diese Bestimmungen können je nach Land und Region unterschiedlich sein. In einigen Fällen können Testamente und letztwillige Verfügungen den Pflichtteil reduzieren oder ganz ausschließen, während in anderen Fällen der Pflichtteil gesetzlich geschützt ist und nicht umgangen werden kann. Es ist wichtig, die erbrechtlichen Bestimmungen des jeweiligen Landes zu verstehen, um die rechtlichen Konsequenzen des Pflichtteil Vermächtnisses zu verstehen. Wenn Sie beispielsweise wissen möchten, welche Auswirkungen es haben kann, wenn nur ein Ehepartner im Grundbuch steht, können Sie unseren Artikel über den /nur-ein-ehepartner-im-grundbuch-todesfall/ lesen.

3. Rechte und Pflichten der Erben

Die Rechte und Pflichten der Erben sind eng mit dem Pflichtteil Vermächtnis verbunden. Als Erbe haben Sie das Recht, eine angemessene Erbquote gemäß den gesetzlichen Bestimmungen zu erhalten. Sie haben Anspruch auf Informationen über den Nachlass und das Recht, ein Testament anzufechten, wenn Sie der Ansicht sind, dass Ihre Rechte verletzt wurden. Gleichzeitig haben Sie als Erbe auch Pflichten. Dazu gehört die Annahme der Erbschaft und die Übernahme der Verantwortung für die Abwicklung des Nachlasses. Sie müssen den Nachlass ordnungsgemäß verwalten, Schulden begleichen und eventuelle Pflichtteilzahlungen leisten. Es ist wichtig, dass Erben ihre Rechte und Pflichten verstehen und gegebenenfalls professionelle Beratung in Anspruch nehmen, um sicherzustellen, dass sie ihren gesetzlichen Verpflichtungen nachkommen.

Finanzielle Auswirkungen des Pflichtteil Vermächtnisses

Die finanziellen Auswirkungen des Pflichtteil Vermächtnisses sind vielfältig und können sowohl den Erben als auch den Nachlass selbst betreffen. Die Berechnung des Pflichtteils erfolgt in der Regel als bestimmter Prozentsatz des gesetzlichen Erbteils und kann zu erheblichen finanziellen Verlusten für die übrigen Erben führen. Dabei müssen auch eventuelle Verbindlichkeiten des Erblassers berücksichtigt werden, um den tatsächlichen Pflichtteil zu ermitteln. Die Auszahlung des Pflichtteils kann den Nachlass weiter schmälern und zu finanziellen Engpässen führen. Es ist daher wichtig, im Rahmen der Finanzplanung geeignete Strategien zu entwickeln, um die finanziellen Auswirkungen des Pflichtteil Vermächtnisses zu optimieren. Dies kann beispielsweise die strategische Nachlassplanung, die Vermögensübertragung zu Lebzeiten und die Steueroptimierung umfassen. Die Beratung durch einen Finanz- und Rechtsexperten kann dabei helfen, die finanziellen Folgen zu verstehen und geeignete Maßnahmen zu treffen. Weitere Details zur Berechnung des Pflichtteils und den finanziellen Auswirkungen finden Sie in unserem Abschnitt ‚Finanzielle Auswirkungen des Pflichtteil Vermächtnisses‘.

1. Berechnung des Pflichtteils

Die Berechnung des Pflichtteils ist ein wichtiger Schritt bei der Verteilung des Erbes. Der Pflichtteil wird in der Regel als bestimmter Prozentsatz des gesetzlichen Erbteils berechnet. Die genaue Berechnung kann je nach erbrechtlichen Bestimmungen variieren. Im Allgemeinen wird der Pflichtteil auf der Grundlage des Nachlasswertes ermittelt, abzüglich bestimmter Verbindlichkeiten und Vermächtnisse. Zur Berechnung können verschiedene Faktoren wie der Verwandtschaftsgrad, das Alter und die finanzielle Situation des Berechtigten berücksichtigt werden. Es ist ratsam, sich von einem Rechtsexperten beraten zu lassen, um den Pflichtteil korrekt zu berechnen und mögliche steuerliche Auswirkungen zu berücksichtigen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Berücksichtigung von Verbindlichkeiten

Bei der Berechnung des Pflichtteils müssen auch Verbindlichkeiten berücksichtigt werden. Dies bedeutet, dass Schulden und finanzielle Verpflichtungen, die der Erblasser hinterlassen hat, vom Wert des Nachlasses abgezogen werden. Dadurch kann sich der Pflichtteil verringern, da die Verbindlichkeiten den verbleibenden Vermögenswert reduzieren. Es ist wichtig, dass sowohl die finanziellen Verbindlichkeiten des Erblassers als auch die Schulden, die im Rahmen des Nachlasses entstehen, angemessen berücksichtigt werden. Wenn beispielsweise ein Kind einen Pflichtteilsanspruch hat, aber der Nachlass aufgrund von Schulden des Erblassers negativ ist, hat das Kind möglicherweise keinen Anspruch auf einen Pflichtteil. Eine genaue Berechnung des Pflichtteils unter Berücksichtigung von Verbindlichkeiten ist daher entscheidend, um faire und gerechte Verteilungen sicherzustellen.

3. Auszahlung des Pflichtteils

Die Auszahlung des Pflichtteils ist ein wichtiger Schritt im Rahmen des Pflichtteil Vermächtnisses. Nachdem der Pflichtteil berechnet wurde, haben die berechtigten Erben Anspruch auf die Auszahlung ihres Pflichtteils. Die Auszahlung kann entweder in Form von Geld oder in Form von Vermögenswerten erfolgen. Es ist wichtig, dass die Auszahlung fristgerecht und gemäß den gesetzlichen Bestimmungen erfolgt. Bei der Auszahlung des Pflichtteils können verschiedene rechtliche und finanzielle Aspekte zu berücksichtigen sein. Es kann ratsam sein, sich von einem Experten wie einem Anwalt oder Finanzberater beraten zu lassen, um sicherzustellen, dass die Auszahlung korrekt und reibungslos abläuft.

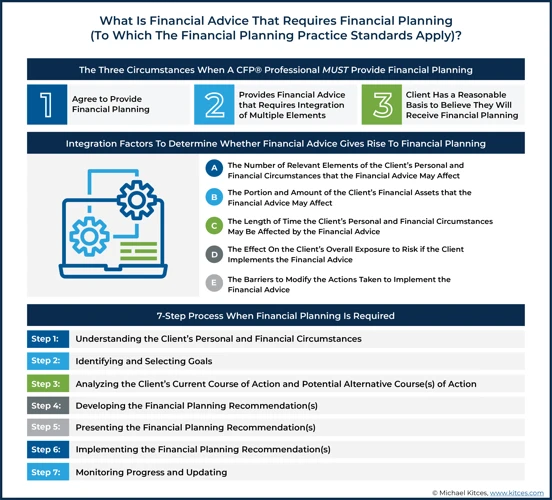

Optimierung der Finanzplanung mit dem Pflichtteil Vermächtnis

Die Optimierung der Finanzplanung mit dem Pflichtteil Vermächtnis bietet verschiedene strategische Möglichkeiten, um die Erbschaftsplanung zu optimieren. Eine strategische Nachlassplanung kann dazu beitragen, die Verteilung des Vermögens gemäß den individuellen Wünschen und Bedürfnissen zu gestalten. Dies kann beinhalten, ein Testament zu erstellen oder einen Erbvertrag abzuschließen, um sicherzustellen, dass der Pflichtteil berücksichtigt wird. Eine weitere Option besteht darin, das Vermögen zu Lebzeiten zu übertragen, um die steuerlichen Auswirkungen des Pflichtteil Vermächtnisses zu minimieren. Dabei können Schenkungen, Stiftungen oder andere Instrumente eingesetzt werden. Die Steueroptimierung spielt ebenfalls eine wichtige Rolle bei der Finanzplanung. Durch geschickte Gestaltung und Planung können Steuerbelastungen reduziert und das Vermögen erhalten bleiben. Es ist ratsam, einen Finanz- und Rechtsexperten hinzuzuziehen, der bei der Optimierung der Finanzplanung mit dem Pflichtteil Vermächtnis unterstützt und berät.

1. Strategische Nachlassplanung

Bei der strategischen Nachlassplanung geht es darum, den Nachlass so zu gestalten, dass die Bedürfnisse und Wünsche des Erblassers erfüllt werden und gleichzeitig die finanzielle Stabilität der Erben gewährleistet ist. Eine wichtige Überlegung bei der strategischen Nachlassplanung ist die Verteilung des Vermögens. Hierbei kann es sinnvoll sein, bestimmte Vermögensgegenstände gezielt an bestimmte Erben weiterzugeben, um beispielsweise familiäre Konflikte zu vermeiden oder bestimmte Werte zu erhalten. Darüber hinaus können Maßnahmen wie die Errichtung von Testamenten oder die Gründung von Stiftungen dazu beitragen, den Nachlass effektiv zu planen und steuerliche Vorteile zu nutzen. Eine professionelle Beratung durch einen Finanz- und Rechtsexperten kann bei der strategischen Nachlassplanung von großer Bedeutung sein und dabei helfen, die individuellen Ziele und Bedürfnisse des Erblassers bestmöglich umzusetzen.

2. Vermögensübertragung zu Lebzeiten

Eine Möglichkeit, die Finanzplanung zu optimieren und das Pflichtteil Vermächtnis zu berücksichtigen, besteht in der Vermögensübertragung zu Lebzeiten. Durch Schenkungen oder Übertragungen von Vermögenswerten vor dem Tod können Erblasser ihren Nachlass gezielt gestalten und potenzielle Konflikte über das Pflichtteil vermeiden. Bei der Vermögensübertragung zu Lebzeiten ist es wichtig, eine umfassende finanzielle und rechtliche Beratung in Anspruch zu nehmen, um sicherzustellen, dass alle steuerlichen und erbrechtlichen Aspekte berücksichtigt werden. Dabei können verschiedene Instrumente wie Schenkungen, Testamentsvollstreckungen oder die Gründung einer Familiengesellschaft zum Einsatz kommen. Durch eine frühzeitige Planung können Erblasser sicherstellen, dass ihr Vermögen ordnungsgemäß verteilt wird und ihre Wünsche berücksichtigt werden, während mögliche Streitigkeiten vermieden werden.

3. Steueroptimierung

Bei der Steueroptimierung im Zusammenhang mit dem Pflichtteil Vermächtnis gibt es verschiedene strategische Ansätze, um die Steuerbelastung zu minimieren. Eine Möglichkeit besteht darin, Vermögensübertragungen zu Lebzeiten durchzuführen, um die Erbschaftssteuer zu reduzieren. Durch frühzeitige Schenkungen oder die Nutzung von steuerlichen Freibeträgen können Erblasser ihre Steuerlast erheblich senken. Ein weiterer Aspekt der Steueroptimierung beinhaltet die Beratung durch einen Finanz- und Rechtsexperten, der über umfassende Kenntnisse in diesem Bereich verfügt. Der Experte kann individuelle Lösungen entwickeln und steuerrechtliche Möglichkeiten aufzeigen, um die Steuerbelastung zu optimieren. Es ist wichtig, die rechtlichen und steuerlichen Bestimmungen sorgfältig zu prüfen, um das Pflichtteil Vermächtnis zum Vorteil sowohl des Erblassers als auch der Erben zu gestalten.

4. Beratung durch einen Finanz- und Rechtsexperten

Eine Beratung durch einen Finanz- und Rechtsexperten ist unerlässlich, wenn es um das Pflichtteil Vermächtnis geht. Durch ihre Fachkenntnisse und Erfahrungen können sie Ihnen bei der Optimierung Ihrer Finanzplanung helfen und Sie in rechtlichen Angelegenheiten unterstützen. Ein Experte kann Ihnen bei der strategischen Nachlassplanung helfen und Ihnen zeigen, welche Möglichkeiten es gibt, Vermögen zu übertragen und Steuern zu optimieren. Sie können auch Ihre Finanzlage analysieren, den Pflichtteil berechnen und Ihnen helfen, die besten Entscheidungen zu treffen. Die Beratung durch einen Experten ist besonders wichtig, wenn es komplexe familiäre Situationen gibt oder wenn größere Vermögenswerte zu berücksichtigen sind. Durch die Zusammenarbeit mit einem Finanz- und Rechtsexperten können Sie sicherstellen, dass Ihre finanziellen und rechtlichen Interessen optimal berücksichtigt werden.

Fazit

Zusammenfassend lässt sich sagen, dass das Pflichtteil Vermächtnis eine wichtige Rolle bei der Verteilung von Erbschaften spielt. Es dient dazu, die Interessen und Rechte der nahen Verwandten zu schützen und sicherzustellen, dass sie nicht vollständig enterbt werden. Durch eine strategische Finanzplanung und Beratung durch einen Experten können die finanziellen Auswirkungen des Pflichtteil Vermächtnisses optimiert werden. Es ist wichtig, die erbrechtlichen Bestimmungen und die Berechnung des Pflichtteil zu verstehen, um fundierte Entscheidungen zu treffen. Indem man Vermögensübertragungen zu Lebzeiten in Betracht zieht und steueroptimierte Strategien anwendet, kann man die finanzielle Zukunft effektiv gestalten. Wir empfehlen Ihnen, sich bei Fragen und Anliegen an einen Finanz- und Rechtsexperten zu wenden, um eine maßgeschneiderte Beratung zu erhalten.

Häufig gestellte Fragen

1. Wie wird der Pflichtteil berechnet?

Der Pflichtteil wird in der Regel als bestimmter Prozentsatz des gesetzlichen Erbteils berechnet. Die genaue Berechnung hängt von den erbrechtlichen Bestimmungen des jeweiligen Landes ab.

2. Wer hat Anspruch auf den Pflichtteil?

Nahen Verwandten wie Kindern, Eltern und Ehegatten steht in der Regel der Pflichtteil zu. Die genauen Anspruchsberechtigungen können jedoch je nach Land variieren.

3. Kann der Pflichtteil durch ein Testament umgangen werden?

Grundsätzlich kann der Pflichtteil nicht vollständig umgangen werden. Das Pflichtteil Vermächtnis gewährleistet, dass bestimmten Verwandten trotz testamentarischer Verfügungen ein Teil des Erbes zusteht.

4. Wie kann man die Auszahlung des Pflichtteils beantragen?

Um die Auszahlung des Pflichtteils zu beantragen, sollten Sie sich an einen Anwalt oder einen Notar wenden. Sie werden Ihnen bei der formalen Beantragung und ggf. der Durchsetzung Ihres Anspruchs helfen können.

5. Wird der Pflichtteil durch Schulden reduziert?

Ja, der Pflichtteil kann durch Schulden des Erblassers reduziert werden. Verbindlichkeiten müssen bei der Berechnung des Pflichtteils berücksichtigt werden.

6. Gilt der Pflichtteil auch für Stiefkinder?

Der Pflichtteil gilt normalerweise nicht für Stiefkinder. Stiefkinder haben keinen gesetzlichen Anspruch auf einen Pflichtteil.

7. Wie kann der Pflichtteil optimiert werden?

Der Pflichtteil kann durch eine strategische Nachlassplanung, die Vermögensübertragung zu Lebzeiten und eine sorgfältige Steueroptimierung optimiert werden. Es ist ratsam, sich hierbei von Experten beraten zu lassen.

8. Welche Rolle spielt das Pflichtteil Vermächtnis bei der Erbschaftsteuer?

Das Pflichtteil Vermächtnis hat Auswirkungen auf die Berechnung der Erbschaftsteuer. Es kann die steuerliche Belastung sowohl für den Erblasser als auch für die Erben beeinflussen.

9. Wie kann man die Rechte und Pflichten der Erben im Zusammenhang mit dem Pflichtteil verstehen?

Die Rechte und Pflichten der Erben im Zusammenhang mit dem Pflichtteil umfassen die Auszahlung des Pflichtteils an berechtigte Personen sowie die Berücksichtigung von Verbindlichkeiten und das Erstellen einer fairen und rechtsgültigen testamentarischen Verfügung.

10. Warum ist es wichtig, einen Finanz- und Rechtsexperten zur Beratung hinzuzuziehen?

Ein Finanz- und Rechtsexperte kann Ihnen helfen, Ihre finanzielle Situation und Ihre erbrechtlichen Ansprüche zu verstehen und zu optimieren. Sie können Ihnen bei der Erstellung eines umfassenden Finanzplans und der Durchführung rechtlicher Schritte unterstützen.