Eine private Rentenversicherung ist für viele Menschen eine wichtige Altersvorsorgemöglichkeit. Doch was genau ist eine private Rentenversicherung und warum sollte man eine abschließen? In diesem Artikel erfahren Sie alles, was Sie über private Rentenversicherungen wissen müssen. Von den verschiedenen Arten von Rentenversicherungen über deren Funktionsweise und steuerliche Aspekte bis hin zu den Vor- und Nachteilen – wir werden alle relevanten Informationen abdecken. Egal, ob Sie bereits eine private Rentenversicherung besitzen oder darüber nachdenken, eine abzuschließen, dieser Artikel wird Ihnen helfen, die richtigen Entscheidungen für Ihre finanzielle Zukunft zu treffen. Lassen Sie uns nun tiefer in das Thema eintauchen.

Zusammenfassung

- Was ist eine private Rentenversicherung?

- Warum eine private Rentenversicherung abschließen?

- Wie funktioniert eine private Rentenversicherung?

- Welche Arten von privaten Rentenversicherungen gibt es?

- Wie wählt man die richtige private Rentenversicherung?

- Wie wird die private Rentenversicherung besteuert?

- Private Rentenversicherung kündigen oder verkaufen?

- Vor- und Nachteile der privaten Rentenversicherung

- Fazit

-

Häufig gestellte Fragen

- Wie hoch sollte meine private Rentenversicherung sein?

- Kann ich meine private Rentenversicherung vorzeitig kündigen?

- Welche steuerlichen Vorteile bietet eine private Rentenversicherung?

- Kann ich meine private Rentenversicherung vererben?

- Kann ich meine private Rentenversicherung auch während der Vertragslaufzeit ändern?

- Was passiert mit meiner privaten Rentenversicherung, wenn ich ins Ausland ziehe?

- Wie sicher ist eine private Rentenversicherung?

- Kann ich eine private Rentenversicherung abschließen, wenn ich selbstständig bin?

- Wer erhält eine private Rentenversicherung?

- Kann ich meine private Rentenversicherung im Falle einer finanziellen Notlage beleihen?

- Verweise

Was ist eine private Rentenversicherung?

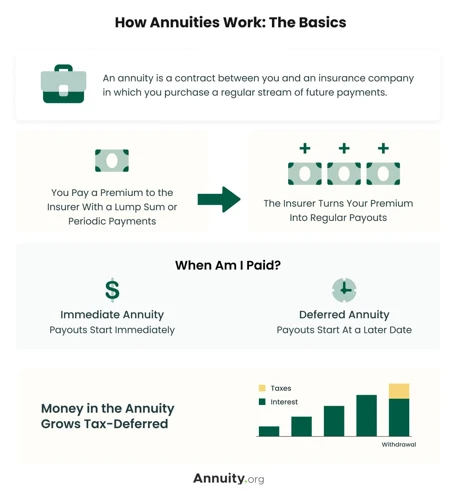

Eine private Rentenversicherung ist eine Versicherung, die Ihnen im Alter eine zusätzliche Einkommensquelle bietet. Sie zahlen während der Laufzeit Beiträge in die Versicherung ein und erhalten im Gegenzug eine garantierte lebenslange Rente. Der Betrag der Rente hängt von verschiedenen Faktoren ab, wie beispielsweise der Höhe der Beiträge, der Vertragslaufzeit und der vereinbarten Rentenform. Im Gegensatz zur gesetzlichen Rentenversicherung können Sie bei einer privaten Rentenversicherung individuelle Vertragsbedingungen und Leistungen vereinbaren. Dadurch haben Sie mehr Flexibilität und können Ihre private Altersvorsorge genau an Ihre Bedürfnisse anpassen. Es ist wichtig zu beachten, dass private Rentenversicherungen meistens Kapitallebensversicherungen sind. Dies bedeutet, dass im Todesfall des Versicherten auch eine Kapitalauszahlung an die Hinterbliebenen erfolgt.

Warum eine private Rentenversicherung abschließen?

Es gibt mehrere Gründe, warum es sinnvoll ist, eine private Rentenversicherung abzuschließen. Zum einen bietet sie eine sichere Altersvorsorge, da Sie während der Laufzeit regelmäßige Beiträge einzahlen und im Gegenzug eine lebenslange Rente erhalten. Dadurch können Sie Ihre finanziellen Bedürfnisse im Ruhestand abdecken und Ihren Lebensstandard aufrechterhalten. Zusätzlich können private Rentenversicherungen auch steuerliche Vorteile bieten. Beiträge zur Rentenversicherung können unter bestimmten Bedingungen steuerlich absetzbar sein, was Ihre Steuerlast reduzieren kann. Ein weiterer Grund ist, dass eine private Rentenversicherung eine zusätzliche finanzielle Absicherung bietet. Falls Sie beispielsweise berufsunfähig werden und nicht mehr arbeiten können, erhalten Sie trotzdem eine Rente aus Ihrer privaten Rentenversicherung. Dies bietet Ihnen finanzielle Sicherheit und schützt Sie vor Einkommensverlusten. Wenn Sie mehr über andere Formen der Altersvorsorge erfahren möchten, können Sie unseren Artikel über die Berufsrente lesen, oder die Nachteile der Altersteilzeit und der Rürup-Rente kennenlernen.

Sichere Altersvorsorge

Eine private Rentenversicherung bietet eine sichere Altersvorsorge. Im Gegensatz zu anderen Anlageformen wie Aktien oder Immobilien, unterliegt eine private Rentenversicherung in der Regel keinen starken Schwankungen oder Risiken. Sie erhalten eine garantierte lebenslange Rente, die Ihnen eine finanzielle Grundlage im Ruhestand bietet. Dies gibt Ihnen die Sicherheit, dass Sie auch im Alter Ihren gewohnten Lebensstandard aufrechterhalten können. Es ist wichtig, frühzeitig mit dem Aufbau einer privaten Altersvorsorge zu beginnen, um von einem langen Sparzeitraum zu profitieren und eine ausreichende finanzielle Absicherung im Alter zu gewährleisten. Eine private Rentenversicherung ist somit eine verlässliche Möglichkeit, für Ihre Zukunft vorzusorgen.

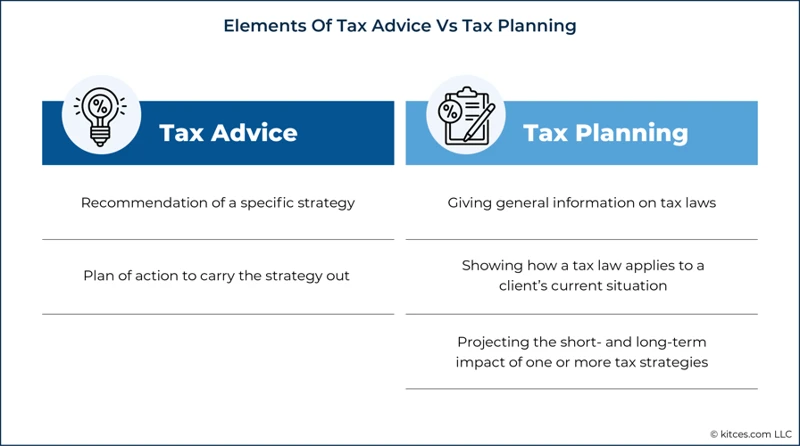

Steuerliche Vorteile

Steuerliche Vorteile sind eine der Hauptgründe, warum viele Menschen eine private Rentenversicherung abschließen. Hier sind einige der steuerlichen Vorteile, die Sie bei einer privaten Rentenversicherung erwarten können:

– Steuerliche Absetzbarkeit der Beiträge: Die Beiträge, die Sie in Ihre private Rentenversicherung einzahlen, können Sie in der Regel als Sonderausgaben von der Steuer absetzen. Dadurch verringert sich Ihr zu versteuerndes Einkommen und Sie zahlen weniger Steuern.

– Steuervermeidung während der Ansparphase: Für Ihre Rentenversicherung müssen Sie während der Ansparphase keine Steuern auf die Erträge zahlen. Dadurch können Sie Ihr Kapital schneller und effektiver aufbauen.

– Besteuerung der Rentenzahlungen im Alter: Die Rentenzahlungen, die Sie im Alter aus Ihrer privaten Rentenversicherung erhalten, unterliegen der nachgelagerten Besteuerung. Das bedeutet, dass diese Rentenleistungen im Vergleich zu Ihrem Erwerbseinkommen in der Regel steuerlich günstiger behandelt werden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Es ist wichtig anzumerken, dass die steuerlichen Vorteile von einer Vielzahl von Faktoren abhängen, wie z.B. Ihrem individuellen Einkommen, den aktuellen Gesetzen und den steuerlichen Regelungen in Ihrem Land. Es empfiehlt sich daher, einen Steuerberater zu konsultieren, um die genauen Auswirkungen auf Ihre individuelle steuerliche Situation zu ermitteln.

Zusätzliche finanzielle Absicherung

Eine private Rentenversicherung bietet Ihnen zusätzliche finanzielle Absicherung für den Ruhestand. Neben der gesetzlichen Rente haben Sie mit einer privaten Rentenversicherung eine weitere Einkommensquelle, die Ihnen ein höheres Maß an finanzieller Sicherheit bietet. Die Höhe der Rente hängt von Ihren persönlichen Beiträgen sowie von der Vertragslaufzeit ab. Durch regelmäßige Beitragszahlungen können Sie über Jahre hinweg Kapital aufbauen, das Ihnen im Alter eine stabile finanzielle Basis bietet. Die private Rentenversicherung gibt Ihnen die Möglichkeit, Ihren Lebensstandard auch nach dem Ausscheiden aus dem Berufsleben aufrechtzuerhalten und sich Wünsche wie Reisen oder Hobbys zu erfüllen. Es ist nie zu früh, mit dem Aufbau einer privaten Rentenversicherung zu beginnen, um eine zusätzliche finanzielle Absicherung für die Zukunft zu gewährleisten.

Wie funktioniert eine private Rentenversicherung?

Eine private Rentenversicherung funktioniert auf folgende Weise: Zunächst schließen Sie einen Vertrag mit einem Versicherungsunternehmen ab, in dem Sie sich verpflichten, regelmäßig Beiträge in die Versicherung einzuzahlen. Je nach Vertrag und individuellen Vereinbarungen können die Beitragszahlungen monatlich, jährlich oder in anderen Abständen erfolgen. Im Laufe der Zeit sammeln sich die eingezahlten Beiträge an und werden vom Versicherungsunternehmen angelegt, um mit den Erträgen eine Kapitaldecke aufzubauen. Dieses Kapital wird dann in Form einer lebenslangen Rente an Sie ausgezahlt, sobald Sie das vereinbarte Rentenalter erreichen. Die Höhe der Rente hängt unter anderem von den eingezahlten Beiträgen, der Vertragslaufzeit und der vereinbarten Rentenform ab. Es gibt verschiedene Arten von Rentenversicherungen wie die klassische Rentenversicherung, fondsgebundene Rentenversicherung oder indexgebundene Rentenversicherung. Die Wahl der richtigen Rentenversicherung hängt von Ihren individuellen Bedürfnissen und Präferenzen ab.

Kapitallebensversicherung vs. Rentenversicherung

Bei einer Kapitallebensversicherung handelt es sich um eine Form der privaten Rentenversicherung, bei der neben der lebenslangen Rente auch eine Kapitalauszahlung im Todesfall des Versicherten erfolgt. Dies bedeutet, dass die Hinterbliebenen eine einmalige Geldsumme erhalten, falls der Versicherte vor dem Rentenbeginn verstirbt. Im Gegensatz dazu konzentriert sich eine traditionelle Rentenversicherung nur auf die Zahlung einer lebenslangen Rente. Die Entscheidung zwischen einer Kapitallebensversicherung und einer reinen Rentenversicherung hängt von Ihren individuellen Bedürfnissen und Zielen ab. Wenn Sie eine zusätzliche finanzielle Absicherung für Ihre Hinterbliebenen wünschen, könnte die Kapitallebensversicherung die richtige Wahl sein. Wenn Sie hingegen eine langfristige Einkommensquelle im Alter suchen, könnte eine klassische Rentenversicherung besser geeignet sein. Es ist wichtig, die Vor- und Nachteile beider Optionen sorgfältig abzuwägen, um die richtige Entscheidung zu treffen.

Anspruch auf lebenslange Rente

Der Anspruch auf eine lebenslange Rente ist einer der Hauptvorteile einer privaten Rentenversicherung. Im Gegensatz zu anderen Formen der Altersvorsorge, wie zum Beispiel der betrieblichen Altersversorgung oder der Riester-Rente, haben Sie bei einer privaten Rentenversicherung einen garantierten Anspruch auf lebenslange Rentenzahlungen. Das bedeutet, dass Sie auch im hohen Alter oder bei langer Lebenserwartung kontinuierlich Einkommen erhalten. Dies bietet Ihnen finanzielle Sicherheit und Stabilität im Ruhestand. Es ist wichtig zu beachten, dass die Höhe der lebenslangen Rente von verschiedenen Faktoren abhängt, wie beispielsweise den eingezahlten Beiträgen, der Vertragslaufzeit und den vereinbarten Rentenregelungen. Es empfiehlt sich daher, die verschiedenen Angebote sorgfältig zu vergleichen und die individuell beste Lösung für Ihre persönlichen Bedürfnisse zu finden.

Beitragszahlungen und Vertragslaufzeit

Beitragszahlungen und Vertragslaufzeit sind wichtige Aspekte einer privaten Rentenversicherung. Bei einer privaten Rentenversicherung können Sie selbst entscheiden, wie lange Sie Beiträge einzahlen möchten. Die Vertragslaufzeit kann je nach Vereinbarung mehrere Jahre oder auch Jahrzehnte betragen. Die Beiträge können entweder monatlich, quartalsweise, halbjährlich oder jährlich gezahlt werden. Es ist wichtig, regelmäßig und pünktlich Beiträge zu zahlen, um sicherzustellen, dass Ihre private Rentenversicherung den gewünschten finanziellen Schutz im Alter bietet. Zusätzlich zu den Beitragszahlungen haben Sie auch die Möglichkeit, einmalige oder flexible zusätzliche Beiträge zu leisten, um Ihre Rentenleistung zu erhöhen. Die genauen Konditionen bezüglich Beitragszahlungen und Vertragslaufzeit variieren je nach Anbieter und Vertragstyp. Stellen Sie sicher, dass Sie diese Aspekte sorgfältig prüfen und mit Ihrem Versicherungsberater besprechen, um die richtige private Rentenversicherung für Ihre Bedürfnisse zu finden.

Welche Arten von privaten Rentenversicherungen gibt es?

Es gibt verschiedene Arten von privaten Rentenversicherungen, die Ihnen bei der Altersvorsorge zur Verfügung stehen. Eine klassische Rentenversicherung bietet Ihnen eine garantierte lebenslange Rente und legt Ihre Beiträge in erster Linie in festverzinslichen Anlagen an. Bei einer fondsgebundenen Rentenversicherung werden Ihre Beiträge in Fonds investiert, wodurch Sie die Chance auf eine höhere Rendite haben, aber auch einem höheren Risiko ausgesetzt sind. Eine indexgebundene Rentenversicherung orientiert sich an bestimmten Indizes und ermöglicht Ihnen potenziell höhere Renditen bei begrenztem Verlustrisiko. Jede Art von Rentenversicherung hat ihre eigenen Vor- und Nachteile, daher ist es wichtig, Ihre individuellen Bedürfnisse und Risikobereitschaft zu berücksichtigen, um die richtige Wahl zu treffen.

Klassische Rentenversicherung

Die klassische Rentenversicherung ist eine der gängigsten Arten von privaten Rentenversicherungen. Bei dieser Art von Versicherung zahlen Sie regelmäßig Beiträge über einen bestimmten Zeitraum ein und erhalten im Gegenzug eine garantierte lebenslange Rente. Es handelt sich um eine risikoarme Anlageform, da die Versicherungsgesellschaft die Beiträge verwaltet und das Versicherungsrisiko trägt. Die Renditeerwartungen sind eher konservativ, aber die klassische Rentenversicherung bietet Ihnen Sicherheit und Stabilität in Ihrem Ruhestand. Zudem haben einige Versicherungen Optionen zur Rentengarantiezeit oder zur Hinterbliebenenabsicherung. Es ist wichtig, die individuellen Konditionen und Bedingungen der Versicherung sorgfältig zu prüfen, um die richtige Wahl für Ihre finanziellen Bedürfnisse zu treffen.

Fondsgebundene Rentenversicherung

Eine fondsgebundene Rentenversicherung ist eine Art privater Rentenversicherung, bei der die Beiträge in Investmentfonds angelegt werden. Im Gegensatz zu einer klassischen Rentenversicherung, bei der die Beiträge überwiegend in festverzinsliche Anlagen investiert werden, bietet eine fondsgebundene Rentenversicherung die Möglichkeit, in verschiedene Fonds wie Aktienfonds, Rentenfonds oder Immobilienfonds zu investieren. Dadurch besteht die Chance auf eine höhere Rendite, aber auch das Risiko von Kursschwankungen und möglichen Verlusten. Bei einer fondsgebundenen Rentenversicherung haben Sie in der Regel die Möglichkeit, die Fonds auszuwählen und Ihre Anlagestrategie anzupassen. Dies bietet Ihnen eine gewisse Flexibilität und die Chance, von den Entwicklungen an den Kapitalmärkten zu profitieren. Es ist jedoch wichtig zu beachten, dass bei einer fondsgebundenen Rentenversicherung keine Garantie für eine bestimmte Rentenhöhe besteht, da die Rendite von der Entwicklung der Fonds abhängt.

Indexgebundene Rentenversicherung

Eine indexgebundene Rentenversicherung ist eine spezielle Art der privaten Rentenversicherung. Bei dieser Form der Altersvorsorge ist die Rendite an die Wertentwicklung eines bestimmten Index, wie zum Beispiel des Aktienmarkts, gekoppelt. Das bedeutet, dass die Höhe der Rente nicht fix oder garantiert ist, sondern von der Entwicklung des Index abhängt. Wenn der Index steigt, steigt auch die Rendite der Rentenversicherung. Allerdings birgt eine indexgebundene Rentenversicherung auch gewisse Risiken, da bei einer negativen Entwicklung des Index die Rendite sinken kann. Dennoch kann diese Form der Altersvorsorge für Personen interessant sein, die bereit sind, ein gewisses Maß an Risiko einzugehen und von den möglichen Renditechancen profitieren möchten.

Wie wählt man die richtige private Rentenversicherung?

Bei der Auswahl der richtigen privaten Rentenversicherung gibt es einige wichtige Faktoren zu berücksichtigen. Zunächst sollten Sie Ihre individuellen Renditeerwartungen und Kosten analysieren. Vergleichen Sie die Gebühren, die Verwaltungskosten und die mögliche Rendite der verschiedenen Angebote. Des Weiteren ist die Flexibilität der Versicherung von Bedeutung. Stellen Sie sicher, dass Sie bei Bedarf Sonderzahlungen leisten oder Ihre Beiträge anpassen können. Achten Sie auch auf Garantien, die die Versicherung bietet. Dies kann beispielsweise eine Mindestverzinsung oder eine Garantierente sein. Schließlich sollten Sie Ihre persönliche Lebenssituation und Ihre individuellen Bedürfnisse berücksichtigen. Überlegen Sie, ob Sie eine Kapitalauszahlung oder eine lebenslange Rente bevorzugen und ob Sie eventuell weitere Absicherungen wie zum Beispiel eine Berufsunfähigkeitsversicherung benötigen. Indem Sie diese Aspekte sorgfältig abwägen und die verschiedenen Angebote vergleichen, können Sie die richtige private Rentenversicherung für sich finden.

Renditeerwartungen und Kosten

Bei der Auswahl einer privaten Rentenversicherung ist es wichtig, die Renditeerwartungen und Kosten zu beachten. Die Renditeerwartungen variieren je nach Art der Rentenversicherung und den zugrunde liegenden Anlageprodukten. Bei klassischen Rentenversicherungen sind die Renditen in der Regel niedriger, dafür bieten sie jedoch eine höhere Sicherheit. Bei fondsgebundenen Rentenversicherungen hingegen können die Renditen höher sein, da hier das Geld in Fonds investiert wird. Allerdings ist das auch mit einem höheren Risiko verbunden. Beachten Sie auch die Kosten, die mit der privatennRentenversicherung verbunden sind. Diese können sich auf die Rendite auswirken. Es ist daher wichtig, die Kostenstruktur des Versicherungsvertrags zu verstehen und zu vergleichen. So können Sie sicherstellen, dass die Renditeerwartungen Ihren finanziellen Zielen entsprechen und die Kosten fair sind.

Flexibilität und Garantien

Bei der Auswahl einer privaten Rentenversicherung ist es wichtig, die Flexibilität und Garantien des Vertrags zu berücksichtigen. Eine flexible Rentenversicherung ermöglicht es Ihnen, die Beiträge und Laufzeit anzupassen, um Ihre individuellen Bedürfnisse zu erfüllen. So können Sie beispielsweise die Beiträge erhöhen oder senken oder die Laufzeit verkürzen oder verlängern. Zudem bieten manche Rentenversicherungen die Möglichkeit, während der Laufzeit Geld aus der Versicherung zu entnehmen oder eine Teilauszahlung zu erhalten. Dies bietet Ihnen eine gewisse finanzielle Flexibilität. Garantien sind ein weiterer wichtiger Aspekt. Eine Rentenversicherung mit Garantien stellt sicher, dass Ihnen mindestens ein bestimmter Betrag als Rente ausgezahlt wird, unabhängig von den Anlageerfolgen des Versicherers. Dies gibt Ihnen eine gewisse Sicherheit und Planbarkeit für Ihre Altersvorsorge. Es ist ratsam, die Flexibilität und Garantien der verschiedenen Angebote zu vergleichen, um die passende private Rentenversicherung für Ihre individuellen Anforderungen zu finden.

Lebenssituation und individuelle Bedürfnisse

Die Wahl der richtigen privaten Rentenversicherung hängt von Ihrer individuellen Lebenssituation und Ihren Bedürfnissen ab. Es ist wichtig, Ihre finanziellen Ziele und Ihre Risikobereitschaft zu berücksichtigen. Wenn Sie zum Beispiel eine sichere und garantierte Rente wünschen, kann eine klassische Rentenversicherung die richtige Wahl sein. Diese bietet stabilere Renditen, ist jedoch oft mit höheren Kosten verbunden. Wenn Sie hingegen höhere Renditen erzielen möchten und bereit sind, mehr Risiken einzugehen, könnte eine fondsgebundene Rentenversicherung eine Option sein. Dabei wird ein Teil Ihrer Beiträge in Investmentfonds angelegt, was zu einer höheren potenziellen Rendite führen kann, aber auch mit höheren Schwankungen verbunden ist. Die Wahl der richtigen privaten Rentenversicherung sollte gut durchdacht sein und Ihre individuellen Bedürfnisse und finanziellen Möglichkeiten berücksichtigen.

Wie wird die private Rentenversicherung besteuert?

Die Besteuerung der privaten Rentenversicherung erfolgt in zwei verschiedenen Phasen. Erstens werden die Rentenzahlungen besteuert. Die Höhe der Steuer hängt von Ihrem Einkommen ab und wird nach dem sogenannten „nachgelagerten Besteuerungsprinzip“ berechnet. Das bedeutet, dass Sie im Rentenalter möglicherweise einen niedrigeren Steuersatz haben, da Ihr zu versteuerndes Einkommen wahrscheinlich geringer ist als während Ihrer aktiven Erwerbstätigkeit. Zweitens kann es im Todesfall des Versicherungsnehmers zur Besteuerung kommen. In diesem Fall unterliegt die Rentenleistung der Erbschaftssteuer. Es ist jedoch wichtig zu beachten, dass es auch Ausnahmen und Freibeträge gibt. Einige Rentenversicherungen bieten sogar die Möglichkeit, die Steuerlast durch Steuerstundung zu verringern. Es ist ratsam, einen Steuerberater zu konsultieren, um die spezifischen steuerlichen Auswirkungen Ihrer privaten Rentenversicherung zu klären.

Besteuerung der Rentenzahlungen

Die Besteuerung der Rentenzahlungen bei einer privaten Rentenversicherung hängt von verschiedenen Faktoren ab. Grundsätzlich werden die Rentenzahlungen im Alter als Einkommen behandelt und sind somit steuerpflichtig. Ein Teil der Rente wird allerdings steuerfrei gestellt, je nachdem wie lange der Versicherte Beiträge in die Rentenversicherung eingezahlt hat. Dieser steuerfreie Teil wird als sogenannter „Rentenfreibetrag“ bezeichnet und richtet sich nach dem Jahr des Rentenbeginns. Die Höhe des Rentenfreibetrags wird in der Regel von der Versicherung oder dem Versicherungsvermittler berechnet und dem Finanzamt mitgeteilt. Für den verbleibenden Teil der Rente fallen dann Steuern an. Die genaue Höhe der Besteuerung hängt von individuellen Faktoren wie dem persönlichen Steuersatz und weiteren Einkünften ab. Es empfiehlt sich, im Vorfeld eine steuerliche Beratung in Anspruch zu nehmen, um die steuerlichen Auswirkungen der Rentenversicherung zu verstehen und entsprechend planen zu können.

Besteuerung im Todesfall

Die Besteuerung im Todesfall bei einer privaten Rentenversicherung ist ein wichtiger Aspekt, den man beachten sollte. Wenn der Versicherungsnehmer verstirbt, wird die private Rentenversicherung auf den oder die Begünstigten übertragen. Die Rentenzahlungen werden dann weiterhin an die Begünstigten geleistet. In der Regel sind diese Rentenzahlungen steuerfrei, sofern das Rentenbeginndatum nach dem 60. Lebensjahr des Verstorbenen liegt und die Versicherung seit Vertragsabschluss mindestens zwölf Jahre besteht. Ist dies nicht der Fall, unterliegen die Rentenauszahlungen der Einkommenssteuer. Es ist jedoch zu beachten, dass Versicherungsgesellschaften unterschiedliche Regelungen zur Besteuerung im Todesfall haben können, daher lohnt es sich, die genauen Bedingungen im Versicherungsvertrag zu prüfen.

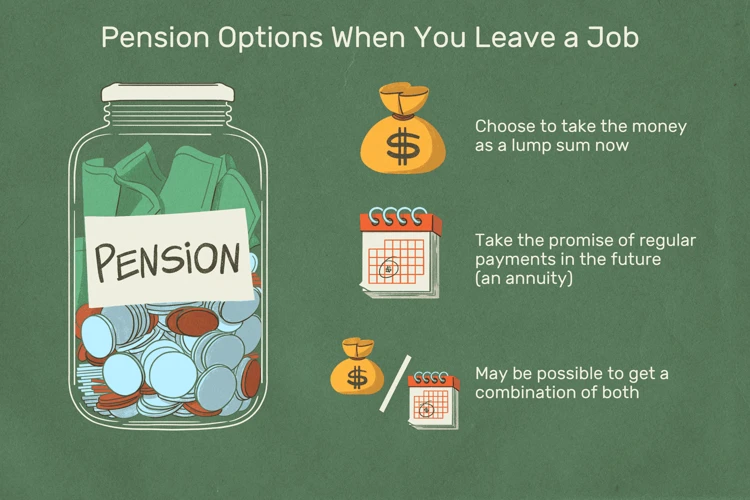

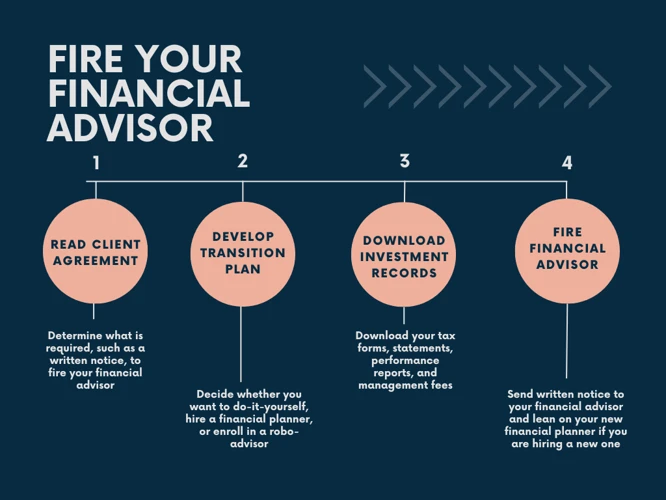

Private Rentenversicherung kündigen oder verkaufen?

Es kann verschiedene Gründe geben, warum Sie Ihre private Rentenversicherung kündigen oder verkaufen möchten. Wenn Sie während der Laufzeit der Versicherung Geld benötigen oder feststellen, dass die Rentenzahlungen nicht mehr Ihren Erwartungen entsprechen, können Sie die Versicherung kündigen. Beachten Sie jedoch, dass bei einer vorzeitigen Kündigung oft hohe finanzielle Verluste entstehen und Sie den ursprünglich eingezahlten Betrag möglicherweise nicht vollständig zurückerhalten. Eine Alternative zur Kündigung ist der Verkauf der Police. In diesem Fall verkaufen Sie Ihre Rentenversicherung an einen Käufer und erhalten einen vereinbarten Betrag. Der Käufer übernimmt dann die zukünftigen Rentenzahlungen. Bevor Sie sich für eine Kündigung oder einen Verkauf entscheiden, ist es ratsam, sich gründlich über die finanziellen Auswirkungen und Alternativen zu informieren.

Kündigung während der Laufzeit

Die Kündigung während der Laufzeit einer privaten Rentenversicherung ist in der Regel möglich, jedoch mit gewissen Einschränkungen. Bei einer vorzeitigen Kündigung können finanzielle Verluste entstehen, da die Rückkaufswerte oft niedriger sind als die Summe der eingezahlten Beiträge. Zudem können Stornogebühren anfallen. Es ist ratsam, vor einer Kündigung die Vertragsbedingungen genau zu prüfen und gegebenenfalls eine alternative Lösung zu suchen, um Verluste zu minimieren. Eine Option wäre beispielsweise der Verkauf der Police, bei dem Sie einen Käufer finden, der Ihnen einen höheren Betrag für den Verkauf der Rentenversicherung bietet. Beachten Sie jedoch, dass dies nicht immer eine optimale Lösung ist und eine umfassende Beratung empfehlenswert ist.

Verkauf der Police

Der Verkauf der Police einer privaten Rentenversicherung kann eine Option sein, wenn Sie eine alternative finanzielle Lösung benötigen. Es gibt spezialisierte Unternehmen, die den Ankauf von Versicherungspolicen anbieten. Beim Verkauf Ihrer Police erhalten Sie eine einmalige Geldsumme, die den aktuellen Rückkaufswert der Versicherung widerspiegelt. Dies ermöglicht Ihnen, über das Geld frei zu verfügen und eventuelle finanzielle Engpässe zu überbrücken. Es ist jedoch wichtig zu beachten, dass der Verkauf der Police irreversible Auswirkungen hat. Sie verzichten auf zukünftige Rentenzahlungen und den Schutz der Versicherung. Bevor Sie sich für den Verkauf entscheiden, sollten Sie alle Vor- und Nachteile sorgfältig abwägen und gegebenenfalls professionelle Beratung in Anspruch nehmen.

Vor- und Nachteile der privaten Rentenversicherung

Eine private Rentenversicherung bietet sowohl Vor- als auch Nachteile. Auf der positiven Seite ermöglicht sie eine sichere Altersvorsorge und bietet finanzielle Absicherung im Ruhestand. Durch die garantierte lebenslange Rente erhalten Sie ein regelmäßiges Einkommen, das Ihren Ruhestand finanziell absichert. Zudem profitieren Sie von steuerlichen Vorteilen, da die Beiträge zur privaten Rentenversicherung steuerlich absetzbar sind. Außerdem können Sie die Rentenversicherung flexibel an Ihre individuellen Bedürfnisse anpassen. Es gibt jedoch auch Nachteile. Eine private Rentenversicherung ist mit Kosten verbunden, die sich auf die Rendite auswirken können. Zudem sind die Renditeerwartungen oft niedriger als bei anderen Anlagemöglichkeiten. Es besteht auch die Möglichkeit, dass die Rentenzahlungen durch Inflation an Wert verlieren. Eine vorzeitige Kündigung der Rentenversicherung kann mit hohen Verlusten verbunden sein. Deshalb ist es wichtig, die Vor- und Nachteile sorgfältig abzuwägen und die Rentenversicherung mit Bedacht zu wählen.

Vorteile

Es gibt zahlreiche Vorteile einer privaten Rentenversicherung. Einer der Hauptvorteile ist die sichere Altersvorsorge. Durch regelmäßige Beitragszahlungen können Sie sich eine zusätzliche Einkommensquelle für den Ruhestand aufbauen. Zudem bieten private Rentenversicherungen steuerliche Vorteile. Beiträge können unter bestimmten Bedingungen steuerlich abgesetzt werden, was zu einer Reduzierung der Steuerlast führt. Ein weiterer Vorteil ist die zusätzliche finanzielle Absicherung. Private Rentenversicherungen bieten Ihnen und Ihren Angehörigen eine finanzielle Unterstützung im Falle von schweren Erkrankungen oder Invalidität. Durch die individuellen Vertragsbedingungen und Leistungen haben Sie außerdem die Möglichkeit, Ihre private Altersvorsorge flexibel an Ihre Lebenssituation und finanziellen Bedürfnisse anzupassen.

Nachteile

Die private Rentenversicherung hat wie jede andere Finanzierungsmöglichkeit auch einige Nachteile, die berücksichtigt werden sollten. Hier sind einige der möglichen Nachteile einer privaten Rentenversicherung:

1. Begrenzte Flexibilität: Einmal abgeschlossen, ist es oft schwierig, die Vertragsbedingungen der privaten Rentenversicherung zu ändern. Dies kann zu einer Einschränkung der Flexibilität führen, insbesondere wenn sich Ihre Lebenssituation ändert.

2. Verwendung des Kapitals: Bei einer privaten Rentenversicherung wird Ihr Kapital über einen längeren Zeitraum gebunden. Wenn Sie zu einem späteren Zeitpunkt auf dieses Kapital zugreifen müssen, kann dies problematisch sein.

3. Geringe Rendite: Die Rendite einer privaten Rentenversicherung kann im Vergleich zu anderen Anlageoptionen begrenzt sein. Insbesondere in Zeiten niedriger Zinsen kann es schwierig sein, eine hohe Rendite zu erzielen.

4. Besteuerung der Rentenzahlungen: Die Rentenzahlungen aus einer privaten Rentenversicherung sind steuerpflichtig. Dies kann zu einer Verringerung des Nettoeinkommens im Rentenalter führen.

Es ist wichtig, die Vor- und Nachteile einer privaten Rentenversicherung sorgfältig abzuwägen, um die richtige Entscheidung für Ihre individuelle finanzielle Situation zu treffen.

Fazit

Abschließend lässt sich sagen, dass eine private Rentenversicherung eine sinnvolle Option für die Altersvorsorge sein kann. Sie bietet eine sichere Einkommensquelle im Ruhestand, steuerliche Vorteile und zusätzliche finanzielle Absicherung. Bei der Auswahl einer Rentenversicherung sollten Sie jedoch sorgfältig die verschiedenen Arten und deren Eigenschaften berücksichtigen. Renditeerwartungen, Kosten, Flexibilität und individuelle Bedürfnisse sind wichtige Kriterien bei der Entscheidung. Es ist auch wichtig, die steuerlichen Aspekte zu verstehen, insbesondere in Bezug auf die Besteuerung der Rentenzahlungen und im Todesfall. Bevor Sie eine Rentenversicherung kündigen oder verkaufen möchten, sollten Sie die Auswirkungen und möglichen Verluste sorgfältig prüfen. Insgesamt kann eine private Rentenversicherung eine effektive Ergänzung zur gesetzlichen Rente sein und Ihnen eine zuverlässige finanzielle Zukunft bieten.

Häufig gestellte Fragen

Wie hoch sollte meine private Rentenversicherung sein?

Die Höhe der privaten Rentenversicherung hängt von verschiedenen Faktoren ab, wie Ihrem Einkommen, Ihren Ausgaben und Ihrem gewünschten Lebensstandard im Ruhestand. Es ist ratsam, eine individuelle Bedarfsanalyse durchzuführen oder sich von einem Finanzberater beraten zu lassen, um die richtige Höhe Ihrer Rentenversicherung zu bestimmen.

Kann ich meine private Rentenversicherung vorzeitig kündigen?

Ja, in der Regel besteht die Möglichkeit, eine private Rentenversicherung vorzeitig zu kündigen. Allerdings sollten Sie beachten, dass dies mit Kosten und Verlusten verbunden sein kann. Sprechen Sie am besten mit Ihrem Versicherungsunternehmen, um die genauen Bedingungen und Auswirkungen der vorzeitigen Kündigung zu klären.

Welche steuerlichen Vorteile bietet eine private Rentenversicherung?

Eine private Rentenversicherung bietet steuerliche Vorteile, da die Beiträge steuerlich absetzbar sind. Dies bedeutet, dass Sie während der Einzahlungsphase Ihre zu versteuernden Einkünfte reduzieren können. Bei der Auszahlung der Rente werden jedoch die Rentenzahlungen versteuert.

Kann ich meine private Rentenversicherung vererben?

Ja, in der Regel können Sie Ihre private Rentenversicherung vererben. Im Todesfall des Versicherten erhalten die Hinterbliebenen entweder eine Kapitalauszahlung oder eine lebenslange Rente, abhängig von den vereinbarten Vertragsbedingungen.

Kann ich meine private Rentenversicherung auch während der Vertragslaufzeit ändern?

Ja, je nach Vertragsbedingungen besteht die Möglichkeit, Ihre private Rentenversicherung während der Laufzeit anzupassen. Sie können beispielsweise die Beiträge erhöhen oder senken oder die vereinbarte Rentenform ändern. Beachten Sie jedoch eventuelle Kosten und Auswirkungen solcher Änderungen.

Was passiert mit meiner privaten Rentenversicherung, wenn ich ins Ausland ziehe?

Wenn Sie ins Ausland ziehen, bleibt Ihre private Rentenversicherung in der Regel bestehen. Sie erhalten weiterhin Ihre vereinbarte Rente. Allerdings sollten Sie sich über mögliche steuerliche Auswirkungen und andere rechtliche Aspekte informieren, wenn Sie Ihren Wohnsitz ins Ausland verlegen.

Wie sicher ist eine private Rentenversicherung?

Private Rentenversicherungen gelten in der Regel als sichere Altersvorsorge, da sie von Versicherungsunternehmen angeboten werden, die staatlich reguliert und überwacht werden. Es ist wichtig, einen renommierten und vertrauenswürdigen Anbieter zu wählen, um die Sicherheit Ihrer Rentenversicherung zu gewährleisten.

Kann ich eine private Rentenversicherung abschließen, wenn ich selbstständig bin?

Ja, auch Selbstständige haben die Möglichkeit, eine private Rentenversicherung abzuschließen. In der Regel können sie individuelle Vertragsbedingungen vereinbaren und ihre Rentenversicherung an ihre finanziellen Möglichkeiten und ihre individuelle Lebenssituation anpassen.

Wer erhält eine private Rentenversicherung?

Jeder kann eine private Rentenversicherung abschließen, unabhängig vom Beruf und vom Einkommen. Es ist eine beliebte Altersvorsorgemöglichkeit für Arbeitnehmer, Selbstständige und Freiberufler, die zusätzlich zur gesetzlichen Rente finanzielle Sicherheit im Ruhestand wünschen.

Kann ich meine private Rentenversicherung im Falle einer finanziellen Notlage beleihen?

Bei einigen Rentenversicherungen besteht die Möglichkeit, diese im Falle einer finanziellen Notlage zu beleihen. Dies bedeutet, dass Sie einen Teil des angesparten Kapitals vorzeitig erhalten können. Jedoch sollten Sie bedenken, dass dies zu einer Reduzierung der Rentenzahlungen führen kann und mit Kosten verbunden ist.