Willkommen zu unserem umfassenden Artikel über die Quellensteuer bei Trade Republic! Wenn Sie in den Handel mit Wertpapieren investieren, ist es wichtig, die verschiedenen Aspekte der Quellensteuer zu verstehen. In diesem Leitfaden werden wir Ihnen Schritt für Schritt erklären, was die Quellensteuer ist, wie sie bei Trade Republic funktioniert und wie Sie möglicherweise Steuern reduzieren oder vermeiden können. Sie erfahren auch mehr über die Auswirkungen der Quellensteuerabkommen auf Investoren, die Berechnung der Quellensteuer auf Dividenden, Zinsen und Kapitalgewinne sowie die Quellensteuererklärung und Rückerstattung. Darüber hinaus werden wir auch Ausnahmen und Befreiungen von der Quellensteuer behandeln. Lesen Sie weiter, um alles zu erfahren, was Sie über die Quellensteuer bei Trade Republic wissen müssen!

Zusammenfassung

- Was ist die Quellensteuer?

- Wie funktioniert die Quellensteuer bei Trade Republic?

- Quellensteuerabkommen und Auswirkungen auf Investoren

- Quellensteuer auf Dividenden

- Quellensteuer auf Zinsen

- Quellensteuer auf Kapitalgewinne

- Quellensteuererklärung und Rückerstattung

- Ausnahmen und Befreiungen von der Quellensteuer

- Zusammenfassung

-

Häufig gestellte Fragen

- Was sind die Vorteile der Quellensteuer?

- Wie beeinflusst die Quellensteuer meine Investitionsrendite?

- Wie hoch ist die Quellensteuer in Deutschland?

- Was sind Quellensteuerabkommen?

- Wie kann ich die Quellensteuer auf Dividenden reduzieren oder vermeiden?

- Gilt die Quellensteuer nur für inländische Investoren?

- Wie kann ich die Quellensteuer auf Zinsen reduzieren oder vermeiden?

- Wie berechnet man die Quellensteuer auf Kapitalgewinne?

- Was ist eine Quellensteuererklärung?

- Wie kann ich die Rückerstattung der Quellensteuer beantragen?

- Verweise

Was ist die Quellensteuer?

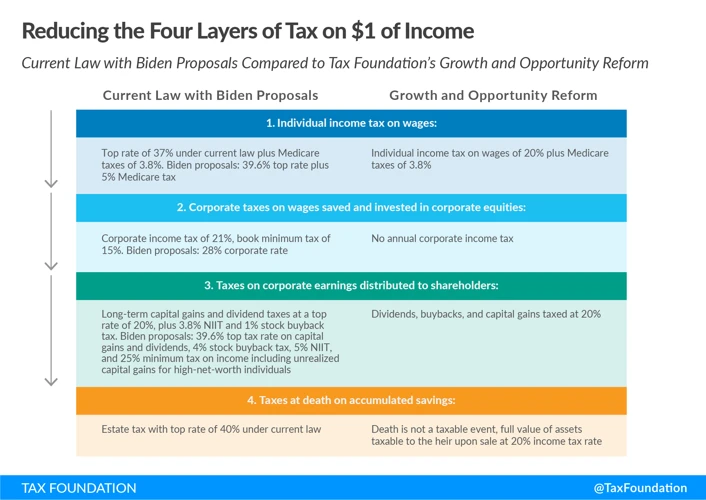

Die Quellensteuer ist eine Form der Steuer, die auf bestimmte Arten von Einkommen erhoben wird, bevor es an den Empfänger ausgezahlt wird. Sie wird in der Regel auf Dividenden, Zinsen und Kapitalgewinne erhoben, die aus Investitionen stammen. Die Quellensteuer wird von den Finanzinstituten oder Unternehmen, die die Zahlungen vornehmen, einbehalten und an die Steuerbehörden überwiesen. In Deutschland beträgt die Quellensteuer in der Regel 25% (nur auf Zinserträge) oder 26,375% (auf Dividenden und andere Kapitalerträge). Es ist wichtig zu beachten, dass die Quellensteuer in einigen Fällen aufgrund von Quellensteuerabkommen zwischen Ländern reduziert oder vermieden werden kann. Für Investoren kann dies Auswirkungen auf ihre Gesamtrenditen haben.

Wie funktioniert die Quellensteuer bei Trade Republic?

Die Quellensteuer bei Trade Republic wird automatisch für investierte Wertpapiere erhoben. Wenn Sie Dividenden, Zinsen oder Kapitalgewinne aus Ihren Investitionen erhalten, wird die Quellensteuer automatisch von Trade Republic einbehalten und an die zuständigen Steuerbehörden abgeführt. Es ist wichtig zu beachten, dass die Höhe der Quellensteuer je nach Art des Einkommens variieren kann. Bei Trade Republic beträgt die Quellensteuer auf Dividenden und andere Kapitalerträge in der Regel 26,375%, während die Quellensteuer auf Zinserträge 25% beträgt. Es gibt jedoch bestimmte Maßnahmen, die Sie ergreifen können, um die Quellensteuer zu reduzieren oder zu vermeiden, wie z.B. die Beantragung von Freistellungsaufträgen (Link) oder die Nutzung von Quellensteuerabkommen zwischen Ländern. Es ist ratsam, sich vor dem Handel mit Wertpapieren über die genauen Details und Bedingungen der Quellensteuer bei Trade Republic zu informieren.

Quellensteuerabkommen und Auswirkungen auf Investoren

Die Quellensteuerabkommen spielen eine wichtige Rolle bei der Besteuerung von Einkommen aus internationalen Investitionen. Diese Abkommen werden zwischen verschiedenen Ländern geschlossen, um Doppelbesteuerung zu vermeiden und den Informationsaustausch zu fördern. Sie können dazu beitragen, die Quellensteuer auf Dividenden, Zinsen und Kapitalgewinne zu reduzieren oder sogar ganz zu vermeiden. Wenn ein Land ein Quellensteuerabkommen mit einem anderen Land hat, kann der Investor in der Regel eine Rückerstattung beantragen oder eine reduzierte Quellensteuerbelastung erhalten. Dies kann zu höheren Nettorenditen führen und die Attraktivität ausländischer Investitionen erhöhen. Es ist jedoch wichtig, die spezifischen Bestimmungen der einzelnen Quellensteuerabkommen und die Voraussetzungen für die Inanspruchnahme von Vorteilen zu beachten. Informieren Sie sich daher, wie diese Abkommen die Besteuerung Ihrer Investitionen beeinflussen können.

Quellensteuerabkommen

Quellensteuerabkommen sind Vereinbarungen zwischen verschiedenen Ländern, die dazu dienen, die Doppelbesteuerung der Einkommen von Investoren zu vermeiden. Diese Abkommen legen fest, welches Land das Recht hat, Steuern auf bestimmte Einkommen zu erheben und in welchem Umfang. Sie ermöglichen es den Investoren, von einer Reduzierung oder Befreiung von der Quellensteuer zu profitieren. Es gibt eine Vielzahl von Quellensteuerabkommen zwischen verschiedenen Ländern, die die Steuern auf Dividenden, Zinsen und Kapitalgewinne regeln. Diese Abkommen können sich auf die Gesamtrenditen der Investoren auswirken, da sie möglicherweise die Quellensteuerbelastung reduzieren oder sogar vollständig beseitigen können. Es ist wichtig für Investoren, die jeweiligen Quellensteuerabkommen zu kennen und zu verstehen, um ihre steuerlichen Verpflichtungen und Möglichkeiten voll auszuschöpfen.

Auswirkungen auf Investoren

Die Quellensteuer hat Auswirkungen auf Investoren, insbesondere auf ihre Gesamtrenditen. Wenn ein Investor Dividenden, Zinsen oder Kapitalgewinne aus Wertpapiergeschäften erhält, wird die Quellensteuer vor der Auszahlung abgezogen. Dies bedeutet, dass der Investor möglicherweise weniger Geld erhält, als er erwartet hatte. Die Quellensteuer kann sich auch auf die Entscheidungen der Investoren auswirken, da sie berücksichtigen müssen, wie viel von ihren Erträgen von der Steuer abgezogen wird. Es ist daher wichtig, Strategien zur Reduzierung oder Vermeidung der Quellensteuer zu kennen, um die Rendite der Investitionen zu maximieren. Ein Weg, wie Investoren die Auswirkungen der Quellensteuer verringern können, besteht darin, von Quellensteuerabkommen zwischen Ländern zu profitieren. Durch diese Abkommen können Steuern reduziert oder vermieden werden. Es ist ratsam, sich mit den spezifischen Bestimmungen der Quellensteuerabkommen vertraut zu machen, um die bestmöglichen Ergebnisse zu erzielen.

Quellensteuer auf Dividenden

Auf Dividenden, die Sie als Investor erhalten, wird oft Quellensteuer erhoben. Wenn Sie Aktien halten, haben Sie möglicherweise Anspruch auf einen Teil der Gewinne eines Unternehmens in Form von Dividenden. Die Quellensteuer auf Dividenden wird direkt von der Dividendenausschüttung abgezogen, bevor Sie Ihr Geld erhalten. Die Höhe der Quellensteuer kann je nach Land und Quellensteuerabkommen variieren. In Deutschland beträgt die Quellensteuer auf Dividenden in der Regel 26,375%. Wenn Sie jedoch in einem Land ansässig sind, mit dem Deutschland ein Quellensteuerabkommen hat, kann diese Steuerbelastung möglicherweise reduziert oder vermieden werden. Es gibt verschiedene Möglichkeiten, die Quellensteuer auf Dividenden zu reduzieren oder zu vermeiden, wie beispielsweise die Beantragung einer Freistellung oder die Nutzung von Doppelbesteuerungsabkommen. Bitte beachten Sie, dass jeder Investor individuelle steuerliche Rahmenbedingungen und Möglichkeiten hat.

Dividendenzahlungen und Quellensteuer

Dividendenzahlungen sind eine wichtige Einkommensquelle für viele Investoren. Bei Trade Republic unterliegen Dividenden jedoch der Quellensteuer. Das bedeutet, dass ein Teil der Dividendenzahlungen bereits abgezogen wird, bevor Sie das Geld erhalten. Die Quellensteuer auf Dividenden beträgt in der Regel 26,375%. Dies bedeutet, dass von einem ausgeschütteten Betrag von beispielsweise 100 Euro 26,375 Euro einbehalten und an die Steuerbehörden überwiesen werden. Es ist wichtig zu beachten, dass die Quellensteuer in einigen Fällen reduziert oder vermieden werden kann, wenn ein Quellensteuerabkommen zwischen Deutschland und dem Land, in dem das Unternehmen ansässig ist, besteht. Um die Quellensteuer auf Dividenden zu reduzieren, können Sie außerdem einen Freistellungsauftrag beantragen oder von anderen Steuervergünstigungen profitieren (mehr dazu hier). Es ist immer ratsam, sich über die geltenden Gesetze und Regelungen zur Quellensteuer zu informieren, um potenzielle Auswirkungen auf Ihre Investitionen zu verstehen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Die Berechnung der Quellensteuer auf Dividenden

Die Berechnung der Quellensteuer auf Dividenden erfolgt in der Regel anhand eines festgelegten Steuersatzes, der auf den Bruttodividendenbetrag angewendet wird. In Deutschland beträgt dieser Steuersatz aktuell 26,375%. Um die Quellensteuer auf Dividenden zu berechnen, multiplizieren Sie einfach den Bruttodividendenbetrag mit dem Steuersatz. Zum Beispiel, wenn eine Aktie eine Bruttodividende von 100 Euro hat, beträgt die Quellensteuer 26,375 Euro. Der Restbetrag von 73,625 Euro wird dann an den Aktionär ausbezahlt. Es ist wichtig zu beachten, dass es auch Quellensteuerabkommen zwischen verschiedenen Ländern geben kann, die die Höhe der Quellensteuer auf Dividenden beeinflussen können. Dies kann für Investoren von Vorteil sein, da sie möglicherweise eine niedrigere Quellensteuer zahlen müssen. Mehr Informationen zu diesen Abkommen finden Sie in unserem Artikel [hier.](/osnabrück-zweitwohnsitzsteuer/)

Wie man die Quellensteuer reduzieren oder vermeiden kann

Es gibt verschiedene Möglichkeiten, die Quellensteuer zu reduzieren oder zu vermeiden. Eine Option besteht darin, von Quellensteuerabkommen zwischen Ländern zu profitieren. Diese Abkommen können dazu führen, dass die Quellensteuer auf bestimmte Arten von Einkommen reduziert wird. Ein weiterer Ansatz ist die Beantragung einer Steuerrückforderung. Wenn Sie zum Beispiel Anspruch auf eine Befreiung von der Quellensteuer haben, können Sie eine Rückerstattung beantragen. Darüber hinaus können Sie auch einen Freistellungsauftrag stellen, um Ihren jährlichen Steuerfreibetrag optimal auszunutzen. Dies kann dazu beitragen, die Höhe der einbehaltenen Quellensteuer zu reduzieren. Es ist wichtig, dass Sie sich über die spezifischen Regeln und Vorschriften informieren, die für Ihre individuelle Situation gelten. Ein Steuerberater oder -experte kann Ihnen dabei helfen, die besten Strategien zur Reduzierung oder Vermeidung der Quellensteuer zu finden.

Quellensteuer auf Zinsen

Die Quellensteuer auf Zinsen betrifft Einnahmen, die aus Zinserträgen von festverzinslichen Wertpapieren oder Bankkonten stammen. Wenn Sie als Investor Zinserträge erzielen, müssen Sie einen Teil dieser Erträge als Quellensteuer abführen. Die Quellensteuer auf Zinsen kann je nach Land unterschiedlich sein, aber in Deutschland beträgt sie in der Regel 25%. Es ist wichtig zu beachten, dass es bestimmte Möglichkeiten gibt, wie Sie die Quellensteuer auf Zinsen reduzieren oder vermeiden können. Eine Möglichkeit besteht darin, ein Formular für die Freistellungsaufträge einzureichen, um Ihren Steuerfreibetrag zu nutzen. Dadurch können Sie einen Teil oder sogar die gesamte Quellensteuer auf Zinsen vermeiden. Weitere Informationen zu diesem Thema finden Sie in unserem Artikel über zu viele Freistellungsaufträge.

Zahlung von Zinsen und Quellensteuer

Die Zahlung von Zinsen unterliegt ebenfalls der Quellensteuer. Wenn Sie beispielsweise Investitionen halten, die regelmäßige Zinszahlungen generieren, kann die Bank oder das Finanzinstitut, das die Zahlung vornimmt, eine Quellensteuer auf die Zinserträge einbehalten. In Deutschland beträgt die Quellensteuer auf Zinserträge in der Regel 25%. Es ist wichtig zu beachten, dass es Möglichkeiten gibt, die Quellensteuer auf Zinsen zu reduzieren oder zu vermeiden. Zum Beispiel können Sie in einigen Fällen von Doppelbesteuerungsabkommen profitieren, die zwischen Deutschland und anderen Ländern existieren. Diese Abkommen können Ihnen ermöglichen, eine niedrigere Quellensteuer zu zahlen oder von der Zahlung befreit zu werden. Weitere Informationen zu Ausnahmen und Befreiungen von der Quellensteuer finden Sie /zweitwohnsitzsteuer-studenten-befreiung/.

Die Berechnung der Quellensteuer auf Zinsen

Die Berechnung der Quellensteuer auf Zinsen erfolgt auf Grundlage des individuellen Steuersatzes des Empfängers und des Zinsbetrags. In Deutschland beträgt die standardmäßige Quellensteuer auf Zinserträge 25%. Für die Berechnung wird der Zinsbetrag mit diesem Prozentsatz multipliziert, um die Höhe der Quellensteuer zu ermitteln. Zum Beispiel würde bei einem Zinsbetrag von 1.000 Euro eine Quellensteuer von 250 Euro erhoben werden. Es ist wichtig zu beachten, dass die Quellensteuer in einigen Fällen reduziert oder vermieden werden kann, entweder aufgrund von Quellensteuerabkommen oder durch Nutzung von Ausnahmen und Befreiungen. Diese Faktoren können die tatsächlich zu zahlende Quellensteuer verringern oder sogar zu deren vollständiger Vermeidung führen.

Wie man die Quellensteuer auf Zinsen reduzieren oder vermeiden kann

Es gibt verschiedene Möglichkeiten, die Quellensteuer auf Zinsen zu reduzieren oder zu vermeiden. Eine Möglichkeit besteht darin, von Doppelbesteuerungsabkommen zwischen Ländern zu profitieren. Wenn Ihr Wohnsitzland ein solches Abkommen mit dem Quellenland hat, können Sie möglicherweise die Quellensteuer reduzieren oder ganz vermeiden. Ein weiterer Ansatz ist die Nutzung von Steuerbefreiungen und Freibeträgen. Dazu gehört beispielsweise die Beantragung eines Freistellungsauftrags, der bestimmte Einkommensteile von der Steuer befreien kann. Es ist auch zu beachten, dass in einigen Fällen eine Rückerstattung der Quellensteuer beantragt werden kann, wenn ein höherer Betrag einbehalten wurde als erforderlich. Es ist ratsam, sich mit einem Steuerberater oder einer Fachkraft für internationale Steuerfragen zu beraten, um die besten Optionen zur Reduzierung oder Vermeidung der Quellensteuer auf Zinsen zu ermitteln.

Quellensteuer auf Kapitalgewinne

Die Quellensteuer auf Kapitalgewinne ist eine Steuer, die auf Gewinne aus dem Verkauf von Wertpapieren oder anderen Kapitalanlagen erhoben wird. Wenn Sie mit Trade Republic handeln und Gewinne aus dem Verkauf Ihrer Anlagen erzielen, können Sie mit Quellensteuer belastet werden. Die Berechnung der Quellensteuer auf Kapitalgewinne erfolgt in der Regel auf Grundlage des Verkaufspreises abzüglich des Kaufpreises und eventueller Transaktionskosten. Die Höhe der Quellensteuer variiert je nach Land und Art des Investments. In Deutschland beträgt die Quellensteuer auf Kapitalgewinne in der Regel 25%. Allerdings gibt es bestimmte Möglichkeiten, die Quellensteuer auf Kapitalgewinne zu reduzieren oder zu vermeiden. Eine Möglichkeit ist die Nutzung von Doppelbesteuerungsabkommen, die zwischen Deutschland und anderen Ländern bestehen. Durch diese Abkommen können Sie möglicherweise eine teilweise oder vollständige Befreiung von der Quellensteuer auf Kapitalgewinne erhalten. Es ist wichtig, sich über die geltenden Bestimmungen und Vorschriften zu informieren und ggf. professionellen Steuerberatung in Anspruch zu nehmen, um von den besten steuerlichen Vorteilen zu profitieren.

Kapitalgewinne und Quellensteuer

Kapitalgewinne sind die Gewinne, die aus dem Verkauf von Anlagevermögen wie Aktien, Anleihen oder Immobilien erzielt werden. Wenn Sie Kapitalgewinne erzielen, unterliegen diese in der Regel der Quellensteuer. Die Quellensteuer auf Kapitalgewinne wird jedoch anders behandelt als die auf Dividenden oder Zinsen. Die Höhe der Quellensteuer auf Kapitalgewinne kann variieren und ist abhängig von verschiedenen Faktoren wie dem Land, in dem das Anlagevermögen verkauft wurde, und dem Geltungsbereich von Quellensteuerabkommen. Es ist wichtig zu beachten, dass die Quellensteuer auf Kapitalgewinne auch von der Haltefrist des Anlagevermögens abhängen kann. In einigen Fällen können Investoren die Quellensteuer auf Kapitalgewinne reduzieren oder vermeiden, indem sie Verluste gegen Gewinne verrechnen oder bestimmte steuerliche Regelungen in Anspruch nehmen. Es ist ratsam, sich genauer über die geltenden Gesetze und Regelungen in Bezug auf Kapitalgewinne und Quellensteuer zu informieren, um mögliche Auswirkungen auf Ihre Investitionen zu verstehen und gegebenenfalls geeignete Maßnahmen zu ergreifen.

Die Berechnung der Quellensteuer auf Kapitalgewinne

Die Berechnung der Quellensteuer auf Kapitalgewinne basiert in der Regel auf dem individuellen Steuersatz des Anlegers. Der Gewinn aus dem Verkauf von Wertpapieren wird als Kapitalgewinn betrachtet und unterliegt möglicherweise der Quellensteuer. Der individuelle Steuersatz variiert je nach Einkommen und kann zwischen 0% und 45% liegen. Um die Quellensteuer auf Kapitalgewinne zu berechnen, multipliziert man den Gewinn mit dem individuellen Steuersatz des Anlegers und zieht ggf. Freibeträge oder Verluste ab. Es ist wichtig zu beachten, dass Steuerregelungen und -sätze von Land zu Land unterschiedlich sein können. Investoren sollten daher ihre individuelle Situation und die geltenden Steuergesetze berücksichtigen, um die genaue Berechnung der Quellensteuer auf Kapitalgewinne zu ermitteln.

Wie man die Quellensteuer auf Kapitalgewinne reduzieren oder vermeiden kann

Es gibt verschiedene Möglichkeiten, wie Sie die Quellensteuer auf Kapitalgewinne reduzieren oder vermeiden können. Hier sind einige Tipps, die Ihnen dabei helfen können:

1. Verlustverrechnung: Wenn Sie Verluste aus bestimmten Anlagen haben, können diese mit den Gewinnen verrechnet werden, um Ihre Steuerlast zu reduzieren. Stellen Sie sicher, dass Sie Verlustbescheinigungen oder entsprechende Nachweise für diese Verluste haben.

2. Steuerfreibeträge nutzen: In einigen Ländern können Sie von bestimmten Steuerfreibeträgen oder -befreiungen profitieren, wenn Sie Kapitalgewinne erzielen. Informieren Sie sich über die geltenden Steuergesetze und prüfen Sie, ob Sie für solche Freibeträge oder Befreiungen qualifiziert sind.

3. Steuerpflichtiges Kapital zu steuerlich begünstigtem Kapital umwandeln: In einigen Fällen können Sie Ihr Kapital von einer steuerpflichtigen Anlageform in eine steuerlich begünstigte Form umwandeln. Dies kann dazu beitragen, die Quellensteuerbelastung zu reduzieren. Beispielsweise könnten Sie von einem steuerpflichtigen Aktienfonds zu einem steuerlich begünstigten Rentenfonds wechseln.

4. Nutzung von Doppelbesteuerungsabkommen: Wenn es ein Doppelbesteuerungsabkommen zwischen Ihrem Wohnsitzland und dem Land gibt, in dem Sie investieren, können Sie möglicherweise von speziellen Vereinbarungen zur Vermeidung der Doppelbesteuerung profitieren. Informieren Sie sich über diese Abkommen und stellen Sie sicher, dass Sie von den darin enthaltenen Vorteilen Gebrauch machen.

5. Professionelle Steuerberatung: Wenn Sie unsicher sind, wie Sie die Quellensteuer auf Kapitalgewinne reduzieren oder vermeiden können, ist es ratsam, sich von einem professionellen Steuerberater beraten zu lassen. Ein Experte kann Ihnen helfen, die beste Strategie entsprechend Ihrer persönlichen Situation zu entwickeln.

Indem Sie diese Tipps befolgen und sich gut informieren, können Sie Ihre steuerliche Belastung in Bezug auf Kapitalgewinne möglicherweise minimieren. Denken Sie daran, dass sich die steuerlichen Bestimmungen von Land zu Land unterscheiden können, daher ist es wichtig, sich immer über die spezifischen Regeln in Ihrem Land zu informieren.

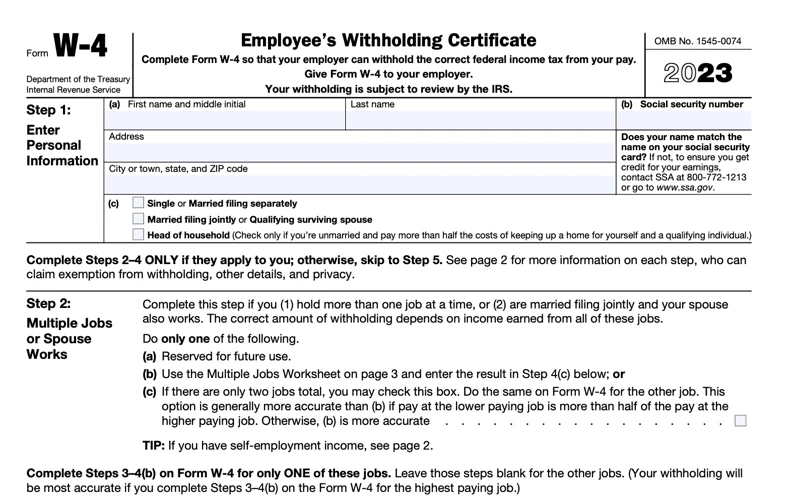

Quellensteuererklärung und Rückerstattung

Die Quellensteuererklärung ist der Prozess, bei dem Steuerzahler ihre gezahlte Quellensteuer bei den Steuerbehörden geltend machen können. Dies ist besonders wichtig für Personen, die im Ausland ansässig sind oder ausländische Wertpapiere besitzen. Um die Quellensteuer zurückzufordern, müssen Steuerzahler eine Steuererklärung einreichen und die entsprechenden Steuerbescheinigungen und Nachweise vorlegen. Die Quellensteuerrückerstattung kann entweder durch eine direkte Rückerstattung oder durch Verrechnung mit anderen steuerlichen Verpflichtungen erfolgen. Es ist ratsam, professionelle Unterstützung in Anspruch zu nehmen, um sicherzustellen, dass die Quellensteuererklärung ordnungsgemäß vorbereitet wird und alle erforderlichen Dokumente eingereicht werden. Eine ordnungsgemäß durchgeführte Quellensteuererklärung kann dazu beitragen, unnötige Steuern zu vermeiden und potenzielle Rückerstattungen zu erhalten.

Quellensteuererklärung

Die Quellensteuererklärung ist ein wichtiger Schritt für Investoren, um möglicherweise eine Rückerstattung der einbehaltenen Quellensteuer zu erhalten.Sie müssen eine Quellensteuererklärung einreichen, um die einbehaltenen Steuern auf Dividenden, Zinsen und Kapitalgewinne geltend zu machen. In der Erklärung müssen Sie Ihre individuellen Einkünfte und die einbehaltenen Steuern angeben. Es ist wichtig, die erforderlichen Dokumente wie Steuerbescheinigungen und Kauf-/Verkaufsbelege bereitzuhalten. Die Quellensteuererklärung kann entweder elektronisch oder auf dem Papier eingereicht werden, abhängig von den Vorgaben der Steuerbehörde. Nach Prüfung Ihrer Erklärung werden die einbehaltenen Steuern gegebenenfalls zurückerstattet oder mit anderen fälligen Steuern verrechnet. Es ist ratsam, sich mit den spezifischen Richtlinien und Fristen für die Quellensteuererklärung vertraut zu machen, um mögliche Rückerstattungen nicht zu verpassen.

Rückerstattung der Quellensteuer

Die Rückerstattung der Quellensteuer ist unter bestimmten Bedingungen möglich. Wenn Sie Anspruch auf eine Rückerstattung haben, müssen Sie eine Quellensteuererklärung einreichen. Dies kann je nach Land unterschiedliche Anforderungen und Verfahren haben. In einigen Fällen können Sie die Rückerstattung direkt über das Finanzinstitut beantragen, das die Quellensteuer einbehalten hat. In anderen Fällen müssen Sie möglicherweise eine separate Steuererklärung einreichen und den Rückerstattungsantrag stellen. Es ist wichtig, alle erforderlichen Dokumente und Belege bereitzustellen, um Ihre Ansprüche zu unterstützen. Die Rückerstattung kann einige Zeit in Anspruch nehmen und kann je nach Land und den individuellen Umständen variieren. Es ist ratsam, sich an einen Steuerberater oder die örtlichen Steuerbehörden zu wenden, um genaue Informationen und Anweisungen zur Rückerstattung der Quellensteuer zu erhalten.

Ausnahmen und Befreiungen von der Quellensteuer

Ausnahmen und Befreiungen von der Quellensteuer können je nach den geltenden Steuergesetzen und -vorschriften variieren. Einige der gängigen Ausnahmen und Befreiungen von der Quellensteuer sind:

1. Doppelbesteuerungsabkommen: Wenn zwischen Ihrem Wohnsitzland und dem Land, aus dem die Einkünfte stammen, ein Doppelbesteuerungsabkommen besteht, kann dies zu einer Befreiung von oder einer reduzierten Quellensteuer führen.

2. Freistellungsauftrag: In Deutschland können Bürger einen Freistellungsauftrag stellen, um einen bestimmten Betrag an Kapitalerträgen von der Quellensteuer zu befreien. Es ist möglich, mehrere Freistellungsaufträge zu haben, wenn Sie mehrere Bankkonten haben oder mit mehreren Finanzinstituten arbeiten.

3. Anträge auf Rückerstattung: In einigen Fällen besteht die Möglichkeit, eine Rückerstattung der bereits einbehaltenen Quellensteuer zu beantragen. Dies kann relevant sein, wenn Sie Anspruch auf eine Befreiung oder eine reduzierte Quellensteuer nach den geltenden Gesetzen haben.

Es ist wichtig zu beachten, dass diese Ausnahmen und Befreiungen von der Quellensteuer von Land zu Land unterschiedlich sein können. Es ist ratsam, sich über die spezifischen Regelungen in Ihrem Wohnsitzland und in dem Land, aus dem die Einkünfte stammen, zu informieren, um alle potenziellen Vorteile nutzen zu können.

Zusammenfassung

Hier ist eine Zusammenfassung der wichtigsten Punkte, die Sie über die Quellensteuer bei Trade Republic wissen müssen:

– Die Quellensteuer ist eine Form der Steuer, die auf bestimmte Arten von Einkommen wie Dividenden, Zinsen und Kapitalgewinne erhoben wird, bevor sie an den Empfänger ausgezahlt werden.

– Trade Republic zieht die Quellensteuer automatisch von Ihren Erträgen ab und überweist sie an die entsprechenden Steuerbehörden.

– Quellensteuerabkommen zwischen verschiedenen Ländern können die Höhe der Quellensteuer reduzieren oder sogar vermeiden, je nach den geltenden Bestimmungen.

– Sie können möglicherweise die Quellensteuer auf Dividenden, Zinsen und Kapitalgewinne reduzieren oder vermeiden, indem Sie bestimmte Maßnahmen ergreifen, wie zum Beispiel die Beantragung einer Rückerstattung oder das Einreichen einer Quellensteuererklärung.

– Es gibt auch bestimmte Ausnahmen und Befreiungen von der Quellensteuer, die je nach individuellen Umständen gelten können.

Es ist wichtig, die Quellensteuerregelungen zu verstehen und zu berücksichtigen, um Ihre Anlagestrategie und steuerlichen Verpflichtungen optimal zu planen. Informieren Sie sich weiter in unserem Artikel, um alle Details zu erfahren.

Häufig gestellte Fragen

Was sind die Vorteile der Quellensteuer?

Die Quellensteuer ermöglicht es den Regierungen, einen Teil der Steuern sofort einzunehmen, bevor das Einkommen an den Empfänger ausgezahlt wird. Dadurch wird sichergestellt, dass Steuern auf diese Einkünfte gezahlt werden und verhindert möglicherweise Steuerhinterziehung.

Wie beeinflusst die Quellensteuer meine Investitionsrendite?

Die Quellensteuer kann Ihre Investitionsrendite beeinflussen, da ein Teil Ihrer Einkünfte bereits an den Staat gezahlt wird. Je nach Höhe der Quellensteuer und den Renditen Ihrer Investitionen kann dies Ihre Nettorendite verringern.

Wie hoch ist die Quellensteuer in Deutschland?

In Deutschland beträgt die Quellensteuer in der Regel 25% (nur auf Zinserträge) oder 26,375% (auf Dividenden und andere Kapitalerträge). Es ist wichtig, dass diese Raten variieren können und von Quellensteuerabkommen abhängen.

Was sind Quellensteuerabkommen?

Quellensteuerabkommen sind Vereinbarungen zwischen verschiedenen Ländern, um die Quellensteuer zu reduzieren oder zu vermeiden. Diese Abkommen sollen Doppelbesteuerung verhindern, indem sie Regeln für den Steuerabzug und den Austausch von Informationen zwischen den Ländern festlegen.

Wie kann ich die Quellensteuer auf Dividenden reduzieren oder vermeiden?

Die Quellensteuer auf Dividenden kann in einigen Fällen durch die Beantragung einer Rückerstattung oder den Einsatz von Doppelbesteuerungsabkommen reduziert oder vermieden werden. Sprechen Sie mit einem Steuerberater, um Ihre spezifische Situation zu prüfen und entsprechende Maßnahmen zu ergreifen.

Gilt die Quellensteuer nur für inländische Investoren?

Nein, die Quellensteuer kann sowohl für inländische als auch für ausländische Investoren gelten. Es hängt von den geltenden Steuergesetzen und den Quellensteuerabkommen zwischen den Ländern ab.

Wie kann ich die Quellensteuer auf Zinsen reduzieren oder vermeiden?

Die Quellensteuer auf Zinsen kann in einigen Fällen durch die Beantragung einer Rückerstattung oder den Einsatz von Doppelbesteuerungsabkommen reduziert oder vermieden werden. Es ist ratsam, sich an einen Steuerberater zu wenden, um die besten Möglichkeiten zur Reduzierung oder Vermeidung der Quellensteuer auf Zinsen zu besprechen.

Wie berechnet man die Quellensteuer auf Kapitalgewinne?

Die Quellensteuer auf Kapitalgewinne wird in der Regel als Prozentsatz des erzielten Gewinns berechnet. Die genaue Methode kann je nach Land und Steuergesetzgebung variieren. Konsultieren Sie einen Steuerberater oder die entsprechenden Steuervorschriften, um die genaue Berechnungsmethode zu ermitteln.

Was ist eine Quellensteuererklärung?

Eine Quellensteuererklärung ist eine Erklärung, die bei der zuständigen Steuerbehörde eingereicht wird, um die Höhe der einbehaltenen Quellensteuer offen zu legen. Dies ermöglicht es dem Steuerzahler, mögliche Rückerstattungen zu beantragen oder seine steuerliche Situation zu dokumentieren.

Wie kann ich die Rückerstattung der Quellensteuer beantragen?

Die Rückerstattung der Quellensteuer kann beantragt werden, indem eine Quellensteuererklärung bei der zuständigen Steuerbehörde eingereicht wird. Die genauen Anforderungen variieren je nach Land und Steuergesetzgebung. Konsultieren Sie einen Steuerberater oder die zuständige Behörde, um das Verfahren zur Beantragung der Rückerstattung zu klären.