Alles was Sie über den Rahmenkredit Schufa wissen müssen: Ein Leitfaden zur finanziellen Flexibilität. In unserer schnelllebigen Welt ist es von größter Bedeutung, in der Lage zu sein, Finanzierungsoptionen zu nutzen, die unseren Bedürfnissen entsprechen. Ein Rahmenkredit ist eine solche Option, die es Ihnen ermöglicht, über eine flexible Kreditlinie zu verfügen und nur das Geld zu verwenden, das Sie benötigen. In diesem Leitfaden werden wir alles von der Definition und Funktionsweise eines Rahmenkredits bis hin zu den Auswirkungen einer solchen Kreditoption auf Ihre Schufa-Score beleuchten. Wir werden auch die Vorteile und Herausforderungen einer Finanzplanung mit einem Rahmenkredit sowie die rechtlichen Aspekte und die damit verbundenen Rechte und Pflichten diskutieren. Lesen Sie weiter, um alles über den Rahmenkredit Schufa zu erfahren und wie Sie seine Vorteile optimal nutzen können.

Zusammenfassung

- Was ist ein Rahmenkredit?

- Wie beeinflusst ein Rahmenkredit Ihre Schufa?

- Finanzplanung mit einem Rahmenkredit

- Rechtsberatung für Rahmenkredite

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Wie funktioniert ein Rahmenkredit?

- 2. Welche Vorteile hat ein Rahmenkredit gegenüber einem Ratenkredit?

- 3. Wie wirkt sich ein Rahmenkredit auf meine Schufa aus?

- 4. Kann ich mit einem Rahmenkredit meine Kreditwürdigkeit verbessern?

- 5. Gibt es Risiken bei der Nutzung eines Rahmenkredits?

- 6. Wie kann ich einen Rahmenkredit für meine Finanzplanung nutzen?

- 7. Ist eine Rechtsberatung für einen Rahmenkredit sinnvoll?

- 8. Welche vertragsrechtlichen Aspekte sind bei einem Rahmenkredit zu beachten?

- 9. Welche Rechte und Pflichten habe ich als Kreditnehmer eines Rahmenkredits?

- 10. Wie kann ich den Rahmenkredit optimal nutzen?

- Verweise

Was ist ein Rahmenkredit?

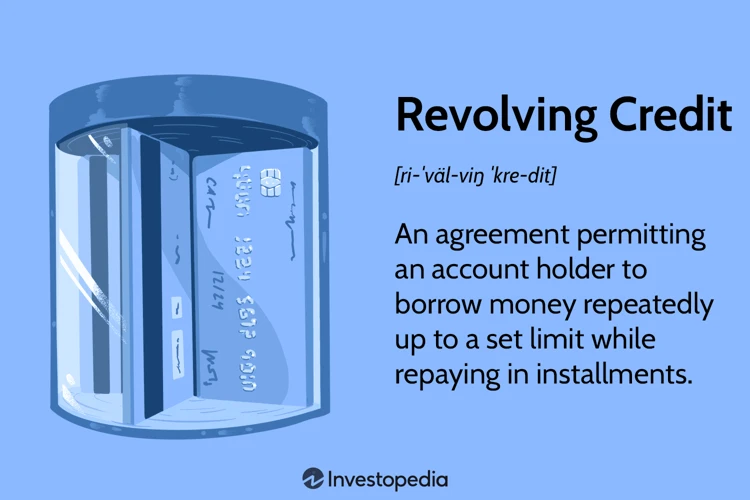

Ein Rahmenkredit ist eine flexible Form der Kreditoption, die es Ihnen ermöglicht, über eine bestimmte Kreditlinie zu verfügen und nach Bedarf Geld abzurufen. Im Gegensatz zu einem herkömmlichen Ratenkredit haben Sie beim Rahmenkredit die Möglichkeit, das Geld nicht vollständig zu nutzen, sondern nur den Betrag abzurufen, den Sie tatsächlich benötigen. Diese Flexibilität ermöglicht es Ihnen, zusätzliche finanzielle Sicherheit zu haben und bei unerwarteten Ausgaben schnell reagieren zu können. Mit einem Rahmenkredit haben Sie die Freiheit, das Darlehen jederzeit ganz oder teilweise zurückzuzahlen und es erneut zu nutzen. Diese Art von Kredit kann sehr vorteilhaft sein, um unvorhergesehene Rechnungen zu bezahlen oder finanzielle Engpässe zu überbrücken. Es ist wichtig herauszufinden, ob ein Rahmenkredit zu Ihren individuellen Bedürfnissen passt und ob Sie die finanzielle Disziplin haben, ihn verantwortungsvoll zu nutzen.

1. Definition von Rahmenkredit

Eine Rahmenkredit ist eine flexible Kreditoption, bei der Ihnen eine Kreditlinie zur Verfügung gestellt wird, die Sie nach Bedarf nutzen können. Im Gegensatz zu einem herkömmlichen Ratenkredit, bei dem der gesamte Betrag sofort ausgezahlt wird, haben Sie beim Rahmenkredit die Möglichkeit, nur den Teilbetrag abzurufen, den Sie aktuell benötigen. Dies gibt Ihnen die Freiheit, bei Bedarf Geld abzurufen und es zurückzuzahlen, wann immer es Ihnen passt. Ein Rahmenkredit wird auch oft als „revolvierender Kredit“ bezeichnet, da er immer wieder genutzt und zurückgezahlt werden kann. Dies macht ihn zu einer praktischen Lösung für unerwartete Ausgaben oder finanzielle Engpässe. Es ist wichtig zu beachten, dass ein Rahmenkredit in der Regel mit Zinsen und möglicherweise Gebühren verbunden ist, und dass eine verantwortungsvolle Nutzung wichtig ist, um hohe Schulden zu vermeiden.

2. Funktionsweise eines Rahmenkredits

Die Funktionsweise eines Rahmenkredits besteht darin, dass Ihnen eine bestimmte Kreditlinie zur Verfügung gestellt wird, die Sie nach Bedarf nutzen können. Sie beantragen und erhalten einen Rahmenkredit von einer Bank oder einem Kreditinstitut, basierend auf Ihren finanziellen Bedürfnissen und Ihrer Kreditwürdigkeit. Sobald Ihnen der Rahmenkredit genehmigt wurde, können Sie das Geld jederzeit nach Belieben abrufen. Sie haben die Flexibilität, den Rahmenkredit ganz oder teilweise zurückzuzahlen und ihn erneut zu nutzen. Die Zinsen werden nur auf den Betrag berechnet, den Sie tatsächlich abrufen, und nicht auf den gesamten Rahmenkredit. Dies ermöglicht es Ihnen, Kosten zu sparen, da Sie nur Zinsen für den tatsächlich genutzten Betrag zahlen müssen. Eine häufige Möglichkeit, einen Rahmenkredit abzurufen, ist die Verwendung eines Kreditkartenlimits. Dies bedeutet, dass Sie mit Ihrer Kreditkarte über das Kreditlimit hinaus Transaktionen durchführen können, um auf den Rahmenkredit zuzugreifen. Es ist wichtig, verantwortungsbewusst mit einem Rahmenkredit umzugehen und sicherzustellen, dass Sie die Rückzahlungen fristgerecht leisten können, um zusätzliche Kosten zu vermeiden.

3. Unterschiede zwischen einem Rahmenkredit und einem Ratenkredit

Bei der Betrachtung eines Rahmenkredits im Vergleich zu einem Ratenkredit gibt es einige wichtige Unterschiede zu beachten. Der Hauptunterschied liegt in der Flexibilität der Rückzahlung. Bei einem Ratenkredit erhalten Sie eine feste Kreditsumme, die Sie in monatlichen Raten über einen vorher festgelegten Zeitraum zurückzahlen müssen. Im Gegensatz dazu ermöglicht Ihnen ein Rahmenkredit, nur den Betrag zu nutzen, den Sie benötigen, und Sie zahlen nur Zinsen für den tatsächlich abgerufenen Betrag. Weiterhin haben Ratenkredite in der Regel feste Zinssätze, während Rahmenkredite variable Zinssätze aufweisen können. Ein weiterer Unterschied besteht darin, dass Rahmenkredite in der Regel eine längere Laufzeit haben und oft mit höheren Zinsen verbunden sind als Ratenkredite. Es ist wichtig, die Unterschiede zwischen diesen beiden Kreditoptionen zu verstehen, um diejenige auszuwählen, die am besten zu Ihren individuellen finanziellen Bedürfnissen passt.

Wie beeinflusst ein Rahmenkredit Ihre Schufa?

Die Schufa ist eine Auskunftei, die Informationen über die Kreditwürdigkeit von Verbrauchern sammelt und bewertet. Wenn Sie einen Rahmenkredit beantragen, wird dies auch von der Schufa erfasst und kann sich auf Ihre Schufa-Score auswirken. Es ist wichtig zu verstehen, dass ein Rahmenkredit an sich keine negative Auswirkung auf Ihre Schufa hat. Die Art und Weise, wie Sie Ihren Rahmenkredit verwenden und ob Sie Ihre Raten pünktlich zurückzahlen, sind jedoch entscheidend. Wenn Sie Ihren Rahmenkredit verantwortungsvoll nutzen und die Raten termingerecht begleichen, kann dies sogar Ihre Schufa-Score verbessern. Es ist wichtig, die Zahlungsverpflichtungen im Zusammenhang mit dem Rahmenkredit ernst zu nehmen und sicherzustellen, dass Sie die Rückzahlungen planmäßig vornehmen. Dadurch können Sie eine positive Kreditgeschichte aufbauen und Ihre Kreditwürdigkeit langfristig verbessern. Weitere Informationen über die Auswirkungen eines Rahmenkredits auf Ihre Schufa-Score finden Sie hier.

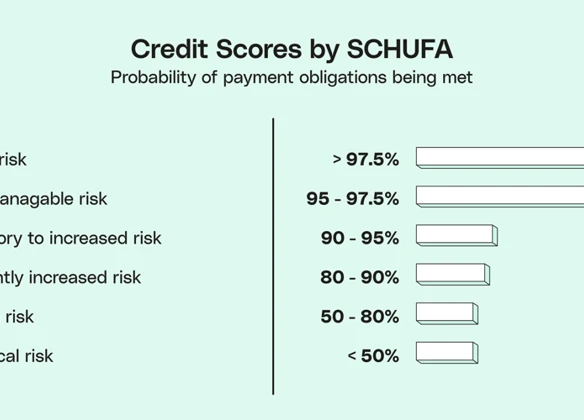

1. Was ist die Schufa?

Die Schufa (Schutzgemeinschaft für allgemeine Kreditsicherung) ist eine deutsche Wirtschaftsauskunftei, die Informationen über die Kreditwürdigkeit von Verbrauchern sammelt und bewertet. Sie speichert Daten zu verschiedenen Kredit- und Finanztransaktionen, wie zum Beispiel Kreditkarten- und Ratenkreditverträge, Mobilfunkverträge, Mietverträge und Bankkonten. Anhand dieser Daten erstellt die Schufa eine Schufa-Score, der die Kreditwürdigkeit einer Person widerspiegelt. Je nachdem, wie hoch Ihr Schufa-Score ist, kann dies Ihre Chancen auf die Bewilligung eines Kredits beeinflussen. Es ist wichtig, Ihre Schufa-Daten regelmäßig zu überprüfen und sicherzustellen, dass sie korrekt sind, um mögliche Fehler oder negative Einträge zu identifizieren und gegebenenfalls zu korrigieren. Eine gute Schufa-Score kann Ihnen eine bessere Verhandlungsposition bei der Beantragung eines Rahmenkredits verschaffen und Ihnen helfen, bessere Konditionen zu erhalten. Um Ihre Schufa-Daten zu überprüfen, können Sie die offizielle Schufa-Website besuchen oder eine Schufa-Selbstauskunft anfordern.

2. Auswirkungen eines Rahmenkredits auf Ihre Schufa-Score

Wenn Sie einen Rahmenkredit nutzen, kann dies Auswirkungen auf Ihre Schufa-Score haben. Die Schufa ist eine Auskunftei, die Informationen über Ihre finanzielle Situation sammelt und bewertet. Wenn Sie einen Rahmenkredit beantragen, wird dies in Ihrem Schufa-Datensatz vermerkt. Obwohl ein Rahmenkredit an sich keine negative Auswirkung auf Ihre Schufa-Score hat, kann sich die Nutzung dieses Kredits auf Ihre Kreditwürdigkeit auswirken. Wenn Sie Ihren Rahmenkredit regelmäßig und pünktlich zurückzahlen, kann dies positiv auf Ihre Schufa-Score wirken und Ihnen helfen, Ihre Kreditwürdigkeit zu verbessern. Wenn Sie jedoch Ihren Rahmenkredit nicht verantwortungsvoll nutzen und Zahlungen versäumen oder zu spät leisten, kann dies zu einer Verschlechterung Ihrer Schufa-Score führen. Es ist wichtig, Ihre finanziellen Verpflichtungen stets im Blick zu behalten und Ihren Rahmenkredit verantwortungsvoll zu nutzen, um negative Auswirkungen auf Ihre Schufa-Score zu vermeiden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Rahmenkredit und Ihre Kreditwürdigkeit

Ein Rahmenkredit kann Auswirkungen auf Ihre Kreditwürdigkeit, insbesondere auf Ihre Schufa-Score, haben. Bei der Beantragung eines Rahmenkredits wird eine Anfrage an die Schufa gestellt, um Ihre Bonität zu überprüfen. Diese Anfrage wird in Ihrer Schufa-Datenbank vermerkt und kann sich auf Ihre Kreditwürdigkeit auswirken. Wenn Sie Ihren Rahmenkredit verantwortungsvoll nutzen und die monatlichen Raten pünktlich zurückzahlen, kann dies sich positiv auf Ihre Schufa-Score auswirken. Allerdings besteht auch das Risiko, dass eine hohe Auslastung der Kreditlinie oder Zahlungsverzögerungen sich negativ auf Ihre Kreditwürdigkeit auswirken können. Wenn Sie den Rahmenkredit regelmäßig nutzen und pünktlich zurückzahlen, können Sie Ihre Kreditwürdigkeit verbessern. Es ist wichtig, Ihre finanzielle Situation zu bewerten und zu entscheiden, ob ein Rahmenkredit für Sie geeignet ist und ob Sie die Ratenzahlungen fristgerecht leisten können, um negative Auswirkungen auf Ihre Kreditwürdigkeit zu vermeiden.

Finanzplanung mit einem Rahmenkredit

Die Finanzplanung mit einem Rahmenkredit bietet eine Reihe von Vorteilen für Personen, die flexibel auf finanzielle Bedürfnisse reagieren müssen. Eine der Hauptvorteile besteht darin, dass Sie nur das Geld abrufen, das Sie tatsächlich benötigen. Dadurch können Sie Zinszahlungen minimieren und Ihre finanzielle Belastung reduzieren. Ein weiterer Vorteil besteht darin, dass Sie mit einem Rahmenkredit eine Reserve für unerwartete Ausgaben oder Notfälle haben. Sie können den Rahmenkredit als Sicherheitsnetz verwenden und bei Bedarf Geld abrufen, anstatt einen neuen Kredit aufnehmen oder Ihre Ersparnisse angreifen zu müssen. Es ist jedoch wichtig, bei der Finanzplanung mit einem Rahmenkredit diszipliniert zu sein und ihn nicht für unnötige Ausgaben oder Konsumgüter zu verwenden. Indem Sie verantwortungsvoll mit Ihrem Kredit umgehen und eine klare Rückzahlungsstrategie entwickeln, können Sie die Vorteile eines Rahmenkredits optimal nutzen.

1. Vorteile einer flexiblen Kreditlinie

Es gibt viele Vorteile einer flexiblen Kreditlinie, wie sie bei einem Rahmenkredit angeboten wird. Erstens ermöglicht es Ihnen, nur den Betrag abzurufen, den Sie tatsächlich benötigen, anstatt das gesamte Darlehen auf einmal aufnehmen zu müssen. Dies bedeutet, dass Sie sich nicht unnötig verschulden und nur Zinsen für den tatsächlich genutzten Betrag zahlen. Zweitens bietet Ihnen ein Rahmenkredit eine finanzielle Sicherheit, da Sie jederzeit auf zusätzliches Geld zugreifen können, wenn unvorhergesehene Ausgaben auftreten oder Sie dringende finanzielle Bedürfnisse haben. Diese Flexibilität kann in bestimmten Situationen wie medizinischen Notfällen oder plötzlichen Autoreparaturen von unschätzbarem Wert sein. Darüber hinaus bietet Ihnen ein Rahmenkredit die Möglichkeit, das Darlehen jederzeit zurückzuzahlen und erneut zu nutzen, was Ihnen eine gewisse finanzielle Freiheit und Kontrolle verschafft. Es ist jedoch wichtig, die Bedingungen und Konditionen des Rahmenkredits zu verstehen und sicherzustellen, dass Sie in der Lage sind, ihn verantwortungsvoll zu nutzen und Rückzahlungen vorzunehmen.

2. Risiken und Herausforderungen bei der Verwendung eines Rahmenkredits

Die Verwendung eines Rahmenkredits birgt auch einige Risiken und Herausforderungen, die berücksichtigt werden sollten. Eine der Herausforderungen besteht darin, dass es verlockend sein kann, den Rahmenkredit mehr als nötig zu nutzen und sich dadurch in eine Überschuldungssituation zu bringen. Da der Rahmenkredit eine flexible Kreditlinie bietet, kann es leicht sein, den Überblick über die Höhe der aufgenommenen Schulden zu verlieren. Es erfordert daher eine gewisse finanzielle Disziplin, um nur die Beträge abzurufen und zu nutzen, die tatsächlich benötigt werden. Eine weitere Herausforderung besteht in den Zinszahlungen. Da der Rahmenkredit in der Regel höhere Zinssätze als ein herkömmlicher Ratenkredit hat, können die Zinszahlungen im Laufe der Zeit erheblich steigen. Es ist wichtig, die Kosten und Gebühren des Rahmenkredits genau zu verstehen und sich bewusst zu sein, wie sich dies auf Ihre finanzielle Situation auswirken kann. Eine sorgfältige Planung und regelmäßige Überprüfung der Kreditnutzung sind entscheidend, um die Risiken zu minimieren und die Vorteile eines Rahmenkredits optimal zu nutzen.

Rechtsberatung für Rahmenkredite

Für Rahmenkredite kann es ratsam sein, eine Rechtsberatung in Anspruch zu nehmen, insbesondere wenn es um vertragsrechtliche Aspekte geht. Eine professionelle Beratung kann Ihnen helfen, die rechtlichen Rahmenbedingungen und Ihre Rechte und Pflichten als Kreditnehmer besser zu verstehen. Es gibt bestimmte Situationen, in denen eine Rechtsberatung besonders sinnvoll ist, wie zum Beispiel bei Unklarheiten oder Streitigkeiten über die Konditionen des Rahmenkredits oder wenn Sie sich unsicher sind, ob der Rahmenkredit die beste Finanzierungsoption für Ihre Bedürfnisse ist. Ein erfahrener Rechtsanwalt kann Sie auch dabei unterstützen, Ihren Rahmenkreditvertrag sorgfältig zu prüfen und sicherzustellen, dass alle relevanten Klauseln und Bestimmungen rechtmäßig und fair sind. Wenn Sie Hilfe bei der Kündigung Ihrer Mitgliedschaft bei einer VR-Bank benötigen, finden Sie weitere Informationen hier.

1. Wann ist eine Rechtsberatung sinnvoll?

Eine Rechtsberatung kann in Bezug auf einen Rahmenkredit in verschiedenen Situationen sinnvoll sein. Hier sind einige Faktoren, die darauf hindeuten können, dass eine Rechtsberatung angebracht ist:

1. Komplizierte Vertragsbedingungen: Wenn Sie Schwierigkeiten haben, die Bedingungen und Klauseln Ihres Rahmenkreditvertrags zu verstehen, kann eine Rechtsberatung Ihnen helfen, Klarheit zu schaffen und sicherzustellen, dass Sie alle Aspekte richtig verstehen.

2. Uneinigkeit mit dem Kreditgeber: Falls es zu Meinungsverschiedenheiten oder Konflikten zwischen Ihnen und dem Kreditgeber kommt, kann eine Rechtsberatung Ihnen dabei helfen, Ihre Rechte zu verstehen und angemessene Lösungen zu finden.

3. Unfaire oder illegale Vertragsbedingungen: Wenn Sie den Verdacht haben, dass die Vertragsbedingungen Ihres Rahmenkredits unfair oder sogar rechtswidrig sind, ist es ratsam, eine Rechtsberatung in Anspruch zu nehmen, um Ihre Rechte zu schützen und angemessene Schritte zu unternehmen.

Eine Rechtsberatung kann Ihnen bei rechtlichen Fragen und Bedenken helfen und sicherstellen, dass Sie Ihre finanziellen Angelegenheiten im Zusammenhang mit Ihrem Rahmenkredit optimal verwalten und schützen. Beachten Sie jedoch, dass eine Rechtsberatung in der Regel mit Kosten verbunden ist. Überlegen Sie daher sorgfältig, ob Ihre spezifische Situation eine Beratung rechtfertigt.

2. Vertragsrechtliche Aspekte eines Rahmenkredits

Die vertragsrechtlichen Aspekte eines Rahmenkredits sind von großer Bedeutung und sollten sorgfältig beachtet werden. Bevor Sie einen Rahmenkredit abschließen, ist es wichtig, den Kreditvertrag gründlich zu prüfen. Dieser Vertrag enthält alle wichtigen Informationen wie die Konditionen, Zinssätze und Rückzahlungsbedingungen. Achten Sie besonders auf die Vertragsdetails, um sicherzustellen, dass Sie die Bedingungen verstehen und ihnen zustimmen können. Vergewissern Sie sich, dass die Laufzeit, der Zinssatz und andere wichtige Faktoren Ihren Anforderungen entsprechen. Beachten Sie auch mögliche zusätzliche Gebühren oder Kosten, die im Vertrag aufgeführt werden könnten. Wenn Sie Fragen oder Bedenken haben, zögern Sie nicht, diese mit Ihrem Kreditgeber zu besprechen, um Missverständnisse zu vermeiden. Es ist ratsam, professionelle Unterstützung in Anspruch zu nehmen, insbesondere wenn es um komplexe vertragsrechtliche Aspekte geht. Für weitere Informationen zu den vertragsrechtlichen Aspekten eines Rahmenkredits können Sie unseren Artikel über „dispo comdirect“ lesen.

3. Rechte und Pflichten des Kreditnehmers

Die Inanspruchnahme eines Rahmenkredits bringt sowohl Rechte als auch Pflichten für den Kreditnehmer mit sich. Es ist wichtig, sich dieser Verantwortung bewusst zu sein, um mögliche finanzielle Konsequenzen zu vermeiden. Zu den Rechten des Kreditnehmers gehört die Freiheit, das Darlehen nach Bedarf zu nutzen und es teilweise oder vollständig zurückzuzahlen. Dies bietet eine flexible finanzielle Lösung für unerwartete Ausgaben oder finanzielle Engpässe. Der Kreditnehmer hat jedoch auch die Pflicht, die Kreditlinie verantwortungsbewusst zu nutzen und die vereinbarten Zahlungen rechtzeitig zu leisten. Dies trägt dazu bei, eine gute Kreditwürdigkeit aufrechtzuerhalten und potenzielle negative Auswirkungen auf den Schufa-Score zu reduzieren. Es ist wichtig, sich über die genauen Bedingungen des Rahmenkredits und die damit verbundenen Rechte und Pflichten zu informieren, um mögliche Konsequenzen zu vermeiden.

Zusammenfassung

Zusammenfassend ist ein Rahmenkredit eine flexible Kreditoption, die es Ihnen ermöglicht, über eine bestimmte Kreditlinie zu verfügen und Geld nach Bedarf abzurufen. Im Vergleich zu einem Ratenkredit bieten Rahmenkredite eine größere finanzielle Flexibilität, da Sie nur den Betrag nutzen, den Sie tatsächlich benötigen. Es ist jedoch wichtig zu beachten, dass ein Rahmenkredit auch Auswirkungen auf Ihre Schufa-Score haben kann. Ein guter Finanzplan und eine verantwortungsvolle Nutzung sind entscheidend, um die Vorteile eines Rahmenkredits optimal zu nutzen. Wenn Sie sich für einen Rahmenkredit entscheiden, sollten Sie auch die rechtlichen Aspekte und Ihre Rechte und Pflichten als Kreditnehmer kennen. Bei Bedarf ist es ratsam, eine Rechtsberatung in Anspruch zu nehmen. Insgesamt kann ein Rahmenkredit eine nützliche Option sein, um Ihre finanzielle Sicherheit zu erhöhen und auf unvorhergesehene Ausgaben oder finanzielle Engpässe zu reagieren.

Häufig gestellte Fragen

1. Wie funktioniert ein Rahmenkredit?

Ein Rahmenkredit ermöglicht es Ihnen, über eine vorab festgelegte Kreditlinie zu verfügen und nach Bedarf Geld abzurufen. Sie zahlen nur Zinsen auf den tatsächlich in Anspruch genommenen Betrag und haben die Flexibilität, das Darlehen ganz oder teilweise zurückzuzahlen und es erneut zu nutzen.

2. Welche Vorteile hat ein Rahmenkredit gegenüber einem Ratenkredit?

Im Gegensatz zu einem Ratenkredit bietet ein Rahmenkredit mehr Flexibilität. Sie können nur den Betrag abrufen, den Sie wirklich benötigen, und haben die Freiheit, das Darlehen bei Bedarf zurückzuzahlen und erneut zu nutzen. Bei einem Ratenkredit erhalten Sie hingegen einen festen Betrag und zahlen Zinsen auf die gesamte Darlehenssumme.

3. Wie wirkt sich ein Rahmenkredit auf meine Schufa aus?

Ein Rahmenkredit kann sich auf Ihre Schufa-Score auswirken. Wenn Sie Ihren Rahmenkredit verantwortungsvoll nutzen und Ihre Zahlungen pünktlich leisten, kann sich dies positiv auf Ihre Kreditwürdigkeit auswirken. Wenn Sie jedoch Schwierigkeiten haben, die Ratenzahlungen zu leisten oder den Rahmenkredit übermäßig ausnutzen, kann sich dies negativ auf Ihre Schufa auswirken.

4. Kann ich mit einem Rahmenkredit meine Kreditwürdigkeit verbessern?

Ja, ein Rahmenkredit kann Ihnen helfen, Ihre Kreditwürdigkeit zu verbessern, wenn Sie ihn verantwortungsvoll nutzen. Pünktliche Zahlungen und eine ausgeglichene Nutzung des Kredits können sich positiv auf Ihre Schufa-Score auswirken.

5. Gibt es Risiken bei der Nutzung eines Rahmenkredits?

Ja, es gibt Risiken bei der Nutzung eines Rahmenkredits. Wenn Sie den Rahmenkredit übermäßig ausnutzen oder Schwierigkeiten haben, die Ratenzahlungen zu leisten, kann dies zu finanziellen Problemen führen und Ihre Kreditwürdigkeit beeinträchtigen.

6. Wie kann ich einen Rahmenkredit für meine Finanzplanung nutzen?

Einen Rahmenkredit für Ihre Finanzplanung zu nutzen, ermöglicht es Ihnen, schnell auf unerwartete Ausgaben zu reagieren oder kurzfristige Geld Engpässe zu überbrücken. Sie sollten jedoch einen Finanzplan erstellen und sicherstellen, dass Sie den Rahmenkredit verantwortungsvoll verwenden.

7. Ist eine Rechtsberatung für einen Rahmenkredit sinnvoll?

Es kann sinnvoll sein, eine Rechtsberatung in Anspruch zu nehmen, wenn Sie Fragen oder Bedenken hinsichtlich der vertraglichen Aspekte eines Rahmenkredits haben oder Ihre Rechte und Pflichten als Kreditnehmer verstehen möchten.

8. Welche vertragsrechtlichen Aspekte sind bei einem Rahmenkredit zu beachten?

Bei einem Rahmenkredit sollten Sie die Vertragsbedingungen sorgfältig prüfen, insbesondere in Bezug auf Zinssätze, Gebühren und Bedingungen für die Rückzahlung des Darlehens. Es ist auch wichtig, die Laufzeit des Kredits und eventuelle Konsequenzen bei Nichtzahlung zu berücksichtigen.

9. Welche Rechte und Pflichten habe ich als Kreditnehmer eines Rahmenkredits?

Als Kreditnehmer haben Sie das Recht, den Rahmenkredit nach Bedarf in Anspruch zu nehmen und das Darlehen jederzeit ganz oder teilweise zurückzuzahlen. Sie haben jedoch die Pflicht, die vereinbarten Ratenzahlungen pünktlich zu leisten und den Rahmenkredit verantwortungsvoll zu nutzen.

10. Wie kann ich den Rahmenkredit optimal nutzen?

Um den Rahmenkredit optimal zu nutzen, sollten Sie einen Finanzplan erstellen und sicherstellen, dass Sie den Kredit nur dann abrufen, wenn Sie ihn wirklich benötigen. Pünktliche Zahlungen und eine sorgfältige Überwachung der Darlehensnutzung können dazu beitragen, dass Sie finanzielle Flexibilität haben und Ihre Kreditwürdigkeit verbessern.