Gewinnen Sie finanzielle Sicherheit durch optimale Finanzplanung mit Prämiensparen in Deutschland. Die optimale Finanzplanung ist der Schlüssel, um Ihre finanzielle Zukunft erfolgreich zu gestalten. Eine wichtige Komponente der Finanzplanung ist der Referenzzins für das Prämiensparen in Deutschland. Aber was genau ist ein Referenzzins und warum ist er so wichtig? In diesem Artikel werden wir Ihnen einen detaillierten Überblick über den Referenzzins für Prämiensparen geben und erklären, wie er Ihre Finanzplanung beeinflusst. Zudem erfahren Sie, wie Sie von einem optimalen Referenzzins profitieren können und erhalten wertvolle Tipps zur Finanzplanung mit Prämiensparen. Zusätzlich werden wir Ihnen einen Vergleich verschiedener Finanzinstitute präsentieren und häufig gestellte Fragen zu Referenzzins und Prämiensparen beantworten. Beginnen wir also mit dem Verständnis der Grundlagen des Referenzzinses.

Zusammenfassung

- Was ist ein Referenzzins?

- Warum ist der Referenzzins wichtig?

- Wie wird der Referenzzins für Prämiensparen in Deutschland berechnet?

- Wie beeinflusst der Referenzzins Ihre Finanzplanung?

- Vorteile des Prämiensparens mit einem optimalen Referenzzins

- Tipps zur optimalen Finanzplanung mit Prämiensparen und dem Referenzzins

- Vergleich verschiedener Finanzinstitute

- FAQs zu Referenzzins und Prämiensparen in Deutschland

- Zusammenfassung

-

Häufig gestellte Fragen

- Was ist der Unterschied zwischen dem Referenzzins und dem tatsächlichen Zinssatz?

- Wie oft wird der Referenzzins aktualisiert?

- Welche Finanzprodukte basieren auf dem Referenzzins?

- Wie beeinflusst der Referenzzins die Höhe der Rendite?

- Was sind die Risiken des Prämiensparens?

- Welche Vorteile bietet das Prämiensparen mit einem optimalen Referenzzins?

- Wie wähle ich das beste Finanzinstitut für Prämiensparen aus?

- Kann ich meinen Prämiensparvertrag vorzeitig kündigen?

- Wie wirkt sich der Referenzzins auf die Steuer aus?

- Gibt es Alternativen zum Prämiensparen mit Referenzzins?

- Verweise

Was ist ein Referenzzins?

Ein Referenzzins ist der Zinssatz, der als Orientierung für verschiedene Finanzprodukte verwendet wird, insbesondere für das Prämiensparen in Deutschland. Er wird von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) festgelegt und regelmäßig aktualisiert. Der Referenzzins dient als Basis, um die Rendite von Sparverträgen zu berechnen und Vergleiche zwischen verschiedenen Finanzinstituten anzustellen. Er bildet die Grundlage für die Zinsberechnungen von Prämiensparverträgen und ermöglicht es den Verbrauchern, die Rentabilität ihrer Sparguthaben zu bewerten. Es ist wichtig zu beachten, dass der Referenzzins nicht mit dem tatsächlichen Zinssatz eines bestimmten Finanzinstituts identisch ist. Vielmehr dient er als Richtwert, der bei der Auswahl eines geeigneten Prämiensparvertrags berücksichtigt werden sollte. Durch das Verständnis des Referenzzinses können Sie fundierte Entscheidungen treffen und Ihre Finanzplanung optimieren.

Warum ist der Referenzzins wichtig?

Der Referenzzins ist wichtig, da er als Maßstab für die Rentabilität von Prämiensparverträgen in Deutschland dient. Er hilft Verbrauchern dabei, die verschiedenen Angebote der Finanzinstitute zu vergleichen und das beste Produkt für ihre Bedürfnisse auszuwählen. Indem der Referenzzins als Richtwert verwendet wird, können Verbraucher die Rendite ihres angelegten Kapitals besser einschätzen. Darüber hinaus ermöglicht er es den Verbrauchern, die Stabilität und Zuverlässigkeit verschiedener Finanzinstitute zu bewerten, da diese den Referenzzins nutzen, um ihre Zinssätze festzulegen. Ein optimaler Referenzzins ist daher entscheidend für eine erfolgreiche Finanzplanung und kann dazu beitragen, langfristig finanzielle Sicherheit aufzubauen. Wenn Sie mehr über das Prämiensparen erfahren möchten, empfehlen wir Ihnen unseren Artikel über Prämiensparen.

Wie wird der Referenzzins für Prämiensparen in Deutschland berechnet?

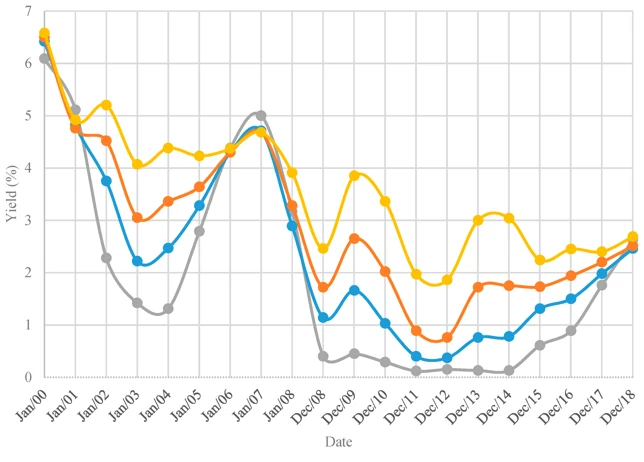

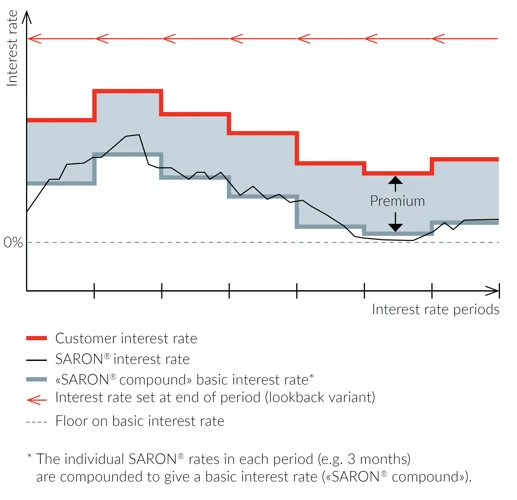

Der Referenzzins für Prämiensparen in Deutschland wird auf Grundlage des Euribor-Zinssatzes berechnet. Der Euribor ist ein täglicher Zinssatz, zu dem europäische Banken sich untereinander Geld leihen. Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) ermittelt regelmäßig den Durchschnittswert des Euribor und legt diesen als Referenzzins für das Prämiensparen fest. Dabei werden verschiedene Faktoren wie Laufzeit und Anlagebetrag berücksichtigt. Die Verwendung des Euribor als Basis für den Referenzzins ermöglicht eine objektive und transparente Berechnung. Es ist jedoch wichtig anzumerken, dass der Referenzzins lediglich als Orientierung dient und nicht den tatsächlichen Zinssatz widerspiegelt, den Sie bei einer Bank erhalten. Um den konkreten Zinssatz für Ihr Prämiensparkonto zu erfahren, sollten Sie die Informationen der einzelnen Finanzinstitute vergleichen.

Wie beeinflusst der Referenzzins Ihre Finanzplanung?

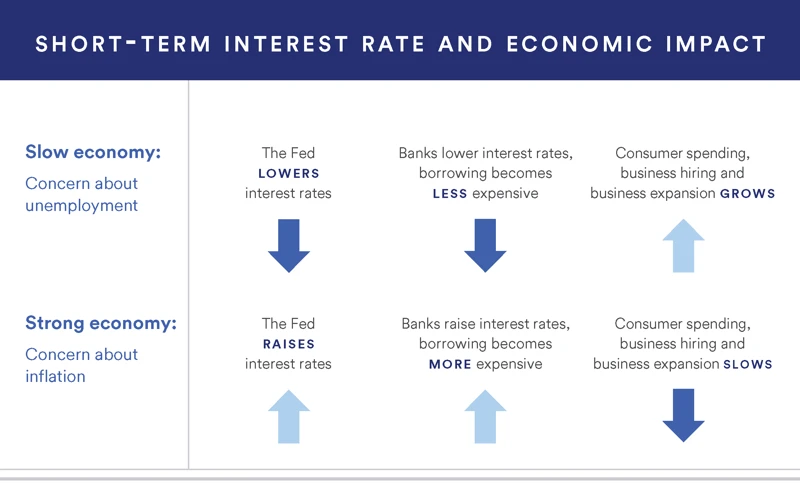

Der Referenzzins hat einen direkten Einfluss auf Ihre Finanzplanung, insbesondere wenn es um das Prämiensparen in Deutschland geht. Ein niedriger Referenzzins bedeutet in der Regel niedrigere Renditen für Sparverträge, während ein höherer Referenzzins größere Gewinne ermöglicht. Daher ist es wichtig, den aktuellen Referenzzins im Auge zu behalten, um die Rentabilität Ihrer Ersparnisse zu maximieren. Wenn der Referenzzins niedrig ist, könnte es sich lohnen, nach alternativen Sparformen zu suchen, die potenziell höhere Renditen bieten, wie zum Beispiel /frugalist-tipps/. Eine regelmäßige Überprüfung des Referenzzinses und das Vergleichen von verschiedenen Angeboten von Finanzinstituten, wie zum Beispiel /sparen-patenkind/, können Ihnen helfen, die besten Entscheidungen für Ihre Finanzplanung zu treffen. Indem Sie den Referenzzins berücksichtigen, können Sie realistische Ziele setzen und Ihre finanziellen Ziele effektiv erreichen.

Vorteile des Prämiensparens mit einem optimalen Referenzzins

Ein optimaler Referenzzins bietet eine Reihe von Vorteilen beim Prämiensparen in Deutschland. Hier sind einige der wichtigsten Vorteile, die Sie nutzen können:

- Mögliche höhere Rendite: Durch die Auswahl eines Prämiensparvertrags mit einem optimalen Referenzzins können Sie möglicherweise eine höhere Rendite erzielen. Ein höherer Referenzzins bedeutet in der Regel, dass die Zinsen auf Ihre Einzahlungen und Prämien höher sind, was zu einem größeren Gesamtgewinn führt.

- Bessere Vergleichbarkeit: Der Referenzzins ermöglicht es Ihnen, die Angebote verschiedener Finanzinstitute besser zu vergleichen. Indem Sie den Referenzzins als Maßstab verwenden, können Sie leichter feststellen, welches Institut die attraktivsten Konditionen für das Prämiensparen bietet.

- Festplanung der Finanzen: Mit einem optimalen Referenzzins können Sie Ihre Finanzen besser planen. Sie wissen, wie viel Rendite Sie voraussichtlich erwarten können, und können darauf aufbauend Ihre Ausgaben und Sparziele festlegen.

- Langfristiges Wachstum: Prämiensparen mit einem optimalen Referenzzins bietet Ihnen die Möglichkeit, langfristig Vermögen aufzubauen. Durch regelmäßige Einzahlungen und die Ausnutzung der höheren Zinssätze können Sie Ihr Geld langsam, aber stetig vermehren.

Indem Sie einen Prämiensparvertrag mit einem optimalen Referenzzins wählen, können Sie somit von einer verbesserten Rendite und finanziellen Sicherheit profitieren.

Tipps zur optimalen Finanzplanung mit Prämiensparen und dem Referenzzins

Um Ihre Finanzplanung mit Prämiensparen und dem Referenzzins zu optimieren, haben wir einige nützliche Tipps für Sie zusammengestellt:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- Vergleichen Sie verschiedene Finanzinstitute: Machen Sie sich die Mühe und vergleichen Sie die Angebote verschiedener Finanzinstitute. Achten Sie nicht nur auf den Referenzzins, sondern auch auf Gebühren, Flexibilität und andere Konditionen.

- Wählen Sie die passende Laufzeit: Entscheiden Sie sich für eine Laufzeit, die Ihren finanziellen Zielen entspricht. Eine längere Laufzeit kann zu höheren Renditen führen, aber stellen Sie sicher, dass Sie Ihr Geld auch für diesen Zeitraum entbehren können.

- Regelmäßig sparen: Um das Beste aus dem Prämiensparen herauszuholen, ist es wichtig, regelmäßig Geld einzuzahlen. Setzen Sie sich ein realistisches monatliches Sparziel und halten Sie es konsequent ein.

- Nutzen Sie mögliche staatliche Förderungen: Informieren Sie sich über mögliche staatliche Förderungen, wie z.B. die Riester-Rente, die Ihnen zusätzliche finanzielle Vorteile bieten können.

- Seien Sie langfristig orientiert: Prämiensparen ist besonders effektiv, wenn Sie es langfristig betrachten. Bleiben Sie geduldig und behalten Sie Ihr langfristiges finanzielles Ziel im Blick.

- Bewerten Sie regelmäßig Ihre Finanzstrategie: Überprüfen Sie regelmäßig Ihre Finanzplanung und passen Sie sie gegebenenfalls an. Bleiben Sie flexibel und nutzen Sie mögliche Änderungen des Referenzzinses zu Ihrem Vorteil.

Diese Tipps können Ihnen dabei helfen, Ihre Finanzplanung zu optimieren und das Beste aus dem Prämiensparen herauszuholen. Denken Sie daran, dass es wichtig ist, Ihre persönliche finanzielle Situation und Ziele zu berücksichtigen, um eine individuell passende Strategie zu entwickeln.

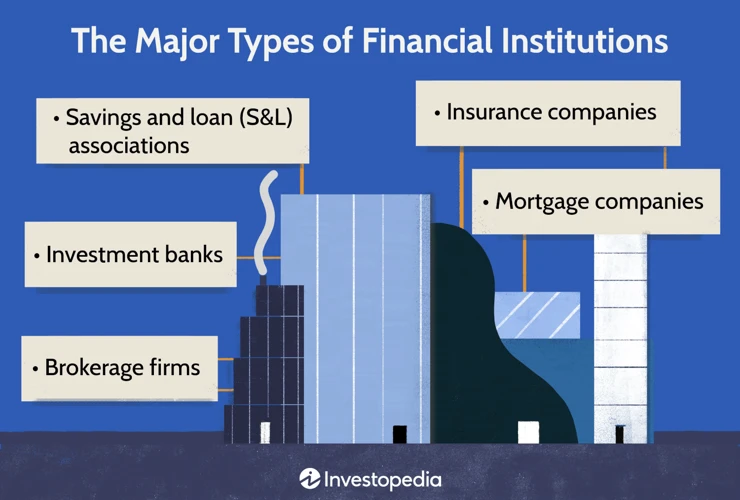

Vergleich verschiedener Finanzinstitute

Um von einem optimalen Referenzzins für Prämiensparen zu profitieren, sollten Sie verschiedene Finanzinstitute miteinander vergleichen. Jedes Finanzinstitut hat unterschiedliche Konditionen und Angebote, die sich auf die Rendite Ihres Prämiensparvertrags auswirken können. Ein Vergleich ermöglicht es Ihnen, die besten Optionen zu identifizieren und das Finanzinstitut auszuwählen, das Ihnen die besten Bedingungen bietet. Wichtige Faktoren, die Sie berücksichtigen sollten, sind der angebotene Zinssatz, die Laufzeit des Vertrags, eventuelle Gebühren und die Flexibilität des Vertrags. Bei Ihrem Vergleich können Sie auch die Erfahrungen und Bewertungen anderer Kunden in Betracht ziehen, um ein umfassendes Bild von den Finanzinstituten zu erhalten. Nehmen Sie sich die Zeit, verschiedene Angebote zu prüfen und wählen Sie eines, das Ihren individuellen Bedürfnissen und Zielen am besten entspricht. Ein guter Vergleich ermöglicht es Ihnen, ein Finanzinstitut zu finden, das Ihnen die besten Renditemöglichkeiten für Ihr Prämiensparen bietet.

FAQs zu Referenzzins und Prämiensparen in Deutschland

Hier sind einige häufig gestellte Fragen zum Referenzzins und zum Prämiensparen in Deutschland:

1. Was passiert, wenn der Referenzzins sich ändert?

Wenn sich der Referenzzins ändert, können auch die Zinsen für Prämiensparverträge beeinflusst werden. Wenn der Referenzzins steigt, können die Zinsen für Prämiensparverträge ebenfalls steigen. Umgekehrt können die Zinsen sinken, wenn der Referenzzins sinkt.

2. Welche Finanzinstitute bieten Prämiensparen an?

Viele Banken und Sparkassen bieten Prämiensparverträge an. Es lohnt sich, verschiedene Angebote zu vergleichen, um das beste Angebot zu finden, das Ihren Bedürfnissen und Zielen entspricht. Ein Vergleich der Konditionen und Gebühren der verschiedenen Finanzinstitute kann Ihnen bei der Auswahl des richtigen Anbieters helfen.

3. Wie hoch sind die Zinsen beim Prämiensparen in der Regel?

Die Zinsen beim Prämiensparen variieren je nach Anbieter und Vertragsbedingungen. In der Regel liegen die Zinssätze für Prämiensparverträge jedoch etwas über dem Referenzzins. Es lohnt sich, die aktuellen Zinssätze der verschiedenen Finanzinstitute zu vergleichen, um das beste Angebot zu finden.

4. Kann ich meinen Prämiensparvertrag vorzeitig auflösen?

Ja, in der Regel haben Sie die Möglichkeit, Ihren Prämiensparvertrag vorzeitig aufzulösen. Allerdings kann dies mit bestimmten Kosten oder Einschränkungen verbunden sein. Es ist ratsam, die Vertragsbedingungen zu prüfen, bevor Sie eine vorzeitige Auflösung in Betracht ziehen.

5. Welche Vorteile hat das Prämiensparen im Vergleich zu anderen Sparformen?

Das Prämiensparen bietet die Möglichkeit, Zinsen zu verdienen und gleichzeitig von staatlicher Förderung zu profitieren. Durch regelmäßige Einzahlungen können Sie über einen bestimmten Zeitraum Kapital aufbauen und gleichzeitig von attraktiven Zinssätzen profitieren. Es ist eine sichere und effektive Methode, um langfristig Vermögen aufzubauen.

6. Gibt es weitere finanzielle Aspekte, die ich beachten sollte?

Ja, beim Prämiensparen sollten Sie auch andere finanzielle Faktoren wie die Gebührenstruktur, die Flexibilität des Vertrags und die Verfügbarkeit von Guthaben berücksichtigen. Ein umfassender Vergleich der verschiedenen Konditionen und Angebote kann Ihnen helfen, die beste Lösung für Ihre individuellen Bedürfnisse zu finden.

Zusammenfassung

In diesem Artikel haben wir die Bedeutung des Referenzzinses für das Prämiensparen in Deutschland erläutert. Ein Referenzzins ist der Zinssatz, der als Grundlage für die Berechnung von Renditen von Sparverträgen verwendet wird. Er wird von der BaFin festgelegt und dient als Richtwert, um die Rentabilität von Prämiensparverträgen zu bewerten. Eine optimale Finanzplanung mit Prämiensparen erfordert die Berücksichtigung des aktuellen Referenzzinses. Durch einen optimalen Referenzzins können Sie Ihre Finanzplanung verbessern und mehr finanzielle Sicherheit gewinnen. Wir haben auch Tipps zur optimalen Finanzplanung mit Prämiensparen gegeben und verschiedene Finanzinstitute verglichen. Um mehr über das Prämiensparen zu erfahren, können Sie auch unsere Artikel über das Sparen für das Patenkind und Frugalist-Tipps lesen. Mit dem Wissen über den Referenzzins können Sie fundierte Entscheidungen treffen und Ihre finanziellen Ziele erreichen.

Häufig gestellte Fragen

Was ist der Unterschied zwischen dem Referenzzins und dem tatsächlichen Zinssatz?

Der Referenzzins dient als Richtwert für die Berechnung der Rendite von Prämiensparverträgen und als Vergleichsmaßstab zwischen verschiedenen Finanzinstituten. Der tatsächliche Zinssatz hingegen ist der Zinssatz, den ein bestimmtes Finanzinstitut bei einem Prämiensparvertrag anbietet.

Wie oft wird der Referenzzins aktualisiert?

Der Referenzzins wird in der Regel halbjährlich von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) aktualisiert. Dabei werden verschiedene Faktoren wie die Marktzinssätze und die allgemeine Entwicklung der Wirtschaft berücksichtigt.

Welche Finanzprodukte basieren auf dem Referenzzins?

Neben dem Prämiensparen können auch andere Sparprodukte wie Bausparverträge und bestimmte Formen von Festgeldkonten auf dem Referenzzins basieren. Es lohnt sich, die Konditionen der verschiedenen Angebote zu prüfen, um die beste Rendite für Ihr Geld zu erzielen.

Wie beeinflusst der Referenzzins die Höhe der Rendite?

Der Referenzzins beeinflusst indirekt die Höhe der Rendite von Prämiensparverträgen. Je höher der Referenzzins, desto wahrscheinlicher ist es, dass die Rendite ebenfalls höher ausfällt. Es ist jedoch wichtig zu beachten, dass auch andere Faktoren wie die Laufzeit des Vertrags und die Bedingungen des Finanzinstituts eine Rolle spielen können.

Was sind die Risiken des Prämiensparens?

Wie bei jedem Sparprodukt gibt es auch beim Prämiensparen Risiken zu beachten. Zu den möglichen Risiken gehören eine niedrige Rendite aufgrund eines niedrigen Referenzzinses, die vorzeitige Kündigung des Vertrags mit potenziellen finanziellen Verlusten und die Insolvenz des Finanzinstituts. Es ist wichtig, diese Risiken abzuwägen und gegebenenfalls eine professionelle Beratung in Anspruch zu nehmen.

Welche Vorteile bietet das Prämiensparen mit einem optimalen Referenzzins?

Das Prämiensparen mit einem optimalen Referenzzins kann zu einer attraktiven Rendite führen und Ihnen helfen, finanzielle Ziele schneller zu erreichen. Ein höherer Referenzzins kann auch zu niedrigeren monatlichen Zahlungen führen, da die Rendite möglicherweise ausreicht, um die Prämiensparverträge zu bedienen. Außerdem können Sie von steuerlichen Vorteilen profitieren, indem Sie mögliche Freibeträge optimal nutzen.

Wie wähle ich das beste Finanzinstitut für Prämiensparen aus?

Bei der Auswahl eines Finanzinstituts für Prämiensparen sollten Sie nicht nur den Referenzzins, sondern auch andere Faktoren wie die Kosten, die Servicequalität und das Renommee des Instituts berücksichtigen. Es kann sinnvoll sein, verschiedene Angebote zu vergleichen und gegebenenfalls eine persönliche Beratung in Anspruch zu nehmen.

Kann ich meinen Prämiensparvertrag vorzeitig kündigen?

Ein vorzeitige Kündigung eines Prämiensparvertrags ist grundsätzlich möglich. Allerdings können dabei finanzielle Verluste entstehen. Es ist ratsam, die Bedingungen des Vertrags und die möglichen Konsequenzen einer vorzeitigen Kündigung zu prüfen, bevor Sie eine Entscheidung treffen.

Wie wirkt sich der Referenzzins auf die Steuer aus?

Der Referenzzins wirkt sich nicht direkt auf die Steuer aus. Allerdings können Sie von steuerlichen Vorteilen profitieren, indem Sie mögliche Freibeträge für Kapitalerträge optimal nutzen. Es kann sinnvoll sein, einen Steuerberater zu konsultieren, um Ihre individuelle Situation zu analysieren und mögliche Steuervorteile zu identifizieren.

Gibt es Alternativen zum Prämiensparen mit Referenzzins?

Ja, es gibt Alternative zum Prämiensparen mit Referenzzins. Je nach Ihren finanziellen Zielen und Ihrem Risikoprofil können andere Anlageformen wie Aktien, Investmentfonds oder Immobilieninvestitionen möglicherweise eine attraktivere Rendite bieten. Es ist wichtig, die verschiedenen Möglichkeiten zu prüfen und Ihre Investitionsentscheidungen entsprechend Ihrer individuellen Situation zu treffen.