Alles was Sie über Reisekosten versteuern in Deutschland wissen müssen

Egal ob Sie beruflich viel reisen oder gelegentlich Dienstreisen machen, es ist wichtig, über die steuerlichen Aspekte der Reisekosten Bescheid zu wissen. In diesem Artikel werden wir Ihnen einen Schritt-für-Schritt-Leitfaden geben, um Ihre Reisekosten in Deutschland richtig zu versteuern. Wir werden erläutern, welche Reisekosten steuerlich absetzbar sind, welche Belege Sie sammeln sollten und welche Anforderungen Sie erfüllen müssen. Außerdem betrachten wir die Verpflegungspauschale, die Reisekostenabrechnung und Spesen, die Richtlinien des Finanzamtes, die Umsatzsteuerliche Behandlung von Reisekosten und vieles mehr. Egal ob Sie Arbeitnehmer, Selbstständiger oder Freiberufler sind, dieser Artikel wird Ihnen alle wichtigen Informationen geben, um Reisekosten richtig zu versteuern und von steuerlichen Vorteilen zu profitieren. Lesen Sie weiter, um alles zu erfahren, was Sie über die Versteuerung von Reisekosten in Deutschland wissen müssen.

Zusammenfassung

- Was sind Reisekosten?

- Welche Reisekosten sind steuerlich absetzbar?

- Belegsammlung und Voraussetzungen

- Verpflegungspauschale und Übernachtungskosten

- Reisekostenabrechnung und Spesen

- Private Reisen und Dienstreisen

- Richtlinien des Finanzamtes

- Umsatzsteuerliche Behandlung von Reisekosten

- Arbeitgebererstattung von Reisekosten

- Auslandseinsätze und internationale Reisekosten

- Sonderfälle: Umzugskosten und doppelte Haushaltsführung

- Reisekostenpauschale und Abgeltungswirkung

- Steuererklärung und Nachweise

- Besonderheiten für Selbstständige und Freiberufler

- Fazit

-

Häufig gestellte Fragen

- 1. Sind alle Reisekosten steuerlich absetzbar?

- 2. Welche Voraussetzungen müssen erfüllt sein, um Reisekosten steuerlich absetzen zu können?

- 3. Welche Belege müssen für die steuerliche Absetzbarkeit der Reisekosten gesammelt werden?

- 4. Muss ich auch einen Kilometerstandsnachweis für meine Reisekosten führen?

- 5. Was genau bedeutet Verpflegungsmehraufwand?

- 6. Welche Pauschalen gelten für Verpflegungsmehraufwand bei Dienstreisen?

- 7. Was ist eine Reisekostenabrechnung und welche Informationen sollte sie enthalten?

- 8. Welche Formulare und Nachweise sind für die steuerliche Absetzbarkeit der Reisekosten erforderlich?

- 9. Ist die Arbeitgebererstattung von Reisekosten steuerpflichtig?

- 10. Gibt es besondere Regelungen für Selbstständige und Freiberufler in Bezug auf Reisekosten?

- Verweise

Was sind Reisekosten?

Reisekosten beziehen sich auf die Ausgaben, die im Zusammenhang mit beruflichen oder geschäftlichen Reisen stehen. Dazu gehören unter anderem Transportkosten, Übernachtungskosten, Verpflegungsmehraufwand und andere Ausgaben, die während der Reise entstehen. Reisekosten werden in der Regel für längere Geschäftsreisen oder Dienstreisen außerhalb des üblichen Arbeitsortes geltend gemacht. Es ist wichtig zu beachten, dass nicht alle Reisekosten steuerlich absetzbar sind. Es gibt bestimmte Voraussetzungen und Bedingungen, die erfüllt sein müssen, damit die Reisekosten steuerlich geltend gemacht werden können. Im nächsten Abschnitt werden wir detailliert auf die steuerliche Absetzbarkeit von Reisekosten eingehen.

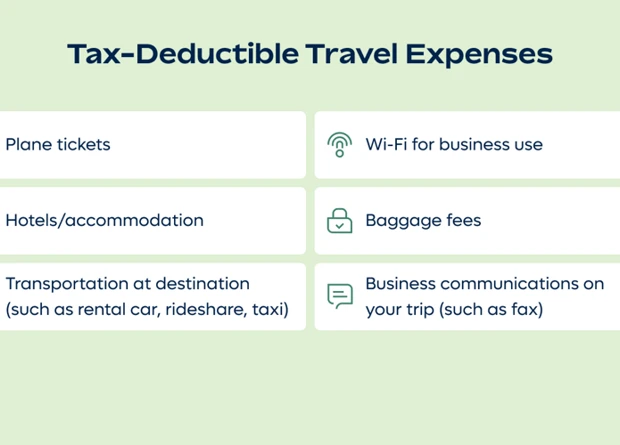

Welche Reisekosten sind steuerlich absetzbar?

Welche Reisekosten steuerlich absetzbar sind, hängt von verschiedenen Faktoren ab. In der Regel können folgende Reisekosten als Betriebsausgaben oder Werbungskosten geltend gemacht werden:

– Fahrtkosten: Dies umfasst die Kosten für die An- und Abreise zum Zielort, sei es mit dem eigenen Auto, öffentlichen Verkehrsmitteln oder einem Mietwagen. Dabei können entweder die tatsächlichen Kosten oder eine Kilometerpauschale abgesetzt werden.

– Übernachtungskosten: Wenn Sie während Ihrer beruflichen Reise eine Übernachtung benötigen, können die Kosten für Hotels, Pensionen oder Mietwohnungen anteilig abgesetzt werden.

– Verpflegungsmehraufwand: Für jeden Tag Ihrer Dienstreise steht Ihnen eine Verpflegungspauschale zu, die abhängig von der Dauer und dem Zielort der Reise variiert.

– Reisekostenpauschale: In einigen Fällen können Sie anstelle der tatsächlichen Kosten eine Reisekostenpauschale geltend machen. Diese richtet sich nach der Länge der Reise und der Art des Verkehrsmittels.

Es gibt jedoch auch bestimmte Ausgaben, die nicht als Reisekosten absetzbar sind, wie beispielsweise private Aufwendungen oder Kosten für die Bewirtung von Geschäftspartnern. Beachten Sie, dass für die steuerliche Absetzbarkeit immer genaue Aufzeichnungen und Belege erforderlich sind. Für weitere Informationen zu den genauen Voraussetzungen und Abzugsbedingungen empfiehlt es sich, die Richtlinien des Finanzamtes zu konsultieren.

Belegsammlung und Voraussetzungen

Eine ordnungsgemäße Belegsammlung ist ein wesentlicher Teil bei der Versteuerung von Reisekosten. Es ist wichtig, alle relevanten Belege, wie Rechnungen, Quittungen und Fahrkarten, sorgfältig aufzubewahren. Um die steuerliche Absetzbarkeit der Reisekosten zu gewährleisten, müssen bestimmte Voraussetzungen erfüllt sein. Dazu gehört zum Beispiel, dass die Reisen beruflich veranlasst sind und eine Übernachtung außerhalb des üblichen Arbeitsortes erfolgt. Darüber hinaus müssen die Belege alle erforderlichen Informationen enthalten, wie den Namen des Reisenden, das Reiseziel, den Zweck der Reise und den Rechnungsbetrag. Eine vollständige und gut organisierte Belegsammlung erleichtert nicht nur die Abrechnung und Versteuerung der Reisekosten, sondern dient auch als wichtiger Nachweis gegenüber dem Finanzamt. Weitere Informationen zur Belegsammlung und den Voraussetzungen finden Sie hier.

Rechnungen und Quittungen

Rechnungen und Quittungen spielen eine entscheidende Rolle bei der Versteuerung von Reisekosten. Es ist wichtig, alle Belege für Ausgaben im Zusammenhang mit beruflichen Reisen sorgfältig aufzubewahren. Diese Belege dienen als Nachweis für die angefallenen Kosten und können bei einer eventuellen Steuerprüfung verlangt werden. Zu den relevanten Dokumenten gehören Hotelrechnungen, Flugtickets, Parkgebühren, Mautquittungen und alle anderen Belege, die Ausgaben während der Reise belegen. Es ist ratsam, digitale Kopien der Quittungen aufzubewahren, um sicherzustellen, dass sie nicht verloren gehen. Darüber hinaus sollten die Rechnungen und Quittungen ordnungsgemäß aufbewahrt werden, um einen reibungslosen Ablauf der Reisekostenabrechnung zu gewährleisten.

Kilometerstandsnachweis

Der Kilometerstandsnachweis ist ein wichtiger Beleg für die steuerliche Absetzbarkeit von Reisekosten. Wenn Sie Ihr eigenes Fahrzeug für berufliche oder geschäftliche Zwecke nutzen und Kilometergeld geltend machen möchten, müssen Sie einen genauen Nachweis über die gefahrenen Kilometer erbringen. Dieser Nachweis kann entweder in Form eines Fahrtenbuches oder durch andere detaillierte Aufzeichnungen wie Tankquittungen oder Werkstattrechnungen erbracht werden. Es ist wichtig, dass der Kilometerstandsnachweis präzise und nachvollziehbar ist, um möglichen Steuerprüfungen standzuhalten. Beachten Sie, dass es verschiedene Möglichkeiten gibt, den Kilometerstandsnachweis zu führen. Lesen Sie hierzu unseren ausführlichen Artikel über den Kilometerstandsnachweis und seine steuerliche Relevanz.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Aufzeichnungen über Verpflegungsmehraufwand

Für die steuerliche Absetzbarkeit von Verpflegungsmehraufwand während einer Dienstreise ist es wichtig, genaue Aufzeichnungen zu führen. Sie sollten alle Ausgaben für Mahlzeiten und Getränke während Ihrer Reise dokumentieren. Hierbei ist es hilfreich, Quittungen und Belege aufzubewahren, um Ihre Ausgaben nachweisen zu können. Darüber hinaus müssen Sie auch den Ort und den Zeitpunkt der Mahlzeiten festhalten. Es gibt festgelegte Pauschalen für Verpflegungsmehraufwand, die je nach Reiseziel und Dauer der Reise variieren. Beachten Sie jedoch, dass die Verpflegungspauschale nur für dienstlich veranlasste Reisen gilt und private Ausgaben nicht abgedeckt werden. In unserem Artikel über Krankengeld und Steuern nachzahlen finden Sie weitere Informationen dazu.

Verpflegungspauschale und Übernachtungskosten

Die Verpflegungspauschale und Übernachtungskosten sind zwei wichtige Komponenten, wenn es um die steuerliche Absetzung von Reisekosten geht. Die Verpflegungspauschale steht Ihnen zu, wenn Sie länger als acht Stunden von Ihrer Wohnung und Ihrer ersten Tätigkeitsstätte abwesend sind. Die Höhe der Verpflegungspauschale variiert je nach Reisedauer und liegt zwischen 14 Euro und 28 Euro pro Tag. Es ist wichtig, dass Sie die genauen Voraussetzungen und Bedingungen kennen, um die Verpflegungspauschale korrekt geltend zu machen.

Die Übernachtungskosten können ebenfalls steuerlich absetzbar sein, wenn Sie aus beruflichen Gründen außerhalb Ihres Wohnortes übernachten müssen. Hierbei können Sie entweder die tatsächlichen Übernachtungskosten nachweisen und geltend machen, oder Sie verwenden den pauschalen Übernachtungskostenansatz von 20 Euro pro Übernachtung. Beachten Sie, dass für die steuerliche Absetzung von Übernachtungskosten die berufliche Notwendigkeit nachgewiesen werden muss.

Die genauen Details zu Verpflegungspauschale und Übernachtungskosten, sowie die benötigten Nachweise und Belege, werden im nächsten Abschnitt ausführlich erklärt.

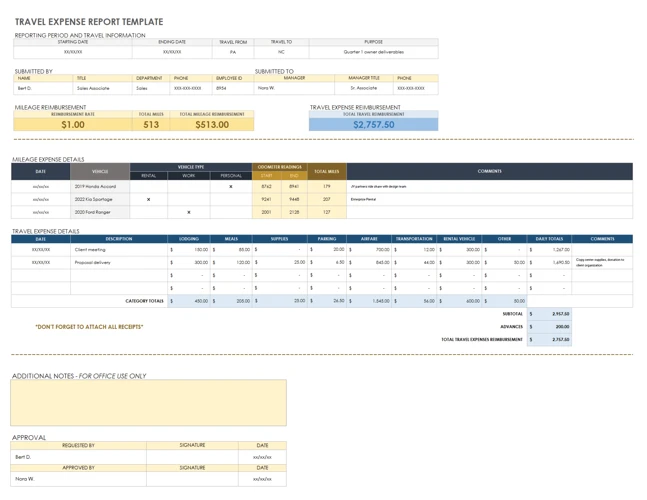

Reisekostenabrechnung und Spesen

Die Reisekostenabrechnung und Spesen spielen eine entscheidende Rolle bei der korrekten Erfassung und Erstattung von Reisekosten. Bei der Reisekostenabrechnung müssen Sie Ihre Ausgaben detailliert auflisten und genau nachweisen. Dazu gehören Belege für Transportkosten, Übernachtungskosten, Verpflegungsmehraufwand und andere Ausgaben. Sie können entweder ein Formular der Steuerbehörde verwenden oder eine individuelle Übersicht erstellen, um Ihre Reisekosten zu erfassen. Es ist wichtig, dass Sie alle notwendigen Belege und Nachweise sorgfältig aufbewahren. Darüber hinaus können Sie Spesen wie Verpflegungspauschalen geltend machen, die Ihnen während der Reise entstanden sind. Die Höhe dieser Spesen variiert je nach Reisedauer und Reiseland. Es ist ratsam, sich bei der Reisekostenabrechnung an die Richtlinien des Finanzamtes zu halten und alle notwendigen Belege und Nachweise ordnungsgemäß einzureichen. Eine detaillierte Reisekostenabrechnung ermöglicht es Ihnen, von steuerlichen Vorteilen zu profitieren und Ihre Ausgaben effektiv zu verwalten.

Formulare und Nachweise

Bei der Abrechnung der Reisekosten sind bestimmte Formulare und Nachweise erforderlich. Hier sind einige wichtige Dinge, die Sie beachten sollten:

1. Reisekostenabrechnung: Um Ihre Reisekosten zu erstatten, müssen Sie eine detaillierte Reisekostenabrechnung einreichen. Diese enthält Informationen wie Reisedatum, Reiseziel, Reisezweck und eine Aufschlüsselung der Kosten.

2. Belege: Es ist äußerst wichtig, alle Belege und Quittungen für Ihre Reisekosten aufzubewahren. Dazu gehören z. B. Hotelrechnungen, Flugtickets, Taxirechnungen und Belege für Verpflegungsmehraufwand. Diese Belege dienen als Nachweis für Ihre Ausgaben und sollten gut aufbewahrt werden.

3. Kilometerstandsnachweis: Wenn Sie mit dem eigenen Fahrzeug gereist sind, müssen Sie den Kilometerstand vor und nach der Reise dokumentieren. Dies ist wichtig, um die Entfernungspauschale oder die Kilometerpauschale für dienstliche Fahrten geltend zu machen.

4. Verpflegungsmehraufwand: Falls Sie Verpflegungskosten während Ihrer Dienstreise hatten, müssen Sie diese dokumentieren. Hierzu gehören beispielsweise Quittungen für Restaurantbesuche oder Verpflegungspauschalen, falls diese nicht bereits vom Arbeitgeber erstattet wurden.

Denken Sie daran, dass das Finanzamt einen lückenlosen Nachweis Ihrer Reisekosten verlangt. Daher ist es wichtig, alle erforderlichen Formulare und Nachweise sorgfältig aufzubewahren und diese bei der Steuererklärung entsprechend einzureichen.

Steuerliche Abzugsfähigkeit

Die steuerliche Abzugsfähigkeit von Reisekosten hängt von verschiedenen Faktoren ab. Grundsätzlich können berufliche Reisekosten als Betriebsausgaben oder Werbungskosten geltend gemacht werden. Um als Betriebsausgaben absetzbar zu sein, müssen die Reisekosten notwendig und angemessen sein, sowie im Zusammenhang mit der ausgeübten Tätigkeit stehen. Bei der Absetzbarkeit als Werbungskosten müssen die Reisekosten beruflich veranlasst sein und den beruflichen Bereich betreffen. Eine genaue Dokumentation der Ausgaben und Belege ist erforderlich, um die steuerliche Abzugsfähigkeit nachzuweisen. Es ist wichtig, dass alle relevanten Belege wie Hotelrechnungen, Flugtickets oder Bewirtungsbelege sorgfältig aufbewahrt werden. Darüber hinaus gibt es bestimmte Pauschbeträge für Verpflegungsmehraufwendungen und Übernachtungskosten, die ohne Einzelnachweis abgesetzt werden können. Die steuerliche Abzugsfähigkeit von Reisekosten sollte im Zusammenhang mit den Richtlinien des Finanzamtes und den individuellen steuerlichen Regelungen betrachtet werden.

Private Reisen und Dienstreisen

Private Reisen und Dienstreisen unterscheiden sich hinsichtlich der steuerlichen Absetzbarkeit von Reisekosten. Grundsätzlich sind Kosten, die im Zusammenhang mit Dienstreisen entstehen, steuerlich absetzbar, wenn sie beruflich veranlasst sind. Dazu gehören beispielsweise Reisekosten für Geschäftstermine, Fortbildungen oder Kundenbesuche. Bei privaten Reisen hingegen, wie zum Beispiel Urlaubsreisen, sind die entstandenen Kosten in der Regel nicht steuerlich absetzbar. Allerdings gibt es Ausnahmen, in denen auch privat veranlasste Reisen teilweise absetzbar sein können. Hierbei kommt es auf den konkreten Zusammenhang mit der beruflichen Tätigkeit an. Es ist ratsam, sich bei Fragen zur steuerlichen Absetzbarkeit von Reisekosten im Einzelfall an einen Steuerberater zu wenden.

Richtlinien des Finanzamtes

Die Richtlinien des Finanzamtes sind entscheidend für die korrekte Abwicklung und Versteuerung von Reisekosten. Das Finanzamt legt klare Vorgaben fest, welche Kosten steuerlich abzugsfähig sind und welche Nachweise erforderlich sind. Hier sind einige wichtige Richtlinien, die Sie beachten sollten:

1. Angemessenheit der Kosten: Die Kosten für Übernachtung, Verpflegung oder Transport müssen angemessen sein. Überhöhte oder ungewöhnliche Ausgaben können vom Finanzamt beanstandet werden.

2. Nachweise und Belege: Um Ihre Reisekosten geltend zu machen, müssen Sie alle erforderlichen Belege und Nachweise sammeln. Dazu gehören beispielsweise Hotelrechnungen, Quittungen für Mahlzeiten und Tickets für den Transport.

3. Kilometerstandsnachweis: Falls Sie Ihr eigenes Fahrzeug für Dienstreisen nutzen, ist ein genauer Nachweis des Kilometerstands erforderlich. Dies kann durch ein Fahrtenbuch oder durch andere geeignete Aufzeichnungen erfolgen.

4. Verpflegungspauschale: Das Finanzamt legt bestimmte Pauschalen für Verpflegungsmehraufwand fest, die in Abhängigkeit von der Dauer und dem Ziel der Dienstreise gelten. Diese Pauschalen können Sie als Betriebsausgaben geltend machen.

Es ist wichtig, sich über die genauen Richtlinien des Finanzamtes zu informieren und diese bei Ihrer Reisekostenabrechnung zu beachten. Dadurch können Sie sicherstellen, dass Ihre Ausgaben korrekt versteuert und abgerechnet werden.

Umsatzsteuerliche Behandlung von Reisekosten

Die umsatzsteuerliche Behandlung von Reisekosten ist ein wichtiger Aspekt, den es zu beachten gilt. In der Regel können die bei der Reise angefallenen Vorsteuerbeträge geltend gemacht und erstattet werden. Es gibt jedoch bestimmte Ausnahmen und Besonderheiten, die beachtet werden müssen. Hier sind einige wichtige Punkte zur umsatzsteuerlichen Behandlung von Reisekosten:

1. Vorsteuerabzug: Unternehmen können die Vorsteuerbeträge, die auf Reisekosten entfallen, in der Regel vollständig als Vorsteuer abziehen. Dies betrifft sowohl die Kosten für Transportmittel, Übernachtungen als auch Verpflegung.

2. Auslandsgeschäfte: Bei Reisen ins Ausland gelten besondere Bestimmungen. Hier müssen möglicherweise besondere Nachweise erbracht werden, um den Vorsteuerabzug geltend machen zu können. Es ist ratsam, sich vor Reiseantritt über die spezifischen Anforderungen des jeweiligen Landes zu informieren.

3. Bewirtungskosten: Die umsatzsteuerliche Behandlung von Bewirtungskosten im Zusammenhang mit Dienstreisen ist komplex. In einigen Fällen ist der Vorsteuerabzug möglich, in anderen Fällen nicht. Es ist wichtig, die genauen Regeln zu beachten und alle relevanten Belege aufzubewahren.

4. Dienstleistungen im Ausland: Wenn während der Reise Dienstleistungen im Ausland in Anspruch genommen werden, können diese unter bestimmten Voraussetzungen zur Umsatzsteuerpflicht führen. Eine genaue Prüfung ist hier empfehlenswert.

Es ist ratsam, sich bei Fragen zur umsatzsteuerlichen Behandlung von Reisekosten an einen Steuerberater zu wenden, um sicherzustellen, dass alle Vorschriften und Bestimmungen ordnungsgemäß eingehalten werden.

Arbeitgebererstattung von Reisekosten

Die Arbeitgebererstattung von Reisekosten bezieht sich auf die Situation, in der der Arbeitgeber die Ausgaben für eine Dienstreise oder Geschäftsreise des Arbeitnehmers erstattet. In vielen Fällen übernimmt der Arbeitgeber die Kosten für die Anreise, Unterkunft, Verpflegung und andere Ausgaben, die während der Reise entstehen. Die Arbeitgebererstattung kann auf verschiedene Weise erfolgen, zum Beispiel durch direkte Zahlung der Reisekosten oder durch Erstattung auf Basis von Belegen. Es ist wichtig zu beachten, dass die Erstattung von Reisekosten durch den Arbeitgeber steuerliche Auswirkungen haben kann. In einigen Fällen kann die Erstattung steuerfrei sein, während in anderen Fällen Steuern auf die erstatteten Beträge gezahlt werden müssen. Es ist ratsam, sich mit den Richtlinien des Finanzamtes vertraut zu machen und bei Unklarheiten einen Steuerberater zu konsultieren, um sicherzustellen, dass die Arbeitgebererstattung von Reisekosten ordnungsgemäß behandelt wird und keine steuerlichen Probleme entstehen.

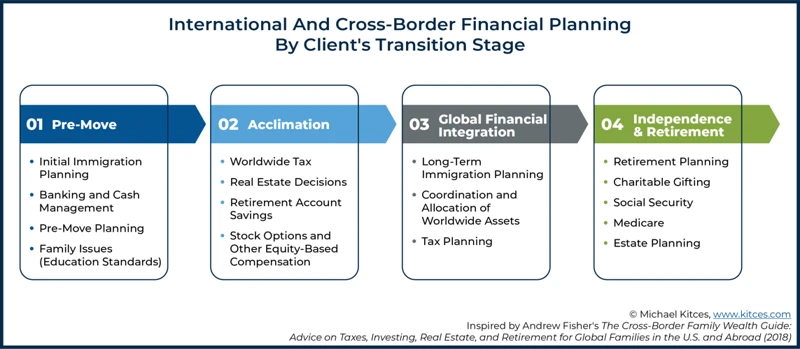

Auslandseinsätze und internationale Reisekosten

Auslandseinsätze und internationale Reisekosten stellen eine besondere Situation dar, wenn es um die steuerliche Absetzbarkeit geht. Bei Auslandseinsätzen können verschiedene Kosten anfallen, wie zum Beispiel Flugtickets, Visa-Gebühren, Dolmetscherkosten und Unterkunftskosten im Ausland. Es ist wichtig, alle Belege und Nachweise sorgfältig aufzubewahren und die jeweiligen steuerlichen Regelungen in den betreffenden Ländern zu beachten. In einigen Fällen können internationale Reisekosten auch zu Doppelbesteuerung führen, aber es gibt Abkommen zwischen Ländern, die dies verhindern sollen. Wenn Sie im Ausland tätig sind oder internationale Dienstreisen unternehmen, ist es ratsam, sich über die spezifischen steuerlichen Vorschriften und Regelungen zu informieren, um sicherzustellen, dass Sie alle relevanten Kosten richtig absetzen und potenzielle Steuervorteile nutzen können.

Sonderfälle: Umzugskosten und doppelte Haushaltsführung

Sonderfälle im Zusammenhang mit Reisekosten umfassen auch Umzugskosten und die doppelte Haushaltsführung. Wenn Sie aufgrund beruflicher Gründe umziehen müssen, können bestimmte Umzugskosten steuerlich abgesetzt werden. Dazu gehören beispielsweise die Kosten für den Transport von Möbeln und persönlichen Gegenständen, Maklergebühren oder Mietkautionen. Es ist jedoch wichtig zu beachten, dass nicht alle Umzugskosten absetzbar sind und bestimmte Voraussetzungen erfüllt sein müssen.

Bei einer doppelten Haushaltsführung handelt es sich um den Fall, wenn Sie aufgrund Ihrer Arbeit einen zweiten Wohnsitz am Arbeitsort unterhalten. In diesem Fall können Sie bestimmte Kosten wie Miet- und Nebenkosten, Kosten für Einrichtungsgegenstände oder Kosten für die Verpflegung steuerlich absetzen.

Es ist ratsam, sich über die genauen Bedingungen und Voraussetzungen für die steuerliche Absetzbarkeit von Umzugskosten und der doppelten Haushaltsführung zu informieren, um eventuelle Steuervorteile nutzen zu können.

Reisekostenpauschale und Abgeltungswirkung

Die Reisekostenpauschale ist eine vereinfachte Möglichkeit, Reisekosten steuerlich abzusetzen. Sie wird als Pauschbetrag pro Tag angesetzt und hängt von der Dauer der Dienstreise und des Aufenthaltsortes ab. Die Reisekostenpauschale umfasst normalerweise Verpflegungsmehraufwand und Übernachtungskosten. Es ist wichtig zu beachten, dass die Reisekostenpauschale eine Abgeltungswirkung hat, d.h. sie deckt die tatsächlichen Kosten ab und es ist keine extra Aufzeichnung der Einzelausgaben erforderlich. Die Höhe der Reisekostenpauschale wird jährlich vom Bundesministerium der Finanzen festgelegt. Es gibt jedoch besondere Regelungen für bestimmte Berufsgruppen wie LKW-Fahrer, bei denen die Pauschale höher sein kann. Es ist ratsam, die genauen Beträge und Bedingungen beim Finanzamt oder einem Steuerberater zu erfragen, um sicherzustellen, dass Sie die Reisekostenpauschale korrekt nutzen.

Steuererklärung und Nachweise

Um Ihre Reisekosten steuerlich absetzen zu können, müssen Sie diese in Ihrer Steuererklärung angeben. Es ist wichtig, dass Sie alle relevanten Nachweise und Belege für Ihre Reisekosten aufbewahren. Dazu gehören unter anderem:

1. Rechnungen und Quittungen: Behalten Sie alle Originalrechnungen und Quittungen für Ihre Reiseausgaben. Diese sollten den Namen des Anbieters, das Datum der Ausstellung, den Betrag und eine detaillierte Beschreibung der Leistungen enthalten.

2. Kilometerstandsnachweis: Wenn Sie mit Ihrem eigenen Fahrzeug gereist sind, müssen Sie einen Kilometerstandsnachweis führen. Notieren Sie den Kilometerstand zu Beginn und am Ende der Reise sowie alle Zwischenstopps und Umwege.

3. Aufzeichnungen über Verpflegungsmehraufwand: Falls Sie Verpflegungsmehraufwand geltend machen möchten, sollten Sie eine genaue Aufzeichnung über die Art der Mahlzeiten, die Kosten und den Ort der Verpflegung führen.

Denken Sie daran, dass das Finanzamt Nachweise und Belege für Ihre Reisekosten verlangen kann, um deren Richtigkeit zu überprüfen. Es ist daher ratsam, alle relevanten Unterlagen sorgfältig aufzubewahren und gegebenenfalls eine übersichtliche Liste mit den Ausgaben und Belegen anzufertigen. Dadurch stellen Sie sicher, dass Sie Ihre Reisekosten ordnungsgemäß in Ihrer Steuererklärung angeben können.

Besonderheiten für Selbstständige und Freiberufler

Besonderheiten für Selbstständige und Freiberufler:

1. Trennung von privaten und geschäftlichen Reisekosten: Als Selbstständiger oder Freiberufler müssen Sie sorgfältig zwischen privaten und geschäftlichen Reisekosten unterscheiden. Nur die geschäftlichen Reisekosten sind steuerlich absetzbar.

2. Nachweisführung: Im Gegensatz zu Arbeitnehmern müssen Selbstständige und Freiberufler oft detailliertere Nachweise über ihre Reisekosten erbringen. Es ist wichtig, alle Belege und Rechnungen sorgfältig aufzubewahren und den Kilometerstand sowie den Zweck der Reise zu dokumentieren.

3. Firmenwagen: Wenn Sie einen Firmenwagen nutzen, um geschäftliche Reisen durchzuführen, gibt es besondere Regeln für die steuerliche Absetzbarkeit der Kosten. Unternehmen Sie Privatfahrten, müssen diese korrekt erfasst und entsprechend versteuert werden.

4. Geschäfts- und Privatreisen: Selbstständige und Freiberufler haben oft eine Mischung aus geschäftlichen und privaten Reisen. Es ist wichtig, nur die Kosten für die geschäftlichen Anteile der Reise abzusetzen und die privaten Kosten separat zu behandeln.

5. Umsatzsteuer: Bei der Versteuerung von Reisekosten müssen Selbstständige und Freiberufler auch die Umsatzsteuer beachten. Je nach Art der Reisekosten können diese entweder umsatzsteuerpflichtig oder umsatzsteuerfrei sein.

Selbstständige und Freiberufler sollten sich mit den spezifischen Vorschriften für die Reisekostenabrechnung vertraut machen und gegebenenfalls einen Steuerberater konsultieren, um sicherzustellen, dass sie alle Anforderungen erfüllen und von den steuerlichen Vorteilen profitieren können.

Fazit

Zusammenfassend kann gesagt werden, dass die Versteuerung von Reisekosten in Deutschland ein komplexes Thema ist. Es ist wichtig, die gesetzlichen Vorgaben und Richtlinien des Finanzamtes zu beachten, um steuerliche Vorteile optimal nutzen zu können. Eine ordnungsgemäße Belegsammlung und Aufzeichnung der Reisekosten sind unerlässlich, um diese erfolgreich geltend machen zu können. Zudem ist es ratsam, sich über die aktuellen Steuergesetze und -regelungen auf dem Laufenden zu halten, da sich diese mitunter ändern können. Wenn Sie Fragen oder Unsicherheiten bezüglich Ihrer Reisekosten haben, ist es ratsam, einen Steuerberater oder Fachmann hinzuzuziehen. Mit dem richtigen Wissen und der entsprechenden Vorbereitung können Sie Ihre Reisekosten effektiv versteuern und somit von steuerlichen Vorteilen profitieren.

Häufig gestellte Fragen

1. Sind alle Reisekosten steuerlich absetzbar?

Nein, nicht alle Reisekosten sind steuerlich absetzbar. Es gibt bestimmte Voraussetzungen und Bedingungen, die erfüllt sein müssen, um Reisekosten steuerlich geltend machen zu können.

2. Welche Voraussetzungen müssen erfüllt sein, um Reisekosten steuerlich absetzen zu können?

Um Reisekosten steuerlich absetzen zu können, muss die Reise beruflich oder geschäftlich veranlasst sein und außerhalb des üblichen Arbeitsortes stattfinden. Außerdem müssen entsprechende Belege und Nachweise vorhanden sein.

3. Welche Belege müssen für die steuerliche Absetzbarkeit der Reisekosten gesammelt werden?

Um Ihre Reisekosten steuerlich geltend machen zu können, sollten Sie Rechnungen, Quittungen, Tickets und andere Belege sammeln, die die Ausgaben dokumentieren.

4. Muss ich auch einen Kilometerstandsnachweis für meine Reisekosten führen?

Ja, für die steuerliche Absetzbarkeit von Fahrten mit dem eigenen Auto müssen Sie einen Kilometerstandsnachweis führen. Hierbei notieren Sie den Anfangs- und Endkilometerstand sowie den Zweck der Fahrt.

5. Was genau bedeutet Verpflegungsmehraufwand?

Verpflegungsmehraufwand bezeichnet die zusätzlichen Kosten für Mahlzeiten und Verpflegung, die Ihnen durch eine Dienstreise entstehen. Diese Kosten können steuerlich abgesetzt werden, unterliegen jedoch bestimmten Pauschalen und Bedingungen.

6. Welche Pauschalen gelten für Verpflegungsmehraufwand bei Dienstreisen?

Die Pauschalen für Verpflegungsmehraufwand bei Dienstreisen richten sich nach der Dauer der Abwesenheit. Es gibt unterschiedliche Pauschalen für Inlands- und Auslandsreisen. Nähere Informationen dazu finden Sie in den Richtlinien des Finanzamtes.

7. Was ist eine Reisekostenabrechnung und welche Informationen sollte sie enthalten?

Die Reisekostenabrechnung ist eine Aufstellung aller angefallenen Reisekosten. Sie sollte Informationen zu den einzelnen Ausgaben enthalten, wie z.B. Datum, Ort, Art der Ausgabe und den Betrag. Außerdem sollten alle Belege und Nachweise beigefügt werden.

8. Welche Formulare und Nachweise sind für die steuerliche Absetzbarkeit der Reisekosten erforderlich?

Um Ihre Reisekosten steuerlich abzusetzen, sollten Sie das entsprechende Reisekostenformular ausfüllen und alle relevanten Belege und Nachweise, wie z.B. Rechnungen, Quittungen und Fahrtenbuch, beifügen.

9. Ist die Arbeitgebererstattung von Reisekosten steuerpflichtig?

Ja, die Arbeitgebererstattung von Reisekosten unterliegt der Steuerpflicht. Sie müssen diese Erstattungen in Ihrer Steuererklärung angeben und versteuern.

10. Gibt es besondere Regelungen für Selbstständige und Freiberufler in Bezug auf Reisekosten?

Ja, für Selbstständige und Freiberufler gelten bestimmte Regelungen in Bezug auf die steuerliche Absetzbarkeit von Reisekosten. Es ist ratsam, sich hierbei mit einem Steuerberater oder der zuständigen Finanzbehörde in Verbindung zu setzen, um alle Aspekte richtig zu beachten.