Rente ETF: Alles was Sie über die optimale Altersvorsorge wissen müssen

Die richtige Altersvorsorge ist entscheidend, um finanzielle Stabilität im Ruhestand zu gewährleisten. Dabei spielen Renten-ETFs eine immer größere Rolle. In diesem umfassenden Leitfaden finden Sie alle Informationen, die Sie benötigen, um Renten-ETFs für Ihre langfristige Altersvorsorge optimal zu nutzen. Erfahren Sie, warum Renten-ETFs eine attraktive Option sind, wie sie funktionieren und welche Vorteile sie bieten. Darüber hinaus erfahren Sie, wie Sie einen Renten-ETF einrichten können, welche Steuern und Gebühren anfallen, welche Risiken bestehen und wie Renten-ETFs in Ihre Investitionsstrategie passen. Auch Alternativen zur Renten-ETFs werden betrachtet, um eine fundierte Entscheidung über die optimale Altersvorsorge zu treffen. Lesen Sie weiter, um alles zu erfahren, was Sie über Renten-ETFs für die optimale Altersvorsorge wissen müssen.

Zusammenfassung

- Was sind Renten-ETFs?

- Warum Renten-ETFs für die Altersvorsorge nutzen?

- Wie funktionieren Renten-ETFs?

- Vorteile von Renten-ETFs für die Altersvorsorge

- Einrichtung eines Renten-ETFs für die Altersvorsorge

- Beste Renten-ETFs für die Altersvorsorge

- Steuern und Gebühren bei Renten-ETFs

- Risiken von Renten-ETFs für die Altersvorsorge

- Renten-ETFs und die langfristige Altersvorsorge

- Investitionsstrategien für Renten-ETFs

- Wie viel in Renten-ETFs für die Altersvorsorge investieren?

- Die Rolle des Alters bei Renten-ETFs

- Unterschiede zwischen Renten-ETFs und traditionellen Rentenfonds

- Wie Renten-ETFs in Ihre Gesamtfinanzplanung passen

- Alternativen zu Renten-ETFs für die Altersvorsorge

- Renten-ETFs kombinieren – die optimale Strategie

- Fazit

-

Häufig gestellte Fragen

- Wie unterscheiden sich Renten-ETFs von traditionellen Rentenfonds?

- Welche Vorteile bieten Renten-ETFs für die Altersvorsorge?

- Wie viel sollte ich in Renten-ETFs für die Altersvorsorge investieren?

- Wie funktioniert die Einrichtung eines Renten-ETFs für die Altersvorsorge?

- Welche Steuern und Gebühren fallen bei Renten-ETFs an?

- Welche Risiken gibt es bei der Nutzung von Renten-ETFs für die Altersvorsorge?

- Welche Alternativen gibt es zu Renten-ETFs für die Altersvorsorge?

- Wie passt ein Renten-ETF in meine Gesamtfinanzplanung?

- Welche Investitionsstrategien gibt es für Renten-ETFs?

- Wie wirkt sich das Alter auf Renten-ETFs aus?

- Verweise

Was sind Renten-ETFs?

Renten-ETFs sind Exchange Traded Funds, die in Anleihen investieren. Anleihen sind Schuldverschreibungen, die von Regierungen, Unternehmen oder anderen Institutionen ausgegeben werden, um Kapital aufzunehmen. Renten-ETFs bündeln eine Vielzahl von Anleihen in einem Fonds, der an einer Börse gehandelt wird. Dies ermöglicht Anlegern den einfachen und kostengünstigen Zugang zu einer breiten Palette von Anleihen. Renten-ETFs bieten eine breite Diversifikation, da sie in verschiedene Arten von Anleihen investieren können, wie zum Beispiel Staatsanleihen, Unternehmensanleihen oder Hochzinsanleihen. Sie bieten auch die Möglichkeit, von Zinszahlungen und potenziellen Kursgewinnen zu profitieren. Renten-ETFs eignen sich gut für Anleger, die ein stabiles Einkommen und langfristiges Wachstum suchen, während sie das Risiko durch Diversifikation minimieren möchten.

Warum Renten-ETFs für die Altersvorsorge nutzen?

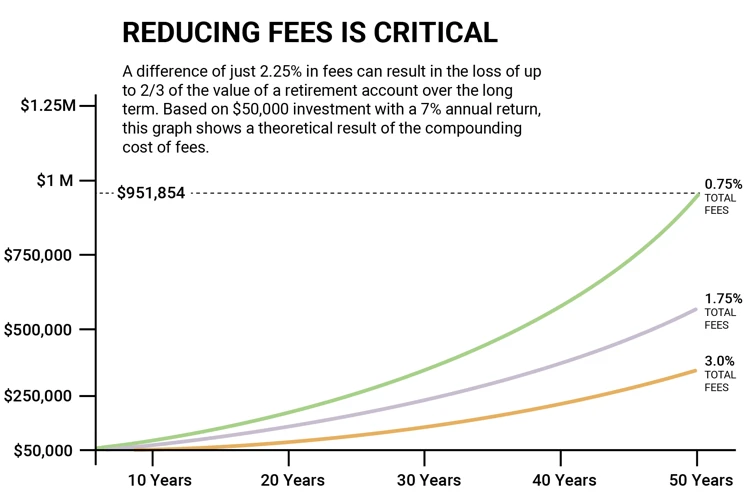

Renten-ETFs bieten einige Vorteile, die sie zu einer attraktiven Option für die Altersvorsorge machen. Erstens ermöglichen sie eine breite Diversifikation, da sie in eine Vielzahl von Anleihen investieren. Dadurch kann das Risiko gestreut und die Wahrscheinlichkeit von Verlusten verringert werden. Zweitens bieten Renten-ETFs stabile und regelmäßige Erträge in Form von Zinszahlungen. Dies ist besonders für die Altersvorsorge wichtig, da ein konstantes Einkommen für den Ruhestand geplant werden kann. Drittens sind Renten-ETFs in der Regel kostengünstiger als traditionelle Rentenfonds, da sie passiv verwaltet werden und geringere Verwaltungskosten haben. Dies bedeutet, dass mehr Geld in den Fonds investiert bleibt und mit der Zeit wachsen kann. Darüber hinaus bieten Renten-ETFs Flexibilität, da sie an der Börse gehandelt werden können und somit jederzeit gekauft oder verkauft werden können. Die Verwendung von Renten-ETFs für die Altersvorsorge kann daher eine effektive Strategie sein, um finanzielle Sicherheit im Ruhestand zu gewährleisten.

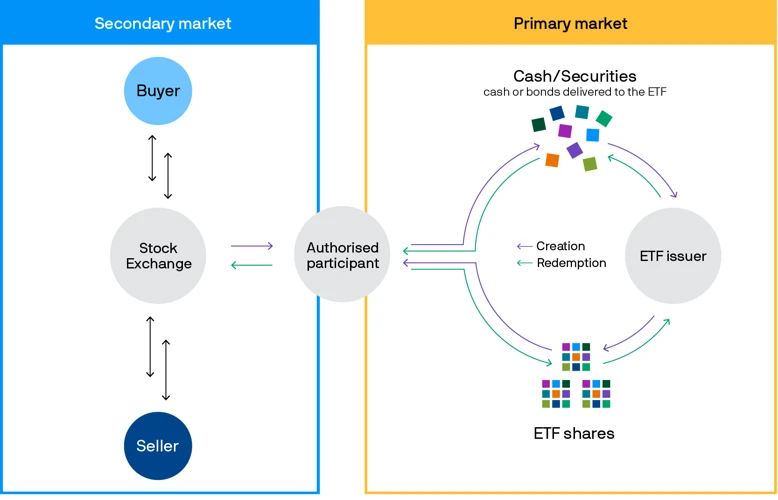

Wie funktionieren Renten-ETFs?

Renten-ETFs funktionieren ähnlich wie andere ETFs, jedoch mit dem Fokus auf Anleihen. Sie werden von Fondsgesellschaften erstellt und an Börsen gehandelt. Der Fonds kauft eine Vielzahl von Anleihen, um ein diversifiziertes Portfolio aufzubauen. Die Wertentwicklung des Renten-ETFs spiegelt die Wertentwicklung des zugrunde liegenden Anleihenportfolios wider. Anleger können Renten-ETFs wie Aktien an einer Börse kaufen und verkaufen. Die Preise für Renten-ETFs basieren auf dem Nettoinventarwert (NAV), der den Wert des Anleihenportfolios widerspiegelt. Renten-ETFs können in verschiedene Arten von Anleihen investieren, je nach Strategie des Fonds. Dies könnte Staatsanleihen, Unternehmensanleihen oder andere Arten von festverzinslichen Wertpapieren umfassen. Die Rendite von Renten-ETFs setzt sich aus den Zinszahlungen der Anleihen und möglichen Kursänderungen zusammen. Es ist wichtig zu beachten, dass Renten-ETFs keine festen Zinszahlungen garantieren können und der Wert des Fonds schwanken kann.

Vorteile von Renten-ETFs für die Altersvorsorge

Renten-ETFs bieten eine Reihe von Vorteilen für die Altersvorsorge. Erstens bieten sie eine breite Diversifikation, da sie in verschiedene Arten von Anleihen investieren können. Dies reduziert das Risiko, da Verluste bei einer Anleihe durch Gewinne bei einer anderen ausgeglichen werden können. Zweitens bieten Renten-ETFs regelmäßige Zinszahlungen, die ein stabiles Einkommen im Ruhestand ermöglichen. Drittens sind Renten-ETFs kostengünstig und einfach zu handhaben, da sie an der Börse gehandelt werden können. Dadurch entfallen hohe Verwaltungsgebühren und die Flexibilität, Anteile bei Bedarf zu kaufen oder zu verkaufen. Darüber hinaus bieten Renten-ETFs eine gute Liquidität, da sie an einem gut funktionierenden Markt gehandelt werden. Dies ermöglicht es Anlegern, ihre Anlagen bei Bedarf schnell und einfach zu liquidieren. Insgesamt sind Renten-ETFs eine attraktive Option für die Altersvorsorge, da sie langfristiges Wachstum, stabiles Einkommen und Diversifikation bieten.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

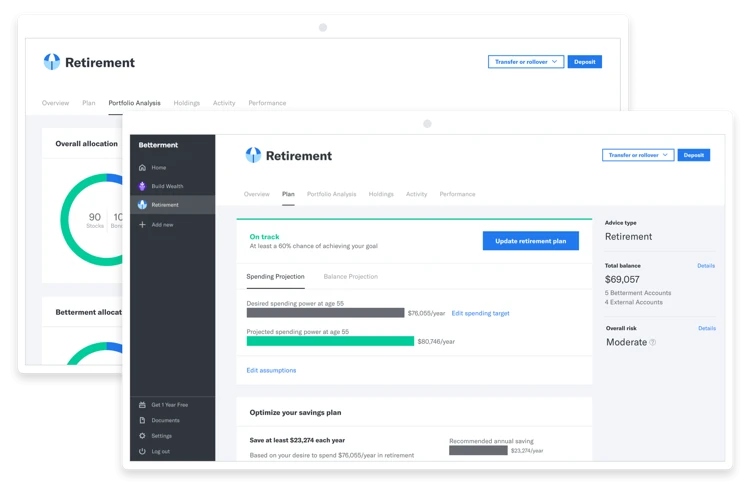

Einrichtung eines Renten-ETFs für die Altersvorsorge

Die Einrichtung eines Renten-ETFs für die Altersvorsorge ist ein relativ einfacher Prozess. Hier sind die Schritte, die Sie befolgen sollten:

1. Auswahl des richtigen Renten-ETFs: Recherchieren Sie verschiedene Renten-ETFs und wählen Sie einen aus, der Ihren Anlagezielen und Risikotoleranz entspricht. Achten Sie auf die Kostenstruktur, Performance und die im Fonds enthaltenen Anleihen.

2. Kontoeröffnung: Eröffnen Sie ein Depot bei einer Bank oder einem Broker, die den gewählten Renten-ETF anbieten. Folgen Sie den Anweisungen zur Kontoeröffnung und geben Sie alle erforderlichen Informationen an.

3. Investitionsplan erstellen: Überlegen Sie, wie viel Geld Sie regelmäßig in den Renten-ETF investieren möchten. Erstellen Sie einen Investitionsplan, der zu Ihrer finanziellen Situation passt.

4. Anlagebetrag festlegen: Legen Sie den Betrag fest, den Sie zu Beginn in den Renten-ETF investieren möchten. Dies kann eine Einmalzahlung sein oder Sie können regelmäßige Investitionen festlegen.

5. Überweisung tätigen: Überweisen Sie den festgelegten Betrag auf das angegebene Konto des Renten-ETFs. Stellen Sie sicher, dass Sie alle erforderlichen Informationen für die Überweisung bereitstellen.

6. Überwachung und Anpassung: Überwachen Sie regelmäßig die Performance des Renten-ETFs und passen Sie bei Bedarf Ihre Investitionen an. Es kann auch ratsam sein, einen Finanzberater hinzuzuziehen, um bei der Überwachung Ihrer Altersvorsorge zu unterstützen.

Die Einrichtung eines Renten-ETFs ist ein wichtiger Schritt zur langfristigen Altersvorsorge. Achten Sie jedoch darauf, dass Renten-ETFs nicht für jeden die optimale Wahl sind. Abhängig von Ihrer individuellen Situation könnte beispielsweise ein Rürup-Vertrag sinnvoll sein. Informieren Sie sich über verschiedene Optionen und entscheiden Sie entsprechend Ihrer Bedürfnisse und Zielen.

Beste Renten-ETFs für die Altersvorsorge

Die Auswahl der besten Renten-ETFs für die Altersvorsorge hängt von verschiedenen Faktoren ab, wie beispielsweise Ihrem Risikoprofil, Ihrer Anlagestrategie und der gewünschten Laufzeit. Es gibt jedoch einige etablierte Renten-ETFs, die für ihre Performance und Zuverlässigkeit bekannt sind. Ein Beispiel dafür ist der iShares Global Aggregate Bond UCITS ETF, der in eine breite Palette von Anleihen aus entwickelten und aufstrebenden Märkten investiert. Dieser ETF bietet eine hohe Diversifikation und niedrige Kosten. Ein weiterer leistungsstarker Renten-ETF ist der Xtrackers II Global Government Bond UCITS ETF, der in Staatsanleihen von hochwertiger Bonität investiert. Dieser ETF bietet eine solide Rendite und eine niedrige Volatilität. Beachten Sie jedoch, dass die besten Renten-ETFs für die Altersvorsorge für jeden Anleger unterschiedlich sein können. Es ist ratsam, Ihre individuellen Anlageziele und Risikotoleranz zu berücksichtigen und gegebenenfalls professionellen Rat einzuholen.

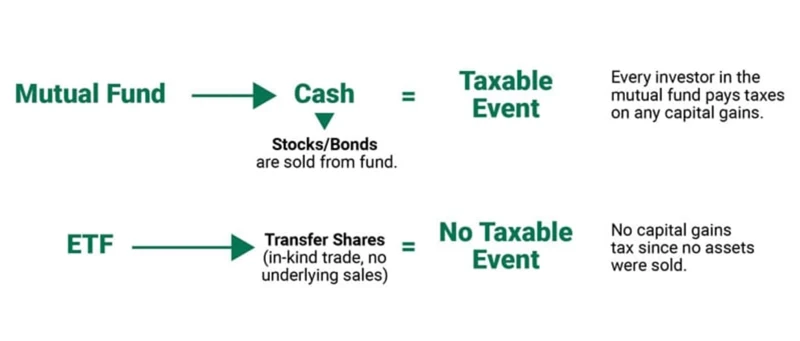

Steuern und Gebühren bei Renten-ETFs

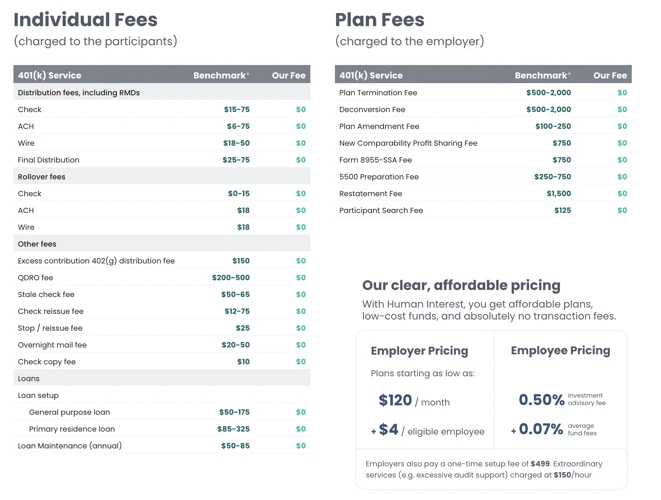

Bei Renten-ETFs fallen sowohl Steuern als auch Gebühren an, die Anleger berücksichtigen sollten. Steuerlich gesehen unterliegen Renten-ETFs der Abgeltungssteuer, die auf Kapitalerträge erhoben wird. Das bedeutet, dass Gewinne aus dem Verkauf von Renten-ETFs mit einem festen Steuersatz besteuert werden. Es gibt jedoch die Möglichkeit der steuerlichen Begünstigung bei bestimmten Vorsorgeprodukten wie der Rürup-Rente, bei der die Beiträge steuermindernd berücksichtigt werden können. Zusätzlich zu den Steuern müssen Anleger auch die Gebühren für den Handel mit Renten-ETFs beachten. Diese können Transaktionsgebühren, Verwaltungsgebühren und gegebenenfalls Ausgabeaufschläge umfassen. Es ist wichtig, die Gebührenstruktur des ausgewählten Renten-ETFs zu verstehen und mit anderen Anbietern zu vergleichen, um sicherzustellen, dass die Kosten im Einklang mit den erwarteten Renditen stehen.

Risiken von Renten-ETFs für die Altersvorsorge

Risiken von Renten-ETFs für die Altersvorsorge:

– Zinsrisiko: Renten-ETFs sind stark von Zinsbewegungen betroffen. Wenn die Zinsen steigen, können die Kurse von Anleihen fallen, was zu Verlusten im Renten-ETF führt.

– Kreditrisiko: Renten-ETFs, die in Unternehmensanleihen investieren, tragen das Risiko des Ausfalls eines Emittenten. Ein Zahlungsausfall kann zu erheblichen Verlusten führen.

– Liquiditätsrisiko: Wenn der Markt für Anleihen illiquide ist, kann es schwierig sein, Anleihen zu verkaufen. Dies kann zu einem Abschlag auf den Nettoinventarwert des Renten-ETFs führen.

– Inflation: Renten-ETFs sind anfällig für Inflation, da steigende Preise die Kaufkraft der festen Zinszahlungen mindern.

– Laufzeitrisiko: Renten-ETFs mit längeren Laufzeiten sind anfälliger für Zinsänderungen als solche mit kürzeren Laufzeiten.

Es ist wichtig, sich dieser Risiken bewusst zu sein und sie in die Anlageentscheidung einzubeziehen. Bei Unsicherheiten können individuelle Finanzberatung und ein ausgewogenes Portfolio mit verschiedenen Anlageklassen helfen, das Risiko zu reduzieren.

Renten-ETFs und die langfristige Altersvorsorge

Renten-ETFs sind eine attraktive Option für die langfristige Altersvorsorge. Durch ihre breite Diversifikation und die Möglichkeit, in unterschiedliche Arten von Anleihen zu investieren, bieten sie eine solide Grundlage für ein stabiles und konsistentes Einkommen im Ruhestand. Renten-ETFs können dabei helfen, eine ausgewogene Portfoliostruktur aufzubauen und das Risiko zu streuen. Sie bieten Anlegern die Möglichkeit, von den Zinszahlungen und potenziellen Kurszuwächsen der Anleihen zu profitieren. Darüber hinaus können Renten-ETFs langfristiges Wachstum fördern und helfen, die Auswirkungen von Inflation zu mindern. Bei der langfristigen Altersvorsorge ist es wichtig, frühzeitig anzufangen und regelmäßig zu investieren, um von langfristigem Zinseszins-Effekt zu profitieren. Ein Renten-ETF kann dabei eine bequeme und kostengünstige Lösung sein, um ein solides finanzielles Fundament für den Ruhestand aufzubauen.

Investitionsstrategien für Renten-ETFs

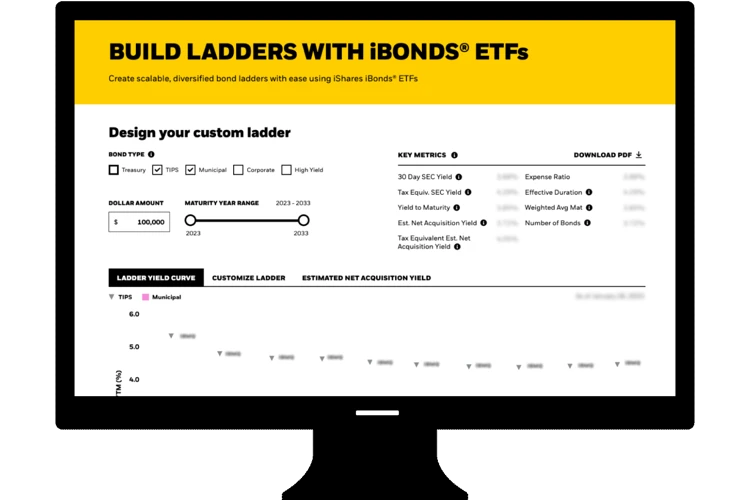

Investitionsstrategien für Renten-ETFs können je nach individuellen Zielen und Risikotoleranz variieren. Eine Möglichkeit besteht darin, verschiedene Renten-ETFs zu kombinieren, um eine breite Diversifikation zu erreichen. Dies kann beispielsweise durch die Investition in Renten-ETFs, die verschiedene Arten von Anleihen abdecken, wie Staatsanleihen, Unternehmensanleihen oder Hochzinsanleihen, geschehen. Eine andere Strategie ist die Laufzeitdauer der Anleihen im Renten-ETF zu berücksichtigen. Dabei kann zwischen kurzfristigen, mittelfristigen oder langfristigen Anleihen gewählt werden, abhängig von den persönlichen Präferenzen und dem Zinsumfeld. Eine weitere Option besteht darin, Renten-ETFs mit aktiven oder passiven Managementansätzen zu vergleichen. Aktive Renten-ETFs werden von Fondsmanagern verwaltet, die Anleihen auswählen und deren Gewichtung anpassen, während passive Renten-ETFs einen Index nachbilden. Es ist wichtig, die Kosten, die Performance und die Risiken der einzelnen Strategien zu berücksichtigen und gegebenenfalls Fachberatung einzuholen, um die beste Investitionsstrategie für Renten-ETFs zu finden.

Wie viel in Renten-ETFs für die Altersvorsorge investieren?

Die Frage, wie viel in Renten-ETFs für die Altersvorsorge investiert werden sollte, ist eine individuelle Entscheidung. Es gibt jedoch einige wichtige Faktoren zu beachten. Zunächst sollten Sie Ihre Gesamtfinanzsituation, Ihre finanziellen Ziele und Ihren Anlagehorizont berücksichtigen. Es wird empfohlen, dass Sie einen angemessenen Anteil Ihres Vermögens in Renten-ETFs investieren, um eine ausgewogene Risiko-Rendite-Mischung zu gewährleisten. Typischerweise empfehlen Finanzexperten, einen bestimmten Prozentsatz des Gesamtportfolios in Rentenwerten anzulegen, je nach Alter, Risikobereitschaft und Ertragszielen. Es ist ratsam, eine breite Diversifikation zu erreichen, indem Sie in unterschiedliche Arten von Renten-ETFs investieren. Es ist auch wichtig, Ihre Anlage regelmäßig zu überprüfen und bei Bedarf anzupassen, um Ihre finanziellen Ziele im Laufe der Zeit zu erreichen. Weitere Informationen dazu, wie Sie eine optimale Renten-ETF-Allokation für Ihre Altersvorsorge bestimmen können, finden Sie in unserem Artikel /was-ist-der-rentenfaktor/.

Die Rolle des Alters bei Renten-ETFs

Das Alter spielt eine wichtige Rolle bei der Nutzung von Renten-ETFs für die Altersvorsorge. Je nachdem, in welchem Lebensabschnitt Sie sich befinden, können unterschiedliche Strategien und Schwerpunkte beim Investieren in Renten-ETFs sinnvoll sein.

In jungen Jahren, wenn noch genügend Zeit bis zur Rente bleibt, können Renten-ETFs genutzt werden, um langfristiges Wachstum und Kapitalbildung anzustreben. Durch die langfristige Anlagestrategie können Kursschwankungen ausgeglichen werden und die finanzielle Situation im Ruhestand verbessert werden.

Im mittleren Alter können Renten-ETFs dazu eingesetzt werden, ein stabiles Einkommen für den Ruhestand aufzubauen. Hierbei stehen regelmäßige Zinszahlungen im Vordergrund, um den Lebensstandard auch nach dem Ausscheiden aus dem Erwerbsleben aufrechtzuerhalten.

Im fortgeschrittenen Alter, wenn der Ruhestand näher rückt, können Renten-ETFs dazu dienen, das Portfolio zu sichern und das Anlagerisiko zu minimieren. Eine konservativere Anlagestrategie mit einem höheren Anteil an renditestarken Anleihen kann dabei sinnvoll sein.

Es ist wichtig, die individuelle finanzielle Situation, die geplante Rentendauer und die eigenen Anlageziele zu berücksichtigen, um Renten-ETFs entsprechend einzusetzen. Eine individuelle Anlageberatung kann Ihnen dabei helfen, die passende Altersvorsorgestrategie mit Renten-ETFs zu entwickeln.

Unterschiede zwischen Renten-ETFs und traditionellen Rentenfonds

Es gibt einige wesentliche Unterschiede zwischen Renten-ETFs und traditionellen Rentenfonds:

1. Anlagestrategie: Renten-ETFs basieren auf passiven Anlagestrategien und versuchen, einen zugrunde liegenden Index nachzubilden. Traditionelle Rentenfonds hingegen verfolgen oft eine aktive Anlagestrategie, bei der Fondsmanager die Anleihen auswählen und das Portfolio aktiv verwalten.

2. Kosten: Renten-ETFs haben in der Regel niedrigere Kosten als traditionelle Rentenfonds. Dies liegt zum Teil daran, dass Renten-ETFs passiv verwaltet werden und keine teuren Fondsmanager benötigen.

3. Transparenz: Renten-ETFs bieten Anlegern eine hohe Transparenz, da sie regelmäßig Informationen über den zugrunde liegenden Index und die enthaltenen Anleihen bereitstellen. Bei traditionellen Rentenfonds sind diese Informationen möglicherweise nicht so leicht zugänglich.

4. Handelbarkeit: Renten-ETFs können wie Aktien an einer Börse gehandelt werden, was bedeutet, dass sie während der Handelszeiten jederzeit gekauft oder verkauft werden können. Traditionelle Rentenfonds können in der Regel nur einmal am Tag zum Nettoinventarwert gehandelt werden.

5. Anlageflexibilität: Renten-ETFs bieten Anlegern die Möglichkeit, gezielt in bestimmte Anleihensegmente zu investieren, wie z.B. High Yield oder Staatsanleihen einzelner Länder. Traditionelle Rentenfonds haben möglicherweise eine breitere Diversifikation, können jedoch nicht so gezielt in bestimmte Anleihen investieren.

Es ist wichtig, diese Unterschiede zu berücksichtigen, um die richtige Wahl für Ihre Anlageziele und -strategien zu treffen.

Wie Renten-ETFs in Ihre Gesamtfinanzplanung passen

Wie Renten-ETFs in Ihre Gesamtfinanzplanung passen, hängt von Ihren individuellen Zielen und Bedürfnissen ab. Renten-ETFs können als Teil eines ausgewogenen Portfolios dienen und dazu beitragen, das Risiko zu streuen. Sie bieten eine konstante Einkommensquelle und können einen Beitrag zur langfristigen Wachstumsorientierung Ihrer Geldanlagen leisten. Wenn Sie eine langfristige Altersvorsorge planen, können Renten-ETFs eine gute Ergänzung sein, da sie stabile Erträge und eine gewisse Sicherheit bieten. Es ist jedoch wichtig zu beachten, dass Renten-ETFs nicht ohne Risiken sind und Marktfluktuationen ausgesetzt sein können. Daher ist es ratsam, sich vor einem Investment umfassend über die verschiedenen Faktoren zu informieren und ggf. professionelle Beratung in Anspruch zu nehmen. Wenn Sie mehr über die Vererbbarkeit von Renten-ETFs erfahren möchten, lesen Sie unseren Artikel zum Thema „Rürup: Vererbbarkeit der Renten-ETFs“.

Alternativen zu Renten-ETFs für die Altersvorsorge

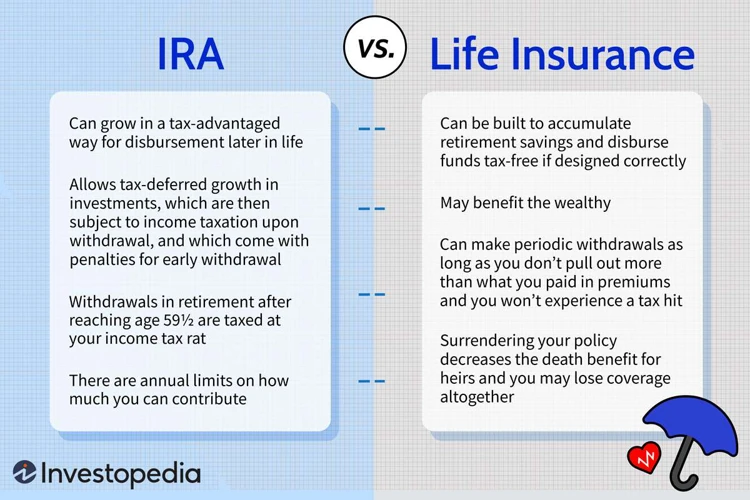

Für die Altersvorsorge gibt es neben Renten-ETFs auch andere Alternativen, die in Betracht gezogen werden können:

1. Private Rentenversicherungen: Diese bieten eine garantierte lebenslange Rente und werden von Versicherungsgesellschaften angeboten. Private Rentenversicherungen können attraktiv sein, wenn man eine feste Rentenzahlung wünscht und sich keine Sorgen um Marktschwankungen machen möchte.

2. Rürup-Rente: Diese staatlich geförderte Altersvorsorge ist speziell für Selbstständige und Freiberufler konzipiert. Die Rürup-Rente bietet Steuervorteile und Flexibilität bei den Beitragszahlungen.

3. Betriebliche Altersvorsorge: Arbeitnehmer können durch Arbeitgeberunterstützung in Form von Direktversicherungen, Pensionskassen oder Pensionsfonds eine zusätzliche Altersvorsorge aufbauen. Die Beiträge werden dabei direkt vom Arbeitgeber oder vom Bruttogehalt abgezogen.

4. Immobilien: Der Kauf von Immobilien als langfristige Investition kann eine Alternative zur Renten-ETFs sein. Immobilien können regelmäßige Mieteinnahmen generieren und eine Wertsteigerung im Laufe der Zeit bieten.

Es ist wichtig, die Vor- und Nachteile jeder Alternative zu Renten-ETFs zu berücksichtigen und eine individuelle Entscheidung basierend auf den eigenen Bedürfnissen und Zielen zu treffen. Eine Kombination aus verschiedenen Altersvorsorgeoptionen kann ebenfalls eine gute Strategie sein, um ein diversifiziertes Portfolio aufzubauen.

Renten-ETFs kombinieren – die optimale Strategie

Eine optimale Strategie beim Einsatz von Renten-ETFs besteht darin, verschiedene Renten-ETFs zu kombinieren. Durch die Kombination verschiedener Renten-ETFs können Anleger ihre Risiken weiter diversifizieren und verschiedene Renteninstrumente in ihrem Portfolio nutzen. Eine Möglichkeit, dies zu erreichen, ist die Diversifikation nach Ländern oder Regionen. Hierbei können Renten-ETFs aus verschiedenen Ländern oder Regionen gewählt werden, um von unterschiedlichen wirtschaftlichen Bedingungen und Zinssätzen zu profitieren. Eine weitere Möglichkeit besteht darin, auf verschiedene Arten von Anleihen zu setzen, wie zum Beispiel Staatsanleihen, Unternehmensanleihen oder Inflation-linked Bonds. Durch die Kombination dieser unterschiedlichen Renten-ETFs können Anleger ihr Portfoliorisiko weiter reduzieren und gleichzeitig von verschiedenen Renditequellen profitieren. Eine sorgfältige Analyse der einzelnen Renten-ETFs und deren Zusammensetzung ist jedoch entscheidend, um die optimale Kombination für die individuelle Anlagestrategie zu finden.

Fazit

Renten-ETFs stellen eine attraktive Option für die langfristige Altersvorsorge dar. Sie bieten eine breite Diversifikation und die Möglichkeit, von Zinszahlungen und potenziellen Kursgewinnen zu profitieren. Durch ihre flexible Handelbarkeit an der Börse bieten sie zudem eine hohe Liquidität. Es ist jedoch wichtig zu beachten, dass Renten-ETFs auch Risiken mit sich bringen, wie zum Beispiel das Kreditrisiko oder das Zinsrisiko. Daher ist es ratsam, eine ausgewogene Investitionsstrategie zu verfolgen und andere Anlageinstrumente in Betracht zu ziehen, um das Risiko weiter zu streuen. Bevor Sie in Renten-ETFs investieren, sollten Sie Ihre individuellen Ziele, Bedürfnisse und Risikotoleranz sorgfältig abwägen. Denken Sie auch an steuerliche Aspekte und Gebühren, die mit dem Handel von ETFs verbunden sein können. Insgesamt können Renten-ETFs eine wertvolle Ergänzung Ihrer Altersvorsorge sein, aber eine gründliche Recherche und Beratung sind unerlässlich, um die beste Entscheidung für Ihre finanzielle Zukunft zu treffen.

Häufig gestellte Fragen

Wie unterscheiden sich Renten-ETFs von traditionellen Rentenfonds?

Renten-ETFs und traditionelle Rentenfonds haben einige Unterschiede. Renten-ETFs werden an der Börse gehandelt und der Preis ändert sich während des Handelstages, während traditionelle Rentenfonds in der Regel einmal am Tag bewertet werden. Außerdem haben Renten-ETFs in der Regel niedrigere Verwaltungsgebühren und bieten Anlegern mehr Flexibilität.

Welche Vorteile bieten Renten-ETFs für die Altersvorsorge?

Renten-ETFs bieten mehrere Vorteile für die Altersvorsorge. Sie ermöglichen eine breite Diversifikation, da sie in eine Vielzahl von Anleihen investieren. Renten-ETFs sind auch kostengünstig und bieten im Allgemeinen eine höhere Rendite als herkömmliche Anlageprodukte wie Sparbücher oder Festgelder.

Wie viel sollte ich in Renten-ETFs für die Altersvorsorge investieren?

Die Investition in Renten-ETFs für die Altersvorsorge hängt von mehreren Faktoren ab, wie zum Beispiel Ihrem Einkommen, Ihrer finanziellen Situation und Ihrem Risikoprofil. Es wird empfohlen, dass Sie einen Teil Ihres Vermögens in Renten-ETFs investieren, um eine ausgewogene Anlagestrategie zu erreichen. Sprechen Sie am besten mit einem Finanzberater, um die richtige Investitionshöhe für Ihre individuellen Bedürfnisse festzulegen.

Wie funktioniert die Einrichtung eines Renten-ETFs für die Altersvorsorge?

Die Einrichtung eines Renten-ETFs für die Altersvorsorge kann einfach sein. Sie müssen zunächst einen geeigneten Renten-ETF auswählen und ein Depot bei einer Bank oder einem Online-Broker eröffnen. Anschließend können Sie Geld in den Renten-ETF investieren und regelmäßige Beiträge leisten. Es ist wichtig, Ihre Anlage regelmäßig zu überwachen und bei Bedarf Anpassungen vorzunehmen.

Welche Steuern und Gebühren fallen bei Renten-ETFs an?

Bei Renten-ETFs fallen verschiedene Steuern und Gebühren an. Dazu gehören Kapitalertragssteuern auf Kursgewinne, die beim Verkauf von Renten-ETFs anfallen, sowie Verwaltungsgebühren, die der Renten-ETF-Anbieter für die Verwaltung des Fonds erhebt. Es ist wichtig, diese Kosten bei der Bewertung der Rentabilität einer Investition in Renten-ETFs zu berücksichtigen.

Welche Risiken gibt es bei der Nutzung von Renten-ETFs für die Altersvorsorge?

Wie bei jeder Anlage gibt es auch bei Renten-ETFs Risiken. Dazu gehören das Zinsänderungsrisiko, das Kreditrisiko und das Liquiditätsrisiko. Es ist wichtig, diese Risiken zu verstehen und Ihre Anlagen entsprechend zu diversifizieren, um potenzielle Verluste zu minimieren.

Welche Alternativen gibt es zu Renten-ETFs für die Altersvorsorge?

Es gibt verschiedene Alternativen zu Renten-ETFs für die Altersvorsorge. Dazu gehören traditionelle Rentenfonds, private Rentenversicherungen und Immobilieninvestitionen. Jede Alternative hat ihre eigenen Vor- und Nachteile, und es ist wichtig, Ihre individuellen Bedürfnisse und Ziele zu berücksichtigen, um die richtige Wahl zu treffen.

Wie passt ein Renten-ETF in meine Gesamtfinanzplanung?

Ein Renten-ETF kann eine wichtige Komponente Ihrer Gesamtfinanzplanung sein, insbesondere wenn es um die Altersvorsorge geht. Es ist wichtig, Ihre Ziele, Risikotoleranz und Zeitrahmen zu berücksichtigen und Ihre Anlagen entsprechend zu diversifizieren. Ein Finanzberater kann Ihnen dabei helfen, einen maßgeschneiderten Finanzplan zu entwickeln, der Renten-ETFs optimal integriert.

Welche Investitionsstrategien gibt es für Renten-ETFs?

Es gibt verschiedene Investitionsstrategien für Renten-ETFs. Dazu gehören Buy-and-Hold, Taktische Asset-Allokation und Laddering. Jede Strategie hat ihre eigenen Vor- und Nachteile und ist für unterschiedliche Anlegerprofile geeignet. Es ist wichtig, Ihre Anlageziele und Risikobereitschaft zu berücksichtigen, um die richtige Strategie für Renten-ETFs zu wählen.

Wie wirkt sich das Alter auf Renten-ETFs aus?

Das Alter kann einen Einfluss auf Ihre Renten-ETF-Investition haben. Je näher Sie dem Rentenalter kommen, desto konservativer sollte Ihre Anlagestrategie sein, um potenzielle Verluste zu minimieren. Es kann sinnvoll sein, einen höheren Anteil Ihres Portfolios in konservativen Anlagen wie Renten-ETFs oder Anleihen zu halten, um ein stabiles Einkommen im Ruhestand zu gewährleisten.