Die Finanzplanung nach einer Scheidung oder dem Tod eines Partners kann eine komplexe und verwirrende Angelegenheit sein. Es ist wichtig, die finanziellen Auswirkungen dieser Lebensereignisse zu verstehen und entsprechende Maßnahmen zu ergreifen, um eine solide finanzielle Basis für die Zukunft zu schaffen. In diesem Artikel werden wir Tipps und Ratschläge zur Finanzplanung nach einer Scheidung oder dem Tod eines Partners geben und aufzeigen, welche Schritte unternommen werden sollten, um eine stabile Altersversorgung zu gewährleisten. Von der Analyse der eigenen finanziellen Situation über die Überprüfung von Rentenansprüchen oder Versicherungsverträgen bis hin zur steuerlichen Optimierung der Altersvorsorge – dieser Artikel bietet Ihnen einen detaillierten Leitfaden, um Ihnen bei der Finanzplanung in schwierigen Zeiten zu unterstützen.

Zusammenfassung

- Finanzplanung nach Scheidung

- Finanzplanung nach dem Tod eines Partners

- Auswirkungen auf die Rente

- Steuerliche Aspekte

- Unterstützung von Experten

- Zusammenfassung

-

Häufig gestellte Fragen

- Was passiert mit meinem Geld nach einer Scheidung?

- Wie überprüfe ich meinen Ehevertrag?

- Kann ich nach der Scheidung Ansprüche auf die Rente meines Ex-Partners haben?

- Welche Versicherungsverträge sollten nach einer Scheidung überprüft werden?

- Wie kann ich meine Altersvorsorge nach einer Scheidung sicherstellen?

- Was umfasst das Erbe nach dem Tod meines Partners?

- Wie überprüfe ich meine Rentenansprüche nach dem Tod meines Partners?

- Welche Versicherungsverträge sollte ich nach dem Tod meines Partners überprüfen?

- Welche steuerlichen Aspekte sind nach einer Scheidung oder dem Tod eines Partners zu beachten?

- Wann sollte ich einen Finanzberater oder einen Steuerberater konsultieren?

- Brauche ich nach einer Scheidung oder dem Tod meines Partners rechtliche Beratung?

- Verweise

Finanzplanung nach Scheidung

Nach einer Scheidung ist es wichtig, eine solide Finanzplanung zu treffen, um sich auf die veränderte finanzielle Situation einzustellen. Eine gründliche Analyse der finanziellen Situation ist der erste Schritt. Es ist ratsam, alle Einkommensquellen und Ausgaben zu überprüfen und mögliche Veränderungen, wie etwa Unterhaltszahlungen oder neue Wohnkosten, zu berücksichtigen. Zudem sollte der Ehevertrag überprüft werden, um zu klären, welche finanziellen Vereinbarungen nach der Scheidung gelten. Falls kein Ehevertrag vorhanden ist, sollten die rechtlichen Bestimmungen zur Aufteilung von Vermögen und finanzielle Unterstützung nach einer Scheidung beachtet werden. Es ist außerdem wichtig, die neuen Rentenansprüche nach der Scheidung zu überprüfen, insbesondere, wenn einer der Partner während der Ehe nicht erwerbstätig war. Um die Tragfähigkeit der Altersvorsorge sicherzustellen, sollten gegebenenfalls Anpassungen vorgenommen werden, zum Beispiel durch den Abschluss von zusätzlichen Rentenversicherungen oder den Aufbau eines eigenen Vermögens. Ein Haushaltsplan kann ebenfalls dabei helfen, die finanziellen Ziele nach der Scheidung zu erreichen und eine finanzielle Stabilität zu gewährleisten.

Analyse der finanziellen Situation nach der Scheidung

Für die ist es wichtig, einen genauen Überblick über die eigenen finanziellen Ressourcen zu erhalten. Dazu gehört die Erfassung und Bewertung aller Vermögenswerte, wie Immobilien, Bankkonten, Wertpapiere oder Unternehmensanteile. Ebenso sollten Schulden und Verbindlichkeiten erfasst werden, um eine klare Vorstellung von der finanziellen Belastung zu haben. Zudem ist es wichtig, alle laufenden Einnahmen und Ausgaben zu dokumentieren und zu bewerten. Dabei sollten etwaige Unterhaltszahlungen oder andere finanzielle Verpflichtungen berücksichtigt werden. Durch eine detaillierte Analyse der finanziellen Situation nach der Scheidung kann eine solide Grundlage für die weitere Finanzplanung geschaffen werden.

Überprüfung des Ehevertrags

Bei der Überprüfung des Ehevertrags nach einer Scheidung sollten Sie die darin enthaltenen finanziellen Vereinbarungen genau prüfen. Es ist wichtig herauszufinden, welche Regelungen und Vereinbarungen im Ehevertrag festgelegt wurden und wie sie sich auf die finanzielle Situation nach der Scheidung auswirken. Nehmen Sie sich Zeit, um den Ehevertrag sorgfältig durchzulesen und stellen Sie sicher, dass Sie jede Klausel und Bedingung verstehen. Bei Unklarheiten oder Fragen ist es ratsam, einen Rechtsanwalt zu konsultieren, der Ihnen bei der Auslegung des Ehevertrags helfen kann. Wenn Sie keinen Ehevertrag haben, sollten Sie sich über die rechtlichen Bestimmungen zur Aufteilung von Vermögen und finanzieller Unterstützung informieren. In einigen Fällen kann es auch möglich sein, den Ehevertrag nach der Scheidung anzufechten oder zu ändern, wenn bestimmte Umstände vorliegen. Eine detaillierte Überprüfung des Ehevertrags kann Ihnen helfen, Ihre finanziellen Rechte und Pflichten besser zu verstehen und die bestmögliche finanzielle Basis nach der Scheidung zu schaffen.

Neue Rentenansprüche nach der Scheidung

Nach einer Scheidung gibt es möglicherweise neue Rentenansprüche, die berücksichtigt werden sollten. Wenn während der Ehe ein Partner nicht oder nur eingeschränkt berufstätig war, hat er möglicherweise Anspruch auf Rentenansprüche ausgleichen. Um diese Ansprüche geltend zu machen, sollte eine Überprüfung der Rentenversicherung und gegebenenfalls eine Beantragung von Rententeilungsverfahren erfolgen. Auch Rentenansprüche aus gesetzlichen Rentenversicherungen oder betrieblichen Vorsorgeplänen können sich nach einer Scheidung ändern. Daher ist es ratsam, sich mit den zuständigen Rentenversicherungsträgern in Verbindung zu setzen und die aktuellen Rentenansprüche zu überprüfen. Eine umfassende Kenntnis der eigenen Rentenansprüche ist wichtig, um die finanzielle Zukunft nach einer Scheidung vernünftig zu planen.

Tragfähigkeit der Altersvorsorge überprüfen

Die Tragfähigkeit der Altersvorsorge ist ein wichtiger Aspekt nach einer Scheidung. Es ist empfehlenswert, die Rentenansprüche zu überprüfen und zu analysieren, ob sie ausreichen, um den eigenen Lebensstandard im Ruhestand zu gewährleisten. Möglicherweise ist es notwendig, zusätzliche Maßnahmen zu ergreifen, um die finanzielle Absicherung im Alter zu verbessern. Dazu gehört beispielsweise der Abschluss von /rentenversicherungen, um die Rentenlücke zu schließen oder die Einbeziehung von anderen Vermögenswerten wie Immobilien oder Investmentfonds. Eine rechtzeitige Überprüfung der Altersvorsorge ermöglicht es, eventuelle Lücken frühzeitig zu erkennen und entsprechende Vorkehrungen zu treffen, um eine ausreichende finanzielle Absicherung im Ruhestand zu gewährleisten.

Erstellung eines Haushaltsplans

Bei der sollten die Einnahmen und Ausgaben detailliert aufgelistet werden. Es ist wichtig, alle Einkommensquellen, wie zum Beispiel Gehalt, Unterhaltszahlungen oder Rentenzahlungen, zu berücksichtigen. Auf der Ausgabenseite sollten sämtliche regelmäßigen Kosten, wie Miete, Nebenkosten, Versicherungen, Telefon- und Internetgebühren sowie Lebenshaltungskosten, aufgeführt werden. Es kann hilfreich sein, eine Prioritätenliste zu erstellen, um zu entscheiden, welche Ausgaben unverzichtbar sind und wo möglicherweise Einsparungen vorgenommen werden können. Zudem sollte beachtet werden, dass es nach einer Scheidung möglicherweise zu Veränderungen in der finanziellen Situation kommen kann, zum Beispiel durch den Verlust eines Einkommens oder neue Kosten wie Unterhaltszahlungen. Daher ist es wichtig, den Haushaltsplan regelmäßig zu überprüfen und anzupassen, um eine finanzielle Stabilität zu gewährleisten.

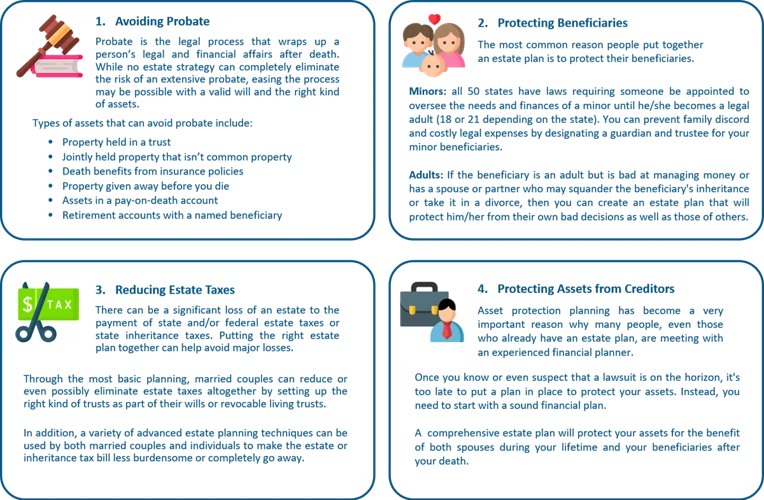

Finanzplanung nach dem Tod eines Partners

Die Finanzplanung nach dem Tod eines Partners erfordert besondere Aufmerksamkeit und sorgfältige Überlegungen. Eine wichtige Aufgabe ist es, einen Überblick über das Erbe zu erhalten und zu klären, welche finanziellen Ressourcen zur Verfügung stehen. Hierbei können Vermögenswerte wie Immobilien, Geldanlagen oder Versicherungen eine Rolle spielen. Es ist ebenfalls wichtig, die Rentenansprüche nach dem Tod des Partners zu überprüfen, insbesondere wenn eine Hinterbliebenenrente oder andere rentenrechtliche Ansprüche bestehen. Es empfiehlt sich auch, die Versicherungsverträge genauer unter die Lupe zu nehmen, um festzustellen, ob und in welchem Umfang Versicherungsleistungen beansprucht werden können. Zusätzlich ist es ratsam, die ausreichende Absicherung zu überprüfen und gegebenenfalls weitere Schritte einzuleiten, um die finanzielle Stabilität in der Zukunft zu gewährleisten. Schließlich ist es wichtig, einen neuen Finanzplan zu erstellen, der die veränderte Lebenssituation berücksichtigt, um langfristig finanziell abgesichert zu sein.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Übersicht über das Erbe

Nach dem Tod eines Partners ist es wichtig, eine umfassende zu bekommen. Dazu gehört die Erfassung aller Vermögenswerte, wie zum Beispiel Immobilien, Konten, Wertpapiere oder andere Investitionen. Es ist ratsam, sich darüber im Klaren zu sein, ob ein Testament existiert und wie die darin festgelegten Erbansprüche aussehen. In einigen Fällen kann es auch erforderlich sein, die Hilfe eines /erbrecht-erbschaftssteuer-erbausschlagung anzufordern, um die rechtlichen Aspekte des Erbes zu klären. Eine genaue Aufschlüsselung der Erbmasse ist entscheidend, um eine angemessene Verteilung des Erbes vornehmen zu können und mögliche Auseinandersetzungen zu vermeiden.

Überprüfung der Rentenansprüche nach dem Tod

Bei der Überprüfung der Rentenansprüche nach dem Tod eines Partners ist es wichtig, sich mit den verschiedenen Regelungen vertraut zu machen. Eine Möglichkeit ist die Witwen- oder Witwerrente, die vielen hinterbliebenen Ehepartnern zusteht. Um Anspruch auf diese Rente zu haben, müssen bestimmte Bedingungen erfüllt sein, wie zum Beispiel eine Mindestehezeit oder ein bestimmtes Alter. Es empfiehlt sich, die Rentenversicherung zu kontaktieren und Informationen über die entsprechenden Unterlagen und Fristen einzuholen. Zudem sollten weitere Rentenversicherungen, wie etwa private Rentenversicherungen oder betriebliche Altersvorsorge, auf ihre Leistungen im Todesfall überprüft werden. Manchmal können diese Versicherungen auch eine Hinterbliebenenrente oder Kapitalzahlungen vorsehen. Es ist ratsam, sich von einem Fachexperten beraten zu lassen, um keine Ansprüche zu übersehen oder falsch zu berechnen.

Prüfung von Versicherungsverträgen

Bei der Finanzplanung nach dem Tod eines Partners ist es wichtig, die bestehenden Versicherungsverträge zu überprüfen. Dies umfasst sowohl Lebensversicherungen als auch andere Versicherungen wie Krankenversicherungen oder Haftpflichtversicherungen. Es sollte geprüft werden, ob die Versicherungssummen angemessen sind und ob gegebenenfalls Änderungen oder Ergänzungen erforderlich sind. Insbesondere die Hinterbliebenenabsicherung ist von großer Bedeutung, um finanzielle Unterstützung für den Fall des eigenen Todes zu gewährleisten. Zudem sollte überprüft werden, ob die Begünstigten der Versicherungsverträge noch den aktuellen Wünschen entsprechen und gegebenenfalls Änderungen vorgenommen werden sollten. Eine regelmäßige Überprüfung der Versicherungsverträge ist ratsam, um sicherzustellen, dass sie weiterhin den individuellen Bedürfnissen und finanziellen Zielen entsprechen.

Ausreichende Absicherung überprüfen

Um nach dem Tod eines Partners finanziell abgesichert zu sein, ist es wichtig, die ausreichende Absicherung zu überprüfen. Dies umfasst die Überprüfung von bestehenden Versicherungsverträgen wie Lebensversicherungen oder Rentenversicherungen, um sicherzustellen, dass die vereinbarten Leistungen noch angemessen sind. Gegebenenfalls sollten Anpassungen vorgenommen werden, um eine ausreichende Versorgung für den überlebenden Partner zu gewährleisten. Darüber hinaus ist es ratsam, die eigenen Rentenansprüche nach dem Tod des Partners zu überprüfen, um festzustellen, ob und in welcher Höhe eine Witwen- oder Witwerrente gezahlt wird. Falls notwendig, können zusätzliche Maßnahmen ergriffen werden, um die finanzielle Lücke zu schließen. Eine sorgfältige Überprüfung der Absicherung ist entscheidend, um eine finanzielle Stabilität und Sicherheit nach dem Tod eines Partners zu gewährleisten.

Erstellung eines neuen Finanzplans

Bei der Erstellung eines neuen Finanzplans nach dem Tod eines Partners ist es wichtig, alle finanziellen Aspekte sorgfältig zu berücksichtigen. Eine umfassende Übersicht über das Erbe ist der erste Schritt. Es ist wichtig zu wissen, welche Vermögenswerte und Schulden vorhanden sind, um eine realistische Einschätzung der finanziellen Situation zu erhalten. Danach sollten die Rentenansprüche überprüft werden, insbesondere wenn der verstorbene Partner Rentenzahlungen erhalten hat. Möglicherweise gibt es Ansprüche auf Witwen- oder Witwerrente, die in den neuen Finanzplan einbezogen werden sollten. Es ist auch ratsam, die bestehenden Versicherungsverträge zu überprüfen und gegebenenfalls Anpassungen vorzunehmen, um ausreichend abgesichert zu sein. Eine ausreichende Absicherung ist besonders wichtig, wenn es abhängige Familienmitglieder gibt. Schließlich sollte ein neuer Finanzplan erstellt werden, der die aktuellen finanziellen Bedürfnisse und Ziele berücksichtigt. Dies umfasst die Festlegung eines Budgets, die Planung langfristiger finanzieller Ziele wie Altersvorsorge und die Auswahl der geeigneten Investitionen.

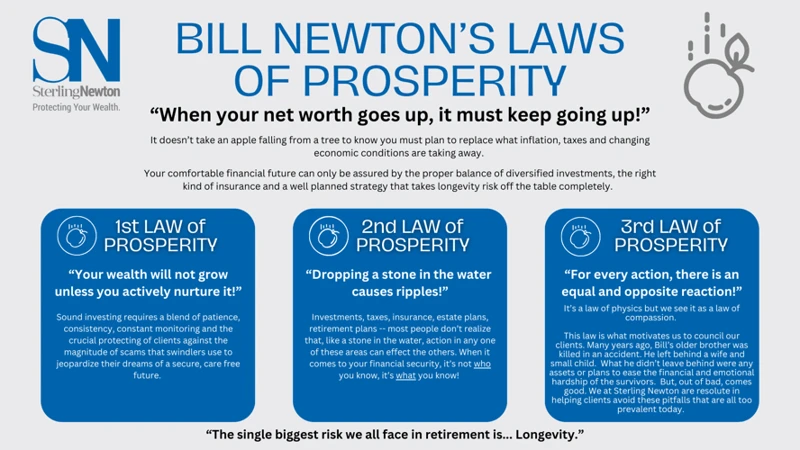

Auswirkungen auf die Rente

Die Scheidung oder der Tod eines Partners können erhebliche Auswirkungen auf die Rentenansprüche haben. Es ist wichtig, diese Auswirkungen zu verstehen und entsprechende Maßnahmen zu ergreifen, um eine finanzielle Absicherung im Ruhestand zu gewährleisten. Einige der möglichen Auswirkungen auf die Rente sind:

1. Aufteilung der Rentenansprüche: Bei einer Scheidung können die Rentenansprüche zwischen den ehemaligen Partnern aufgeteilt werden. Dies wird oft durch den Versorgungsausgleich geregelt, der sicherstellt, dass beide Partner im Ruhestand eine gerechte Verteilung der Renten erhalten.

2. Veränderung des Renteneintrittsalters: Nach einer Trennung oder dem Tod des Partners kann das geplante Renteneintrittsalter möglicherweise angepasst werden. Es ist wichtig, die eigenen Rentenansprüche zu überprüfen und zu entscheiden, ob eine frühere oder spätere Renteneinstellung sinnvoll ist.

3. Auswirkungen auf Hinterbliebenenrente: Der Tod eines Partners kann auch Auswirkungen auf die Hinterbliebenenrente haben. Es ist wichtig zu überprüfen, ob Ansprüche auf Witwen- oder Witwerrente bestehen und wie sich diese auf die eigene finanzielle Situation auswirken.

4. Einfluss auf die private Altersvorsorge: Eine Scheidung oder der Tod des Partners können auch Auswirkungen auf eine bereits bestehende private Altersvorsorge haben. Es ist ratsam, vorhandene Verträge zu überprüfen und gegebenenfalls anzupassen, um eine angemessene finanzielle Absicherung im Alter zu gewährleisten.

Es ist wichtig, sich bei der Planung der eigenen Finanzen nach einer Scheidung oder dem Tod eines Partners über diese möglichen Auswirkungen auf die Rente bewusst zu sein und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die bestmöglichen Entscheidungen zu treffen.

Steuerliche Aspekte

Bei der Finanzplanung nach einer Scheidung oder dem Tod eines Partners spielen steuerliche Aspekte eine wichtige Rolle. Es ist ratsam, die Steuerklasse nach der Scheidung oder dem Tod des Partners zu überprüfen und gegebenenfalls anzupassen, um finanzielle Vorteile zu nutzen. Dabei kann es auch wichtig sein, Informationen über mögliche Erbschaft- und Schenkungsteuer zu erhalten, insbesondere wenn es um die Aufteilung von Vermögen oder die Übertragung von Vermögenswerten geht. Eine sorgfältige steuerliche Optimierung der Altersvorsorge kann ebenfalls sinnvoll sein, um Steuervorteile zu nutzen und die finanzielle Sicherheit im Ruhestand zu gewährleisten. Es ist empfehlenswert, professionelle Unterstützung von einem Steuerberater in Anspruch zu nehmen, um die steuerlichen Auswirkungen der finanziellen Entscheidungen zu verstehen und zu optimieren. Falls Sie weitere Informationen zum Thema „Streichen bei Auszug“ benötigen, finden Sie diese auf unserer Webseite.

Steuerklassen nach Scheidung und Tod

Nach einer Scheidung oder dem Tod eines Partners sollten die Steuerklassen überprüft werden. Durch eine Änderung der Steuerklasse können sich die steuerlichen Abzüge und Steuererstattungen deutlich verändern. Im Falle einer Scheidung sollten beide Partner ihre Steuerklassen überdenken, um sicherzustellen, dass die Steuerlast fair aufgeteilt ist. Bei einem Todesfall kann es erforderlich sein, die Steuerklasse anzupassen, um die Steuern für den überlebenden Partner zu optimieren. Es ist ratsam, sich von einem Experten beraten zu lassen, um die besten Steuerklassenoptionen nach Scheidung oder Tod zu ermitteln und eventuelle steuerliche Vorteile zu nutzen.

Erbschaft- und Schenkungsteuer

Die kann eine wichtige Rolle bei der Finanzplanung nach dem Tod eines Partners spielen. Diese Steuern werden erhoben, wenn Vermögen aufgrund einer Erbschaft oder Schenkung übertragen wird. Es ist wichtig, die steuerlichen Auswirkungen zu verstehen und gegebenenfalls Maßnahmen zu ergreifen, um die Steuerlast zu optimieren. Eine Möglichkeit, Erbschaft- und Schenkungsteuer zu minimieren, besteht darin, rechtzeitig eine Namensänderung des Kindes unter Zustimmung des Vaters vorzunehmen. Dadurch können Steuerfreiheit und Freibeträge für jeden Elternteil genutzt werden. Es ist empfehlenswert, sich bei steuerlichen Fragen von einem Experten beraten zu lassen, um die bestmöglichen Steuervorteile zu erzielen.

Steuerliche Optimierung der Altersvorsorge

Um die steuerliche Optimierung der Altersvorsorge zu erreichen, gibt es verschiedene Strategien, die man in Betracht ziehen kann:

1. Nutzung von steuerlich begünstigten Altersvorsorgeprodukten wie der Riester-Rente oder der betrieblichen Altersvorsorge. Diese bieten oft steuerliche Vorteile und ermöglichen es, systematisch für das Alter vorzusorgen.

2. Ausnutzung der Steuervorteile bei der Einzahlung in eine private oder staatlich geförderte Rentenversicherung. Hierbei können bestimmte Beiträge steuerlich abgesetzt werden, was zu einer Reduzierung der Steuerlast führt.

3. Implementierung der Steuerklassenwahl nach dem Tod eines Partners. In manchen Fällen kann es sinnvoll sein, die Steuerklasse zu wechseln, um steuerliche Vergünstigungen zu erhalten.

4. Nutzung von steuerlichen Freibeträgen im Rahmen der Erbschafts- und Schenkungsteuer. Es ist wichtig, sich über die geltenden Freibeträge und Steuersätze zu informieren, um die finanzielle Belastung bei der Vererbung oder Schenkung von Vermögen zu minimieren.

Durch eine umfassende steuerliche Optimierung der Altersvorsorge können langfristig erhebliche Steuereinsparungen erzielt werden, die die finanzielle Situation im Ruhestand verbessern können. Es kann ratsam sein, einen Steuerberater zurate zu ziehen, um individuelle steuerliche Möglichkeiten auszuschöpfen und die bestmögliche finanzielle Planung zu gewährleisten.

Unterstützung von Experten

Bei der Finanzplanung nach einer Scheidung oder dem Tod eines Partners kann es hilfreich sein, Experten um Unterstützung zu bitten. Ein Finanzberater kann dabei helfen, die finanziellen Auswirkungen zu analysieren und individuelle Lösungen zu finden. Er kann dabei unterstützen, eine solide Finanzstrategie für die Zukunft zu entwickeln und bei der Überprüfung und Optimierung von Rentenansprüchen oder Versicherungsverträgen behilflich sein. Auch ein Steuerberater kann eine wertvolle Unterstützung bieten, um steuerliche Aspekte zu berücksichtigen und die Altersvorsorge steueroptimiert zu gestalten. Darüber hinaus kann es sinnvoll sein, sich rechtlich beraten zu lassen, um etwaige Ansprüche oder Verpflichtungen klar zu regeln. Insgesamt ist es ratsam, auf die Fachkenntnisse und Erfahrungen von Experten zurückzugreifen, um eine umfassende und fundierte Finanzplanung zu gewährleisten. Diese Experten können Ihnen dabei helfen, die richtigen Entscheidungen zu treffen und eine solide finanzielle Basis für die Zukunft zu schaffen.

Finanzberater oder Steuerberater konsultieren

Um bei der Finanzplanung nach einer Scheidung oder dem Tod eines Partners eine fundierte Entscheidung zu treffen, kann es sinnvoll sein, einen Finanzberater oder Steuerberater zu konsultieren. Diese Experten haben das Know-how, um individuelle finanzielle Ziele und Bedürfnisse zu analysieren und maßgeschneiderte Lösungen anzubieten. Ein Finanzberater kann bei der Überprüfung und Optimierung von Investitionen, der Planung der Altersvorsorge und der Absicherung von Risiken helfen. Ein Steuerberater kann dabei unterstützen, steuerliche Aspekte zu berücksichtigen und mögliche Steuervorteile oder -nachteile zu identifizieren. Bei komplexeren finanziellen Situationen oder rechtlichen Fragen ist es empfehlenswert, beide Experten einzubeziehen, um ganzheitliche und fundierte Finanzentscheidungen zu treffen.

Rechtsberatung in Anspruch nehmen

Bei der Finanzplanung nach einer Scheidung oder dem Tod eines Partners ist es ratsam, Rechtsberatung in Anspruch zu nehmen. Ein erfahrener Anwalt kann bei rechtlichen Fragen und Problemen helfen, beispielsweise bei der Aufteilung von Vermögen, der Regelung von Unterhaltszahlungen oder der rechtlichen Sicherung von Rentenansprüchen. Ein Anwalt kann dabei unterstützen, die eigenen Rechte zu verstehen und mögliche rechtliche Fallstricke zu vermeiden. Es ist empfehlenswert, frühzeitig einen Termin mit einem Fachanwalt für Familienrecht zu vereinbaren und alle relevanten Unterlagen sowie Fragen zur Besprechung vorzubereiten. Eine solide rechtliche Beratung kann dazu beitragen, finanzielle Unsicherheiten zu minimieren und die bestmöglichen Lösungen für eine stabile finanzielle Zukunft zu finden.

Zusammenfassung

In der dieses Artikels haben wir einen umfassenden Überblick über die Finanzplanung nach einer Scheidung oder dem Tod eines Partners gegeben. Es ist wichtig, die finanzielle Situation nach der Scheidung zunächst gründlich zu analysieren und gegebenenfalls den Ehevertrag zu überprüfen. Neue Rentenansprüche sollten berücksichtigt und die Tragfähigkeit der Altersvorsorge überprüft werden. Ein Haushaltsplan kann dabei helfen, die finanziellen Ziele zu erreichen. Nach dem Tod eines Partners ist es wichtig, das Erbe zu überblicken, Rentenansprüche zu prüfen und Versicherungsverträge zu überprüfen. Eine ausreichende Absicherung und die Erstellung eines neuen Finanzplans sind ebenfalls wichtige Schritte. Steuerliche Aspekte sollten nicht vernachlässigt werden, insbesondere die Überprüfung der Steuerklassen und die Optimierung der Altersvorsorge. Bei der Finanzplanung nach einer Scheidung oder dem Tod eines Partners kann es hilfreich sein, Experten wie Finanzberater oder Steuerberater zu konsultieren und bei Bedarf auch eine Rechtsberatung in Anspruch zu nehmen. Mit einer fundierten Finanzplanung können Sie eine stabile finanzielle Zukunft aufbauen.

Häufig gestellte Fragen

Was passiert mit meinem Geld nach einer Scheidung?

Nach einer Scheidung werden die finanziellen Vermögenswerte in der Regel zwischen den geschiedenen Partnern aufgeteilt. Die genaue Aufteilung hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Ehevertrag, dem gemeinsamen Vermögen und den finanziellen Bedürfnissen beider Parteien.

Wie überprüfe ich meinen Ehevertrag?

Um Ihren Ehevertrag zu überprüfen, sollten Sie zunächst eine Kopie des Vertrags erhalten. Lesen Sie ihn sorgfältig durch und beachten Sie die darin enthaltenen finanziellen Vereinbarungen. Wenn Sie Fragen haben oder rechtliche Beratung benötigen, können Sie sich an einen Anwalt wenden.

Kann ich nach der Scheidung Ansprüche auf die Rente meines Ex-Partners haben?

Ja, nach einer Scheidung können bestimmte Voraussetzungen erfüllt sein, unter denen Sie Anspruch auf einen Teil der Rente Ihres Ex-Partners haben könnten. Dies hängt von verschiedenen Faktoren ab, wie zum Beispiel der Dauer der Ehe und den Rentenansprüchen beider Parteien. Es ist ratsam, dies mit einem Experten oder einem Rentenberater zu besprechen.

Welche Versicherungsverträge sollten nach einer Scheidung überprüft werden?

Nach einer Scheidung sollten Sie Ihre Versicherungsverträge überprüfen, insbesondere solche, die gemeinsame Vermögenswerte oder finanzielle Verpflichtungen betreffen. Dazu gehören unter anderem Hausratversicherungen, Kfz-Versicherungen, Lebensversicherungen und private Krankenversicherungen. Überprüfen Sie die Begünstigten Ihrer Versicherungen und passen Sie diese gegebenenfalls an.

Wie kann ich meine Altersvorsorge nach einer Scheidung sicherstellen?

Nach einer Scheidung ist es wichtig, die Tragfähigkeit Ihrer Altersvorsorge zu überprüfen. Überlegen Sie, ob Sie zusätzliche Rentenversicherungen abschließen möchten oder ob es sinnvoll ist, Ihre bestehenden Rentenpläne anzupassen. Sie können auch in Erwägung ziehen, ein eigenes Vermögen aufzubauen, um finanziell unabhängiger zu sein.

Was umfasst das Erbe nach dem Tod meines Partners?

Das Erbe nach dem Tod eines Partners umfasst in der Regel das Vermögen, das Ihr verstorbener Partner hinterlassen hat. Dazu gehören Geld, Immobilien, Wertgegenstände und andere Vermögenswerte. Es ist wichtig, das Erbe zu überprüfen und die erforderlichen rechtlichen Schritte, wie zum Beispiel die Beantragung eines Erbscheins, durchzuführen.

Wie überprüfe ich meine Rentenansprüche nach dem Tod meines Partners?

Nach dem Tod Ihres Partners sollten Sie Ihre Rentenansprüche überprüfen, um sicherzustellen, dass Sie alle Ansprüche nutzen können, die Ihnen zustehen. Dies kann beinhalten, den Rentenbescheid zu überprüfen, sich mit der Rentenversicherung in Verbindung zu setzen oder gegebenenfalls einen Fachmann zu konsultieren.

Welche Versicherungsverträge sollte ich nach dem Tod meines Partners überprüfen?

Nach dem Tod Ihres Partners sollten Sie Ihre Versicherungsverträge überprüfen, um sicherzustellen, dass Sie ausreichend abgesichert sind. Dazu gehören Lebensversicherungen, Unfallversicherungen, private Krankenversicherungen oder auch Hausratversicherungen. Passen Sie gegebenenfalls die Begünstigten Ihrer Versicherungen an.

Welche steuerlichen Aspekte sind nach einer Scheidung oder dem Tod eines Partners zu beachten?

Nach einer Scheidung oder dem Tod eines Partners gibt es verschiedene steuerliche Aspekte, die beachtet werden sollten. Dazu gehören beispielsweise die Änderung der Steuerklasse, die Berücksichtigung von Erbschaft- und Schenkungsteuer sowie die steuerliche Optimierung der Altersvorsorge. Es ist empfehlenswert, sich hierbei von einem Steuerberater beraten zu lassen.

Wann sollte ich einen Finanzberater oder einen Steuerberater konsultieren?

Es kann sinnvoll sein, einen Finanzberater oder einen Steuerberater zu konsultieren, wenn Sie Fragen oder Unsicherheiten in Bezug auf Ihre Finanzplanung nach einer Scheidung oder dem Tod eines Partners haben. Ein Experte kann Ihnen helfen, Ihre finanzielle Situation zu analysieren, Ihre Ziele zu bestimmen und individuelle Lösungen zu finden.

Brauche ich nach einer Scheidung oder dem Tod meines Partners rechtliche Beratung?

Nach einer Scheidung oder dem Tod eines Partners kann rechtliche Beratung wichtig sein, um Ihre finanziellen Interessen und Ansprüche zu schützen. Ein Anwalt kann Ihnen helfen, den Ehevertrag zu überprüfen, rechtliche Schritte einzuleiten oder Ihre Rechte in Bezug auf Vermögen, Erbe oder Versicherungsansprüche zu klären.