Alles was Sie über Rente und Midijob Steuern wissen müssen – Ein umfassender Leitfaden

Wenn es um die Rente und Midijob Steuern geht, gibt es viele Informationen und Vorschriften zu beachten. Es kann verwirrend sein, all diese Details zu verstehen und zu wissen, wie man sie richtig anwendet. In diesem umfassenden Leitfaden werden wir alles, was Sie über Rente und Midijob Steuern wissen müssen, Schritt für Schritt erklären. Wir werden uns mit der Definition eines Midijobs befassen und wie Steuern darauf erhoben werden. Außerdem werden wir uns mit Renteneinkünften und deren Besteuerung befassen. Darüber hinaus erfahren Sie, wie Sie Ihre Rente und Midijob Steuern optimieren können. Lesen Sie weiter, um alle wichtigen Informationen zu erhalten und sich auf dem neuesten Stand zu halten.

Zusammenfassung

- Was ist ein Midijob?

- Steuern auf Midijobs

- Rente und Steuern

- Midijob Steuern und Rente – Gemeinsame Auswirkungen

- Rente und Midijob Steuern optimieren

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Welche Vorteile bietet ein Midijob gegenüber einem regulären Job?

- 2. Wie wird die Steuerklasse für einen Midijob festgelegt?

- 3. Gibt es einen Steuerfreibetrag für Midijobs?

- 4. Wie werden Renteneinkünfte besteuert?

- 5. Gibt es einen Rentenfreibetrag?

- 6. Welche Auswirkungen haben Midijob Steuern auf die Rente?

- 7. Kann ich meine Renten- und Midijob Steuern optimieren?

- 8. Wie kann ich meine Rentenschätzung berechnen?

- 9. Muss ich Anpassungen an meiner Renten- und Midijob-Steuer vornehmen, wenn sich meine Situation ändert?

- 10. Gibt es zusätzliche Steuervorteile für Rentner?

- Verweise

Was ist ein Midijob?

Ein Midijob ist eine Beschäftigung, bei der das monatliche Einkommen zwischen 450 Euro und 1.300 Euro liegt. Es handelt sich um eine Form der Teilzeitarbeit, die sowohl für Arbeitnehmer als auch für Arbeitgeber attraktiv ist. Ein Midijob bietet den Arbeitnehmern eine höhere Vergütung als ein Minijob, während die Arbeitgeber von geringeren Sozialabgaben profitieren. Bei einem Midijob gelten spezielle Regelungen bezüglich Steuern und Sozialversicherungsbeiträgen. Arbeitnehmer in einem Midijob können in einer günstigen Steuerklasse eingestuft werden und haben Anspruch auf einen Steuerfreibetrag. Die genauen Details hinsichtlich der Steuern auf Midijobs werden wir im nächsten Abschnitt näher erläutern.

Steuern auf Midijobs

Steuern auf Midijobs können je nach Steuerklasse und Einkommenshöhe variieren. Midijobber werden in der Regel in eine günstige Steuerklasse eingestuft, was zu niedrigeren Steuerabzügen führt. Der Steuerfreibetrag ermöglicht es Arbeitnehmern, einen Teil ihres Einkommens steuerfrei zu behalten. Der genaue Betrag hängt von der individuellen Situation ab und kann durch eine Bescheinigung über Vorsorgeaufwendungen optimiert werden. Bei Midijobs besteht Steuerpflicht und die Arbeitnehmer sind verpflichtet, eine Einkommensteuererklärung abzugeben. Es ist wichtig, alle relevanten Ausgaben und Einnahmen zu erfassen, um mögliche Steuervorteile zu nutzen. Durch eine sorgfältige Planung und Beratung können Midijobber ihre Steuerlast minimieren und von den Vorteilen eines Midijobs profitieren.

1. Steuerklasse für Midijobber

Die Steuerklasse für Midijobber spielt eine wichtige Rolle bei der Berechnung der Steuern auf das Einkommen. In der Regel werden Midijobber in die Steuerklasse 4 eingestuft. Diese Steuerklasse ermöglicht eine faire Verteilung der Steuerlast, wenn beide Ehepartner ein ähnliches Einkommen haben. Falls jedoch eine Umstände vorliegen, die eine andere Steuerklasse rechtfertigen, kann eine Änderung der Steuerklasse vorgenommen werden. Es ist wichtig zu beachten, dass Midijobber, die zusätzlich zu ihrem Midijob noch andere Einkünfte haben, möglicherweise in eine andere Steuerklasse eingestuft werden müssen. Eine genaue Analyse der individuellen Situation ist ratsam, und gegebenenfalls kann eine steuerliche Beratung hilfreich sein. Weitere Informationen zur Besteuerung von Einkünften aus einem Midijob finden Sie in unserem Artikel über wiso-selbstständige.

2. Steuerfreibetrag

Der Steuerfreibetrag ist ein wichtiger Aspekt bei der Besteuerung von Midijobs. Es handelt sich um einen bestimmten Betrag, der vom zu versteuernden Einkommen abgezogen wird, bevor Steuern berechnet werden. Der Steuerfreibetrag kann dazu beitragen, die Steuerlast zu verringern und somit das Nettoeinkommen zu erhöhen. Für Midijobber gibt es verschiedene Möglichkeiten, den Steuerfreibetrag zu nutzen. Zum Beispiel können bestimmte Ausgaben wie Werbungskosten oder Vorsorgeaufwendungen in Anspruch genommen werden, um den Steuerfreibetrag zu erhöhen. Eine detaillierte Anleitung zur Berechnung und Nutzung des Steuerfreibetrags können Sie in unserem Artikel über Bescheinigung von Vorsorgeaufwendungen nachlesen.

3. Steuerabzüge und -pflicht

Steuerabzüge und -pflichten sind wichtige Aspekte, die man bei einem Midijob beachten sollte. Als Arbeitnehmer in einem Midijob sind Sie in der Regel steuerpflichtig. Dies bedeutet, dass von Ihrem Gehalt Steuern abgezogen werden. Allerdings gibt es auch bestimmte Steuerabzüge, die Sie in Anspruch nehmen können, um Ihre Steuerlast zu verringern. Ein Beispiel hierfür ist der Steuerfreibetrag, den Sie bei der Berechnung Ihrer Steuern berücksichtigen können. Es ist wichtig, alle steuerlichen Vorschriften zu beachten und Ihre Steuerpflichten ordnungsgemäß zu erfüllen. Weitere Informationen über Steuern und wie sie sich auf Einnahmen aus Online-Verkäufen auswirken (z.B. auf Plattformen wie Vinted), können Sie hier finden.

Rente und Steuern

Die Rente und Steuern sind eng miteinander verbunden. Wenn es um Renteneinkünfte geht, sind sie in der Regel steuerpflichtig. Die genaue Besteuerung hängt von verschiedenen Faktoren ab, wie dem Jahr des Rentenbeginns und der Höhe der Renteneinkünfte. Die Rentenbesteuerung erfolgt nach dem sogenannten „nachgelagerten Besteuerungsprinzip“, bei dem die Rentenbeiträge während der Erwerbsphase steuerlich begünstigt sind, aber die Rentenauszahlungen während der Rentenphase besteuert werden. Es gibt jedoch auch einen Rentenfreibetrag, der dazu dient, einen Teil der Renteneinkünfte steuerfrei zu stellen. Im nächsten Abschnitt werden wir uns genauer mit den Renteneinkünften, der Rentenbesteuerung und dem Rentenfreibetrag befassen, um ein besseres Verständnis für diese Themen zu erhalten.

1. Renteneinkünfte

Renteneinkünfte beziehen sich auf das Einkommen, das eine Person aus ihrer Rente oder Altersvorsorge erhält. Diese Einnahmen setzen sich aus verschiedenen Quellen zusammen, wie zum Beispiel der gesetzlichen Rentenversicherung, betrieblichen Altersvorsorge, privaten Rentenversicherungen oder der Riester-Rente. Die Höhe der Renteneinkünfte hängt von den geleisteten Beiträgen und der Dauer der Einzahlungen während des Arbeitslebens ab. Es ist wichtig zu beachten, dass Renteneinkünfte steuerpflichtig sind. Die genauen Details zur Besteuerung von Renteneinkünften werden im nächsten Abschnitt behandelt.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

2. Rentenbesteuerung

Die Rentenbesteuerung ist ein wichtiger Aspekt, den es zu beachten gilt. Bei der Besteuerung von Renteneinkünften gelten spezielle Regelungen. Renten werden seit dem Jahr 2005 steuerlich erfasst. Die Höhe der Besteuerung hängt von verschiedenen Faktoren ab, wie zum Beispiel der Rentenhöhe und dem Renteneintrittsalter. Es gibt einen steuerlichen Freibetrag, bis zu dem die Renteneinkünfte nicht besteuert werden. Dieser Freibetrag richtet sich nach dem Jahr des Renteneintritts. Es ist wichtig, die steuerlichen Auswirkungen von Renteneinkommen zu berücksichtigen und gegebenenfalls entsprechende Anpassungen vorzunehmen, um Steuern zu optimieren. Weitere Informationen zur Rentenbesteuerung können Sie dem nächsten Abschnitt entnehmen.

3. Rentenfreibetrag

Der Rentenfreibetrag ist ein wichtiger Aspekt bei der Besteuerung von Renteneinkünften. Er bezeichnet den Betrag, der steuerfrei bleibt und nicht der Einkommensteuer unterliegt. Der Rentenfreibetrag wird individuell berechnet und hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Jahr des Rentenbeginns und der Rentenart. In Deutschland gibt es unterschiedliche Regelungen für den Altersentlastungsbetrag, den Freibetrag für Aufwendungen und den Hinterbliebenen-Pauschbetrag. Diese Freibeträge mindern das zu versteuernde Renteneinkommen und können zu einer geringeren Steuerbelastung führen. Es ist wichtig zu beachten, dass der Rentenfreibetrag jedes Jahr neu überprüft wird und sich entsprechend ändern kann. Um den genauen Rentenfreibetrag zu ermitteln, sollten Rentner eine steuerliche Beratung in Anspruch nehmen.

Midijob Steuern und Rente – Gemeinsame Auswirkungen

Midijob Steuern und Rente haben gemeinsame Auswirkungen auf die finanzielle Situation der Arbeitnehmer. Wenn es um Steuern geht, werden sowohl die Einkünfte aus dem Midijob als auch die Renteneinkünfte bei der Steuererklärung berücksichtigt. Die Steuerabzüge können sich aufgrund dieser Kombination verschiedener Einkommensquellen ändern. Es ist wichtig, die Steuerregelungen und Freibeträge für Renten und Midijobs zu verstehen, um eine optimale steuerliche Situation zu gewährleisten. Zudem kann sich die Höhe der Rente durch die Beschäftigung eines Midijobs beeinflussen lassen. Eine rentenschädliche Beschäftigung kann dazu führen, dass die Rentenansprüche gekürzt werden. Im nächsten Abschnitt werden wir genauer darauf eingehen, wie man sowohl die Midijob Steuern als auch die Rentenansprüche optimieren kann, um finanzielle Stabilität im Ruhestand zu gewährleisten.

Rente und Midijob Steuern optimieren

Um die Rente und Midijob Steuern zu optimieren, gibt es verschiedene Strategien und Maßnahmen, die Sie ergreifen können. Es ist ratsam, eine steuerliche Beratung in Anspruch zu nehmen, um Ihre individuelle Situation zu bewerten und mögliche Einsparungsmöglichkeiten zu identifizieren. Eine professionelle Beratung hilft Ihnen dabei, alle Aspekte der Steuern und Rente zu verstehen und zu maximieren. Eine weitere wichtige Maßnahme ist die regelmäßige Rentenschätzung. Dadurch haben Sie einen Überblick über Ihre voraussichtlichen Rentenansprüche und können gegebenenfalls Anpassungen vornehmen, um Ihre Steuerlast zu optimieren. Es kann auch sinnvoll sein, verschiedene Anpassungen in Bezug auf Ihre Beschäftigung oder andere Einnahmen vorzunehmen, um eine optimale steuerliche Situation zu erreichen. Durch die Implementierung dieser Strategien und Maßnahmen können Sie die Rente und Midijob Steuern auf effektive Weise optimieren und die bestmöglichen Ergebnisse erzielen, die sowohl Ihre finanziellen Bedürfnisse als auch Ihre steuerlichen Verpflichtungen berücksichtigen.

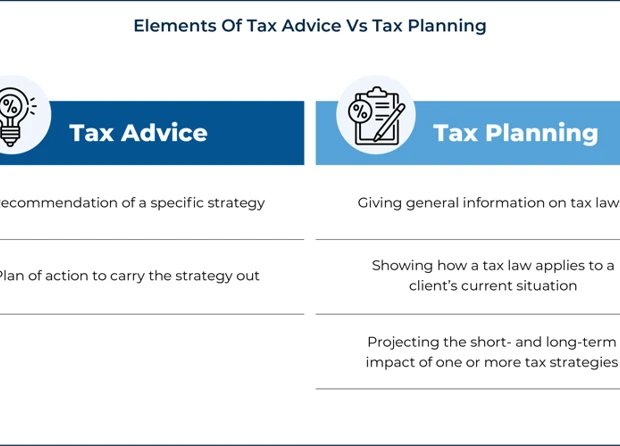

1. Steuerliche Beratung

Wenn es um die Optimierung Ihrer Rente und Midijob Steuern geht, kann eine steuerliche Beratung äußerst hilfreich sein. Ein erfahrener Steuerberater kann Ihnen dabei helfen, Ihre steuerliche Situation zu analysieren und individuelle Lösungen zu finden. Sie können Ihnen beispielsweise dabei helfen, mögliche Steuervorteile in Anspruch zu nehmen, wie den Rentenfreibetrag oder andere mögliche steuerliche Vergünstigungen. Zudem können sie Ihnen wichtige Informationen und Ratschläge geben, wie Sie Ihre Finanzen für eine optimale steuerliche Situation verwalten können. Eine steuerliche Beratung hilft Ihnen, alle Aspekte Ihrer Rente und Midijob Steuern zu verstehen und sicherzustellen, dass Sie alle rechtlichen Anforderungen erfüllen. Es ist empfehlenswert, sich an einen qualifizierten Steuerberater zu wenden, um sicherzustellen, dass Sie keine wichtigen Details übersehen und optimal von der steuerlichen Beratung profitieren können.

2. Rentenschätzung

Die Rentenschätzung ist ein wichtiger Schritt, um Ihre zukünftigen Renteneinkünfte einzuschätzen. Indem Sie eine Rentenschätzung durchführen, erhalten Sie eine Vorstellung davon, wie viel Rente Sie voraussichtlich erhalten werden. Diese Schätzung basiert auf Ihren bisherigen Beiträgen zur Rentenversicherung und anderen relevanten Faktoren wie Ihrem Alter und Ihrer versicherten Zeit. Es gibt verschiedene Möglichkeiten, eine Rentenschätzung durchzuführen, wie zum Beispiel über Online-Rechner oder durch direkte Anfrage bei der Rentenversicherung. Eine Rentenschätzung kann Ihnen helfen, Ihre finanzielle Zukunft besser zu planen und gegebenenfalls Anpassungen vorzunehmen, um Ihre Renteneinkünfte zu optimieren.

3. Anpassungen vornehmen

Wenn es um die Optimierung von Rente und Midijob Steuern geht, können bestimmte Anpassungen vorgenommen werden, um die finanzielle Situation zu verbessern. Hier sind einige wichtige Anpassungen, die Sie in Betracht ziehen können:

- Überprüfen Sie Ihre Steuerklasse: Eine Änderung Ihrer Steuerklasse kann sich positiv auf die Höhe der Steuern auswirken, die Sie zahlen müssen. Lassen Sie sich von einem Steuerexperten beraten, um festzustellen, ob ein Wechsel der Steuerklasse für Sie sinnvoll ist.

- Optimieren Sie Ihre Rentenversicherung: Überprüfen Sie regelmäßig Ihre Rentenversicherung, um sicherzustellen, dass Sie die bestmöglichen Leistungen erhalten. Informieren Sie sich über zusätzliche Möglichkeiten der Altersvorsorge, wie beispielsweise Riester- oder Rürup-Renten.

- Nutzen Sie Steuervorteile: Informieren Sie sich über alle möglichen Steuervorteile, die Ihnen zur Verfügung stehen, wie zum Beispiel Abzüge für Handwerkerleistungen oder haushaltsnahe Dienstleistungen. Diese können dazu beitragen, Ihre Steuerlast zu reduzieren.

Durch die Berücksichtigung und Umsetzung dieser Anpassungen können Sie Ihre finanzielle Situation in Bezug auf Rente und Midijob Steuern verbessern. Es ist ratsam, sich bei Fragen und Unsicherheiten an einen Experten zu wenden, um die besten Entscheidungen für Ihre individuelle Situation zu treffen.

Zusammenfassung

In der Zusammenfassung dieses umfassenden Leitfadens haben wir die wichtigsten Informationen zu Rente und Midijob Steuern behandelt. Ein Midijob ist eine Form der Teilzeitarbeit mit einem monatlichen Einkommen zwischen 450 Euro und 1.300 Euro. Es gelten spezielle Regelungen bezüglich Steuern und Sozialversicherungsbeiträgen. Arbeitnehmer haben die Möglichkeit, in einer günstigen Steuerklasse eingestuft zu werden und einen Steuerfreibetrag zu erhalten. In Bezug auf die Rente haben wir die Renteneinkünfte und deren Besteuerung besprochen. Es ist wichtig, die Auswirkungen von Midijob Steuern und Rente zu verstehen und gegebenenfalls Optimierungen vorzunehmen. Eine steuerliche Beratung und eine Rentenschätzung können dabei helfen, die finanziellen Aspekte zu optimieren. Es ist ratsam, Anpassungen vorzunehmen, um das Beste aus der Rente und den Midijob Steuern herauszuholen. Indem Sie diese Informationen verstehen und entsprechende Maßnahmen ergreifen, können Sie Ihre finanzielle Situation verbessern und gut vorbereitet in die Zukunft gehen.

Häufig gestellte Fragen

1. Welche Vorteile bietet ein Midijob gegenüber einem regulären Job?

Ein Midijob bietet Arbeitnehmern die Möglichkeit, mehr zu verdienen als bei einem Minijob, jedoch mit niedrigeren Sozialabgaben als bei einem regulären Job. Dies ermöglicht eine attraktivere Vergütung bei reduzierten Abzügen.

2. Wie wird die Steuerklasse für einen Midijob festgelegt?

Die Steuerklasse für einen Midijob wird auf Basis des individuellen Einkommens und der persönlichen Situation festgelegt. Es ist wichtig, die richtige Steuerklasse zu wählen, um von steuerlichen Vorteilen zu profitieren.

3. Gibt es einen Steuerfreibetrag für Midijobs?

Ja, Arbeitnehmer in einem Midijob haben Anspruch auf einen Steuerfreibetrag. Dieser Freibetrag reduziert das zu versteuernde Einkommen und senkt somit die Steuerlast.

4. Wie werden Renteneinkünfte besteuert?

Renteneinkünfte werden nach dem sogenannten „nachgelagerten Besteuerungsprinzip“ besteuert. Das bedeutet, dass die Renteneinkünfte im Ruhestand besteuert werden, während die Beiträge während der Erwerbstätigkeit steuerfrei waren.

5. Gibt es einen Rentenfreibetrag?

Ja, es gibt einen Rentenfreibetrag. Dieser Freibetrag bestimmt den Anteil der Rente, der steuerfrei bleibt. Die Höhe des Rentenfreibetrags richtet sich nach dem Jahr des Rentenbeginns.

6. Welche Auswirkungen haben Midijob Steuern auf die Rente?

Die Steuern, die auf einen Midijob erhoben werden, können die Gesamteinkünfte und somit auch die Rentenbesteuerung beeinflussen. Es ist wichtig, die steuerlichen Auswirkungen bei der Planung der Rente zu berücksichtigen.

7. Kann ich meine Renten- und Midijob Steuern optimieren?

Ja, es gibt Möglichkeiten, Ihre Renten- und Midijob Steuern zu optimieren. Eine steuerliche Beratung kann Ihnen helfen, mögliche Steuervorteile zu identifizieren und strategische Anpassungen vorzunehmen.

8. Wie kann ich meine Rentenschätzung berechnen?

Um eine Rentenschätzung zu berechnen, können Sie verschiedene Online-Rechner oder Tools nutzen, die auf Informationen wie Ihrem Einkommen, Ihrer Versicherungsdauer und Ihrem Renteneintrittsalter basieren. Diese Schätzungen können Ihnen einen Überblick über Ihre zukünftigen Renteneinkünfte geben.

9. Muss ich Anpassungen an meiner Renten- und Midijob-Steuer vornehmen, wenn sich meine Situation ändert?

Ja, es ist wichtig, Anpassungen an Ihrer Renten- und Midijob-Steuer vorzunehmen, wenn sich Ihre persönliche oder berufliche Situation ändert. Dies kann die Wahl einer anderen Steuerklasse oder die Anpassung Ihrer Rentenbeiträge beinhalten.

10. Gibt es zusätzliche Steuervorteile für Rentner?

Ja, es gibt bestimmte Steuervorteile, von denen Rentner profitieren können. Dazu gehören beispielsweise der Altersentlastungsbetrag und der Versorgungsfreibetrag. Es ist ratsam, einen Steuerberater zu konsultieren, um alle potenziellen Steuervorteile optimal zu nutzen.