Willkommen zu unserem Artikel über den Riester Eigenbeitrag: Tipps und Informationen für Ihre Finanzplanung! Wenn es um die finanzielle Absicherung im Alter geht, ist die Riester-Rente eine beliebte Option in Deutschland. Ein wichtiger Aspekt der Riester-Rente ist der Eigenbeitrag, den Sie als Sparer leisten müssen. In diesem Artikel werden wir Ihnen detaillierte Informationen und nützliche Tipps zum Riester Eigenbeitrag geben. Erfahren Sie, was ein Riester Eigenbeitrag ist, wie er berechnet wird und welche steuerlichen Vorteile damit verbunden sind. Darüber hinaus werden wir erklären, wie sich der Riester Eigenbeitrag auf Ihre spätere Rente auswirkt und wie Sie Ihre Finanzplanung mit optimierten Strategien verbessern können. Lesen Sie weiter, um wertvolle Einblicke und Tipps zur Riester-Rente und zur Planung Ihrer finanziellen Zukunft zu erhalten.

Zusammenfassung

- Was ist ein Riester Eigenbeitrag?

- Wie wird der Riester Eigenbeitrag berechnet?

- Steuerliche Vorteile des Riester Eigenbeitrags

- Wie wirkt sich der Riester Eigenbeitrag auf die Rente aus?

- Tipps zur optimierten Finanzplanung mit dem Riester Eigenbeitrag

- Zusammenfassung

-

Häufig gestellte Fragen

- 1. Kann jeder einen Riester Eigenbeitrag leisten?

- 2. Wie wird der Riester Eigenbeitrag berechnet?

- 3. Kann ich den Riester Eigenbeitrag steuerlich absetzen?

- 4. Gibt es eine Mindesthöhe für den Riester Eigenbeitrag?

- 5. Kann ich den Riester Eigenbeitrag auch rückwirkend zahlen?

- 6. Was passiert mit meinem Riester Eigenbeitrag, wenn ich arbeitslos werde?

- 7. Kann ich meinen Riester Eigenbeitrag erhöhen oder reduzieren?

- 8. Wie wirkt sich der Riester Eigenbeitrag auf meine spätere Rente aus?

- 9. Kann ich den Riester Eigenbeitrag vorzeitig auszahlen lassen?

- 10. Was passiert mit meinem Riester Eigenbeitrag, wenn ich ins Ausland ziehe?

- Verweise

Was ist ein Riester Eigenbeitrag?

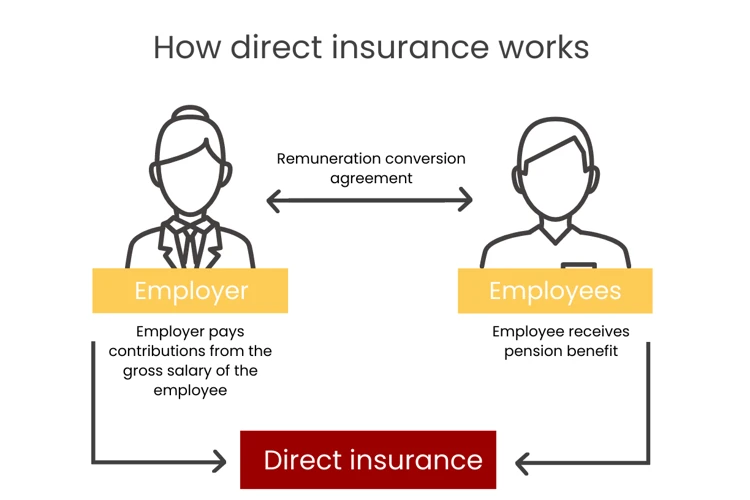

Ein Riester Eigenbeitrag ist der Betrag, den Sie als Sparer selbst in Ihre Riester-Rente einzahlen. Dieser Beitrag ist von Ihnen selbst zu tragen und wird nicht vom Staat oder Ihrem Arbeitgeber übernommen. Mit Ihrem Riester Eigenbeitrag erhöhen Sie Ihre Ansprüche auf spätere Rentenzahlungen und profitieren von steuerlichen Vorteilen. Sie haben die Möglichkeit, den Eigenbeitrag flexibel zu gestalten und ihn an Ihr Einkommen anzupassen. Es gibt dabei sowohl Mindest- als auch Höchstbeiträge, die beachtet werden müssen. Der Riester Eigenbeitrag ist eine wichtige Komponente der Riester-Rente und ermöglicht Ihnen eine individuelle Gestaltung Ihrer finanziellen Absicherung im Alter.

1.1 Erklärung des Riester Eigenbeitrags

Die Erklärung des Riester Eigenbeitrags liegt darin, dass es sich um den Betrag handelt, den Sie als Sparer selbst in Ihre Riester-Rente einzahlen. Der Eigenbeitrag ist eine freiwillige Leistung, die Sie erbringen, um Ihre Riester-Rente aufzubauen. Dieser Beitrag steht im Gegensatz zu den staatlichen Zulagen und den eventuellen Arbeitgeberzuschüssen, die Sie ebenfalls erhalten können. Ihre individuelle finanzielle Situation bestimmt die Höhe des Eigenbeitrags, den Sie monatlich oder jährlich einzahlen können. Je höher Ihr Eigenbeitrag ausfällt, desto größer sind Ihre eigenen Ansprüche auf spätere Rentenzahlungen. Durch den Riester Eigenbeitrag sichern Sie sich nicht nur eine zusätzliche Altersvorsorge, sondern profitieren auch von steuerlichen Vorteilen. Es lohnt sich, den Riester Eigenbeitrag frühzeitig zu planen und regelmäßig zu überprüfen, um Ihre persönliche Rentenlücke zu schließen und sich eine solide finanzielle Basis für den Ruhestand aufzubauen.

1.2 Vorteile des Riester Eigenbeitrags

Der Riester Eigenbeitrag bietet Ihnen zahlreiche Vorteile für Ihre langfristige Finanzplanung. Hier sind einige der wichtigsten Vorteile, die mit dem Riester Eigenbeitrag verbunden sind:

1. Zusätzliche Altersvorsorge: Durch Ihren Eigenbeitrag erhöhen Sie die Gesamtsumme Ihrer Riester-Rente und sichern sich somit eine zusätzliche Einkommensquelle im Alter.

2. Staatliche Zulagen: Für jeden Riester-Sparer gibt es staatliche Zulagen, die abhängig von Ihrem Eigenbeitrag sind. Je höher Ihr Eigenbeitrag, desto höher sind auch die möglichen Zulagen, die Sie erhalten können.

3. Steuerliche Vorteile: Der Riester Eigenbeitrag kann steuerlich abgesetzt werden, was zu einer Reduzierung Ihrer Steuerlast führt. So können Sie Ihre jährliche Steuererklärung optimal nutzen und von Steuervorteilen profitieren.

4. Flexibilität: Mit einem Riester Eigenbeitrag haben Sie die Möglichkeit, Ihre Beiträge individuell anzupassen. Je nach Ihrer finanziellen Situation können Sie Ihren Eigenbeitrag erhöhen oder reduzieren, um Ihre persönlichen Bedürfnisse und Ziele zu berücksichtigen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Durch die Kombination all dieser Vorteile können Sie Ihre finanzielle Zukunft besser absichern und von attraktiven Renditen profitieren. Nutzen Sie den Riester Eigenbeitrag, um Ihre Altersvorsorge zu optimieren und eine solide finanzielle Basis für Ihre Zukunft zu schaffen.

Wie wird der Riester Eigenbeitrag berechnet?

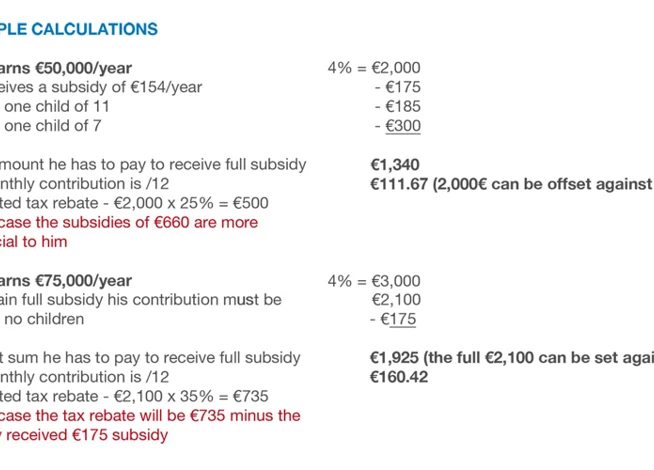

Der Riester Eigenbeitrag wird auf der Grundlage Ihres Bruttoeinkommens berechnet. Es gibt verschiedene Möglichkeiten, den Riester Eigenbeitrag zu ermitteln:

1. Riester Eigenbeitrag berechnen lassen: Sie können den Eigenbeitrag mithilfe von Online-Rechnern oder bei Ihrem Riester-Anbieter berechnen lassen. Hierbei werden Faktoren wie Ihr Einkommen, das Alter und die Anzahl der Kinder berücksichtigt.

2. Einkommensabhängiger Riester Eigenbeitrag: Der Riester Eigenbeitrag ist abhängig von Ihrem Einkommen. Je höher Ihr Einkommen, desto höher ist der maximal mögliche Eigenbeitrag, den Sie leisten können.

3. Mindest- und Höchstbeitrag: Es gibt sowohl einen Mindestbeitrag, den Sie mindestens einzahlen müssen, um die volle Riester-Förderung zu erhalten, als auch einen Höchstbeitrag, bis zu dem Sie steuerlich gefördert werden können. Die genauen Beträge können sich jährlich ändern.

Es ist wichtig, den Riester Eigenbeitrag regelmäßig zu überprüfen und gegebenenfalls anzupassen, um die bestmögliche Ausnutzung der Riester-Förderung zu gewährleisten.

2.1 Riester Eigenbeitrag berechnen lassen

Um Ihren Riester Eigenbeitrag zu berechnen, empfiehlt es sich, professionelle Hilfe in Anspruch zu nehmen. Es gibt verschiedene Möglichkeiten, dies zu tun. Sie können beispielsweise einen Riester-Rechner nutzen, der Ihnen online zur Verfügung steht. Mit diesem Rechner können Sie Ihre persönlichen Daten, wie Ihr Einkommen, Ihre Familienverhältnisse und Ihre bereits vorhandene Riester-Rentenversicherung angeben. Der Rechner ermittelt dann für Sie den optimalen Eigenbeitrag, den Sie monatlich einzahlen sollten, um Ihre Rentenansprüche zu maximieren. Eine andere Möglichkeit ist die Beratung durch einen Experten, wie einen Finanzberater oder einen Mitarbeiter Ihrer Riester-Rentenversicherung. Diese Experten haben das nötige Fachwissen, um Ihren individuellen Riester Eigenbeitrag zu berechnen und Sie bei der optimalen Gestaltung Ihrer Finanzplanung zu unterstützen. Indem Sie den Riester Eigenbeitrag berechnen lassen, stellen Sie sicher, dass Sie das Maximum aus Ihrer Riester-Rente herausholen und Ihre finanzielle Zukunft bestmöglich absichern.

2.2 Einkommensabhängiger Riester Eigenbeitrag

Der Riester Eigenbeitrag wird in der Regel einkommensabhängig berechnet. Das bedeutet, dass Ihr monatlicher Beitrag von Ihrem Bruttoeinkommen abhängt. Je höher Ihr Einkommen ist, desto höher ist auch Ihr Riester Eigenbeitrag. Um den genauen Betrag zu ermitteln, können Sie entweder selbst eine Berechnung durchführen oder sich von einem Experten beraten lassen. Es ist wichtig zu beachten, dass der einkommensabhängige Riester Eigenbeitrag dazu dient, Ihre Rentenansprüche zu erhöhen und Ihnen steuerliche Vorteile zu bieten. Durch die individuelle Anpassung des Beitrags an Ihr Einkommen können Sie sicherstellen, dass Ihr Riester Vertrag optimal zu Ihrer finanziellen Situation passt.

2.3 Mindest- und Höchstbeitrag

Der Mindest- und Höchstbeitrag für den Riester Eigenbeitrag ist in Deutschland gesetzlich festgelegt. Der Mindestbeitrag beträgt derzeit jährlich 60 Euro. Das bedeutet, dass Sie mindestens diese Summe pro Jahr als Eigenbeitrag einzahlen müssen, um förderberechtigt zu sein. Der Höchstbeitrag liegt hingegen bei 2.100 Euro pro Jahr. Wenn Sie den Höchstbeitrag einzahlen, können Sie von der vollen Riester-Förderung profitieren. Beachten Sie jedoch, dass der Höchstbetrag vom jährlichen Bruttoeinkommen abhängt und sich entsprechend anpassen kann. Eine individuelle Beratung oder ein Riester-Rechner können Ihnen dabei helfen, Ihren persönlichen Mindest- und Höchstbeitrag genau zu berechnen und Ihre Finanzplanung optimal anzupassen.

Steuerliche Vorteile des Riester Eigenbeitrags

Die Riester-Rente bietet nicht nur eine zusätzliche finanzielle Absicherung im Alter, sondern auch steuerliche Vorteile. Durch Ihren Riester Eigenbeitrag können Sie von staatlichen Zulagen profitieren. Diese werden Ihnen direkt auf Ihrem Riester-Konto gutgeschrieben und erhöhen somit Ihre spätere Rente. Zusätzlich können Sie den Riester Eigenbeitrag steuerlich absetzen. Dies bedeutet, dass Sie die geleisteten Beiträge in Ihrer Steuererklärung angeben und dadurch eine Steuerermäßigung erhalten können. Die steuerlichen Vorteile des Riester Eigenbeitrags machen die Riester-Rente zu einer attraktiven Option für Ihre finanzielle Zukunft. Es ist jedoch wichtig, die spezifischen steuerlichen Regelungen und Voraussetzungen zu beachten. Weitere Informationen zu steuerlichen Fragen im Zusammenhang mit der Riester-Rente finden Sie hier.

3.1 Riester-Förderung durch Zulagen

Die Riester-Förderung durch Zulagen ist ein wichtiger Bestandteil der Riester-Rente. Durch die Zahlung von jährlichen Zulagen vom Staat wird Ihr Riester Eigenbeitrag aufgestockt, was zu einer erhöhten Altersvorsorge führt. Es gibt verschiedene Zulagen, auf die Sie als Riester-Sparer Anspruch haben können. Dazu gehören die Grundzulage, die Kinderzulage und die Berufseinsteigerbonuszulage. Die Grundzulage wird jedem Riester-Sparer gewährt, der seinen Eigenbeitrag leistet. Für jedes Kind gibt es zusätzlich eine Zulage, sodass auch Familien mit Kindern von den Vorteilen der Riester-Förderung profitieren können. Es ist wichtig zu beachten, dass die Höhe der Zulagen einkommensabhängig ist. Je nach Ihren Einkommensverhältnissen können Sie möglicherweise die volle Zulagenhöhe erhalten oder diese wird entsprechend reduziert. Um die maximale Förderung zu erhalten, ist es ratsam, den Riester Eigenbeitrag entsprechend anzupassen und die Zulagen voll auszuschöpfen. Weitere Informationen finden Sie in unserem Artikel zum DEVK Pensionsfond.

3.2 Steuerliche Absetzbarkeit des Riester Eigenbeitrags

Die steuerliche Absetzbarkeit des Riester Eigenbeitrags ist ein weiterer Vorteil dieser Form der Altersvorsorge. Durch die steuerliche Förderung können Sie Ihre Steuerlast reduzieren und somit zusätzliches Geld sparen. Die eingezahlten Beiträge werden im Rahmen der Einkommensteuererklärung berücksichtigt und mindern Ihr zu versteuerndes Einkommen. Dadurch sinkt Ihre Steuerbelastung und Sie erhalten eine Rückerstattung oder zahlen insgesamt weniger Steuern. Es ist jedoch wichtig zu beachten, dass die steuerliche Absetzbarkeit des Riester Eigenbeitrags an bestimmte Bedingungen geknüpft ist. Dazu gehört beispielsweise, dass die Riester-Rente später besteuert wird. Um die genauen Details zu den steuerlichen Aspekten und Möglichkeiten der Riester-Rente zu erfahren, können Sie sich von einem Experten beraten lassen.

Wie wirkt sich der Riester Eigenbeitrag auf die Rente aus?

Der Riester Eigenbeitrag hat direkte Auswirkungen auf die spätere Rentenhöhe. Je höher Ihr Eigenbeitrag ist, desto mehr Geld wird in Ihre Riester-Rente eingezahlt und desto höher fallen auch Ihre späteren Rentenzahlungen aus. Durch die regelmäßigen Einzahlungen können Sie Ihre Altersvorsorge aufstocken und Ihre finanzielle Sicherheit im Ruhestand verbessern. Es ist wichtig zu beachten, dass die Auszahlung der Riester-Rente erst ab dem Rentenbeginn möglich ist. Sie haben außerdem verschiedene Optionen, wie Sie Ihre Rente auszahlen lassen können, beispielsweise als lebenslange monatliche Rente oder als einmalige Kapitalauszahlung. Weitere Informationen zum Rentenbeginn und den Auszahlungsoptionen finden Sie in unserem Artikel über den Übergang von teilweiser Erwerbsminderungsrente in Altersrente. Durch Ihren Riester Eigenbeitrag gestalten Sie aktiv Ihre finanzielle Zukunft und können eine solide Grundlage für Ihren Ruhestand schaffen.

4.1 Auswirkungen auf die Rentenhöhe

Der Riester Eigenbeitrag hat direkte Auswirkungen auf die zukünftige Rentenhöhe. Indem Sie regelmäßig in Ihre Riester-Rente einzahlen, erhöhen Sie das angesparte Kapital und damit auch die späteren Rentenzahlungen. Je höher Ihr Eigenbeitrag ist, desto höher wird Ihre Rentenauszahlung sein. Es ist wichtig, frühzeitig mit dem Sparen zu beginnen, um von den langfristigen Effekten zu profitieren. Auch die Dauer der Einzahlungsphase beeinflusst die Rentenhöhe. Je länger Sie in die Riester-Rente einzahlen, desto mehr Kapital können Sie für Ihre Rentenzeit aufbauen. Es ist daher ratsam, Ihre finanzielle Planung so zu gestalten, dass Sie einen angemessenen Riester Eigenbeitrag leisten können, um Ihre zukünftige Rente bestmöglich zu fördern.

4.2 Rentenbeginn und Auszahlungsoptionen

Der Rentenbeginn und die Auszahlungsoptionen sind entscheidende Faktoren im Zusammenhang mit dem Riester Eigenbeitrag. Die Riester-Rente kann grundsätzlich ab dem Rentenalter in Anspruch genommen werden. Dabei haben Sie als Riester-Sparer verschiedene Möglichkeiten, wie Sie Ihre Rente erhalten möchten. Eine Option ist die lebenslange monatliche Auszahlung, die Ihnen eine regelmäßige Einnahmequelle im Ruhestand bietet. Alternativ können Sie sich auch für eine einmalige Kapitalauszahlung entscheiden. Hierbei erhalten Sie das angesparte Kapital auf einen Schlag, müssen jedoch möglicherweise steuerliche Aspekte beachten. Der Rentenbeginn und die Auszahlungsoptionen hängen von Ihren individuellen Bedürfnissen und Zielen ab. Es ist ratsam, sich frühzeitig über diese Optionen zu informieren und gegebenenfalls eine Beratung in Anspruch zu nehmen, um die für Sie beste Entscheidung zu treffen.

Tipps zur optimierten Finanzplanung mit dem Riester Eigenbeitrag

Tipps zur optimierten Finanzplanung mit dem Riester Eigenbeitrag:

- Frühzeitiger Einstieg in die Riester-Rente: Starten Sie möglichst frühzeitig mit Ihrem Riester Eigenbeitrag, um von einer langen Anlageperiode und höheren Zinsen zu profitieren.

- Regelmäßige Überprüfung des Eigenbeitrags: Prüfen Sie regelmäßig Ihre finanzielle Situation und passen Sie Ihren Riester Eigenbeitrag entsprechend an. Achten Sie darauf, dass er zu Ihrem Einkommen und Ihren finanziellen Zielen passt.

- Beratung durch einen Experten: Suchen Sie sich professionelle Beratung, um Ihre optimale Riester-Finanzplanung zu erstellen. Ein Experte kann Ihnen bei der Auswahl des richtigen Riester-Vertrags und der Berechnung des optimalen Eigenbeitrags helfen.

Mit diesen Tipps können Sie Ihre Finanzplanung mit dem Riester Eigenbeitrag optimieren und Ihre Rentenansprüche für die Zukunft stärken.

5.1 Frühzeitiger Einstieg in die Riester-Rente

Ein wichtiger Tipp für eine optimierte Finanzplanung mit dem Riester Eigenbeitrag ist der frühzeitige Einstieg in die Riester-Rente. Je früher Sie mit dem Sparen beginnen, desto länger haben Sie Zeit, Kapital anzusammeln und von den steuerlichen Vorteilen zu profitieren. Durch einen frühzeitigen Einstieg können Sie auch von einem längeren Zeitraum für die Förderung und den Zinseszinseffekt profitieren. Es lohnt sich daher, bereits in jungen Jahren mit der Riester-Rente zu starten und die Beiträge kontinuierlich einzuzahlen. Ein früher Einstieg ermöglicht es Ihnen, im Alter eine solide finanzielle Basis aufzubauen und Ihre Rentenlücke zu schließen.

5.2 Regelmäßige Überprüfung des Eigenbeitrags

Es ist ratsam, Ihren Riester Eigenbeitrag regelmäßig zu überprüfen, um sicherzustellen, dass er noch zu Ihrer aktuellen finanziellen Situation passt. Ihre Einkommensverhältnisse können sich im Laufe der Zeit ändern, was Auswirkungen auf den empfohlenen Eigenbeitrag haben kann. Durch eine regelmäßige Überprüfung können Sie sicherstellen, dass Sie das Beste aus Ihrer Riester-Rente herausholen und von den maximal möglichen staatlichen Zulagen profitieren. Überlegen Sie, ob es sinnvoll ist, Ihren Eigenbeitrag anzupassen, um Ihre zukünftigen Rentenansprüche zu optimieren. Sie können dies allein tun oder sich von einem Experten beraten lassen, der Ihnen bei der Überprüfung und Anpassung Ihres Eigenbeitrags behilflich ist. Eine regelmäßige Überprüfung kann Ihnen dabei helfen, Ihre Finanzplanung zu optimieren und Ihre persönlichen Ziele schneller zu erreichen.

5.3 Beratung durch einen Experten

Eine Beratung durch einen Experten kann Ihnen helfen, Ihre Finanzplanung im Zusammenhang mit dem Riester Eigenbeitrag zu optimieren. Ein erfahrener Berater kann Ihnen dabei helfen, Ihre individuelle Situation zu analysieren und die bestmöglichen Entscheidungen zu treffen. Sie können von seinem Fachwissen und seinen Kenntnissen über die Riester-Rente und die steuerlichen Vorteile profitieren. Ein Experte kann Ihnen auch helfen, den optimalen Betrag für Ihren Eigenbeitrag festzulegen und Ihre langfristigen Ziele zu definieren. Durch die Zusammenarbeit mit einem Experten können Sie sicherstellen, dass Ihre Finanzplanung auf dem richtigen Weg ist und Sie die bestmöglichen Ergebnisse erzielen.

Zusammenfassung

In der Zusammenfassung können Sie die wichtigsten Informationen in Bezug auf den Riester Eigenbeitrag noch einmal im Überblick betrachten. Ein Riester Eigenbeitrag ist der Betrag, den Sie als Sparer selbst in Ihre Riester-Rente einzahlen. Er ist von Ihnen selbst zu tragen und erhöht Ihre Ansprüche auf spätere Rentenzahlungen. Durch den Riester Eigenbeitrag profitieren Sie zudem von steuerlichen Vorteilen. Der Beitrag kann flexibel gestaltet werden, jedoch gibt es Mindest- und Höchstbeiträge zu beachten. Wenn Sie Ihren Riester Eigenbeitrag optimieren möchten, sollten Sie frühzeitig in die Riester-Rente einsteigen, regelmäßig Ihren Beitrag überprüfen und sich von einem Experten beraten lassen. Mit einer optimierten Finanzplanung können Sie Ihre Zukunft besser absichern.

Häufig gestellte Fragen

1. Kann jeder einen Riester Eigenbeitrag leisten?

Ja, grundsätzlich kann jeder, der in Deutschland rentenversicherungspflichtig ist oder in der gesetzlichen Rentenversicherung versicherungsfrei ist, einen Riester Eigenbeitrag leisten.

2. Wie wird der Riester Eigenbeitrag berechnet?

Der Riester Eigenbeitrag wird individuell berechnet und richtet sich nach Ihrem Einkommen. Es gibt bestimmte Prozentsätze, die als Orientierung dienen, aber letztendlich hängt es von Ihrem Einkommen und Ihren Zielen ab, wie hoch Ihr Beitrag sein wird.

3. Kann ich den Riester Eigenbeitrag steuerlich absetzen?

Ja, der Riester Eigenbeitrag kann steuerlich abgesetzt werden. Sie können die gezahlten Beiträge in Ihrer Steuererklärung geltend machen und dadurch Ihre Steuerlast reduzieren.

4. Gibt es eine Mindesthöhe für den Riester Eigenbeitrag?

Ja, es gibt eine Mindesthöhe für den Riester Eigenbeitrag. Der Mindestbeitrag beträgt jährlich 60 Euro. Allerdings empfiehlt es sich, einen höheren Beitrag zu leisten, um von den vollen Vorteilen der Riester-Förderung zu profitieren.

5. Kann ich den Riester Eigenbeitrag auch rückwirkend zahlen?

Ja, es ist möglich, den Riester Eigenbeitrag rückwirkend zu zahlen. Sie können bis zum Ende eines Kalenderjahres Beiträge für das laufende Jahr sowie für die letzten zwei Jahre nachzahlen.

6. Was passiert mit meinem Riester Eigenbeitrag, wenn ich arbeitslos werde?

Wenn Sie arbeitslos werden, können Sie den Riester Eigenbeitrag zunächst aus Ihrem Vermögen weiter zahlen. Falls Sie dies nicht können, haben Sie die Möglichkeit, den Vertrag ruhen zu lassen oder die Beitragszahlung vorübergehend auszusetzen.

7. Kann ich meinen Riester Eigenbeitrag erhöhen oder reduzieren?

Ja, Sie haben die Möglichkeit, Ihren Riester Eigenbeitrag jederzeit zu erhöhen oder zu reduzieren. Je nach finanzieller Situation und persönlichen Zielen können Sie Ihre Beiträge flexibel anpassen.

8. Wie wirkt sich der Riester Eigenbeitrag auf meine spätere Rente aus?

Der Riester Eigenbeitrag erhöht Ihre Ansprüche auf spätere Rentenzahlungen. Je mehr Sie einzahlen, desto höher wird Ihre Riester-Rente sein.

9. Kann ich den Riester Eigenbeitrag vorzeitig auszahlen lassen?

Nein, der Riester Eigenbeitrag kann nicht vorzeitig ausbezahlt werden. Die Auszahlung erfolgt erst im Rentenalter.

10. Was passiert mit meinem Riester Eigenbeitrag, wenn ich ins Ausland ziehe?

Wenn Sie ins Ausland ziehen, können Sie Ihre Riester-Rente weiterhin behalten und die Beitragszahlung fortsetzen. Es gibt spezielle Regelungen für den Bezug der Riester-Rente im Ausland.