Sie möchten alle wichtigen Informationen zur Riester Kleinbetragsrente und zur Fünftelregelung in einem Artikel finden? Dann sind Sie hier genau richtig! In diesem Artikel stellen wir Ihnen detailliert und schrittweise alles vor, was Sie über die Riester Kleinbetragsrente und die Fünftelregelung wissen müssen. Sie erfahren, was die Riester Kleinbetragsrente ist und welche Vorteile sie bietet, insbesondere in Bezug auf Steuervorteile, Flexibilität und Zusatzleistungen. Darüber hinaus erklären wir Ihnen, was die Fünftelregelung ist und wie sie in Verbindung mit der Riester Kleinbetragsrente funktioniert. Sie erhalten außerdem Informationen zu Einschränkungen, Ausnahmen und den Altersgrenzen für die Riester Kleinbetragsrente. Abschließend geben wir Ihnen Tipps zur optimalen Nutzung dieser Rentenform und ziehen ein Fazit. Lesen Sie weiter, um alle wichtigen Details zur Riester Kleinbetragsrente und zur Fünftelregelung zu erfahren.

Zusammenfassung

- Was ist die Riester Kleinbetragsrente?

- Die Vorteile einer Riester Kleinbetragsrente

- Die Fünftelregelung im Zusammenhang mit der Riester Kleinbetragsrente

- Einschränkungen und Ausnahmen

- So beantragen Sie eine Riester Kleinbetragsrente

- Tipps zur optimalen Nutzung der Riester Kleinbetragsrente

- Fazit

-

Häufig gestellte Fragen

- Wie hoch sind die staatlichen Zulagen bei der Riester Kleinbetragsrente?

- Kann ich die Riester Kleinbetragsrente auch neben anderen Altersvorsorgeprodukten nutzen?

- Gibt es eine Mindestvertragslaufzeit bei der Riester Kleinbetragsrente?

- Kann ich die Riester Kleinbetragsrente auch nutzen, wenn ich selbstständig bin?

- Welche Steuervorteile bietet die Riester Kleinbetragsrente?

- Wann kann ich mit der Auszahlung der Riester Kleinbetragsrente beginnen?

- Was passiert mit meiner Riester Kleinbetragsrente, wenn ich ins Ausland ziehe?

- Was passiert mit meiner Riester Kleinbetragsrente im Falle eines Todes?

- Kann ich meine Riester Kleinbetragsrente vorzeitig kündigen?

- Wie sicher ist meine Riester Kleinbetragsrente?

- Verweise

Was ist die Riester Kleinbetragsrente?

Die Riester Kleinbetragsrente ist eine spezielle Form der Riester-Rente, die sich vor allem für Personen mit geringem Einkommen eignet. Sie erlaubt es Ihnen, auch mit niedrigen monatlichen Beiträgen von den Vorteilen einer privaten Altersvorsorge zu profitieren. Der maximale monatliche Beitrag für die Riester Kleinbetragsrente beträgt 5 Euro, während der jährliche Höchstbeitrag bei 60 Euro liegt. Trotz der niedrigen Beiträge können Sie mit der Riester Kleinbetragsrente individuell für Ihr Alter vorsorgen und staatliche Zulagen in Anspruch nehmen. Dabei gelten die gleichen Regelungen wie bei der regulären Riester-Rente. Insbesondere die Zulagen, welche abhängig vom eigenen Beitrag und der Anzahl des Kindes sind, können Ihre Rente erheblich aufstocken. Es ist jedoch zu beachten, dass die Riester Kleinbetragsrente nicht für jeden geeignet ist. Personen mit höherem Einkommen oder Selbstständige sollten sich andere Formen der Riester-Rente genauer anschauen. Insgesamt bietet die Riester Kleinbetragsrente jedoch eine gute Möglichkeit, auch mit wenig Geld für die eigene Rente vorzusorgen.

Die Vorteile einer Riester Kleinbetragsrente

Die Riester Kleinbetragsrente bietet eine Reihe von Vorteilen für die private Altersvorsorge. Einer der Hauptvorteile liegt in den steuerlichen Vorteilen. Durch die steuerliche Förderung können Sie die Beiträge zur Riester Kleinbetragsrente von der Steuer absetzen und somit Ihr zu versteuerndes Einkommen senken. Dadurch verringert sich Ihre Steuerlast und Sie profitieren von einer Ersparnis. Ein weiterer Vorteil ist die Flexibilität, die diese Form der Altersvorsorge bietet. Sie können die Beiträge flexibel an Ihre finanzielle Situation anpassen und bei Bedarf auch aussetzen. Zudem erhalten Sie diverse Zusatzleistungen wie staatliche Zulagen und die Möglichkeit, von attraktiven Zinsen zu profitieren. Raisin Pension bietet Ihnen beispielsweise eine breite Auswahl an Riester-Produkten, darunter auch die Riester Kleinbetragsrente. Nutzen Sie die Vorteile der Riester Kleinbetragsrente und sorgen Sie langfristig für eine sichere und sorgenfreie Rente vor.

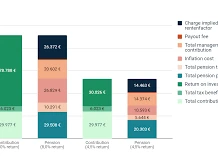

Steuerliche Vorteile

Die Riester Kleinbetragsrente bietet eine Reihe von steuerlichen Vorteilen. Durch die regelmäßigen Beiträge zur Riester Kleinbetragsrente können Sie Ihre steuerliche Belastung reduzieren. Zum einen können Sie die Beiträge als Sonderausgaben von der Steuer absetzen, was zu einer Steuerersparnis führt. Zusätzlich haben Sie die Möglichkeit, die staatlichen Zulagen und mögliche Kinderzulagen zu erhalten. Diese werden ebenfalls steuerfrei gestellt und können somit Ihre Steuerlast weiter mindern. Es ist wichtig zu beachten, dass die steuerliche Förderung der Riester Kleinbetragsrente an bestimmte Voraussetzungen gebunden ist. So muss zum Beispiel der Vertrag eine Rentenleistung vorsehen und Sie dürfen frühestens ab dem 60. Lebensjahr über das angesparte Kapital verfügen. Dennoch stellen die steuerlichen Vorteile einen attraktiven Anreiz dar, um mit der Riester Kleinbetragsrente für das Alter vorzusorgen.

(Suggestion for anchor: Wenn Sie mehr über andere Arten der Riester-Förderung erfahren möchten, können Sie unseren Artikel über die Nachteile der Wohnriester-Förderung lesen.)

Flexibilität

Die Riester Kleinbetragsrente zeichnet sich durch ihre Flexibilität aus. Sie haben die Möglichkeit, die Höhe der monatlichen Beiträge individuell festzulegen und bei Bedarf anzupassen. Dies ist besonders vorteilhaft, wenn sich Ihre finanzielle Situation ändert oder wenn Sie vorübergehend weniger Geld zur Verfügung haben. Es besteht auch die Möglichkeit, Beitragspausen einzulegen, falls dies erforderlich ist. Darüber hinaus können Sie wählen, ob Sie die Rente als lebenslange monatliche Zahlung oder als einmalige Kapitalauszahlung erhalten möchten. Diese Flexibilität ermöglicht es Ihnen, Ihre individuellen Bedürfnisse und Pläne für die Zukunft zu berücksichtigen. Die Riester Kleinbetragsrente gibt Ihnen die Freiheit, Ihre Altersvorsorge an Ihre aktuellen Lebensumstände anzupassen.bausparen-unter-25

Zusatzleistungen

Zusätzlich zu den finanziellen Vorteilen bietet die Riester Kleinbetragsrente auch verschiedene Zusatzleistungen. Dazu gehören beispielsweise Beratungsleistungen, die Ihnen beim Aufbau Ihrer Altersvorsorge helfen. Sie können von Fachleuten individuell beraten werden und erhalten Unterstützung bei der Auswahl der für Sie passenden Anlageformen. Des Weiteren profitieren Sie von einem Hinterbliebenenschutz, der Ihre Familie absichert, falls Ihnen etwas zustoßen sollte. So können Sie sicherstellen, dass Ihre Angehörigen auch im Falle Ihres Todes finanziell abgesichert sind. Ein weiterer Vorteil der Riester Kleinbetragsrente sind die möglichen staatlichen Förderungen. Neben den Zulagen können Sie unter bestimmten Bedingungen auch von einer zusätzlichen Steuerersparnis profitieren. All diese Zusatzleistungen tragen dazu bei, dass die Riester Kleinbetragsrente eine attraktive Option für die private Altersvorsorge ist.

Die Fünftelregelung im Zusammenhang mit der Riester Kleinbetragsrente

Die Fünftelregelung in Verbindung mit der Riester Kleinbetragsrente ist eine steuerliche Regelung, die es Ihnen ermöglicht, Ihre Steuerlast bei der Auszahlung der Rente zu verringern. Gemäß der Fünftelregelung werden steuerpflichtige Einkünfte, zu denen auch Ihre Riester Kleinbetragsrente gehört, auf einen Zeitraum von fünf Jahren verteilt. Dadurch wird der Durchschnittssteuersatz gesenkt und Sie können steuerliche Vorteile nutzen. Diese Regelung ist vor allem dann relevant, wenn Sie eine größere Summe aus Ihrer Riester Kleinbetragsrente auf einmal auszahlen lassen möchten. Durch die Verteilung auf fünf Jahre können Sie einen niedrigeren Steuersatz anwenden und somit weniger Steuern zahlen. Es ist jedoch zu beachten, dass die Fünftelregelung nur in bestimmten Fällen angewendet werden kann und gewisse Voraussetzungen erfüllt sein müssen. Es empfiehlt sich daher, sich im Vorfeld genau über die Regelungen zu informieren und gegebenenfalls professionellen Rat einzuholen, um die Fünftelregelung optimal zu nutzen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Was ist die Fünftelregelung?

Die Fünftelregelung ist eine besondere Regelung im deutschen Steuerrecht, die es ermöglicht, Steuernachzahlungen bei einmaligen Einkünften zu verringern. Sie kommt zum Einsatz, wenn ein Steuerpflichtiger beispielsweise eine Abfindung, Kapitalerträge oder eine Rentennachzahlung erhält. Durch Anwendung der Fünftelregelung wird das zu versteuernde Einkommen auf fünf Jahre verteilt und somit die Belastung der Steuerlast reduziert. Das bedeutet, dass das zu versteuernde Einkommen für das Jahr der Einmalzahlung durch fünf geteilt wird und dann mit dem individuellen Steuersatz versteuert wird. Die restlichen vier Fünftel des Einkommens werden dann mit dem eigentlichen Jahreseinkommen verrechnet und entsprechend besteuert. Die Fünftelregelung ist vor allem für Personen interessant, die einmalige Einkünfte erhalten und dadurch eine progressive Steuerbelastung vermeiden möchten.

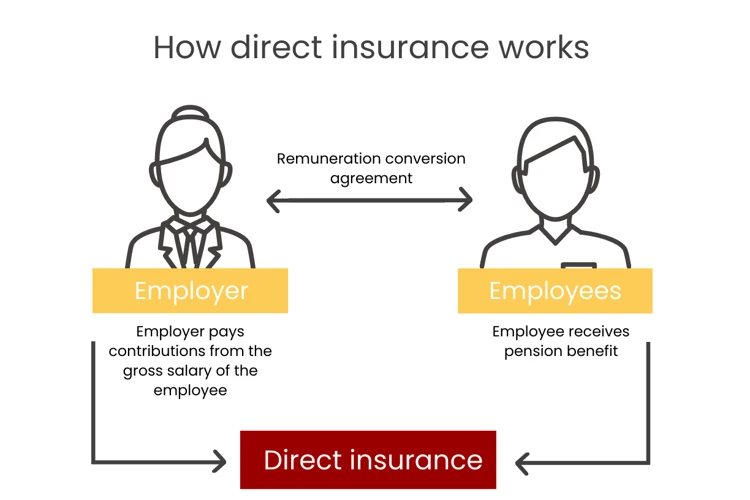

Wie funktioniert die Fünftelregelung bei der Riester Kleinbetragsrente?

Die Fünftelregelung ist ein steuerlicher Vorteil, der insbesondere bei der Riester Kleinbetragsrente eine Rolle spielt. Sie kommt dann zum Tragen, wenn Sie Ihre Riester Rente als einmalige Kapitalauszahlung erhalten möchten. Im Rahmen der Fünftelregelung wird das ausgezahlte Kapital nicht vollständig versteuert, sondern auf fünf Jahre gleichmäßig verteilt. Dadurch wird Ihr steuerpflichtiges Einkommen über einen längeren Zeitraum hinweg niedriger und Sie können von einer günstigeren Steuerbelastung profitieren. Es ist jedoch wichtig zu beachten, dass die Fünftelregelung nicht automatisch greift. Sie müssen einen Antrag stellen und die Voraussetzungen erfüllen, um von dieser Regelung profitieren zu können. Zudem gilt die Fünftelregelung nicht für alle Riester-Rentenformen. Bei der Riester Kleinbetragsrente kann die Fünftelregelung jedoch eine sinnvolle Option sein, um Ihre Steuerlast zu optimieren und mehr aus Ihrer Rente herauszuholen.

Einschränkungen und Ausnahmen

Bei der Riester Kleinbetragsrente gibt es bestimmte Einschränkungen und Ausnahmen, die beachtet werden müssen. Erstens können nicht alle Personengruppen von dieser Rentenform profitieren. Die Riester Kleinbetragsrente steht insbesondere Arbeitnehmern, Beamten, Pflichtversicherten in der gesetzlichen Rentenversicherung, Selbstständigen und geringfügig Beschäftigten offen. Personen, die nicht in einer dieser Gruppen sind, haben leider keinen Anspruch auf die Riester Kleinbetragsrente. Zweitens gibt es eine Altersgrenze für den Abschluss dieser Rentenform. Der Vertrag muss vor dem 68. Geburtstag abgeschlossen werden. Eine weitere Einschränkung betrifft die Höhe des Einkommens. Der förderfähige Mindestbetrag muss mindestens 60 Euro pro Jahr betragen. Personen mit geringen Einkommen können jedoch von Zulagen profitieren, die den Mindestbetrag aufstocken. Es ist wichtig, dass Sie die genauen Einschränkungen und Ausnahmen prüfen, um sicherzustellen, dass Sie die Voraussetzungen für eine Riester Kleinbetragsrente erfüllen.

Wer kann davon profitieren?

Wer kann davon profitieren?

– Personen mit geringem Einkommen: Die Riester Kleinbetragsrente ist speziell für Menschen mit niedrigem Einkommen konzipiert. Durch die niedrigen monatlichen Beiträge, die für diese Form der Riester-Rente erlaubt sind, können auch Personen mit einem engen Budget von den Vorteilen einer privaten Altersvorsorge profitieren.

– Familien mit Kindern: Die Riester Kleinbetragsrente bietet auch für Familien mit Kindern attraktive Vorteile. Denn neben den eigenen Beiträgen können auch die staatlichen Zulagen und Bonuszahlungen zur Vorsorge verwendet werden. Dadurch lässt sich die Rente zusätzlich aufstocken.

– Arbeitnehmer mit befristeten Verträgen: Auch Arbeitnehmer mit befristeten Verträgen können von der Riester Kleinbetragsrente profitieren. Denn anders als bei manchen anderen Altersvorsorgeformen ist es bei dieser Form der Riester-Rente nicht notwendig, einen langfristigen Vertrag abzuschließen. Dadurch bleibt die Flexibilität erhalten, selbst wenn sich die berufliche Situation ändert.

– Personen, die keine großen Beiträge leisten können: Wenn Sie aus finanziellen Gründen keine großen Beiträge für Ihre Altersvorsorge leisten können, ist die Riester Kleinbetragsrente eine gute Möglichkeit, dennoch für das Alter vorzusorgen. Die niedrigen monatlichen Beiträge ermöglichen es auch mit kleinem Budget, eine private Altersvorsorge aufzubauen und staatliche Förderungen zu erhalten.

– Menschen, die Riester-Förderungen nutzen möchten: Mit der Riester Kleinbetragsrente können Sie die staatlichen Riester-Förderungen in Anspruch nehmen, solange Sie die Voraussetzungen erfüllen. Dazu gehören unter anderem die Beiträge in einen zertifizierten Riester-Vertrag sowie die Einhaltung der jeweiligen Riester-Förderbedingungen.

Welche Altersgrenze gilt?

Die Riester Kleinbetragsrente ist grundsätzlich für alle Altersgruppen geeignet. Es gibt keine spezifische Altersgrenze, um mit einer Riester Kleinbetragsrente zu beginnen. Sowohl jüngere Menschen als auch ältere Personen können von dieser Rentenform profitieren. Es ist jedoch wichtig zu beachten, dass der Vertrag spätestens bis zum Renteneintrittsalter abgeschlossen sein muss, um in den Genuss der staatlichen Zulagen zu kommen. Das Renteneintrittsalter liegt derzeit bei 67 Jahren. Frühere Renteneintritte sind jedoch ebenfalls möglich, allerdings kann dies Auswirkungen auf die Höhe der staatlichen Zulagen haben. Es empfiehlt sich daher, frühzeitig mit der Riester Kleinbetragsrente zu starten, um die vollen Vorteile zu nutzen und eine solide Altersvorsorge aufzubauen.

So beantragen Sie eine Riester Kleinbetragsrente

Wenn Sie eine Riester Kleinbetragsrente beantragen möchten, gibt es einige Schritte zu beachten. Zunächst müssen Sie einen geeigneten Riester-Vertrag bei einer Bank, Versicherungsgesellschaft oder einem anderen Anbieter abschließen. Vergleichen Sie dabei die verschiedenen Angebote, um den besten Vertrag für Ihre Bedürfnisse zu finden. Sobald Sie den Vertrag abgeschlossen haben, müssen Sie einen Antrag auf staatliche Zulagen stellen. Dies können Sie entweder direkt bei Ihrem Riester-Anbieter oder bei der Zentralen Zulagenstelle für Altersvermögen (ZfA) tun. Für den Antrag benötigen Sie Ihre Steueridentifikationsnummer, Ihre Riester-Vertragsnummer und gegebenenfalls Angaben zu Ihren Kindern. Sobald Ihr Antrag genehmigt ist und Sie die staatlichen Zulagen erhalten haben, können Sie mit der Einzahlung in Ihre Riester Kleinbetragsrente beginnen. Beachten Sie, dass es wichtig ist, regelmäßig Beiträge zu leisten, um die volle Förderung zu erhalten. Achten Sie außerdem darauf, dass der Anbieter die Zulagen korrekt verwendet und die richtigen Nachweise erbringt. So können Sie sicherstellen, dass Sie die Vorteile der Riester Kleinbetragsrente optimal nutzen.

Tipps zur optimalen Nutzung der Riester Kleinbetragsrente

Um die Riester Kleinbetragsrente optimal nutzen zu können, gibt es einige wichtige Tipps zu beachten. Erstens sollten Sie frühzeitig mit dem Aufbau Ihrer Altersvorsorge beginnen. Je früher Sie starten, desto länger haben Sie Zeit, Ihre Beiträge anzusparen und von den staatlichen Zulagen zu profitieren. Zweitens ist es ratsam, regelmäßig Ihre Beiträge zu überprüfen und gegebenenfalls anzupassen. Auf diese Weise können Sie sicherstellen, dass Sie den maximalen Zulagenbetrag erhalten. Ein weiterer Tipp ist es, Ihre Zulagen richtig zu beantragen, da dies einen großen Einfluss auf die Höhe Ihrer Rente haben kann. Informieren Sie sich daher genau über die Beantragung der Zulagen und stellen Sie sicher, dass Sie alle notwendigen Unterlagen einreichen. Darüber hinaus sollten Sie die Riester Kleinbetragsrente in Ihre Gesamtfinanzplanung einbinden und auch andere Altersvorsorgeformen in Betracht ziehen, um Ihre Rente optimal abzusichern. Vergessen Sie nicht, die Riester Kleinbetragsrente regelmäßig zu überprüfen und bei Bedarf anzupassen, um Ihre individuellen Bedürfnisse und Lebensumstände anzupassen. Durch eine sorgfältige Planung und regelmäßige Überprüfung können Sie das Beste aus Ihrer Riester Kleinbetragsrente herausholen.

Fazit

Zusammenfassend lässt sich sagen, dass die Riester Kleinbetragsrente eine attraktive Option für Personen mit geringem Einkommen ist, um eine private Altersvorsorge aufzubauen. Durch die niedrigen monatlichen Beiträge und die staatlichen Zulagen können auch Menschen mit kleinem Budget für ihre Rente vorsorgen. Die Flexibilität und die zusätzlichen Leistungen machen diese Form der Riester-Rente besonders attraktiv. Die Fünftelregelung in Verbindung mit der Riester Kleinbetragsrente bietet zudem steuerliche Vorteile. Es ist jedoch wichtig zu beachten, dass die Riester Kleinbetragsrente nicht für jeden geeignet ist und Personen mit höherem Einkommen oder Selbstständige alternative Riester-Rentenformen in Betracht ziehen sollten. Insgesamt ist die Riester Kleinbetragsrente jedoch eine gute Möglichkeit, die eigene Altersvorsorge zu stärken und von staatlichen Unterstützungen zu profitieren.

Häufig gestellte Fragen

Wie hoch sind die staatlichen Zulagen bei der Riester Kleinbetragsrente?

Die staatlichen Zulagen bei der Riester Kleinbetragsrente richten sich nach Ihrem eigenen Beitrag und der Anzahl Ihrer Kinder. Alleinstehende erhalten eine Grundzulage von 175 Euro pro Jahr, für jedes Kind gibt es zusätzlich 185 Euro (ab dem dritten Kind sogar 300 Euro). Bei Ehepaaren verdoppeln sich die Beträge.

Kann ich die Riester Kleinbetragsrente auch neben anderen Altersvorsorgeprodukten nutzen?

Ja, es ist möglich, die Riester Kleinbetragsrente neben anderen Altersvorsorgeprodukten zu nutzen. Sie können die Riester Kleinbetragsrente zum Beispiel mit einer betrieblichen Altersvorsorge kombinieren oder parallel zu einer privaten Rentenversicherung abschließen.

Gibt es eine Mindestvertragslaufzeit bei der Riester Kleinbetragsrente?

Nein, es gibt keine Mindestvertragslaufzeit bei der Riester Kleinbetragsrente. Sie können Ihren Vertrag jederzeit kündigen oder in einen anderen Riester-Vertrag übertragen. Beachten Sie jedoch, dass bei einer vorzeitigen Kündigung möglicherweise Vorteile wie die staatlichen Zulagen zurückgezahlt werden müssen.

Kann ich die Riester Kleinbetragsrente auch nutzen, wenn ich selbstständig bin?

Ja, auch Selbstständige können die Riester Kleinbetragsrente nutzen. Hierfür stehen spezielle Riester-Produkte für Selbstständige zur Verfügung. Allerdings sollten Selbstständige auch andere Formen der Altersvorsorge in Betracht ziehen, um eine ausgewogene Absicherung im Alter zu erreichen.

Welche Steuervorteile bietet die Riester Kleinbetragsrente?

Bei der Riester Kleinbetragsrente können Sie von verschiedenen Steuervorteilen profitieren. Sie können Ihre Beiträge als Sonderausgaben in Ihrer Einkommensteuererklärung geltend machen und gegebenenfalls Steuerrückerstattungen erhalten. Zudem ist die spätere Rente während der Auszahlungsphase nur mit dem individuellen Steuersatz zu versteuern.

Wann kann ich mit der Auszahlung der Riester Kleinbetragsrente beginnen?

Die Auszahlung der Riester Kleinbetragsrente kann in der Regel ab dem Renteneintrittsalter erfolgen. Dies liegt aktuell bei 67 Jahren, kann aber je nach Geburtsjahr variieren. Es ist jedoch auch möglich, die Auszahlung auf einen späteren Zeitpunkt zu verschieben.

Was passiert mit meiner Riester Kleinbetragsrente, wenn ich ins Ausland ziehe?

Wenn Sie ins Ausland ziehen, ändert dies nichts an Ihrem Anspruch auf die Riester Kleinbetragsrente. Die Leistungen werden auch ins Ausland überwiesen. Beachten Sie jedoch, dass möglicherweise steuerliche Regelungen im Ausland zu beachten sind, die Auswirkungen auf die Riester-Rente haben können.

Was passiert mit meiner Riester Kleinbetragsrente im Falle eines Todes?

Im Falle Ihres Todes wird Ihre Riester Kleinbetragsrente an Ihre Hinterbliebenen ausgezahlt. Je nach Vertragskonstellation kann dies eine lebenslange Rente für den Ehepartner oder die eingetragene Lebenspartnerschaft sein. Bei Kindern können auch einmalige oder laufende Rentenzahlungen vereinbart werden.

Kann ich meine Riester Kleinbetragsrente vorzeitig kündigen?

Ja, Sie können Ihre Riester Kleinbetragsrente vorzeitig kündigen. Beachten Sie jedoch, dass bei einer vorzeitigen Kündigung möglicherweise Vorteile wie die staatlichen Zulagen zurückgezahlt werden müssen. Zudem können unter Umständen Kosten für die vorzeitige Kündigung anfallen.

Wie sicher ist meine Riester Kleinbetragsrente?

Ihre Riester Kleinbetragsrente ist durch den sogenannten „Protektor“ geschützt. Dies ist eine staatlich finanzierte Einrichtung, die im Insolvenzfall des Versicherungsunternehmens für die Sicherung der Alterungsrückstellungen und Leistungsansprüche der Versicherten sorgt. Dadurch ist Ihre Riester Kleinbetragsrente auch im Falle einer Insolvenz geschützt.