Warum ist eine Risikolebensversicherung für Hausbesitzer wichtig?

Als Hausbesitzer wissen Sie, dass der Kauf eines Hauses eine bedeutende finanzielle Investition ist. Daher ist es von großer Bedeutung, dass Sie eine angemessene Absicherung haben, um Ihre Familie vor finanziellen Belastungen im Falle Ihres Ablebens zu schützen. Eine Risikolebensversicherung ist eine Möglichkeit, Ihren Hinterbliebenen finanziellen Schutz zu bieten und sicherzustellen, dass Ihre Immobilie weiterhin abbezahlt werden kann und Ihre Lieben in ihrem gewohnten Zuhause bleiben können. In diesem Artikel erfahren Sie alles, was Sie über Risikolebensversicherungen für Hausbesitzer wissen müssen, von den verschiedenen Arten von Versicherungen bis hin zur Berechnung der benötigten Deckungssumme und den besten Zeitpunkt für den Abschluss einer Versicherung. Lesen Sie weiter, um die wichtigen Aspekte einer Risikolebensversicherung zu verstehen und die richtigen Entscheidungen für den Schutz Ihrer Familie und Ihres Hauses zu treffen.

Zusammenfassung

- Warum Hausbesitzer eine Risikolebensversicherung benötigen

- Was ist eine Risikolebensversicherung?

- Wie funktioniert eine Risikolebensversicherung?

- Welche Risiken deckt eine Risikolebensversicherung ab?

- Welche Faktoren beeinflussen die Beiträge einer Risikolebensversicherung?

- Wie viel Deckungssumme wird benötigt?

- Welche Arten von Risikolebensversicherungen gibt es?

- Auf was sollten Hausbesitzer bei der Auswahl einer Risikolebensversicherung achten?

- Was passiert im Todesfall?

- Was ist der Unterschied zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung?

- Welche weiteren Vorteile bietet eine Risikolebensversicherung?

- Wie hoch sind die Kosten einer Risikolebensversicherung?

- Welche zusätzlichen Optionen und Erweiterungen gibt es?

- Wann ist der beste Zeitpunkt, um eine Risikolebensversicherung abzuschließen?

- Was tun, wenn sich die Lebenssituation ändert?

- Wie kann man eine Risikolebensversicherung kündigen oder ändern?

- Fazit

-

Häufig gestellte Fragen

- 1. Kann ich eine Risikolebensversicherung auf den Namen meines Ehepartners abschließen?

- 2. Was ist der Unterschied zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung?

- 3. Kann ich die Deckungssumme meiner Risikolebensversicherung nachträglich ändern?

- 4. Was passiert, wenn ich meine Beiträge zur Risikolebensversicherung nicht rechtzeitig bezahle?

- 5. Sind die Beiträge einer Risikolebensversicherung steuerlich absetzbar?

- 6. Kann ich eine Risikolebensversicherung auch bei bestehenden gesundheitlichen Problemen abschließen?

- 7. Gibt es eine Altersgrenze für den Abschluss einer Risikolebensversicherung?

- 8. Kann ich eine Risikolebensversicherung während der Laufzeit kündigen?

- 9. Sind die Beiträge zur Risikolebensversicherung abhängig vom Raucherstatus?

- 10. Kann ich meine Risikolebensversicherung an eine andere Person übertragen?

- Verweise

Warum Hausbesitzer eine Risikolebensversicherung benötigen

Eine Risikolebensversicherung ist für Hausbesitzer aus verschiedenen Gründen wichtig:

- Finanzielle Absicherung für die Hinterbliebenen: Im Falle des Todes des Hausbesitzers ist es wichtig, dass die Hinterbliebenen finanziell abgesichert sind. Eine Risikolebensversicherung stellt sicher, dass die Familie weiterhin in ihrem Zuhause bleiben kann und die Hypothek oder andere Schulden abbezahlt werden können.

- Schutz vor finanziellen Belastungen: Der Tod eines Hausbesitzers kann zu erheblichen finanziellen Belastungen führen, wenn die Hypothek, laufende Kosten oder andere Verpflichtungen nicht mehr bedient werden können. Eine Risikolebensversicherung kann diese Belastungen abfedern.

- Weitergabe von Vermögenswerten: Für Hausbesitzer ist es oft wichtig, dass das Haus oder andere Vermögenswerte an die nächsten Generationen weitergegeben werden. Eine Risikolebensversicherung kann sicherstellen, dass diese Vermögenswerte erhalten bleiben und die Weitergabe reibungslos erfolgt.

- Deckung von Bestattungskosten: Eine Risikolebensversicherung kann auch dazu beitragen, die Kosten für die Bestattung und möglicherweise noch offene Versicherungen zu decken. Dadurch werden die Angehörigen in einer schwierigen Zeit entlastet.

Eine Risikolebensversicherung bietet also einen umfassenden Schutz für Hausbesitzer und ihre Familien, um sicherzustellen, dass im Todesfall die finanziellen Verpflichtungen erfüllt werden können und das Haus und andere Vermögenswerte erhalten bleiben.

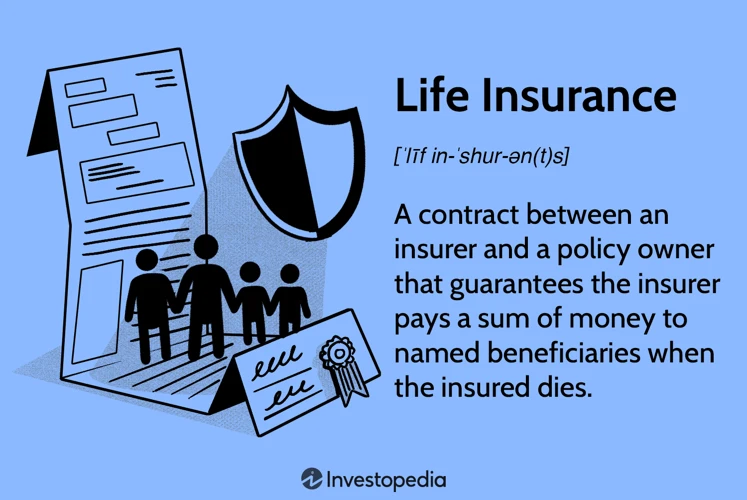

Was ist eine Risikolebensversicherung?

Eine Risikolebensversicherung ist eine Art von Lebensversicherung, die darauf abzielt, finanziellen Schutz für die Hinterbliebenen im Todesfall des Versicherungsnehmers zu bieten. Im Gegensatz zu einer Kapitallebensversicherung, bei der auch eine Spar- oder Anlagekomponente enthalten ist, konzentriert sich eine Risikolebensversicherung ausschließlich auf den Todesfallschutz. Hier sind einige wichtige Merkmale einer Risikolebensversicherung:

- Todesfallschutz: Eine Risikolebensversicherung zahlt eine vorher festgelegte Geldsumme aus, wenn der Versicherungsnehmer während der Laufzeit der Versicherung stirbt. Dieses Geld kann dazu verwendet werden, Hypotheken, Schulden oder andere finanzielle Verpflichtungen zu begleichen.

- Keine Spar- oder Anlagekomponente: Im Gegensatz zu anderen Versicherungen wie der Kapitallebensversicherung gibt es bei einer Risikolebensversicherung keine Spar- oder Anlagekomponente. Die Prämien, die Sie zahlen, dienen ausschließlich dem Todesfallschutz.

- Flexible Laufzeit: Eine Risikolebensversicherung kann für eine bestimmte Laufzeit abgeschlossen werden, zum Beispiel für 10, 20 oder 30 Jahre. Die Versicherungsdauer sollte abhängig von den individuellen Bedürfnissen und der Lebenssituation des Versicherungsnehmers gewählt werden.

- Niedrigere Beiträge: Da eine Risikolebensversicherung keinen Sparanteil hat, sind die Prämien im Vergleich zu anderen Lebensversicherungen oft niedriger. Die Beiträge richten sich vor allem nach Alter, Gesundheitszustand und Versicherungssumme.

Eine Risikolebensversicherung ist eine wichtige Absicherung für Hausbesitzer, um sicherzustellen, dass ihre Hinterbliebenen finanziell geschützt sind und die finanziellen Verpflichtungen auch ohne sie erfüllt werden können.

Wie funktioniert eine Risikolebensversicherung?

Eine Risikolebensversicherung funktioniert wie folgt:

- Prämienzahlung: Der Versicherungsnehmer zahlt regelmäßig Prämien an die Versicherungsgesellschaft. Die Höhe der Prämien hängt von verschiedenen Faktoren ab, wie Alter, Gesundheitszustand und Versicherungssumme.

- Vertragslaufzeit: Die Risikolebensversicherung hat eine festgelegte Vertragslaufzeit, zum Beispiel 20 Jahre. Während dieser Laufzeit ist der Versicherungsnehmer gegen den Risikofall, also den Todesfall, abgesichert.

- Auszahlung im Todesfall: Verstirbt der Versicherungsnehmer während der Vertragslaufzeit, wird die vereinbarte Versicherungssumme an die benannten Begünstigten ausgezahlt. Diese können zum Beispiel die Hinterbliebenen oder diejenigen sein, die zur Begleichung von Hypotheken oder Schulden verwendet werden.

- Keine Auszahlung bei Überleben: Wenn der Versicherungsnehmer die vereinbarte Laufzeit überlebt, erfolgt keine Auszahlung. Die Prämien, die während der Vertragslaufzeit gezahlt wurden, verfallen.

Eine Risikolebensversicherung bietet somit finanziellen Schutz im Falle des Todes des Versicherungsnehmers. Sie kann den Hinterbliebenen dabei helfen, die finanziellen Verpflichtungen zu erfüllen und das Zuhause zu erhalten. Es ist wichtig, die Vertragsbedingungen und die Höhe der Versicherungssumme sorgfältig zu wählen, um den individuellen Bedürfnissen gerecht zu werden.

Welche Risiken deckt eine Risikolebensversicherung ab?

Eine Risikolebensversicherung deckt verschiedene Risiken ab, darunter:

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

- Tod des Versicherungsnehmers: Wenn der Versicherungsnehmer stirbt, zahlt die Risikolebensversicherung eine vereinbarte Versicherungssumme aus. Diese Geldleistung kann dazu verwendet werden, laufende Kosten zu decken oder Schulden wie eine Hypothek abzuzahlen.

- Existenzsicherung der Hinterbliebenen: Die Risikolebensversicherung stellt sicher, dass die Hinterbliebenen des Versicherungsnehmers finanziell abgesichert sind und ihren Lebensstandard beibehalten können, auch wenn dieser nicht mehr da ist. Das Geld kann zum Beispiel für Miete, Schulgebühren oder andere laufende Ausgaben verwendet werden.

- Absicherung von Familienunternehmen: Wenn der Versicherungsnehmer ein Familienunternehmen hat, kann eine Risikolebensversicherung auch dazu dienen, den Fortbestand des Unternehmens zu sichern. Die ausgezahlte Versicherungssumme kann zum Beispiel verwendet werden, um einen Nachfolger einzuarbeiten oder offene Verbindlichkeiten zu begleichen.

- Erbschaftssteuer: Bei einer Risikolebensversicherung kann es möglich sein, Begünstigte zu benennen, die im Todesfall die Versicherungssumme erhalten. Oftmals sind diese Zahlungen von der Erbschaftssteuer befreit, sodass die Hinterbliebenen die Versicherungssumme steuerfrei erhalten.

Eine Risikolebensversicherung bietet also eine breite Abdeckung von Risiken, die im Falle des Todes des Versicherungsnehmers auftreten können. Dadurch können die finanziellen Auswirkungen für die Hinterbliebenen gemindert und ihre Existenz gesichert werden.

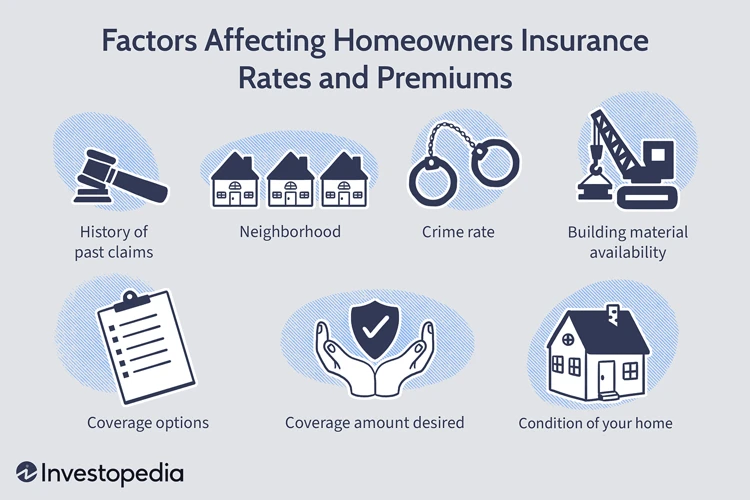

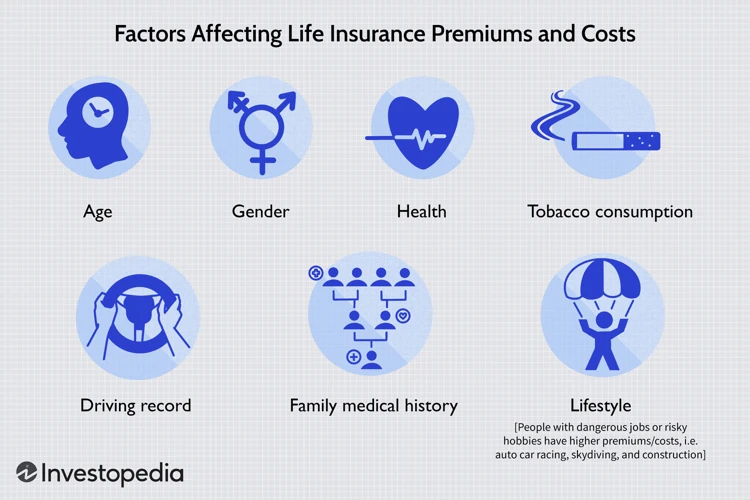

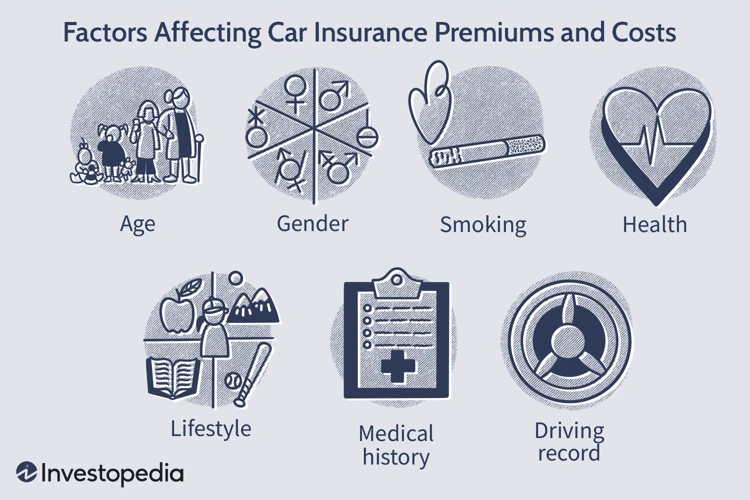

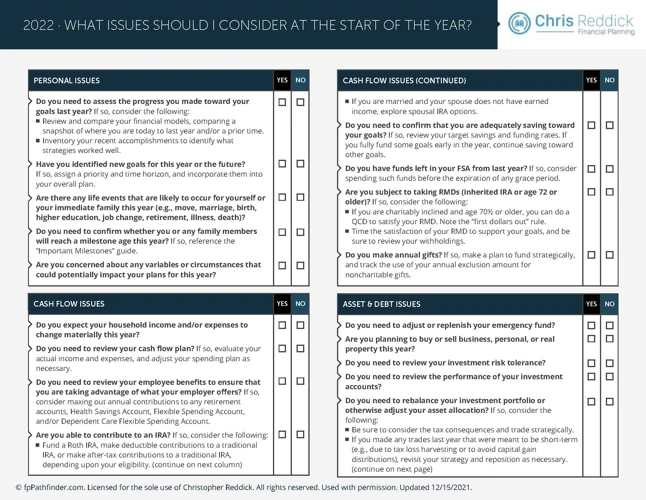

Welche Faktoren beeinflussen die Beiträge einer Risikolebensversicherung?

Die Beiträge einer Risikolebensversicherung werden von verschiedenen Faktoren beeinflusst:

- Alter: Jüngere Hausbesitzer haben in der Regel niedrigere Beiträge, da sie als statistisch weniger riskant eingestuft werden.

- Gesundheitszustand: Der Gesundheitszustand spielt eine wichtige Rolle. Menschen mit Vorerkrankungen oder gesundheitlichen Risiken zahlen in der Regel höhere Beiträge.

- Raucherstatus: Raucher haben ein höheres Risiko für gesundheitliche Probleme und zahlen daher in der Regel höhere Beiträge.

- Deckungssumme: Die Höhe der gewünschten Deckungssumme beeinflusst ebenfalls die Beiträge. Je höher die Summe, desto höher sind die Beiträge.

- Laufzeit: Die Laufzeit der Versicherung kann sich auch auf die Beiträge auswirken. Generell gilt, dass längere Laufzeiten höhere Beiträge bedeuten können.

- Hobby oder Beruf: Bestimmte Hobbys oder Berufe können das Risiko erhöhen und somit die Versicherungsbeiträge beeinflussen.

Es ist wichtig zu beachten, dass es sich hierbei um allgemeine Faktoren handelt und dass die konkreten Beiträge von Versicherer zu Versicherer variieren können. Es lohnt sich, verschiedene Angebote zu vergleichen, um die beste Kombination von Leistungen und Beitrag für die individuelle Situation zu finden.

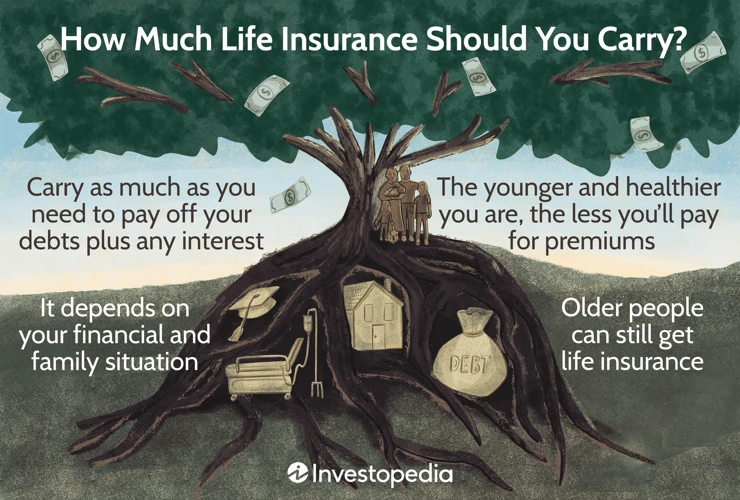

Wie viel Deckungssumme wird benötigt?

Die Bestimmung der benötigten Deckungssumme einer Risikolebensversicherung hängt von verschiedenen Faktoren ab:

- Hypothekenschulden: Die erste Überlegung ist die Höhe der ausstehenden Hypothekenschulden. Die Versicherungssumme sollte ausreichen, um diese Schulden vollständig abzuzahlen.

- Laufende Kosten: Es ist wichtig, die laufenden Kosten des Haushalts zu berücksichtigen, einschließlich der monatlichen Ausgaben für Versorgungsunternehmen, Lebensmittel, Transport und andere Verpflichtungen. Die Versicherungssumme sollte ausreichend sein, um diese Kosten für einen bestimmten Zeitraum abzudecken.

- Zukünftige Ausgaben: Möglicherweise möchten Sie auch zukünftige Ausgaben berücksichtigen, wie die Ausbildung der Kinder oder andere finanzielle Ziele. Eine angemessene Deckungssumme kann sicherstellen, dass diese Ziele trotz des Todes des Hausbesitzers erreicht werden können.

- Bestattungskosten: Die Kosten für eine Bestattung können erheblich sein. Es ist ratsam, eine ausreichende Versicherungssumme zu wählen, um diese Kosten zu decken und die Angehörigen nicht finanziell zu belasten.

Es kann hilfreich sein, einen Finanzberater zu konsultieren, um die genaue Deckungssumme für Ihre individuelle Situation zu ermitteln. Ein Experte kann Ihnen dabei helfen, Ihren finanziellen Bedarf realistisch einzuschätzen und eine passende Risikolebensversicherung zu finden.

Welche Arten von Risikolebensversicherungen gibt es?

Es gibt verschiedene Arten von Risikolebensversicherungen, die Hausbesitzer in Betracht ziehen können. Zu den gängigen Optionen gehören:

1. Todesfallversicherung: Diese Art von Versicherung bietet eine festgelegte Todesfallsumme, die im Falle des Ablebens des Versicherungsnehmers an die Begünstigten ausgezahlt wird. Sie bietet finanziellen Schutz und kann verwendet werden, um die Hypothek abzuzahlen oder andere finanzielle Verpflichtungen zu erfüllen.

2. Verbundene Risikolebensversicherung: Diese Versicherung deckt sowohl den Hauptversicherungsnehmer als auch seinen Ehepartner ab. Im Todesfall eines der beiden Partner wird eine vorher festgelegte Summe an den Überlebenden ausgezahlt. Dies ist eine gute Option, wenn beide Partner zum Lebensunterhalt der Familie beitragen.

3. Risikolebensversicherung mit fallender Versicherungssumme: Bei dieser Art von Versicherung sinkt die Versicherungssumme im Laufe der Zeit, da sich die finanziellen Verpflichtungen eines Hausbesitzers verringern. Dies ist eine effektive Möglichkeit, die Deckungssumme an die proportional abnehmende Hypothek anzupassen.

Es ist wichtig, die verschiedenen Arten von Risikolebensversicherungen zu verstehen und diejenige auszuwählen, die den individuellen Bedürfnissen eines Hausbesitzers am besten entspricht. Eine umfassende Beratung durch einen Versicherungsexperten kann hierbei hilfreich sein, um die richtige Wahl zu treffen und die passende Absicherung für das Zuhause zu gewährleisten.

Auf was sollten Hausbesitzer bei der Auswahl einer Risikolebensversicherung achten?

Bei der Auswahl einer Risikolebensversicherung sollten Hausbesitzer auf folgende Punkte achten:

- Deckungssumme: Ermitteln Sie die benötigte Deckungssumme, um sicherzustellen, dass Ihre finanziellen Verpflichtungen im Todesfall abgedeckt werden. Berücksichtigen Sie dabei Ihre Hypothek, laufende Kosten und möglicherweise weitere Schulden.

- Laufzeit: Überlegen Sie, wie lange Sie eine Absicherung benötigen. Die Laufzeit sollte das Ende Ihrer Hypothek oder anderer Verpflichtungen abdecken.

- Beiträge: Vergleichen Sie die Beiträge verschiedener Versicherungsanbieter. Achten Sie jedoch nicht nur auf den Preis, sondern auch auf die Leistungen und Bedingungen.

- Gesundheitsprüfung: Klären Sie im Voraus, ob eine Gesundheitsprüfung erforderlich ist und ob Vorerkrankungen den Versicherungsschutz beeinflussen können.

- Anbieter: Wählen Sie einen zuverlässigen und etablierten Versicherungsanbieter, der finanziell solide ist und über einen guten Ruf verfügt.

- Weitere Optionen: Informieren Sie sich über zusätzliche Optionen und Erweiterungen, wie beispielsweise eine Beitragsbefreiung bei Berufsunfähigkeit oder den Einschluss von Unfalltod.

Indem Sie diese Aspekte bei der Auswahl einer Risikolebensversicherung berücksichtigen, können Sie sicherstellen, dass Sie den richtigen Versicherungsschutz erhalten, der Ihren individuellen Bedürfnissen und finanziellen Verpflichtungen gerecht wird.

Was passiert im Todesfall?

Im Todesfall eines Hausbesitzers übernimmt die Risikolebensversicherung verschiedene Aufgaben und stellt finanzielle Unterstützung bereit:

- Auszahlung der Todesfallsumme: Im Todesfall des Versicherten wird die vereinbarte Todesfallsumme an die benannten Begünstigten ausgezahlt. Diese Summe kann dazu verwendet werden, laufende Zahlungsverpflichtungen wie die Hypothek abzudecken oder den Hinterbliebenen eine finanzielle Unterstützung zu bieten.

- Abdeckung von Schulden und Kosten: Die Todesfallsumme kann verwendet werden, um offene Schulden des Verstorbenen zu begleichen, wie zum Beispiel ausstehende Kredite oder Kreditkartenschulden. Auch die Kosten für die Bestattung und andere Nachlassverfahren können damit gedeckt werden.

- Erhalt des Eigenheims: Eine Risikolebensversicherung kann sicherstellen, dass die Hinterbliebenen die Hypothekzahlungen weiterhin leisten können, um das Eigenheim zu behalten. Dadurch wird vermieden, dass das Haus verkauft werden muss.

Es ist wichtig, dass die Versicherungsdokumente und der Versicherungsvertrag im Todesfall gut zugänglich sind, damit die Begünstigten die Ansprüche schnell und reibungslos geltend machen können. Mit einer Risikolebensversicherung können Hausbesitzer also sicherstellen, dass ihre Familie finanziell abgesichert ist und das Eigenheim sowie die Hinterbliebenen geschützt sind.

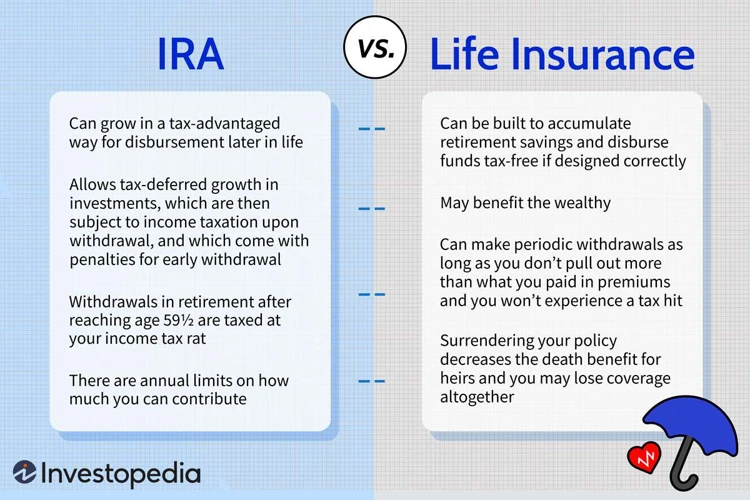

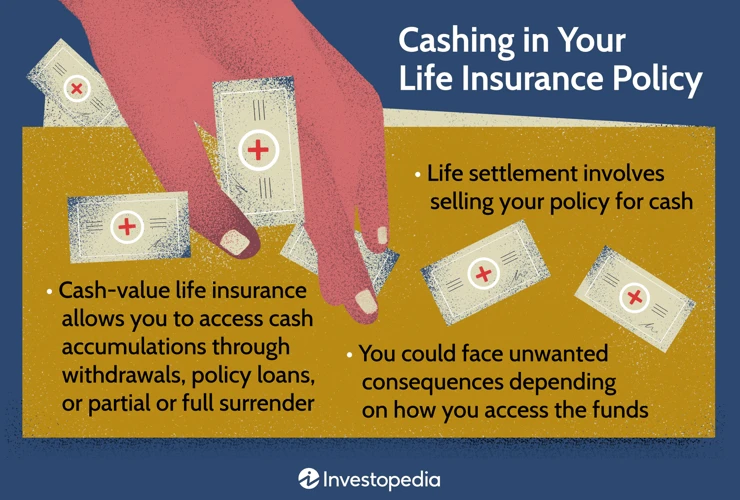

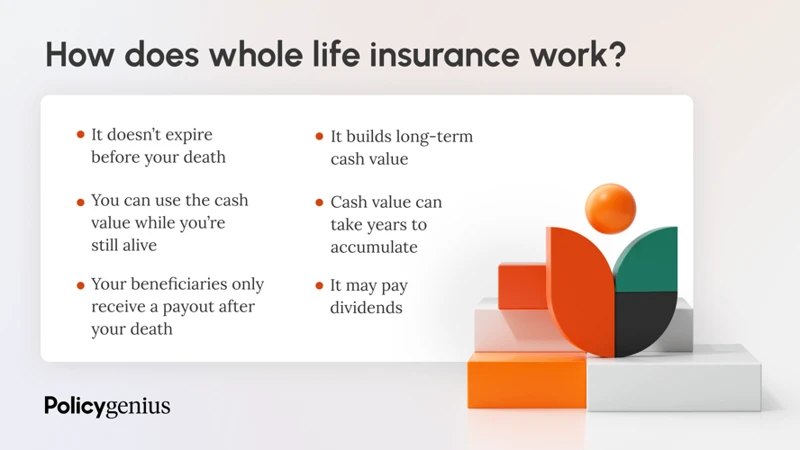

Was ist der Unterschied zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung?

Der Unterschied zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung liegt in ihrem Zweck und ihren Leistungen:

- Zweck der Versicherung: Eine Risikolebensversicherung dient in erster Linie der finanziellen Absicherung von Hinterbliebenen im Todesfall des Versicherten. Sie zahlt eine vereinbarte Versicherungssumme aus, wenn der Versicherte während der Vertragslaufzeit verstirbt. Im Gegensatz dazu ist eine Kapitallebensversicherung eine Kombination aus Versicherungsschutz und Sparvertrag. Sie bietet sowohl eine Todesfallabsicherung als auch eine Auszahlung der angesparten Summe bei Vertragsende oder im Todesfall.

- Laufzeit und Prämien: Eine Risikolebensversicherung hat in der Regel eine feste Laufzeit und die Prämien werden entsprechend des Risikos und der Versicherungssumme berechnet. Bei einer Kapitallebensversicherung kann die Laufzeit flexibler sein und die Prämien werden in der Regel höher sein, da sie sowohl für den Versicherungsschutz als auch für den Sparanteil berechnet werden.

- Auszahlungen: Bei einer Risikolebensversicherung erfolgt die Auszahlung der vereinbarten Versicherungssumme nur im Todesfall des Versicherten. Eine Kapitallebensversicherung hingegen bietet auch die Möglichkeit, vor Vertragsende über das angesparte Kapital zu verfügen, zum Beispiel durch eine vorzeitige Kündigung oder eine Beleihung des Vertrags.

- Renditeerwartung: Eine Risikolebensversicherung dient primär der Absicherung der Hinterbliebenen und bietet keine direkte Renditemöglichkeit. Eine Kapitallebensversicherung hingegen kombiniert den Versicherungsschutz mit einer Sparanlage, bei der eine Rendite in Form von Guthabenzinsen oder Überschussbeteiligungen möglich ist.

Es ist wichtig, die Unterschiede zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung zu verstehen, um die passende Absicherung für Ihre individuellen Bedürfnisse zu wählen.

Welche weiteren Vorteile bietet eine Risikolebensversicherung?

Eine Risikolebensversicherung bietet neben dem finanziellen Schutz für Hausbesitzer und ihre Familien auch weitere Vorteile:

- Flexibilität der Deckungssumme: Eine Risikolebensversicherung ermöglicht es Hausbesitzern, die Höhe der Deckungssumme flexibel festzulegen. Dadurch kann die Versicherung an die individuellen Bedürfnisse und finanziellen Verpflichtungen angepasst werden.

- Frühzeitiger Schutz: Eine Risikolebensversicherung kann bereits in jungen Jahren abgeschlossen werden, wenn die Beiträge in der Regel niedriger sind. Dadurch profitieren Hausbesitzer von einem frühzeitigen und langfristigen Schutz.

- Optionale Zusatzleistungen: Einige Versicherungsunternehmen bieten zusätzliche Leistungen wie beispielsweise die Möglichkeit, eine Berufsunfähigkeitsversicherung in die Risikolebensversicherung zu integrieren. Dadurch können Hausbesitzer von erweitertem Schutz profitieren.

- Risikolebensversicherung mit Beitragsrückgewähr: Bei einigen Versicherungstarifen besteht die Möglichkeit, dass im Leistungsfall die bisher gezahlten Beiträge zurückerstattet werden. Dies kann für Hausbesitzer eine attraktive Option sein, um die eigene Absicherung mit einer Art Sparplan zu verknüpfen.

Insgesamt bietet eine Risikolebensversicherung eine Vielzahl von Vorteilen, die über den reinen finanziellen Schutz hinausgehen. Dadurch können Hausbesitzer ihre Versicherung an individuelle Bedürfnisse anpassen und von flexiblen Optionen und Zusatzleistungen profitieren.

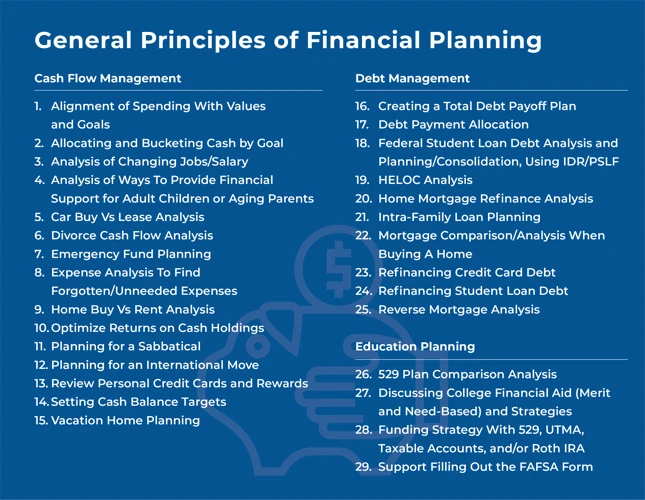

Wie hoch sind die Kosten einer Risikolebensversicherung?

Die Kosten einer Risikolebensversicherung hängen von verschiedenen Faktoren ab:

- Versicherungssumme: Je höher die gewünschte Versicherungssumme, desto höher sind in der Regel die Beiträge.

- Alter und Gesundheitszustand: Jüngere und gesündere Personen zahlen oft geringere Beiträge, da das Risiko eines Todesfalls in jungen Jahren tendenziell niedriger ist.

- Raucher- oder Nichtraucherstatus: Raucher zahlen in der Regel höhere Beiträge aufgrund des höheren Gesundheitsrisikos.

- Laufzeit der Versicherung: Die Laufzeit der Risikolebensversicherung wirkt sich auf die Beiträge aus. Je länger die Laufzeit, desto höher die Beiträge.

Es ist wichtig anzumerken, dass die genauen Kosten einer Risikolebensversicherung individuell berechnet werden und von Versicherungsgesellschaft zu Versicherungsgesellschaft variieren können. Ein Vergleich der Angebote mehrerer Versicherungsanbieter kann helfen, die besten Konditionen und Preise zu finden. Um die genauen Kosten für Ihre persönliche Situation zu erfahren, ist es ratsam, sich an einen Versicherungsberater oder eine Versicherungsgesellschaft zu wenden.

Welche zusätzlichen Optionen und Erweiterungen gibt es?

Es gibt verschiedene zusätzliche Optionen und Erweiterungen, die bei einer Risikolebensversicherung für Hausbesitzer in Betracht gezogen werden können:

- Beitragsbefreiung bei Berufsunfähigkeit: Diese Option sorgt dafür, dass die Beiträge zur Risikolebensversicherung weiterhin gezahlt werden, wenn der Versicherte aufgrund einer Berufsunfähigkeit nicht mehr arbeiten kann. Dadurch bleibt der Versicherungsschutz aufrechterhalten.

- Unfalltod-Zusatzversicherung: Diese Option bietet eine höhere Todesfallleistung, wenn der Versicherte durch einen Unfall ums Leben kommt. Dadurch wird die finanzielle Absicherung weiter gestärkt.

- Kinderinvaliditäts-Zusatzversicherung: Diese Erweiterung bietet Schutz für Kinder, falls diese durch einen Unfall oder eine Krankheit eine dauerhafte Invalidität erleiden. Dadurch werden finanzielle Belastungen im Zusammenhang mit der Betreuung und Behandlung des Kindes abgemildert.

- Verlängerungsoption: Mit dieser Option kann der Versicherungsschutz nach Ablauf der Versicherungsdauer verlängert werden, ohne dass eine erneute Risikoprüfung erforderlich ist. Dies kann sinnvoll sein, wenn eine längere Absicherung benötigt wird.

Diese Zusatzoptionen und Erweiterungen ermöglichen es Hausbesitzern, den Versicherungsschutz an ihre individuellen Bedürfnisse anzupassen und eine umfassende Absicherung für sich und ihre Familie zu schaffen. Es ist ratsam, verschiedene Optionen zu vergleichen und sich von einem Versicherungsberater beraten zu lassen, um die passenden Erweiterungen auszuwählen.

Wann ist der beste Zeitpunkt, um eine Risikolebensversicherung abzuschließen?

Der beste Zeitpunkt, um eine Risikolebensversicherung abzuschließen, ist in jungen Jahren. Hier sind einige Gründe, warum das so ist:

- Niedrigere Beiträge: Je jünger und gesünder Sie sind, desto niedriger sind die Beiträge für eine Risikolebensversicherung. Wenn Sie also frühzeitig eine Versicherung abschließen, können Sie von günstigeren Konditionen profitieren.

- Sicherung der langfristigen Bedürfnisse: Eine Risikolebensversicherung dient dazu, langfristige finanzielle Bedürfnisse abzudecken, wie zum Beispiel die Absicherung der Familie oder die Tilgung der Hypothek. Durch einen frühen Abschluss der Versicherung sorgen Sie dafür, dass Ihre Familie geschützt ist, falls Ihnen etwas zustoßen sollte.

- Flexibilität: Mit einer Risikolebensversicherung können Sie Ihre Deckungssumme und Laufzeit anpassen, um Ihren individuellen Bedürfnissen gerecht zu werden. Je früher Sie die Versicherung abschließen, desto mehr Flexibilität haben Sie, um Änderungen vorzunehmen.

- Versicherungsschutz trotz Gesundheitsproblemen: Mit zunehmendem Alter steigt das Risiko von gesundheitlichen Problemen. Durch einen frühen Abschluss einer Risikolebensversicherung können Sie sicherstellen, dass Sie auch bei später auftretenden Gesundheitsproblemen immer noch versichert sind.

Es ist jedoch nie zu spät, eine Risikolebensversicherung abzuschließen. Selbst wenn Sie bereits älter sind, ist es immer noch sinnvoll, eine Versicherung zum Schutz Ihrer Familie und Ihres Eigenheims abzuschließen. Ihre individuelle Lebenssituation und finanzielle Absicherung sollten bei der Entscheidung berücksichtigt werden.

Was tun, wenn sich die Lebenssituation ändert?

Wenn sich die Lebenssituation eines Hausbesitzers ändert, ist es wichtig, die Risikolebensversicherung entsprechend anzupassen. Hier sind einige Schritte, die Sie unternehmen können:

1. Überprüfen Sie Ihre Versicherungsbedürfnisse: Wenn sich Ihre finanzielle Situation oder Ihre familiäre Situation geändert hat, sollten Sie Ihre Versicherungsbedürfnisse erneut bewerten. Möglicherweise benötigen Sie eine höhere Deckungssumme, um aktuelle Verpflichtungen abzudecken oder neue finanzielle Ziele zu erreichen.

2. Informieren Sie Ihren Versicherer: Sobald Sie Änderungen an Ihrer Versicherungsbedarf festgestellt haben, nehmen Sie Kontakt zu Ihrem Versicherer auf. Informieren Sie ihn über die Änderungen und besprechen Sie, welche Optionen und Anpassungen möglich sind.

3. Aktualisieren Sie Ihre Versicherungspolice: Je nach Ihren neuen Anforderungen können Sie Ihre bestehende Risikolebensversicherung aktualisieren oder eine neue abschließen. Überprüfen Sie die Vertragsbedingungen und stellen Sie sicher, dass sie Ihren aktuellen Bedürfnissen entsprechen.

4. Weitere Überlegungen: Wenn sich Ihre Lebenssituation stark verändert hat, sollten Sie auch andere Versicherungspolicen in Betracht ziehen, wie zum Beispiel eine erweiterte Hausratversicherung für den Schutz Ihres Eigentums oder eine private Haftpflichtversicherung für zusätzliche Sicherheit.

Indem Sie Ihre Lebenssituation regelmäßig bewerten und Ihre Risikolebensversicherung entsprechend anpassen, stellen Sie sicher, dass Sie angemessen abgesichert sind und Ihren Schutzbedarf optimal decken. Denken Sie daran, sich mit Ihrem Versicherungsanbieter in Verbindung zu setzen und ihn über Änderungen zu informieren, damit Sie die bestmögliche Versicherungslösung erhalten.

Wie kann man eine Risikolebensversicherung kündigen oder ändern?

Wenn Sie Ihre Risikolebensversicherung kündigen oder ändern möchten, gibt es verschiedene Möglichkeiten, dies zu tun:

- Kündigung: Wenn Sie Ihre Risikolebensversicherung kündigen möchten, sollten Sie sich zunächst an Ihren Versicherungsanbieter wenden. Die Kündigungsfrist und die Bedingungen können je nach Vertrag und Versicherungsgesellschaft unterschiedlich sein.

- Vertrag ändern: Wenn Sie Änderungen an Ihrem Versicherungsvertrag vornehmen möchten, beispielsweise eine Anpassung der Versicherungssumme oder der Versicherungsdauer, sollten Sie sich ebenfalls an Ihren Versicherungsanbieter wenden. Dies kann auch Auswirkungen auf Ihre Beiträge haben.

- Änderung der Begünstigten: Möglicherweise möchten Sie auch die Begünstigten Ihrer Risikolebensversicherung ändern. Dies kann ebenfalls über Ihren Versicherungsanbieter erfolgen.

Es ist wichtig, die Vertragsbedingungen und eventuelle Kosten für die Kündigung oder Änderung der Versicherung zu überprüfen, bevor Sie eine Entscheidung treffen. Wenn Sie sich unsicher sind, können Sie auch professionellen Rat von einem Versicherungsberater oder Versicherungsmakler einholen. Bedenken Sie jedoch, dass eine Kündigung oder Änderung Ihrer Risikolebensversicherung Auswirkungen auf den Schutz Ihrer Familie haben kann, daher sollten Sie die Entscheidung sorgfältig abwägen.

Fazit

Zusammenfassend ist eine Risikolebensversicherung für Hausbesitzer von großer Bedeutung. Sie bietet finanzielle Sicherheit für die Hinterbliebenen und schützt vor möglichen Schulden und finanziellen Belastungen im Todesfall des Hausbesitzers. Durch den Abschluss einer Risikolebensversicherung können Hausbesitzer sicherstellen, dass ihr Zuhause weiterhin abbezahlt werden kann und Vermögenswerte erhalten bleiben. Es ist wichtig, die Deckungssumme sorgfältig zu berechnen und die richtige Art der Risikolebensversicherung auszuwählen. Darüber hinaus sollte regelmäßig überprüft werden, ob die Lebenssituation eine Anpassung der Versicherung erfordert. Indem Sie eine Risikolebensversicherung abschließen, schützen Sie nicht nur Ihre Familie, sondern auch Ihr Haus und Ihr Vermögen für die Zukunft.

Häufig gestellte Fragen

1. Kann ich eine Risikolebensversicherung auf den Namen meines Ehepartners abschließen?

Ja, es ist möglich, eine Risikolebensversicherung auf den Namen des Ehepartners abzuschließen. In diesem Fall wird die Versicherungssumme im Todesfall an den Ehepartner ausgezahlt, um finanzielle Sicherheit zu bieten.

2. Was ist der Unterschied zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung?

Der Hauptunterschied besteht darin, dass eine Risikolebensversicherung nur im Todesfall Leistungen erbringt, während eine Kapitallebensversicherung auch eine Rückzahlung der Beiträge oder einen vorhandenen Sparanteil beinhaltet.

3. Kann ich die Deckungssumme meiner Risikolebensversicherung nachträglich ändern?

Ja, es ist in der Regel möglich, die Deckungssumme Ihrer Risikolebensversicherung anzupassen. Allerdings können damit möglicherweise auch Ihre Beiträge steigen oder fallen, abhängig von der gewählten Summe.

4. Was passiert, wenn ich meine Beiträge zur Risikolebensversicherung nicht rechtzeitig bezahle?

Wenn Sie Ihre Beiträge nicht rechtzeitig bezahlen, kann dies zu einer Stornierung der Versicherung führen. Es ist wichtig, Ihre Zahlungen pünktlich zu leisten, um den Versicherungsschutz aufrechtzuerhalten.

5. Sind die Beiträge einer Risikolebensversicherung steuerlich absetzbar?

Nein, die Beiträge für eine Risikolebensversicherung sind in der Regel nicht steuerlich absetzbar. Allerdings sind die Leistungen im Todesfall in der Regel steuerfrei.

6. Kann ich eine Risikolebensversicherung auch bei bestehenden gesundheitlichen Problemen abschließen?

Ja, es ist möglich, eine Risikolebensversicherung auch bei bestehenden gesundheitlichen Problemen abzuschließen. Allerdings kann dies zu höheren Beiträgen führen oder gewisse Ausschlüsse beinhalten.

7. Gibt es eine Altersgrenze für den Abschluss einer Risikolebensversicherung?

Ja, die Altersgrenze für den Abschluss einer Risikolebensversicherung variiert je nach Versicherungsunternehmen. In der Regel liegt sie jedoch zwischen 65 und 70 Jahren.

8. Kann ich eine Risikolebensversicherung während der Laufzeit kündigen?

Nein, eine Risikolebensversicherung kann in der Regel während der Laufzeit nicht gekündigt werden. Sie bleibt in Kraft, solange die Beiträge regelmäßig gezahlt werden.

9. Sind die Beiträge zur Risikolebensversicherung abhängig vom Raucherstatus?

Ja, in der Regel sind die Beiträge zur Risikolebensversicherung für Raucher höher als für Nichtraucher. Rauchen wird als erhöhtes Gesundheitsrisiko betrachtet.

10. Kann ich meine Risikolebensversicherung an eine andere Person übertragen?

Nein, in der Regel kann eine Risikolebensversicherung nicht an eine andere Person übertragen werden. Der Versicherungsschutz gilt nur für den Versicherungsnehmer und endet im Falle des Todes.