Willkommen zu unserem umfassenden Leitfaden über die Rostock Zweitwohnsitzsteuer. Wenn Sie sich in Rostock einen Zweitwohnsitz anschaffen möchten, ist es wichtig, die damit verbundenen steuerlichen Verpflichtungen zu verstehen. In diesem ausführlichen Artikel erfahren Sie alles, was Sie über die Rostock Zweitwohnsitzsteuer wissen müssen. Von der Definition der Steuer über die Berechnungsmethoden bis hin zu Zahlungsfristen und Ausnahmen werden wir jeden Aspekt detailliert behandeln. Zusätzlich geben wir Ihnen praktische Beispiele, um Ihnen das Verständnis zu erleichtern. Egal, ob Sie ein Rostocker Einwohner oder eine Person mit Zweitwohnsitz in Rostock sind, dieser Leitfaden wird Ihnen bei der Erfüllung Ihrer steuerlichen Verpflichtungen helfen. Verpassen Sie nicht diese Chance, sich umfassend zu informieren und das Beste aus Ihrer Situation zu machen. Los geht’s!

Zusammenfassung

- Was ist die Zweitwohnsitzsteuer?

- Wer ist von der Zweitwohnsitzsteuer betroffen?

- Wie wird die Zweitwohnsitzsteuer berechnet?

- Zahlungsfristen und -modalitäten

- Ausnahmen und Befreiungen

- Auswirkungen bei Nichtzahlung

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- Wie wird die Zweitwohnsitzsteuer in Rostock berechnet?

- Bin ich verpflichtet, die Zweitwohnsitzsteuer in Rostock zu zahlen, wenn ich meinen hauptsächlichen Wohnsitz in einer anderen Stadt habe?

- Gibt es Ausnahmen von der Zweitwohnsitzsteuer in Rostock?

- Welche Zahlungsfristen gelten für die Zweitwohnsitzsteuer in Rostock?

- Welche Zahlungsmöglichkeiten gibt es für die Zweitwohnsitzsteuer in Rostock?

- Was passiert, wenn ich die Zweitwohnsitzsteuer in Rostock nicht rechtzeitig oder gar nicht bezahle?

- Gibt es Möglichkeiten, die Zweitwohnsitzsteuer in Rostock zu reduzieren?

- Welche Informationen müssen bei der Anmeldung des Zweitwohnsitzes angegeben werden?

- Wie kann ich eine Befreiung von der Zweitwohnsitzsteuer in Rostock beantragen?

- Bekomme ich eine Steuerbescheinigung für die gezahlte Zweitwohnsitzsteuer in Rostock?

- Verweise

Was ist die Zweitwohnsitzsteuer?

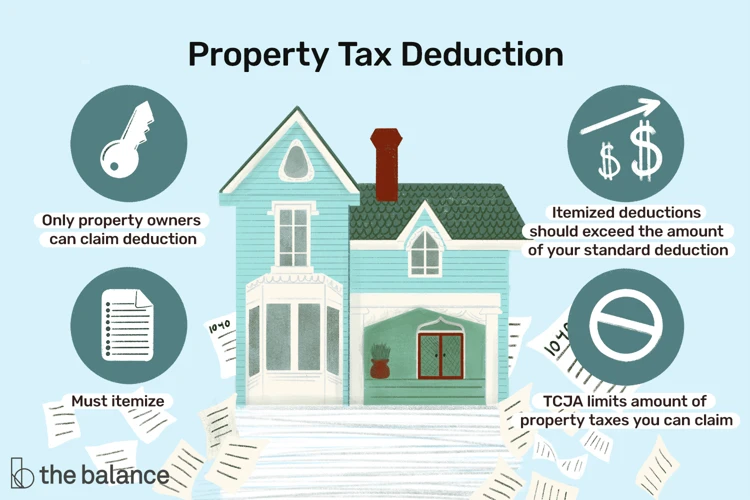

Die Zweitwohnsitzsteuer ist eine kommunale Steuer, die erhoben wird, wenn eine Person einen zweiten Wohnsitz in einer bestimmten Stadt oder Gemeinde hat. Sie ist von der Hauptwohnungsteuer zu unterscheiden, die auf den Hauptwohnsitz erhoben wird. Die Zweitwohnsitzsteuer wird oft von Städten eingesetzt, um zusätzliche Einnahmen zu generieren und die Inanspruchnahme der kommunalen Infrastruktur durch Zweitwohnsitzinhaber zu berücksichtigen. Dies bedeutet, dass Personen, die einen Zweitwohnsitz in Rostock haben, verpflichtet sind, die Zweitwohnsitzsteuer zu entrichten, zusätzlich zu anderen Steuern und Abgaben, die mit dem Eigentum oder dem Besitz einer Immobilie verbunden sind. Es ist wichtig zu beachten, dass die Zweitwohnsitzsteuer in jeder Stadt oder Gemeinde unterschiedlich sein kann, sowohl in Bezug auf den Steuersatz als auch auf die Berechnungsmethoden.

Definition der Zweitwohnsitzsteuer

Die bezieht sich auf eine kommunale Steuer, die von Personen gezahlt werden muss, die neben ihrer Hauptwohnung einen weiteren Wohnsitz in einer bestimmten Stadt oder Gemeinde haben. Es handelt sich um eine direkte Steuer auf den Besitz oder die Nutzung einer Zweitwohnung. Die genaue Definition und Ausgestaltung der Zweitwohnsitzsteuer variieren je nach Kommune. In Rostock wird die Zweitwohnsitzsteuer beispielsweise auf Grundlage der Einwohnermeldeämter ermittelt und richtet sich nach bestimmten Faktoren wie der Größe der Wohnung, dem Vorhandensein von Nebengelassen oder Balkonen und der Lage innerhalb der Stadt. Es ist wichtig zu beachten, dass die Zweitwohnsitzsteuer eine örtliche Angelegenheit ist und von Stadt zu Stadt unterschiedlich gehandhabt wird.

Warum wird die Zweitwohnsitzsteuer erhoben?

Die Zweitwohnsitzsteuer wird aus verschiedenen Gründen erhoben. Erstens dient sie als Einnahmequelle für die Stadt oder Gemeinde, um zusätzliche Mittel für die Bereitstellung von Infrastruktur und Dienstleistungen zu generieren. Durch die Erhebung der Zweitwohnsitzsteuer können Städte die Kosten für die Instandhaltung und den Ausbau von Straßen, Parks und anderen Einrichtungen decken. Zweitens soll die Steuer sicherstellen, dass Menschen mit einem Zweitwohnsitz ihren gerechten Anteil an den Kosten der Kommune tragen, da sie auch Vorteile aus den kommunalen Dienstleistungen ziehen. Schließlich dient die Zweitwohnsitzsteuer auch als Instrument, um die Übernutzung des Wohnraums zu begrenzen und Wohnraum für Einwohner zu schaffen. Durch die Erhebung der Steuer wird die Nachfrage nach Zweitwohnungen reguliert und somit der Wohnraum für die städtische Bevölkerung geschützt. Es ist wichtig, dass Zweitwohnsitzinhaber die Verpflichtung zur Zahlung der Zweitwohnsitzsteuer ernst nehmen, um ihre rechtlichen und finanziellen Verpflichtungen zu erfüllen.

Wer ist von der Zweitwohnsitzsteuer betroffen?

Die Zweitwohnsitzsteuer betrifft zwei Hauptgruppen von Personen: Einwohner von Rostock und Auswärtige mit einem Zweitwohnsitz in Rostock. Einwohner von Rostock sind in der Regel von der Zweitwohnsitzsteuer befreit, da sie ihren Hauptwohnsitz in der Stadt haben. Auswärtige, die jedoch einen Zweitwohnsitz in Rostock besitzen, sind von der Zweitwohnsitzsteuer betroffen. Dies gilt unabhängig davon, ob es sich um eine eigene Immobilie, eine Mietwohnung oder eine Wohnung in einem Wohnheim handelt. Die Zweitwohnsitzsteuer richtet sich also an alle Personen, die Rostock als ihren sekundären Wohnsitz nutzen. Es ist wichtig zu beachten, dass die genauen Steuersätze und Bedingungen für die Zweitwohnsitzsteuer in Rostock variieren können und es ratsam ist, sich bei der örtlichen Steuerbehörde über die aktuellen Bestimmungen zu informieren.

Einwohner von Rostock

sind nicht von der Zweitwohnsitzsteuer betroffen. Die Zweitwohnsitzsteuer richtet sich speziell an Personen, die einen zweiten Wohnsitz in der Stadt Rostock haben. Als Einwohner von Rostock müssen Sie jedoch möglicherweise andere kommunale Steuern und Gebühren entrichten, die mit Ihrem Hauptwohnsitz verbunden sind. Dazu können beispielsweise Grundsteuern, Abwassergebühren oder Abfallentsorgungsgebühren gehören. Es ist ratsam, sich über Ihre spezifischen steuerlichen Verpflichtungen als Einwohner von Rostock zu informieren und diese rechtzeitig zu erfüllen.

Auswärtige mit Zweitwohnsitz in Rostock

Auswärtige mit einem Zweitwohnsitz in Rostock sind ebenfalls von der Zweitwohnsitzsteuer betroffen. Diese Regelung gilt für Personen, die ihren Hauptwohnsitz außerhalb von Rostock haben und eine weitere Wohnung in Rostock besitzen oder regelmäßig nutzen. Es spielt keine Rolle, ob die Zweitwohnung eine Mietwohnung oder ein Eigenheim ist, die Zweitwohnsitzsteuer gilt für beide Fälle. Als auswärtige Person sind Sie verpflichtet, Ihre Zweitwohnung in Rostock anzumelden und die entsprechende Zweitwohnsitzsteuer zu entrichten. Die genauen Modalitäten und Berechnungsmethoden können je nach Stadt variieren. Es ist ratsam, rechtzeitig Informationen bei der zuständigen Behörde einzuholen und alle erforderlichen Unterlagen einzureichen, um mögliche Sanktionen oder Bußgelder zu vermeiden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Wie wird die Zweitwohnsitzsteuer berechnet?

Die Berechnung der Zweitwohnsitzsteuer hängt von verschiedenen Faktoren ab. In der Regel wird die Steuer auf der Grundlage des Wohnwertes der Zweitwohnung berechnet. Der Wohnwert kann durch verschiedene Kriterien wie Wohnfläche, Lage oder Ausstattung bestimmt werden. Die Steuer wird oft als Prozentsatz des Wohnwertes festgelegt. Es gibt jedoch nicht in jeder Stadt einen einheitlichen Steuersatz, daher ist es wichtig, die spezifischen Bestimmungen in Rostock zu überprüfen. Darüber hinaus kann die Steuerklasse auch die Berechnung der Zweitwohnsitzsteuer beeinflussen. Je nach Einkommen und familiärer Situation kann der Steuersatz variieren. Beispiele zur Berechnung der Zweitwohnsitzsteuer können Ihnen helfen, ein besseres Verständnis für die tatsächlichen Kosten zu erhalten. Es ist ratsam, sich mit den örtlichen Behörden in Verbindung zu setzen oder einen Steuerberater zu konsultieren, um genaue Informationen über die Berechnung der Zweitwohnsitzsteuer in Rostock zu erhalten.

Faktoren, die die Berechnung beeinflussen

Die Berechnung der Zweitwohnsitzsteuer in Rostock wird von verschiedenen Faktoren beeinflusst. Die wichtigsten Faktoren, die bei der Berechnung berücksichtigt werden, sind:

1. Wohnungsgröße: Die Größe der Zweitwohnung spielt eine Rolle bei der Festlegung der Steuer. In der Regel wird ein bestimmter Betrag pro Quadratmeter Wohnfläche berechnet.

2. Wohnwert: Der Wohnwert der Zweitwohnung wird ebenfalls berücksichtigt. Je höher der Wohnwert, desto höher kann die Steuer ausfallen. Der Wohnwert kann sich aus verschiedenen Faktoren wie Lage, Ausstattung und Zustand der Wohnung zusammensetzen.

3. Mietpreis: In einigen Fällen wird die Zweitwohnsitzsteuer auf Basis des Mietpreises berechnet. Wenn die Zweitwohnung vermietet ist, kann der Mietpreis als Grundlage für die Steuerberechnung dienen.

4. Einwohnermeldeamt: Die Angaben des Einwohnermeldeamts sind ebenfalls relevant für die Berechnung. Es wird überprüft, ob die Zweitwohnung tatsächlich als solche gemeldet ist und ob die gemeldeten Daten korrekt sind.

Es ist wichtig zu beachten, dass die genauen Berechnungsmethoden je nach Stadt oder Gemeinde variieren können. Um genaue Informationen zu den spezifischen Berechnungsfaktoren und -methoden in Rostock zu erhalten, empfiehlt es sich, sich an das zuständige Steueramt zu wenden.

Steuerklasse und Steuersatz

Die Höhe der Zweitwohnsitzsteuer wird durch die Steuerklasse und den Steuersatz bestimmt. Die Steuerklasse richtet sich nach der Art des Zweitwohnsitzes, zum Beispiel ob es sich um eine Wohnung oder ein Haus handelt. Der Steuersatz variiert je nach Kommune und kann unterschiedliche Prozentsätze aufweisen. In Rostock wird der Steuersatz auf Grundlage des Wohnwertes berechnet. Je höher der Wohnwert, desto höher fällt die Steuer aus. Es ist wichtig, diese Faktoren bei der Berechnung der Zweitwohnsitzsteuer zu berücksichtigen, um Überraschungen bei der Steuerzahlung zu vermeiden. Es kann ratsam sein, einen Steuerberater zu konsultieren, um die genaue Steuerklasse und den Steuersatz für Ihren Zweitwohnsitz zu bestimmen.

Beispiele zur Berechnung der Zweitwohnsitzsteuer

Um Ihnen einen besseren Einblick in die Berechnung der Zweitwohnsitzsteuer in Rostock zu geben, finden Sie hier einige Beispiele:

1. Beispiel: Herr Müller besitzt eine Zweitwohnung in Rostock mit einer Größe von 60 Quadratmetern. Der Jahresnettomietwert beträgt 10.000 Euro. Gemäß der Rostocker Satzung zur Zweitwohnsitzsteuer beträgt der Steuersatz 10 Prozent. Die Berechnung erfolgt wie folgt:

Jahresnettomietwert: 10.000 Euro

Steuerklasse: 10 Prozent

Steuersatz: 10.000 Euro x 10 Prozent = 1.000 Euro

Herr Müller müsste also jährlich 1.000 Euro an Zweitwohnsitzsteuer zahlen.

2. Beispiel: Frau Schmidt hat eine Zweitwohnung in Rostock, die ein Ferienhaus ist und nur in den Sommermonaten genutzt wird. Die Wohnfläche beträgt 80 Quadratmeter und der Jahresnettomietwert beträgt 8.000 Euro. Gemäß der Rostocker Satzung zur Zweitwohnsitzsteuer beträgt der Steuersatz 15 Prozent für Ferienhäuser. Die Berechnung wäre wie folgt:

Jahresnettomietwert: 8.000 Euro

Steuerklasse (Ferienhaus): 15 Prozent

Steuersatz: 8.000 Euro x 15 Prozent = 1.200 Euro

Frau Schmidt müsste also jährlich 1.200 Euro an Zweitwohnsitzsteuer für ihr Ferienhaus zahlen.

Diese Beispiele dienen nur zur Veranschaulichung und basieren auf den hypothetischen Daten. Es ist wichtig zu beachten, dass die tatsächliche Berechnung der Zweitwohnsitzsteuer individuell erfolgt und je nach Stadt und Gemeinde unterschiedlich sein kann. Für detaillierte Informationen sollten Sie sich an die örtlichen Steuerbehörden wenden.

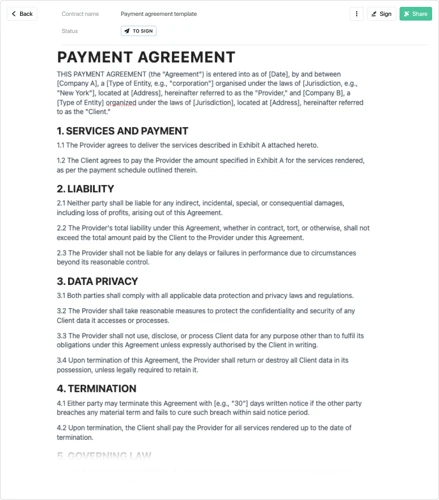

Zahlungsfristen und -modalitäten

Die für die Rostock Zweitwohnsitzsteuer müssen beachtet und eingehalten werden, um mögliche Sanktionen oder zusätzliche Gebühren zu vermeiden. Die genauen Zahlungsfristen können je nach kommunaler Verordnung variieren. Es ist wichtig, sich über die spezifischen Fristen und Zahlungsmodalitäten der Stadt Rostock zu informieren. In der Regel erfolgt die Zahlung der Zweitwohnsitzsteuer entweder jährlich oder in bestimmten Raten. Es ist wichtig, die Fristen einzuhalten, um Zwangsvollstreckungsmaßnahmen oder Sanktionen zu vermeiden. Zur Begleichung der Zweitwohnsitzsteuer stehen verschiedene Zahlungsmöglichkeiten zur Verfügung, wie beispielsweise Überweisung, Lastschrift oder Barzahlung. Einige Städte bieten auch die Möglichkeit der elektronischen Zahlung über eine Online-Plattform an. Es ist ratsam, die zur Verfügung stehenden Zahlungsmethoden zu überprüfen und diejenige auszuwählen, die am besten zu den eigenen Bedürfnissen passt. Es ist wichtig, alle Zahlungsbelege und Quittungen aufzubewahren, um den Nachweis der Zahlung erbringen zu können.

Zahlungsfristen

Die für die Rostock Zweitwohnsitzsteuer sind je nach kommunaler Verordnung unterschiedlich. In der Regel werden die Zahlungen vierteljährlich oder halbjährlich fällig. Es ist wichtig, die festgelegten Fristen einzuhalten, um Mahngebühren oder andere strafrechtliche Konsequenzen zu vermeiden. Die genauen Termine und Zahlungsmodalitäten sollten bei der zuständigen Steuerbehörde erfragt werden. Es ist ratsam, die Zahlungen rechtzeitig zu planen und diese in Ihren Finanzplan einzubeziehen, um unliebsame Überraschungen zu vermeiden.

Zahlungsmöglichkeiten

Um die Zweitwohnsitzsteuer in Rostock zu bezahlen, stehen Ihnen verschiedene zur Verfügung. Eine häufige Methode ist die Zahlung per Überweisung. Hierbei überweisen Sie den fälligen Betrag direkt auf das angegebene Bankkonto der Stadtverwaltung. Eine alternative Option ist die Barzahlung vor Ort im zuständigen Finanzamt. Es ist wichtig, die angegebenen Zahlungsfristen zu beachten, um eventuelle Mahngebühren oder Säumniszuschläge zu vermeiden. Einige Städte bieten auch die Möglichkeit der Zahlung per Lastschriftverfahren an, bei dem der fällige Betrag automatisch von Ihrem Konto abgebucht wird. Die genauen Optionen und Zahlungsmodalitäten sollten Sie bei der zuständigen Behörde erfragen oder auf deren Website nachlesen.

Ausnahmen und Befreiungen

Unter bestimmten Umständen können Personen von der Zahlung der Zweitwohnsitzsteuer befreit sein. Eine mögliche Befreiung besteht für Personen, die aus beruflichen Gründen einen Zweitwohnsitz in Rostock haben. Dies gilt insbesondere für Pendler, die aufgrund ihrer Arbeit in Rostock eine weitere Unterkunft benötigen. Es ist jedoch wichtig, dass der Zweitwohnsitz tatsächlich aus beruflichen Gründen notwendig ist, um als befreit zu gelten. Eine weitere Ausnahme besteht für Studenten, die ihren Hauptwohnsitz außerhalb von Rostock haben, aber während des Studiums einen Zweitwohnsitz in Rostock nutzen. In diesem Fall können Studenten eine Befreiung von der Zweitwohnsitzsteuer beantragen. Es ist ratsam, sich bezüglich der spezifischen Bedingungen und Anforderungen für Ausnahmen und Befreiungen bei der örtlichen Steuerabteilung der Stadt Rostock zu informieren.

Befreiung aus beruflichen Gründen

Eine Befreiung von der Zweitwohnsitzsteuer aus beruflichen Gründen kann in bestimmten Fällen gewährt werden. Personen, die aufgrund ihrer beruflichen Tätigkeit gezwungen sind, einen Zweitwohnsitz in Rostock zu haben, können unter bestimmten Bedingungen von der Zweitwohnsitzsteuer befreit werden. Zu den beruflichen Gründen, die zur Befreiung führen können, gehören beispielsweise die Arbeit an einem Projekt vor Ort oder die Notwendigkeit, in der Nähe des Arbeitsplatzes zu sein, um Fahrzeiten zu minimieren. Es ist wichtig, dass Anträge auf Befreiung fristgerecht gestellt werden und dass die erforderlichen Nachweise erbracht werden, wie beispielsweise ein Arbeitsvertrag oder eine Bestätigung des Arbeitgebers. Die genauen Anforderungen können je nach Stadt variieren, daher ist es ratsam, sich frühzeitig zu informieren und gegebenenfalls einen Antrag zu stellen.

Sonderregelungen für Studenten

Für Studenten gelten in Bezug auf die Zweitwohnsitzsteuer in Rostock besondere Regelungen. Wenn ein Student seinen Hauptwohnsitz an seinem Studienort hat und einen Nebenwohnsitz in Rostock anmeldet, kann er unter bestimmten Voraussetzungen von der Zweitwohnsitzsteuer befreit sein. Hierfür muss der Student nachweisen, dass er während des Semesters hauptsächlich in Rostock wohnt und seinen Hauptwohnsitz tatsächlich an seinem Studienort hat. Es kann sein, dass der Student seine Immatrikulationsbescheinigung vorlegen muss, um diesen Nachweis zu erbringen. Es ist wichtig zu beachten, dass diese Sonderregelungen nur für Studenten gelten und dass andere Personen mit Zweitwohnsitz in Rostock weiterhin verpflichtet sind, die Zweitwohnsitzsteuer zu zahlen.

Auswirkungen bei Nichtzahlung

Wenn Sie die Zweitwohnsitzsteuer in Rostock nicht bezahlen, können verschiedene Auswirkungen eintreten. Die Stadt Rostock kann Maßnahmen ergreifen, um die ausstehenden Zahlungen einzufordern. Dazu gehören Mahnungen und Vollstreckungsmaßnahmen wie die Pfändung von Vermögenswerten. Darüber hinaus kann die Stadt rechtliche Schritte einleiten und Zinsen sowie zusätzliche Gebühren für die nicht gezahlten Steuern erheben. Es ist wichtig zu beachten, dass die Nichtzahlung der Zweitwohnsitzsteuer mit rechtlichen Konsequenzen verbunden sein kann, die zur Einleitung von Gerichtsverfahren führen können. Um diese Auswirkungen zu vermeiden, ist es ratsam, die Zweitwohnsitzsteuer fristgerecht zu bezahlen und den kommunalen Verpflichtungen nachzukommen. Falls Sie Hilfe oder Beratung benötigen, stehen Ihnen die zuständigen Behörden in Rostock zur Verfügung.

(Note: No relevant anchor found in the text.)

Zusammenfassung und Fazit

In Zusammenfassung lässt sich sagen, dass die Rostock Zweitwohnsitzsteuer eine wichtige finanzielle Verpflichtung für Personen ist, die in Rostock einen zweiten Wohnsitz haben. Es ist entscheidend, die Definition, Berechnung und Zahlungsmodalitäten dieser Steuer zu verstehen, um keine Probleme mit den lokalen Behörden zu haben. Es gibt bestimmte Ausnahmen und Befreiungen, wie beispielsweise für Personen aus beruflichen Gründen oder Studenten. Dennoch sollten alle Steuerzahler die Fristen und Modalitäten zur Zahlung der Zweitwohnsitzsteuer einhalten, um mögliche Auswirkungen bei Nichtzahlung zu vermeiden. Wenn Sie weitere Informationen zu anderen immobilienbezogenen Themen wünschen, wie zum Beispiel den Kosten einer Sat-Anlage für ein Einfamilienhaus oder einen Staffelmietvertrag, stehen Ihnen unsere weiteren Leitfäden zur Verfügung. Informieren Sie sich gründlich über Ihre steuerlichen Verpflichtungen und nutzen Sie dieses Wissen, um Ihre Zweitwohnsitzsteuer korrekt zu entrichten.

Häufig gestellte Fragen

Wie wird die Zweitwohnsitzsteuer in Rostock berechnet?

Die Zweitwohnsitzsteuer in Rostock wird auf Basis des Wohnwertes der Zweitwohnung berechnet. Dabei spielen Faktoren wie die Größe der Wohnung, die Lage und Ausstattung eine Rolle. Je höher der Wohnwert, desto höher ist die Steuerbelastung.

Bin ich verpflichtet, die Zweitwohnsitzsteuer in Rostock zu zahlen, wenn ich meinen hauptsächlichen Wohnsitz in einer anderen Stadt habe?

Ja, Personen, die einen Zweitwohnsitz in Rostock haben, sind verpflichtet, die Zweitwohnsitzsteuer zu entrichten, unabhängig davon, wo sich ihr Hauptwohnsitz befindet.

Gibt es Ausnahmen von der Zweitwohnsitzsteuer in Rostock?

Ja, bestimmte Personengruppen wie beispielsweise Studenten oder Personen, die aus beruflichen Gründen in Rostock einen Zweitwohnsitz haben, können unter bestimmten Voraussetzungen von der Zweitwohnsitzsteuer befreit werden.

Welche Zahlungsfristen gelten für die Zweitwohnsitzsteuer in Rostock?

Die konkreten Zahlungsfristen können je nach Stadt oder Gemeinde unterschiedlich sein. In Rostock müssen die Steuerzahlungen in der Regel halbjährlich erfolgen. Es ist wichtig, die Fristen rechtzeitig zu beachten, um Verzugszinsen oder weitere Sanktionen zu vermeiden.

Welche Zahlungsmöglichkeiten gibt es für die Zweitwohnsitzsteuer in Rostock?

In Rostock steht den Steuerpflichtigen unter anderem die Möglichkeit zur Verfügung, die Zweitwohnsitzsteuer per Überweisung, Lastschriftverfahren oder Barzahlung zu entrichten. Beachten Sie jedoch die jeweiligen Zahlungsmodalitäten der Stadt oder Gemeinde.

Was passiert, wenn ich die Zweitwohnsitzsteuer in Rostock nicht rechtzeitig oder gar nicht bezahle?

Wenn Sie die Zweitwohnsitzsteuer in Rostock nicht rechtzeitig oder gar nicht bezahlen, können Mahnungen und weitere Sanktionen folgen, wie zum Beispiel die Pfändung des Kontos oder die Zwangsvollstreckung.

Gibt es Möglichkeiten, die Zweitwohnsitzsteuer in Rostock zu reduzieren?

Die Zweitwohnsitzsteuer in Rostock kann nicht direkt reduziert werden, jedoch bieten bestimmte Situationen wie beispielsweise ein niedriger Wohnwert oder ein spezielles Mietverhältnis die Möglichkeit, die Steuerbelastung zu verringern. Es ist ratsam, sich über mögliche Ausnahmeregelungen oder Vergünstigungen zu informieren.

Welche Informationen müssen bei der Anmeldung des Zweitwohnsitzes angegeben werden?

Bei der Anmeldung des Zweitwohnsitzes in Rostock müssen in der Regel Angaben zum Wohnort, zur Wohnungsgröße sowie zum Eigentumsverhältnis gemacht werden. Es können zusätzliche Unterlagen wie Mietverträge oder Grundbuchauszüge erforderlich sein.

Wie kann ich eine Befreiung von der Zweitwohnsitzsteuer in Rostock beantragen?

Um eine Befreiung von der Zweitwohnsitzsteuer in Rostock zu beantragen, müssen Sie einen entsprechenden Antrag bei der zuständigen Behörde stellen. Sie sollten alle erforderlichen Nachweise wie zum Beispiel Immatrikulationsbescheinigungen oder Arbeitsverträge vorlegen.

Bekomme ich eine Steuerbescheinigung für die gezahlte Zweitwohnsitzsteuer in Rostock?

Ja, in der Regel erhalten Sie nach Zahlung der Zweitwohnsitzsteuer in Rostock eine Steuerbescheinigung. Diese können Sie beispielsweise für steuerliche Zwecke oder als Nachweis für gezahlte Steuern verwenden.