Die finanzielle Planung für die Zukunft ist ein entscheidender Schritt, um finanzielle Sicherheit im Alter zu gewährleisten. Eine wichtige Option zur Vorsorge ist die Rürup-Rente, auch bekannt als Basisrente. Doch was genau ist die Rürup-Rente und wie kann sie ausgezahlt werden? In diesem Artikel erfahren Sie alles, was Sie über die Rürup-Auszahlung wissen müssen. Wir geben Ihnen einen Überblick über die Voraussetzungen für eine Rürup-Rente und erläutern die verschiedenen Auszahlungsmöglichkeiten. Zudem klären wir Sie über die steuerlichen Auswirkungen auf und geben Ihnen Tipps zur optimalen Gestaltung Ihrer Rürup-Auszahlung. Wir besprechen auch Vor- und Nachteile der Rürup-Rente sowie alternative Vorsorgemöglichkeiten. Darüber hinaus geben wir Ihnen wichtige Faktoren für Ihre Finanzplanung mit auf den Weg und erklären die Bedeutung einer regelmäßigen Überprüfung Ihrer finanziellen Situation. Abschließend betrachten wir die Fragen zur Sicherheit und Vorsorge für die Zukunft und ziehen ein Fazit zur Rürup-Auszahlung. Also, warten Sie nicht länger und tauchen Sie ein in die Welt der Rürup-Rente und ihrer Auszahlungsoptionen.

Zusammenfassung

- Was ist die Rürup-Rente?

- Voraussetzungen für eine Rürup-Rente

- Auszahlungsmöglichkeiten

- Wann kann die Rürup-Rente ausgezahlt werden?

- Wie hoch fällt die Rürup-Auszahlung aus?

- Wie beantrage ich eine Rürup-Auszahlung?

- Tipps für eine optimale Rürup-Auszahlung

- Vor- und Nachteile der Rürup-Auszahlung

- Alternativen zur Rürup-Rente

- Wichtige Faktoren bei der Finanzplanung

- Regelmäßige Überprüfung der Finanzplanung

- Rürup-Auszahlung – FAQs

- Sicherheit und Vorsorge für die Zukunft

- Fazit

-

Häufig gestellte Fragen

- Welche Auszahlungsoptionen bietet die Rürup-Rente?

- Wie hoch fällt die Rürup-Auszahlung aus?

- Ab welchem Alter kann die Rürup-Rente ausgezahlt werden?

- Wie beantrage ich eine Rürup-Auszahlung?

- Welche steuerlichen Auswirkungen hat die Rürup-Auszahlung?

- Welche Vor- und Nachteile hat die Rürup-Auszahlung?

- Welche Alternativen gibt es zur Rürup-Rente?

- Verweise

Was ist die Rürup-Rente?

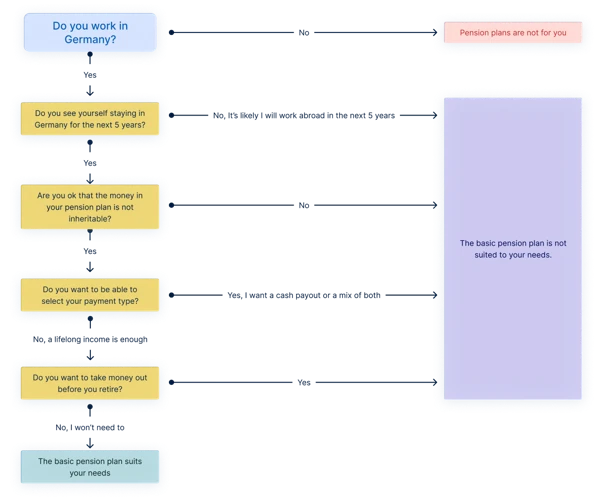

Die Rürup-Rente, benannt nach dem Wirtschaftswissenschaftler Bert Rürup, ist eine private Rentenversicherung, die staatlich gefördert wird. Sie wurde als Alternative zur gesetzlichen Rentenversicherung entwickelt und richtet sich hauptsächlich an Selbstständige und Freiberufler sowie an gutverdienende Angestellte. Die Rürup-Rente dient der privaten Altersvorsorge und bietet eine zusätzliche Absicherung im Rentenalter. Sie zeichnet sich durch steuerliche Vorteile aus. Ein wesentliches Merkmal der Rürup-Rente ist, dass sie Beitragsgarantien bietet, sodass das eingezahlte Kapital zu einem bestimmten Prozentsatz für die Rente gesichert wird. Die Höhe der Rürup-Rente richtet sich unter anderem nach der Höhe der Beiträge, der Vertragslaufzeit und der Entwicklung der Kapitalmärkte. Die Rürup-Rente ist langfristig angelegt und ermöglicht eine lebenslange Rentenzahlung. Es ist wichtig zu beachten, dass eine Auszahlung vor dem Rentenbeginn in der Regel nicht möglich ist.

Voraussetzungen für eine Rürup-Rente

Damit Sie eine Rürup-Rente abschließen können, müssen bestimmte Voraussetzungen erfüllt sein. Hier sind die wichtigsten Punkte, die Sie beachten sollten:

- Eigene Altersvorsorgepflicht: Die Rürup-Rente eignet sich vor allem für Personen, die keine gesetzliche Rentenversicherungspflicht haben, wie zum Beispiel Selbstständige und Freiberufler.

- Steuerliche Veranlagung: Sie müssen in Deutschland unbeschränkt steuerpflichtig sein, um von den steuerlichen Vorteilen der Rürup-Rente profitieren zu können.

- Einzahlungspflichtige Einnahmen: Die Beiträge zur Rürup-Rente können nur aus bestimmten Einkommensarten geleistet werden, zum Beispiel aus selbstständiger Tätigkeit oder aus nichtselbstständiger Arbeit.

- Mindestbeitrag: Es gibt eine Mindestbeitragsgrenze für die Rürup-Rente, die jährlich angepasst wird. Um staatliche Förderung zu erhalten, müssen Sie diesen Mindestbeitrag erfüllen.

- Laufende Beitragszahlungen: Um die Rürup-Rente in Anspruch nehmen zu können, müssen regelmäßige Beitragszahlungen geleistet werden.

Es ist wichtig, diese Voraussetzungen zu erfüllen, um von den Vorteilen der Rürup-Rente profitieren zu können. Beachten Sie jedoch, dass die Rürup-Rente nicht für jeden die beste Wahl ist. Es ist ratsam, eine individuelle Beratung bei einem Finanzexperten in Anspruch zu nehmen, um festzustellen, ob die Rürup-Rente die richtige Altersvorsorge für Sie ist.

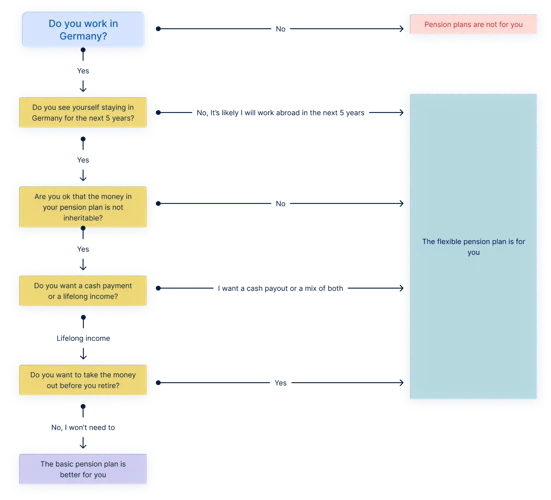

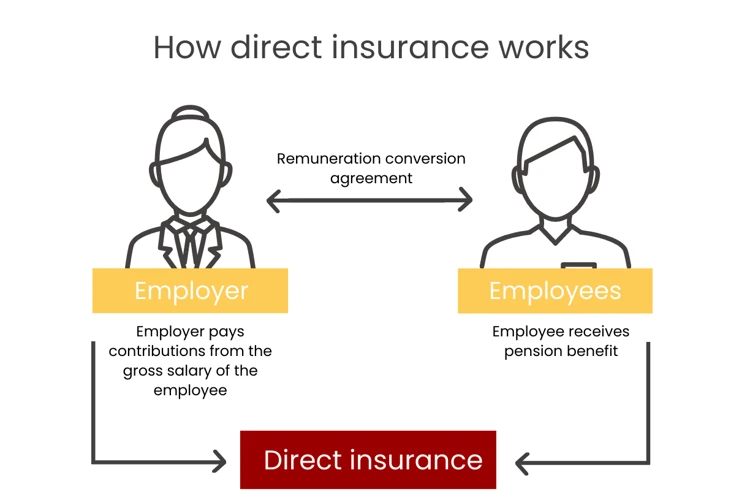

Auszahlungsmöglichkeiten

Es gibt verschiedene Auszahlungsmöglichkeiten für die Rürup-Rente. Eine Möglichkeit ist die lebenslange monatliche Rentenzahlung, bei der Sie regelmäßig eine festgelegte Summe erhalten. Diese Rentenauszahlung bietet Ihnen eine langfristige finanzielle Sicherheit im Ruhestand. Eine andere Option ist die Auszahlung als Kapital. Dabei können Sie sich Ihr angespartes Kapital auf einmal auszahlen lassen. Diese Variante eignet sich vor allem, wenn Sie eine größere finanzielle Summe benötigen oder bestimmte Projekte realisieren möchten. Eine weitere Option ist die Kombination aus lebenslanger monatlicher Rente und einer einmaligen Kapitalauszahlung. Hier haben Sie die Flexibilität, einen Teil des Kapitals zu entnehmen und den Rest als lebenslange Rente anzulegen. Die Wahl der Auszahlungsform ist individuell und hängt von Ihren persönlichen Bedürfnissen und finanziellen Zielen ab. Es ist ratsam, sich vorab umfassend über die verschiedenen Möglichkeiten zu informieren und gegebenenfalls professionellen Rat einzuholen, um die für Sie passende Auszahlungsvariante zu wählen.

Auszahlungsoptionen im Überblick

Bei der Rürup-Auszahlung gibt es verschiedene Optionen, aus denen Sie wählen können. Eine Möglichkeit ist die lebenslange Rentenzahlung, bei der Sie monatliche Rentenzahlungen erhalten, die bis zu Ihrem Lebensende fortgesetzt werden. Dadurch erhalten Sie eine finanzielle Sicherheit im Ruhestand. Eine weitere Option ist die Teilauszahlung, bei der Sie einen Teil Ihres Rürup-Kapitals auf einmal erhalten. Dies kann besonders dann sinnvoll sein, wenn Sie größere Anschaffungen tätigen möchten oder kurzfristig einen finanziellen Bedarf haben. Eine dritte Option besteht darin, die Rürup-Rente auf einen Schlag auszahlen zu lassen. Diese Variante empfiehlt sich vor allem dann, wenn Sie das Kapital anderweitig gewinnbringend investieren möchten. Es ist wichtig zu beachten, dass die Auszahlung der Rürup-Rente steuerpflichtig ist und Ihre Steuersituation berücksichtigt werden sollte. Daher ist es ratsam, sich im Vorfeld über die steuerlichen Auswirkungen zu informieren und gegebenenfalls eine professionelle Beratung in Anspruch zu nehmen.

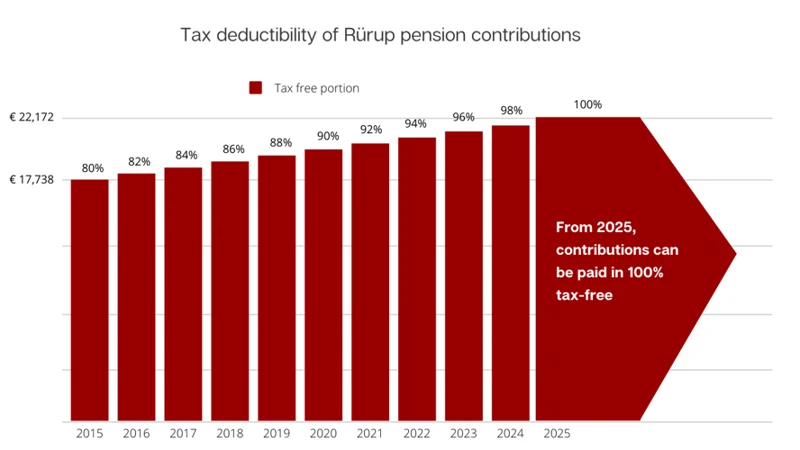

Steuerliche Auswirkungen

Die Rürup-Rente bietet steuerliche Vorteile, die sie zu einer attraktiven Vorsorgeoption machen. Beiträge zur Rürup-Rente können als Sonderausgaben in der Einkommensteuererklärung geltend gemacht werden. Dadurch reduziert sich das zu versteuernde Einkommen, was zu einer Steuerersparnis führt. Allerdings ist zu beachten, dass die steuerliche Förderung der Rürup-Rente an bestimmte Bedingungen geknüpft ist. So ist die steuerliche Absetzbarkeit auf einen bestimmten Prozentsatz des Bruttoeinkommens begrenzt. Dieser Prozentsatz steigt jährlich und beträgt aktuell X Prozent. Es besteht die Möglichkeit, die Rürup-Rente lebenslang zu beziehen oder eine teilweise Kapitalauszahlung zu wählen. Bei Kapitalauszahlung müssen Steuern auf den Auszahlungsbetrag entrichtet werden. Es empfiehlt sich, die steuerlichen Aspekte der Rürup-Rente mit einem Steuerberater zu besprechen, um die individuellen Auswirkungen der Rürup-Rente auf die persönliche Steuersituation zu klären und das Beste aus der steuerlichen Förderung herauszuholen.

Wann kann die Rürup-Rente ausgezahlt werden?

Die Auszahlung der Rürup-Rente ist an bestimmte Bedingungen geknüpft. In der Regel kann die Rürup-Rente erst ab dem gesetzlichen Rentenalter, also ab dem 67. Lebensjahr, ausgezahlt werden. Eine vorzeitige Auszahlung ist in der Regel nicht möglich, es sei denn, es liegt eine Berufsunfähigkeit oder eine schwere Erkrankung vor. In diesem Fall ist eine vorzeitige Auszahlung unter bestimmten Voraussetzungen möglich. Es besteht auch die Möglichkeit, die Rürup-Rente als lebenslange Rente zu beziehen oder eine Kapitalauszahlung vorzunehmen. Bei einer Kapitalauszahlung besteht jedoch die Verpflichtung, das Guthaben in eine lebenslange Rentenzahlung umzuwandeln. Es ist wichtig zu beachten, dass die steuerlichen Regelungen bei der Auszahlung der Rürup-Rente zu berücksichtigen sind. Eine steuerfreie Auszahlung ist nicht möglich, da die Rürup-Rente in der Ansparphase steuerlich begünstigt ist.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Wie hoch fällt die Rürup-Auszahlung aus?

Die Höhe der Rürup-Auszahlung hängt von verschiedenen Faktoren ab. Dazu gehört zum einen die Höhe der eingezahlten Beiträge während der Ansparphase. Je mehr Sie einzahlen, desto höher fällt auch die spätere Rente aus. Zudem spielt die Vertragslaufzeit eine Rolle. Je länger der Vertrag läuft, desto mehr Zeit haben die eingezahlten Beiträge, um sich zu vermehren. Die Entwicklung der Kapitalmärkte hat ebenfalls Einfluss auf die Höhe der Rürup-Rente. Positive Entwicklungen können dazu führen, dass die Rente höher ausfällt als ursprünglich angenommen. Es ist jedoch wichtig zu beachten, dass es keine garantieren Renditen gibt und es zu Schwankungen kommen kann. Darüber hinaus können individuelle Faktoren wie das Eintrittsalter, das Geschlecht und der Gesundheitszustand eine Rolle spielen. Um eine genaue Vorstellung von der zu erwartenden Rürup-Auszahlung zu erhalten, ist es ratsam, eine individuelle Beratung bei einem Fachexperten in Anspruch zu nehmen.

Wie beantrage ich eine Rürup-Auszahlung?

Um eine Rürup-Auszahlung zu beantragen, müssen Sie bestimmte Schritte befolgen. Zunächst sollten Sie sich über Ihre Versicherungsgesellschaft informieren und die entsprechenden Unterlagen anfordern. Dazu gehören in der Regel Anträge und Formulare, die Sie ausfüllen müssen. Es ist wichtig, dass Sie alle erforderlichen Informationen und Dokumente bereithalten, um den Prozess reibungslos zu gestalten. Dazu gehören beispielsweise Ihre Versicherungsnummer, Ihre persönlichen Daten sowie Informationen zu Ihrem Versicherungsvertrag. Sobald Sie die Unterlagen ausgefüllt haben, können Sie diese an die Versicherungsgesellschaft zurückschicken. Es ist ratsam, eine Kopie der Unterlagen für Ihre eigenen Unterlagen zu behalten. Nachdem Sie den Antrag gestellt haben, wird die Versicherungsgesellschaft Ihren Antrag prüfen und die Auszahlung vorbereiten. Es kann auch notwendig sein, einen Nachweis über Ihr Rentenalter zu erbringen. Sobald alle erforderlichen Schritte abgeschlossen sind, wird die Rürup-Auszahlung gemäß den Vertragsbedingungen vorgenommen und Sie erhalten Ihr Geld regelmäßig als monatliche Rente.

Tipps für eine optimale Rürup-Auszahlung

Für eine optimale Rürup-Auszahlung gibt es einige wichtige Tipps zu beachten. Erstens sollten Sie frühzeitig mit der finanziellen Vorsorge beginnen und regelmäßig in Ihre Rürup-Rente einzahlen. Je früher Sie starten, desto mehr Zeit haben Sie, um ein solides Kapital aufzubauen. Zweitens sollten Sie Ihre individuelle Situation und Bedürfnisse berücksichtigen. Überlegen Sie, wann Sie voraussichtlich in Rente gehen möchten und wie hoch Ihre monatliche Rentenhöhe sein sollte. Drittens ist es ratsam, sich über die verschiedenen Auszahlungsoptionen zu informieren und diese auf Ihre persönlichen Bedürfnisse abzustimmen. Sie haben die Wahl zwischen einer lebenslangen Rente, einer Teilauszahlung oder einer Kombination aus beidem. Viertens ist es wichtig, sich über die steuerlichen Auswirkungen der Rürup-Auszahlung im Klaren zu sein. Die Rentenzahlungen unterliegen der Besteuerung nach dem Einkommenssteuergesetz. Schließlich können Sie auch von professionellem Rat profitieren, indem Sie einen unabhängigen Finanzberater konsultieren, der Ihnen bei der Optimierung Ihrer Rürup-Auszahlung hilft. Denken Sie daran, dass jede individuelle Situation unterschiedlich ist, daher ist es ratsam, sich mit einem Experten über die besten Optionen zu beraten.

Vor- und Nachteile der Rürup-Auszahlung

Die Rürup-Auszahlung bietet sowohl Vor- als auch Nachteile, die bei der Entscheidung für diese Form der Altersvorsorge berücksichtigt werden sollten. Zu den Vorteilen gehört die steuerliche Förderung, da Beiträge zur Rürup-Rente steuerlich absetzbar sind und so das zu versteuernde Einkommen reduziert wird. Zudem bietet die Rürup-Rente eine lebenslange Rentenzahlung, die eine finanzielle Sicherheit im Rentenalter gewährleistet. Ein weiterer Vorteil ist die Beitragsgarantie, die bei der Rürup-Rente greift und das eingezahlte Kapital für die Rente sichert. Jedoch gibt es auch Nachteile zu beachten. Eine Auszahlung vor dem Rentenbeginn ist in der Regel nicht möglich, was die Flexibilität einschränken kann. Zudem unterliegt die Rürup-Rente der nachgelagerten Besteuerung, das heißt, die Rentenzahlungen sind im Rentenalter steuerpflichtig. Es ist wichtig, die Vor- und Nachteile sorgfältig abzuwägen und individuelle finanzielle Ziele und Bedürfnisse zu berücksichtigen, bevor man sich für die Rürup-Auszahlung entscheidet.

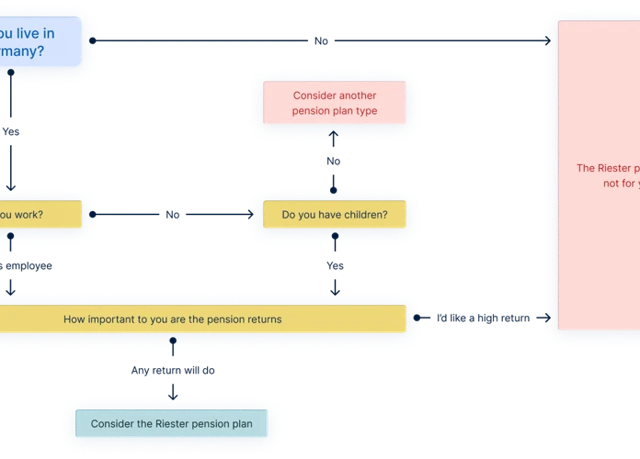

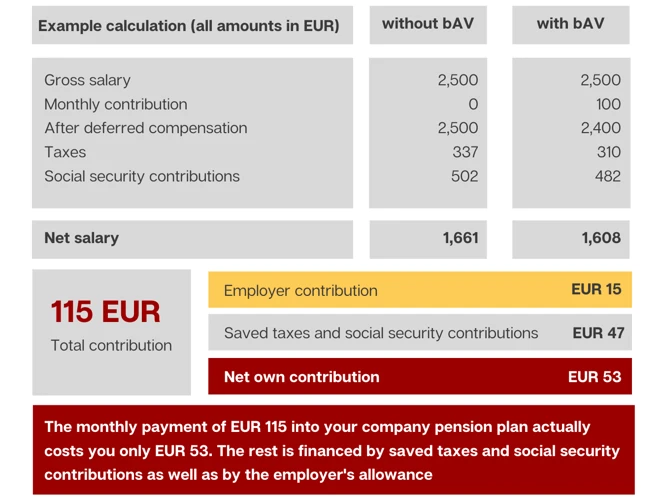

Alternativen zur Rürup-Rente

Es gibt auch verschiedene Alternativen zur Rürup-Rente, die je nach individueller Situation und Bedürfnissen in Betracht gezogen werden können. Eine Möglichkeit ist die Riester-Rente, die staatlich gefördert wird und vor allem für Angestellte attraktiv ist. Sie bietet ähnliche steuerliche Vorteile wie die Rürup-Rente, jedoch gibt es hier bestimmte Voraussetzungen zu erfüllen. Eine weitere Option ist die private Rentenversicherung, wie beispielsweise die Condor Rentenversicherung, die individuell anpassbare Produkte anbietet. Auch eine klassische Geldanlage wie das Sparbuch für Enkel kann eine Alternative sein, um Kapital anzusparen und für die Zukunft vorzusorgen. Eine weitere Möglichkeit ist die vermögenswirksame Leistung (VL), bei der der Arbeitgeber einen bestimmten Betrag in einen VL-Vertrag einzahlt. Dieses Geld kann dann beispielsweise für den Aufbau einer zusätzlichen Altersvorsorge genutzt werden. Letztendlich hängt die Wahl der richtigen Alternative von den individuellen Vorstellungen, dem Einkommen und den langfristigen Zielen ab.

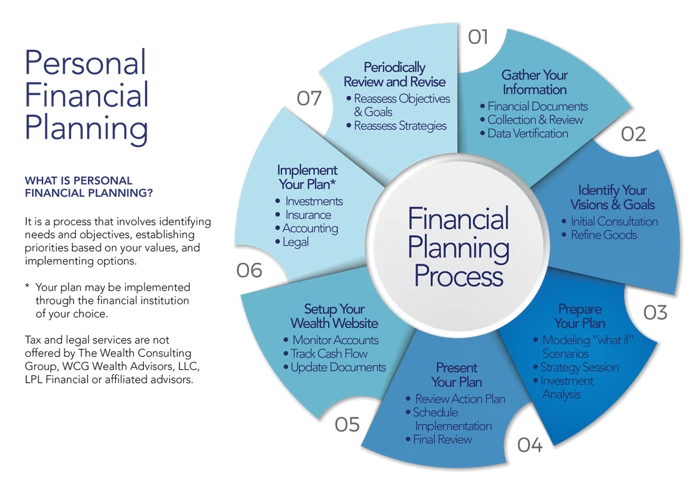

Wichtige Faktoren bei der Finanzplanung

Bei der Finanzplanung für die Zukunft gibt es einige wichtige Faktoren zu berücksichtigen. Eine solide finanzielle Grundlage ist entscheidend, um langfristige Ziele zu erreichen und finanzielle Sicherheit zu gewährleisten. Dabei spielen verschiedene Aspekte eine Rolle:

1. Einkommens- und Ausgabensituation: Eine genaue Analyse der eigenen Einnahmen und Ausgaben ist der erste Schritt zur Finanzplanung. Es ist wichtig, die monatlichen Einnahmen und Ausgaben genau im Blick zu behalten und gegebenenfalls Anpassungen vorzunehmen, um langfristig ein Gleichgewicht zu erreichen.

2. Anlagestrategie: Die Wahl der richtigen Anlagestrategie ist ein entscheidender Faktor für die finanzielle Planung. Hierbei sollten persönliche Ziele und Risikotoleranz berücksichtigt werden. Mögliche Anlageformen können beispielsweise Aktien, Fonds, Immobilien oder auch eine Rentenversicherung wie die Condor-Rentenversicherung sein.

3. Risikomanagement: Das Risikomanagement spielt eine wichtige Rolle, um finanzielle Engpässe oder unerwartete Ereignisse abzufedern. Dazu gehören beispielsweise der Abschluss von Versicherungen wie einer Berufsunfähigkeitsversicherung oder einer Haftpflichtversicherung.

4. Steueroptimierung: Steuern haben einen erheblichen Einfluss auf die finanzielle Situation. Es ist wichtig, steuerliche Möglichkeiten auszuschöpfen und zum Beispiel von steuerlichen Vorteilen einer Rürup-Rente zu profitieren.

5. Altersvorsorge: Die langfristige finanzielle Absicherung im Alter ist ein zentraler Faktor bei der Finanzplanung. Neben der gesetzlichen Rentenversicherung kann eine private Altersvorsorge wie die Rürup-Rente eine sinnvolle Ergänzung sein.

Es ist ratsam, einen Finanzplaner oder einen Experten für Finanzfragen hinzuzuziehen, um die individuelle finanzielle Planung optimal anzugehen und alle wichtigen Faktoren zu berücksichtigen.

Regelmäßige Überprüfung der Finanzplanung

Eine regelmäßige Überprüfung der Finanzplanung ist von großer Bedeutung, um sicherzustellen, dass die finanziellen Ziele und Bedürfnisse bestmöglich abgedeckt sind. Insbesondere im Hinblick auf die Rürup-Rente ist es ratsam, die Finanzplanung regelmäßig zu aktualisieren. Dabei sollten folgende Faktoren berücksichtigt werden:

1. Einkommensentwicklung: Überprüfen Sie regelmäßig Ihr Einkommen und stellen Sie sicher, dass die eingezahlten Beiträge zur Rürup-Rente angemessen sind. Gegebenenfalls können Anpassungen vorgenommen werden, um die Rentenhöhe zu optimieren.

2. Lebenssituation: Ändern sich Ihre persönlichen Umstände, wie beispielsweise Heirat, Scheidung, Kinder oder Hauskauf, ist es wichtig, Ihre Finanzplanung anzupassen. Die Rürup-Rente kann flexibel an geänderte Lebenssituationen angepasst werden.

3. Kapitalmärkte: Verfolgen Sie die Entwicklung der Kapitalmärkte, da diese Auswirkungen auf die Wertentwicklung Ihrer Rürup-Rente haben können. Eine Anpassung der Anlagestrategie kann sinnvoll sein, um Risiken zu minimieren.

4. Steuerliche Änderungen: Behalten Sie steuerliche Veränderungen im Blick, da diese Auswirkungen auf die steuerlichen Vorteile der Rürup-Rente haben können. Informieren Sie sich regelmäßig über aktuelle Gesetzesänderungen.

Durch eine regelmäßige Überprüfung und Anpassung der Finanzplanung können Sie sicherstellen, dass Ihre Rürup-Rente optimal zu Ihren Bedürfnissen passt und Sie im Rentenalter finanziell gut abgesichert sind.

Rürup-Auszahlung – FAQs

Im Folgenden finden Sie Antworten auf häufig gestellte Fragen zur Rürup-Auszahlung:

1. Was passiert bei Tod vor Rentenbeginn? Bei einem vorzeitigen Tod vor Rentenbeginn wird das angesammelte Kapital der Rürup-Rente nicht an die Erben ausgezahlt. Es ist jedoch möglich, eine Hinterbliebenenrente abzuschließen, um den Ehepartner oder andere Hinterbliebene abzusichern.

2. Was geschieht mit der Rürup-Rente im Alter? Im Alter wird die Rürup-Rente monatlich ausgezahlt und bildet eine Ergänzung zur gesetzlichen Rente. Sie dient dazu, den Lebensstandard im Ruhestand aufrechtzuerhalten.

3. Kann ich die Rürup-Rente vererben? Nein, die Rürup-Rente kann nicht vererbt werden. Anders als beispielsweise eine betriebliche Altersvorsorge, bei der die Hinterbliebenen im Todesfall Anspruch auf die Kapitalleistung haben, endet die Rürup-Rente mit dem Tod des Versicherungsnehmers.

Bei weiteren Fragen und detaillierten Informationen zur Rürup-Auszahlung empfiehlt es sich, einen finanzberater.html?quote=assistant zu konsultieren, der auf Altersvorsorge spezialisiert ist.

Was passiert bei Tod vor Rentenbeginn?

Bei einem Todesfall vor Rentenbeginn hat der Verstorbene verschiedene Möglichkeiten, das eingezahlte Kapital der Rürup-Rente für seine Hinterbliebenen zu sichern. Eine Option ist die Wahl einer Hinterbliebenenrente. Hierbei erhalten Ehepartner oder eingetragene Lebenspartner eine lebenslange Rente, die in der Regel 60 Prozent der Rürup-Rente des Verstorbenen beträgt. Eine weitere Möglichkeit besteht darin, eine einmalige Kapitalauszahlung an die Hinterbliebenen zu vereinbaren. Hierbei wird das noch vorhandene Kapital der Rürup-Rente ausgezahlt. Es sollte beachtet werden, dass eine Hinterbliebenenversorgung in der Rürup-Rente freiwillig ist und entsprechende Vereinbarungen im Vertrag getroffen werden müssen. Es empfiehlt sich daher, frühzeitig die eigenen Wünsche und Bedürfnisse für den Todesfall zu klären und entsprechend in der Rürup-Rente zu dokumentieren.

Was geschieht mit der Rürup-Rente im Alter?

Im Alter erfolgt die Auszahlung der Rürup-Rente in Form einer lebenslangen monatlichen Rente. Die Rentenzahlungen beginnen in der Regel ab dem vereinbarten Renteneintrittsalter. Dabei besteht die Möglichkeit, zwischen verschiedenen Rentenvarianten zu wählen. Eine Option ist die Regelaltersrente, bei der die Rente bis zum Lebensende gezahlt wird. Alternativ kann auch eine teilweise Kapitalauszahlung in Form einer einmaligen Zahlung vereinbart werden. Diese Option eignet sich beispielsweise, um größere Anschaffungen zu tätigen oder finanzielle Verpflichtungen zu erfüllen. Ein weiterer Aspekt, der bei der Rürup-Rente im Alter zu beachten ist, besteht darin, dass die Rentenzahlungen steuerpflichtig sind. Die Höhe der Steuer hängt von verschiedenen Faktoren ab, wie dem persönlichen Steuersatz und dem Renteneintrittsalter. Es empfiehlt sich, die steuerlichen Auswirkungen im Vorfeld zu berücksichtigen und gegebenenfalls eine steueroptimierte Auszahlungsstrategie zu planen.

Kann ich die Rürup-Rente vererben?

Eine wichtige Frage im Zusammenhang mit der Rürup-Rente ist, ob diese vererbt werden kann. Grundsätzlich besteht die Möglichkeit, die Rürup-Rente zu vererben. Allerdings sind die Regelungen hierbei etwas komplexer als bei anderen Formen der Altersvorsorge. In der Regel kann die Rürup-Rente nur an den Ehe- oder Lebenspartner vererbt werden. Eine Weitergabe an andere Familienmitglieder oder Dritte ist in der Regel nicht vorgesehen. Es ist auch wichtig zu beachten, dass im Falle einer vorzeitigen Auszahlung der Rürup-Rente in der Ansparphase die steuerlichen Vorteile verloren gehen können. Daher ist es ratsam, im Vorfeld eine genaue Überprüfung der individuellen Möglichkeiten und Ziele vorzunehmen. Wenn Sie weitere Informationen zur Vermögensbildung für Ihre Enkel suchen, lesen Sie unseren Artikel über das Sparbuch für Enkel.

Sicherheit und Vorsorge für die Zukunft

Eine solide Finanzplanung ist entscheidend, um Sicherheit und Vorsorge für die Zukunft zu gewährleisten. Neben der Rürup-Rente gibt es weitere Möglichkeiten, um sich finanziell abzusichern. Eine Option ist beispielsweise das Sparen auf ein /Sparbuch für die Enkelkinder, um diesen finanziell unter die Arme zu greifen. Auch die Aufstockung der /Sperrfrist für VWL kann eine sinnvolle Investition für die Zukunft sein. Eine weitere Option ist die Absicherung durch eine Rentenversicherung, wie beispielsweise die /Condor Rentenversicherung. Hierbei sollten individuelle Bedürfnisse, finanzielle Möglichkeiten und die persönliche Risikobereitschaft berücksichtigt werden. Eine langfristige und umfassende Finanzplanung ist essentiell, um finanzielle Sicherheit für die Zukunft zu gewährleisten und möglichen Risiken vorzubeugen. Es empfiehlt sich, regelmäßig die eigene finanzielle Situation zu überprüfen und gegebenenfalls Anpassungen vorzunehmen, um auf veränderte Lebensumstände reagieren zu können.

Fazit

Zusammenfassend lässt sich sagen, dass die Rürup-Rente eine attraktive Option zur privaten Altersvorsorge ist, insbesondere für Selbstständige, Freiberufler und gutverdienende Angestellte. Mit steuerlichen Vorteilen und Beitragsgarantien bietet sie eine zusätzliche Absicherung im Rentenalter. Es ist jedoch wichtig, die individuellen Voraussetzungen und finanziellen Möglichkeiten sorgfältig zu prüfen, bevor man sich für eine Rürup-Rente entscheidet. Alternativen wie die betriebliche Altersvorsorge oder andere private Vorsorgeformen sollten ebenfalls in Betracht gezogen werden, um eine umfassende Finanzplanung sicherzustellen. Die regelmäßige Überprüfung der eigenen finanziellen Situation und eine Anpassung der Vorsorgestrategie sind ebenfalls unerlässlich (sperrfrist-vwl). Jeder sollte sich frühzeitig mit der Altersvorsorge auseinandersetzen, um eine solide finanzielle Basis für die Zukunft zu schaffen.

Häufig gestellte Fragen

Welche Auszahlungsoptionen bietet die Rürup-Rente?

Die Rürup-Rente bietet verschiedene Auszahlungsoptionen. Die gängigsten sind die lebenslange Rentenzahlung und die einmalige Kapitalauszahlung. Es können individuelle Vereinbarungen getroffen werden, beispielsweise eine Kombination aus beidem oder eine Rentengarantiezeit.

Wie hoch fällt die Rürup-Auszahlung aus?

Die Höhe der Rürup-Auszahlung hängt von verschiedenen Faktoren ab, wie zum Beispiel der Höhe der eingezahlten Beiträge, der Vertragslaufzeit und der Entwicklung der Kapitalmärkte. Es ist auch möglich, bei einigen Versicherungen individuelle Vereinbarungen zur Rentenerhöhung oder dynamischen Anpassung der Rentenhöhe zu treffen.

Ab welchem Alter kann die Rürup-Rente ausgezahlt werden?

Die Rürup-Rente kann frühestens ab dem 60. Lebensjahr ausgezahlt werden. Es besteht jedoch die Möglichkeit einer Rentenzahlung ab dem 62. oder 67. Lebensjahr, je nach individueller Vereinbarung.

Wie beantrage ich eine Rürup-Auszahlung?

Um eine Rürup-Auszahlung zu beantragen, müssen Sie sich an Ihren Versicherungsanbieter wenden. Dort erhalten Sie alle notwendigen Formulare und Informationen zur weiteren Vorgehensweise. Es ist ratsam, sich frühzeitig mit dem Thema zu befassen und eine individuelle Beratung in Anspruch zu nehmen.

Welche steuerlichen Auswirkungen hat die Rürup-Auszahlung?

Die Rürup-Auszahlung unterliegt der Besteuerung durch das Finanzamt. Die ausgezahlten Rentenleistungen werden im Alter als Einkommen versteuert. Allerdings können Sie während der Ansparphase und zum Teil auch bei der Auszahlung Steuervorteile nutzen.

Welche Vor- und Nachteile hat die Rürup-Auszahlung?

Vorteile der Rürup-Auszahlung sind zum Beispiel die staatliche Förderung durch Steuervorteile und die Möglichkeit einer lebenslangen Rentenzahlung. Nachteile können die eingeschränkte Flexibilität bezüglich der Auszahlungsmöglichkeiten und der fehlende Zugriff auf das Kapital vor dem Rentenbeginn sein.

Welche Alternativen gibt es zur Rürup-Rente?

Als Alternative zur Rürup-Rente können andere private Rentenversicherungen, beispielsweise die Riester-Rente, oder auch andere Geldanlagen wie ein Sparbuch für Enkel oder eine Sperrfrist für VWL in Betracht gezogen werden. Eine individuelle Beratung kann bei der Auswahl der passenden Vorsorgeform helfen.