Sie haben ein vermietetes Objekt und möchten wissen, wie Sie die Sanierungskosten steuerlich absetzen können? In diesem Artikel erfahren Sie alles, was Sie über die steuerliche Absetzbarkeit von Sanierungskosten wissen müssen. Von der korrekten Zuordnung der Kosten über die zeitliche Aufteilung bis hin zur Dokumentation der Ausgaben – wir geben Ihnen wertvolle Tipps und Tricks, wie Sie Steuern sparen können. Zusätzlich erklären wir Ihnen die verschiedenen Steuervorteile durch Abschreibungen wie AfA und Sonderabschreibungen. Außerdem klären wir die Unterschiede zwischen Sanierungskosten und Instandhaltungskosten und zeigen Ihnen, wie Sie die Sanierung finanzieren können. Sie erfahren auch, wie Sie die Sanierung im laufenden Betrieb durchführen können und welche steuerlichen Fallstricke Sie dabei beachten sollten. Lesen Sie weiter, um alle wichtigen Informationen zu erhalten und das Beste aus Ihren Sanierungskosten herauszuholen.

Zusammenfassung

- Warum Sanierungskosten absetzen?

- Welche Sanierungskosten sind absetzbar?

- Tipps zur steuerlichen Absetzbarkeit von Sanierungskosten

- Steuervorteile durch Abschreibungen

- Sanierungskosten vs. Instandhaltungskosten

- Finanzierung der Sanierung

- Sanierung im laufenden Betrieb

- Steuerliche Fallstricke vermeiden

- Zusammenfassung

-

Häufig gestellte Fragen

- Welche Sanierungskosten können abgesetzt werden?

- Was ist der Unterschied zwischen Sanierungskosten und Instandhaltungskosten?

- Müssen die Sanierungskosten von einem Fachunternehmen durchgeführt werden?

- Können Mieterhöhungen nach einer Sanierung geltend gemacht werden?

- Wie kann ich die Kosten für eine Sanierung steuerlich geltend machen?

- Wann kann ich die Sanierungskosten absetzen?

- Gibt es eine Obergrenze für absetzbare Sanierungskosten?

- Was sind Abschreibungen und wie profitiere ich davon?

- Welche Sonderabschreibungen stehen mir bei einer Sanierung zur Verfügung?

- Muss ich die Sanierungskosten vorab von der Steuer absetzen lassen?

- Verweise

Warum Sanierungskosten absetzen?

Sanierungskosten können steuerlich abgesetzt werden, um Steuervorteile zu erlangen. Durch die Absetzbarkeit der Sanierungskosten können Vermieter ihre steuerliche Belastung reduzieren und somit ihre Einnahmen erhöhen. Dies ermöglicht es, die mit der Sanierung verbundenen Kosten zu mindern und möglicherweise einen Gewinn zu erzielen. Es ist daher ratsam, die Möglichkeit der Sanierungskostenabsetzung zu nutzen, um Steuereinsparungen zu erzielen und finanziell effizient zu handeln.

Welche Sanierungskosten sind absetzbar?

Um Sanierungskosten steuerlich absetzen zu können, müssen diese bestimmte Kriterien erfüllen. In der Regel sind Kosten für umfassende Renovierungsarbeiten und Modernisierungen am vermieteten Objekt absetzbar. Dazu gehören beispielsweise Kosten für die Sanierung von Fassaden, Dächern, Badezimmern oder auch die Erneuerung der Elektro- und Heizungsanlagen. Auch Kosten für energetische Maßnahmen, wie zum Beispiel der Einbau von Wärmedämmung oder die Installation von Solaranlagen, können abgesetzt werden. Es ist wichtig zu beachten, dass reine Instandhaltungskosten, wie Reparaturen oder regelmäßige Renovierungsarbeiten, in der Regel nicht als Sanierungskosten absetzbar sind. Es ist ratsam, sich im Vorfeld über die genauen steuerlichen Bestimmungen zu informieren und ggf. eine steuerliche Beratung in Anspruch zu nehmen, um sicherzustellen, dass die abgesetzten Kosten den geltenden Richtlinien entsprechen.

Tipps zur steuerlichen Absetzbarkeit von Sanierungskosten

Um die steuerliche Absetzbarkeit von Sanierungskosten bestmöglich zu nutzen, gibt es einige wichtige Tipps zu beachten.

1. Korrekte Zuordnung der Kosten: Es ist wichtig, die Sanierungskosten richtig den einzelnen Bereichen zuzuordnen, um die steuerliche Absetzbarkeit zu gewährleisten. Dazu sollten Sie eine genaue Aufschlüsselung der Kosten vornehmen.

2. Zeitliche Aufteilung der Kosten: Bei größeren Sanierungsprojekten kann es sinnvoll sein, die Kosten über mehrere Jahre zu verteilen. Dadurch können Sie möglicherweise von höheren Steuervorteilen durch Abschreibungen profitieren.

3. Dokumentation der Ausgaben: Eine sorgfältige Dokumentation aller Ausgaben im Zusammenhang mit der Sanierung ist unerlässlich. Behalten Sie alle Belege und Rechnungen gut aufbewahrt, um diese bei einer eventuellen Steuerprüfung vorzeigen zu können.

4. Steuerberatung: Um sicherzugehen, dass Sie alle steuerlichen Möglichkeiten optimal nutzen, empfiehlt es sich, einen Steuerberater zu konsultieren. Ein Experte kann Ihnen dabei helfen, die besten Strategien zur Absetzung der Sanierungskosten zu entwickeln und mögliche Stolperfallen zu vermeiden.

Durch die Umsetzung dieser Tipps können Sie sicherstellen, dass Sie die steuerliche Absetzbarkeit Ihrer Sanierungskosten optimal ausnutzen und somit Steuereinsparungen erreichen können.

Korrekte Zuordnung der Kosten

Die korrekte Zuordnung der Kosten ist ein wichtiger Aspekt bei der steuerlichen Absetzbarkeit von Sanierungskosten. Es ist entscheidend, die Kosten richtig zu kategorisieren und sie den entsprechenden Nutzungseinheiten zuzuordnen. Dies bedeutet, dass die Kosten, die für die Sanierung der vermieteten Einheit anfallen, separat von den Kosten für andere Bereiche des Gebäudes oder für andere Vermietungseinheiten erfasst werden sollten. Durch eine genaue und präzise Zuordnung der Kosten können Vermieter sicherstellen, dass sie die maximalen Steuervorteile erhalten und keine Kosten falsch oder doppelt absetzen. Es ist daher ratsam, die Kosten sorgfältig zu dokumentieren und die Zuordnung gemäß den steuerlichen Vorschriften vorzunehmen.

Zeitliche Aufteilung der Kosten

Die zeitliche Aufteilung der Kosten bei der steuerlichen Absetzbarkeit von Sanierungskosten ist ein wichtiger Aspekt. Es ist entscheidend, die Kosten korrekt auf verschiedene Zeiträume zu verteilen, um die steuerlichen Vorteile optimal zu nutzen. Dies kann durch eine Aufstellung der Einzelkosten und deren Zuordnung zu den entsprechenden Jahren erreicht werden. Durch diese zeitliche Aufteilung können die Kosten gleichmäßig über einen längeren Zeitraum verteilt und die Steuerlast reduziert werden. Eine gute Dokumentation der Kosten und die Einhaltung der steuerlichen Vorgaben sind dabei von großer Bedeutung, um möglichen steuerlichen Fallstricken aus dem Weg zu gehen.

Dokumentation der Ausgaben

Die Dokumentation der Ausgaben ist ein wichtiger Schritt, um die steuerliche Absetzbarkeit von Sanierungskosten zu gewährleisten. Es ist wichtig, alle relevanten Belege, Rechnungen und Zahlungsunterlagen sorgfältig aufzubewahren. Diese Dokumente dienen als Nachweis für die angefallenen Kosten und können im Falle einer Steuerprüfung vorgelegt werden. Eine detaillierte Dokumentation ermöglicht es Vermietern, die tatsächlichen Ausgaben nachzuweisen und eventuelle Streitigkeiten mit den Steuerbehörden zu vermeiden. Es empfiehlt sich, alle Belege geordnet abzulegen und aufzubewahren, um einen klaren Überblick über die Kosten zu behalten und die korrekte Absetzbarkeit sicherzustellen.

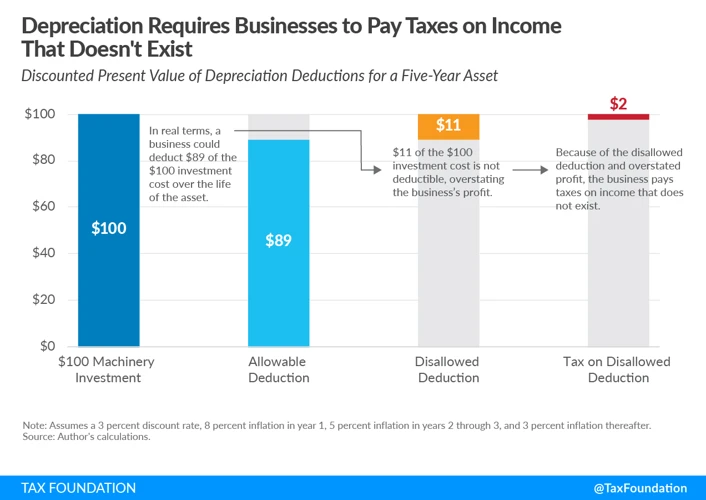

Steuervorteile durch Abschreibungen

Steuervorteile durch Abschreibungen bieten Vermietern eine weitere Möglichkeit, ihre steuerliche Belastung zu reduzieren. Eine häufig genutzte Abschreibungsmethode ist die AfA (Absetzung für Abnutzung). Hierbei können die Anschaffungs- oder Herstellungskosten eines Gebäudes über einen festgelegten Zeitraum steuerlich geltend gemacht werden. Dadurch können Vermieter jedes Jahr einen bestimmten Betrag als Kosten abziehen, was zu einer Verringerung der steuerpflichtigen Einnahmen führt. Eine weitere Möglichkeit sind Sonderabschreibungen, die für bestimmte Sanierungsmaßnahmen gewährt werden können. Dies ermöglicht es Vermietern, sofort einen höheren Betrag von den Steuern abzusetzen. Es ist anzumerken, dass es bestimmte Voraussetzungen und Regelungen für die steuerliche Abschreibung gibt, daher ist es ratsam, sich darüber genau zu informieren und gegebenenfalls einen Steuerberater hinzuzuziehen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

AfA (Absetzung für Abnutzung)

Die AfA (Absetzung für Abnutzung) ist eine Methode, um die Sanierungskosten steuerlich geltend zu machen. Durch die AfA können Vermieter die Kosten für die Sanierung über einen bestimmten Zeitraum abschreiben. Dabei wird der abnutzbare Wert des vermieteten Objekts berücksichtigt und die Kosten entsprechend verteilt. Die AfA bietet verschiedene Abschreibungssätze je nach Art des vermieteten Objekts. Es ist wichtig, dass die AfA korrekt berechnet und in der Steuererklärung angegeben wird, um die Steuervorteile vollständig zu nutzen. Weitere Informationen zur AfA und zur steuerlichen Absetzbarkeit der Sanierungskosten finden Sie unter /damnumdisagio/.

Sonderabschreibungen

bieten Vermietern die Möglichkeit, zusätzliche Steuervorteile bei der Sanierung ihres Objekts zu erzielen. Dabei handelt es sich um spezielle Abschreibungsmöglichkeiten, die über die reguläre Abschreibung hinausgehen. Durch Sonderabschreibungen können bestimmte Kosten, wie beispielsweise für energetische Modernisierungen, schneller und in höherem Maße steuerlich geltend gemacht werden. Dies kann zu einer erheblichen Reduzierung der Steuerlast führen und die Rentabilität der Sanierungsmaßnahmen weiter erhöhen. Es ist jedoch zu beachten, dass die genauen Regelungen für Sonderabschreibungen von der jeweiligen Gesetzgebung abhängig sind. Daher empfiehlt es sich, einen Steuerexperten hinzuzuziehen, um sicherzustellen, dass alle Voraussetzungen erfüllt sind und die Sonderabschreibungen ordnungsgemäß beantragt werden können.

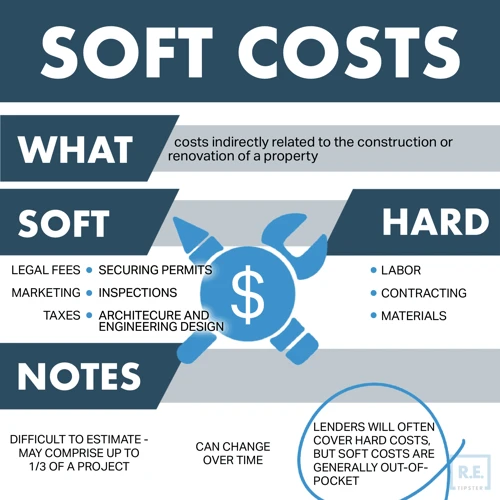

Sanierungskosten vs. Instandhaltungskosten

Sanierungskosten und Instandhaltungskosten sind zwei verschiedene Begriffe, die oft verwechselt werden. Sanierungskosten bezeichnen größere Umbau- oder Modernisierungsmaßnahmen an einer Immobilie, während Instandhaltungskosten regelmäßige Reparaturen und kleinere Instandsetzungsarbeiten umfassen. Der Unterschied besteht darin, dass Sanierungskosten in der Regel langfristige Wertsteigerungen der Immobilie bewirken, während Instandhaltungskosten den ordnungsgemäßen Zustand der Immobilie erhalten. Die steuerliche Behandlung variiert ebenfalls, da Sanierungskosten unter bestimmten Bedingungen steuerlich absetzbar sind, während Instandhaltungskosten als laufende Betriebskosten behandelt werden. Es ist wichtig, diese Unterscheidung zu verstehen, um die richtige Kostenkategorie anzuwenden und potenzielle Steuervorteile zu nutzen.

Finanzierung der Sanierung

Die Finanzierung der Sanierung ist ein wichtiger Aspekt, um die anfallenden Kosten stemmen zu können. Es gibt verschiedene Möglichkeiten, die Sanierung finanziell zu unterstützen:

1. Eigenkapital: Die Nutzung von Eigenkapital ist eine beliebte Möglichkeit, um die Sanierung zu finanzieren. Vermieter können ihre eigenen Ersparnisse oder Erträge aus anderen Vermietungen nutzen, um die Kosten abzudecken.

2. Kredite: Ein Kredit von der Bank kann eine gute Option sein, um die Sanierungskosten zu decken. Es gibt spezielle Kreditprogramme für Immobilienbesitzer, die zinsgünstige Darlehen anbieten.

3. Förderungen und Zuschüsse: Je nach Art der Sanierung und den geltenden Vorschriften können Vermieter staatliche Förderungen oder Zuschüsse beantragen. Diese können helfen, die Kosten zu reduzieren und die Finanzierung zu erleichtern.

Es ist wichtig, die verschiedenen Finanzierungsoptionen sorgfältig zu prüfen und diejenige auszuwählen, die am besten zu den individuellen Bedürfnissen und finanziellen Möglichkeiten passt. Ein professioneller Steuerberater kann bei der Wahl der richtigen Finanzierungshilfe behilflich sein.

Sanierung im laufenden Betrieb

Bei einer Sanierung im laufenden Betrieb ist es wichtig, die Bauarbeiten so zu planen und durchzuführen, dass der Betrieb des Vermietungsobjekts so wenig wie möglich beeinträchtigt wird. Eine gute Organisation und Koordination der Bauarbeiten ist hierbei entscheidend. Es empfiehlt sich, den Mieter frühzeitig über die geplanten Sanierungsmaßnahmen zu informieren, um mögliche Unannehmlichkeiten zu minimieren. Zudem sollten Sie als Vermieter transparent kommunizieren, wie lange die Arbeiten voraussichtlich dauern werden und welche Beeinträchtigungen für den Mieter zu erwarten sind. Während der Sanierung im laufenden Betrieb müssen Sie möglicherweise Lärmbelästigung und Unannehmlichkeiten für den Mieter in Kauf nehmen. Dennoch sollten Sie stets bemüht sein, die Beeinträchtigungen so gering wie möglich zu halten und auf die Bedürfnisse des Mieters einzugehen. Eine zügige und professionelle Ausführung der Sanierungsarbeiten ist daher von großer Bedeutung. Indem Sie die Sanierung im laufenden Betrieb gut planen und organisieren, können Sie die Qualität Ihres Objekts verbessern und auch die Mieterzufriedenheit steigern. Es ist ratsam, professionelle Handwerker und Experten einzubeziehen, um sicherzustellen, dass die Sanierung fachgerecht durchgeführt wird und alle erforderlichen Genehmigungen und Vorschriften eingehalten werden.

Steuerliche Fallstricke vermeiden

Beim Absetzen von Sanierungskosten ist es wichtig, steuerliche Fallstricke zu vermeiden, um keine unliebsamen Überraschungen bei der Steuererklärung zu erleben. Eine der häufigsten Fallen ist die falsche Zuordnung von Kosten, beispielsweise wenn Instandhaltungskosten fälschlicherweise als Sanierungskosten angegeben werden. Es ist wichtig, die Unterschiede zwischen Sanierungskosten und Instandhaltungskosten zu kennen und die Kosten entsprechend zuzuordnen. Eine sorgfältige Dokumentation aller Ausgaben ist ebenfalls entscheidend, um den Finanzbehörden gegenüber nachweisen zu können, dass es sich tatsächlich um Sanierungskosten handelt. Darüber hinaus ist es ratsam, sich über aktuelle Steuergesetze und -regelungen zu informieren, um in den Genuss von möglichen Sonderabschreibungen und anderen steuerlichen Vorteilen zu kommen. Durch das Vermeiden steuerlicher Fallstricke können Vermieter ihre Sanierungskosten effizient absetzen und Steuereinsparungen realisieren.

Zusammenfassung

In der Zusammenfassung lässt sich festhalten, dass die steuerliche Absetzbarkeit von Sanierungskosten für Vermieter eine attraktive Möglichkeit ist, um Steuervorteile zu erlangen. Durch die korrekte Zuordnung der Kosten, die zeitliche Aufteilung und die gute Dokumentation können Vermieter ihre steuerliche Belastung reduzieren und mehr finanziellen Spielraum schaffen. Zudem bieten Abschreibungen wie AfA und Sonderabschreibungen weitere steuerliche Vergünstigungen. Die Unterscheidung zwischen Sanierungskosten und Instandhaltungskosten ist entscheidend, um die Absetzbarkeit richtig vorzunehmen. Es ist ratsam, die Sanierung im laufenden Betrieb zu planen und mögliche steuerliche Fallstricke zu beachten. Insgesamt können Vermieter durch die gezielte Nutzung der Sanierungskostenabsetzung ihre Steuern optimieren und somit ihre finanzielle Situation verbessern.

Häufig gestellte Fragen

Welche Sanierungskosten können abgesetzt werden?

Grundsätzlich können Kosten für umfangreiche Renovierungs-, Modernisierungs- und Instandsetzungsarbeiten an vermieteten Immobilien abgesetzt werden. Dazu gehören beispielsweise Kosten für die Erneuerung von Heizung, Sanitär, Elektrik, Dach, Fassade oder Fenster.

Was ist der Unterschied zwischen Sanierungskosten und Instandhaltungskosten?

Sanierungskosten beziehen sich auf umfangreiche Maßnahmen zur Substanzverbesserung und Modernisierung einer Immobilie. Instandhaltungskosten hingegen umfassen regelmäßige Reparaturen und Wartungsarbeiten zur Erhaltung des ordnungsgemäßen Zustands einer Immobilie. Nur Sanierungskosten sind steuerlich absetzbar.

Müssen die Sanierungskosten von einem Fachunternehmen durchgeführt werden?

Nein, generell ist für die Absetzbarkeit der Sanierungskosten keine Fachfirma erforderlich. Es ist jedoch ratsam, die Arbeiten von qualifizierten Handwerkern durchführen zu lassen und ordnungsgemäße Rechnungen einzureichen, um die Anerkennung der Kosten durch das Finanzamt zu erleichtern.

Können Mieterhöhungen nach einer Sanierung geltend gemacht werden?

Ja, nach einer umfangreichen Sanierung ist es möglich, die Mieten entsprechend anzupassen. Allerdings muss dies im Rahmen der gesetzlichen Regelungen erfolgen und unter Berücksichtigung der ortsüblichen Vergleichsmieten.

Wie kann ich die Kosten für eine Sanierung steuerlich geltend machen?

Die Kosten für eine Sanierung können als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung geltend gemacht werden. Sie mindern somit die steuerpflichtigen Einnahmen und führen zu einer Verringerung der Steuerlast.

Wann kann ich die Sanierungskosten absetzen?

Die Sanierungskosten können im Jahr der Zahlung oder in den folgenden Jahren als Werbungskosten abgesetzt werden. Hierbei ist es wichtig, die Kosten ordnungsgemäß zu dokumentieren und entsprechende Nachweise für das Finanzamt aufzubewahren.

Gibt es eine Obergrenze für absetzbare Sanierungskosten?

Es gibt keine spezifische Obergrenze für absetzbare Sanierungskosten. Allerdings müssen die Kosten nachvollziehbar und angemessen sein. Überhöhte oder unverhältnismäßig hohe Kosten können vom Finanzamt möglicherweise nicht anerkannt werden.

Was sind Abschreibungen und wie profitiere ich davon?

Abschreibungen sind steuerliche Vorteile, bei denen die Anschaffungs- oder Herstellungskosten einer Immobilie über einen bestimmten Zeitraum auf die Steuerlast verteilt werden. Dadurch können Vermieter jährlich einen Teil dieser Kosten als Betriebsausgaben abziehen und somit ihre Steuerlast reduzieren.

Welche Sonderabschreibungen stehen mir bei einer Sanierung zur Verfügung?

In bestimmten Fällen können Vermieter zusätzlich zur regulären Abschreibung auch von Sonderabschreibungen profitieren. Diese ermöglichen eine schnellere steuerliche Berücksichtigung der Sanierungskosten und können somit zu höheren Steuervorteilen führen.

Muss ich die Sanierungskosten vorab von der Steuer absetzen lassen?

Nein, in der Regel müssen Sie die Sanierungskosten nicht vorab von der Steuer absetzen lassen. Sie können die Kosten im Rahmen Ihrer jährlichen Steuererklärung geltend machen. Dabei ist es wichtig, alle relevanten Belege und Nachweise aufzubewahren.