Die Revolution der Finanzplanung steht bevor und skalierbare ETFs sind der Wegbereiter für diese Zukunft. In diesem Artikel werden wir uns damit befassen, warum skalierbare ETFs so wichtig sind und welche Vorteile sie bieten. Außerdem werden wir untersuchen, wie sie funktionieren und welche besten Praktiken bei der Finanzplanung mit diesen innovativen Finanzinstrumenten angewendet werden können. Zudem werden wir die rechtlichen Aspekte von skalierbaren ETFs in Deutschland betrachten und einen Blick in die Zukunft dieser Branche werfen. Wenn Sie mehr darüber erfahren möchten, wie skalierbare ETFs die Finanzplanung revolutionieren, dann sind Sie hier genau richtig.

Zusammenfassung

- Warum sind skalierbare ETFs wichtig?

- Vorteile von skalierbaren ETFs

- Wie funktionieren skalierbare ETFs?

- Beste Praktiken für die Finanzplanung mit skalierbaren ETFs

- Rechtliche Aspekte von skalierbaren ETFs in Deutschland

- Zukunftsaussichten für skalierbare ETFs

- Fazit

-

Häufig gestellte Fragen

- 1. Was sind skalierbare ETFs?

- 2. Wie unterscheiden sich skalierbare ETFs von herkömmlichen Investmentfonds?

- 3. Wie kann ich in skalierbare ETFs investieren?

- 4. Welche Vorteile bieten skalierbare ETFs gegenüber Aktien?

- 5. Wie oft sollte ich mein Portfolio mit skalierbaren ETFs überprüfen?

- 6. Gibt es steuerliche Vorteile bei der Investition in skalierbare ETFs?

- 7. Welche Kosten sind mit skalierbaren ETFs verbunden?

- 8. Sind skalierbare ETFs für Anfänger geeignet?

- 9. Sind skalierbare ETFs sicher?

- 10. Wie kann ich skalierbare ETFs mit anderen Anlageformen kombinieren?

- Verweise

Warum sind skalierbare ETFs wichtig?

Skalierbare ETFs sind wichtig aus mehreren Gründen. Erstens bieten sie eine flexible und diversifizierte Anlageoption, die es Anlegern ermöglicht, ihr Portfolio breit zu streuen und Risiken zu minimieren (Flexibilität und Diversifikation). Zweitens zeichnen sich skalierbare ETFs durch niedrige Kosten und hohe Liquidität aus, was bedeutet, dass Anleger leicht in sie investieren und bei Bedarf Anteile kaufen oder verkaufen können (Niedrige Kosten und hohe Liquidität). Darüber hinaus sind skalierbare ETFs transparent, was es Anlegern ermöglicht, die Zusammensetzung und Performance des Fonds jederzeit einzusehen (Transparente Anlagen). Dies bietet eine erhöhte Vertrauensbasis für Investoren und ermöglicht es ihnen, fundierte Entscheidungen zu treffen. Insgesamt können skalierbare ETFs eine effiziente Möglichkeit sein, Vermögen aufzubauen und langfristige Finanzziele zu erreichen. Für weitere Informationen über die Bedeutung von skalierbaren ETFs können Sie auch unser Wertpapier-Forum besuchen.

Vorteile von skalierbaren ETFs

Skalierbare ETFs bieten eine Vielzahl von Vorteilen für Anleger. Erstens ermöglichen sie eine flexible und diversifizierte Anlageoption, bei der Anleger in eine Vielzahl von Wertpapieren investieren können (Flexibilität und Diversifikation). Dies hilft, das Risiko zu streuen und potenzielle Verluste zu begrenzen. Zweitens zeichnen sich skalierbare ETFs durch niedrige Kosten und hohe Liquidität aus, was es Anlegern ermöglicht, Anteile zu einem fairen Preis zu kaufen oder zu verkaufen (Niedrige Kosten und hohe Liquidität). Darüber hinaus sind skalierbare ETFs transparent, und Anleger haben vollständige Transparenz über die Zusammensetzung und Performance des Fonds (Transparente Anlagen). Dies ermöglicht es Anlegern, fundierte Anlageentscheidungen zu treffen. Insgesamt bieten skalierbare ETFs eine effiziente und kostengünstige Möglichkeit, ein diversifiziertes Portfolio aufzubauen und langfristige Anlageziele zu erreichen. Wenn Sie mehr über skalierbare ETFs erfahren möchten, können Sie auch unseren Artikel über mehrere Depots lesen oder ein Beispiel für Staatsanleihen betrachten.

1. Flexibilität und Diversifikation

Flexibilität und Diversifikation sind zwei wichtige Vorteile skalierbarer ETFs. Durch den Einsatz von Exchange Traded Funds können Anleger ihr Portfolio flexibel gestalten und auf unterschiedliche Anlageklassen wie Aktien, Anleihen, Rohstoffe und mehr zugreifen (Flexibilität). Dies ermöglicht es Investoren, ihr Risiko zu streuen und von verschiedenen Markttrends zu profitieren. Darüber hinaus bieten skalierbare ETFs eine breite Palette an Optionsmöglichkeiten, einschließlich thematischer und regionaler Fonds, was es Anlegern ermöglicht, ihre Investitionen an ihre individuellen Bedürfnisse und Ziele anzupassen. Die Diversifikation, die mit skalierbaren ETFs verbunden ist, reduziert das Einzelrisiko und trägt zur Stabilität des Portfolios bei, da Verluste in einer Anlageklasse möglicherweise durch Gewinne in anderen ausgeglichen werden können (Diversifikation). Dies ermöglicht es Anlegern, ihr Kapital effektiv zu nutzen und eine ausgewogene Allokation zu erreichen, um ihr Risiko zu minimieren und gleichzeitig eine angemessene Rendite zu erzielen.

2. Niedrige Kosten und hohe Liquidität

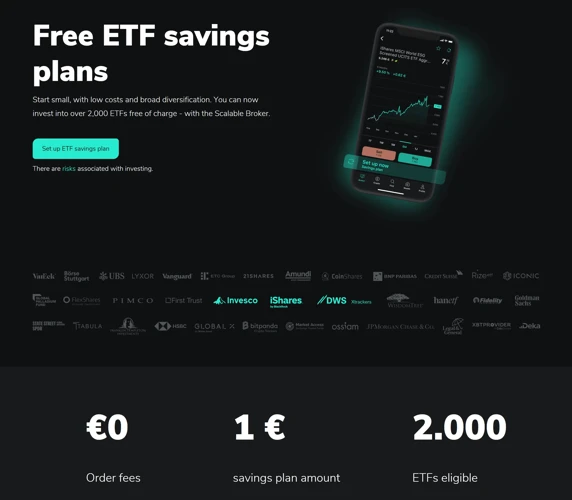

Niedrige Kosten und hohe Liquidität sind zwei wichtige Vorteile von skalierbaren ETFs. Diese ETFs haben in der Regel niedrige Managementgebühren, da sie passiv verwaltet werden und die zugrunde liegenden Indizes nachbilden. Dadurch sind die Kosten im Vergleich zu aktiv verwalteten Fonds tendenziell geringer (Niedrige Kosten).

Darüber hinaus bieten skalierbare ETFs hohe Liquidität, da sie an Börsen gehandelt werden können. Anleger können Anteile an ETFs jederzeit kaufen oder verkaufen, da es normalerweise ausreichend Handelsvolumen gibt (Hohe Liquidität). Im Gegensatz zu traditionellen Investmentfonds, bei denen Anteile normalerweise nur zu bestimmten Zeitpunkten gehandelt werden können, sind ETFs flexibler und ermöglichen Anlegern ein schnelles Umschichten ihres Portfolios. Dies kann insbesondere in volatilen Marktphasen von Vorteil sein.

Insgesamt bieten die niedrigen Kosten und die hohe Liquidität von skalierbaren ETFs den Anlegern eine attraktive Möglichkeit, in den Markt zu investieren und ihre Anlagestrategie effizient umzusetzen.

3. Transparente Anlagen

Transparente Anlagen sind ein weiterer Vorteil von skalierbaren ETFs. Durch ihre Struktur und den Einsatz transparenter Investmentstrategien ermöglichen sie Anlegern einen klaren Einblick in die Zusammensetzung und Performance des Fonds. Dies sorgt für eine erhöhte Transparenz und ermöglicht es Anlegern, informierte Entscheidungen zu treffen. Darüber hinaus sind skalierbare ETFs oft an Börsen notiert und ihre Preise werden in Echtzeit angezeigt. Dies bedeutet, dass Anleger jederzeit den aktuellen Wert ihrer Investitionen überprüfen können. Die Transparenz von skalierbaren ETFs schafft Vertrauen und ermöglicht Anlegern eine bessere Überwachung und Steuerung ihrer Anlagen. Durch den Zugang zu Informationen über die gehaltenen Wertpapiere können Anleger auch besser beurteilen, ob ihre Investitionen mit ihren persönlichen Zielen und Präferenzen übereinstimmen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Wie funktionieren skalierbare ETFs?

Skalierbare ETFs funktionieren auf einfache und effiziente Art und Weise. Sie bilden einen Index oder eine bestimmte Anlagestrategie nach, indem sie eine Vielzahl von Wertpapieren halten, die dem zugrunde liegenden Markt oder der Strategie entsprechen. Der Wert eines skalierbaren ETFs wird durch den Gesamtwert der im Fonds gehaltenen Wertpapiere bestimmt. Die Anteile des ETFs können an einer Börse gekauft und verkauft werden, ähnlich wie bei Aktien (). Dies ermöglicht es Anlegern, schnell und einfach in den Markt einzusteigen und ihr Portfolio zu diversifizieren. Die Zusammensetzung eines skalierbaren ETFs wird regelmäßig überwacht und angepasst, um sicherzustellen, dass er weiterhin dem zugrunde liegenden Index oder der Strategie entspricht. Dieser Ansatz bietet eine kostengünstige und transparente Anlageoption für Anleger, die von den Vorteilen skaliert werden möchten.

Beste Praktiken für die Finanzplanung mit skalierbaren ETFs

Bei der Finanzplanung mit skalierbaren ETFs gibt es einige beste Praktiken, die beachtet werden sollten. Zunächst einmal ist eine strategische Asset-Allokation wichtig, bei der das Portfolio in verschiedene Anlageklassen wie Aktien, Anleihen und Rohstoffe aufgeteilt wird, um Risiken zu streuen und Renditen zu maximieren (Strategische Asset-Allokation). Eine regelmäßige Neugewichtung des Portfolios ist ebenfalls von Bedeutung, um sicherzustellen, dass es den gewünschten Allokationszielen entspricht (Regelmäßiges Rebalancing). Darüber hinaus ist es entscheidend, die individuellen Risikoprofile der Anleger zu berücksichtigen, um eine passende ETF-Auswahl zu treffen (Berücksichtigung von Risikoprofilen). Eine umfassende Analyse der Anlageziele, des Anlagehorizonts und der Risikotoleranz ist hierbei notwendig. Durch die Beachtung dieser besten Praktiken können Anleger die volle Leistung und Effektivität von skalierbaren ETFs in ihrer Finanzplanung nutzen.

1. Strategische Asset-Allokation

Bei der Verwendung von skalierbaren ETFs ist eine strategische Asset-Allokation von großer Bedeutung. Eine solide Asset-Allokation trägt dazu bei, das Portfolio ausgewogen zu halten und das Risiko zu streuen (Strategische Asset-Allokation). Es ist wichtig, die Vermögenswerte auf verschiedene Anlageklassen, wie Aktien, Anleihen oder Rohstoffe, zu verteilen, um potenzielle Verluste zu begrenzen und langfristige Renditen zu maximieren. Dabei sollte das individuelle Anlageziel, die Risikobereitschaft und der Anlagehorizont berücksichtigt werden. Eine sorgfältige Auswahl der richtig gewichteten skalierbaren ETFs in den entsprechenden Anlageklassen ist entscheidend, um ein ausgewogenes Portfolio zu schaffen. Durch regelmäßiges Überprüfen und Anpassen der Allokation können Anleger sicherstellen, dass ihr Portfolio den aktuellen Marktbedingungen und ihren individuellen Zielen entspricht.

2. Regelmäßiges Rebalancing

Regelmäßiges Rebalancing ist ein wichtiger Aspekt der Finanzplanung mit skalierbaren ETFs. Dabei geht es darum, das Portfolio regelmäßig anzupassen, um die gewünschte Asset-Allokation beizubehalten und von Marktschwankungen zu profitieren. Beim Rebalancing werden bestimmte Anlageklassen, die überdurchschnittlich performt haben, verkauft, um andere Anlageklassen nachzukaufen, die unterdurchschnittlich performt haben (Regelmäßiges Rebalancing). Auf diese Weise wird das ursprüngliche Risiko-Rendite-Profil des Portfolios beibehalten. Indem Anleger ihr Portfolio regelmäßig rebalancen, können sie ihre langfristigen Anlageziele effektiver verfolgen und das Risiko ihres Portfolios kontrollieren. Es ist wichtig, dass das Rebalancing entsprechend den individuellen Zielen und Risikotoleranzen des Anlegers durchgeführt wird.

3. Berücksichtigung von Risikoprofilen

Bei der Finanzplanung mit skalierbaren ETFs ist es wichtig, die individuellen Risikoprofile der Anleger zu berücksichtigen. Dies bedeutet, dass die Anlagestrategie entsprechend den persönlichen Zielen, der Risikobereitschaft und der Zeitperspektive angepasst werden sollte. Einige Anleger haben möglicherweise eine höhere Risikotoleranz und suchen nach renditestärkeren Anlagen, während andere Anleger möglicherweise konservativer sind und mehr Wert auf die Sicherheit ihres Kapitals legen. Es ist wichtig, ein ausgewogenes Portfolio zu schaffen, das die Bedürfnisse und Präferenzen jedes Anlegers berücksichtigt. Dazu können skalierbare ETFs genutzt werden, da sie eine Vielzahl von Anlageklassen und Risikoprofilen abdecken und es ermöglichen, das Portfolio entsprechend anzupassen. Ein Beispiel dafür wäre die Aufnahme von Staatsanleihen als sicherere Anlageoption für konservativere Anleger (Staatsanleihen-Beispiel).

Rechtliche Aspekte von skalierbaren ETFs in Deutschland

Bei der Betrachtung der rechtlichen Aspekte von skalierbaren ETFs in Deutschland gibt es einige wichtige Punkte zu beachten. Erstens gibt es steuerliche Implikationen, da die Gewinne aus dem Verkauf von ETF-Anteilen der Kapitalertragsteuer unterliegen können (Steuerliche Implikationen). Anleger sollten sich über die aktuellen Steuergesetze informieren und gegebenenfalls einen Steuerberater zu Rate ziehen. Zweitens spielt der Anlegerschutz eine entscheidende Rolle. Es ist wichtig, dass die ETFs von seriösen und regulierten Anbietern angeboten werden, um sicherzustellen, dass die Interessen der Anleger geschützt sind (Anlegerschutz). Schließlich gibt es aufsichtsrechtliche Rahmenbedingungen, die von den Finanzaufsichtsbehörden überwacht werden. Diese stellen sicher, dass die ETFs den geltenden Vorschriften und Standards entsprechen (Aufsichtsrechtliche Rahmenbedingungen). Es ist daher ratsam, sich über die jeweiligen Regularien und Richtlinien im Zusammenhang mit skalierbaren ETFs zu informieren, um eine rechtlich sichere Investition zu gewährleisten.

1. Steuerliche Implikationen

Die steuerlichen Implikationen von skalierbaren ETFs sind ein wichtiger Aspekt bei der Finanzplanung. Durch ihre spezifische Struktur können skalierbare ETFs bestimmte steuerliche Vorteile bieten, wie z.B. die Möglichkeit, Steuern auf geschäftliche Gewinne zu minimieren (Steuerliche Implikationen). Einige skalierbare ETFs können auch als steuereffizient bezeichnet werden, da sie aufgrund geringerer Umschichtungen innerhalb des Portfolios weniger steuerliche Auswirkungen haben. Es ist jedoch wichtig zu beachten, dass die steuerlichen Auswirkungen von skalierbaren ETFs von Land zu Land unterschiedlich sein können. In Deutschland werden skalierbare ETFs beispielsweise nach dem ersten-in, ersten-out (FIFO) Prinzip besteuert. Es ist ratsam, sich vor einer Investition in skalierbare ETFs über die spezifischen steuerlichen Regelungen im jeweiligen Land zu informieren, um mögliche steuerliche Vorteile optimal nutzen zu können.

2. Anlegerschutz

Der Anlegerschutz ist ein wichtiger Aspekt bei skalierbaren ETFs. Es gibt verschiedene rechtliche Vorschriften und Maßnahmen, die sicherstellen sollen, dass die Interessen der Anleger geschützt werden. Dazu gehört zum Beispiel die Offenlegung von Informationen über den ETF, wie seine Kostenstruktur, die Zusammensetzung des Portfolios und die Anlagestrategie. Darüber hinaus gibt es auch Regularien, die sicherstellen, dass die Anlagegesellschaften eine angemessene Aufsichtsgremienstruktur haben und die Interessen der Anleger im Auge behalten (Aufsichtsrechtliche Rahmenbedingungen). Der Anlegerschutz in skalierbaren ETFs trägt dazu bei, Vertrauen in diese Anlageform aufzubauen und Investoren vor möglichen Risiken zu schützen. Es ist wichtig, dass Anleger sich über ihre Rechte und Möglichkeiten informieren, um fundierte Entscheidungen in Bezug auf ihre Investitionen treffen zu können.

3. Aufsichtsrechtliche Rahmenbedingungen

Aufsichtsrechtliche Rahmenbedingungen spielen eine wichtige Rolle bei skalierbaren ETFs. Diese Finanzinstrumente werden von Finanzaufsichtsbehörden wie der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) in Deutschland reguliert und müssen bestimmten Vorschriften entsprechen. Dies dient dem Schutz der Anleger und sorgt für Integrität und Transparenz auf dem Markt. Die Emittenten von skalierbaren ETFs müssen strenge Anforderungen erfüllen, um eine Zulassung zu erhalten, und unterliegen regelmäßigen Kontrollen durch die Aufsichtsbehörden. Diese regulatorischen Richtlinien schaffen Vertrauen und geben den Anlegern die Gewissheit, dass ihre Investitionen in skalierbare ETFs rechtlich abgesichert sind. Es ist wichtig, diese aufsichtsrechtlichen Rahmenbedingungen zu beachten und zu verstehen, um eine fundierte Entscheidung über die Investition in skalierbare ETFs treffen zu können.

Zukunftsaussichten für skalierbare ETFs

Die Zukunftsaussichten für skalierbare ETFs sind vielversprechend. Dank ihrer Flexibilität, niedrigen Kosten und Transparenz werden sie voraussichtlich weiterhin an Beliebtheit gewinnen. Skalierbare ETFs bieten Anlegern die Möglichkeit, ihre Investitionen an individuelle Bedürfnisse und Ziele anzupassen. Die zunehmende Digitalisierung und Automatisierung in der Finanzbranche ermöglichen es auch immer mehr Anbietern, skalierbare ETF-Plattformen anzubieten und innovative Features einzuführen. Darüber hinaus könnten weitere Produktinnovationen wie nachhaltige ETFs oder thematische ETFs den Markt bereichern und neue Anlagestrategien ermöglichen. Es ist zu erwarten, dass skalierbare ETFs in Zukunft eine größere Rolle in der Finanzplanung spielen werden und Anlegern eine effiziente Möglichkeit bieten, ihr Vermögen aufzubauen und zu verwalten.

Fazit

Insgesamt können wir festhalten, dass skalierbare ETFs eine spannende und vielversprechende Zukunft der Finanzplanung darstellen. Mit ihrer Flexibilität, niedrigen Kosten und Transparenz bieten sie Anlegern eine attraktive Möglichkeit, ihr Portfolio zu diversifizieren und langfristige Renditen zu erzielen. Durch die Berücksichtigung von besten Praktiken wie strategischer Asset-Allokation, regelmäßigem Rebalancing und der Beachtung individueller Risikoprofile können Anleger das volle Potenzial skalierbarer ETFs ausschöpfen. In Deutschland gibt es jedoch auch rechtliche Aspekte zu beachten, wie steuerliche Implikationen und Aufsichtsrechtliche Rahmenbedingungen. Dennoch haben skalierbare ETFs die Kraft, die Finanzplanung für Anleger zu transformieren. Es bleibt abzuwarten, wie sich diese innovative Branche weiter entwickeln wird, aber die Zukunftsaussichten für skalierbare ETFs sind vielversprechend. Wenn Sie mehr über dieses Thema wissen möchten, empfehlen wir Ihnen einen Blick auf einige relevante Artikel wie „Sind mehrere Depots sinnvoll?“ oder „Staatsanleihen als Beispiel für skalierbare ETFs“.

Häufig gestellte Fragen

1. Was sind skalierbare ETFs?

Skalierbare ETFs, auch bekannt als Exchange Traded Funds, sind Investmentfonds, die an der Börse gehandelt werden und eine breite Palette von Anlageklassen abdecken.

2. Wie unterscheiden sich skalierbare ETFs von herkömmlichen Investmentfonds?

Der Hauptunterschied besteht darin, dass skalierbare ETFs anders als herkömmliche Investmentfonds an der Börse gehandelt werden. Dadurch bieten sie Anlegern eine höhere Flexibilität und Liquidität.

3. Wie kann ich in skalierbare ETFs investieren?

Um in skalierbare ETFs zu investieren, benötigen Sie ein Wertpapierdepot bei einer Bank oder einem Online-Broker. Dort können Sie die gewünschten ETFs auswählen und Anteile kaufen oder verkaufen.

4. Welche Vorteile bieten skalierbare ETFs gegenüber Aktien?

Skalierbare ETFs bieten eine breite Diversifikation über unterschiedliche Anlageklassen hinweg, während Aktien in nur ein Unternehmen investieren. Zudem sind ETFs in der Regel kostengünstiger und bieten eine höhere Liquidität.

5. Wie oft sollte ich mein Portfolio mit skalierbaren ETFs überprüfen?

Es wird empfohlen, regelmäßig das Portfolio mit skalierbaren ETFs zu überprüfen, um sicherzustellen, dass es den persönlichen Zielen und dem Risikoprofil entspricht. Eine jährliche Überprüfung kann sinnvoll sein.

6. Gibt es steuerliche Vorteile bei der Investition in skalierbare ETFs?

Bei der Investition in skalierbare ETFs können bestimmte steuerliche Vorteile wie die Abgeltungssteuer auf Kapitalerträge und die steuerliche Anerkennung von Verlusten geltend gemacht werden.

7. Welche Kosten sind mit skalierbaren ETFs verbunden?

Die Kosten für skalierbare ETFs umfassen in der Regel die Managementgebühr des Fonds, Transaktionskosten und eventuell Depotgebühren. Diese Kosten wirken sich jedoch in der Regel geringfügig auf die Gesamtrendite aus.

8. Sind skalierbare ETFs für Anfänger geeignet?

Ja, skalierbare ETFs können auch für Anfänger geeignet sein. Durch ihre breite Diversifikation und niedrige Mindestanlagebeträge bieten sie eine einfache Möglichkeit, mit dem Investieren zu beginnen.

9. Sind skalierbare ETFs sicher?

Skalierbare ETFs unterliegen wie andere Investmentfonds auch gewissen Risiken. Es ist wichtig, die Anlagestrategie des ETFs zu verstehen und das Risiko diversifiziert zu streuen, um potenzielle Verluste zu minimieren.

10. Wie kann ich skalierbare ETFs mit anderen Anlageformen kombinieren?

Skalierbare ETFs können gut mit anderen Anlageformen wie festverzinslichen Wertpapieren, Immobilien oder Rohstoffen kombiniert werden, um ein ausgewogenes und diversifiziertes Portfolio aufzubauen.