Zusammenfassung

Einleitung

Einleitung: SCHD ETFs sind ein beliebtes Investitionsinstrument in Deutschland und erfreuen sich immer größerer Beliebtheit bei Anlegern. Mit SCHD ETFs können Anleger auf einfache und kostengünstige Weise diversifiziert in eine Vielzahl von Aktien investieren. In diesem Blogbeitrag werden wir alles über SCHD ETFs in Deutschland, ihre Funktionsweise, Vorteile, Nachteile, die besten SCHD ETFs auf dem Markt und sogar steuerliche und rechtliche Aspekte diskutieren. Darüber hinaus werden auch verschiedene Finanzplanungsstrategien mit SCHD ETFs vorgestellt, damit Anleger ihre persönlichen Finanzziele erreichen können. Es ist wichtig, sich vor dem Kauf von SCHD ETFs gut zu informieren, um die bestmöglichen Investitionsentscheidungen zu treffen. Mit diesem Artikel nehmen wir Sie mit auf eine spannende Reise in die Welt der SCHD ETFs in Deutschland.

Was sind SCHD ETFs?

SCHD ETFs sind Exchange Traded Funds, die sich auf dividendenstarke US-amerikanische Unternehmen konzentrieren. SCHD steht für „Schwab U.S. Dividend Equity ETF“ und ist einer der beliebtesten Dividenden-ETFs auf dem Markt. Diese Art von ETFs bietet Anlegern eine Möglichkeit, in Unternehmen zu investieren, die regelmäßige Dividenden ausschütten. SCHD ETFs verfolgen in der Regel einen Index, der aus Unternehmen mit stabilen Dividendenrenditen besteht. Damit sind sie eine attraktive Wahl für Anleger, die regelmäßige Einkommensströme suchen. Im Vergleich zu aktiv gemanagten Fonds haben SCHD ETFs niedrigere Kosten und können an der Börse wie Aktien gehandelt werden.

Warum in SCHD ETFs investieren?

– Stabile Dividendenrenditen: SCHD ETFs konzentrieren sich auf dividendenstarke Unternehmen, die regelmäßige Dividenden ausschütten. Dadurch erhalten Anleger eine regelmäßige Einnahmequelle, die möglicherweise höher ist als bei herkömmlichen Anlageinstrumenten.

– Diversifizierung: Durch den Kauf von SCHD ETFs können Anleger ihr Portfolio diversifizieren und das Risiko streuen. SCHD ETFs investieren in eine Vielzahl von Unternehmen aus verschiedenen Branchen, was dazu beiträgt, das Risiko einzelner Aktien zu minimieren.

– Niedrigere Kosten: Im Vergleich zu aktiv gemanagten Fonds haben SCHD ETFs in der Regel niedrigere Kosten. Dies liegt daran, dass sie passiv verwaltet werden und den zugrunde liegenden Index abbilden. Niedrigere Kosten bedeuten, dass mehr Rendite für die Anleger übrig bleibt.

– Liquidität: SCHD ETFs können an der Börse wie Aktien gehandelt werden, was bedeutet, dass Anleger zu jeder Zeit kaufen oder verkaufen können. Dies bietet Flexibilität und erleichtert die Handhabung des Portfolios.

– Einfache Handhabung: SCHD ETFs sind einfach zu verstehen und zu handhaben. Sie erfordern keine aktive Verwaltung und Anleger können ihr Portfolio in SCHD ETFs leicht über Online-Broker aufbauen und überwachen.

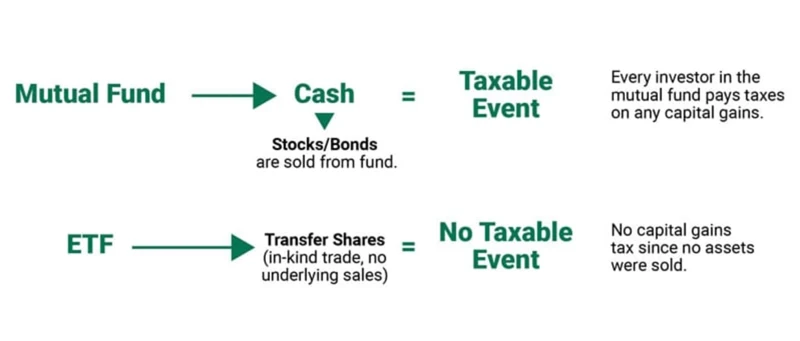

– Steuervorteile: SCHD ETFs können steuerliche Vorteile bieten, da sie in der Regel seltener umgewichtet werden als aktiv gemanagte Fonds. Dadurch reduzieren sich potenziell steuerpflichtige Ereignisse und Anleger können ihre Steuerbelastung verringern.

Investieren in SCHD ETFs bietet Anlegern die Möglichkeit, in dividendenstarke Unternehmen zu investieren, von Diversifizierung zu profitieren und potenziell niedrigere Kosten zu haben. Es ist jedoch wichtig, die individuellen Anlageziele und Risikotoleranz zu berücksichtigen, bevor man eine Investition in SCHD ETFs tätigt.

Wie funktionieren SCHD ETFs?

– SCHD ETFs sind passiv verwaltete Fonds, die den Schwab U.S. Dividend Equity Index nachbilden.

– Der Index besteht aus US-amerikanischen Unternehmen mit stabilen Dividendenrenditen.

– Die SCHD ETFs ermöglichen den Anlegern, in ein breites Portfolio von dividendenstarken Unternehmen zu investieren, ohne jedes einzelne Unternehmen separat kaufen zu müssen.

– Der Nettoinventarwert (NAV) des SCHD ETFs basiert auf den Kursen der im Index enthaltenen Unternehmen.

– Anleger können SCHD ETFs an der Börse kaufen und verkaufen, ähnlich wie Aktien.

– Die Dividenden der im Index enthaltenen Unternehmen werden an die Anleger weitergegeben und regelmäßig ausgeschüttet.

Durch diese Funktionsweise bieten SCHD ETFs Anlegern eine kostengünstige Möglichkeit, in stabile, dividendenstarke Unternehmen zu investieren und von regelmäßigen Dividendenausschüttungen zu profitieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Vor- und Nachteile von SCHD ETFs

Vorteile von SCHD ETFs: SCHD ETFs bieten mehrere Vorteile für Anleger. Erstens ermöglichen sie eine breite Diversifikation, da sie in eine Vielzahl von dividendenstarken US-amerikanischen Unternehmen investieren. Dadurch wird das Risiko einer Einzelaktien-Investition reduziert. Zweitens sind SCHD ETFs kostengünstig, da sie in der Regel niedrigere Gebühren und Verwaltungskosten haben als aktiv gemanagte Fonds. Drittens bieten sie eine gute Liquidität, da sie an der Börse gehandelt werden können. Dadurch haben Anleger die Flexibilität, ihre Investitionen zu kaufen oder zu verkaufen, wenn sie es wünschen.

Nachteile von SCHD ETFs: Trotz der vielen Vorteile haben SCHD ETFs auch einige Nachteile. Erstens sind sie anfällig für Marktschwankungen, da sie breit diversifiziert sind und daher nicht von der Performance einzelner Unternehmen profitieren können. Zweitens unterliegen sie den allgemeinen Risiken des Aktienmarktes und können bei rückläufigen Märkten an Wert verlieren. Drittens unterliegen diese ETFs steuerlichen Regelungen, die Anleger berücksichtigen sollten. Es ist wichtig, die steuerlichen Auswirkungen von SCHD ETFs zu verstehen und gegebenenfalls eine steuerliche Beratung in Anspruch zu nehmen, um mögliche Konsequenzen zu minimieren. Insgesamt bieten SCHD ETFs jedoch eine attraktive Möglichkeit für Anleger, in die Dividendenstrategie von US-amerikanischen Unternehmen zu investieren.

Vorteile von SCHD ETFs

Bei SCHD ETFs gibt es eine Reihe von Vorteilen, die sie zu einer attraktiven Wahl für Anleger machen:

- Diversifikation: SCHD ETFs bieten eine breite Diversifikation, da sie in eine Vielzahl von dividendenstarken Unternehmen investieren. Dies reduziert das Risiko von Einzelwertverlusten und erhöht die Stabilität des Portfolios.

- Regelmäßige Dividendenausschüttungen: SCHD ETFs konzentrieren sich auf Unternehmen mit stabilen Dividendenrenditen, was Anlegern eine regelmäßige Einkommensquelle bietet.

- Kosteneffizienz: Im Vergleich zu aktiv gemanagten Fonds haben SCHD ETFs in der Regel niedrigere Kosten. Dies bedeutet, dass Anleger mehr von ihrer Rendite erhalten, da weniger Gebühren anfallen.

- Liquidität: SCHD ETFs können wie Aktien an der Börse gehandelt werden. Dies bedeutet, dass Anleger sie im Laufe des Handelstages kaufen oder verkaufen können, wodurch Flexibilität und Liquidität gewährleistet sind.

- Transparenz: SCHD ETFs veröffentlichen ihre Bestände regelmäßig, sodass Anleger wissen, in welche Unternehmen sie investieren.

Insgesamt bieten SCHD ETFs Anlegern eine einfache und kostengünstige Möglichkeit, in dividendenstarke Unternehmen zu investieren und von regelmäßigen Ausschüttungen zu profitieren.

Nachteile von SCHD ETFs

Nachteile von SCHD ETFs:

– Beschränkte Aktienauswahl: SCHD ETFs konzentrieren sich hauptsächlich auf dividendenstarke US-amerikanische Unternehmen. Dadurch ist das Portfolio auf den amerikanischen Markt beschränkt und Anleger können möglicherweise nicht von internationalen Investmentchancen profitieren.

– Dividendenbesteuerung: Dividenden, die von SCHD ETFs ausgeschüttet werden, unterliegen der regulären Kapitalertragssteuer. Dies kann die Gesamtrendite für Anleger verringern, insbesondere bei höheren Steuersätzen.

– Fehlende Flexibilität: Da SCHD ETFs an der Börse gehandelt werden, können sich die Preise während des Handelstages ändern. Dies kann zu höheren Handelskosten führen, insbesondere wenn man versucht, ETFs zum genauen Nettoinventarwert zu kaufen oder zu verkaufen.

– Marktexponierung: SCHD ETFs spiegeln die Performance der ausgewählten Indexunternehmen wider. Wenn sich der Markt insgesamt schlecht entwickelt, kann dies zu Verlusten für Anleger führen, selbst wenn die einzelnen Aktien im ETF eine stabile Dividende zahlen.

– Keine aktive Verwaltung: Im Gegensatz zu aktiv gemanagten Fonds gibt es bei SCHD ETFs keine aktive Verwaltung, die Anpassungen an der Portfoliozusammensetzung vornehmen kann. Dies kann bedeuten, dass Anleger das Risiko tragen, wenn Unternehmen die Dividendenkürzen oder aus dem ETF entfernt werden.

– Währungsrisiko: Wenn der Wert der US-Währung im Vergleich zur Heimatwährung des Anlegers abwertet, kann dies zu Verlusten führen. Anleger müssen sich dieser Währungsrisiken bewusst sein und möglicherweise entsprechende Maßnahmen ergreifen, um diese zu mindern.

Trotz dieser potenziellen Nachteile können SCHD ETFs immer noch eine attraktive Option für Anleger sein, die regelmäßige Dividendenzahlungen suchen und von den Vorteilen eines ETF-Investments profitieren möchten.

Beste SCHD ETFs in Deutschland

Es gibt mehrere SCHD ETFs auf dem deutschen Markt, die Anlegern eine breite Auswahl bieten. Einige der besten SCHD ETFs in Deutschland sind:

– iShares Select Dividend ETF: Dieser ETF verfolgt den Dow Jones U.S. Select Dividend Index und konzentriert sich auf US-amerikanische Unternehmen mit hoher Dividendenrendite und stabiler Geschäftstätigkeit.

– SPDR S&P Dividend ETF: Dieser ETF basiert auf dem S&P High Yield Dividend Aristocrats Index und umfasst Unternehmen, die ihre Dividenden über einen langen Zeitraum hinweg erhöht oder konstant gehalten haben.

– Schwab U.S. Dividend Equity ETF: Dieser ETF ist der Namensgeber für SCHD ETFs. Er verfolgt den Dow Jones U.S. Dividend 100 Index und investiert in Unternehmen mit nachhaltigem Dividendenertrag und soliden Geschäftsmodellen.

Diese SCHD ETFs bieten Anlegern eine attraktive Möglichkeit, in dividendenstarke Unternehmen zu investieren und regelmäßige Einkünfte zu erzielen. Es ist wichtig, die jeweiligen Index-Methodologien, Performance-Historie und Kostenstruktur zu berücksichtigen, bevor man eine Entscheidung trifft. Wenn Sie mehr über den Verkauf von Deka-Fonds erfahren möchten, finden Sie weitere Informationen hier.

SCHD ETFs Definition

SCHD ETFs Definition: SCHD ETFs sind spezifische Exchange Traded Funds (ETFs), die sich auf Unternehmen mit stabilen Dividendenrenditen in den USA konzentrieren. SCHD steht für „Schwab U.S. Dividend Equity ETF“ und eröffnet Anlegern die Möglichkeit, in eine breite Palette von Dividenden zahlenden Unternehmen zu investieren. Diese Art von ETFs verfolgt in der Regel einen Index, der aus Unternehmen mit einer nachgewiesenen Erfolgsbilanz bei der Dividendenausschüttung besteht. SCHD ETFs bieten eine Möglichkeit, von den regelmäßigen Einkommensströmen zu profitieren, die von diesen Unternehmen generiert werden. Im Vergleich zu aktiv gemanagten Fonds sind SCHD ETFs in der Regel kostengünstig und bieten Anlegern die Möglichkeit, ihre Portfolios einfach zu diversifizieren und an der Börse zu handeln. Wenn Sie mehr darüber erfahren möchten, wie Sie SCHD ETFs kaufen oder verkaufen können, lesen Sie unseren Artikel über /deka-fonds-verkaufen/.

Vergleich der Anbieter

Vergleich der Anbieter: Bevor Sie sich für den Kauf von SCHD ETFs entscheiden, ist es wichtig, verschiedene Anbieter zu vergleichen, um die bestmögliche Wahl zu treffen. Zu den führenden Anbietern von SCHD ETFs in Deutschland gehören beispielsweise BlackRock iShares, Vanguard und State Street Global Advisors. Diese Anbieter haben eine breite Palette von SCHD ETFs im Angebot, die sich in ihren Kosten, der Tracking-Genauigkeit und der zugrunde liegenden Indexmethodik unterscheiden können. Ein Vergleich der Anbieter kann Ihnen helfen, diejenigen herauszufiltern, die Ihren Anlagezielen und Präferenzen am besten entsprechen. Wenn Sie weitere Informationen zu anderen Anlageprodukten suchen, wie zum Beispiel Anleihen-Fonds, können Sie unseren Artikel über „/anleihen-fond/“ lesen. Außerdem können Sie auch Erfahrungsberichte von Investoren über verschiedene Banken und Finanzdienstleister recherchieren, um mehr über ihre Erfahrungen mit SCHD ETFs zu erfahren.

Empfehlungen für den Kauf

Empfehlungen für den Kauf:

– Machen Sie eine gründliche Recherche zu den verschiedenen SCHD ETFs auf dem Markt, um diejenigen zu identifizieren, die Ihren Anlagezielen und -präferenzen am besten entsprechen.

– Berücksichtigen Sie die Kostenstruktur der SCHD ETFs. Achten Sie auf niedrige Verwaltungsgebühren und geringe Spreads zwischen Ankaufs- und Verkaufspreisen.

– Prüfen Sie die Performance und das Risikoprofil des ETFs. Schauen Sie sich den zugrunde liegenden Index und die historische Kursentwicklung an, um eine fundierte Entscheidung zu treffen.

– Überlegen Sie, ob Sie den SCHD ETF über einen Online-Broker oder eine Fondsplattform kaufen möchten. Vergleichen Sie die Gebühren und den Service der verschiedenen Anbieter, um die beste Option für Sie zu finden.

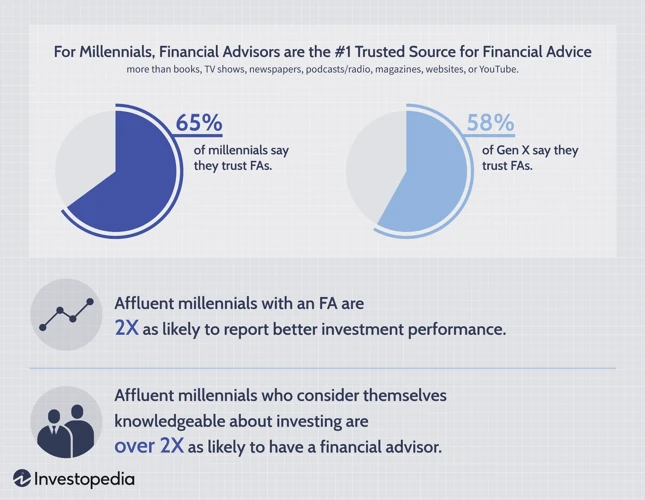

– Sprechen Sie gegebenenfalls mit einem Finanzberater oder einem Anlageexperten, um individuelle Empfehlungen zu erhalten. Sie können Ihnen dabei helfen, die richtigen SCHD ETFs für Ihre spezifischen Anlageziele auszuwählen.

– Beachten Sie, dass eine langfristige Anlagestrategie in SCHD ETFs empfohlen wird, um von den langfristigen Dividendenerträgen zu profitieren.

Mit diesen Empfehlungen können Sie eine fundierte Entscheidung treffen, wenn Sie in SCHD ETFs investieren möchten. Vergessen Sie nicht, Ihre persönliche Risikotoleranz und finanzielle Situation zu berücksichtigen, bevor Sie eine Anlage tätigen.

Steuern und rechtliche Aspekte bei SCHD ETFs

Steuern und rechtliche Aspekte bei SCHD ETFs: Bei der Investition in SCHD ETFs in Deutschland ist es wichtig, die steuerlichen Auswirkungen zu beachten. SCHD ETFs gehören zu den sogenannten „thesaurierenden“ ETFs, was bedeutet, dass die erhaltenen Dividenden automatisch reinvestiert werden. Dies kann zu steuerpflichtigen Erträgen führen, auch wenn diese nicht tatsächlich ausgezahlt wurden. Anleger sollten daher ihre individuelle steuerliche Situation berücksichtigen und möglicherweise eine steuerliche Beratung in Anspruch nehmen. Darüber hinaus sollten Anleger die rechtlichen Aspekte von SCHD ETFs verstehen, insbesondere in Bezug auf die Verwaltung des ETFs und die Schutzmechanismen für Investoren. Es ist ratsam, sich vor dem Kauf von SCHD ETFs über die spezifischen Steuer- und Rechtsfragen zu informieren, um mögliche Risiken zu minimieren und die eigenen Interessen zu schützen.

Steuerliche Behandlung von SCHD ETFs

Steuerliche Behandlung von SCHD ETFs: Die steuerliche Behandlung von SCHD ETFs in Deutschland basiert auf dem deutschen Investmentsteuergesetz. SCHD ETFs gelten als sogenannte „thesaurierende“ Fonds, was bedeutet, dass die erwirtschafteten Erträge automatisch reinvestiert werden. Im Gegensatz zu ausschüttenden Fonds, bei denen die ausgeschütteten Dividenden direkt an den Anleger ausgezahlt werden, unterliegen thesaurierende Fonds einer sogenannten Vorabpauschale. Diese Vorabpauschale wird jährlich berechnet und abgeführt, unabhängig davon, ob der Anleger tatsächlich eine Ausschüttung erhalten hat. Somit müssen Anleger von SCHD ETFs auf die thesaurierten Erträge Steuern zahlen, auch wenn die Erträge nicht ausgezahlt werden. Es ist ratsam, sich vor der Investition in SCHD ETFs über die steuerliche Behandlung zu informieren und gegebenenfalls einen Steuerberater zu konsultieren, um die individuelle Steuersituation zu verstehen.

Rechtliche Aspekte von SCHD ETFs

Rechtliche Aspekte von SCHD ETFs: Bei der Investition in SCHD ETFs in Deutschland gibt es bestimmte rechtliche Aspekte zu beachten. SCHD ETFs unterliegen den gesetzlichen Bestimmungen des Kapitalanlagegesetzbuchs (KAGB) und müssen von Kapitalverwaltungsgesellschaften verwaltet werden, die von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zugelassen sind. Anleger sollten sicherstellen, dass der SCHD ETF, in den sie investieren möchten, von einer seriösen und regulierten Gesellschaft verwaltet wird.

Des Weiteren haben SCHD ETFs bestimmte Verkaufsbeschränkungen. Einige ETFs können beispielsweise nur an qualifizierte Anleger verkauft werden, während andere für den öffentlichen Vertrieb zugelassen sind. Anleger sollten sich über die Verkaufsbeschränkungen und die rechtlichen Anforderungen informieren, bevor sie in SCHD ETFs investieren.

Es ist auch wichtig zu beachten, dass die steuerliche Behandlung von SCHD ETFs von Land zu Land unterschiedlich sein kann. In Deutschland unterliegen die Erträge aus SCHD ETFs der Kapitalertragsteuer. Anleger sollten ihren individuellen steuerlichen Verpflichtungen nachgehen und gegebenenfalls fachkundigen Rat einholen.

Es ist ratsam, sich vor der Investition in SCHD ETFs über alle rechtlichen Aspekte zu informieren, um sicherzustellen, dass man die geltenden Vorschriften einhält und das Risiko von rechtlichen Komplikationen minimiert.

Strategien für die Finanzplanung mit SCHD ETFs

Eine sorgfältige Finanzplanung ist entscheidend, um das Beste aus SCHD ETFs herauszuholen. Hier sind einige Strategien, die bei der Finanzplanung mit SCHD ETFs berücksichtigt werden können:

1. Risikobewertung und Asset Allocation: Bevor Sie in SCHD ETFs investieren, ist es wichtig, Ihre Risikotoleranz zu bewerten und eine angemessene Asset Allocation festzulegen. Eine ausgewogene Verteilung zwischen Aktien, Anleihen und anderen Anlageklassen kann dazu beitragen, das Risiko zu minimieren und die Rendite zu maximieren.

2. Langfristiges Investieren und Diversifikation: SCHD ETFs eignen sich gut für langfristige Anlageziele. Durch den langfristigen Ansatz können Anleger von der kontinuierlichen Dividendenausschüttung profitieren und ihr Vermögen langsam aufbauen. Eine Diversifikation über verschiedene SCHD ETFs und andere Anlageklassen kann helfen, das Risiko zu verringern und die Rendite zu steigern.

3. Rebalancing und Steueroptimierung: Es ist wichtig, regelmäßig das Portfolio zu überprüfen und gegebenenfalls die Asset Allocation anzupassen. Beim Rebalancing können Gewinne aus erfolgreichen Positionen genutzt werden, um in unterbewertete Bereiche zu investieren. Dies kann auch helfen, die Steuerbelastung zu optimieren und Kapitalgewinne zu minimieren.

Eine umsichtige Finanzplanung mit SCHD ETFs kann dazu beitragen, langfristige finanzielle Ziele zu erreichen und ein solides Portfolio aufzubauen. Es ist ratsam, die individuellen Bedürfnisse und Ziele zu berücksichtigen und sich bei Bedarf von einem Finanzexperten unterstützen zu lassen.

Risikobewertung und Asset Allocation

Risikobewertung und Asset Allocation: Bei der Investition in SCHD ETFs ist es wichtig, eine gründliche Risikobewertung und eine geeignete Asset Allocation vorzunehmen. Dabei geht es darum, das Verhältnis zwischen Aktien, Anleihen und anderen Anlageklassen in Ihrem Portfolio zu bestimmen. Die Entscheidung für eine bestimmte Asset Allocation hängt von Ihren individuellen Anlagezielen, Ihrer Risikotoleranz und Ihrem Zeithorizont ab. Eine ausgewogene Asset Allocation kann helfen, das Risiko zu streuen und potenzielle Verluste zu begrenzen. Es wird empfohlen, regelmäßig die Asset Allocation zu überprüfen und bei Bedarf anzupassen, um sicherzustellen, dass sie weiterhin Ihren Zielen entspricht. Eine professionelle Finanzberatung kann Ihnen dabei helfen, die richtige Asset Allocation für Ihre individuellen Bedürfnisse zu bestimmen.

Langfristiges Investieren und Diversifikation

Langfristiges Investieren und Diversifikation: Ein wichtiger Aspekt der Finanzplanung mit SCHD ETFs ist das langfristige Investieren und die Diversifikation. Für Anleger, die ihre finanziellen Ziele über einen längeren Zeitraum erreichen wollen, sind SCHD ETFs eine gute Wahl. Durch langfristiges Investieren können Anleger von langfristigem Kapitalzuwachs und regelmäßigen Dividendenzahlungen profitieren. Es ist jedoch zu beachten, dass auch SCHD ETFs Kursschwankungen unterliegen können. Mit einer breiten Diversifikation über mehrere SCHD ETFs oder andere Anlageklassen können Anleger das Risiko streuen und potenzielle Verluste minimieren. Dabei ist es wichtig, eine ausgewogene Asset Allocation zu beachten. Eine Diversifikation über verschiedene Branchen und Regionen hinweg kann Anlegern helfen, ihr Risiko zu reduzieren und gleichzeitig langfristiges Wachstumspotenzial zu nutzen. Durch regelmäßiges Rebalancing der Portfolioanteile kann zudem sichergestellt werden, dass die ursprünglich festgelegte Asset Allocation beibehalten wird. Dieses Risikomanagement ermöglicht es Anlegern, auf Veränderungen in den Märkten angemessen zu reagieren. Eine umsichtige Finanzplanung, die langfristiges Investieren und Diversifikation berücksichtigt, kann dazu beitragen, dass Anleger ihre finanziellen Ziele erreichen und langfristigen Erfolg erzielen.

Rebalancing und Steueroptimierung

Rebalancing und Steueroptimierung: Eine wichtige Strategie für die Finanzplanung mit SCHD ETFs ist das Rebalancing und die Steueroptimierung. Beim Rebalancing geht es darum, das Portfolio regelmäßig anzupassen, um sicherzustellen, dass die Anlageziele und die gewünschte Asset Allocation erreicht werden. Dies kann bedeuten, dass manche Positionen verkauft und andere nachgekauft werden müssen, um das Gleichgewicht zu wahren. Beim Rebalancing ist es wichtig, die steuerlichen Auswirkungen im Auge zu behalten. Gewinne aus dem Verkauf von ETFs können steuerpflichtig sein, daher ist es ratsam, mögliche Steuerimplikationen zu berücksichtigen und gegebenenfalls mit einem Steuerberater zu sprechen. Die Steueroptimierung bezieht sich auf die Gestaltung des Portfolios mit dem Ziel, Steuervorteile zu nutzen. Dazu kann es gehören, bestimmte Anlagen in steuergünstigen Konten zu halten oder steuerlich effiziente Anlagestrategien anzuwenden. Mit einer sorgfältigen Rebalancing-Strategie und einer Steueroptimierung können Anleger ihre Renditen maximieren und gleichzeitig steuerliche Effizienz gewährleisten.

Für weitere Informationen zur Steueroptimierung und Anlagemöglichkeiten empfehlen wir Ihnen unsere Seite über /bank11-erfahrungen-festgeld/ zu besuchen.

Fazit

Fazit:

Die Investition in SCHD ETFs kann eine attraktive Option für Anleger sein, die nach stabilen Dividendenerträgen suchen. Mit niedrigeren Kosten im Vergleich zu aktiv gemanagten Fonds und der Möglichkeit, sie wie Aktien an der Börse zu handeln, bieten SCHD ETFs eine kostengünstige und flexible Anlagemöglichkeit. Es ist jedoch wichtig, die Vor- und Nachteile von SCHD ETFs zu berücksichtigen, sowie steuerliche und rechtliche Aspekte zu beachten. Um die besten SCHD ETFs in Deutschland zu finden, empfiehlt es sich, verschiedene Anbieter zu vergleichen und ihre Performance, Kostenstrukturen und Anlagestrategien zu analysieren. Bei der Finanzplanung mit SCHD ETFs sollten Anleger auch Risikobewertung, Diversifikation und Steueroptimierung im Blick behalten. Mit einer fundierten Strategie und ausreichender Recherche können Anleger von den Vorteilen der SCHD ETFs profitieren und ihre langfristigen Anlageziele erreichen.

Häufig gestellte Fragen

FAQs zu SCHD ETFs

1. Was sind die Kriterien für die Auswahl der Unternehmen in einem SCHD ETF?

Die Unternehmen in einem SCHD ETF werden nach ihrem Dividendenwachstum, ihrer Dividendenrendite und ihrer Auszahlungsstabilität ausgewählt.

2. Gibt es eine Mindestanlage für SCHD ETFs?

Nein, es gibt in der Regel keine Mindestanlage für den Kauf von SCHD ETFs. Anleger können beliebige Beträge investieren.

3. Sind SCHD ETFs nur für langfristige Investitionen geeignet?

SCHD ETFs können sowohl für langfristige als auch für kurzfristige Investitionen geeignet sein. Es hängt von den Zielen des Anlegers und seiner Anlagestrategie ab.

4. Wie hoch sind die Kosten für den Kauf und Verkauf von SCHD ETFs?

Die Kosten für den Kauf und Verkauf von SCHD ETFs variieren je nach Broker und können Transaktionsgebühren, Provisionskosten und Spread beinhalten.

5. Bieten SCHD ETFs eine gute Diversifikation?

Ja, SCHD ETFs bieten eine breite Diversifikation, da sie in eine Vielzahl von Unternehmen investieren, die verschiedene Branchen und Sektoren repräsentieren.

6. Wie werden Dividendenzahlungen bei SCHD ETFs behandelt?

Dividendenzahlungen bei SCHD ETFs werden in der Regel automatisch reinvestiert, wodurch der Anlagebetrag und die Anzahl der gehaltenen Anteile erhöht werden.

7. Wie oft erfolgt die Neugewichtung eines SCHD ETFs?

Die Neugewichtung eines SCHD ETFs erfolgt normalerweise einmal pro Quartal, um sicherzustellen, dass der Index die gewünschten Kriterien für dividendenstarke Unternehmen beibehält.

8. Können SCHD ETFs Verluste erleiden?

Ja, wie bei allen Investitionen besteht auch bei SCHD ETFs das Risiko von Verlusten. Die Wertentwicklung von SCHD ETFs kann sowohl positiv als auch negativ sein.

9. Sind SCHD ETFs steuerlich effizient?

SCHD ETFs können steuerlich effizient sein, da sie im Allgemeinen weniger steuerliche Ereignisse generieren als aktiv gemanagte Fonds.

10. Sind SCHD ETFs für alle Anleger geeignet?

SCHD ETFs können für eine Vielzahl von Anlegern geeignet sein. Es ist jedoch ratsam, vor der Investition die individuellen Anlageziele, Risikotoleranz und Anlagehorizont zu berücksichtigen.