Die Schenkungssteuer ist ein wichtiger Aspekt der Finanzplanung, der oft übersehen wird. Wenn Sie sich jedoch rechtzeitig mit diesem Thema befassen, können Sie Steuern sparen und Ihre finanzielle Zukunft absichern. In diesem Artikel werden wir Tipps und Tricks zur Schenkungssteuer absetzen und zur Finanzplanung geben. Wir werden uns auch mit aktuellen Steuergesetzen, Freibeträgen, Ausnahmeregelungen und der Optimierung von Schenkungszeitpunkten beschäftigen. Expertenrat einholen, die Berücksichtigung langfristiger Ziele und die Planung der Vermögensübergabe sind weitere wichtige Aspekte. Darüber hinaus stellen wir Ihnen praktische Hinweise zur Verfügung, wie Sie Schenkungen rechtzeitig planen, Immobilien richtig übertragen, Schenkungssteuerfallen vermeiden und die Nachlassplanung als alternative Option in Betracht ziehen können. Lesen Sie weiter, um Ihre Finanzplanung zu optimieren und die Schenkungssteuer effektiv abzusetzen.

Zusammenfassung

- Was ist Schenkungssteuer?

- Schenkungssteuer absetzen

- Finanzplanung und Schenkungssteuer

- Tipps und Tricks für Ihre Finanzplanung

- Fazit

-

Häufig gestellte Fragen

- 1. Wie hoch ist der Freibetrag für Schenkungen?

- 2. Gilt die Schenkungssteuer auch für Geldgeschenke?

- 3. Sind Schenkungen unter Ehepartnern steuerfrei?

- 4. Muss ich Schenkungssteuer zahlen, wenn ich Vermögen an meine Kinder übertrage?

- 5. Kann ich Schenkungen an gemeinnützige Organisationen von der Steuer absetzen?

- 6. Muss ich Schenkungen melden?

- 7. Welche Ausnahmen gelten bei Schenkungen an enge Familienmitglieder?

- 8. Kann ich Schenkungen im Voraus planen, um Steuern zu sparen?

- 9. Wie wirkt sich die Schenkungssteuer auf mein Erbe aus?

- 10. Gibt es Alternativen zur Schenkungssteuer?

- Verweise

Was ist Schenkungssteuer?

Die Schenkungssteuer ist eine Steuer, die erhoben wird, wenn eine Person Vermögen oder Geldgeschenke an eine andere Person überträgt, sei es innerhalb der Familie, an Freunde oder andere Empfänger. Sie dient dazu, die Vermögensübertragung zu besteuern und sicherzustellen, dass der Staat einen angemessenen Anteil erhält. Die Schenkungssteuer wird in der Regel auf den Wert der übertragenen Vermögenswerte berechnet. Es ist wichtig zu beachten, dass bestimmte Freibeträge gelten, wodurch Schenkungen bis zu einem bestimmten Betrag steuerfrei bleiben können. Die genauen Regelungen und Freibeträge können je nach Land und Steuergesetzen unterschiedlich sein. Es ist daher ratsam, sich vorab über die aktuellen Bestimmungen zu informieren.

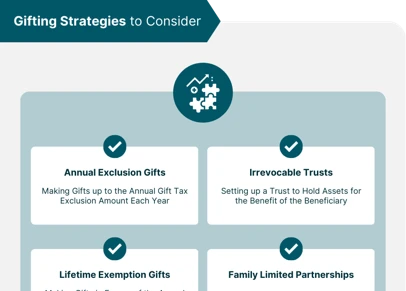

Schenkungssteuer absetzen

Es gibt verschiedene Möglichkeiten, die Schenkungssteuer abzusetzen und somit Steuern zu sparen. Es ist wichtig, die aktuellen Steuergesetze zu kennen und Freibeträge auszunutzen. Ein wichtiger Aspekt ist auch die Optimierung von Schenkungszeitpunkten, um eventuelle Änderungen in den Steuergesetzen zu berücksichtigen. Darüber hinaus gibt es Ausnahmeregelungen, die in bestimmten Fällen eine Befreiung von der Schenkungssteuer ermöglichen können. Wenn Sie die Schenkungssteuer absetzen möchten, ist es ratsam, Expertenrat einzuholen und langfristige Ziele zu berücksichtigen. Eine sorgfältige Planung der Vermögensübergabe kann ebenfalls dazu beitragen, die Schenkungssteuer zu optimieren. Indem Sie diese Tipps und Tricks befolgen, können Sie dazu beitragen, Ihre Finanzplanung zu verbessern und die Schenkungssteuer effektiv abzusetzen.

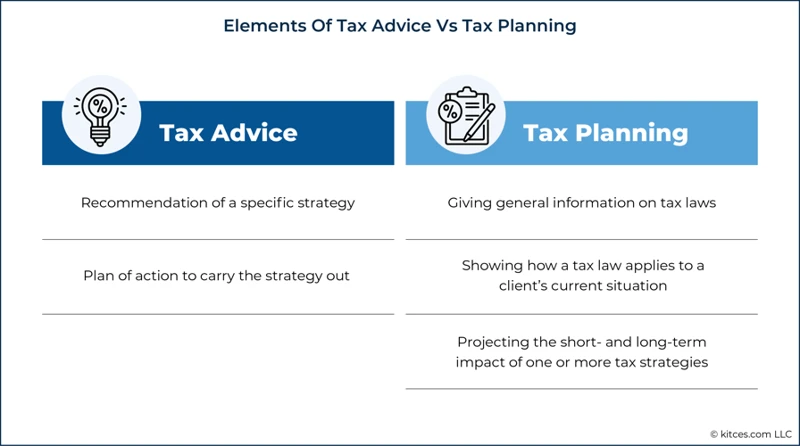

1. Kenntnis der aktuellen Steuergesetze

Um die Schenkungssteuer effektiv absetzen zu können, ist es wichtig, sich über die aktuellen Steuergesetze zu informieren. Jedes Land hat seine eigenen Bestimmungen und Freibeträge für die Schenkungssteuer. Es ist daher ratsam, sich mit den spezifischen Regelungen vertraut zu machen, um Fehler zu vermeiden und mögliche Steuervorteile zu nutzen. Ein Experte für Steuerrecht kann Ihnen dabei helfen, die aktuellen Gesetze zu verstehen und Ihre Finanzplanung entsprechend anzupassen. Durch die Kenntnis der aktuellen Steuergesetze können Sie sicherstellen, dass Sie alle relevanten Informationen berücksichtigen und Ihre Schenkungen steueroptimiert gestalten.

2. Ausnutzung von Freibeträgen

Eine wichtige Strategie, um bei der Schenkungssteuer zu sparen, besteht darin, die Freibeträge auszunutzen. Freibeträge sind bestimmte Beträge, bis zu denen Schenkungen steuerfrei bleiben. Um diese optimal zu nutzen, können Sie beispielsweise Schenkungen auf mehrere Jahre verteilen oder Freibeträge von verschiedenen Personen in Anspruch nehmen. Einige Länder ermöglichen auch die Übertragung ungenutzter Freibeträge zwischen Ehepartnern. Bevor Sie jedoch Schenkungen planen, ist es ratsam, sich über die aktuellen Freibeträge und Regeln zu informieren, um sicherzustellen, dass Sie diese effektiv nutzen können. Weitere Informationen zu Schenkungen und Freibeträgen finden Sie auf unserer Seite über Teilschenkungen.

3. Optimierung von Schenkungszeitpunkten

Die Optimierung von Schenkungszeitpunkten spielt eine wichtige Rolle bei der Reduzierung der Schenkungssteuer. Es gibt bestimmte Zeiträume oder Lebensphasen, in denen es sinnvoll sein kann, Schenkungen zu tätigen, um Steuervorteile zu nutzen. Ein möglicher Zeitpunkt ist zum Beispiel der Zeitpunkt der Geburt eines Kindes, da hierfür oft höhere Freibeträge gelten. Ein weiterer Aspekt ist das Alter der Schenkenden, da mit zunehmendem Alter oft höhere Freibeträge verfügbar sind. Es ist auch wichtig, die Entwicklung des Vermögens im Auge zu behalten und Schenkungen zu planen, wenn das Vermögen noch nicht seinen Höhepunkt erreicht hat, um Steuern zu reduzieren. Es kann ratsam sein, sich von einem Experten beraten zu lassen, um die beste Strategie zu wählen und mögliche Steuervorteile zu maximieren.

4. Berücksichtigung von Ausnahmeregelungen

Bei der Schenkungssteuer gibt es bestimmte Ausnahmeregelungen, die berücksichtigt werden können, um potenzielle Steuerlasten zu reduzieren. Eine solche Ausnahmeregelung ist beispielsweise die Übertragung von Vermögen an gemeinnützige Organisationen. Wenn Sie Vermögen oder Geldgeschenke an eine solche Organisation spenden, kann dies möglicherweise von der Schenkungssteuer befreit sein. Eine weitere Ausnahmeregelung betrifft Schenkungen zwischen Ehepartnern. Hierbei kann die Schenkung unter bestimmten Umständen steuerfrei sein. Es ist ratsam, sich über diese Ausnahmeregelungen zu informieren und gegebenenfalls eine professionelle Beratung in Anspruch zu nehmen, um alle Möglichkeiten zur Optimierung der Schenkungssteuer auszuschöpfen. Weitere Informationen zu diesem Thema finden Sie auf unserer Seite /ter-fond/.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Finanzplanung und Schenkungssteuer

Bei der Finanzplanung ist es wichtig, die Schenkungssteuer zu berücksichtigen, um sowohl den Übertrag des Vermögens als auch die Steuerbelastung effektiv zu planen. Ein erster Schritt ist es, Expertenrat einzuholen, insbesondere von einem Steuerberater oder Rechtsanwalt, der sich mit Schenkungssteuer auskennt. Sie können Ihnen helfen, die aktuellen Steuergesetze zu verstehen und Freibeträge optimal zu nutzen. Langfristige Ziele sollten ebenfalls in die Finanzplanung einbezogen werden, um sicherzustellen, dass die Schenkungsstrategie mit den gewünschten Ergebnissen im Einklang steht. Darüber hinaus ist es wichtig, die Vermögensübergabe sorgfältig zu planen, um Schenkungszeitpunkte zu optimieren und potenzielle Steuervorteile zu nutzen. Eine alternative Option zur Schenkungssteuerplanung kann auch die Nachlassplanung sein. Diese ermöglicht es, das Vermögen zu Lebzeiten zu verwalten und gleichzeitig die Steuerbelastung zu minimieren. Für weitere Informationen zum Erhalt eines Erbscheins lesen Sie unseren Artikel „Wozu ist ein Erbschein nötig?„.

1. Expertenrat einholen

Wenn es um die Schenkungssteuer und Ihre Finanzplanung geht, ist es ratsam, Expertenrat einzuholen. Ein erfahrener Steuerberater oder Anwalt kann Ihnen helfen, die komplexen Steuergesetze zu verstehen und Ihre individuelle Situation zu bewerten. Sie können Ihnen dabei helfen, die besten Strategien zu entwickeln, um die Schenkungssteuer effektiv abzusetzen und gleichzeitig alle rechtlichen Vorschriften einzuhalten. Bei komplexeren Vermögensverhältnissen kann es auch sinnvoll sein, einen Vermögensberater hinzuzuziehen, um Ihre langfristigen Ziele in Bezug auf die Vermögensübergabe zu berücksichtigen. Durch die Zusammenarbeit mit Experten können Sie sicherstellen, dass Ihre Finanzplanung optimal gestaltet wird und Sie die bestmöglichen Ergebnisse erzielen.

2. Berücksichtigung langfristiger Ziele

Bei der Finanzplanung im Zusammenhang mit der Schenkungssteuer ist es wichtig, langfristige Ziele zu berücksichtigen. Sie sollten nicht nur die aktuellen Steuergesetze im Auge behalten, sondern auch Ihre zukünftigen finanziellen Bedürfnisse und Pläne berücksichtigen. Dies könnte die Sicherstellung des Wohlstands für Ihre Familie, die Finanzierung von Bildungskosten für Kinder oder Enkelkinder oder die Unterstützung wohltätiger Zwecke umfassen. Durch die Berücksichtigung langfristiger Ziele können Sie die Schenkungssteuer absetzen und gleichzeitig eine nachhaltige und effektive Finanzplanung gewährleisten.

3. Planung der Vermögensübergabe

Die Planung der Vermögensübergabe ist ein wichtiger Schritt, um die Schenkungssteuer effektiv abzusetzen und gleichzeitig die finanzielle Zukunft zu sichern. Es gibt verschiedene Aspekte, die bei der Planung zu berücksichtigen sind:

– Testament aufsetzen: Ein Testament ermöglicht es Ihnen, Ihre Vermögenswerte nach Ihrem Tod gezielt zu verteilen und dabei die Schenkungssteuer zu optimieren. Es ist ratsam, professionellen Rat einzuholen, um sicherzustellen, dass das Testament den rechtlichen Anforderungen entspricht.

– Teilungsvertrag: In einigen Fällen kann es sinnvoll sein, einen Teilungsvertrag zu erstellen, um Vermögensgegenstände bereits zu Lebzeiten auf die Erben zu übertragen. Dadurch können Schenkungssteuern vermieden oder minimiert werden.

– Verzicht auf den Erbschein: In bestimmten Fällen kann der Verzicht auf den Erbschein die Vermögensübergabe erleichtern und Kosten sparen. Es ist jedoch ratsam, sich vorab über die rechtlichen Konsequenzen und Erfordernisse zu informieren.

Eine sorgfältige Planung der Vermögensübergabe trägt dazu bei, dass Ihre Wünsche umgesetzt werden und gleichzeitig Steuern gespart werden können. Ein spezialisierter Experte kann Ihnen bei der Optimierung der Schenkungssteuer und der Vermögensübergabe helfen.

Tipps und Tricks für Ihre Finanzplanung

Wenn es um Ihre Finanzplanung geht, gibt es einige wichtige Tipps und Tricks, die Ihnen helfen können, die Schenkungssteuer effektiv abzusetzen. Zunächst einmal ist es entscheidend, Schenkungen frühzeitig zu planen. Indem Sie sich im Voraus überlegen, welche Vermögenswerte Sie weitergeben möchten und wie Sie dies steueroptimal gestalten können, können Sie potenzielle Steuerfallen vermeiden. Ein weiterer wichtiger Aspekt ist die richtige Übertragung von Immobilien. Hierbei ist es ratsam, sich professionellen Rat einzuholen, um sicherzustellen, dass die Schenkung steuereffizient erfolgt. Es ist auch wichtig, Schenkungssteuerfallen zu vermeiden, indem Sie über Ausnahmeregelungen und Freibeträge informiert sind. Schließlich kann es in manchen Fällen auch sinnvoll sein, eine Nachlassplanung als Alternative zur Schenkung in Betracht zu ziehen. Indem Sie diese Tipps und Tricks befolgen, können Sie Ihre Finanzplanung optimieren und die Schenkungssteuer optimal nutzen.

1. Schenkungen rechtzeitig planen

Schenkungen rechtzeitig zu planen ist entscheidend, um die Schenkungssteuer effektiv abzusetzen. Indem Sie Schenkungen frühzeitig und strategisch planen, können Sie von den geltenden Freibeträgen profitieren und Steuern sparen. Es ist wichtig, Ihre finanziellen Ziele und Bedürfnisse im Voraus zu identifizieren, um zu bestimmen, wie viel Sie schenken möchten und wann der richtige Zeitpunkt dafür ist. Eine sorgfältige Planung ermöglicht es Ihnen auch, mögliche Steuerfallen zu vermeiden und sicherzustellen, dass Ihre Schenkungen rechtmäßig und steueroptimiert sind. Denken Sie daran, dass Schenkungen langfristige Auswirkungen auf Ihr Vermögen haben können, daher ist es ratsam, professionellen Rat einzuholen, um sicherzustellen, dass Ihre Schenkungen Ihren Zielen und Bedürfnissen entsprechen.

2. Immobilien richtig übertragen

Bei der Übertragung von Immobilien ist es wichtig, alles richtig zu machen, um mögliche steuerliche Konsequenzen zu vermeiden. Hier sind einige Tipps, wie Sie Immobilien richtig übertragen können:

- Bewertung der Immobilie: Bevor Sie eine Immobilie übertragen, ist es ratsam, eine professionelle Bewertung durchführen zu lassen, um den genauen Wert der Immobilie zu ermitteln. Dies ist wichtig, um sicherzustellen, dass die Schenkungssteuer korrekt berechnet wird.

- Steuerliche Auswirkungen berücksichtigen: Die Übertragung einer Immobilie kann steuerliche Konsequenzen für beide Parteien haben. Es ist ratsam, sich mit einem Steuerberater oder Fachanwalt für Steuerrecht zu beraten, um die Auswirkungen auf Ihre individuelle Situation zu verstehen und entsprechende Maßnahmen zu ergreifen.

- Freibeträge nutzen: Informieren Sie sich über die aktuellen Freibeträge für die Schenkungssteuer und nutzen Sie diese, um den steuerpflichtigen Betrag zu verringern. Eine rechtzeitige und strategische Übertragung kann helfen, diese Freibeträge optimal zu nutzen.

- Beurkundung und Dokumentation: Stellen Sie sicher, dass die Übertragung der Immobilie ordnungsgemäß beurkundet und dokumentiert wird. Dies umfasst die Erstellung eines schriftlichen Schenkungsvertrags und die Eintragung der Übertragung im Grundbuch.

Durch die Beachtung dieser Punkte können Sie Fehler vermeiden und die Schenkungssteuer bei der Übertragung von Immobilien richtig handhaben.

3. Vermeidung von Schenkungssteuerfallen

Bei der Planung Ihrer Schenkungen ist es wichtig, potenzielle Schenkungssteuerfallen zu vermeiden. Ein häufiger Fehler ist es, nicht früh genug mit der Planung zu beginnen. Es ist ratsam, Schenkungen rechtzeitig zu planen, um von den Freibeträgen und anderen steuerlichen Vorteilen profitieren zu können. Eine weitere Falle besteht darin, Immobilien falsch zu übertragen. Hier ist es wichtig, sich mit den rechtlichen und steuerlichen Bedingungen vertraut zu machen, um unerwartete Kosten oder Probleme zu vermeiden. Schließlich sollten Sie in Betracht ziehen, alternative Optionen wie die Nachlassplanung zu prüfen, um die Schenkungssteuer zu minimieren. Durch eine sorgfältige Planung und Berücksichtigung aller relevanten Regelungen können Sie Schenkungssteuerfallen vermeiden und Ihre Finanzplanung optimieren.

4. Nachlassplanung als Alternative

Bei der Schenkungssteuer geht es nicht nur darum, Steuern zu sparen, sondern auch um eine umfassende Finanzplanung. Eine Alternative zur direkten Schenkung ist die Nachlassplanung. Hierbei handelt es sich um die rechtzeitige und gezielte Planung der Vermögensübertragung im Rahmen eines Testaments oder Erbvertrags. Durch eine sorgfältige Nachlassplanung kann die Schenkungssteuer vermieden oder zumindest minimiert werden. Dabei ist es wichtig, die individuellen Bedürfnisse und Ziele zu berücksichtigen und mögliche steuerliche Gestaltungsmöglichkeiten auszuschöpfen. Die Hinzuziehung eines Experten, wie beispielsweise eines Notars oder Steuerberaters, kann bei der Nachlassplanung hilfreich sein, um alle rechtlichen und steuerlichen Aspekte zu berücksichtigen und die bestmögliche Lösung zu finden. Mit einer durchdachten Nachlassplanung können Sie Ihre Vermögenswerte langfristig sichern und gleichzeitig die Schenkungssteuer minimieren.

Fazit

Insgesamt lässt sich festhalten, dass die Schenkungssteuer ein wichtiger Faktor bei der Finanzplanung ist. Durch die Kenntnis der aktuellen Steuergesetze, die Ausnutzung von Freibeträgen und die Berücksichtigung von Ausnahmeregelungen können große Steuerersparnisse erzielt werden. Es ist ratsam, sich frühzeitig mit Expertenrat auseinanderzusetzen und langfristige Ziele in die Finanzplanung einzubeziehen. Die Planung der Vermögensübergabe und die rechtzeitige Durchführung von Schenkungen sind ebenfalls von großer Bedeutung. Immobilien sollten dabei korrekt übertragen werden, um keine Steuerfallen zu riskieren. Schließlich kann auch die Nachlassplanung eine Alternative sein. Insgesamt sollten Sie sich intensiv mit dem Thema Schenkungssteuer auseinandersetzen, um Ihre Finanzplanung zu optimieren und Steuern effektiv abzusetzen.

Häufig gestellte Fragen

1. Wie hoch ist der Freibetrag für Schenkungen?

Dieser Freibetrag hängt von der Beziehung zwischen Schenker und Beschenktem ab. Innerhalb der Familie gibt es in der Regel höhere Freibeträge als bei Schenkungen an Freunde oder andere Empfänger. Der genaue Freibetrag variiert von Land zu Land und kann sich im Laufe der Zeit ändern. Es ist wichtig, die aktuellen gesetzlichen Bestimmungen zu überprüfen.

2. Gilt die Schenkungssteuer auch für Geldgeschenke?

Ja, die Schenkungssteuer gilt sowohl für Geldgeschenke als auch für andere Vermögensübertragungen. Geldgeschenke werden in der Regel mit ihrem tatsächlichen Wert besteuert, es sei denn, es handelt sich um einen Betrag unterhalb des geltenden Freibetrags.

3. Sind Schenkungen unter Ehepartnern steuerfrei?

Ja, Schenkungen zwischen Ehepartnern sind in der Regel steuerfrei, solange bestimmte Bedingungen erfüllt sind. In einigen Ländern gibt es jedoch bestimmte Grenzen oder Begrenzungen für steuerfreie Schenkungen zwischen Ehepartnern.

4. Muss ich Schenkungssteuer zahlen, wenn ich Vermögen an meine Kinder übertrage?

Ja, in den meisten Fällen unterliegen Vermögensübertragungen an Kinder der Schenkungssteuer. Allerdings gibt es in vielen Ländern hohe Freibeträge für Schenkungen zwischen Eltern und Kindern, wodurch der steuerpflichtige Betrag reduziert oder sogar komplett vermieden werden kann.

5. Kann ich Schenkungen an gemeinnützige Organisationen von der Steuer absetzen?

Ja, Spenden an gemeinnützige Organisationen können in einigen Ländern von der Steuer abgesetzt werden. Es gelten jedoch bestimmte Voraussetzungen und Richtlinien, die eingehalten werden müssen. Es ist ratsam, sich über die spezifischen Regelungen in Ihrem Land zu informieren.

6. Muss ich Schenkungen melden?

Ja, in den meisten Ländern müssen Schenkungen über einem bestimmten Wert dem Finanzamt gemeldet werden. Die genauen Meldeverpflichtungen variieren jedoch je nach Land und Steuergesetzen.

7. Welche Ausnahmen gelten bei Schenkungen an enge Familienmitglieder?

Bei Schenkungen an enge Familienmitglieder wie Ehepartner, Kinder oder Enkelkinder gelten in vielen Ländern höhere Freibeträge und geringere Steuersätze. Diese Ausnahmen können von Land zu Land unterschiedlich sein.

8. Kann ich Schenkungen im Voraus planen, um Steuern zu sparen?

Ja, die frühzeitige Planung von Schenkungen kann dazu beitragen, Steuern zu sparen. Indem Sie Ihre Schenkungen strategisch planen und die Freibeträge optimal ausnutzen, können Sie Ihre Steuerlast reduzieren.

9. Wie wirkt sich die Schenkungssteuer auf mein Erbe aus?

Die Schenkungssteuer kann sich auf Ihr Erbe auswirken, da Schenkungen, die innerhalb einer bestimmten Zeitspanne vor dem Tod des Schenkers erfolgen, möglicherweise den steuerlichen Freibetrag für das Erbe reduzieren. Es ist wichtig, die Auswirkungen von Schenkungen auf Ihr Erbe sorgfältig zu planen.

10. Gibt es Alternativen zur Schenkungssteuer?

Ja, es gibt auch alternative Wege, Vermögen zu übertragen und Steuern zu vermeiden. Eine Möglichkeit ist die Nutzung von Trusts oder Stiftungen, um Vermögen weiterzugeben. Eine umfassende Beratung durch einen Fachexperten ist in solchen Fällen empfehlenswert.