Zusammenfassung

- Einleitung

- Warum Schulden stunden?

- Tipps zur effektiven Schuldenstundung

- Fortgeschrittene Strategien zur Schuldenstundung

- Rechtliche Aspekte der Schuldenstundung

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- 1. Welche Arten von Schulden können gestundet werden?

- 2. Wie lange kann ich meine Schulden stunden?

- 3. Welche Auswirkungen hat das Stundungen von Schulden auf meine Kreditwürdigkeit?

- 4. Beeinflusst das Stundungen von Schulden meine Beziehung zu den Gläubigern?

- 5. Muss ich während der Schuldenstundung Zinsen zahlen?

- 6. Gibt es bestimmte Voraussetzungen, um Schulden stunden zu können?

- 7. Kann ich meine Schulden selbst stunden oder benötige ich professionelle Hilfe?

- 8. Kann ich während der Schuldenstundung neue Schulden aufnehmen?

- 9. Kann ich meine Schulden vorzeitig abzahlen, wenn ich dazu in der Lage bin?

- 10. Was passiert, wenn ich meine Schulden nicht stunden kann?

- Verweise

Einleitung

Die Schuldenstundung ist für viele Menschen eine Möglichkeit, ihre finanzielle Situation zu verbessern und einen Neustart zu wagen. In diesem Artikel erhalten Sie effektive Tipps, wie Sie Schulden stunden können. Erfahren Sie mehr über den Überblick über Ihre Schulden, Verhandlungen mit Gläubigern, Budgetplanung und Ausgabenoptimierung, das Erstellen eines Zahlungsplans und das In Anspruch nehmen einer Schuldnerberatung. Darüber hinaus werden fortgeschrittene Strategien wie Schuldenkonsolidierung, Umschuldung, Ratenzahlungsvereinbarungen und das Privatinsolvenzverfahren behandelt. Auch rechtliche Aspekte wie die Verjährung von Schulden, die Anfechtung von rechtswidrigen Forderungen und das Vorgehen bei ungerechtfertigten Mahnungen oder Inkassoschreiben werden besprochen. Am Ende erhalten Sie eine Zusammenfassung und ein Fazit, um Ihnen den Einstieg in die Schuldenstundung zu erleichtern.

Warum Schulden stunden?

Die Entscheidung, Schulden zu stunden, kann aus verschiedenen Gründen sinnvoll sein. Hier sind einige Hauptgründe, warum Menschen Schulden stunden:

1. Finanzielle Entlastung: Durch das Stundungen von Schulden erhalten Sie eine vorübergehende finanzielle Entlastung. Sie können Zahlungen verschieben und haben mehr Spielraum, um Ihren finanziellen Engpass zu bewältigen.

2. Vermeidung von Mahnungen und Inkasso: Durch das Stundungen von Schulden können Sie Mahnungen und Inkassoschreiben vorübergehend vermeiden. Dies kann Stress reduzieren und Ihnen Zeit geben, um eine Lösung für Ihre finanzielle Situation zu finden.

3. Vermeidung von Negativmerkmalen: Durch das Stundungen von Schulden können Sie negative Einträge in Ihrer Kreditakte verhindern. Dies kann sich positiv auf Ihre Bonität auswirken und Ihnen in Zukunft bessere Kreditkonditionen ermöglichen.

4. Schutz vor Zwangsvollstreckung: Das Stundungen von Schulden kann vorübergehenden Schutz vor Zwangsvollstreckungsmaßnahmen bieten. Dies gibt Ihnen Zeit, um mit Ihren Gläubigern zu verhandeln oder andere Schuldentilgungsstrategien zu entwickeln.

5. Zeit für Neuanfang: Das Stundungen von Schulden kann Ihnen die Möglichkeit geben, einen Neuanfang zu machen und Ihre finanzielle Situation besser zu organisieren. Es kann Ihnen Zeit geben, um Ihre Schulden zu überblicken, Budgetpläne zu erstellen und langfristig Schulden abzubauen.

Es ist wichtig zu beachten, dass das Stundungen von Schulden keine dauerhafte Lösung ist, sondern nur eine vorübergehende Maßnahme, um Ihnen Zeit zu geben, Ihre finanzielle Situation zu verbessern. Es ist ratsam, professionelle Beratung in Anspruch zu nehmen und einen individuellen Plan zur Schuldenreduzierung zu erstellen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Tipps zur effektiven Schuldenstundung

Um Schulden effektiv zu stunden, gibt es einige wichtige Tipps zu beachten. Zunächst sollten Sie einen Überblick über Ihre Schulden verschaffen, indem Sie alle offenen Rechnungen und Verbindlichkeiten auflisten. Anschließend ist es ratsam, Verhandlungen mit Ihren Gläubigern zu führen, um eine mögliche Stundung zu besprechen. Hierbei können Sie versuchen, eine niedrigere monatliche Rate oder eine vorübergehende Aussetzung der Zahlungen zu vereinbaren. Eine sorgfältige Budgetplanung und Ausgabenoptimierung ist ebenfalls essentiell, um finanziellen Spielraum zu schaffen. Es ist ratsam, alle Einnahmen und Ausgaben zu analysieren und eventuelle Einsparungsmöglichkeiten zu identifizieren. Des Weiteren sollten Sie einen Zahlungsplan erstellen, um die gestundeten Schulden sukzessive zurückzuzahlen. Dabei ist es wichtig, realistische und nachhaltige Raten festzulegen, die Ihrem Budget entsprechen. Wenn Sie Unterstützung benötigen, können Sie auch eine Schuldnerberatung in Anspruch nehmen. Dort erhalten Sie professionellen Rat und Hilfestellung bei der Bewältigung Ihrer Schulden. Durch diese Tipps zur effektiven Schuldenstundung können Sie Ihren Schuldenberg langfristig reduzieren und Ihre finanzielle Situation verbessern.

1. Überblick über Ihre Schulden verschaffen

1. Überblick über Ihre Schulden verschaffen:

Um Schulden effektiv zu stunden, ist es wichtig, einen umfassenden Überblick über Ihre Schulden zu bekommen. Hier sind einige Schritte, die Ihnen dabei helfen können:

– Sammeln Sie alle Unterlagen: Sammeln Sie alle wichtigen Unterlagen, wie Kreditverträge, Rechnungen, Mahnungen und Kontoauszüge. Dadurch erhalten Sie einen genauen Überblick über Ihre finanzielle Situation.

– Notieren Sie alle Schulden: Erstellen Sie eine Liste oder Tabelle, in der Sie alle Schulden auflisten. Geben Sie dabei den Gläubiger, den ausstehenden Betrag, den Zinssatz und die monatliche Zahlungsverpflichtung an.

– Überprüfen Sie die Konditionen: Gehen Sie die Kreditverträge und Rechnungen sorgfältig durch und prüfen Sie die Zinssätze, Gebühren und Bedingungen. Machen Sie sich auch mit den Fristen für Zahlungen vertraut.

– Berechnen Sie Ihre Gesamtschulden: Addieren Sie alle Schulden, um den Gesamtbetrag zu ermitteln, den Sie derzeit schulden. Dies gibt Ihnen einen klaren Überblick über Ihre finanzielle Belastung.

– Überprüfen Sie Ihre Einnahmen und Ausgaben: Analysieren Sie Ihre monatlichen Einnahmen und Ausgaben, um zu sehen, wie viel Spielraum Sie haben, um Schulden zu begleichen. Identifizieren Sie mögliche Einsparungen und Prioritäten für die Rückzahlung.

– Suchen Sie nach Fehlern oder Unstimmigkeiten: Überprüfen Sie Ihre Schulden sorgfältig auf Fehler oder Unstimmigkeiten. Manchmal können Fehler zu höheren Schulden führen, die korrigiert werden müssen.

Indem Sie einen umfassenden Überblick über Ihre Schulden erhalten, können Sie besser planen und entscheiden, wie Sie Ihre Schulden effektiv stunden können. Es ist ein wichtiger erster Schritt, um Ihre finanzielle Situation zu verbessern.

2. Verhandlungen mit den Gläubigern führen

Verhandlungen mit Ihren Gläubigern können der Schlüssel zur erfolgreichen Schuldenstundung sein. Hier sind einige Schritte, die Sie beachten sollten:

a) Kontaktaufnahme: Nehmen Sie aktiv Kontakt zu Ihren Gläubigern auf. Stellen Sie sicher, dass Sie alle relevanten Informationen und Kontaktdaten haben. Kommunizieren Sie schriftlich oder telefonisch und erklären Sie Ihre finanzielle Situation ehrlich und deutlich.

b) Bereitschaft zur Zusammenarbeit zeigen: Zeigen Sie Ihren Gläubigern, dass Sie gewillt sind, Ihre Schulden zu begleichen. Seien Sie offen für Vereinbarungen und stellen Sie klar, dass Sie daran interessiert sind, Ihre finanziellen Verpflichtungen zu erfüllen.

c) Vorschläge unterbreiten: Erarbeiten Sie realistische Vorschläge für die Schuldenstundung. Dies könnte eine vorübergehende Reduzierung der monatlichen Ratenzahlungen, eine zeitlich begrenzte Aussetzung der Zahlungen oder die Umwandlung von Schulden in langfristigere Kreditvereinbarungen beinhalten.

d) Dokumentation: Dokumentieren Sie alle Kommunikationen, Vereinbarungen und Zahlungen mit Ihren Gläubigern. Dies dient dazu, Missverständnisse zu vermeiden und Ihnen eine klare Übersicht über den Fortschritt Ihrer Schuldenstundung zu geben.

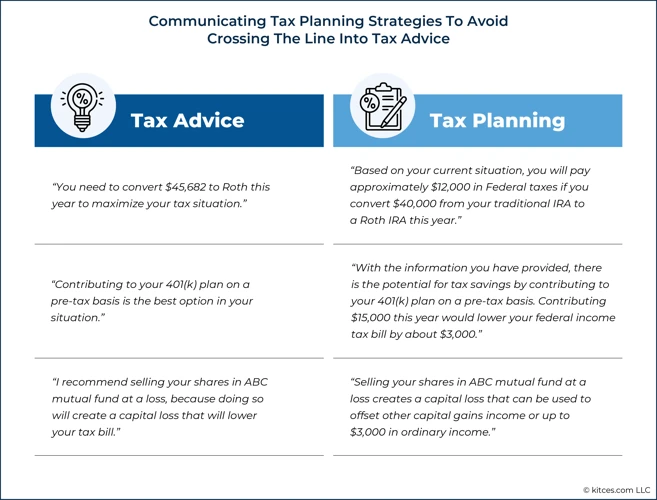

e) Professionelle Hilfe in Anspruch nehmen: Wenn Sie Schwierigkeiten haben, mit Ihren Gläubigern zu verhandeln, können Sie professionelle Schuldnerberater oder Anwälte um Unterstützung bitten. Diese Experten können Ihnen helfen, eine Vereinbarung zu finden, die Ihren finanziellen Möglichkeiten entspricht.

Denken Sie daran, dass Gläubiger in der Regel daran interessiert sind, ihr Geld zurückzubekommen. Durch eine offene Kommunikation und die Erarbeitung realistischer Lösungen können Sie gute Chancen haben, eine für beide Seiten akzeptable Vereinbarung zu treffen.

3. Budgetplanung und Ausgabenoptimierung

Eine effektive Budgetplanung und Ausgabenoptimierung ist ein wichtiger Schritt, um Schulden zu stunden. Hier sind einige Tipps, die Ihnen dabei helfen können:

1. Einnahmen und Ausgaben analysieren: Machen Sie eine genaue Aufstellung Ihrer monatlichen Einnahmen und Ausgaben. Überprüfen Sie, welche Ausgaben Sie reduzieren oder eliminieren können, um mehr Geld für die Tilgung Ihrer Schulden zur Verfügung zu haben.

2. Prioritäten setzen: Legen Sie fest, welche Ausgaben unverzichtbar sind und welche weniger wichtig sind. Setzen Sie Ihre Schuldenrückzahlung als Priorität und stellen Sie sicher, dass Sie genug Geld dafür zur Verfügung haben.

3. Sparpotenzial nutzen: Überprüfen Sie Ihre Ausgaben und suchen Sie nach Möglichkeiten zum Sparen. Das kann bedeuten, dass Sie Ihre Verträge überprüfen, Verhandlungen mit Dienstleistern führen oder auf Luxusausgaben verzichten.

4. Ausgabenkontrolle: Führen Sie ein Ausgabenjournal und verfolgen Sie Ihre Ausgaben genau. Stellen Sie sicher, dass Sie Ihr Budget einhalten und unnötige Ausgaben vermeiden.

5. Extra-Einnahmen generieren: Überlegen Sie, ob Sie zusätzliche Einnahmequellen erschließen können, um Ihre Schulden schneller zurückzahlen zu können. Das kann bedeuten, dass Sie einen Nebenjob suchen, freiberuflich arbeiten oder Ihr vorhandenes Wissen und Ihre Fähigkeiten nutzen, um zusätzliches Geld zu verdienen.

Indem Sie Ihre Budgetplanung optimieren und Ihre Ausgaben analysieren, können Sie Ihre finanzielle Situation verbessern und mehr Geld für die Tilgung Ihrer Schulden zur Verfügung haben. Denken Sie daran, dass diese Maßnahmen langfristig angelegt sind und Sie Geduld und Disziplin erfordern.

4. Ein Zahlungsplan erstellen

Ein Zahlungsplan kann Ihnen helfen, Ihre Schulden systematisch abzuzahlen und Ihre finanzielle Situation zu verbessern. Hier sind einige Schritte, um einen effektiven Zahlungsplan zu erstellen:

1. Überblick über Ihre Schulden: Machen Sie eine Liste aller Ihrer Schulden, einschließlich der Gläubiger, des ausstehenden Betrags, der Zinssätze und der monatlichen Zahlungen. Dies gibt Ihnen einen klaren Überblick über Ihre finanzielle Lage.

2. Priorisierung der Schulden: Identifizieren Sie die Schulden mit den höchsten Zinssätzen oder den höchsten monatlichen Zahlungen. Diese Schulden sollten Vorrang haben, um die Zinskosten zu minimieren und den Schuldenabbau zu beschleunigen.

3. Festlegung des Budgets: Überprüfen Sie Ihre monatlichen Einnahmen und Ausgaben und erstellen Sie ein realistisches Budget. Berücksichtigen Sie dabei die Mindestzahlungen für Ihre Schulden und achten Sie darauf, dass Sie genug Geld für Lebenshaltungskosten und Notfälle übrig haben.

4. Zusätzliche Zahlungen leisten: Prüfen Sie, ob Sie zusätzliches Geld für die Tilgung Ihrer Schulden aufbringen können. Dies kann durch das Einsparen von Ausgaben, den Verkauf von ungenutzten Gegenständen oder die Steigerung Ihres Einkommens erreicht werden. Verwenden Sie diese zusätzlichen Zahlungen, um Schulden schneller abzubauen.

5. Automatische Zahlungen einrichten: Automatisieren Sie Ihre Zahlungen, indem Sie Daueraufträge oder Lastschriften einrichten. Dadurch werden Sie daran erinnert, Ihre monatlichen Zahlungen fristgerecht zu leisten und vermeiden unnötige Mahnungen oder Säumnisgebühren.

6. Überwachung und Anpassung: Überwachen Sie regelmäßig Ihren Zahlungsplan und passen Sie ihn bei Bedarf an. Wenn sich Ihre finanzielle Situation ändert oder Sie zusätzliches Geld zur Verfügung haben, überlegen Sie, ob Sie den Zahlungsplan optimieren können, um Schulden schneller zu begleichen.

Ein Zahlungsplan erfordert Disziplin und Durchhaltevermögen, um erfolgreich zu sein. Bleiben Sie fokussiert und halten Sie sich an Ihren Plan. Mit der Zeit werden Sie sehen, wie sich Ihre Schulden reduzieren und Ihre finanzielle Situation verbessert.

5. In Anspruch nehmen einer Schuldnerberatung

Wenn Sie mit Ihren Schulden kämpfen und nicht wissen, wie Sie weiter vorgehen sollen, kann es hilfreich sein, eine Schuldnerberatung in Anspruch zu nehmen. Eine Schuldnerberatung kann Ihnen professionelle Unterstützung bieten und Ihnen bei der Bewältigung Ihrer finanziellen Probleme helfen. Hier sind einige Gründe, warum es sinnvoll ist, eine Schuldnerberatung in Anspruch zu nehmen:

1. Expertenwissen: Schuldnerberater verfügen über fundiertes Wissen und Expertise im Umgang mit Schulden. Sie kennen die verschiedenen rechtlichen und finanziellen Aspekte und können Ihnen wertvolle Ratschläge geben.

2. Individuelle Beratung: Bei einer Schuldnerberatung erhalten Sie eine individuelle Beratung, die auf Ihre spezifische finanzielle Situation zugeschnitten ist. Die Berater analysieren Ihre Schulden, Einnahmen und Ausgaben und entwickeln gemeinsam mit Ihnen Maßnahmen zur Schuldentilgung.

3. Verhandlungen mit Gläubigern: Schuldnerberater können für Sie mit Ihren Gläubigern verhandeln. Sie kennen die richtigen Ansprechpartner und wissen, wie man Zahlungspläne aushandelt oder Zinsen senkt. Dadurch können Sie bessere Vereinbarungen treffen und Ihre Schuldenlast reduzieren.

4. Unterstützung bei der Budgetplanung: Eine Schuldnerberatung kann Ihnen helfen, einen realistischen Budgetplan zu erstellen. Sie werden lernen, wie Sie Ihre Ausgaben optimieren, finanzielle Prioritäten setzen und besser mit Ihrem zur Verfügung stehenden Einkommen umgehen können.

5. Psychologische Unterstützung: Schulden können auch eine psychische Belastung darstellen. Schuldnerberater bieten Ihnen nicht nur finanzielle, sondern auch emotionale Unterstützung während des Schuldenabbauprozesses. Sie können Ihnen helfen, mit der finanziellen Unsicherheit umzugehen und motiviert zu bleiben.

Eine Schuldnerberatung kann Ihnen einen klaren Plan zur Bewältigung Ihrer Schulden geben und Ihnen den Weg zu einem schuldenfreien Leben ebnen. Zögern Sie nicht, diese Ressource in Anspruch zu nehmen und sich professionelle Hilfe bei Ihren Schuldenproblemen zu suchen.

Fortgeschrittene Strategien zur Schuldenstundung

Um Schulden effektiv zu stunden, gibt es fortgeschrittene Strategien, die Ihnen helfen können, Ihre finanzielle Situation langfristig zu verbessern. Eine Möglichkeit ist die Schuldenkonsolidierung, bei der Sie Ihre Schulden zu einem einzigen Kredit zusammenfassen. Dadurch haben Sie oft niedrigere Zinsen und eine vereinfachte Rückzahlung. Eine weitere Strategie ist die Umschuldung oder Kreditumschichtung, bei der Sie Ihre bestehenden Schulden durch einen neuen Kredit mit besseren Konditionen ersetzen. Sie können auch mit Ihren Gläubigern Ratenzahlungsvereinbarungen aushandeln, um die Rückzahlung Ihrer Schulden auf mehrere Monate oder Jahre zu verteilen. In einigen Fällen kann auch das Privatinsolvenzverfahren eine Option sein, um Schulden zu stunden und eine Entschuldung zu erreichen. Diese fortgeschrittenen Strategien sollten jedoch gründlich geprüft und mit einer professionellen Beratung abgestimmt werden, um die besten Ergebnisse zu erzielen.

1. Schuldenkonsolidierung

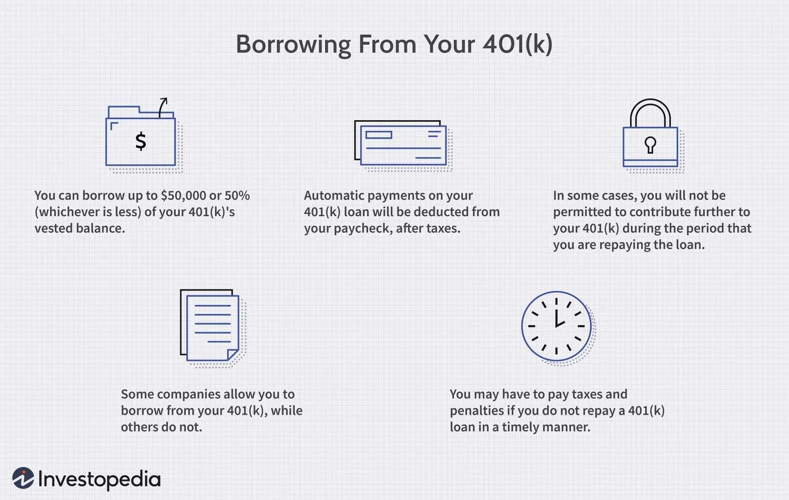

Die Schuldenkonsolidierung ist eine fortgeschrittene Strategie zur Schuldenstundung, die Ihnen helfen kann, Ihre Schulden effektiv zu verwalten. Hier sind einige wichtige Informationen zur Schuldenkonsolidierung:

– Was ist Schuldenkonsolidierung?

Bei der Schuldenkonsolidierung werden mehrere Schulden zu einer einzigen Schuld zusammengefasst. Dies bedeutet, dass Sie nur noch eine Zahlung pro Monat leisten müssen, anstatt mehrere Gläubiger bedienen zu müssen.

– Wie funktioniert Schuldenkonsolidierung?

Es gibt verschiedene Möglichkeiten, Schulden zu konsolidieren. Eine Option besteht darin, einen Kredit aufzunehmen, um damit alle bestehenden Schulden abzuzahlen. Dadurch haben Sie nur noch eine Schuld, die möglicherweise niedrigere Zinsen oder bessere Konditionen aufweist.

– Vorteile der Schuldenkonsolidierung:

Die Schuldenkonsolidierung kann Ihnen mehrere Vorteile bieten. Erstens vereinfacht sie Ihre monatlichen Zahlungen und ermöglicht es Ihnen, Ihre Schulden besser zu überblicken. Zweitens können Sie potenziell niedrigere Zinsen oder längere Laufzeiten erhalten, was zu niedrigeren monatlichen Zahlungen führen kann.

– Was sollten Sie beachten?

Bevor Sie sich für eine Schuldenkonsolidierung entscheiden, sollten Sie die Konditionen genau prüfen. Vergleichen Sie die Zinsen, Gebühren und Bedingungen verschiedener Anbieter, um die beste Option für Ihre finanzielle Situation zu finden.

– Wo erhalten Sie Hilfe?

Es gibt spezialisierte Schuldenberater und Finanzinstitute, die Ihnen bei der Schuldenkonsolidierung helfen können. Sie können Ihnen eine individuelle Beratung bieten und Ihnen bei der Auswahl der besten Strategie für Ihre Bedürfnisse helfen.

Die Schuldenkonsolidierung kann eine effektive Methode sein, um Ihre Schulden zu stunden und Ihre finanzielle Situation zu verbessern. Es ist wichtig, sich gründlich zu informieren und professionelle Beratung einzuholen, um die beste Entscheidung zu treffen.

2. Umschuldung oder Kreditumschichtung

Die Umschuldung oder Kreditumschichtung ist eine fortgeschrittene Strategie zur Schuldenstundung. Hierbei werden bestehende Schulden durch einen neuen Kredit abgelöst, der oft zu günstigeren Konditionen angeboten wird.

Es gibt verschiedene Möglichkeiten, eine Umschuldung oder Kreditumschichtung durchzuführen:

- 1. Kreditvergleich: Vergleichen Sie die Angebote verschiedener Banken und Kreditgeber, um einen Kredit mit niedrigeren Zinsen und besseren Konditionen zu finden.

- 2. Ein Kredit bei einer anderen Bank: Beantragen Sie einen neuen Kredit bei einer anderen Bank, um Ihre bestehenden Schulden abzulösen.

- 3. Kreditkonsolidierung: Fassen Sie mehrere Schulden zu einem einzigen Kredit zusammen, um mehr Überblick und eine bessere Zahlungsstruktur zu erhalten.

Durch eine Umschuldung oder Kreditumschichtung können Sie in der Regel Zinsen sparen und Ihre monatlichen Zahlungen reduzieren. Es ist jedoch wichtig, die Kosten und Bedingungen des neuen Kredits sorgfältig zu prüfen und sicherzustellen, dass Sie die monatlichen Zahlungen weiterhin leisten können.

Bevor Sie eine Umschuldung oder Kreditumschichtung durchführen, sollten Sie professionelle Beratung in Anspruch nehmen, um sicherzustellen, dass dies die richtige Lösung für Ihre individuelle Situation ist. Es ist auch ratsam, die vertraglichen Bedingungen und eventuelle Gebühren genau zu prüfen, um böse Überraschungen zu vermeiden.

3. Ratenzahlungsvereinbarungen verhandeln

Wenn Sie Schwierigkeiten haben, Ihre Schulden auf einmal zu begleichen, können Sie mit Ihren Gläubigern Ratenzahlungsvereinbarungen verhandeln. Hier sind einige Tipps, wie Sie dabei vorgehen können:

1. Überblick über Ihre Schulden: Machen Sie eine Liste all Ihrer Schulden und fassen Sie die aktuellen offenen Beträge zusammen. Dies verschafft Ihnen einen klaren Überblick über Ihre Gesamtsituation und hilft Ihnen, realistische Ratenzahlungspläne zu erstellen.

2. Ermitteln Sie Ihre finanziellen Möglichkeiten: Analysieren Sie Ihre Einnahmen und Ausgaben, um zu sehen, wie viel Sie monatlich für die Rückzahlung von Schulden zur Verfügung haben. Dadurch wissen Sie, wie hoch die monatlichen Ratenzahlungen sein können.

3. Setzen Sie sich mit Ihren Gläubigern in Verbindung: Kontaktieren Sie Ihre Gläubiger schriftlich oder telefonisch und erklären Sie Ihre derzeitige finanzielle Situation. Bitten Sie um einen Termin, um über Ratenzahlungsvereinbarungen zu sprechen.

4. Präsentieren Sie Ihren Vorschlag: Bereiten Sie einen schriftlichen Vorschlag für Ratenzahlungen vor, der Ihre finanziellen Möglichkeiten berücksichtigt. Sie können vorschlagen, den Gesamtbetrag in gleichmäßigen monatlichen Raten zu begleichen oder eine teilweise Rückzahlung anzubieten.

5. Verhandeln Sie die Konditionen: Seien Sie bereit, Kompromisse einzugehen und über mögliche Konditionen zu verhandeln. Dies kann beispielsweise die Reduzierung von Zinsen, Gebühren oder eine längere Laufzeit umfassen.

6. Vertrag schriftlich festhalten: Wenn Sie eine Einigung mit Ihren Gläubigern erzielen, stellen Sie sicher, dass alle vereinbarten Konditionen schriftlich festgehalten werden. Dies schützt Sie vor Missverständnissen und gibt Ihnen eine klare Basis für die Rückzahlung Ihrer Schulden.

Eine Ratenzahlungsvereinbarung kann eine effektive Möglichkeit sein, Ihre Schulden in überschaubaren Raten abzubezahlen und eine gute Grundlage für eine positive Beziehung zu Ihren Gläubigern zu schaffen. Es ist wichtig, dass Sie Ihre Zahlungsverpflichtungen einhalten, um weitere finanzielle Schwierigkeiten zu vermeiden.

4. Privatinsolvenzverfahren

Das Privatinsolvenzverfahren ist eine fortgeschrittene Strategie zur Schuldenstundung, die in Betracht gezogen werden kann, wenn andere Optionen nicht erfolgreich waren. Es ermöglicht Menschen mit hohen Schulden, einen Neuanfang zu machen und ihre finanzielle Situation zu bereinigen.

Was ist das Privatinsolvenzverfahren?

Das Privatinsolvenzverfahren, auch bekannt als Verbraucherinsolvenzverfahren oder Regelinsolvenzverfahren, ist ein gesetzlich geregeltes Verfahren, das es überschuldeten Personen ermöglicht, ihre Schulden zu begleichen oder zumindest einen Teil davon abzutragen. Es bietet eine Möglichkeit, Schulden zu stunden und gleichzeitig Gläubigern einen gewissen Ausgleich zu bieten.

Wie funktioniert das Privatinsolvenzverfahren?

Das Privatinsolvenzverfahren besteht in der Regel aus mehreren Schritten. Zunächst müssen Sie einen Insolvenzantrag stellen, der von einem Insolvenzgericht geprüft wird. Wenn der Antrag angenommen wird, wird ein Insolvenzverwalter bestellt, der Ihre finanzielle Situation überwacht.

Während des Verfahrens müssen Sie regelmäßige Zahlungen leisten, die auf Ihre finanziellen Möglichkeiten abgestimmt sind. Der Betrag, den Sie zahlen müssen, basiert in der Regel auf Ihrem Einkommen und Ihrer Vermögenssituation. In der Regel dauert das Privatinsolvenzverfahren sechs Jahre, kann aber in Ausnahmefällen verkürzt oder verlängert werden.

Nach Ablauf des Privatinsolvenzverfahrens erhalten Sie eine Restschuldbefreiung, die es Ihnen ermöglicht, von den verbleibenden Schulden befreit zu werden. Dies bedeutet, dass Sie nicht mehr verpflichtet sind, die restlichen Schulden zu begleichen.

Es ist wichtig zu beachten, dass das Privatinsolvenzverfahren einige Vor- und Nachteile hat. Eine gründliche Beratung durch einen Insolvenzexperten ist daher unerlässlich, um die Auswirkungen auf Ihre finanzielle Situation zu verstehen und die bestmögliche Lösung für Ihre Schulden zu finden.

Rechtliche Aspekte der Schuldenstundung

Bei der Schuldenstundung gibt es auch einige wichtige rechtliche Aspekte zu beachten. Hier sind einige Punkte, die Sie berücksichtigen sollten:

– Verjährung von Schulden: Schulden haben eine Verjährungsfrist, nach der sie nicht mehr einklagbar sind. Es ist wichtig zu wissen, dass die Verjährungsfrist je nach Art der Schulden und des Gläubigers variiert. Informieren Sie sich über die gesetzlichen Bestimmungen und stellen Sie sicher, dass Sie die Verjährungsfristen im Auge behalten.

– Anfechtung von rechtswidrigen Forderungen: Manchmal können Forderungen unrechtmäßig oder fehlerhaft sein. In solchen Fällen haben Sie das Recht, diese anzufechten. Prüfen Sie genau, ob die Forderungen korrekt begründet sind und inwiefern Sie eventuelle Fehler oder rechtswidrige Praktiken identifizieren können. Bei Zweifeln konsultieren Sie einen Rechtsanwalt oder eine Schuldnerberatungsstelle.

– Vorgehen bei ungerechtfertigten Mahnungen oder Inkassoschreiben: Wenn Sie Mahnungen oder Inkassoschreiben erhalten, die Ihrer Meinung nach ungerechtfertigt sind, sollten Sie schnell handeln. Informieren Sie sich über Ihre Rechte und Pflichten als Schuldner und setzen Sie sich gegebenenfalls mit dem Gläubiger oder dem Inkassounternehmen in Verbindung, um die Angelegenheit zu klären.

Es ist wichtig, sich in rechtlichen Fragen rund um die Schuldenstundung gut zu informieren und gegebenenfalls professionellen Rat einzuholen. Jeder Fall ist einzigartig und kann individuelle rechtliche Implikationen haben.

1. Verjährung von Schulden

Die Verjährung von Schulden ist ein wichtiger rechtlicher Aspekt, den man bei der Schuldenstundung berücksichtigen sollte. Hier sind einige wichtige Informationen zur Verjährung von Schulden:

Verjährungsfristen: Schulden unterliegen in Deutschland bestimmten Verjährungsfristen. Die Verjährungsdauer variiert je nach Art der Schuld und beträgt in der Regel zwischen drei und 30 Jahren. Es ist wichtig zu wissen, dass diese Fristen ab dem Zeitpunkt des Eintritts der Fälligkeit der Forderung beginnen.

Häufige Verjährungsfristen: Im Allgemeinen beträgt die Verjährungsfrist für allgemeine Schulden, wie z.B. Kredite oder Rechnungen, in der Regel drei Jahre. Bei anderen Schuldenarten, wie beispielsweise Mietrückständen, beträgt die Verjährungsfrist häufig sechs Jahre. Es ist ratsam, sich bei spezifischen Schuldenarten über die genauen Verjährungsfristen zu informieren.

Hemmung der Verjährungsfrist: Es gibt bestimmte Situationen, in denen die Verjährungsfrist gehemmt, also vorübergehend gestoppt, wird. Dies kann passieren, wenn beispielsweise der Gläubiger einen Mahnbescheid beantragt oder wenn eine Zahlungsaufforderung vom Schuldner anerkannt wird. In solchen Fällen beginnt die Verjährungsfrist erneut zu laufen, sobald die Hemmung aufgehoben ist.

Verjährungseinrede: Wenn eine Schuld verjährt ist, kann der Schuldner die Verjährungseinrede erheben. Das bedeutet, dass er gegenüber dem Gläubiger geltend macht, dass die Forderung aufgrund der Verjährung nicht mehr durchsetzbar ist. Es ist jedoch wichtig zu beachten, dass die Verjährungseinrede selbständig erhoben werden muss, da die Verjährung nicht automatisch eintritt.

Es ist ratsam, sich bei rechtlichen Fragen zur Verjährung von Schulden an einen Rechtsanwalt oder eine Schuldnerberatungsstelle zu wenden. Diese können Ihnen rechtliche Ratschläge geben und Sie bei der Einhaltung der Verjährungsfristen unterstützen.

2. Anfechtung von rechtswidrigen Forderungen

Wenn Sie der Ansicht sind, dass eine Ihrer Schuldenforderungen unrechtmäßig ist, haben Sie das Recht, diese anzufechten. Hier sind einige Schritte, die Sie unternehmen können, um rechtswidrige Forderungen anzufechten:

1. Überprüfen Sie die Forderung: Überprüfen Sie sorgfältig alle Unterlagen und Dokumente, die mit der Forderung zusammenhängen. Stellen Sie sicher, dass alle Angaben korrekt und gültig sind. Überprüfen Sie auch, ob die Forderung möglicherweise verjährt ist.

2. Sammeln Sie Beweise: Sammeln Sie alle relevanten Beweise, die Ihre Argumente unterstützen. Dies können beispielsweise Zahlungsbelege, Korrespondenz oder andere schriftliche Unterlagen sein.

3. Schreiben Sie einen Widerspruch: Verfassen Sie einen formellen Widerspruch, in dem Sie Ihre Argumente und Beweise präsentieren. Geben Sie in Ihrem Widerspruch klar an, warum Sie die Forderung für ungültig oder unrechtmäßig halten.

4. Senden Sie den Widerspruch: Schicken Sie den Widerspruch per Einschreiben an den Gläubiger oder das Inkassounternehmen. Bewahren Sie eine Kopie des Widerspruchs und den Nachweis des Versands gut auf.

5. Verfolgen Sie den Fall: Verfolgen Sie den Fall und behalten Sie alle Kommunikation im Auge. Halten Sie alle Beweise und Dokumente in Bezug auf die Forderung griffbereit.

6. Holen Sie rechtlichen Rat ein: Wenn nötig, holen Sie sich rechtlichen Rat von einem Anwalt oder einer Schuldnerberatungsstelle. Ein Experte kann Ihnen helfen, den Fall zu analysieren und geeignete rechtliche Schritte einzuleiten.

Es ist wichtig zu beachten, dass die Anfechtung von rechtswidrigen Forderungen ein komplexer Prozess sein kann. Es ist ratsam, professionelle Hilfe in Anspruch zu nehmen und sich rechtzeitig über Ihre Rechte und Möglichkeiten zu informieren.

3. Vorgehen bei ungerechtfertigten Mahnungen oder Inkassoschreiben

Um mit ungerechtfertigten Mahnungen oder Inkassoschreiben umzugehen, sollten Sie die folgenden Schritte befolgen:

1. Überprüfen Sie die Forderungen: Überprüfen Sie sorgfältig die genauen Details der Forderungen in den Mahnungen oder Inkassoschreiben. Stellen Sie sicher, dass sie rechtlich korrekt begründet sind und dass Sie tatsächlich für die betreffenden Schulden verantwortlich sind.

2. Fordern Sie Nachweise an: Wenn Sie Zweifel an den Forderungen haben, fordern Sie die Gläubiger oder das Inkassounternehmen auf, Ihnen nachvollziehbare Nachweise für die Schulden vorzulegen. Dazu gehören beispielsweise Verträge, Rechnungen oder unterschriebene Vereinbarungen.

3. Widerspruch einlegen: Wenn Sie der Meinung sind, dass die Mahnungen oder Inkassoschreiben unberechtigt sind, legen Sie schriftlich Widerspruch ein. Geben Sie dabei detailliert an, warum Sie die Forderung bestreiten und fordern Sie eine Stellungnahme von den Gläubigern oder dem Inkassounternehmen.

4. Rechtliche Beratung suchen: Wenn Sie sich unsicher sind, ob die Forderungen gerechtfertigt sind oder wie Sie weiter vorgehen sollen, suchen Sie rechtliche Beratung bei einem Anwalt oder einer Verbraucherzentrale. Die Experten können Ihnen helfen, Ihre Rechte zu verstehen und eine angemessene Verteidigungsstrategie zu entwickeln.

5. Dokumentation aufrechterhalten: Behalten Sie alle schriftlichen Kommunikationen und Dokumente im Zusammenhang mit den ungerechtfertigten Mahnungen oder Inkassoschreiben sorgfältig. Dies ist wichtig, um Ihre Position zu stärken, falls Sie rechtliche Schritte ergreifen müssen.

Es ist wichtig, dass Sie nicht passiv bleiben, wenn Sie der Meinung sind, dass die Forderungen unberechtigt sind. Nehmen Sie die Angelegenheit ernst und ergreifen Sie die notwendigen Schritte, um Ihre Rechte zu schützen und ungerechtfertigte Forderungen abzuwehren.

Zusammenfassung und Fazit

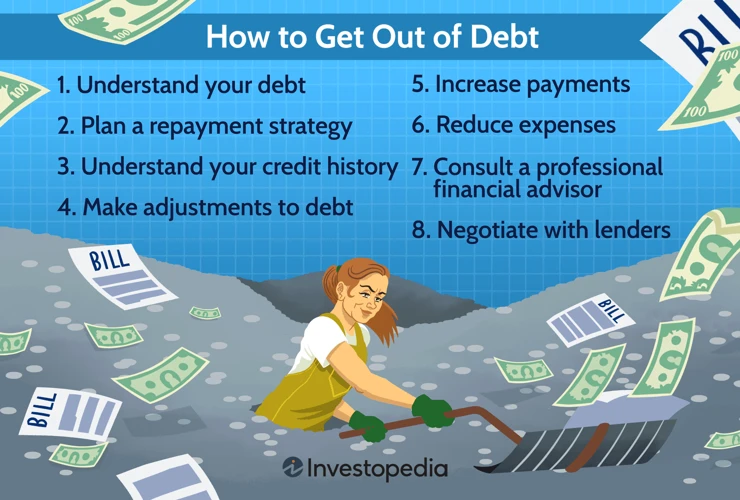

Abschließend lässt sich festhalten, dass das Stundungen von Schulden ein wirksames Mittel sein kann, um finanzielle Probleme zu bewältigen und einen Neuanfang zu starten. In diesem Artikel wurden Ihnen effektive Tipps aufgezeigt, wie Sie Schulden stunden können. Dazu gehören der Überblick über Ihre Schulden, die Verhandlungen mit Gläubigern, die Budgetplanung und Ausgabenoptimierung, das Erstellen eines Zahlungsplans und die Inanspruchnahme einer Schuldnerberatung.

Darüber hinaus wurden fortgeschrittene Strategien wie die Schuldenkonsolidierung, Umschuldung, Ratenzahlungsvereinbarungen und das Privatinsolvenzverfahren behandelt. Es ist wichtig zu beachten, dass diese fortgeschrittenen Strategien gut überlegt sein sollten und professionelle Beratung empfehlenswert ist.

Auch rechtliche Aspekte wie die Verjährung von Schulden, die Anfechtung von rechtswidrigen Forderungen und das Vorgehen bei ungerechtfertigten Mahnungen oder Inkassoschreiben wurden angesprochen. Es ist wichtig, sich über Ihre Rechte und Pflichten in Bezug auf Schulden im Klaren zu sein.

Am Ende liegt es an Ihnen, die Tipps und Strategien aus diesem Artikel umzusetzen. Seien Sie proaktiv und suchen Sie Unterstützung, wenn nötig. Mit einem klaren Plan und Durchhaltevermögen können Sie Ihre Schulden reduzieren und Ihre finanzielle Situation verbessern.

Denken Sie daran, dass die Schuldenstundung nur eine vorübergehende Lösung ist und langfristige Maßnahmen erfordert, um Schulden abzubauen. Schulden können belastend sein, aber mit den richtigen Schritten und der richtigen Einstellung können Sie Ihren Weg zu einer schuldenfreien Zukunft finden.

Häufig gestellte Fragen

1. Welche Arten von Schulden können gestundet werden?

Grundsätzlich können verschiedene Arten von Schulden gestundet werden, wie z.B. Kreditkartenschulden, Darlehen, Hypotheken, medizinische Rechnungen, Studiendarlehen usw.

2. Wie lange kann ich meine Schulden stunden?

Die Dauer der Schuldenstundung hängt von Ihrer individuellen Situation und den Vereinbarungen mit Ihren Gläubigern ab. Es kann von einigen Monaten bis zu mehreren Jahren reichen.

3. Welche Auswirkungen hat das Stundungen von Schulden auf meine Kreditwürdigkeit?

Das Stundungen von Schulden kann sich vorübergehend negativ auf Ihre Kreditwürdigkeit auswirken, da Zahlungen nicht rechtzeitig erfolgen. Es ist jedoch besser, vorübergehende finanzielle Schwierigkeiten zu haben, als dauerhaft zahlungsunfähig zu sein. Bei rechtzeitiger Rückzahlung können Sie Ihre Kreditwürdigkeit wieder verbessern.

4. Beeinflusst das Stundungen von Schulden meine Beziehung zu den Gläubigern?

Das Stundungen von Schulden kann Ihre Beziehung zu den Gläubigern beeinflussen. Es ist jedoch wichtig, offen und ehrlich mit ihnen zu kommunizieren und alternative Rückzahlungsvereinbarungen zu treffen, um die Beziehung zu erhalten.

5. Muss ich während der Schuldenstundung Zinsen zahlen?

Die Zinsen während der Schuldenstundung hängen von den individuellen Vereinbarungen mit Ihren Gläubigern ab. Einige Gläubiger können die Zinszahlungen vorübergehend aussetzen, während andere weiterhin Zinsen berechnen können.

6. Gibt es bestimmte Voraussetzungen, um Schulden stunden zu können?

Es gibt keine festgelegten Voraussetzungen, um Schulden zu stunden. Es ist jedoch wichtig, Ihre finanzielle Situation zu verstehen, mit Ihren Gläubigern zu kommunizieren und eine Lösung anzustreben, die für beide Seiten akzeptabel ist.

7. Kann ich meine Schulden selbst stunden oder benötige ich professionelle Hilfe?

Es ist möglich, Ihre Schulden selbst zu stunden, indem Sie direkt mit Ihren Gläubigern verhandeln und alternative Zahlungsvereinbarungen treffen. In einigen Fällen kann jedoch die Hilfe einer Schuldnerberatung oder eines Anwalts hilfreich sein, um Ihnen bei der Verhandlung mit Gläubigern zu unterstützen.

8. Kann ich während der Schuldenstundung neue Schulden aufnehmen?

Es wird nicht empfohlen, während der Schuldenstundung neue Schulden aufzunehmen. Es ist wichtig, Ihre finanzielle Situation zu stabilisieren und Schulden abzubauen, anstatt neue Schulden anzuhäufen.

9. Kann ich meine Schulden vorzeitig abzahlen, wenn ich dazu in der Lage bin?

Ja, in den meisten Fällen haben Sie die Möglichkeit, Ihre Schulden vorzeitig abzuzahlen, wenn Sie dazu in der Lage sind. Es ist ratsam, dies mit Ihren Gläubigern zu besprechen und eventuelle Gebühren oder Zinsen für eine vorzeitige Rückzahlung zu klären.

10. Was passiert, wenn ich meine Schulden nicht stunden kann?

Wenn Sie Ihre Schulden nicht stunden können, sollten Sie professionelle Hilfe suchen, um andere Lösungen wie eine Schuldenkonsolidierung, Umschuldung oder ein Privatinsolvenzverfahren in Betracht zu ziehen. Es ist wichtig, frühzeitig Maßnahmen zu ergreifen, um Ihre finanzielle Situation zu verbessern.