Alles über Sicherungsübereignung Kfz: Finanzplanung und Rechtsberatung Blog in Deutschland

Willkommen zu unserem umfassenden Leitfaden über die Sicherungsübereignung von Kraftfahrzeugen in Deutschland! In diesem Artikel werden wir Ihnen alle wichtigen Informationen zur Sicherungsübereignung geben, einschließlich der Definition, der rechtlichen Grundlagen und der Vorteile. Wir werden auch die Rolle der Sicherungsübereignung in der Finanzplanung erläutern und Ihnen Schritt für Schritt erklären, wie das Verfahren der Sicherungsübereignung abläuft. Darüber hinaus werden wir die Bedeutung der Rechtsberatung bei der Sicherungsübereignung hervorheben und die potenziellen Risiken und Alternativen zu dieser Finanzierungsform diskutieren. Lesen Sie weiter, um alles zu erfahren, was Sie über die Sicherungsübereignung von Kfz wissen müssen, und starten Sie Ihre Finanzplanung auf sichere Weise!

Zusammenfassung

- Was ist Sicherungsübereignung?

- Rechtsgrundlagen

- Vorteile der Sicherungsübereignung von Kfz

- Sicherungsübereignung in der Finanzplanung

- Verfahren der Sicherungsübereignung

- Rechtsberatung bei der Sicherungsübereignung

- Risiken der Sicherungsübereignung

- Wichtige Aspekte bei der Sicherungsübereignung

- Alternativen zur Sicherungsübereignung

- Fazit

-

Häufig gestellte Fragen

- Was passiert, wenn ich meinen Kredit nicht zurückzahlen kann?

- Kann ich das Fahrzeug während der Sicherungsübereignung nutzen?

- Wie erfolgt die Bewertung des Fahrzeugs bei der Sicherungsübereignung?

- Kann ich die Sicherungsübereignung vorzeitig beenden?

- Welche Risiken sind mit der Sicherungsübereignung verbunden?

- Wodurch unterscheidet sich die Sicherungsübereignung von anderen Finanzierungsformen?

- Wer kann eine Sicherungsübereignung nutzen?

- Können bei der Sicherungsübereignung auch andere Vermögensgegenstände als Sicherheit verwendet werden?

- Wie beantrage ich eine Sicherungsübereignung?

- Brauche ich eine Rechtsberatung für die Sicherungsübereignung?

- Verweise

Was ist Sicherungsübereignung?

Die Sicherungsübereignung ist eine gängige Finanzierungsmethode, bei der ein Kfz als Sicherheit für einen Kreditgeber hinterlegt wird. Dabei wird das Eigentum an dem Fahrzeug vorübergehend auf den Kreditgeber übertragen, bis der Kredit vollständig zurückgezahlt ist. Diese Form der Sicherheit ermöglicht es dem Kreditgeber, im Falle eines Zahlungsausfalls des Kreditnehmers das Fahrzeug zu verwerten und den ausstehenden Betrag zu begleichen. Es ist wichtig zu beachten, dass während des Zeitraums der Sicherungsübereignung der Kreditnehmer das Kfz weiterhin nutzen darf. Dieses Finanzierungsmodell bietet zahlreiche Vorteile sowohl für den Kreditnehmer als auch für den Kreditgeber. Es ermöglicht dem Kreditnehmer den Zugang zu günstigen Kreditkonditionen, da das Fahrzeug als Sicherheit dient. Gleichzeitig erhält der Kreditgeber durch die Sicherungsübereignung eine Absicherung für den Fall eines Zahlungsausfalls. Weitere Informationen zur Sicherungsübereignung finden Sie in unseren seriösen Autoführern und unseren Erfahrungen mit Autokrediten bei der ING.

Rechtsgrundlagen

Die Sicherungsübereignung von Kfz basiert auf verschiedenen rechtlichen Grundlagen. Im deutschen Rechtssystem sind insbesondere das Bürgerliche Gesetzbuch (BGB) und das Gesetz über das Kreditwesen (KWG) relevant. Die Rechtsgrundlage für die Sicherungsübereignung findet sich im BGB in den §§ 929 ff. Dort wird das Eigentum an einem Fahrzeug übertragen, um eine Sicherheit für einen Kredit zu gewährleisten. Das KWG regelt die Vorschriften für Kreditinstitute und bietet Rahmenbedingungen für die Sicherungsübereignung im Kontext von Finanzierungen. Es ist wichtig, die rechtlichen Bestimmungen und Anforderungen sorgfältig zu beachten, um rechtliche Konflikte zu vermeiden und den Schutz der Interessen aller Beteiligten zu gewährleisten. Weitere Informationen zur Sicherungsübereignung und zum Thema Dienstwagenprivatnutzung finden Sie in unserem Artikel zur privaten Nutzung von Dienstwagen.

Vorteile der Sicherungsübereignung von Kfz

Die Sicherungsübereignung von Kfz bietet sowohl für den Kreditnehmer als auch für den Kreditgeber eine Reihe von Vorteilen. Für den Kreditnehmer ermöglicht die Sicherungsübereignung den Zugang zu günstigen Kreditkonditionen, da das Fahrzeug als Sicherheit dient. Dies bedeutet, dass niedrigere Zinssätze angeboten werden können und der Kreditnehmer möglicherweise eine größere Kreditsumme erhalten kann. Darüber hinaus ermöglicht die Sicherungsübereignung dem Kreditnehmer weiterhin die Nutzung des Fahrzeugs während der Kreditlaufzeit. Für den Kreditgeber bietet die Sicherungsübereignung eine zusätzliche Sicherheit, da im Falle eines Zahlungsausfalls des Kreditnehmers das Fahrzeug verwertet werden kann, um den ausstehenden Betrag zu begleichen. Dies reduziert das Risiko für den Kreditgeber und ermöglicht möglicherweise niedrigere Zinssätze für den Kreditnehmer. Insgesamt bietet die Sicherungsübereignung von Kfz also Vorteile für beide Parteien und ist eine beliebte Finanzierungsmethode.

Sicherungsübereignung in der Finanzplanung

Die Sicherungsübereignung spielt eine wichtige Rolle in der Finanzplanung, insbesondere bei der Fahrzeugfinanzierung. Indem man das Fahrzeug als Sicherheit hinterlegt, ermöglicht die Sicherungsübereignung dem Kreditnehmer den Zugang zu günstigeren Kreditkonditionen. Dies kann die finanzielle Belastung reduzieren und dem Kreditnehmer helfen, seinen Finanzplan effektiver zu gestalten. Darüber hinaus kann die Sicherungsübereignung auch bei der Kreditaufnahme für andere Zwecke wie die Immobilienfinanzierung eine Rolle spielen, da das Fahrzeug als zusätzliche Sicherheit dienen kann. Es ist wichtig, die verschiedenen Aspekte der Sicherungsübereignung in die Finanzplanung einzubeziehen, um die besten finanziellen Entscheidungen zu treffen. Eine professionelle Beratung kann dabei helfen, den individuellen Finanzplan zu optimieren und potenzielle Risiken abzuwägen.

Verfahren der Sicherungsübereignung

Das Verfahren der Sicherungsübereignung erfolgt in mehreren Schritten, um sicherzustellen, dass das Kfz ordnungsgemäß an den Kreditgeber übertragen wird. Zunächst wird ein Sicherungsvertrag zwischen dem Kreditnehmer und dem Kreditgeber erstellt. In diesem Vertrag werden alle relevanten Informationen, wie zum Beispiel die Laufzeit des Kredits und die Höhe der Kreditraten, festgehalten. Anschließend wird das Fahrzeug in das Fahrzeugregister eingetragen, um die Sicherungsübereignung zu dokumentieren. Dies gewährleistet, dass der Kreditgeber offiziell als Eigentümer des Fahrzeugs registriert ist. Schließlich erfolgt die Übergabe des Fahrzeugs an den Kreditgeber. Dies kann entweder durch physische Übergabe des Fahrzeugs oder durch Vereinbarung einer Verwahrungsstelle erfolgen. Während der Sicherungsübereignung darf der Kreditnehmer das Fahrzeug weiterhin nutzen, solange er seinen Zahlungsverpflichtungen nachkommt. Es ist wichtig, dass alle Schritte des Verfahrens sorgfältig durchgeführt werden, um die Rechtmäßigkeit der Sicherungsübereignung zu gewährleisten.

1. Erstellung eines Sicherungsvertrags

Um eine Sicherungsübereignung rechtsverbindlich zu machen, ist die Erstellung eines Sicherungsvertrags zwischen dem Kreditnehmer und dem Kreditgeber erforderlich. In diesem Vertrag werden alle wichtigen Details festgehalten, einschließlich des Fahrzeugtyps, der Laufzeit des Kredits, der Höhe des Darlehens und der vereinbarten Zinsen. Darüber hinaus werden die Rechte und Pflichten beider Parteien detailliert beschrieben. Es ist ratsam, bei der Erstellung dieses Vertrags die Unterstützung eines erfahrenen Rechtsberaters in Anspruch zu nehmen, um sicherzustellen, dass alle rechtlichen Aspekte angemessen berücksichtigt werden. Ein fundierter Sicherungsvertrag schützt sowohl den Kreditnehmer als auch den Kreditgeber.

2. Eintragung ins Fahrzeugregister

Die Eintragung der Sicherungsübereignung ins Fahrzeugregister ist ein wichtiger Schritt im Verfahren der Sicherungsübereignung. Durch die Eintragung wird die Sicherungsübereignung offiziell dokumentiert und rechtlich bindend. Der Kreditgeber wird als Eigentümer des Fahrzeugs im Register eingetragen, während der Kreditnehmer als sogenannter „Besitzer“ im Register vermerkt wird. Dadurch wird gewährleistet, dass potenzielle Käufer des Fahrzeugs über die bestehende Sicherungsübereignung informiert sind und der Kreditgeber seine Rechte an dem Fahrzeug im Falle eines Verkaufs ausüben kann. Die Eintragung ins Fahrzeugregister erfolgt in der Regel durch das zuständige Kraftfahrt-Bundesamt (KBA). Es gibt bestimmte Dokumente und Unterlagen, die für die Eintragung erforderlich sind, wie beispielsweise der Sicherungsvertrag und der Nachweis der Fahrzeugidentifikationsnummer (FIN). Es ist wichtig, dass die Eintragung korrekt und fristgerecht erfolgt, um die Wirksamkeit der Sicherungsübereignung sicherzustellen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Übergabe des Fahrzeugs

Die Übergabe des Fahrzeugs ist ein entscheidender Schritt im Verfahren der Sicherungsübereignung. Sobald der Sicherungsvertrag rechtsgültig abgeschlossen und das Fahrzeug im Fahrzeugregister eingetragen ist, erfolgt die Übergabe des Fahrzeugs an den Kreditnehmer. Bei der Übergabe sollten beide Parteien ein Protokoll erstellen, um den Zustand des Fahrzeugs zum Zeitpunkt der Übergabe festzuhalten. Dabei ist es wichtig, eventuelle Schäden oder Mängel zu dokumentieren. Der Kreditnehmer übernimmt ab diesem Zeitpunkt die Verantwortung für das Fahrzeug und darf es weiterhin nutzen, solange er seinen Zahlungsverpflichtungen nachkommt. Die Übergabe kann entweder persönlich oder durch Beauftragung eines Kuriers erfolgen. Diese sorgfältige Übergabe gewährleistet eine transparente Abwicklung und schützt sowohl den Kreditnehmer als auch den Kreditgeber. Weitere Informationen zur Sicherungsübereignung finden Sie in unseren seriösen Autoführern und unseren Erfahrungen mit Autokrediten bei der ING.

Rechtsberatung bei der Sicherungsübereignung

Die Rechtsberatung spielt eine entscheidende Rolle bei der Sicherungsübereignung von Kfz. Es ist wichtig, dass sowohl der Kreditgeber als auch der Kreditnehmer die rechtlichen Aspekte dieses Geschäftsmodells verstehen und sich rechtlich absichern. Ein erfahrener Rechtsberater kann bei der Prüfung der Verträge behilflich sein und sicherstellen, dass alle rechtlichen Anforderungen erfüllt sind. Darüber hinaus kann er die Parteien über die Haftungsfragen informieren und sie bei rechtlichen Auseinandersetzungen unterstützen. Eine sorgfältige rechtliche Beratung gewährleistet, dass die Sicherungsübereignung ordnungsgemäß durchgeführt wird und alle Beteiligten ihre Rechte und Pflichten kennen. Wenn Sie weitere Informationen über die Sicherungsübereignung und die damit verbundenen rechtlichen Aspekte wünschen, können Sie sich an erfahrene Rechtsberater wenden, die Ihnen helfen, auf der sicheren Seite zu sein.

1. Rechtliche Prüfung der Verträge

Bei der Sicherungsübereignung ist es wichtig, dass die Verträge rechtlich geprüft werden. Der erste Schritt besteht darin, alle Vertragsunterlagen sorgfältig zu überprüfen, um sicherzustellen, dass die Bedingungen fair und rechtlich bindend sind. Hierbei sollte vor allem auf die Bestimmungen zur Eigentumsübertragung, den Umfang der Sicherungsrechte und die Rechte und Pflichten der Parteien geachtet werden. Es ist ratsam, einen Rechtsanwalt hinzuzuziehen, der Fachkenntnisse im Bereich der Sicherungsübereignung hat und bei der Prüfung der Verträge unterstützt. Der Anwalt kann potenzielle Risiken oder Unklarheiten identifizieren und geeignete Maßnahmen vorschlagen, um diese zu minimieren. Eine gründliche rechtliche Prüfung der Verträge ist entscheidend, um eine solide Grundlage für die Sicherungsübereignung zu schaffen und rechtliche Probleme in der Zukunft zu vermeiden.

2. Beratung zu Haftungsfragen

Bei der Sicherungsübereignung von Kfz ist es wichtig, sich über Haftungsfragen beraten zu lassen. Eine professionelle Rechtsberatung kann dabei helfen, potenzielle Risiken zu identifizieren und zu minimieren. Die Berater können Fragen zur Haftung im Falle von Schäden am Fahrzeug oder bei Unfällen beantworten und die entsprechenden rechtlichen Bestimmungen erläutern. Darüber hinaus können sie Empfehlungen geben, wie man sich vor rechtlichen Konsequenzen schützen kann, z.B. durch den Abschluss einer adäquaten Versicherung. Ein erfahrener Rechtsberater kann auch bei der Klärung von Streitigkeiten zwischen den Vertragsparteien helfen und bei der Durchsetzung von Ansprüchen unterstützen. Die Haftungsfrage ist ein zentraler Aspekt bei der Sicherungsübereignung, daher sollten Kreditnehmer und Kreditgeber die Expertise eines Rechtsberaters in Anspruch nehmen, um ihre Interessen zu wahren.

3. Unterstützung bei rechtlichen Auseinandersetzungen

Bei der Sicherungsübereignung kann es zu rechtlichen Auseinandersetzungen kommen, insbesondere wenn der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommt. In solchen Fällen ist es wichtig, rechtlichen Beistand zu erhalten, um die eigenen Interessen zu wahren. Eine erfahrene Rechtsberatung kann dabei helfen, den Vertrag und die damit verbundenen Rechte und Pflichten zu prüfen. Ein spezialisierter Anwalt kann auch bei der Durchsetzung von Ansprüchen gegenüber dem Kreditnehmer unterstützen und gegebenenfalls rechtliche Schritte einleiten, um das Fahrzeug zurückzuerlangen. Es ist ratsam, bereits bei Vertragsabschluss einen Rechtsberater hinzuzuziehen, um mögliche Risiken und rechtliche Konsequenzen zu erkennen und angemessen darauf reagieren zu können. Zusätzliche Informationen zur Rechtsberatung bei der Sicherungsübereignung finden Sie in unserem Artikel zur privaten Nutzung von Dienstfahrzeugen und den entsprechenden rechtlichen Bestimmungen.

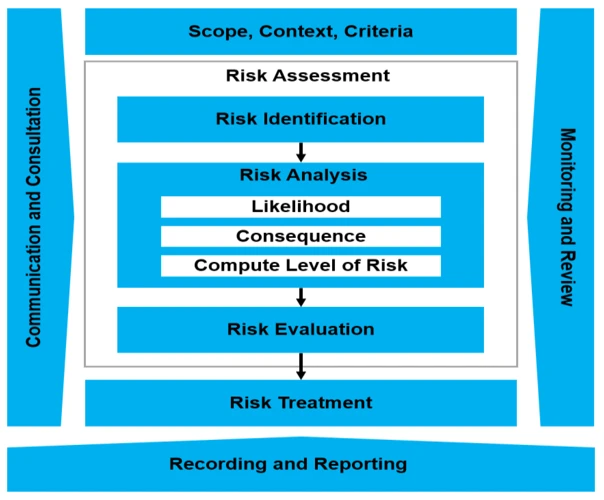

Risiken der Sicherungsübereignung

Bei der Sicherungsübereignung von Kfz gibt es bestimmte Risiken, die sowohl für den Kreditnehmer als auch den Kreditgeber beachtet werden sollten. Ein Hauptrisiko besteht darin, dass das Fahrzeug bei Zahlungsverzug oder -ausfall vom Kreditgeber verwertet werden kann. Dies kann zu erheblichen finanziellen Verlusten für den Kreditnehmer führen, insbesondere wenn der Wert des Fahrzeugs den ausstehenden Kreditbetrag nicht vollständig deckt. Es ist auch wichtig zu beachten, dass der Kreditnehmer während des Zeitraums der Sicherungsübereignung das Risiko trägt, dass das Fahrzeug beschädigt oder gestohlen wird. In solchen Fällen kann es schwierig sein, den Fahrzeugwert zu realisieren und den Kredit vollständig zurückzuzahlen. Darüber hinaus kann es vorkommen, dass der Kreditgeber bei Problemen mit dem Fahrzeug einen negativen Einfluss auf die Kreditwürdigkeit des Kreditnehmers hat. Ein umfangreicher Artikel über das Thema Dienstauto-Privatnutzung zeigt Ihnen wichtige Aspekte, die Sie beachten sollten.

Wichtige Aspekte bei der Sicherungsübereignung

Bei der Sicherungsübereignung von Kfz gibt es einige wichtige Aspekte zu beachten, um einen reibungslosen Ablauf zu gewährleisten. Erstens ist die Vertragsgestaltung entscheidend. Es ist ratsam, einen rechtsgültigen Sicherungsvertrag zu erstellen, der alle relevanten Details wie Fahrzeugdaten, Kreditbetrag, Ratenzahlungen und Laufzeit enthält. Zweitens ist eine genaue Fahrzeugbewertung unerlässlich, um den fairen Marktwert des Fahrzeugs zu ermitteln. Dies dient dazu, den Kreditbetrag und die Sicherheit für den Kreditgeber zu bestimmen. Es ist ratsam, einen unabhängigen Gutachter hinzuzuziehen, um eine objektive Bewertung zu erhalten. Drittens erfordert die Sicherungsübereignung eine laufende Vertragsüberwachung. Dies umfasst die regelmäßige Überprüfung der Vertragsbedingungen, die Überwachung der Ratenzahlungen und die rechtzeitige Kommunikation bei eventuellen Änderungen oder Schwierigkeiten. Indem diese wichtigen Aspekte berücksichtigt werden, kann die Sicherungsübereignung erfolgreich durchgeführt werden und bietet sowohl dem Kreditnehmer als auch dem Kreditgeber Sicherheit.

1. Vertragsgestaltung

Um eine erfolgreiche Sicherungsübereignung des Kfz zu gewährleisten, ist eine sorgfältige Vertragsgestaltung erforderlich. Der Sicherungsvertrag sollte alle relevanten Informationen enthalten, einschließlich der genauen Beschreibung des Fahrzeugs, der Höhe des Kredits, der Laufzeit und der Rückzahlungsbedingungen. Es ist wichtig sicherzustellen, dass der Vertrag rechtlich bindend und für beide Parteien fair ist. Darüber hinaus sollten im Vertrag auch mögliche Szenarien wie den Verlust des Fahrzeugs oder den Zahlungsausfall des Kreditnehmers abgedeckt werden. Eine professionelle Rechtsberatung bei der Vertragsgestaltung kann sehr hilfreich sein, um sicherzustellen, dass alle rechtlichen Anforderungen erfüllt werden und die Interessen beider Parteien geschützt werden.

2. Fahrzeugbewertung

Bei der Sicherungsübereignung spielt die Fahrzeugbewertung eine wesentliche Rolle. Um den Wert des Kfz zu bestimmen, wird eine professionelle Fahrzeugbewertung von einem Sachverständigen oder einem Kfz-Gutachter durchgeführt. Dabei werden verschiedene Faktoren berücksichtigt, wie zum Beispiel das Alter, der Kilometerstand, der allgemeine Zustand des Fahrzeugs sowie etwaige Schäden oder Reparaturen. Eine genaue Bewertung des Fahrzeugs ist wichtig, um den korrekten Wert als Sicherheit für den Kreditgeber zu ermitteln. Darüber hinaus kann die Fahrzeugbewertung auch Auswirkungen auf die Kreditkonditionen haben. Ein Fahrzeug mit einem höheren Wert bietet eine bessere Sicherheit für den Kreditgeber und ermöglicht dem Kreditnehmer möglicherweise bessere Konditionen, wie zum Beispiel niedrigere Zinsen oder eine längere Laufzeit des Kredits. Es ist daher ratsam, eine professionelle Fahrzeugbewertung durchzuführen, um den Wert des Kfz genau zu kennen.

3. Vertragsüberwachung

Die Vertragsüberwachung ist ein wichtiger Aspekt bei der Sicherungsübereignung von Kfz. Es handelt sich dabei um die regelmäßige Prüfung des Sicherungsvertrags, um sicherzustellen, dass alle Bedingungen und Vereinbarungen eingehalten werden. Diese Überwachung beinhaltet die regelmäßige Kontrolle der Zahlungen, um sicherzustellen, dass der Kreditnehmer den Kredit gemäß den vereinbarten Bedingungen zurückzahlt. Darüber hinaus werden auch andere Aspekte überwacht, wie beispielsweise die Gültigkeit von Versicherungen und die Einhaltung von Wartungs- und Reparaturarbeiten am Fahrzeug. Eine sorgfältige Vertragsüberwachung hilft sowohl dem Kreditgeber als auch dem Kreditnehmer, Probleme frühzeitig zu erkennen und zu lösen, um mögliche Konflikte zu vermeiden.

Alternativen zur Sicherungsübereignung

Es gibt einige Alternativen zur Sicherungsübereignung, die in bestimmten Situationen in Betracht gezogen werden können. Eine Möglichkeit ist die Anfrage nach einem Bürgen oder einem Mitunterzeichner, der gemeinsam mit dem Kreditnehmer für die Kreditverpflichtungen haftet. Eine weitere Alternative ist der Einsatz von Sicherheiten wie Immobilien oder anderen Vermögenswerten anstelle des Fahrzeugs. Darüber hinaus kann der Kreditnehmer möglicherweise einen Kredit aufnehmen, bei dem das Fahrzeug nicht als Sicherheit benötigt wird, wie beispielsweise einen unbesicherten Kredit oder einen Kredit mit einem höheren Zinssatz. Es ist wichtig, die Vor- und Nachteile jeder Alternative zu berücksichtigen und eine Lösung zu wählen, die am besten zu den individuellen Bedürfnissen und Zielen passt. Weitere Informationen zu Finanzierungsoptionen finden Sie in unserem Artikel über die private Nutzung von Dienstwagen.

Fazit

Insgesamt ist die Sicherungsübereignung eine effektive Methode zur Finanzierung von Kraftfahrzeugen. Sie bietet sowohl für den Kreditnehmer als auch für den Kreditgeber zahlreiche Vorteile. Durch die Sicherungsübereignung erlangt der Kreditgeber eine zusätzliche Sicherheit, um das Ausfallrisiko zu minimieren. Der Kreditnehmer kann wiederum von günstigen Kreditkonditionen profitieren, da das Auto als Sicherheit dient. Es ist jedoch wichtig, dass alle Verträge sorgfältig geprüft werden und eine fachkundige Rechtsberatung in Anspruch genommen wird, um etwaige Risiken und Haftungsfragen zu klären. Die Sicherungsübereignung kann eine gute Option sein, aber es gibt auch alternative Finanzierungsmöglichkeiten zu beachten. Denken Sie daran, dass die Fahrzeugbewertung und die Vertragsüberwachung wichtige Aspekte sind, um eine reibungslose Durchführung des Sicherungsübereignungsverfahrens zu gewährleisten. Insgesamt ist die Sicherungsübereignung von Kfz ein wichtiges Instrument in der Finanzplanung, das sorgfältig geprüft und mit einer fundierten Rechtsberatung unterstützt werden sollte.

Häufig gestellte Fragen

Was passiert, wenn ich meinen Kredit nicht zurückzahlen kann?

Wenn Sie Ihren Kredit nicht zurückzahlen können, hat der Kreditgeber das Recht, das Fahrzeug zu verwerten und den ausstehenden Betrag einzuziehen.

Kann ich das Fahrzeug während der Sicherungsübereignung nutzen?

Ja, während der Sicherungsübereignung können Sie das Fahrzeug weiterhin nutzen, solange Sie die vereinbarten Ratenzahlungen rechtzeitig leisten.

Wie erfolgt die Bewertung des Fahrzeugs bei der Sicherungsübereignung?

Die Bewertung des Fahrzeugs erfolgt normalerweise durch einen unabhängigen Gutachter, um den aktuellen Wert des Fahrzeugs zu ermitteln.

Kann ich die Sicherungsübereignung vorzeitig beenden?

Ja, in einigen Fällen ist es möglich, die Sicherungsübereignung vorzeitig zu beenden, indem der ausstehende Kreditbetrag vollständig zurückgezahlt wird.

Welche Risiken sind mit der Sicherungsübereignung verbunden?

Zu den Risiken gehören der Verlust des Fahrzeugs bei Zahlungsausfall, die mögliche Verschuldung bei Veräußerung des Fahrzeugs zu einem niedrigeren Preis sowie etwaige rechtliche Auseinandersetzungen.

Wodurch unterscheidet sich die Sicherungsübereignung von anderen Finanzierungsformen?

Im Gegensatz zu anderen Finanzierungsformen wird bei der Sicherungsübereignung das Fahrzeug als Sicherheit für den Kreditgeber hinterlegt.

Wer kann eine Sicherungsübereignung nutzen?

Jeder, der ein Fahrzeug besitzt und einen Kredit aufnehmen möchte, kann die Sicherungsübereignung nutzen, sofern der Kreditgeber zustimmt.

Können bei der Sicherungsübereignung auch andere Vermögensgegenstände als Sicherheit verwendet werden?

Ja, neben Fahrzeugen können auch andere Vermögensgegenstände wie Immobilien oder Wertpapiere als Sicherheit für einen Kreditgeber hinterlegt werden.

Wie beantrage ich eine Sicherungsübereignung?

Um eine Sicherungsübereignung zu beantragen, müssen Sie einen Kreditantrag bei einem Kreditgeber stellen und die entsprechenden Unterlagen einreichen.

Brauche ich eine Rechtsberatung für die Sicherungsübereignung?

Es wird dringend empfohlen, eine Rechtsberatung in Anspruch zu nehmen, um sicherzustellen, dass alle Verträge und rechtlichen Aspekte der Sicherungsübereignung ordnungsgemäß geregelt sind.