Willkommen zu unserem informativen Artikel, der Ihnen dabei helfen wird, Ihre Steuervorteile maximal auszuschöpfen. In diesem Artikel werden wir den Sonderausgabenabzug im Detail erklären und Ihnen zeigen, wie Sie ihn einfach anwenden können. Der Sonderausgabenabzug ist eine großartige Möglichkeit, bestimmte Ausgaben von Ihrer Steuerlast abzuziehen und somit Ihr verfügbares Einkommen zu erhöhen. Lassen Sie uns gemeinsam entdecken, welche Ausgaben abzugsfähig sind, wie Sie den Abzug berechnen können und welche Tipps und Tricks es gibt, um den maximalen Nutzen daraus zu ziehen. Halten Sie also Stift und Papier bereit, um wichtige Informationen zu notieren und Ihre Steuervorteile zu maximieren.

Zusammenfassung

- Was ist der Sonderausgabenabzug?

- Welche Ausgaben können abgezogen werden?

- Wie berechnet man den Sonderausgabenabzug?

- Wie kann man den Sonderausgabenabzug geltend machen?

- Tipps zur Maximierung des Sonderausgabenabzugs

- Zusammenfassung

-

Häufig gestellte Fragen

- Wann kann ich den Sonderausgabenabzug nutzen?

- Wie berechne ich den Sonderausgabenabzug?

- Gibt es eine Höchstgrenze für den Sonderausgabenabzug?

- Welche Belege werden für den Sonderausgabenabzug benötigt?

- Kann ich den Sonderausgabenabzug auch rückwirkend geltend machen?

- Wie lange dauert es, den Sonderausgabenabzug zu beantragen?

- Welche Ausgaben gelten nicht als Sonderausgaben?

- Kann ich den Sonderausgabenabzug auch im Rahmen einer gemeinsamen Steuererklärung nutzen?

- Was passiert, wenn ich den Sonderausgabenabzug nicht beantrage?

- Kann ich den Sonderausgabenabzug auch bei geringem Einkommen nutzen?

- Verweise

Was ist der Sonderausgabenabzug?

Der Sonderausgabenabzug ist ein steuerlicher Vorteil, der es Ihnen ermöglicht, bestimmte Ausgaben von Ihrer Steuerlast abzuziehen. Dies bedeutet, dass Sie weniger Steuern zahlen müssen, da diese Ausgaben als abzugsfähig gelten. Der Sonderausgabenabzug kann für verschiedene Arten von Ausgaben geltend gemacht werden, wie zum Beispiel gesundheitsbezogene Ausgaben, Altersvorsorgebeiträge, Kinderbetreuungskosten und Handwerkerleistungen. Es ist wichtig zu beachten, dass nicht alle Ausgaben automatisch als Sonderausgaben gelten. Sie müssen bestimmte Voraussetzungen erfüllen, um den Abzug geltend machen zu können. Daher ist es wichtig, sich gut zu informieren und alle relevanten Belege und Nachweise zu sammeln, um den Sonderausgabenabzug erfolgreich nutzen zu können. [Link text: Suchen Sie nach Ihrer Steuernummer? Lesen Sie unseren Artikel über die Revolut-Steuererklärung.]

Welche Ausgaben können abgezogen werden?

Es gibt verschiedene Arten von Ausgaben, die für den Sonderausgabenabzug in Frage kommen. Zu den abzugsfähigen Ausgaben gehören gesundheitsbezogene Ausgaben wie Arztkosten, Medikamente oder Krankenversicherungsbeiträge. Auch Altersvorsorgebeiträge, zum Beispiel in Form von privaten Rentenversicherungen oder Riester-Verträgen, können abgezogen werden. Weiterhin können auch Kinderbetreuungskosten, wie zum Beispiel Kindergarten- oder Krippenbeiträge, geltend gemacht werden. Ein weiterer wichtiger Punkt sind Handwerkerleistungen, wie Renovierungen oder Reparaturen am Eigenheim. Es ist jedoch wichtig anzumerken, dass es spezifische Anforderungen und Rahmenbedingungen für jeden dieser Abzüge gibt. Um sicherzustellen, dass Sie alle relevante Ausgaben erfassen und den Sonderausgabenabzug optimal nutzen können, ist es ratsam, alle Belege und Nachweise zu sammeln. [Link text: Erfahren Sie hier mehr darüber, wie Sie Ihre Grundsteuernummer finden.]

Gesundheitsbezogene Ausgaben

Gesundheitsbezogene Ausgaben können als Sonderausgaben geltend gemacht werden, sofern sie bestimmte Kriterien erfüllen. Dazu gehören beispielsweise die Kosten für Arztbesuche, Medikamente, Krankenversicherungsbeiträge und medizinische Behandlungen. Es ist wichtig, alle Belege und Nachweise über diese Ausgaben sorgfältig aufzubewahren, da sie für den Sonderausgabenabzug benötigt werden. Zudem sollten Sie prüfen, ob Sie möglicherweise Anspruch auf zusätzliche steuerliche Vergünstigungen haben, wie beispielsweise eine Vorsorgepauschale für Gesundheitsausgaben. [Link text: Weitere Informationen zur Revolut-Steuererklärung finden Sie in unserem Artikel.]

Altersvorsorgebeiträge

Altersvorsorgebeiträge sind eine wichtige Ausgabe, die für den Sonderausgabenabzug in Betracht gezogen werden kann. Wenn Sie regelmäßig in Ihre Altersvorsorge einzahlen, beispielsweise in eine private Rentenversicherung oder in eine betriebliche Altersvorsorge, können Sie diese Beiträge als Sonderausgaben abziehen. Es gibt jedoch bestimmte Grenzen und Voraussetzungen, die erfüllt sein müssen, um den Abzug geltend machen zu können. Stellen Sie sicher, dass Sie alle erforderlichen Nachweise und Belege über Ihre Altersvorsorgebeiträge sammeln, um den Abzug korrekt anzufordern. [Link text: Interessieren Sie sich für Steuern auf Berufsunfähigkeitsversicherungen? Lesen Sie unseren Artikel über BU-Steuer.]

Kinderbetreuungskosten

Kinderbetreuungskosten können ebenfalls als Sonderausgaben geltend gemacht werden. Es ist wichtig zu beachten, dass dies nur für Kinder unter 14 Jahren oder für Kinder mit Behinderungen gilt. Zu den abzugsfähigen Kosten gehören die Kosten für Kindergarten, Ganztagsbetreuung, Babysitter, Nanny und Kinderbetreuungseinrichtungen. Es ist jedoch wichtig, dass Sie die Kosten nachweisen können. Bewahren Sie daher alle Rechnungen und Quittungen sorgfältig auf. Es gibt auch eine Obergrenze für den abzugsfähigen Betrag, daher sollten Sie die aktuellen gesetzlichen Bestimmungen und Grenzwerte prüfen. [Link text: Wenn Sie weitere Informationen zur Suche nach Ihrer Steuernummer benötigen, lesen Sie unseren Artikel über die Revolut-Steuererklärung.]

Handwerkerleistungen

Handwerkerleistungen können ebenfalls als Sonderausgaben abgezogen werden. Dabei handelt es sich um Ausgaben, die für Renovierungs- oder Modernisierungsarbeiten an Ihrem Wohnraum anfallen. Dazu gehören zum Beispiel Kosten für Reparaturen, Malerarbeiten, Installationen oder den Einbau einer neuen Heizungsanlage. Wichtig ist, dass die Arbeiten von einem professionellen Handwerker durchgeführt werden und dass Sie eine ordentliche Rechnung mit detaillierter Aufschlüsselung der Arbeitskosten erhalten. Beachten Sie jedoch, dass Materialkosten nicht als Handwerkerleistungen abgezogen werden können. Es ist ratsam, alle Belege und Rechnungen aufzubewahren, um den Abzug bei Bedarf nachweisen zu können. [Link text: Suchen Sie nach Ihrer Grundsteuernummer? Lesen Sie unseren Artikel über das Finden der Grundsteuernummer.]

Wie berechnet man den Sonderausgabenabzug?

Um den Sonderausgabenabzug zu berechnen, müssen Sie zunächst alle Ausgaben ermitteln, die für den Abzug in Frage kommen. Jede Art von abzugsfähigen Ausgaben hat spezifische Regeln und Höchstbeträge. Nehmen wir zum Beispiel an, dass Sie Altersvorsorgebeiträge abziehen möchten. In diesem Fall müssen Sie die Höhe Ihrer Beiträge kennen und sicherstellen, dass sie den geltenden Höchstbetrag nicht überschreiten. Sobald Sie alle relevanten Ausgaben ermittelt haben, können Sie sie zusammenaddieren und den Gesamtbetrag als Sonderausgabenabzug in Ihrer Steuererklärung angeben. Es ist wichtig, dass Sie alle erforderlichen Nachweise und Belege für Ihre Ausgaben aufbewahren, um im Falle einer Prüfung Nachweise vorlegen zu können. [Link text: Möchten Sie mehr über die Grundsteuer erfahren? Lesen Sie unseren Artikel zur Grundsteuer und wie Sie Ihre Grundsteuernummer finden.]

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

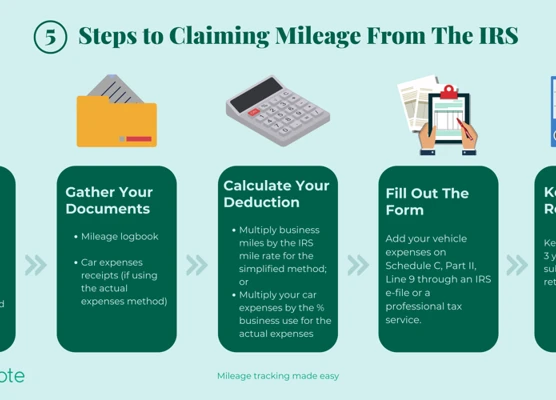

Wie kann man den Sonderausgabenabzug geltend machen?

Um den Sonderausgabenabzug geltend zu machen, müssen Sie bei Ihrer Einkommensteuererklärung eine gesonderte Anlage einreichen. In dieser Anlage geben Sie alle relevanten Ausgaben an, die Sie abziehen möchten. Es ist wichtig, dass Sie alle Belege und Nachweise für diese Ausgaben sammeln und bei Bedarf vorlegen können. Die genaue Vorgehensweise zur Beantragung des Sonderausgabenabzugs kann je nach Land und Steuergesetzgebung variieren. Daher ist es ratsam, sich mit den spezifischen Anforderungen und Richtlinien vertraut zu machen. Ein Steuerberater oder eine professionelle Beratung kann Ihnen dabei helfen, den Sonderausgabenabzug korrekt zu ermitteln und einzureichen. [Link text: Möchten Sie mehr über Steuern und Versicherungen erfahren? Lesen Sie unseren Artikel über BU-Steuer.]

Tipps zur Maximierung des Sonderausgabenabzugs

Um den Sonderausgabenabzug maximal zu nutzen, gibt es einige wichtige Tipps zu beachten. Erstens ist eine frühzeitige Planung entscheidend. Indem Sie sich rechtzeitig über die abzugsfähigen Ausgaben informieren und die entsprechenden Belege sammeln, können Sie sicherstellen, dass Ihnen keine steuerlichen Vorteile entgehen. Zweitens ist es empfehlenswert, alle Belege sorgfältig aufzubewahren. Das Sammeln von Quittungen und Rechnungen für gesundheitsbezogene Ausgaben, Altersvorsorgebeiträge, Kinderbetreuungskosten und Handwerkerleistungen ist entscheidend, um den Abzug zu beantragen. Und schließlich, um sicherzustellen, dass Sie alle möglichen Steuervorteile nutzen, kann es hilfreich sein, professionelle Beratung in Anspruch zu nehmen. Ein erfahrener Steuerberater kann Ihnen bei der Identifizierung aller abzugsfähigen Ausgaben helfen und sicherstellen, dass Sie alle erforderlichen Nachweise erbringen. [Link text: Mehr über die BU-Versicherung und Steuern erfahren Sie in unserem Artikel zur BU-Steuer.]

Frühzeitige Planung

Eine frühzeitige Planung ist entscheidend, um Ihren Sonderausgabenabzug zu maximieren. Durch die rechtzeitige Identifizierung potenzieller abzugsfähiger Ausgaben können Sie gezielt darauf hinarbeiten und Ihre Finanzen entsprechend planen. Beginnen Sie damit, einen Überblick über Ihre Ausgaben zu erstellen und zu prüfen, welche von ihnen als Sonderausgaben gelten könnten. Dies können beispielsweise Gesundheitskosten, Altersvorsorgebeiträge oder Kinderbetreuungskosten sein. Es ist auch ratsam, frühzeitig professionelle Beratung in Anspruch zu nehmen, um sicherzustellen, dass Sie alle steuerlichen Möglichkeiten ausschöpfen können. Je früher Sie beginnen, Ihre Sonderausgaben zu planen, desto besser können Sie Ihre finanzielle Situation optimieren und Ihre Steuervorteile maximieren. [Link text: Lesen Sie unseren Artikel über die Grundsteuer zur weiteren Orientierung.]

Alle Belege sammeln

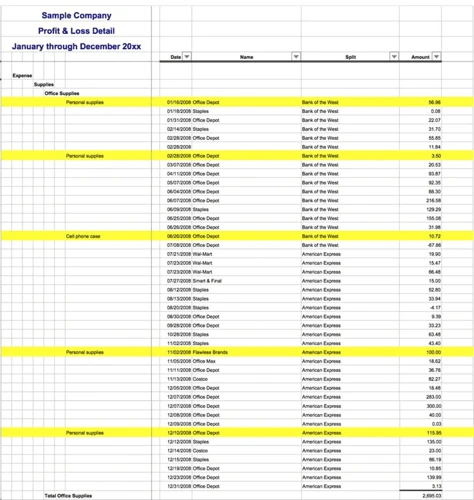

Um den Sonderausgabenabzug optimal zu nutzen, ist es wichtig, alle relevanten Belege sorgfältig zu sammeln. Hier sind einige Tipps, um sicherzustellen, dass Sie nichts übersehen:

– Führen Sie eine detaillierte Liste aller Ausgaben, die als Sonderausgaben geltend gemacht werden können.

– Bewahren Sie Belege wie Arztrechnungen, Versicherungsbeiträge, Spendenquittungen, Kinderbetreuungsrechnungen und Handwerkerrechnungen auf.

– Organisieren Sie Ihre Belege entweder in einer physischen Akte oder digital in einem Ordner, so dass Sie sie leicht finden können, wenn Sie Ihre Steuererklärung vorbereiten.

– Vergessen Sie nicht, auch kleinere Ausgaben wie Fahrtkosten zu berücksichtigen, da sie sich im Laufe des Jahres summieren können.

– Überprüfen Sie regelmäßig Ihre Kreditkartenabrechnungen und Bankauszüge, um sicherzustellen, dass Sie keine Ausgaben vergessen haben.

Indem Sie Ihre Belege sorgfältig sammeln und organisieren, können Sie sicherstellen, dass Sie den Sonderausgabenabzug vollständig nutzen und keine abzugsfähigen Ausgaben übersehen. [Link text: Suchen Sie nach Ihrer Steuernummer? Lesen Sie unseren Artikel über die Revolut-Steuererklärung.]

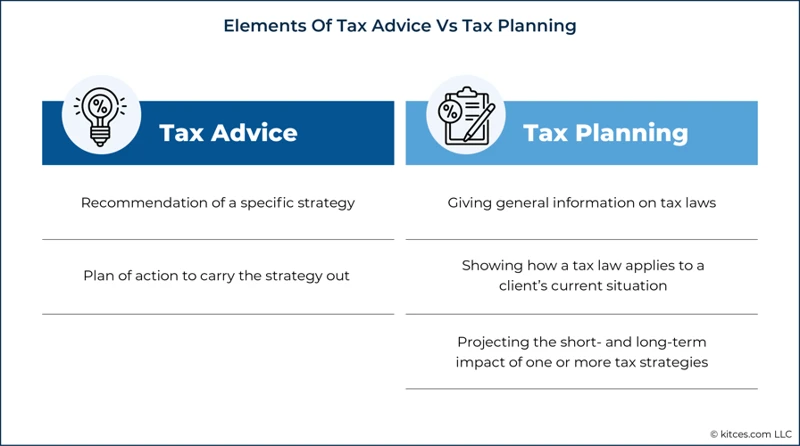

Professionelle Beratung in Anspruch nehmen

Wenn es um den Sonderausgabenabzug geht, kann es sehr hilfreich sein, professionelle Beratung in Anspruch zu nehmen. Ein erfahrener Steuerberater oder eine Steuerberaterin kann Ihnen dabei helfen, Ihre individuelle Situation zu analysieren und alle möglichen Sonderausgaben zu identifizieren, die Sie geltend machen können. Sie können auch sicherstellen, dass Sie alle erforderlichen Belege und Nachweise sammeln, um den Abzug richtig zu beantragen. Darüber hinaus können sie Ihnen wertvolle Tipps geben, um Ihre Steuervorteile zu maximieren und mögliche Fehler zu vermeiden. [Link text: Wenn Sie Hilfe bei der Suche nach Ihrer Grundsteuer-Nummer benötigen, können Sie unseren Artikel dazu lesen.] Ein professioneller Berater kann Sie auch über aktuelle Gesetzesänderungen informieren und sicherstellen, dass Sie immer auf dem neuesten Stand sind, wenn es um den Sonderausgabenabzug geht.

Zusammenfassung

In der Zusammenfassung dieses Artikels haben wir gelernt, dass der Sonderausgabenabzug ein steuerlicher Vorteil ist, der es Ihnen ermöglicht, bestimmte Ausgaben von Ihrer Steuerlast abzuziehen. Es ist wichtig zu beachten, dass nicht alle Ausgaben automatisch als Sonderausgaben gelten und dass bestimmte Voraussetzungen erfüllt sein müssen. Um den Sonderausgabenabzug erfolgreich geltend zu machen, müssen Sie Ihre Ausgaben sorgfältig dokumentieren und alle relevanten Belege sammeln. Es kann auch hilfreich sein, professionelle Beratung in Anspruch zu nehmen, um sicherzustellen, dass Sie alle Möglichkeiten nutzen. Wenn Sie weitere Informationen zu Steuerthemen suchen, können Sie unseren Artikel über die Revolut-Steuererklärung lesen. Nutzen Sie den Sonderausgabenabzug, um Ihre Steuervorteile zu maximieren und Ihr verfügbares Einkommen zu erhöhen.

Häufig gestellte Fragen

Wann kann ich den Sonderausgabenabzug nutzen?

Sie können den Sonderausgabenabzug nutzen, wenn Sie bestimmte Ausgaben haben, die als abzugsfähig gelten. Dazu gehören beispielsweise gesundheitsbezogene Ausgaben, Altersvorsorgebeiträge, Kinderbetreuungskosten und Handwerkerleistungen.

Wie berechne ich den Sonderausgabenabzug?

Den Sonderausgabenabzug können Sie berechnen, indem Sie die Gesamthöhe der abzugsfähigen Ausgaben ermitteln und diese von Ihrem zu versteuernden Einkommen abziehen.

Gibt es eine Höchstgrenze für den Sonderausgabenabzug?

Ja, es gibt bestimmte Höchstgrenzen für den Sonderausgabenabzug. Diese können je nach Art der Ausgaben variieren. Zum Beispiel gibt es eine Höchstgrenze für die Altersvorsorgebeiträge, die jährlich angepasst wird.

Welche Belege werden für den Sonderausgabenabzug benötigt?

Um den Sonderausgabenabzug geltend zu machen, müssen Sie alle relevanten Belege und Nachweise sammeln. Dazu gehören zum Beispiel Arztrechnungen, Rentenbescheinigungen, Nachweise für Kinderbetreuungskosten und Rechnungen für Handwerkerleistungen.

Kann ich den Sonderausgabenabzug auch rückwirkend geltend machen?

Nein, der Sonderausgabenabzug kann nicht rückwirkend geltend gemacht werden. Sie können ihn nur für das laufende Steuerjahr nutzen.

Wie lange dauert es, den Sonderausgabenabzug zu beantragen?

Die Beantragung des Sonderausgabenabzugs erfolgt im Rahmen Ihrer jährlichen Steuererklärung. Die genaue Dauer hängt vom Umfang Ihrer Unterlagen und der Komplexität Ihrer finanziellen Situation ab.

Welche Ausgaben gelten nicht als Sonderausgaben?

Nicht alle Ausgaben können als Sonderausgaben geltend gemacht werden. Zum Beispiel sind normale Haushaltsausgaben wie Miete, Lebensmittel oder Kleidung davon ausgeschlossen.

Kann ich den Sonderausgabenabzug auch im Rahmen einer gemeinsamen Steuererklärung nutzen?

Ja, der Sonderausgabenabzug kann auch im Rahmen einer gemeinsamen Steuererklärung genutzt werden. In diesem Fall müssen jedoch beide Partner die Voraussetzungen erfüllen.

Was passiert, wenn ich den Sonderausgabenabzug nicht beantrage?

Wenn Sie den Sonderausgabenabzug nicht beantragen, verzichten Sie auf die Möglichkeit, bestimmte Ausgaben von Ihrer Steuerlast abzuziehen. Dadurch können Sie möglicherweise mehr Steuern zahlen als notwendig.

Kann ich den Sonderausgabenabzug auch bei geringem Einkommen nutzen?

Ja, auch bei geringem Einkommen können Sie den Sonderausgabenabzug nutzen, sofern Sie entsprechende abzugsfähige Ausgaben haben. Der Sonderausgabenabzug kann dazu beitragen, Ihre Steuerlast zu verringern und somit Ihr verfügbares Einkommen zu erhöhen.