Alles Wissenswerte über die Splittingtabelle – Wenn es um die Finanzplanung geht, spielt die Splittingtabelle eine wichtige Rolle. Doch was genau ist die Splittingtabelle und wie funktioniert sie? In diesem Artikel werden wir einen detaillierten Blick auf dieses steuerliche Konzept werfen. Wir werden die Vorteile und Nachteile der Splittingtabelle untersuchen, herausfinden, wie man die Steuern mithilfe der Tabelle berechnet und anhand von Beispielen sehen, wie sie angewendet wird. Außerdem werden wir nützliche Tipps zur optimalen Nutzung der Splittingtabelle geben und sie mit dem Faktorverfahren vergleichen. Abschließend werden relevante rechtliche Regelungen zur Splittingtabelle betrachtet. Wenn Sie also Ihr Wissen über die Splittingtabelle erweitern möchten, sind Sie hier genau richtig.

Zusammenfassung

- Was ist die Splittingtabelle?

- Wie funktioniert die Splittingtabelle?

- Warum ist die Splittingtabelle wichtig für die Finanzplanung?

- Die Vorteile der Splittingtabelle

- Die Nachteile der Splittingtabelle

- Wie berechnet man die Steuern mit Hilfe der Splittingtabelle?

- Beispiele zur Anwendung der Splittingtabelle

- Tipps zur optimierten Nutzung der Splittingtabelle für die Finanzplanung

- Splittingtabelle versus Faktorverfahren

- Relevante rechtliche Regelungen zur Splittingtabelle

- Zusammenfassung

- Quellen

-

Häufig gestellte Fragen

- 1. Wie unterscheidet sich die Splittingtabelle von der Grundtabelle?

- 2. Muss man verheiratet sein, um die Splittingtabelle nutzen zu können?

- 3. Gilt die Splittingtabelle auch für eingetragene Lebenspartnerschaften?

- 4. Wann lohnt es sich, die Splittingtabelle anzuwenden?

- 5. Wie berechnet man die Steuern mithilfe der Splittingtabelle?

- 6. Kann man die Splittingtabelle auch rückwirkend anwenden?

- 7. Kann man die Splittingtabelle frei wählen?

- 8. Gibt es Ausnahmen von der Anwendung der Splittingtabelle?

- 9. Kann man die Splittingtabelle auch bei ungleichem Einkommen nutzen?

- 10. Verändert sich die Splittingtabelle im Laufe der Zeit?

- Verweise

Was ist die Splittingtabelle?

Die Splittingtabelle ist eine Methode zur Berechnung und Aufteilung von Steuern für Ehepaare in Deutschland. Sie ermöglicht es, das gemeinsame zu versteuernde Einkommen zu splitten und auf beide Partner aufzuteilen. Dadurch können Steuervorteile genutzt werden, da bei der Berechnung der Einkommenssteuer der niedrigere Steuersatz angewendet wird. Dies ist vor allem relevant, wenn ein Partner ein höheres Einkommen hat als der andere. Die Splittingtabelle berücksichtigt verschiedene Steuerklassen und Einkommensgrenzen, um die Steuerlast gerecht zu verteilen. Es ist wichtig zu beachten, dass die Splittingtabelle nur für Ehepaare gilt, die gemeinsam veranlagt werden.

Wie funktioniert die Splittingtabelle?

Die Splittingtabelle funktioniert auf der Grundlage der progressiven Einkommensbesteuerung. Sie teilt das gemeinsame zu versteuernde Einkommen eines Ehepaars in verschiedene Einkommensbereiche, auf die jeweils ein bestimmter Steuersatz angewendet wird. Die Tabelle enthält unterschiedliche Steuerklassen, die das Verhältnis der Einkommen der Ehepartner berücksichtigen. Grundsätzlich wird das Einkommen beider Partner zusammenaddiert und dann halbiert, um das zu versteuernde Einkommen zu ermitteln. Anschließend wird dieses Einkommen in der Splittingtabelle nach der entsprechenden Steuerklasse eingestuft und der entsprechende Steuersatz angewendet. Es ist wichtig zu wissen, dass die Tabelle regelmäßig angepasst wird, um inflationsbedingte Veränderungen und Änderungen der Steuergesetzgebung zu berücksichtigen.

Warum ist die Splittingtabelle wichtig für die Finanzplanung?

Die Splittingtabelle spielt eine wichtige Rolle in der Finanzplanung aus mehreren Gründen. Erstens ermöglicht sie es, die Steuerbelastung für verheiratete Paare fairer zu gestalten. Da bei der Einkommenssteuerberechnung der niedrigere Steuersatz angewendet wird, können Paare mit einem großen Einkommensunterschied erhebliche Steuervorteile genießen. Dies kann zu erheblichen Einsparungen führen und die verfügbaren finanziellen Mittel erhöhen. Zweitens bietet die Splittingtabelle eine gewisse Planbarkeit und Transparenz bei der Berechnung der Steuerlast. Paare können mithilfe der Tabelle vorab abschätzen, wie hoch ihre Steuerzahlungen voraussichtlich sein werden und sich entsprechend darauf vorbereiten. Dies erleichtert die finanzielle Planung und Budgetierung. Schließlich kann die korrekte Anwendung der Splittingtabelle auch dabei helfen, Steuervergünstigungen und -abzüge optimal zu nutzen. Paare können auf diese Weise ihre Steuerbelastung weiter reduzieren und ihr Einkommen effektiv maximieren. Die Splittingtabelle ist somit ein wichtiges Instrument für die Finanzplanung von Ehepaaren.

Die Vorteile der Splittingtabelle

Die Splittingtabelle bietet eine Reihe von Vorteilen für Ehepaare bei ihrer Finanzplanung. Erstens ermöglicht sie eine gerechtere Verteilung der Steuerlast, insbesondere wenn ein Partner ein deutlich höheres Einkommen als der andere hat. Durch das Splitten des zu versteuernden Einkommens und die Anwendung des niedrigeren Steuersatzes können Steuervorteile genutzt werden. Gleichzeitig können Ehepaare durch die Splittingtabelle ihre Kirchensteuer senken, indem sie das zu versteuernde Einkommen reduzieren. Ein weiterer Vorteil besteht darin, dass die Splittingtabelle einfach anzuwenden ist und keine komplizierten Berechnungen erfordert. Durch die Berücksichtigung verschiedener Steuerklassen und Einkommensgrenzen bietet die Splittingtabelle zudem eine gewisse Flexibilität bei der Gestaltung der steuerlichen Situation. Es ist jedoch wichtig zu beachten, dass die Vorteile der Splittingtabelle von der individuellen Einkommenssituation und Steuerklasse abhängen.

Die Nachteile der Splittingtabelle

Trotz ihrer Vorteile hat die Splittingtabelle auch einige Nachteile. Einer davon ist, dass sie sich nach dem progressiven Steuersystem richtet. Das bedeutet, je höher das zu versteuernde Einkommen ist, desto höher ist der Steuersatz. Wenn ein Ehepartner ein deutlich höheres Einkommen hat als der andere, kann dies dazu führen, dass das gemeinsame zu versteuernde Einkommen in eine höhere Steuerklasse fällt und somit insgesamt mehr Steuern gezahlt werden müssen. Ein weiterer Nachteil ist, dass die Splittingtabelle keine individuellen steuerlichen Situationen berücksichtigt. Es kann Situationen geben, in denen es steuerlich vorteilhafter ist, getrennt veranlagt zu werden oder andere steuerliche Instrumente zu nutzen. Es ist also wichtig, die persönlichen Umstände und Optionen sorgfältig zu prüfen, um die beste Steuerstrategie zu finden.

Wie berechnet man die Steuern mit Hilfe der Splittingtabelle?

Um die Steuern mithilfe der Splittingtabelle zu berechnen, müssen Sie zunächst das gemeinsame zu versteuernde Einkommen ermitteln. Dazu addieren Sie die Einkommen beider Ehepartner zusammen. Anschließend suchen Sie in der Splittingtabelle nach dem entsprechenden Einkommensbereich. In der Tabelle finden Sie den Steuersatz, der für diesen Einkommensbereich gilt. Multiplizieren Sie das Einkommen mit dem Steuersatz, um die Steuer zu berechnen. Beachten Sie, dass es verschiedene Steuerklassen gibt, und je nach Steuerklasse unterschiedliche Freibeträge und Prozentsätze gelten. Stellen Sie sicher, dass Sie die richtige Steuerklasse für sich und Ihren Partner verwenden. So können Sie von den Steuervorteilen, wie beispielsweise einer niedrigeren Kirchensteuer, profitieren. Weitere Informationen zur Senkung der Kirchensteuer finden Sie unter kirchensteuer-senken.

Beispiele zur Anwendung der Splittingtabelle

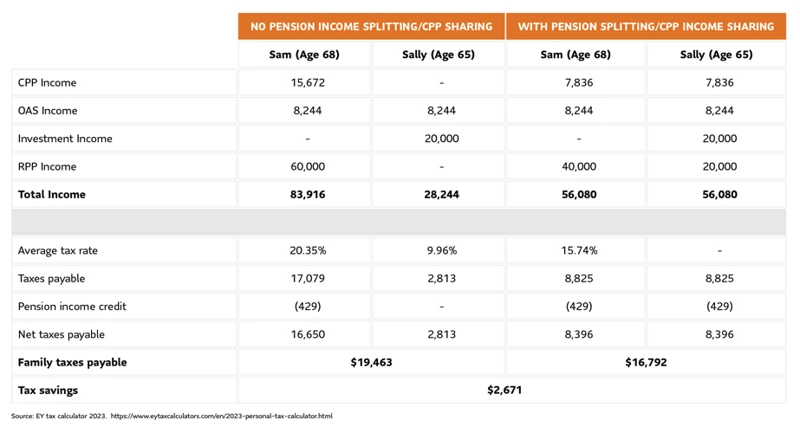

Ein Beispiel zur Anwendung der Splittingtabelle ist, wenn ein verheiratetes Paar unterschiedliche Einkommen hat. Angenommen, der Ehemann verdient 60.000 Euro im Jahr und die Ehefrau verdient 30.000 Euro. Zuerst werden die Einkommen addiert, also 60.000 + 30.000 = 90.000 Euro. Anschließend wird das gemeinsame zu versteuernde Einkommen auf beide Partner aufgeteilt. In diesem Fall würde jeder Partner die Hälfte des gemeinsamen zu versteuernden Einkommens zugerechnet bekommen, also 45.000 Euro. Nun wird für jeden Partner die Einkommenssteuer anhand der Steuertabelle berechnet und am Ende werden die Steuerbeträge zusammengezählt. Durch die Splittingtabelle kann das verheiratete Paar Steuervorteile nutzen, da das zu versteuernde Einkommen auf beide Partner aufgeteilt wird und dadurch niedrigere Steuersätze angewendet werden können. Es ist wichtig zu beachten, dass die Splittingtabelle nur für Ehepaare gilt, die gemeinsam veranlagt werden.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Beispiel 1: Verheiratetes Paar mit unterschiedlichem Einkommen

– Um die Funktionsweise der Splittingtabelle besser zu verstehen, betrachten wir ein Beispiel. Nehmen wir an, dass Maria ein Jahresbruttoeinkommen von 50.000 Euro hat, während ihr Ehepartner Peter ein Jahresbruttoeinkommen von 30.000 Euro verdient. Zusammen ergibt ihr zu versteuerndes Einkommen 80.000 Euro.

Die Splittingtabelle ermöglicht es, das gemeinsame zu versteuernde Einkommen zu splitten und auf beide Partner aufzuteilen. Bei der Berechnung der Einkommenssteuer wird der niedrigere Steuersatz angewendet. In diesem Fall wird Marias Einkommen mit dem höheren Steuersatz besteuert, während Peters Einkommen mit dem niedrigeren Steuersatz besteuert wird. Dadurch ergibt sich eine insgesamt niedrigere Steuerlast für das Paar.

Es ist wichtig zu beachten, dass die konkrete Steuerersparnis von verschiedenen Faktoren abhängt, wie z.B. der Höhe der Einkommen, der Steuerklasse und den individuellen Steuerabzügen. Es lohnt sich daher, eine professionelle Steuerberatung in Anspruch zu nehmen, um die optimale Steuerstrategie zu finden.

Beispiel 2: Verheiratetes Paar mit ähnlichem Einkommen

Im zweiten Beispiel betrachten wir ein verheiratetes Paar mit ähnlichem Einkommen. Angenommen, beide Partner verdienen jeweils 40.000 Euro im Jahr. Wenn sie einzeln besteuert würden, würden sie beide den gleichen Steuersatz zahlen. Mit Hilfe der Splittingtabelle können sie jedoch ihre Steuerlast reduzieren.

Indem sie ihr Einkommen splitten und zusammen veranlagen, wird das Gesamteinkommen von 80.000 Euro halbiert und auf beide Partner aufgeteilt. Dadurch entstehen niedrigere Steuersätze für beide Partner, da sie nun in einer niedrigeren Steuerklasse liegen.

Dies führt zu einer insgesamt niedrigeren Steuerbelastung für das Paar und ermöglicht es, Steuern zu sparen. Es ist wichtig zu beachten, dass das Ausmaß der eingesparten Steuern von verschiedenen Faktoren wie dem individuellen Einkommensniveau und der persönlichen Situation abhängt. Jedes verheiratete Paar sollte seine individuelle Situation prüfen und gegebenenfalls Rücksprache mit einem Steuerberater halten, um die bestmögliche Nutzung der Splittingtabelle zu gewährleisten.

Tipps zur optimierten Nutzung der Splittingtabelle für die Finanzplanung

Um die Splittingtabelle optimal für Ihre Finanzplanung zu nutzen, gibt es einige Tipps, die Ihnen helfen können. Erstens sollten Sie Ihre Steuerklassenwahl optimieren. Unterschiedliche Steuerklassenkombinationen können zu unterschiedlichen Steuervorteilen führen. Informieren Sie sich über die verschiedenen Steuerklassen und wählen Sie diejenige, die für Ihre individuelle Situation am vorteilhaftesten ist. Zweitens sollten Sie die Arbeitnehmerpauschale nutzen. Diese ermöglicht es Ihnen, bestimmte Ausgaben pauschal als Werbungskosten abzusetzen und dadurch Ihr zu versteuerndes Einkommen zu reduzieren. Informieren Sie sich über die gültigen Pauschalen und nehmen Sie diese in Anspruch, um Steuervorteile zu erzielen. Schließlich sollten Sie auch Abzüge und Vergünstigungen berücksichtigen. Es gibt verschiedene Möglichkeiten, Steuern zu sparen, wie beispielsweise Kinderfreibeträge, Sonderausgaben oder haushaltsnahe Dienstleistungen. Nutzen Sie diese Möglichkeiten, um Ihre Steuerlast zu reduzieren. Mit diesen Tipps können Sie die Splittingtabelle optimal nutzen und Ihre Finanzplanung optimieren.

Tipp 1: Die Steuerklassenwahl optimieren

Um die Splittingtabelle optimal zu nutzen, ist es wichtig, die Steuerklassenwahl zu optimieren. Die Steuerklasse hat einen direkten Einfluss auf die Höhe der Steuerlast. Wenn ein Partner ein höheres Einkommen hat als der andere, sollte dieser Partner die Steuerklasse III wählen, während der Partner mit dem niedrigeren Einkommen die Steuerklasse V wählen kann. Dadurch wird das zu versteuernde Einkommen in der Splittingtabelle günstiger verteilt und es resultiert in einer niedrigeren Steuerlast insgesamt. Es ist jedoch auch wichtig zu beachten, dass die Steuerklassenwahl regelmäßig überprüft und gegebenenfalls angepasst werden sollte, insbesondere bei Veränderungen im Einkommen oder bei anderen steuerlich relevanten Ereignissen. Mit der richtigen Steuerklassenwahl lässt sich die Steuerlast effektiv reduzieren und somit das Beste aus der Splittingtabelle herausholen.

Tipp 2: Die Arbeitnehmerpauschale nutzen

Die Arbeitnehmerpauschale ist ein steuerlicher Vorteil, den Arbeitnehmer in Anspruch nehmen können. Sie ermöglicht es, bestimmte berufsbedingte Ausgaben pauschal von der Steuer abzusetzen. Dazu gehören beispielsweise Fahrtkosten, Arbeitsmaterialien oder Verpflegungskosten während der Arbeit. Indem man die Arbeitnehmerpauschale nutzt, kann man sein zu versteuerndes Einkommen senken und somit Steuern sparen. Es ist wichtig, alle relevanten Belege und Nachweise für die entsprechenden Ausgaben aufzubewahren, um im Fall einer Prüfung durch das Finanzamt abgesichert zu sein. Die Arbeitnehmerpauschale ist eine einfache und effektive Möglichkeit, die Steuerlast zu reduzieren und die finanzielle Planung zu optimieren.

Tipp 3: Abzüge und Vergünstigungen berücksichtigen

Bei der Nutzung der Splittingtabelle zur Finanzplanung ist es ratsam, Abzüge und Vergünstigungen zu berücksichtigen. Durch die Berücksichtigung von bestimmten Kosten, Ausgaben und Vergünstigungen können Sie Ihre Steuerlast weiter optimieren. Beispielsweise können Sie abziehbare Kosten wie Werbungskosten, Sonderausgaben oder außergewöhnliche Belastungen geltend machen. Durch das gezielte Nutzen dieser Abzüge können Sie Ihr zu versteuerndes Einkommen senken und somit Steuern sparen. Außerdem sollten Sie prüfen, ob Sie mögliche Vergünstigungen wie Steuerermäßigungen, Freibeträge oder Förderungen in Anspruch nehmen können. Durch die genaue Prüfung und Nutzung dieser Abzüge und Vergünstigungen können Sie Ihre finanzielle Situation weiter verbessern und die Vorteile der Splittingtabelle optimal nutzen. Eine detaillierte Anleitung, wie Sie beispielsweise Ihre /leibrente-versteuern/ oder die /kapitalertragsteuer-usa/ berücksichtigen können, finden Sie in den entsprechenden Artikeln.

Splittingtabelle versus Faktorverfahren

Die Splittingtabelle ist ein gängiges Verfahren zur Berechnung der Einkommenssteuer für Ehepaare. Es basiert auf der Aufteilung des zu versteuernden Einkommens auf beide Partner und der Anwendung des entsprechenden Steuersatzes. Das Faktorverfahren ist eine Alternative zur Splittingtabelle, die ebenfalls für Ehepaare gilt. Beim Faktorverfahren wird das gemeinsame zu versteuernde Einkommen durch einen festen Faktor geteilt, der die individuellen Unterschiede der Ehepartner berücksichtigt. Dadurch entfallen die Steuervorteile des Splittingtarifs, da jeder Partner nach seiner eigenen Steuerklasse besteuert wird. Das Faktorverfahren kann insbesondere für Paare mit großen Einkommensunterschieden von Vorteil sein, da der Partner mit dem niedrigeren Einkommen von einem geringeren Steuersatz profitiert. Es ist jedoch zu beachten, dass das Faktorverfahren nicht für alle Ehepaare geeignet ist und spezielle Voraussetzungen erfüllt sein müssen. Beide Verfahren haben ihre Vor- und Nachteile, daher ist es ratsam, individuell zu prüfen, welches Verfahren am besten zur eigenen steuerlichen Situation passt.

Vorteile des Faktorverfahrens

Das Faktorverfahren bietet einige Vorteile gegenüber der Splittingtabelle. Ein großer Vorteil ist, dass das Faktorverfahren eine individuelle Besteuerung der Ehepartner ermöglicht. Jeder Partner wird nach seinem eigenen Steuersatz besteuert, basierend auf seinem individuellen Einkommen. Dadurch entfällt die Abhängigkeit von den Steuerklassen und Einkommensverhältnissen innerhalb des Ehepaares. Ein weiterer Vorteil besteht darin, dass das Faktorverfahren bei Paaren mit großen Gehaltsunterschieden zu einer deutlich gerechteren Besteuerung führen kann. Der Partner mit dem niedrigeren Einkommen wird nicht durch den höheren Steuersatz des anderen Partners benachteiligt. Das Faktorverfahren bietet somit eine Möglichkeit, die individuellen Einkommensverhältnisse besser zu berücksichtigen und eine fairere Steuerlastverteilung zu ermöglichen.

Nachteile des Faktorverfahrens

Es gibt auch einige Nachteile des Faktorverfahrens, die beachtet werden sollten:

1. Komplexität: Das Faktorverfahren erfordert eine gewisse Komplexität bei der Berechnung der Steuern. Es müssen verschiedene Faktoren berücksichtigt werden, wie zum Beispiel die Höhe der Einkünfte und die Steuerklassen beider Partner.

2. Keine Möglichkeit zur Steuerersparnis: Im Gegensatz zur Splittingtabelle bietet das Faktorverfahren keine Möglichkeit zur Steuerersparnis für Ehepaare. Hier wird lediglich die individuelle Steuerlast jedes Ehepartners berechnet und anschließend addiert.

3. Begrenzte Anwendungsmöglichkeiten: Das Faktorverfahren kann nur in bestimmten Fällen angewendet werden, zum Beispiel wenn beide Ehepartner in derselben Steuerklasse sind und ähnliche Einkünfte haben. Es ist nicht für alle Ehepaare geeignet.

Es ist wichtig, diese Nachteile zu berücksichtigen und individuell zu entscheiden, welches Verfahren am besten zur eigenen Finanzplanung passt.

Relevante rechtliche Regelungen zur Splittingtabelle

Bei der Anwendung der Splittingtabelle sind bestimmte rechtliche Regelungen zu beachten. Hier sind einige relevante Punkte:

- Gemeinsame Veranlagung: Die Splittingtabelle gilt nur für Ehepaare, die gemeinsam veranlagt werden. Das bedeutet, dass beide Partner ihre Einkommen gemeinsam angeben und versteuern.

- Steuerklassenwahl: Die Wahl der Steuerklasse beeinflusst die Berechnung der Steuern mit der Splittingtabelle. Ehepaare können zwischen den Steuerklassen III/V, IV/IV oder dem Faktorverfahren wählen. Die Steuerklassen sollten sorgfältig gewählt werden, um die Steuerlast optimal zu gestalten.

- Einkommensgrenzen: Die Splittingtabelle berücksichtigt bestimmte Einkommensgrenzen, die sich jedes Jahr ändern können. Es ist wichtig, diese Grenzen zu kennen, um die Tabelle korrekt anwenden zu können.

- Steuererklärung: Ehepaare, die die Splittingtabelle nutzen, müssen eine gemeinsame Steuererklärung abgeben. Hierbei müssen alle Einkommensquellen, Abzüge und Vergünstigungen angegeben werden.

Es ist ratsam, sich mit den genauen rechtlichen Regelungen zur Splittingtabelle vertraut zu machen und gegebenenfalls professionellen Rat einzuholen, um Fehler bei der Steuerberechnung zu vermeiden.

Zusammenfassung

Zusammenfassend kann gesagt werden, dass die Splittingtabelle eine wichtige Rolle in der Finanzplanung von Ehepaaren in Deutschland spielt. Sie ermöglicht es, das zu versteuernde Einkommen auf beide Partner aufzuteilen und somit Steuervorteile zu nutzen. Die Tabelle berücksichtigt verschiedene Steuerklassen und Einkommensgrenzen, um eine gerechte Verteilung der Steuerlast zu gewährleisten. Es ist ratsam, die optimierte Nutzung der Splittingtabelle mit Tipps wie der Wahl der richtigen Steuerklasse, der Nutzung von Abzügen und Vergünstigungen sowie der Berücksichtigung der Arbeitnehmerpauschale zu beachten. Es gibt auch alternative Verfahren wie das Faktorverfahren, das ebenfalls in Betracht gezogen werden kann. Es ist wichtig, relevante rechtliche Regelungen zur Splittingtabelle zu beachten, um eine korrekte Anwendung sicherzustellen. Insgesamt bietet die Splittingtabelle eine Möglichkeit, die steuerliche Belastung von Ehepaaren zu optimieren und die Finanzplanung zu erleichtern.

Quellen

Für die Erstellung dieses Artikels wurden verschiedene Quellen verwendet, um sicherzustellen, dass die Informationen korrekt und zuverlässig sind. Die folgenden Quellen wurden für die Recherche herangezogen:

1. Bundesministerium der Finanzen: Die offizielle Website des Bundesministeriums der Finanzen bietet umfassende Informationen zur Einkommenssteuer und zur Splittingtabelle.

2. Steuerberaterverband: Der Steuerberaterverband bietet Fachinformationen und aktuelle Entwicklungen im Bereich der Steuergesetzgebung. Ihre Website ist eine gute Anlaufstelle, um weitere Details zur Splittingtabelle zu finden.

3. Finanzzeitschriften und -magazine: Verschiedene Finanzpublikationen wie Wirtschaftswoche, Handelsblatt und Focus Money haben Artikel und Beiträge zur Splittingtabelle veröffentlicht. Diese können wertvolle Informationen und zusätzliche Einblicke bieten.

4. Steuerberater: Die Konsultation eines professionellen Steuerberaters ist immer ratsam, um individuelle Fragen und Details zur Splittingtabelle zu klären. Ein Steuerexperte kann auf spezifische Situationen eingehen und fundierte Ratschläge geben.

Die oben genannten Quellen haben zur Erstellung dieses Artikels beigetragen, um sicherzustellen, dass die Informationen korrekt und vertrauenswürdig sind. Es ist wichtig, bei der Nutzung von Informationen stets auf aktuelle Gesetzesänderungen zu achten und im Zweifelsfall einen Experten zu konsultieren.

Häufig gestellte Fragen

1. Wie unterscheidet sich die Splittingtabelle von der Grundtabelle?

Die Splittingtabelle wird speziell für verheiratete Paare angewendet, während die Grundtabelle für Singles und Alleinstehende gilt. Die Splittingtabelle ermöglicht die Aufteilung des zu versteuernden Einkommens auf beide Partner und berücksichtigt dabei verschiedene Steuerklassen und Einkommensgrenzen.

2. Muss man verheiratet sein, um die Splittingtabelle nutzen zu können?

Ja, die Splittingtabelle gilt ausschließlich für verheiratete Paare, die gemeinsam veranlagt werden. Singles und Alleinstehende können die Grundtabelle zur Berechnung ihrer Einkommenssteuer verwenden.

3. Gilt die Splittingtabelle auch für eingetragene Lebenspartnerschaften?

Ja, auch eingetragene Lebenspartnerschaften können die Splittingtabelle zur Berechnung ihrer Einkommenssteuer nutzen. Sie müssen jedoch die gleichen Kriterien wie verheiratete Paare erfüllen und gemeinsam veranlagt werden.

4. Wann lohnt es sich, die Splittingtabelle anzuwenden?

Die Splittingtabelle lohnt sich vor allem dann, wenn ein Partner ein deutlich höheres Einkommen hat als der andere. Durch die Aufteilung des zu versteuernden Einkommens kann der niedrigere Steuersatz angewendet werden, was zu Steuervorteilen führt.

5. Wie berechnet man die Steuern mithilfe der Splittingtabelle?

Um die Steuern mit Hilfe der Splittingtabelle zu berechnen, wird das zu versteuernde Einkommen auf beide Partner aufgeteilt. Anschließend wird der Steuersatz anhand der entsprechenden Steuerklasse und Einkommensgrenze ermittelt. Die Einkommenssteuer ergibt sich dann aus dem multiplizierten Steuersatz und dem aufgeteilten Einkommen.

6. Kann man die Splittingtabelle auch rückwirkend anwenden?

Ja, es besteht die Möglichkeit, die Splittingtabelle rückwirkend anzuwenden. Dafür muss im Rahmen der Einkommensteuererklärung ein entsprechender Antrag gestellt werden.

7. Kann man die Splittingtabelle frei wählen?

Nein, die Nutzung der Splittingtabelle ist an bestimmte Voraussetzungen gebunden. Verheiratete Paare, die gemeinsam veranlagt werden und keine besonderen Umstände erfüllen, sind grundsätzlich zur Anwendung der Splittingtabelle verpflichtet.

8. Gibt es Ausnahmen von der Anwendung der Splittingtabelle?

Ja, es gibt bestimmte Ausnahmen von der Anwendung der Splittingtabelle. Zum Beispiel in Fällen von dauernd getrennt lebenden Ehepartnern oder wenn einer der Partner im Ausland wohnt.

9. Kann man die Splittingtabelle auch bei ungleichem Einkommen nutzen?

Ja, die Splittingtabelle ist auch bei ungleichem Einkommen anwendbar. Dabei wird das zu versteuernde Einkommen auf beide Partner aufgeteilt und der Steuersatz entsprechend der Steuerklasse und Einkommensgrenze ermittelt.

10. Verändert sich die Splittingtabelle im Laufe der Zeit?

Ja, die Splittingtabelle wird regelmäßig angepasst, um aktuelle steuerliche Entwicklungen und Veränderungen des Einkommensteuergesetzes zu berücksichtigen. Es ist wichtig, sich über die aktuellen Werte und Grenzen zu informieren.