Finanzielle Planung ist ein wichtiger Aspekt im Leben jedes Einzelnen. Doch anstatt auf eine Gehaltserhöhung zu warten, gibt es viele Schritte, die man unternehmen kann, um mehr Geld zu verdienen und seine finanzielle Situation zu verbessern. In diesem Artikel werden verschiedene Tipps und Strategien vorgestellt, die helfen können, das Einkommen zu optimieren, Ausgaben zu kontrollieren, Investitionen zu tätigen und Steuern zu optimieren. Mit einem Überblick über die finanzielle Situation, der Optimierung der Ausgaben und der Steigerung des Einkommens kann jeder Schritt für Schritt seinen finanziellen Erfolg steigern. Ganz gleich, ob es darum geht, einen Notfallfonds aufzubauen, in Investitionen zu diversifizieren oder steuerliche Vergünstigungen zu nutzen – diese Finanzplanungstipps bieten praktische Lösungen für mehr Geld im Portemonnaie.

Zusammenfassung

- 1. Überblick über die finanzielle Situation

- 2. Optimierung der Ausgaben

- 3. Steigerung des Einkommens

- 4. Investitionen und Ersparnisse

- 5. Steuerliche Optimierung

- 6. Fazit

-

Häufig gestellte Fragen

- 1.1 Wie führe ich eine Einkommens- und Ausgabenanalyse durch?

- 1.2 Ist Schuldenmanagement wichtig für die Finanzplanung?

- 2.1 Wie erstelle ich einen Budgetplan?

- 2.2 Sollte ich meine Versicherungen regelmäßig überprüfen?

- 2.3 Wie kann ich Verträge und Ausgaben verhandeln?

- 3.1 Wie finde ich zusätzliche Einkommensquellen?

- 3.2 Wie kann ich meine beruflichen Fähigkeiten entwickeln?

- 4.1 Warum ist ein Notfallfonds wichtig?

- 4.2 Welche Investitionsmöglichkeiten gibt es?

- 5.1 Welche steuerlichen Abzüge und Vergünstigungen kann ich nutzen?

- 5.2 Sollte ich mich von einem Steuerexperten beraten lassen?

- Verweise

1. Überblick über die finanzielle Situation

Ein umfassender Überblick über die finanzielle Situation ist der Ausgangspunkt für eine erfolgreiche Finanzplanung. Eine detaillierte Einkommens- und Ausgabenanalyse ermöglicht es Ihnen, Ihre finanzielle Lage genau zu verstehen. Sie sollten Ihre monatlichen Einnahmen und Ausgaben genau aufschlüsseln, um mögliche Einsparungen zu identifizieren. Darüber hinaus ist es wichtig, auch Ihre Schulden zu berücksichtigen, um eine effektive SchuldenmanagementStrategie zu entwickeln. Ein Überblick über Ihre finanzielle Situation hilft Ihnen, Ihre Ziele zu definieren und fundierte Entscheidungen zu treffen, wie Sie Ihre finanzielle Situation verbessern können.

1.1 Einkommens- und Ausgabenanalyse

Die Einkommens- und Ausgabenanalyse ist ein wichtiger erster Schritt, um einen detaillierten Überblick über Ihre finanzielle Situation zu erhalten. Um Ihre Einnahmen und Ausgaben genau zu analysieren, ist es eine gute Idee, eine Liste oder Tabelle zu erstellen. Notieren Sie alle Ihre monatlichen Einnahmen, einschließlich Ihres Gehalts, Zusatzeinkommen und Mieteinnahmen. Auf der Ausgabenseite sollten Sie alle Ihre monatlichen Ausgaben erfassen, wie Miete, Kredite, Lebensmittel, Transport und Unterhaltung. Indem Sie Ihre Einnahmen und Ausgaben gegenüberstellen, können Sie mögliche Einsparungen identifizieren und Bereiche finden, in denen Sie Ihr Geld effizienter einsetzen können. Diese Analyse hilft Ihnen auch dabei, Ihre Prioritäten zu setzen und Ihre Finanzen zu optimieren.

1.2 Schuldenmanagement

Das Schuldenmanagement ist ein wichtiger Aspekt der finanziellen Planung. Um Ihre Schulden effektiv zu verwalten und zu reduzieren, sollten Sie zuerst einen Schuldenüberblick erstellen. Das bedeutet, dass Sie alle Ihre Schulden auflisten, einschließlich der ausstehenden Beträge sowie der Zinssätze. Priorisieren Sie dann die Schulden mit den höchsten Zinssätzen, da diese die größte finanzielle Belastung verursachen. Eine mögliche Methode ist die sogenannte Schneeballmethode, bei der Sie zuerst die kleinste Schuld begleichen und dann mit dem freigewordenen Geld die nächste Schuld abbezahlen. Ein weiterer Ansatz ist die Strategie des Schuldentilgungsplans, bei dem Sie einen konsolidierten monatlichen Betrag für Ihre Schuldenzahlungen festlegen. Durch ein diszipliniertes Schuldenmanagement können Sie langfristig Zinszahlungen reduzieren und Ihre finanzielle Belastung verringern.

2. Optimierung der Ausgaben

Um mehr Geld zu haben, ist es wichtig, die Ausgaben zu optimieren. Eine Budgetplanung und Ausgabenkontrolle ist der erste Schritt, um Ihre Ausgaben unter Kontrolle zu halten. Erstellen Sie ein Budget, das Ihre monatlichen Einnahmen und Ausgaben berücksichtigt und setzen Sie sich realistische Sparziele. Überprüfen Sie regelmäßig Ihre Ausgaben, um unnötige Ausgaben zu identifizieren und zu minimieren. Eine weitere Möglichkeit, um Geld zu sparen, ist die Überprüfung Ihrer Versicherungen. Vergleichen Sie Ihre aktuellen Versicherungspolicen und prüfen Sie, ob es günstigere Tarife gibt, ohne dabei die Qualität der Versicherungsleistungen zu beeinträchtigen. Schließlich sollten Sie versuchen, bei Verträgen und Ausgaben zu verhandeln. Seien Sie proaktiv und suchen Sie nach Möglichkeiten, um bessere Konditionen oder Rabatte zu erhalten. Die Optimierung Ihrer Ausgaben kann einen erheblichen Beitrag dazu leisten, mehr Geld in Ihrer Tasche zu behalten.

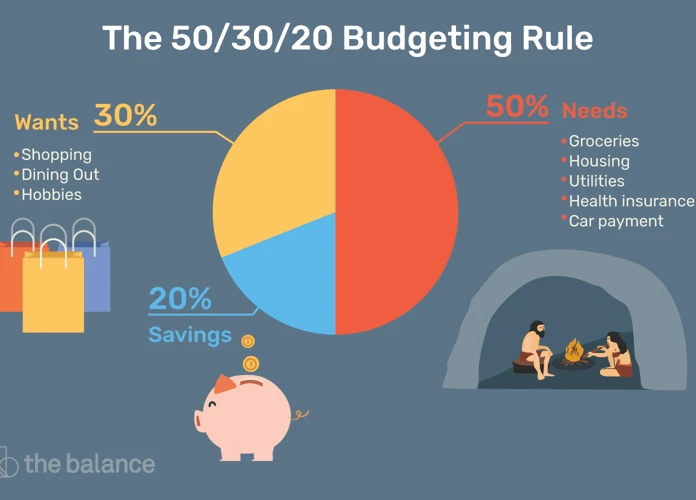

2.1 Budgetplanung und Ausgabenkontrolle

Eine wichtige Methode zur Optimierung Ihrer Ausgaben ist die Budgetplanung. Indem Sie ein realistisches Budget erstellen, können Sie Ihre finanziellen Ziele besser verfolgen und unnötige Ausgaben vermeiden. Beginnen Sie damit, Ihre monatlichen Einnahmen und Fixkosten zu ermitteln. Anschließend können Sie Ihre Ausgaben in verschiedene Kategorien aufteilen und den Betrag festlegen, den Sie für jeden Bereich ausgeben möchten. Eine regelmäßige Ausgabenkontrolle ist ebenfalls wichtig, um sicherzustellen, dass Sie innerhalb Ihres Budgets bleiben. Der Überblick über Ihre Ausgaben hilft Ihnen dabei, Einsparungspotenziale zu erkennen und strategischere finanzielle Entscheidungen zu treffen.

2.2 Versicherungen überprüfen

Bei der Finanzplanung ist es wichtig, auch die vorhandenen Versicherungen zu überprüfen. Eine gründliche Überprüfung der Versicherungen kann helfen, potenzielle Einsparungen zu identifizieren. Prüfen Sie Ihre aktuellen Versicherungspolicen und vergleichen Sie diese mit anderen Anbietern, um sicherzustellen, dass Sie nicht überzahlt werden. Überlegen Sie, ob Sie bestimmte Versicherungen wirklich benötigen oder ob Sie diese möglicherweise kündigen können, um Geld zu sparen. Zudem könnte es auch sinnvoll sein, bestehende Policen zu überarbeiten und den Versicherungsumfang anzupassen, um Ihre individuellen Bedürfnisse besser abzudecken. Eine regelmäßige Überprüfung Ihrer Versicherungen ist ein wichtiger Schritt, um Ihre Finanzen zu optimieren und sicherzustellen, dass Sie angemessen geschützt sind, ohne dabei unnötige Kosten zu verursachen.

2.3 Verhandlung von Verträgen und Ausgaben

Ein weiterer wichtiger Schritt, um Ihre Ausgaben zu optimieren, besteht darin, Verträge und Ausgaben zu verhandeln. Verhandeln Sie Ihre Verträge mit Anbietern von Dienstleistungen wie Internet, Telefon oder Versicherungen. Vergleichen Sie die Preise verschiedener Anbieter und nutzen Sie die Konkurrenz, um bessere Angebote zu bekommen. Sie können auch versuchen, Ihre monatlichen Ausgaben wie Miete oder Versicherungsprämien zu verhandeln. Wenn Sie pünktlich zahlen und eine gute Zahlungshistorie haben, sind Unternehmen oft bereit, Rabatte anzubieten. Ebenso sollten Sie anfangen, Ihre alltäglichen Ausgaben zu hinterfragen. Überlegen Sie, ob es möglich ist, kleinere Ausgaben zu reduzieren oder zu eliminieren. Zum Beispiel könnten Sie überlegen, ob der tägliche Kaffee im Café durch das Mitbringen einer Thermoskanne von zu Hause ersetzt werden kann. Durch Verhandlung von Verträgen und Ausgaben können Sie langfristig betrachtet viel Geld sparen.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

3. Steigerung des Einkommens

Eine Möglichkeit, mehr Geld zu verdienen, besteht darin, zusätzliche Einkommensquellen zu finden. Dies könnte bedeuten, ein Nebengeschäft zu starten, Online-Jobs anzunehmen oder Freelancing-Aufträge anzunehmen. Es ist wichtig, Ihre Fähigkeiten zu nutzen und herauszufinden, wie Sie sie gewinnbringend einsetzen können. Eine andere Strategie zur Steigerung des Einkommens besteht darin, sich beruflich weiterzuentwickeln. Durch den Erwerb neuer Fähigkeiten und Qualifikationen sind Sie in der Lage, sich für besser bezahlte Positionen zu qualifizieren. Nehmen Sie an Schulungen, Workshops oder Online-Kursen teil, um Ihre Fachkenntnisse zu erweitern. Durch diese Investition in Ihre berufliche Entwicklung können Sie langfristig ein höheres Einkommen erzielen und Ihre finanzielle Situation verbessern.

3.1 Zusätzliche Einkommensquellen finden

Eine Möglichkeit, mehr Geld zu verdienen, besteht darin, zusätzliche Einkommensquellen zu finden. Dies kann erreicht werden, indem man kreative Nebenjobs in Betracht zieht, wie zum Beispiel das Anbieten von Dienstleistungen oder den Verkauf von handgefertigten Produkten online. Darüber hinaus können Sie auch passive Einkommensquellen aufbauen, indem Sie in Immobilien investieren oder Ihr Wissen und Ihre Fähigkeiten nutzen, um online Kurse oder E-Books anzubieten. Die Suche nach zusätzlichen Einkommensquellen erfordert möglicherweise Zeit und Mühe, aber es kann sich lohnen, um Ihr Einkommen langfristig zu steigern.

3.2 Entwicklung beruflicher Fähigkeiten

Die kontinuierliche Entwicklung beruflicher Fähigkeiten ist ein wichtiger Schritt, um das Einkommen langfristig zu steigern. Indem Sie Ihre Kenntnisse und Fähigkeiten erweitern, können Sie sich neue berufliche Möglichkeiten erschließen und attraktiver für potenzielle Arbeitgeber werden. Es gibt verschiedene Möglichkeiten, Ihre Fähigkeiten zu verbessern, wie z.B. die Teilnahme an Schulungen, Seminaren oder Workshops. Darüber hinaus können Sie auch Online-Kurse und Weiterbildungsprogramme nutzen, um in Bereichen, die für Ihren Beruf relevant sind, auf dem neuesten Stand zu bleiben. Investieren Sie Zeit und Energie in die Weiterentwicklung Ihrer Fähigkeiten, um Ihre Karrieremöglichkeiten zu verbessern und letztendlich ein höheres Einkommen zu erzielen.

4. Investitionen und Ersparnisse

Ein wichtiger Aspekt der finanziellen Planung ist die Betrachtung von Investitionen und Ersparnissen. Der Aufbau eines Notfallfonds ist entscheidend, um unvorhergesehene Ausgaben abdecken zu können und finanzielle Sicherheit zu gewährleisten. Es wird empfohlen, einen Betrag von drei bis sechs Monatsgehältern für den Notfallfonds anzusparen. Darüber hinaus sollten Sie verschiedene Investitionsmöglichkeiten prüfen, um Ihr Geld zu vermehren. Dies kann beispielsweise in Aktien, Immobilien oder auch in langfristige Sparpläne erfolgen. Wenn Sie nicht über ausreichend Wissen in diesen Bereichen verfügen, ist es ratsam, sich mit einem Finanzberater oder Experten auszutauschen, um die besten Optionen für Ihre finanzielle Situation zu finden. Durch eine kluge Kombination von Ersparnissen und Investitionen können Sie langfristig finanzielle Stabilität erreichen.

4.1 Aufbau eines Notfallfonds

Ein wichtiger Schritt in der Finanzplanung ist der Aufbau eines Notfallfonds. Ein Notfallfonds ist ein finanzielles Polster, das für unvorhergesehene Ausgaben oder finanzielle Engpässe eingesetzt werden kann. Idealerweise sollten Sie genug Geld beiseite legen, um mindestens drei bis sechs Monate Ihrer Lebenshaltungskosten decken zu können. Dieser Betrag dient als Sicherheitsnetz und gibt Ihnen finanzielle Sicherheit, falls Sie Ihren Job verlieren oder unerwartete Ausgaben haben. Es ist wichtig, den Notfallfonds auf einem separaten Bankkonto anzulegen, um ihn von Ihren täglichen Ausgaben getrennt zu halten. Dies verhindert, dass Sie in Versuchung geraten, das Geld für andere Zwecke zu verwenden. Ein Notfallfonds bietet Ihnen finanzielle Stabilität und den nötigen Spielraum, um in schwierigen Zeiten gelassen zu bleiben.

4.2 Investitionsmöglichkeiten prüfen

Sobald Sie einen Notfallfonds aufgebaut haben, sollten Sie in Betracht ziehen, Ihre finanziellen Mittel zu investieren. Es gibt verschiedene Investitionsmöglichkeiten, die Sie in Betracht ziehen können, um Ihr Geld für Sie arbeiten zu lassen. Dazu gehören Aktien, Anleihen, Investmentfonds, Immobilien und vieles mehr. Es ist wichtig, Ihre Ziele, Risikobereitschaft und Anlagestrategie zu berücksichtigen, um die passende Investitionsmöglichkeit zu finden. Sie können auch die Hilfe eines Finanzberaters in Anspruch nehmen, um die besten Optionen für Ihre spezifische Situation zu ermitteln. Eine gründliche Prüfung der Investitionsmöglichkeiten ist wichtig, um Ihr Vermögen zu vermehren und langfristige finanzielle Ziele zu erreichen.

5. Steuerliche Optimierung

Eine effektive steuerliche Optimierung ist ein entscheidender Schritt, um mehr Geld zu behalten und Ihre finanziellen Ziele zu erreichen. Hier sind einige Tipps, die Ihnen dabei helfen können:

- Nutzen Sie steuerliche Abzüge und Vergünstigungen, um Ihr zu versteuerndes Einkommen zu reduzieren. Dazu gehören beispielsweise Ausgaben für berufsbezogene Weiterbildungen, Spenden oder haushaltsnahe Dienstleistungen.

- Holen Sie sich professionelle Beratung von einem Steuerexperten. Ein Experte kann Ihnen dabei helfen, alle Möglichkeiten zur Reduzierung Ihrer Steuerlast optimal auszuschöpfen.

Durch eine sorgfältige Planung und das Ausnutzen steuerlicher Vorteile können Sie Ihre Steuerlast minimieren und mehr Geld in Ihrer Tasche behalten. Denken Sie daran, dass Steuergesetze sich ändern können, daher ist es ratsam, sich regelmäßig über aktuelle Steuervorteile und Bestimmungen zu informieren.

5.1 Steuerliche Abzüge und Vergünstigungen nutzen

Um Ihre finanzielle Situation zu optimieren, sollten Sie nicht vergessen, steuerliche Abzüge und Vergünstigungen zu nutzen. Es gibt zahlreiche Möglichkeiten, Ihre steuerliche Belastung zu reduzieren und damit mehr Geld in der Tasche zu behalten. Einige gängige steuerliche Abzüge umfassen Ausgaben für Bildung, Spenden an gemeinnützige Organisationen oder auch bestimmte berufsbezogene Ausgaben. Vergessen Sie nicht, auch nach steuerlichen Vergünstigungen zu suchen, die Ihnen möglicherweise zustehen, wie beispielsweise Kinderbetreuungszulagen oder Steuerrückerstattungen für energieeffiziente Renovierungen an Ihrem Zuhause. Es kann hilfreich sein, eine Liste aller möglichen steuerlichen Abzüge und Vergünstigungen zu erstellen und diese bei Ihrer jährlichen Steuererklärung zu nutzen. Dadurch können Sie Ihre Steuerlast reduzieren und somit mehr Geld für Ihre eigenen finanziellen Ziele zur Verfügung haben.

5.2 Beratung durch Steuerexperten

Wenn es um die Steueroptimierung geht, kann die Beratung durch Steuerexperten äußerst hilfreich sein. Diese Experten verfügen über das nötige Fachwissen und die Erfahrung, um individuelle steuerliche Situationen zu analysieren und Lösungen zu finden, um Steuern zu minimieren und Vergünstigungen zu maximieren. Ein Steuerexperte kann Ihnen helfen, steuerliche Abzüge zu nutzen, für die Sie möglicherweise qualifiziert sind, und kann Ihnen wichtige Informationen zu aktuellen Steuergesetzen und Vorschriften geben. Darüber hinaus können sie Ihnen helfen, eine effektive Steuerstrategie zu entwickeln, die Ihren individuellen Bedürfnissen und Zielen entspricht. Es ist ratsam, bei komplexen steuerlichen Fragen professionelle Unterstützung in Anspruch zu nehmen, um sicherzustellen, dass Sie alle möglichen Steuervorteile voll ausschöpfen.

6. Fazit

Zusammenfassend lässt sich sagen, dass eine solide Finanzplanung ein wesentlicher Schritt ist, um mehr Geld zu verdienen und seine finanzielle Situation zu verbessern. Durch einen umfassenden Überblick über die finanzielle Situation, die Optimierung der Ausgaben, die Steigerung des Einkommens, Investitionen und Ersparnisse sowie die steuerliche Optimierung können Sie Schritt für Schritt Ihren finanziellen Erfolg steigern. Es ist wichtig, realistische Ziele zu setzen und diszipliniert an der Umsetzung Ihrer Finanzplanung zu arbeiten. Ein Notfallfonds, eine diversifizierte Investitionsstrategie und die Nutzung steuerlicher Vergünstigungen sind entscheidende Elemente für langfristigen finanziellen Erfolg. Zögern Sie nicht, professionelle Beratung in Anspruch zu nehmen, um Ihre Finanzplanung zu optimieren und Ihre Ziele effizient zu erreichen. Mit den richtigen Tipps und Strategien können Sie mehr Geld statt einer Gehaltserhöhung verdienen und eine solide finanzielle Grundlage für die Zukunft schaffen.

Häufig gestellte Fragen

1.1 Wie führe ich eine Einkommens- und Ausgabenanalyse durch?

Um eine Einkommens- und Ausgabenanalyse durchzuführen, sollten Sie Ihre monatlichen Einnahmen und Ausgaben sorgfältig aufschlüsseln. Dazu gehört das Aufzeichnen von Gehaltseinnahmen, Nebeneinkünften, Mietzahlungen, Versicherungsprämien, Ausgaben für Lebensmittel, Transport und Freizeitaktivitäten. Mit einer klaren Übersicht können Sie Ihre Ausgaben besser kontrollieren und mögliche Einsparungen erkennen.

1.2 Ist Schuldenmanagement wichtig für die Finanzplanung?

Ja, Schuldenmanagement ist ein wesentlicher Bestandteil einer guten Finanzplanung. Indem Sie Ihre Schulden in den Griff bekommen und Strategien entwickeln, um diese abzubauen, können Sie Ihre finanzielle Situation stabilisieren. Es ist ratsam, einen Plan zu erstellen, um Schulden systematisch abzuzahlen und mögliche Zinsen zu minimieren.

2.1 Wie erstelle ich einen Budgetplan?

Einen Budgetplan zu erstellen ist einfach. Erfassen Sie Ihre monatlichen Einnahmen und ziehen Sie Ihre monatlichen Ausgaben ab. Stellen Sie sicher, dass Ihre Ausgaben Ihre Einnahmen nicht übersteigen und setzen Sie klare Budgetziele fest, um Ausgabenkontrolle zu gewährleisten und mögliche Einsparungen zu erkennen.

2.2 Sollte ich meine Versicherungen regelmäßig überprüfen?

Ja, es ist ratsam, Ihre Versicherungen regelmäßig zu überprüfen. Ändern sich Ihre Lebensumstände, können Ihre Versicherungsbedürfnisse variieren. Vergleichen Sie regelmäßig Versicherungspolicen, um sicherzugehen, dass Sie den besten Preis und den richtigen Deckungsumfang erhalten.

2.3 Wie kann ich Verträge und Ausgaben verhandeln?

Um Verträge und Ausgaben zu verhandeln, sollten Sie sich umfassend vorbereiten. Machen Sie sich über mögliche Alternativen und vergleichbare Preise auf dem Markt schlau. Seien Sie bereit, Ihre Verhandlungsposition zu argumentieren und nutzen Sie mögliche Rabatte, Promotionen oder Vertragsverlängerungen, um Einsparungen zu erzielen.

3.1 Wie finde ich zusätzliche Einkommensquellen?

Es gibt verschiedene Möglichkeiten, zusätzliche Einkommensquellen zu finden. Berücksichtigen Sie Ihre Fähigkeiten und Interessen, um nach Nebenjobs, Freelancer-Tätigkeiten oder dem Verkauf von Produkten oder Dienstleistungen zu suchen. Das Internet bietet auch zahlreiche Möglichkeiten, wie Online-Umfragen, Affiliate-Marketing oder das Erstellen eines Blogs.

3.2 Wie kann ich meine beruflichen Fähigkeiten entwickeln?

Die Entwicklung Ihrer beruflichen Fähigkeiten kann dazu beitragen, Ihr Einkommen zu steigern. Sie können Weiterbildungen, Kurse oder Schulungen in Erwägung ziehen, um Ihre Kenntnisse und Fähigkeiten in Ihrem Berufsfeld zu verbessern. Dies kann Ihnen helfen, sich für bessere Positionen zu qualifizieren oder selbständig tätig zu werden.

4.1 Warum ist ein Notfallfonds wichtig?

Ein Notfallfonds ist wichtig, um unerwartete Ausgaben oder Einkommensausfälle abzufedern. Es ist ratsam, genug Geld beiseite zu legen, um mindestens drei bis sechs Monate Ihrer Lebenshaltungskosten zu decken. So sind Sie finanziell abgesichert und können unvorhergesehene Ereignisse leichter bewältigen.

4.2 Welche Investitionsmöglichkeiten gibt es?

Es gibt verschiedene Investitionsmöglichkeiten, wie Aktien, Anleihen, Investmentfonds, Immobilien oder Rohstoffe. Bevor Sie investieren, sollten Sie Ihre Risikobereitschaft und Anlageziele sorgfältig prüfen. Es kann sinnvoll sein, einen Finanzberater zu konsultieren, um die besten Investitionsmöglichkeiten entsprechend Ihrer finanziellen Situation zu identifizieren.

5.1 Welche steuerlichen Abzüge und Vergünstigungen kann ich nutzen?

Es gibt verschiedene steuerliche Abzüge und Vergünstigungen, die Sie nutzen können, um Ihre Steuerlast zu minimieren. Dazu gehören beispielsweise Reisekosten, Weiterbildungskosten, Spenden, Kinderbetreuungskosten oder Aufwendungen für die Altersvorsorge. Es lohnt sich, sich über die steuerlichen Vorteile zu informieren, die Ihnen zur Verfügung stehen.

5.2 Sollte ich mich von einem Steuerexperten beraten lassen?

Es kann sinnvoll sein, sich von einem Steuerexperten beraten zu lassen, um sicherzustellen, dass Sie Ihre Steuererklärung korrekt ausfüllen und mögliche Steuervorteile nutzen. Ein professioneller Steuerberater kann Ihnen helfen, mögliche Einsparungen zu identifizieren und Sie bei steuerlichen Fragen unterstützen.