Willkommen zu unserem praktischen Leitfaden zum Steuerbescheid und Tipps zur Finanzplanung. Die Kenntnis und korrekte Interpretation des Steuerbescheids sind von entscheidender Bedeutung, um Ihre finanziellen Angelegenheiten effektiv zu verwalten. In diesem Artikel werden wir Ihnen ein detailliertes Beispiel eines Steuerbescheids geben und Ihnen zeigen, wie Sie die wichtigen Informationen darin verstehen können. Darüber hinaus bieten wir Ihnen nützliche Tipps zur Finanzplanung, die auf dem Steuerbescheid basieren. Erfahren Sie, wie Sie den zu zahlenden Betrag berechnen, Ihre Steuerabzüge maximieren und Ihre finanziellen Ziele durch kluge Investitionen und Rücklagenbildung erreichen können. Wir werden Ihnen auch zeigen, wie Sie sich auf den nächsten Steuerbescheid vorbereiten können, einschließlich der Organisation Ihrer Finanzunterlagen und der Nutzung von Hilfsmitteln wie Steuersoftware und Online-Diensten. Lesen Sie weiter, um Ihren finanziellen Erfolg zu maximieren und Ihre Steuerangelegenheiten in den Griff zu bekommen.

Zusammenfassung

- Was ist ein Steuerbescheid?

- Warum ist ein Steuerbescheid wichtig?

- Beispiel eines Steuerbescheids

- Tipps zur Finanzplanung basierend auf dem Steuerbescheid

- Planung und Vorbereitung für den nächsten Steuerbescheid

- Fazit

-

Häufig gestellte Fragen

- 1. Warum erhalte ich einen Steuerbescheid?

- 2. Wie lange dauert es, bis ich meinen Steuerbescheid erhalte?

- 3. Was kann ich tun, wenn ich mit meinem Steuerbescheid nicht einverstanden bin?

- 4. Wie kann ich meinen Steuerbescheid verstehen?

- 5. Kann ich meinen Steuerbescheid auch online einsehen?

- 6. Was ist der Unterschied zwischen Steuerbescheid und Steuererklärung?

- 7. Kann ich eine Steuernachzahlung in Raten zahlen?

- 8. Wie kann ich meine Steuerlast reduzieren?

- 9. Wann muss ich meinen nächsten Steuerbescheid einreichen?

- 10. Wie finde ich einen zuverlässigen Steuerberater?

- Verweise

Was ist ein Steuerbescheid?

Ein Steuerbescheid ist ein offizielles Schreiben, das vom Finanzamt an den Steuerpflichtigen gesandt wird. Der Steuerbescheid enthält alle wichtigen Informationen über die Berechnung der Steuern für eine bestimmte Steuerperiode. Es gibt detaillierte Aufschlüsselungen über Einkommen, Ausgaben, Abzüge und Steuerbeträge, die vom Steuerpflichtigen geschuldet werden. Der Steuerbescheid ist ein wichtiger Nachweis dafür, dass Sie Ihre steuerlichen Verpflichtungen erfüllt haben und dass das Finanzamt Ihre Angaben überprüft und akzeptiert hat. Der Bescheid ist auch wichtig für die Kontrolle Ihrer eigenen finanziellen Situation und Ihr Verständnis Ihrer Steuerbelastung. Wenn Sie Schwierigkeiten haben, Ihren Steuerbescheid zu verstehen oder Fragen dazu haben, ist es ratsam, professionelle Hilfe in Anspruch zu nehmen, z.B. von einem Steuerberater oder einer Lohnsteuerhilfe.

Warum ist ein Steuerbescheid wichtig?

Ein Steuerbescheid ist aus mehreren Gründen wichtig:

1. Steuerliche Verpflichtungen: Der Steuerbescheid gibt Ihnen Aufschluss darüber, ob Sie alle Ihre steuerlichen Verpflichtungen erfüllt haben und ob Sie Steuern nachzahlen müssen. Er dient als Nachweis dafür, dass Sie Ihre Steuererklärung eingereicht und Ihre Steuern bezahlt haben.

2. Überprüfung der Angaben: Der Steuerbescheid zeigt, dass das Finanzamt Ihre steuerlichen Angaben überprüft und akzeptiert hat. Dies gibt Ihnen Gewissheit darüber, dass Ihre Angaben korrekt waren und dass das Finanzamt sie anerkennt.

3. Finanzielle Kontrolle: Durch den Steuerbescheid erhalten Sie eine detaillierte Übersicht über Ihre Einkünfte, Ausgaben, Abzüge und den zu zahlenden Steuerbetrag. Dies ermöglicht Ihnen, Ihre finanzielle Situation besser zu verstehen und Ihre Ausgaben entsprechend anzupassen.

4. Rechtliche Verbindlichkeit: Der Steuerbescheid hat auch rechtliche Verbindlichkeit. Wenn Sie mit dem Steuerbescheid nicht einverstanden sind oder Fehler darin entdecken, sollten Sie innerhalb der festgelegten Frist Einspruch einlegen, um mögliche finanzielle Konsequenzen zu vermeiden.

Es ist ratsam, den Steuerbescheid sorgfältig zu prüfen und bei Fragen oder Unklarheiten professionelle Hilfe in Anspruch zu nehmen. Weitere Informationen zur Zahlung von Steuern in Raten finden Sie hier.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Beispiel eines Steuerbescheids

Im folgenden finden Sie ein Beispiel für einen Steuerbescheid, um Ihnen zu veranschaulichen, wie er aussehen könnte:

– Name des Steuerpflichtigen: Max Mustermann

– Steuerjahr: 2020

– Einkommensquelle: Angestellter bei XYZ GmbH

– Einkommenssteuersatz: 25%

– Bruttolohn: 50.000 Euro

– Steuerabzüge:

– Werbungskosten: 2.000 Euro

– Sonderausgaben: 1.500 Euro

– Vorsorgeaufwendungen: 3.000 Euro

– Berechnung der Steuer:

– Einkommensteuer = (Bruttolohn – Werbungskosten – Sonderausgaben – Vorsorgeaufwendungen) * Steuersatz

– Einkommensteuer = (50.000 – 2.000 – 1.500 – 3.000) * 0,25

– Einkommensteuer = 10.000 Euro

– Ergebnis des Steuerbescheids: Max Mustermann muss eine Einkommensteuer in Höhe von 10.000 Euro zahlen.

Dieses Beispiel verdeutlicht, wie ein Steuerbescheid die verschiedenen Einkommensquellen und -abzüge berücksichtigt und den zu zahlenden Steuerbetrag berechnet. Beachten Sie, dass das tatsächliche Erscheinungsbild und die Details eines Steuerbescheids je nach individueller Situation variieren können. Es ist wichtig, den Steuerbescheids sorgfältig zu prüfen und bei Unklarheiten oder Fragen einen Steuerberater oder das Finanzamt zu konsultieren.

Beschreibung des Steuerbescheids

In einem Steuerbescheid werden verschiedene Informationen präsentiert, die für die Steuerberechnung und -zahlung relevant sind. Der Bescheid beginnt normalerweise mit Ihren persönlichen Daten, wie Name, Adresse und Steuernummer. Dann folgt eine detaillierte Aufschlüsselung Ihres Einkommens aus verschiedenen Quellen, wie z.B. Arbeitseinkommen, Kapitaleinkünfte oder Mieteinnahmen. Die Ausgaben und Abzüge, die Sie geltend gemacht haben, werden auch aufgeführt, z.B. Werbungskosten, Sonderausgaben oder haushaltsnahe Dienstleistungen. Diese Informationen werden verwendet, um den zu zahlenden Steuerbetrag zu berechnen. Am Ende des Bescheids finden Sie den endgültigen Steuerbetrag, den Sie entweder zahlen oder zurückerstattet bekommen. Es ist wichtig, alle Informationen im Steuerbescheid sorgfältig zu prüfen und sicherzustellen, dass sie korrekt und vollständig sind.

Wichtige Informationen im Steuerbescheid

Im Steuerbescheid gibt es wichtige Informationen, die Ihnen helfen, Ihre Steuerbelastung zu verstehen und Ihre Finanzen effektiv zu planen. Zu den wichtigen Informationen im Steuerbescheid gehören Details zu Ihrem Einkommen, Ihren Ausgaben und den berechneten Steuerbeträgen. Im Bescheid finden Sie auch Angaben zu eventuellen Steuerabzügen oder -ermäßigungen, die Ihnen zustehen. Es ist wichtig, diese Informationen sorgfältig zu prüfen, um sicherzustellen, dass keine Fehler gemacht wurden und dass alle relevanten Informationen richtig erfasst wurden. Darüber hinaus sollten Sie auch auf Informationen zu eventuellen Steuernachzahlungen oder Steuerrückzahlungen achten, um Ihre finanzielle Situation besser einschätzen zu können. Eine detaillierte Analyse und Interpretation dieser Informationen im Steuerbescheid kann Ihnen helfen, Steuervorteile zu maximieren und Ihre Finanzplanung zu optimieren.

Interpretation des Steuerbescheids

Die Interpretation des Steuerbescheids ist ein wesentlicher Schritt, um Ihre steuerliche Situation zu verstehen. Hier sind einige wichtige Punkte, die bei der Interpretation des Steuerbescheids berücksichtigt werden sollten:

- Überprüfen Sie die Angaben: Stellen Sie sicher, dass alle Informationen im Steuerbescheid korrekt sind. Überprüfen Sie Ihre persönlichen Daten, Einkommensangaben, Abzüge und Steuervergünstigungen auf Richtigkeit.

- Berechnung des zu zahlenden Betrags: Ermitteln Sie den Gesamtbetrag, den Sie an das Finanzamt zahlen müssen. Berücksichtigen Sie dabei eventuelle Nachzahlungen oder Erstattungen.

- Verstehen Sie die Steuerabzüge: Achten Sie auf die verschiedenen Abzüge, die Ihnen zustehen, wie z.B. Werbungskosten, Kinderfreibeträge oder Sonderausgaben. Diese können Ihre Steuerlast erheblich reduzieren.

- Analyse möglicher Fehler: Prüfen Sie sorgfältig, ob es möglicherweise Fehler oder Unstimmigkeiten in Ihrem Steuerbescheid gibt. Wenn Sie Unklarheiten haben oder einen Fehler vermuten, sollten Sie sich an das Finanzamt oder einen Steuerberater wenden, um dies zu klären.

Die Interpretation des Steuerbescheids erfordert sorgfältige Aufmerksamkeit und kann auf den ersten Blick komplex erscheinen. Wenn Sie Schwierigkeiten haben, den Steuerbescheid zu verstehen, ist es ratsam, professionelle Unterstützung in Anspruch zu nehmen, um sicherzustellen, dass alles korrekt ist und Ihre Interessen gewahrt werden. Organisieren Sie Ihre Finanzunterlagen und nehmen Sie sich Zeit, den Bescheid gründlich zu prüfen, um Ihre finanzielle Situation optimal zu managen.

Tipps zur Finanzplanung basierend auf dem Steuerbescheid

Basierend auf dem Steuerbescheid können Sie wertvolle Einblicke gewinnen und Ihre Finanzplanung optimieren. Hier sind einige Tipps, wie Sie dies tun können:

1. Berechnung und Analyse des zu zahlenden Steuerbetrags: Prüfen Sie sorgfältig den Steuerbescheid, um den genauen Betrag zu ermitteln, den Sie an das Finanzamt zahlen müssen. Stellen Sie sicher, dass alle Einkünfte und Ausgaben korrekt erfasst wurden und dass Sie alle verfügbaren Steuererleichterungen nutzen.

2. Optimierung von Steuerabzügen und -ermäßigungen: Identifizieren Sie Posten in Ihrem Steuerbescheid, bei denen Sie potenzielle Abzüge oder Ermäßigungen nutzen könnten. Dies könnte beispielsweise Ausgaben für Weiterbildung, berufliche Aufwendungen oder Spenden umfassen.

3. Planung von Rücklagen und Investitionen: Nutzen Sie den Steuerbescheid, um Ihre finanzielle Situation zu bewerten und Ihre kurz- und langfristigen Ziele zu definieren. Berücksichtigen Sie Rücklagen für Notfälle und planen Sie Investitionen gezielt, um Ihre finanzielle Stabilität zu verbessern.

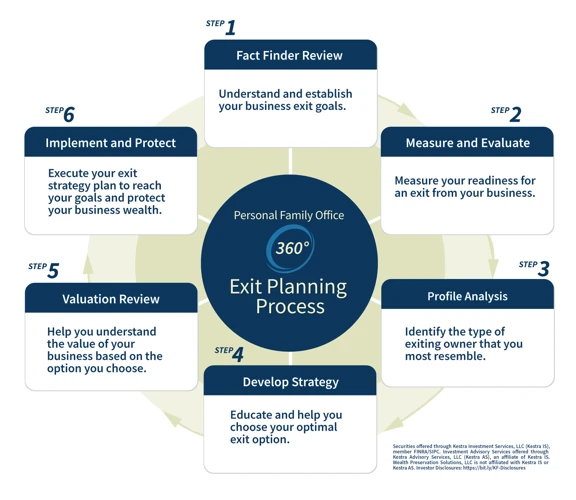

4. Berücksichtigung von Steueränderungen und -strategien: Verfolgen Sie Änderungen im Steuerrecht und passen Sie Ihre Finanzplanung entsprechend an. Informieren Sie sich über mögliche Steuerstrategien, um Ihre Steuerlast zu minimieren, z.B. durch Investitionen in steuergünstige Anlagen oder Vorsorgeaufwendungen.

Indem Sie diese Tipps zur Finanzplanung basierend auf Ihrem Steuerbescheid befolgen, können Sie Ihre finanzielle Situation verbessern und Ihre zukünftige Steuerbelastung optimieren.

Berechnung und Analyse des zu zahlenden Steuerbetrags

Die Berechnung und Analyse des zu zahlenden Steuerbetrags ist ein wichtiger Schritt in der Finanzplanung, der auf dem Steuerbescheid basiert. Es gibt verschiedene Faktoren, die berücksichtigt werden müssen, um den Betrag korrekt zu berechnen. Hier sind einige wichtige Aspekte, die Sie beachten sollten:

- Einkommensarten: Berücksichtigen Sie alle Einkommensarten wie Gehalt, Zinseinkünfte, Mieteinnahmen usw.

- Ausgaben und Abzüge: Stellen Sie sicher, dass alle relevanten Ausgaben und Abzüge berücksichtigt werden, z. B. Werbungskosten, Sonderausgaben und Vorsorgeaufwendungen.

- Steuerklassen und Freibeträge: Überprüfen Sie, ob Sie die richtige Steuerklasse haben und ob Sie Anspruch auf bestimmte Freibeträge haben.

- Steuersätze und Steuerprogression: Berechnen Sie den Steuerbetrag unter Berücksichtigung der aktuellen Steuersätze und der Steuerprogression.

- Zahlungen und Erstattungen: Überprüfen Sie, ob Sie eventuell bereits geleistete Steuervorauszahlungen oder eine Steuererstattung erhalten.

Eine sorgfältige Analyse dieser Faktoren kann Ihnen helfen, Ihre Steuerbelastung zu verstehen und mögliche Einsparungen oder Optimierungen zu identifizieren. Es kann auch hilfreich sein, Steuersoftware oder Online-Rechner zu verwenden, um die Berechnung zu vereinfachen und genauere Ergebnisse zu erzielen.

Optimierung von Steuerabzügen und -ermäßigungen

Es gibt verschiedene Möglichkeiten, Ihre Steuerabzüge und -ermäßigungen zu optimieren, um Ihre Steuerlast zu reduzieren. Hier sind einige Tipps, die Ihnen dabei helfen können:

– Führen Sie eine gründliche Dokumentation: Sorgen Sie dafür, dass Sie alle Belege und Nachweise für Ihre Ausgaben und Abzüge sorgfältig aufbewahren. Dies ermöglicht es Ihnen, alle relevanten Informationen bei der Steuererklärung vorzulegen und potenzielle Abzüge vollständig zu nutzen.

– Nutzen Sie alle verfügbaren steuerlichen Vergünstigungen: Informieren Sie sich über alle steuerlichen Vergünstigungen, die Ihnen zur Verfügung stehen, wie z.B. die Pendlerpauschale, Kinderfreibeträge oder Handwerkerleistungen. Stellen Sie sicher, dass Sie alle erforderlichen Bedingungen erfüllen und diese Vergünstigungen in Ihrer Steuererklärung geltend machen.

– Berücksichtigen Sie Sonderausgaben: Überprüfen Sie, ob Sie Anspruch auf Sonderausgaben wie Spenden oder Beiträge zur privaten Altersvorsorge haben. Diese können Ihre Steuerlast erheblich reduzieren.

– Prüfen Sie die Möglichkeiten der Steuerklassenwahl: Wenn Sie verheiratet sind oder in einer eingetragenen Partnerschaft leben, kann die Wahl der richtigen Steuerklasse Ihre Steuerbelastung beeinflussen. Erkundigen Sie sich bei Ihrem Finanzamt nach den verschiedenen Optionen und wählen Sie diejenige, die für Sie am vorteilhaftesten ist.

– Holen Sie sich professionelle Unterstützung: Ein Steuerberater kann Ihnen dabei helfen, Ihre Steuererklärung zu optimieren und alle verfügbaren Abzüge und Ermäßigungen voll auszuschöpfen. Sie können Ihnen auch wertvolle Ratschläge und Strategien zur Minimierung Ihrer Steuerlast geben.

Indem Sie diese Tipps befolgen und Ihre Steuerabzüge und -ermäßigungen optimieren, können Sie Ihre Steuerbelastung reduzieren und mehr Geld in Ihrer Tasche behalten.

Planung von Rücklagen und Investitionen

Eine wichtige Komponente der Finanzplanung, die auf dem Steuerbescheid basiert, ist die Planung von Rücklagen und Investitionen. Nachdem Sie den zu zahlenden Steuerbetrag analysiert haben, können Sie entsprechende Maßnahmen ergreifen, um Rücklagen für zukünftige Steuerzahlungen zu bilden. Sie können bestimmte Beträge beiseite legen, um für kommende Steuerjahre gewappnet zu sein und finanzielle Engpässe zu vermeiden. Darüber hinaus können Sie den Steuerbescheid nutzen, um Investitionsmöglichkeiten zu identifizieren. Wenn Sie beispielsweise Steuerabzüge für bestimmte Investitionen in Anspruch nehmen können, können Sie Ihre finanzielle Strategie entsprechend anpassen. Überlegen Sie, welche Investitionen für Sie sinnvoll sind, sei es in den Ausbau Ihres Unternehmens, die Anlage in Aktien oder die Investition in Immobilien. Eine sorgfältige Planung von Rücklagen und Investitionen auf Grundlage des Steuerbescheids kann Ihnen helfen, Ihre Finanzen effektiv zu verwalten und Ihre finanziellen Ziele zu erreichen.

Berücksichtigung von Steueränderungen und -strategien

Bei der Finanzplanung ist es wichtig, stets die aktuellen Steueränderungen und -strategien zu berücksichtigen. Hier sind einige Empfehlungen, um auf dem neuesten Stand zu bleiben:

– Halten Sie sich über aktuelle Steuergesetze auf dem Laufenden, um Änderungen in den Steuergesetzen zu kennen und zu verstehen.

– Informieren Sie sich über Steuerstrategien, die für Ihre individuelle Situation relevant sind, wie z.B. die Nutzung von Sonderabzügen oder Steuergutschriften.

– Erwägen Sie eine Anpassung Ihrer Investitionen und Finanzentscheidungen, um steuerliche Vorteile zu nutzen.

– Überprüfen Sie regelmäßig Ihre Steuerstrategie und passen Sie sie gegebenenfalls an, um mögliche Steuervorteile optimal auszuschöpfen.

– Konsultieren Sie bei Fragen oder Unsicherheiten einen Steuerberater oder nutzen Sie Steuerdienstleistungen, um sicherzustellen, dass Sie alle steuerlichen Änderungen und Strategien richtig verstehen und nutzen können.

Eine kontinuierliche Berücksichtigung von Steueränderungen und -strategien kann Ihnen helfen, Ihre Finanzplanung zu optimieren und Ihre Steuerbelastung zu minimieren.

Planung und Vorbereitung für den nächsten Steuerbescheid

Die Planung und Vorbereitung für den nächsten Steuerbescheid ist entscheidend, um Ihre Steuerangelegenheiten effizient zu regeln und mögliche Komplikationen zu vermeiden. Eine organisierte Aufbewahrung Ihrer Finanzunterlagen ist der erste Schritt, um sicherzustellen, dass Sie alle notwendigen Informationen zur Hand haben. Sie können eine Tabelle oder eine Liste verwenden, um Ihre Einnahmen, Ausgaben, Abzüge und Investitionen sorgfältig zu dokumentieren. Eine rechtzeitige Erfassung von Daten und Belegen ist wichtig, um Abgabetermine einzuhalten und mögliche Strafen zu vermeiden. Die Zusammenarbeit mit einem erfahrenen Steuerberater kann Ihnen helfen, Ihre Steuererklärung korrekt auszufüllen und sicherzustellen, dass Sie alle geltenden Steuervorteile nutzen. Darüber hinaus können Sie Steuersoftware und Online-Dienste nutzen, um den Prozess zu vereinfachen und mögliche Fehler zu minimieren. Durch eine sorgfältige Planung und Vorbereitung können Sie den nächsten Steuerbescheid effizient und stressfrei bewältigen.

Organisieren der Finanzunterlagen

Das Organisieren Ihrer Finanzunterlagen ist ein entscheidender Schritt bei der Vorbereitung auf Ihren nächsten Steuerbescheid. Es ist wichtig, alle relevanten Dokumente wie Gehaltsabrechnungen, Bankauszüge, Belege für Ausgaben und Einnahmen, Investitionsdokumente und andere steuerrelevante Unterlagen sorgfältig zu sammeln und zu ordnen. Durch eine gute Organisation der Finanzunterlagen können Sie unnötigen Stress und zeitraubende Suchen vermeiden und sicherstellen, dass Sie alle erforderlichen Informationen zur Hand haben, um Ihre Steuererklärung korrekt auszufüllen. Verwenden Sie Ordner oder Dateisysteme, um Ihre Dokumente zu kategorisieren und zu speichern. Sie können auch elektronische Tools oder Steuer-Apps nutzen, um Ihre Finanzunterlagen digital zu organisieren und zu verwalten. Stellen Sie sicher, dass Sie alle Dokumente gut aufbewahren und sie leicht zugänglich sind, damit Sie bereit sind, Ihre Steuererklärung fristgerecht einzureichen.

Einhaltung von Fristen und Abgabeterminen

Bei der Einhaltung von Fristen und Abgabeterminen für Ihren Steuerbescheid ist es wichtig, eine systematische Herangehensweise zu verfolgen. Hier sind einige Tipps, die Ihnen dabei helfen können:

– Notieren Sie sich frühzeitig den Abgabetermin für Ihren Steuerbescheid. Dieser kann je nach Land und Art der Steuererklärung variieren.

– Erstellen Sie einen Kalender oder verwenden Sie eine Steuer-Tracking-Software, um wichtige Fristen im Auge zu behalten.

– Sorgen Sie dafür, dass Sie alle erforderlichen Dokumente und Unterlagen rechtzeitig zusammenstellen. Ein Ordnersystem oder eine digitale Dateistruktur kann Ihnen dabei helfen, alles geordnet und leicht zugänglich zu halten.

– Planen Sie genügend Zeit ein, um Ihre Steuererklärung gründlich zu überprüfen und sicherzustellen, dass alle Angaben korrekt sind. Fehler oder Unvollständigkeiten können zu Verzögerungen und Problemen führen.

– Wenn Sie merken, dass der Abgabetermin näher rückt und Sie noch nicht fertig sind, können Sie eine Fristverlängerung beantragen. Stellen Sie sicher, dass Sie dies rechtzeitig tun und die erforderlichen Schritte befolgen, um eine Verzögerung der Bearbeitung zu vermeiden.

– Berücksichtigen Sie auch mögliche Zahlungsfristen, falls Sie Steuern nachzahlen müssen. Wenn Sie Schwierigkeiten haben, den vollen Betrag auf einmal zu bezahlen, gibt es oft die Möglichkeit, Ratenzahlungen zu vereinbaren. Informieren Sie sich über die entsprechenden Bedingungen und stellen Sie sicher, dass Sie die Zahlungen fristgerecht leisten.

Die Einhaltung von Fristen und Abgabeterminen ist von großer Bedeutung, um mögliche Strafen oder Probleme mit den Steuerbehörden zu vermeiden. Bleiben Sie organisiert und planen Sie entsprechend, um eine rechtzeitige und korrekte Abgabe Ihres Steuerbescheids sicherzustellen.

Kommunikation mit einem Steuerberater

Die Kommunikation mit einem Steuerberater ist entscheidend, um eine effektive Steuerplanung und Vorbereitung zu gewährleisten. Ein erfahrener Steuerberater kann Ihnen helfen, Ihre finanziellen Unterlagen zu organisieren, den Steuerbescheid zu interpretieren und maßgeschneiderte Steuerstrategien zu entwickeln. Es ist wichtig, von Anfang an klar und offen mit Ihrem Steuerberater zu kommunizieren und alle relevanten Unterlagen und Informationen bereitzustellen. Halten Sie regelmäßige Besprechungen ab, um den Fortschritt zu besprechen und Fragen oder Bedenken zu klären. Eine offene Kommunikation ermöglicht es Ihrem Steuerberater, die besten Lösungen für Ihre individuelle Situation zu finden und sicherzustellen, dass Sie alle gesetzlichen Vorschriften einhalten. Wenn Sie während des Jahres Änderungen in Ihrer finanziellen Situation haben oder unsicher sind, wie sich diese auf Ihre Steuererklärung auswirken, zögern Sie nicht, Ihren Steuerberater um Rat zu fragen. Eine gute Kommunikation mit Ihrem Steuerberater ist der Schlüssel zu einer erfolgreichen Steuerplanung und -vorbereitung.

Nutzung von Steuersoftware und Online-Diensten

Die Nutzung von Steuersoftware und Online-Diensten kann Ihnen dabei helfen, Ihre Steuerangelegenheiten effizient und genau zu verwalten. Steuersoftware ermöglicht es Ihnen, Ihre steuerlichen Unterlagen elektronisch zu erstellen, abzugeben und zu verwalten. Es bietet oft Funktionen wie automatische Berechnungen und Überprüfungen, um sicherzustellen, dass Ihre Steuererklärung korrekt ist. Durch die Verwendung von Online-Diensten können Sie Ihre Steuererklärung bequem von zu Hause aus einreichen und haben Zugriff auf hilfreiche Ressourcen und FAQs, um Ihre Fragen zu beantworten. Darüber hinaus können Sie häufig Steuerberechnungen durchführen, um den zu zahlenden Betrag im Voraus zu schätzen. Es ist wichtig, eine vertrauenswürdige und sichere Steuersoftware oder Online-Plattform auszuwählen, um Ihre persönlichen und finanziellen Daten zu schützen. Mit der Nutzung von Steuersoftware und Online-Diensten können Sie Zeit und Aufwand sparen und Ihre Steuererklärung unkompliziert und genau abwickeln.

Fazit

Zusammenfassend lässt sich sagen, dass ein fundiertes Verständnis des Steuerbescheids von großer Bedeutung ist, um Ihre Finanzplanung effektiv zu gestalten. Indem Sie den Steuerbescheid genau analysieren und die wichtigsten Informationen interpretieren, können Sie Ihre Steuerbelastung berechnen, Abzüge optimieren und langfristige finanzielle Ziele planen. Es ist ratsam, regelmäßig Ihre Finanzunterlagen zu organisieren, um für den nächsten Steuerbescheid gut vorbereitet zu sein. Halten Sie sich auch an Fristen und Abgabetermine, um mögliche Strafen oder Zinsen zu vermeiden. Bei Unsicherheiten oder komplexen steuerlichen Sachverhalten sollten Sie die Unterstützung eines erfahrenen Steuerberaters oder die Nutzung von Steuersoftware und Online-Diensten in Betracht ziehen. Mit einer guten Vorbereitung und Kenntnis Ihres Steuerbescheids können Sie Ihre finanzielle Situation optimieren und die Kontrolle über Ihre Steuerangelegenheiten behalten.

Häufig gestellte Fragen

1. Warum erhalte ich einen Steuerbescheid?

Der Steuerbescheid wird vom Finanzamt ausgestellt, um Ihnen mitzuteilen, wie viel Steuern Sie für eine bestimmte Steuerperiode zu zahlen haben. Er dient als offizielle Bestätigung und Überprüfung Ihrer steuerlichen Verpflichtungen.

2. Wie lange dauert es, bis ich meinen Steuerbescheid erhalte?

Die Bearbeitungszeit für Ihren Steuerbescheid kann variieren und hängt von verschiedenen Faktoren ab, wie der Arbeitslast des Finanzamts und der Komplexität Ihrer Steuererklärung. In der Regel dauert es einige Wochen bis mehrere Monate, bis Sie Ihren Bescheid erhalten.

3. Was kann ich tun, wenn ich mit meinem Steuerbescheid nicht einverstanden bin?

Wenn Sie mit Ihrem Steuerbescheid nicht einverstanden sind, haben Sie das Recht, Einspruch einzulegen. Sie sollten dies schriftlich beim Finanzamt tun und Ihre Gründe für den Einspruch angeben. Es empfiehlt sich auch, professionellen Rat von einem Steuerberater einzuholen.

4. Wie kann ich meinen Steuerbescheid verstehen?

Um Ihren Steuerbescheid richtig zu verstehen, sollten Sie die verschiedenen Informationen und Berechnungen darin analysieren. Achten Sie auf Einkommen, Ausgaben, Abzüge und den zu zahlenden Steuerbetrag. Wenn Sie Schwierigkeiten haben, den Bescheid zu interpretieren, kann ein Steuerberater Ihnen dabei helfen.

5. Kann ich meinen Steuerbescheid auch online einsehen?

Ja, viele Finanzämter bieten mittlerweile Online-Dienste an, mit denen Sie Ihren Steuerbescheid einsehen und herunterladen können. Sie benötigen dafür eine elektronische Steuer-ID und Zugangsdaten, die Ihnen vom Finanzamt zur Verfügung gestellt werden.

6. Was ist der Unterschied zwischen Steuerbescheid und Steuererklärung?

Der Steuerbescheid ist das offizielle Dokument, das Ihnen vom Finanzamt zugesandt wird und Informationen über Ihre Steuersituation enthält. Die Steuererklärung ist das Formular, das Sie ausfüllen und beim Finanzamt einreichen, um Ihre Einkünfte, Ausgaben und Abzüge offenzulegen.

7. Kann ich eine Steuernachzahlung in Raten zahlen?

Ja, in einigen Fällen ist es möglich, eine Steuernachzahlung in Raten zu zahlen. Sie sollten dies jedoch mit Ihrem Finanzamt besprechen und eine Vereinbarung treffen. Beachten Sie, dass möglicherweise Zinsen auf die ausstehenden Beträge erhoben werden.

8. Wie kann ich meine Steuerlast reduzieren?

Es gibt verschiedene legale Möglichkeiten, um Ihre Steuerlast zu reduzieren, wie z.B. die Nutzung von Steuerabzügen, -ermäßigungen und -freiheiten. Ein Steuerberater kann Ihnen dabei helfen, die besten Strategien für Ihre individuelle Situation zu finden.

9. Wann muss ich meinen nächsten Steuerbescheid einreichen?

Die genauen Fristen für die Abgabe des nächsten Steuerbescheids können je nach Land und individueller Situation variieren. Es ist wichtig, die Fristen im Auge zu behalten und Ihre Steuererklärung rechtzeitig einzureichen, um mögliche Strafen oder Zinsen zu vermeiden.

10. Wie finde ich einen zuverlässigen Steuerberater?

Um einen zuverlässigen Steuerberater zu finden, können Sie Empfehlungen von Freunden, Familie oder Kollegen einholen. Sie können auch professionelle Verbände und Zertifizierungen überprüfen, um qualifizierte Steuerberater in Ihrer Nähe zu finden.